Окупаемость бизнеса показывает через какой период времени бизнес начнет приносить устойчивую прибыль.

Это в первую очередь актуально для деятельности со значительными первоначальными вложениями.

Любой готовый бизнес имеет показатели окупаемости — полного возврата инвестиций, в случае его приобретения новым владельцем.

Расчет срока окупаемости бизнеса базируется на чистой прибыли получаемой в год, как среднего показателя за последние несколько лет. И зависящий в том числе от наличия и успешного следования плану развития (стратегии развития) проекта.

Например, если рассматривать бизнес:

- Возраст которого 5 лет

- Который изначально имел чёткий план развития, успешно достигая целевых показателей каждый год

- Который имеет такой же прописанный план на следующие 4-5 лет

- У которого прибыль (чистая) в районе 15 млн рублей в год

- Есть опытный управляющий и к минимуму сведена вся операционная деятельность собственника

- Есть активы на сумму свыше 30 млн

- Есть подтверждение всех показателей

Такой бизнес будет стоить в районе 45-60 млн рублей, исходя из показателя окупаемости в пределах 3-4 лет, а также обеспечения материальными активами 50% от суммы.

Разумеется, нельзя говорить о том, чтобы использовать подобную формулу, как универсальную — данный проект принадлежит одному из наших клиентов, поэтому был использован в качестве хорошего примера правильно выстроенного бизнеса с быстрой окупаемостью и надежным дальнейшим ростом.

В предыдущих статьях мы уже писали на темы — как оценить готовый бизнес для продажи, как правильно и быстро продать свой бизнес и про самые распространенные ошибки совершаемые в процессе продажи бизнеса. Рекомендуем ознакомиться с данными материалами в дополнение к сегодняшней теме.

Также, если у Вас будут какие-либо вопросы или захотите поделиться своим мнением, можете написать нам в комментариях к соответствующей статье.

В сегодняшней же статье мы рассмотрим подробнее — как рассчитать окупаемость бизнеса, а также рыночные ориентиры окупаемости бизнеса в России.

Расчет окупаемости бизнеса

Для того, чтобы правильно рассчитать окупаемость бизнеса, вначале следует поднять финансовую отчетность проекта за последние 2-3 года.

Для простоты расчетов, предположим, что чистая прибыль, которую можно подтвердить для потенциальных покупателей — равно 1 млн в месяц в течение первого года (итого 12 млн в первый год), и 2 млн в месяц в течение второго года (итого 24 млн во второй год).

Таким образом по окупаемости с точки зрения прибыли, бизнес будет оценен по среднему арифметическому за 2 года = 12 млн + 24 млн / 2 = 18 млн рублей.

Оптимальной суммой продажи в этом случае, будет 36-45 млн, исходя из 2-2.5 лет окупаемости. При этом желательно продавать за 36 млн, ради ликвидности предложения.

Но теперь давайте усложним задачу, добавив к вышеописанному проекту активы на сумму 30 млн, из которых недвижимость = 20 млн и оборудование с товарными остатками = 10 млн.

В этом случае, окупаемость может быть длительнее, ведь её будут дополнительно обеспечивать твердые прямые активы.

Исходя из показателей чистой прибыли за 1 год в среднем (18 млн), добавив к ней сумму активов (30 млн), мы получаем 48 млн, что составляет чуть больше 2.5 лет окупаемости, но с ростом цены не снижая его привлекательность для покупателя, благодаря наличию активов.

В данном случае, можно поставить бизнес в рекламу за 50 млн или даже за 55 млн, будучи готовыми двигаться по цене до плановых 45-48 млн.

Хотя конечно, никто не запрещает владельцам данного проекта, выставить свой бизнес и дороже, разумеется при условии, что у них нет желания продать его за несколько месяцев.

Срок окупаемости бизнеса

Средний срок окупаемости готового бизнеса — от 2 до 7 лет, в зависимости от ценового сегмента, ниши деятельности и качества оптимизации всех процессов.

Например, в ценовом диапазоне до 5 миллионов, покупатели зачастую ищут варианты бизнеса с минимальными вложениями и быстрой окупаемостью, что определяет желаемые сроки окупаемости до 1-1.5 лет.

Будет уместно сказать, что если бизнес стоит до 10 млн, то его привлекательность с точки зрения рыночной окупаемости находится на уровне 1-2 лет.

Норма окупаемости бизнеса, в случае рассмотрения предприятий стоимостью от 30 до 60 млн — от 2 до 4 лет, со средним показателем в 3 года, используемом в большинстве случаев.

Окупаемость готового бизнеса, стоимость которого варьируется от 60 до 150 млн, должна находится в пределах от 4 до 7 лет. При этом 7 лет только при наличии недвижимости и прочих активов не менее, чем на 30-50% от итоговой стоимости.

Важно: бизнес с минимальной окупаемостью продается максимально быстро.

Если всё же остаются сомнения в том, корректно ли проведена оценка и всё ли учтено, чтобы продавать проект по оптимальной стоимости и не продешевить — всегда можно обратиться за помощью к профессионалам, которые возьмут на себя весь процесс продажи Вашего бизнеса и доведут его до успешной сделки на самых выгодных условиях.

Обязательно оставьте заявку, если Вам нужна помощь в продаже бизнеса!

Мы будем рады взять на себя весь процесс «под ключ» — от оценки, до результата!

Когда мы собираемся начинать какой-либо бизнес, прежде всего мы должны начать с бизнес-плана. Бизнес-план — это тот инструмент, который помогает предпринимателю понять, будет ли бизнес-идея приносить прибыль, насколько она жизнеспособна, какой потребуется срок для того, чтобы окупить свои расходы. И бизнес-план нужен не инвестору, не банку, он нужен, прежде всего, самому предпринимателю.

Общепринятые стандарты — это стандарты UNIDO. В соответствии со стандартами UNIDO структура бизнес-плана должна включать в себя следующие разделы:

- Резюме

- Описание предприятия и отрасли

- Описание продукции (услуг)

- Маркетинг и сбыт продукции (услуг)

- Производственный план

- Организационный план

- Финансовый план

- Направленность и эффективность проекта

- Риски и гарантии

- Приложения

Для работы над бизнес-планом необходимо произвести огромную работу по изучению регионального рынка, изучить работу конкурентов, создать портрет своего потенциального покупателя и сделать расчеты. Необходимо создать технологическую карту своего бизнеса, рассчитать себестоимость каждой единицы товара или услуги, рассчитать план продаж, постоянных и переменных расходов, учесть расходы на энергоносители, сырье, налоги, заработные платы своих сотрудников.

Получите бесплатный бизнес-план, чтобы сэкономить время

Получить

И только после всех расчетов станет понятно, будет ли бизнес доходным или нет. Ниже мы приведем примеры успешных сценариев развития бизнеса в разных отраслях. Это пекарня, отель-комплекс, фабрика по производству латексных перчаток.

План продаж.

План расходов.

Вывод:

Что бы ни происходило в стране — люди не перестанут потреблять хлеб. Доля дополнительно продукта в виде булочек, пирогов и куличей составляет менее 10% от общего объема производства, поэтому даже если предприятие откажется от из производства в силу ухудшения ситуации в стране и падения спроса на этот вид продукции, то общие потери составят не более 10%.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Возможное падение цены на продукцию на 40% сохранит предприятие от работы в убыток. При благоприятном прогнозе проект окупается за 6 месяцев, расчет амортизации расходов делался на 60 месяцев (10 кратное превосходство). В приложении мы видим расчеты точки безубыточности — она находится на уровне 12 минимальных дневных доходов. Т. е. предприятию необходимо реализовать: 13200 единиц продукции в месяц, чтобы пройти точку безубыточности. Это составляет реализацию 440 единиц продукции в день. При приеме ежедневных заказов от торговых точек на день нужно ориентироваться на эту цифру.

Следующий расчет сделан для отеля на Алтае

Вывод:

Гостиничный комплекс типа Глэмпинг может удовлетворить потребности даже самого требовательного гостя. Мы показываем, что для того, чтобы получить качественный отдых на горнолыжном курорте, не обязательно уезжать в Европу. Горнолыжные курорты России могут быть лучше европейских. Точка безубыточности для нашего курорта — 7,3 дня работы в зимний период или 8 дней работы в летний период. В летний период наши гости могут получить качественный отдых в горной местности в отличных условиях, но без катания на горе.

Еще один пример – строительство фабрики по производству латексных перчаток.

Вывод:

Востребованностью проекта обусловлена отсутствием конкурентоспособной продукции на внутреннем рынке, что вызывает крайнюю необходимость в строительстве данного завода в связи с изменившимися ситуациями во всем мире после пандемии. На данный момент внутренний рынок Казахстана зависит на 80% от импорта одноразовых перчаток, в связи с этим не предполагается поставка товара за рубеж.

Данное предприятие может быть рентабельно при полной загрузке мощностей и продаже всего объема произведенной продукции. Точка безубыточности — 9.8 дней, т. е. половина рабочего месяца. Руководство должно четко рассчитывать соотношение доходной и расходной части бюджета предприятия, по крайней мере, до расчета с инвесторами. После пяти лет работы у предприятия высвободится сумма в размере 75000 долларов США ежемесячно.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Есть примеры неудачных бизнес-идей.

Идея: На первоначальном этапе создатели проекта планируют получить инвестиции на открытие одного ресторана с лаунж зоной, оснащенной современной компьютерной техникой, предназначенной именно для игр. Также планируется открытие магазина сувениров, который впоследствии перепрофилируется в интернет-магазин. Планируется продажа сувенирной продукции по цене от 1 до 1000 долларов по принципу закрытого кейса — лотереи.

Т. е. покупатель знает, что внутри закрытой коробки есть сладкий сувенир, игровой сувенир, компьютерный девайс или более дорогой сувенир. (В зависимости от спонсора). Чем дороже сувенир внутри кейса, тем ниже шанс его попадания в руки к покупателю.

Вывод:

Итак, уже первые 4 месяца работы проекта показывают нам его убыточность. Если к сумме затрат мы добавим еще затраты на ремонт, то станет понятно, что столь масштабный проект затевать нерентабельно. При имеющихся расчетах точка безубыточности лежит в области 4330 минимальных дневных заработков. Это очень большая, практически недостижимая точка. Фактически финансовый анализ концепта проекта показывает его бесперспективность.

Еще один, не слишком успешный пример проекта. Идея заключается в том, чтобы приобрести земельный участок в одном из спальных районов в столице одной из стран СНГ, построить на этой земле таунхаусы и продать с выгодой. В чем проблемность проекта? Проблема первая — заказчик запрашивает явно завышенную сумму инвестиций. При анализе рынка земли в указанном городе мы видим, что цены на земельные участки ниже, чем указано в инвестиционном проекте, в 4 раза. Затраты на строительство также завышены в несколько раз, как и цены на будущую недвижимость. Простой анализ рынков дает инвестору возможность оценить реальные возможности проекта и принять решение о том, участвовать ему в данном проекте или нет. Что касается таунхаусов. При анализе проекта и расчете бизнес-плана, был сделан однозначный вывод о том, что проект нерентабелен и вкладывать в него средства крайне нежелательно.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

Что же такое окупаемость

Окупаемостью называют возврат денег, потраченных на открытие собственного дела, воплощение идей, которые в будущем должны приносить прибыль. Сроком окупаемости называют отрезок времени, при котором удается возместить деньги, потраченные на проект. Это период возврата средств, после чего от вложений можно получать прибыль. На основе окупаемости оценивают стабильность, успешность и перспективы предприятия.

Анализ бизнеса по данному критерию удобен, если собственники озабочены в первую очередь проблемой быстрого возврата вложенных средств и повышения ликвидности предприятия, а не прибыльности. Критерием срока окупаемости руководствуются при оценке рискованности вложений в бизнес, характеризующийся резким изменением спроса и постоянным внедрением технологических новшеств. Чем короче период возврата инвестированной суммы, тем меньшие риски несет инвестор.

Срок окупаемости бизнеса зависит от вида предпринимательства:

- Инвестирование. В этом случае скорость окупаемости обозначает период, когда доход приравнивается к размеру вложений. Анализ коэффициента окупаемости позволит понять, сколько времени потребуется на возврат капитала. Изучив этот показатель, будущие инвесторы выбирают направление для перечисления средств.

- Капитальные вложения. В этом случае оценивают, когда будут возмещены траты на модернизацию и усовершенствование технологического процесса на предприятии. Для бизнесмена важен период, за который экономия от улучшения качества и эффективности производства приравняется к сумме, потраченной на модернизацию. Коэффициент срока оценивают, когда решают, стоит ли тратить деньги на обновление технической базы.

- Оборудование. На производственных предприятиях не обойтись без трат на станки, приборы, механизмы. При этом учитывают доход, который компания может получить благодаря новому оборудованию. Важен промежуток времени, за который возвращают затраты, чем он меньше, тем лучше.

Как быстро рассчитать окупаемость бизнеса

Существует два способа расчета — простой и дисконтированный.

Для применения простого способа необходимо знать учетные показатели. В формулу расчета не входит изменение стоимости инвестированных средств во времени. Инвестиционные проекты с одинаковыми сроками окупаемости, но отличающиеся структурой доходов по времени, считаются равноценными. На алгоритм расчета окупаемости бизнеса влияет равномерность распределения будущих инвестиционных доходов. При поступлении прибыли одинаковыми суммами по периодам срок окупаемости рассчитывают по упрощенной формуле:

Где PP означает срок возвращения инвестиций, IC — сумма инвестиций, а Pr — прибыль за отдельный период. Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Дисконтированный метод базируется на принципе дисконтирования денежных потоков. Покупательная способность денег изменяется со временем, поэтому планируемые поступления приводятся к текущей стоимости путем умножения на коэффициент дисконтирования.

Формула коэффициента дисконтирования:

Где k равно коэффициенту дисконтирования, r — ставке дисконта, а n — порядковый номер периода дисконтируемого денежного потока. Вследствие того, что динамический коэффициент подразумевает учет изменения стоимости финансов, он заведомо будет больше коэффициента при расчете простым способом. Это важно понимать.

Что необходимо сделать, чтобы увеличить скорость окупаемости бизнеса

Окупаемость проекта обязательно отображают в бизнес-плане. Каждый предприниматель пытается любыми путями сократить период возмещения затрат. Этого пытаются достичь несколькими способами:

- Направляют выручку на развитие предприятия, а не на удовлетворение собственных потребностей. Первый доход лучше вкладывать в рекламу, приобретение оборудования, поиск квалифицированных специалистов. Чтобы предприятие приносило хорошие деньги, в него нужно грамотно вложить деньги.

- Экономят на начальном этапе развития компании. Но это следует делать правильно. Например, продукция или материалы должны быть качественными, покупать дешево нельзя, но на обеспечении руководства можно сэкономить, обойтись без дорогой мебели в кабинетах и шикарных автомобилей. Экономия на начальных этапах позволит построить надежный и прибыльный бизнес.

- Пользуются услугами аутсорсинговых компаний. Это значит, что некритичные для бизнеса функции или определенные бизнес-процессы передают специализирующимся подрядчикам, оказывающим подобные услуги. Это позволит избежать затрат на найме бухгалтеров, менеджеров, экономистов и прочих специалистов.

- Расширяют ассортимент товаров, пользующихся повышенным спросом. Должна быть налажена продажа средств, которые быстрее других удается реализовать.

- Увеличивают количество клиентов, организовав убедительную рекламу, а также систему скидок и бонусов. Это привлекает людей к продукции предприятия, повышает уровень доверия населения, расширяет клиентскую базу.

Эти меры позволят сделать бизнес-проект более прибыльным и сократить период окупаемости, благодаря чему в дальнейшем предприятие можно расширять, открывать новые филиалы.

Как проверить работающий бизнес

До сих пор речь шла о бизнес-идее, т. е. о еще неработающем бизнесе, который еще только предстоит запустить. Но если речь идет о приобретении уже существующего предприятия. Что делать в этом случае? Для того чтобы правильно рассчитать окупаемость бизнеса, вначале следует поднять финансовую отчетность проекта за последние 2-3 года. Средний срок окупаемости готового бизнеса — от 2 до 7 лет, в зависимости от ценового сегмента, ниши деятельности и качества оптимизации всех процессов.

Например, в ценовом диапазоне до 5 миллионов покупатели зачастую ищут варианты бизнеса с минимальными вложениями и быстрой окупаемостью, что определяет желаемые сроки окупаемости до 1-1.5 лет. Будет уместно сказать, что если бизнес стоит до 10 млн, то его привлекательность с точки зрения рыночной окупаемости находится на уровне 1-2 лет. Норма окупаемости бизнеса в случае рассмотрения предприятий стоимостью от 30 до 60 млн — от 2 до 4 лет, со средним показателем в 3 года, используемом в большинстве случаев.

Получите бесплатную консультацию от представителей успешных предпринимателей из этой сферы

Получить

Окупаемость готового бизнеса, стоимость которого варьируется от 60 до 150 млн, должна находиться в пределах от 4 до 7 лет. При этом 7 лет только при наличии недвижимости и прочих активов не менее, чем на 30-50% от итоговой стоимости.

Важно: бизнес с минимальной окупаемостью продается максимально быстро.

Вывод

Для проведения тщательного анализа рентабельности бизнеса необходимы большие массивы информации. На начальном этапе у вас может не быть таких данных. Поэтому возьмите за основу потенциальные доходы и расходы с учетом налогов. Чтобы найти потенциальную прибыль, из доходов вычтите расходы.

Если для бизнеса понадобится оборудование, здание или что-то другое дорогостоящее с долгим сроком использования, в расходы за период берите часть стоимости таких вложений, рассчитанную как затраты на покупку, разделенные на время использования.

Нормы рентабельности нет, для каждой сферы деятельности она своя. Но можно посмотреть «средние» значения по отрасли на сайте ФНС, они публикуются ежегодно.

10 бизнес-идей для 2023 года с минимальными вложениями (до 3-5 миллионов на точку)

Список ниш, о которых знает меньше 100 предпринимателей в СНГ.

Посмотреть

По статистике около 90% бизнесов в России закрываются в течение первого года. Причин много, но самая распространенная в том, что предприниматели действуют «на авось». Цены с потолка, расходы без контроля, вроде что-то зарабатываем, ну и здорово. А потом оказывается, что денег едва хватает на покрытие основных расходов, а счастливый владелец не получает ни рубля. На одном энтузиазме долго не протянешь.

Если действовать по уму, стоит начать с расчета точки безубыточности. Это цифра, которая показывает, сколько товаров или услуг нужно продавать, чтобы стабильно работать в плюс. Планирование точки безубыточности нужно как тем, кто только начинает, так и действующим предпринимателям, которые не хотят стать жертвами очередного кризиса.

В этой статье мы рассказали, что собой представляет точка безубыточности, когда она выражается в деньгах, а когда — в количестве товаров, по каким формулам ее считать и что делать с полученными результатами.

- Что такое точка безубыточности

- Какие данные нужны, чтобы ее посчитать

- Как рассчитать точку безубыточности в натуральном выражении

- Как рассчитать точку безубыточности в денежном эквиваленте

- Как часто нужно рассчитывать точку безубыточности

- Что делать с полученными результатами

Рекомендуем посмотреть запись вебинара «Как выбраться из кассового разрыва» (продолжительность — 40 минут), в котором руководитель управления бухгалтерского консалтинга компании «Фингуру» Павел Тимохин рассказал о причинах возникновения кассового разрыва (невозможности платить по счетам) и способах выхода из него.

Что такое точка безубыточности

Точка безубыточности показывает, в какой момент выручка покроет расходы вашего бизнеса. Последующие продажи будут приносить прибыль.

Она может быть выражена в деньгах или товарах. О том, в каком случае используется каждый вариант, расскажем в соответствующих разделах статьи.

Планирование точки безубыточности помогает понять:

- когда окупятся вложения в запуск бизнеса или нового направления;

- какую стоимость товаров или услуг установить;

- как изменится финансовое состояние компании в результате тех или иных изменений (например, при сезонном снижении спроса).

Кроме владельца бизнеса этот показатель может интересовать инвесторов и кредиторов.

Если у вас несколько ресторанов, магазинов, мастерских, нужно производить расчет для каждого подразделения отдельно, т. к. выручка и расходы в них разные.

Какие данные нужны для расчета точки безубыточности предприятия

Вам понадобятся:

- выручка;

- цена товара или услуги;

- переменные затраты;

- постоянные затраты.

Давайте разберёмся с каждым пунктом по порядку.

Выручка

Это все деньги, которые фирма получает от продажи товаров, услуг или работ. Их вы потом вкладываете в производство или закупку новых партий товара, тратите на аренду помещений, зарплаты и т. п.

При расчете точки безубыточности важно не путать выручку с прибылью. Прибыль начнете получать только тогда, когда выручка превысит расходы.

Стоимость единицы продукции

Для расчета берите не себестоимость товара или услуги, а цену, которую заплатит клиент. Также можно использовать средний чек или сумму сделки.

Переменные затраты

Это расходы, напрямую связанные с продажами. Если вы реализовали больше товаров или услуг, они возрастают, если меньше — сокращаются. К ним можно отнести, например, себестоимость товаров либо стоимость сырья и материалов, необходимых для их производства, затраты на доставку, упаковку, эквайринг, комиссии маркетплейсов (Яндекс.Маркета, Ozon, Wildberries, Aliexpress), налоги, которые зависят от дохода (например, налог на прибыль, НДС, налог на УСН 6% или УСН 15%). Зарплата сотрудников считается переменными затратами, если они получают сдельную оплату.

Постоянные затраты

Это расходы, которые не зависят от объема продаж, например: аренда офиса, коммунальные услуги, интернет и связь, а также оклады работников и отчисления за них в фонды. Они могут меняться, но обычно это происходит скачкообразно. Например, если решите расширяться, наймете новых сотрудников и арендуете офис побольше, произойдет скачкообразный рост постоянных расходов. Поэтому их еще называют условно-постоянными.

Чтобы знать, в каком состоянии ваш бизнес, нужно постоянно отслеживать движение средств. В этом помогут три главных отчета.

Бухгалтерский, налоговый и кадровый учет можете доверить нам. Подготовим и вовремя сдадим отчеты, правильно рассчитаем налоги, обработаем требования контролирующих органов без вашего участия, начислим зарплаты и оформим больничные. Страхуем от ошибок на миллион рублей!

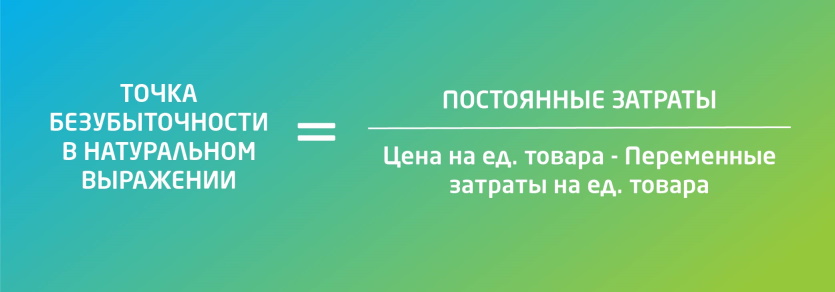

Точка безубыточности в натуральном выражении: порядок расчета

Этот вариант применяется, если вы продаете один товар (оказываете одну услугу, выполняете один вид работ), запускаете новый продукт или ведете проектную деятельность.

Вы получите количество товаров, которые нужно продать, услуг, которые нужно оказать, или работ, которые нужно выполнить, чтобы выйти в ноль и начать получать прибыль.

Формула для расчета:

Пример расчета точки безубыточности в натуральном выражении для ателье

Индивидуальный предприниматель хочет открыть небольшое производство для пошива бюджетного постельного белья. Он прикинул, что постоянные издержки (аренда помещения под цех, обслуживание оборудования, зарплата швей и отчисления за них) составят около 100 000 рублей в месяц.

Переменные затраты на пошив одного комплекта белья — 500 рублей.

Планируемая розничная цена комплекта белья — 1 000 рублей.

Точка безубыточности: 100 000 / (1 000 — 500) = 200.

Нужно сшить и продать 200 комплектов белья в месяц, чтобы покрыть расходы и выйти в ноль. С 201 проданного комплекта бизнес начнет приносить прибыль.

Зная точку безубыточности в натуральном выражении, можно получить ее денежный эквивалент, умножив полученное количество единиц товара на стоимость каждой. В нашем случае это 200*1 000 = 200 000 рублей.

Пример расчета точки безубыточности в натуральном выражении для ателье

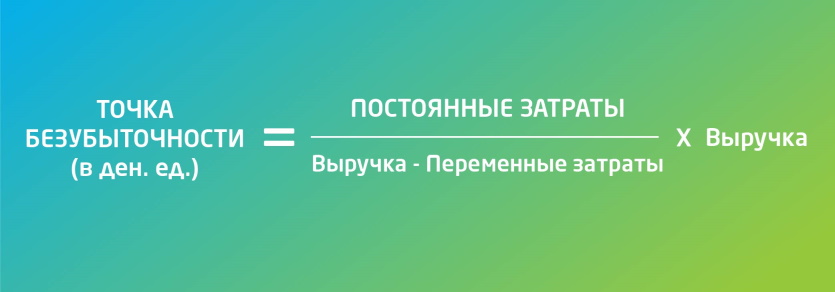

Точка безубыточности в денежном выражении: порядок расчета

Этот вариант используется для бизнесов с большим ассортиментом товаров или услуг. Например, магазинов и ресторанов.

Вы получите сумму, которую нужно заработать, чтобы выйти в ноль и начать получать прибыль.

Формула для расчета:

Пример расчета точки безубыточности в денежном выражении для магазина хозтоваров

Предположим, наш индивидуальный предприниматель разочаровался в бизнесе по пошиву постельного белья и рассматривает вариант покупки небольшого магазина со всякой мелочевкой для дома. Текущий владелец заявляет такие показатели:

Средняя выручка — 200 000 рублей.

Постоянные затраты (зарплата продавца, аренда помещения) — 35 000 рублей.

Переменные затраты (закупка и доставка товара) — 100 000 рублей.

Рассчитываем точку безубыточности: (35 000 / (200 000 — 100 000))*200 000 = 70 000 рублей.

При продаже товара на 70 000 рублей в месяц ИП покроет все расходы и выйдет в ноль. Если заработает больше, начнет получать прибыль.

Как часто нужно производить расчет точки безубыточности предприятия

- Перед запуском бизнеса или нового направления. На этом этапе у вас нет цифр для расчета — берите желаемую выручку, ориентировочный средний чек и затраты.

- В процессе работы. Каждый раз, когда поставщики повышают цены, дорожает аренда помещений, растут зарплаты сотрудников или увеличиваются другие расходы, нужно заново считать точку безубыточности, чтобы убедиться, что всё в порядке.

Анализ результатов расчета точки безубыточности предприятия

Получить цифру мало, нужно еще грамотно использовать ее для развития бизнеса. Рекомендуем сосредоточиться на трех моментах:

- В какой момент вы начнете получать прибыль. В середине месяца — хорошо. Ближе к концу — рискованно, потому что любой форс-мажор может привести к убыткам. Возможно, стоит пересмотреть ассортимент, добавить дополнительные товары или услуги, которые помогут зарабатывать больше и покрывать расходы быстрее.

- Какой запас прочности у вашей фирмы. Этот показатель позволяет понять, как скажется на прибыли снижение оборотов, например, сезонное. Чтобы его рассчитать, отнимите от выручки точку безубыточности. В примере расчета выше мы получили ТБ 70 000 рублей при выручке 200 000 рублей. Это значит, что запас прочности магазина — 200 000 — 70 000 = 130 000 рублей. Если средний чек — 1 000 рублей, это 130 продаж. Выходит, что снижение количества продаж в пределах 130 в месяц не приведет к убыткам, денег хватит, чтобы покрыть расходы.

- Как сократить постоянные затраты. Об этом нужно задуматься, если обороты не растут. Есть два варианта:

- Уменьшить расходы. Например, переехать в офис поменьше или в другом районе, чтобы аренда обходилась дешевле.

- Перевести их в категорию переменных. Скажем, передать бухгалтерию на аутсорс. В отличие от штатного бухгалтера, которому нужно платить зарплату вне зависимости от состояния дел фирмы, с аутсорсером всегда можно договориться об изменении тарифа.

Стоимость обслуживания в Фингуру зависит в том числе от количества хозяйственных операций. Если масштабы деятельности изменились, мы обсудим уменьшение объема работ и стоимости, чтобы вы не переплачивали. Минимальная цена в месяц: от 3 300 рублей для ИП, от 6 600 рублей для ООО.

В 2019 году Тинькофф Бизнес и издательство «Эксмо» выпустили книгу «Бизнес без МВА». Книга написана командой Тинькофф Бизнеса под руководством главного редактора Тинькофф-журнала Максима Ильяхова. «Бизнес без МВА» можно купить в книжных магазинах по всей России или на сайте издательства.

В книге мы собрали вопросы наших клиентов по ведению бизнеса и подготовили ответы на них. Подробные и простые, чтобы каждый, кто заинтересован в развитии своего бизнеса, в реализации своей идеи, смог справиться со всем, что может возникнуть у него на пути. И откроем мы свой блог с самого актуального в бизнесе, а именно – денег. Читайте главу из нашей книги — «Когда бизнес долго в минусе. Операционная эффективность и правильная прибыль».

Когда бизнес только открылся, не всегда понятно, хорошо ли идут дела. У предприятия много расходов, и кажется, будто оно месяцами в минусе — а на самом деле оно работает отлично. Или наоборот: кажется, что денег полно и бизнес растет, но на самом деле он сжигает деньги. Чтобы понимать реальную ситуацию, нужно разобраться в операционной эффективности.

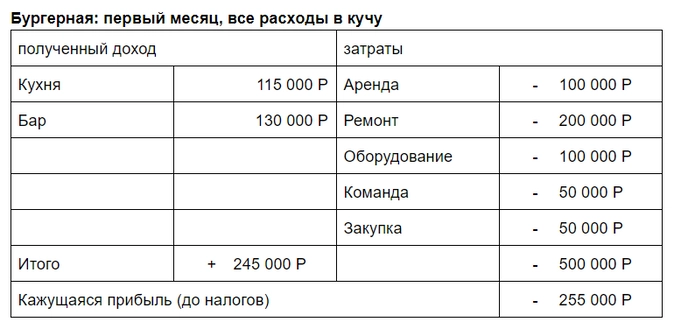

Приведем пример. Коля открывает бургерную. У него есть 500 тысяч рублей стартового капитала, они лежат на счете в банке. Коля тратит все эти деньги на аренду, ремонт, оборудование, закупку продуктов и первые зарплаты. К концу первого месяца он потратил 500 тысяч.

В этот же месяц бургерная Коли получила в кассу 245 тысяч рублей. Кажется, что бургерная работает в минус: было 500, стало 245, как будто мы просели на 255 тысяч. Но расстраиваться рано, по этим данным ни о чем судить нельзя. Может быть, бургерная работает в плюс, а может быть, и в минус — надо посчитать немного по-другому.

Когда Коля открывал бургерную, он понес два вида затрат: операционные и капитальные.

Операционные — это то, что нужно для непосредственного рабочего процесса: аренда помещения, зарплаты, закупка фарша, булок, овощей, пива, кофейных зерен и воды. Всё это быстро кончается и быстро закупается заново.

Капитальные — это всё, что Коля будет использовать долго: в нашем случае это ремонт и оборудование: гриль, холодильники, пивные краны и т. д. Туда же пойдут другие долгоиграющие траты: открытие второй кухни, пошив формы и установка системы видеонаблюдения.

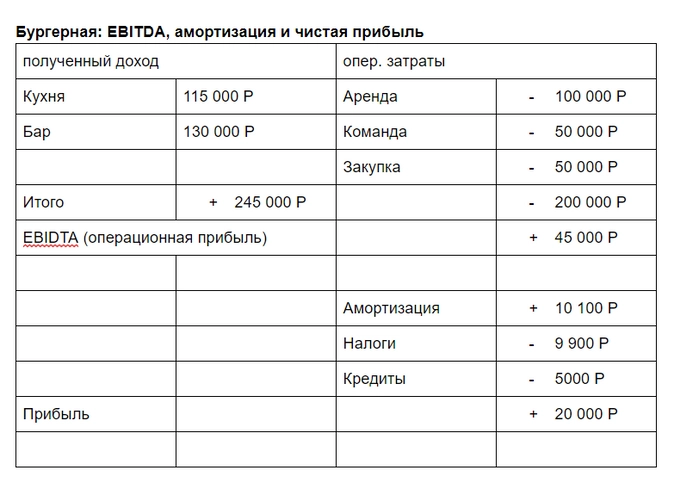

Капитальные затраты обычно большие, но зато и капитальные вещи служат долго. Поэтому в расчете прибыли их принято распределять (то есть мысленно делить) на тот срок, в который покупка будет служить. Это называют амортизацией:

Ремонт за 200 тысяч будет служить два года, или 24 месяца. Каждый месяц мы амортизируем 1/24 стоимости ремонта, или 8400 рублей.

Оборудование стоило 100 тысяч и прослужит 5 лет, или 60 месяцев. В месяц амортизируем 1700 рублей.

Чтобы понять, насколько бизнес здоров, нужно на время забыть об амортизации и посчитать только то, что касается непосредственной ежедневной работы компании. Это показатель EBITDA — earnings before interest, taxation, depreciation and amortization. По-русски — прибыль до вычета процентов по кредиту, налогов, износа и амортизации.

Что нам говорит EBITDA, то есть операционная прибыльность:

Если операционная прибыльность отрицательная, бизнес, по сути, убыточный. При этом не важно, сколько у компании денег на счете — часто бывает, что она незаметно для себя проедает денежные запасы.

Если операционная прибыльность около нуля, значит, бизнес операционно работает «в ноль». Операционно — то есть если смотреть на одну какую-то усредненную сделку, а не на бизнес в целом.

Если операционная прибыльность положительная, значит, бизнес умеет операционно зарабатывать. При этом у него могут быть большие долги, кассовые разрывы или еще какие-то проблемы, но принципиально бизнес прибыльный на уровне одной усредненной сделки.

Операционная прибыльность — не то же самое, что прибыль бизнеса. Коля не может забрать из бизнеса 45 тысяч и потратить их на себя. Чтобы посчитать чистую прибыль, Коле нужно учесть амортизацию, кредиты и налоги. Так как Коля еще не брал кредитов, останется только амортизация и налоги, в итоге чистая прибыль будет 25 тысяч. Не фонтан, но хоть что-то:

Теперь Коля может более здраво проанализировать финансовое состояние своего бизнеса. Какие выводы он делает:

- При начальных инвестициях 500 тысяч и прибыли 20 тысяч бизнес полностью может окупиться за 25 месяцев — но это в идеальных условиях.

- При этом на 24-м месяце нужно будет заново вложиться в ремонт, а на 60-м месяце закупить новое оборудование. То есть в реальности бизнес за 2 года не окупится.

- Основная статья расходов — аренда. Съезжать с этого места Коля уже не будет, скорее всего, но неплохо бы договориться о снижении ее стоимости.

- Прибыль в конце текущего месяца не позволит Коле полностью покрыть операционные расходы за следующий. Это значит, что Коле нужно будет где-то брать деньги на финансирование операционки: из своей же ежедневной выручки, у банков, партнеров или из собственного кармана.

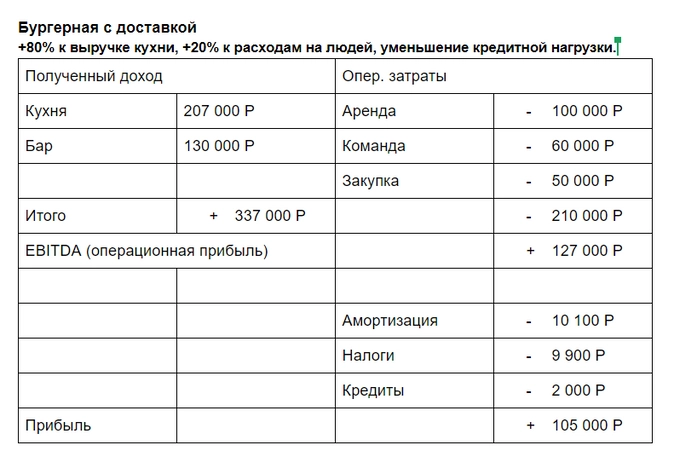

- Ситуацию может улучшить увеличение выручки кухни за счёт доставки. В таблице ниже доставка дает +80% к кухне.

Итого: бизнес болтается на грани рентабельности, нужно улучшать его показатели.

Перед открытием любого бизнеса у будущего собственника должно быть понимание, что бизнес этот затевается ради денег. Притом от бизнеса получать вы должны в итоге гораздо больше, нежели если бы работали в найме. Иначе все это не имеет смысла и бизнесом не является. Как понять, стоит ли открывать свое дело, рассчитать его реальную доходность и что важно помнить начинающему предпринимателю, рассказал в своей колонке генеральный директор компании FinHelp Павел Вешаев.

С чего начать

Самый первый, точнее, даже нулевой шаг, с которого я рекомендую начать движение в сторону своего бизнеса, — это определиться, чего вы на самом деле хотите. Будет ли то дело, которое вы затеваете, самозанятостью, когда вам просто нужно перекрыть свою зарплату в найме, либо же вы будете строить бизнес, пусть и небольшой. В самозанятости нет ничего плохого, если этот вариант и эти доходы вас устраивают. Важно понимать, что в таком формате вы будете ограничены потолком своего времени, а соответственно, иметь и потолок в деньгах. Вы вполне можете его рассчитать. Например, вы планируете консультировать клиентов. Ваша планируемая стоимость часа — 2 тыс. рублей. При максимальной загрузке вы можете работать в среднем 165 часов в месяц. Это значит, что вы заработаете 330 тыс. рублей. Отсюда вычитаем налоги, затраты на необходимые сервисы/подписки/продвижение и т. д. И получаем ваш максимум, если вы будете работать постоянно. Но вам еще придется решать вопросы с поиском клиентов, продажами, обслуживанием и т. д. В любом случае вы ограничены этой верхней суммой. Ваш единственный выход как самозанятого, чтобы зарабатывать больше, — повышать стоимость часа. Но вы так или иначе будете ограничены. Если же вы решите организовать консалтинговое бюро, это будут уже совсем иные суммы заработка.

Бизнес, даже самый малый, сложнее в реализации и требует иного подхода — к персоналу, финансам, продажам, маркетингу, бизнес-процессам. Готовы ли вы к этому, решите, ответив себе на несколько вопросов. Сможете ли вы эффективно управлять другими людьми, принимать сложные решения и нести за них ответственность, находить деньги, когда они нужны для текущих расходов или развития? Действительно ли вы хотите больше денег и готовы на первых этапах посвящать почти все время своему делу? Если ваши ответы в основном «да», то, возможно, свое дело — это ваш путь.

Алгоритм расчета

Если вы точно решились на создание своего бизнеса, предлагаю дальше двигаться по следующему алгоритму.

1. Продумать концепцию

Еще раз зафиксируйте для себя, что вы затеваете свое дело ради денег. При этом вы от бизнеса должны получать гораздо больше, чем получали бы в найме. Понятно, что не на этапе старта, но с горизонтом в несколько лет.

Кратко сформулируйте концепцию бизнеса — что вы продаете, кто у вас и почему будет это покупать. Оцените предварительно перспективы, посмотрите рынок, конкурентов, посчитайте, какова емкость рынка, какую долю вы можете от нее получать и каков при этом будет ваш личный доход.

Если вы изначально не видите в бизнесе перспектив, если не понимаете, как и за счет чего будет его растить и развивать, то лучше не начинайте эту историю, потому что иначе или бизнес будет неконкурентоспособен, или вы все риски будете оплачивать из своего кармана, или откроете дело и сразу закроете.

2. Рассчитать финмодель

У 99% малых и средних бизнесов в России нет финансовой модели бизнеса. И это удивительно, потому что финмодель для собственника — это одновременно и карта, и компас для движения к собственным целям. Ключевое, что вы должны сделать до открытия бизнеса и привлечения под него любых средств, — это рассчитать финмодель, которая позволит ответить на все ключевые вопросы по деньгам: будет ли бизнес доходным, где вы будете зарабатывать, а на чем терять средства, стоит ли привлекать инвестиции, каких результатов ожидать в случае изменения ситуации. Оцифровка бизнеса с помощью финмодели позволит вам увидеть реальную сводную картину бизнеса, в том числе понять, куда бизнес будет двигаться в шаге 3—5—7 лет.

Где взять финмодель?

1. Найти/купить/скачать готовую.

Этот вариант подходит микробизнесам, у которых нет достаточно средств, чтобы вложиться в разработку финмодели, но есть желание понимать, что происходит с бизнесом в тот или иной момент времени. Если выбираете такой вариант, проверяйте, что за формулы прилагаются в таблицах, смотрите на примеры коэффициентов, оценивайте, актуально ли это для вашей отрасли и вашего бизнеса.

2. Отдать на аутсорс.

Оптимальный вариант, если вы хотите получить качественный работающий на ваш бизнес вариант финмодели. Привлекайте тех специалистов, у которых есть опыт в вашей отрасли и которые во главу угла будут ставить не цифры, а ваш бизнес.

3. Сделать самому.

Самую первую финмодель вы можете рассчитать и сами, а уже потом уточнять и детализировать ее с профессиональными финансистами.

Что должно быть в хорошей финмодели?

Главное в хорошей работающей финмодели — это акцент на бизнесе, бизнес-процессах и нефинансовых показателях, то есть тех, через которые вы как собственник понимаете, что сейчас происходит в вашем бизнесе, оцениваете, какой объем при каких условиях сможете вытянуть. Если в финмодели есть только финансовые показатели (выручка, объем продаж за период и т. д.), то это не даст вам в моменте понимания, как пойдут дела в вашем бизнесе. Загрузка производства, количество смен, доставок, проектов, часов и т. д. — более нужные показатели, чтобы вы через модель увидели и почувствовали свой бизнес, что это реальность, а не абстрактная история.

Минимальная финмодель на старте содержит следующие элементы:

1. Сводный лист с ключевыми выводами и показателями для моделирования.

В нем вы видите общую картину вашего бизнеса при заданных параметрах и в нем можете подвигать цифры, посмотреть, что на что и как влияет.

2. План продаж (и не только в деньгах, но и в штуках и единицах проданной продукции или услуг).

3. План закупки/производства и переменных затрат.

4. Постоянные затраты.

5. Затраты на фонд оплаты труда.

6. БДДС (бюджет движения денежных средств).

7. БДР (бюджет доходов и расходов).

8. План-график инвестиций.

9. Налоговая нагрузка.

В финмодели вы должны оцифровать то, что планируете делать, то есть перевести концепцию и идею в цифры, понять, есть ли там ваша прибыль. Это позволяет заранее скорректировать свои действия. Например, если вы видите, что при таких данных не достигаете прибыли в запланированные сроки, то сразу можете решить, что можете делать по-другому.

Есть вероятность, что когда вы разработаете финмодель, то поймете, что в этот бизнес идти не стоит. И это тоже плюс — так вы сэкономите себе деньги и несколько лет жизни и сможете спокойно искать другие, более выгодные варианты.

3. Протестировать

Когда вы сделали уже все расчеты и убедились в потенциальной прибыльности своего бизнеса, не ныряйте в него с головой, обрубая все концы. Если есть возможность снизить риски и протестировать гипотезы, пока работаете в найме — по вечерам, по ночам, по выходным, — то начните с этого. И только когда гипотезы подтвердятся, когда получите не просто первые, а постоянные, пусть и небольшие доходы, тогда уже уходите в это полностью. Возможно, вам потребуется протестировать не одну гипотезу, и тогда хорошо иметь подстраховку в виде регулярных доходов. Помните, что все ваши первые действия должны идти в сторону продаж и маркетинга — до определенного объема выручки это самое важное, чем стоит заниматься. Не будет продаж, не будет клиентов — и тогда никто не узнает о самом лучшем, вылизанном на 100%, но никому не интересном продукте.

Пять советов начинающему предпринимателю

- Если вы можете не открывать свой бизнес — не открывайте. Если понимаете, что в найме можете зарабатывать достаточно или получать желаемый доход на фрилансе, то, возможно, вам и не нужен свой бизнес.

- Перед тем как начинать, проконсультируйтесь с людьми с бэкграундом в этой сфере, чтобы обсудить подводные камни, показать свои наработки, получить ценную обратную связь. Не бойтесь, что вашу идею уведут. Бизнес сейчас — это не только и не столько про идею, сколько про действия для ее реализации. Когда кто-то свежим взглядом посмотрит на ваши идеи и даже покритикует их, вы сможете себе сэкономить достаточно седых волос и денег. Простой пример. Клиент пришел с идеями нового бизнеса, начали оцифровывать через финмодель, и стало понятно, что в проекте как-то грустно с деньгами. Крутили через цифры и планы продаж и развернули бизнес в совершенно другую ипостась — и он «взлетел». А если бы реализовывали в изначальном варианте, то получили бы убытки и в итоге закрытый бизнес.

- Не бойтесь идти на риск. Первое время новый бизнес — это всегда риск, неопределенность и тестирование гипотез. Без риска бизнеса нет, и если вы к нему не готовы, то бизнес все же не для вас.

- Не забывайте о себе. Вы должны получать доход от своего бизнеса, и он должен состоять из трех частей:

· ваша зарплата как руководителя, которую вы бы платили, если бы нанимали сюда человека;

· если обеспечиваете продажи, поддержание технологии, занимаетесь финансами — платите себе за этот функционал, иначе вы искусственно будете повышать доходность своего бизнеса, не учитывая реалий;

· дивиденды, которые накопил бизнес.

Да, в финмодели вы можете получить отрицательный результат с учетом этих затрат, но зато это четко покажет, сколько вы сами инвестируете в проект. И тогда вы пойдете в честную доходность бизнеса, а не будете тешить себя иллюзиями о прибыли, просто не заплатив себе.

5. Будьте готовы к ошибкам. У вас будут ошибки в бизнесе, и это нормально. Ваша задача как собственника — детально разбираться в них и брать из этого уроки на будущее.

Мнение автора может не совпадать с мнением редакции

Предпринимательство — это большой риск. По разным данным, выживают и приносят прибыль только 1 из 10 открытых бизнесов. Например, исследование Startup Genome Report показывает, что до 92 % стартапов умирают, а 74 % интернет-проектов закрываются из-за преждевременного масштабирования.

На состояние и перспективы российского бизнеса сильно повлияла пандемия. Официальные данные это подтверждают: в 2020 году закрылось больше 1,16 млн предприятий, это в 2,3 раза больше, чем в 2019 году.

В этой статье мы собрали типичные ошибки предпринимателей, которые приводят к провалу начинающих проектов.

Запуск без плана

Бизнес-план — это условная дорожная карта, в соответствии с которой предприниматель прогнозирует развитие своего дела. Обычно в плане не пытаются предугадать все показатели с точностью до копейки. Скорее он помогает систематизировать всю информацию, которая пригодится для открытия бизнеса и обозначения реалистичных задач. Несмотря на это, 17 % стартапов работают без бизнес-плана, именно это становится причиной их провала.

Необязательно составлять бизнес-план по строгой форме — обычно так делают, если хотят привлечь инвестиции или взять кредит в банке. Для себя можно сделать упрощенную версию: продумать сумму вложений в бизнес, составить список переменных и постоянных расходов, разработать маркетинговый план и систему найма, подумать, как бизнес должен развиваться в ближайший месяц после запуска, затем в ближайшие полгода и год.

Типичные ошибки в бизнес-планировании

- Отсутствие прогноза по прибыли и расходам. Предприниматель не понимает, сколько денег поступит в кассу в первый месяц, сколько — в течение полугода.

- Отсутствие расчета точки безубыточности. То есть нет понимания, сколько нужно продать, чтобы бизнес окупался.

- Излишний оптимизм в прогнозе доходов. Это ситуация, когда предприниматель ничем не обосновывает предполагаемое количество продаж. В прогнозах нужно опираться хотя бы на анализ конкурентов.

- Отсутствие учета рисков. Когда есть только оптимистичный план, предприниматель не пытается выяснить, с какими сложными ситуациями сталкиваются компании в его отрасли.

Если изучить рекомендации консультантов и самих предпринимателей, то советы относительно бизнес-плана обычно сводятся к одному: важно продумать минимум три стратегии развития бизнеса еще до его полноценного запуска.

- Позитивный, когда нужно быстро развиваться и расти.

- Нейтральный, когда проблем нет, но рынок не позволяет делать стремительные рывки.

- Негативный, когда рынок стагнирует, продажи сокращаются и нужно резать расходы.

Под стратегией в бизнес-планировании обычно понимают прогнозы по доходам-расходам, составление финансовой модели и разработку действий, которые помогут преодолеть проблемы.

Ожидание быстрого успеха

Большинство бизнесменов довольно оптимистично оценивают перспективы своего дела, говорится в исследовании Institute of Labor Economics. Причем пик оптимизма приходится на первый год деятельности, на момент запуска первого бизнеса. Новички уверены, что бизнес быстро начнет приносить прибыль, что вложения скоро окупятся и все будет стремительно развиваться.

Переоценка собственных возможностей происходит с опытом. Исследование показывает, как с годами ожидания снижаются и формируется более реалистичный взгляд.

Основатель и руководитель сети детских языковых центров «Полиглотики» Елена Иванова рассказывает, что их франчайзи зачастую вкладывают в первый бизнес очень много денег и ждут прибыли уже после месяца работы. В реальности такой результат невозможен, поскольку бизнесу нужно время на то, чтобы набрать обороты. Прибыль появляется, когда у детского центра уже сформирована клиентская база.

На старте стоит минимизировать затраты, насколько это возможно без потери качества. Не нужно вкладываться в дорогостоящий ремонт помещения и сразу нанимать специалистов с очень высокой зарплатой. Все должно быть качественно, но просто, без лишних затрат. И все расходы нужно контролировать.

Елена Иванова

Основатель и руководитель сети детских языковых центров «Полиглотики»

Игнорирование продаж на старте

Нередко при открытии бизнеса предприниматель не столько думает о продажах, сколько о самом продукте. Хотя именно продажи позволяют бизнесу зарабатывать деньги.

Излишняя вера в востребованность продукта — большая ошибка. Даже если товар или услуга качественные, вряд ли за ними сразу выстроится очередь покупателей. Это возможно, только если бизнес придумал что-то принципиально новое, что тяжело скопировать и за что многие готовы отдавать деньги.

Сейчас времена высокой конкуренции во всем. Если предпринимателю кажется, что он создал уникальный продукт, то скорее всего это не так. Если в наше время продукта нет на рынке, скорее всего он просто не востребован. В востребованной нише у предпринимателя всегда есть конкуренты.

Поэтому при создании продукта нужно сразу думать о продажах. Описать клиентов, понять их мотивы и потребности. Решить, через какие каналы продаж реализовывать продукт.

Игнат Ситников

Основатель консалтингового агентства Sales Culture

Игнорирование данных о целевой аудитории

Частая ошибка молодых предпринимателей — попытка создать товар или услугу на основе собственных потребностей.

Например, человек хочет открыть пекарню в спальном микрорайоне. Сам он предпочитает бездрожжевой цельнозерновой хлеб, поэтому запускает соответствующее производство. После старта продаж оказывается, что такой хлеб готовы покупать только несколько соседей предпринимателя. Пекарня закрывается из-за отсутствия спроса.

Избежать провала помогло бы маркетинговое исследование. Даже обычный разговор с десятком соседей показал бы, что в этом микрорайоне людям нужен обычный свежий и недорогой хлеб.

Создавая продукт, не стоит ориентироваться только на собственные потребности. Нужно воспринимать идеи как гипотезы и проверять их.

Допустим, предприниматель увлекается элитными сортами кофе и хочет открыть кофейню с учетом своего вкуса. Перед запуском нужно проверить, много ли в городе потенциальных потребителей такого продукта, готовы ли они ради него специально ездить в кофейню, хватит ли у них денег на частые покупки.

Исследуя целевую аудиторию, можно составить портреты типичных покупателей: описать их социальные и демографические характеристики, зафиксировать потребности, возможные линии поведения, а затем проверить гипотезы с помощью опросов и интервью.

Например, предприниматель определился, что его типичный клиент — девушки до 30 лет с доходом выше среднего, которые покупают кофе перед работой. Нужно найти несколько таких девушек и спросить, где они сейчас покупают кофе, почему именно там, что им нравится в процессе покупки, что раздражает.

Изначальное предположение может оказаться ошибочным. Респонденты могут сказать, что покупают кофе раз в месяц или, наоборот, часто, но у конкурентов их раздражает отсутствие парковки. Тогда при открытии кофейни стоит поискать локацию с парковкой или предусмотреть окошко для выдачи заказа.

Расчет на то, что покупать будут все

Исследования показывают, что в среднем только 25 % людей, проявивших интерес к продукту, готовы его купить. Остальные 75 % тратят ресурсы продавцов и маркетологов впустую — хотят что-то узнать, проводят анализ рынка, думают, нужен ли им продукт вообще, просто хотят пообщаться.

Когда предприниматель изучает рынок, он пытается проверить спрос — проводит интервью с потенциальными клиентами, запускает рекламу и собирает заявки на покупку. Не стоит надеяться на то, что все проявившие интерес на самом деле купят. Скорее, большинство найдет причину не покупать. Например, в ответ на уже реальное предложение скажут, что у них нет денег, что им нужен продукт с другими функциями.

Это нужно учитывать еще до старта бизнеса, просчитывая маркетинговую стратегию. Например, предприниматель запустил тестовую рекламную кампанию в соцсетях и за 20 000 руб. собрал 10 заявок на свой продукт. Это не значит, что одна продажа выйдет в 2 000 руб. В финансовую модель реалистичнее будет записать цену одной сделки в диапазоне между 5 000 и 10 000 руб.

Сократить расходы и увеличить конверсию из заявки в покупку можно с помощью квалификации лидов. Это термин из сегмента B2B, но его можно трансформировать и в продажи товаров и услуг обычным покупателям.

Увеличьте конверсию в дозвон и продажу: находите новых клиентов для бизнеса по 40 критериям, обновляйте данные текущих контрагентов

Хочу попробовать

Квалификация — это процесс, когда еще до непосредственного общения менеджера с покупателем определяется вероятность сделки. Например, с помощью анкеты на сайте собираются данные о бюджете клиента, фиксируется, сколько по времени он ищет продукт. Чем больше информации о клиенте будет получено, тем раньше можно отказать неподходящему клиенту.

Неумение делегировать полномочия

Эта ошибка особенно заметна у людей, которые стали руководителями или предпринимателями после успешной исполнительской работы. Они привыкли отвечать сами за себя, все делать самостоятельно и оттачивать собственные навыки.

Предпринимательство — это большое количество задач, которыми нужно заниматься одновременно: генерировать идеи, создавать продукт, запускать и контролировать производство, маркетинг, продажи, решать административные задачи, общаться с партнерами и т.д. Всё это осилить одному невозможно.

Поэтому предприниматель должен уметь делегировать задачи, для этого нужно:

- создать бренд, в котором захотят работать;

- проверить квалификацию соискателя или подрядчика;

- понять, насколько соискатель замотивирован;

- договориться об условиях работы;

- убедиться, что человек понимает поставленную задачу и правильно оценивает сроки и ресурсы для ее выполнения.

Изначально не стоит себя нагружать: определите сферы, в которых вы не сильны, и поручите их профессионалам.

Делегирование тоже можно передать кому-то. Например, если предприниматель понимает, что плохо проводит собеседования, лучше нанять рекрутера, который будет самостоятельно проводить отбор персонала.

Неразбериха с деньгами

В бизнесе может возникать кассовый разрыв, когда кажется, что денег много, но на зарплаты или выплаты подрядчикам их не хватает. Такие проблемы возникают, если предприниматель не отслеживает движение денежных средств.

Например, предприниматель открыл кофейню. Закупил партию зерна по малой цене, начал работать. За три месяца бизнес набрал обороты: после выплат зарплат и аренды на балансе оставались десятки тысяч рублей. Предприниматель много трудился и по итогам квартала решил себя порадовать — взял деньги и потратил на что-то личное.

Через месяц зерно на складе закончилось, он обратился к поставщику за новой партией. Оказалось, что такого же сырья нет, все распродано. Осталось только элитное, в три раза дороже, и минимальная партия теперь не 100 кг, а 500 кг. Денег в кассе хватало на закупку только по старой цене, поэтому предприниматель закрылся.

Избежать таких проблем можно с помощью двух стратегий.

Вести финансовый учет и отслеживать движение денег

Предприниматель должен понимать, сколько денег на балансе будет через день, неделю, месяц и хотя бы полгода. Хорошо, если есть помесячная картина на год вперед. Тогда наглядно видно, сколько и кому должен бизнес, и есть ли у него деньги на покрытие расходов.

Назначить себе зарплату

И учитывать ее в постоянных расходах, так же как и зарплату остального персонала. Например, если предприниматель сам руководит бизнесом, он может быть гендиректором и выплачивать себе фиксированный оклад. Или забирать процент от прибыли. А остальные деньги пусть работают на благо предприятия.

Оформите ИП бесплатно без визита в налоговую через сервис регистрации бизнеса в Контуре и получите год обслуживания в онлайн-бухгалтерии Эльба в качестве бонуса

Зарегистрировать ИП

В этой статье поговорим о простых признаках для быстрой проверки здоровья бизнеса с точки зрения финансов.

Статья будет полезна финансистам и собственникам компаний — признаки помогут понять, что всё в порядке или укажут, где искать проблему.

Первый признак отсутствия болезни у бизнеса — это стабильные дивиденды. Можно говорить о здоровье компании, если собственники ежемесячно получают дивиденды и их сумма постепенно растёт. Например, на старте получали по 10 000 рублей и это было 5% прибыли, а через два года получают уже по 100 000 рублей и это по-прежнему 5% прибыли.

Если же дивидендов нет или собственники их получают хаотично: в этом месяце вытащили 500 000 рублей, а в следующем нуль, что-то здесь не так.

Если бизнес не приносит дивиденды или приносит, но собственники получают их не каждый месяц, проблему нужно искать в деньгах либо в прибыли:

Бывает так, что бизнес генерирует прибыль, но на дату выдачи дивидендов денег на счету нет.

Такое может произойти, если на этот день наложится другой платёж, например, за крупную технику или ремонт в новом офисе.

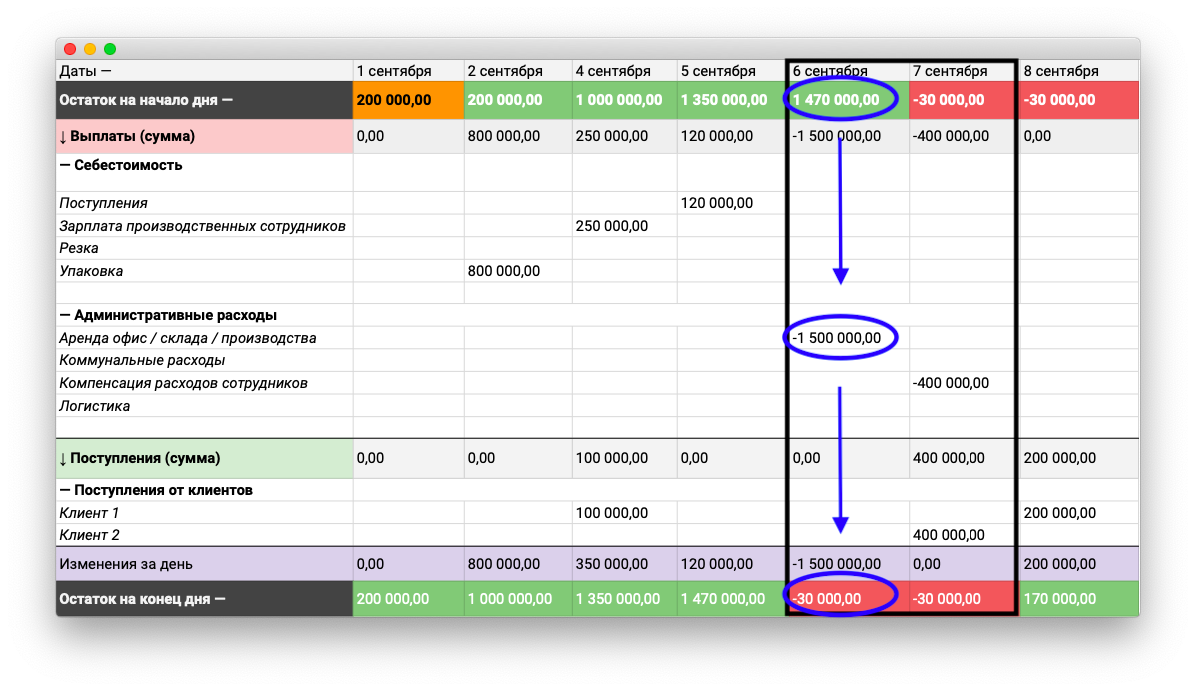

💊 Первая помощь — платёжный календарь

Платёжный календарь — это табличка, в которой расписывают все платежи компании: когда, кому и сколько нужно заплатить.

А потом контролируют, чтобы на всё хватало, например, передвигают крупные покупки подальше от даты выплаты дивидендов.

А бывает ситуация похуже: компания не генерирует чистую прибыль, поэтому и дивидендов нет.

💊 Первая помощь — финансовая модель

Если прибыли нет, нужно разбираться почему. Причина может быть в низких продажах, плохой конверсии, слишком высоких расходах или плохом качестве товара.

Найти причину поможет финмодель — цифровой слепок, который показывает, как будет развиваться бизнес при текущих показателях.

В некоторых компаниях нет правил по выводу дивидендов: собственник захотел в Адлер — взял деньги со счёта и поехал, захотел новую машину — купил. Вот якобы это и есть дивиденды.

Но деньги бизнеса — это не деньги собственника. И если вытаскивать их бессистемно, можно вытащить больше, чем бизнес вообще заработал в этом месяце. И тогда нужно будет или возвращать, или искать деньги где-то на стороне: в банке, у друга, в окошке микрозаймов.

💊 Первая помощь — чёткие правила, когда и в каком размере собственник получает дивиденды. Например, 10го числа в размере 15% от чистой прибыли.

Есть такая метрика — остаток на конец месяца. Это то, сколько денег наличкой в сейфе и на расчётных счетах остаётся у компании в конце месяца. В идеале этот остаток должен расти каждый месяц или хотя бы не уменьшаться.

Есть нюанс: остаток может расти благодаря кредитам. К примеру, обычно у компании остаётся 100 000 рублей, а тут она взяла кредит и остаток вырос до 300 000 рублей. Вроде хорошо, но деньги-то чужие.

Поэтому тут вот какие контрольные точки, которые подтверждают здоровье бизнеса:

- остаток на конец месяц растёт или не уменьшается;

- остаток складывается из денег компании, а не кредитов.

В случае, когда одна из контрольных точек не пройдена, нужно разбираться глубже:

💊 смотреть бизнес-модель, чтобы понять, способен ли вообще бизнес приносить прибыль;

💊 разбираться в причинах кредитов: не брала ли их компания, чтобы перекрыть дыру от хаотичных дивидендов или просто неоправданных расходов, например, на шикарный корпоратив;

💊 проверять крупные покупки: может, остаток на счёте меньше обычного, потому что компания купила что-то дорогое, например, экскаватор, которые поможет ей больше зарабатывать;

💊 анализировать дебиторку: возможно, остаток уменьшился, потому что клиенты задерживают платежи.

После этого анализа станет понятно, что делать дальше.

В нездоровых компаниях часто случается такое: нужно платить кому-то, например, арендодателю за офис, а денег нет, — это называется кассовым разрывом.

Бизнес, который не сталкивается с кассовыми разрывами или сталкивается очень редко, можно считать здоровым с точки зрения денежного потока. А вот тот бизнес, что регулярно попадает в разрывы, определённо болен. И ему нужно искать причину заболевания, например:

- клиенты постоянно задерживают платежи. Компании нужно платить поставщикам, а она ещё не получила деньги от клиентов — вот и кассовый разрыв;

- компания закупает оборудование или товары — и тратит на это больше денег, чем может себе позволить;

- поставщики просят полную предоплату или крупные авансы — компания платит, и на это уходят все деньги.

Причины разные, но итог один: денег не хватает и бизнес влезает в долги, например, берёт кредиты, займы, просит поставщиков подождать с оплатой.

💊 Разобраться с кассовыми разрывами поможет платёжный календарь — мы уже упоминали его — это табличка, в которой компания ведёт учёт платежей: кому, когда, сколько она платит и кто, когда и сколько платит ей:

Подробнее о том, как бизнесу избежать кассовых разрывов при помощи платёжного календаря, рассказали здесь.

В статье есть ссылка для скачивания шаблона платёжного календаря.

💊 Ещё бывает, что всё вроде в порядке: крупных покупок не было, клиенты платят вовремя, авансы компания тоже не переводила, а денег не хватает. Тогда проблему нужно искать в прибыли: смотреть, есть ли вообще прибыль или одни убытки.

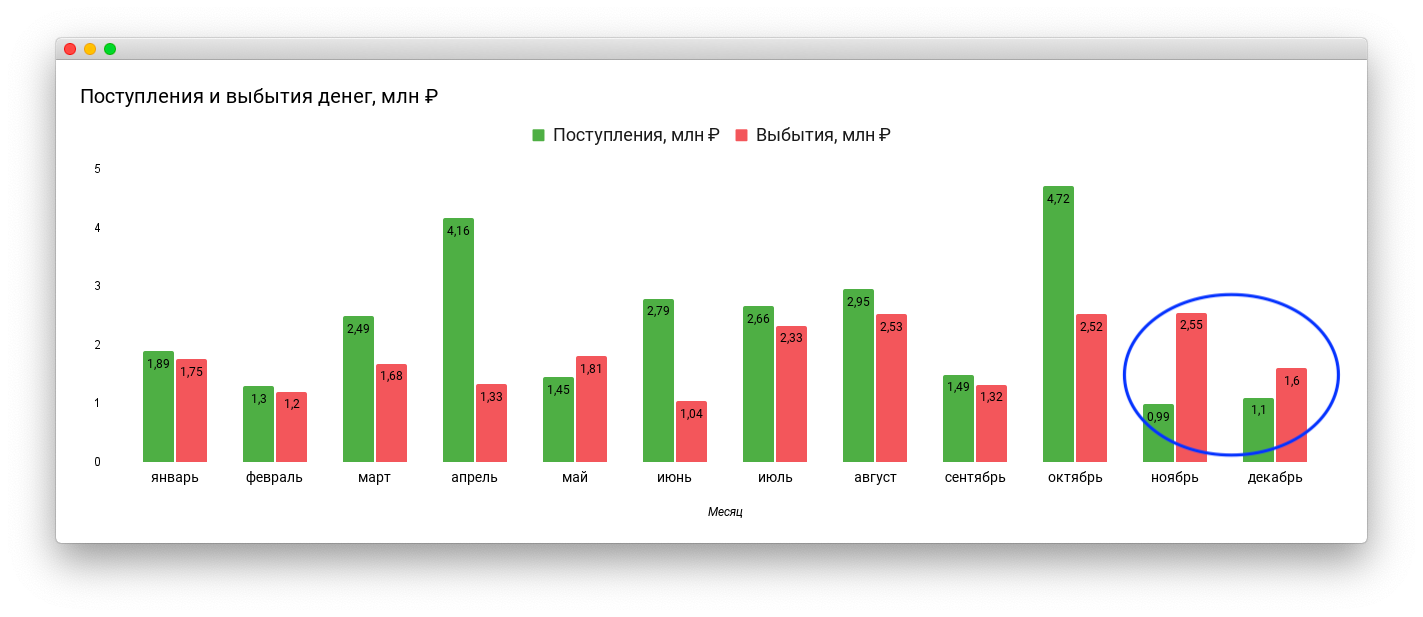

В здоровом бизнесе в компанию приходит больше денег, чем уходит из неё. Деньги приходят, когда клиенты переводят оплату, компания получает возвраты от контрагентов или кредит от банка. А уходят, когда платит за аренду, выдаёт зарплаты, оплачивает поставку товара или материалов.

И приходить должно больше, чем уходить, тогда и остаток на конец месяца будет расти, а кассовых разрывов не будет.

💊 Следить за тем, сколько в компанию приходит денег и сколько из неё уходит, можно по отчёту о движении денежных средств (ДДС), выписке с расчётного счета или финансовой панели приборов:

Тут опять-таки важно проверять, чтобы в компанию приходило больше денег, чем уходило, не за счёт кредитов. Большая часть поступлений должна складываться из платежей клиентов, иначе компания заболеет высокой закредитованностью.

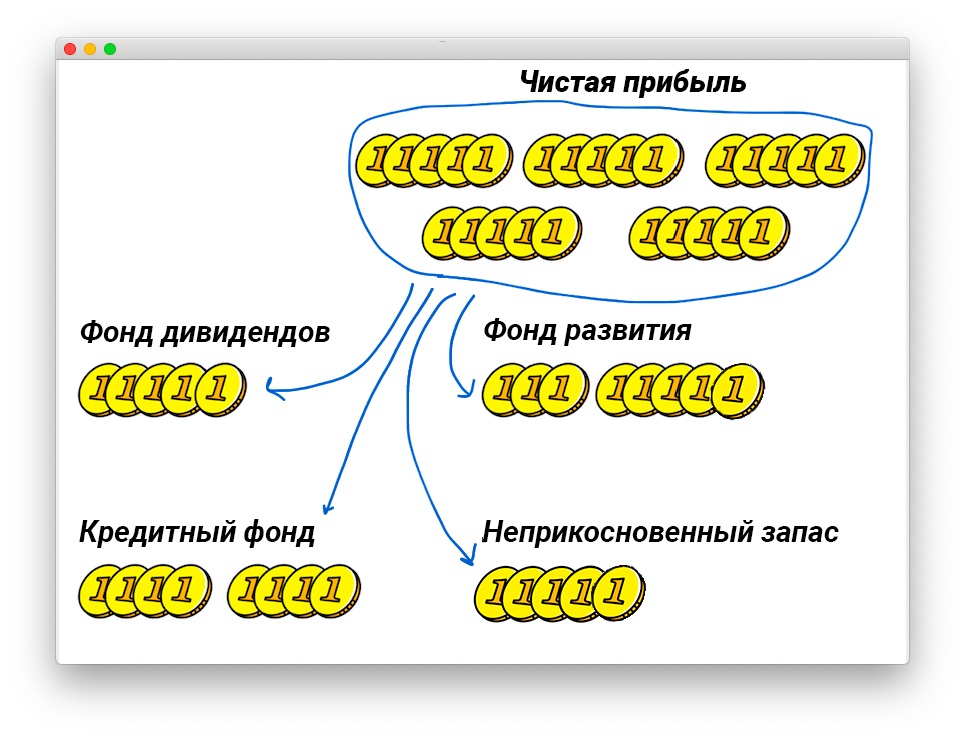

Если компания зарабатывает 100 млрд рублей, и тратит тоже 100 млрд рублей, её вряд ли стоит считать здоровой. Другое дело, если у неё есть накопления, например, на чёрный день, развитие или досрочное погашение кредитов.

💊 Чтобы начать откладывать на будущее, компании стоит завести фонды — отдельные расчётные счета, на которые компания откладывает процент от чистой прибыли на разные цели. Схематично фонды можно представить так:

Распределение чистой прибыли может быть любым, к примеру:

40% — дивиденды собственнику;

15% — кредитный фонд для досрочного погашения;

10% — на чёрный день (НЗ);

25% — на развитие;

10% — повышение квалификации сотрудников.

Если откладывать хочется, но денег на это нет, значит, нужно искать проблему: возможно, бизнес не генерирует прибыль или вся она уходит на дивиденды.

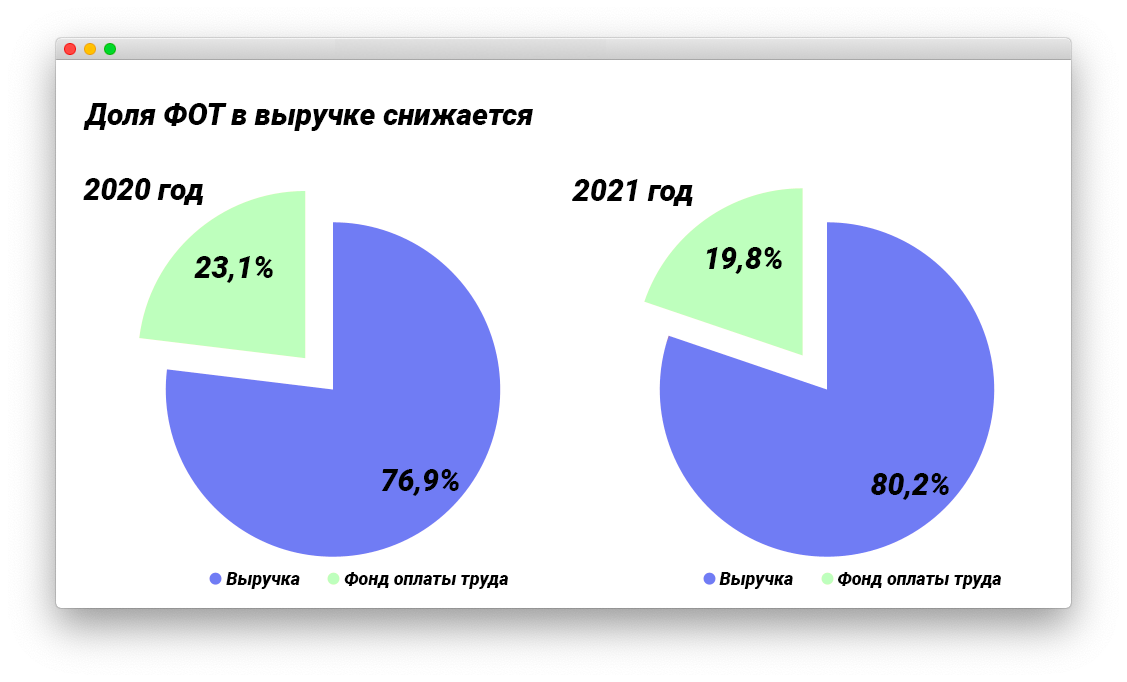

В здоровом бизнесе ситуация с зарплатами складывается так:

- зарплаты сотрудников растут;

- доля ФОТ (фонда оплаты труда) — это зарплаты, больничные, отпускные и другие траты на сотрудников — в общих расходах компании снижается.

Например, в прошлом году ФОТ в общих расходах занимал 23,1% — это был 1 млн рублей, а в этом году ФОТ занимает 19,8% и составляет 1,2 млн рублей — доля снижается, а сами зарплаты растут.

Если же зарплаты занимают всё большую и большую часть расходов компании, значит, что-то идёт не так. Возможно, компания раздула штат или сотрудники стали работать менее эффективно, а может, кто-то получает необоснованно высокую премию.

В любом случае нужно сделать две вещи: посмотреть соотношение расходов на разные категории сотрудников и посчитать среднюю прибыль на сотрудника.

💊 Посмотреть соотношение расходов на разные категории сотрудников.

Нужно понять, на какую категорию сотрудников компания тратит больше всего и подумать, что можно с этим сделать:

- на административных сотрудников ⟶ компания становится бюрократизированной, и нужно думать, действительно ли не обойтись без третьего зама четвёртого заместителя;

- на производственников ⟶ стоит проверить, не может ли это же количество работы выполнять меньшее число сотрудников;

- на сотрудников коммерческого блока ⟶ нужно пересмотреть систему бонусов и премий. Возможно, бонусы продажников и маркетологов слишком большие.

💊 Посчитать среднюю прибыль на сотрудника.

Прибыль на сотрудника = прибыль / среднее количество сотрудников за период

Этот показатель нужно отслеживать в динамике — в идеале он должен расти. Если падает — пора начинать охоту на бездельников.

Соотношение расходов на категории сотрудников и среднюю прибыль на сотрудника подсчитывают раз в квартал. Если делать это каждый месяц, данные будут искажёнными: иногда сотрудники работают хорошо, но выручка, как результат их работы, доходит до компании только в следующем месяце.

- Дадим все необходимые знания для ведения собственного дела ― от выстраивания бизнес-процессов до управления капиталом

- Сможете выстроить чёткую финансовую стратегию вашего бизнеса

У любой компании есть ресурсы — это оборудование, помещение, сотрудники, технологии. Если эти ресурсы используются на 100%, компания здорова. Если же ресурсы загружены не полностью, но собственник закупает дополнительное оборудование, берёт дополнительное помещение, нанимает сотрудников — ситуация нездоровая.

Посмотрим на примере. Есть стоматология, с тремя кабинетами и тремя врачами. С такими ресурсами она может принять максимально 90 пациентов в месяц. Если стоматология обслуживает 90 пациентов, значит, ресурсы бизнеса используются на 100%. А вот если нет и 40 человек в месяц — стоит подумать, как загрузить врачей и кабинеты по полной, и лишь после этого думать о расширении, найме и прочем.

💊 Провести ревизию ресурсов бизнеса и просчитать, какая загрузка в клиентах, товарах или продажах позволит использовать их на 100%.

Единой методики расчёта загрузки нет. В зависимости от сферы бизнеса загрузку считают для оборудования, сотрудников или помещения:

- если у нас самосвал, который может работать по 8 часов в день, но работает только по 5 часов — он не дозагружен, загрузкой на 100% для него будет 8 часов;

- если кинотеатр на 200 мест, то полной загрузкой будет продажа билетов на все 200 мест;

- если у нас цех по производству окон с одним станком, который позволяет изготавливать максимум 300 окон в месяц, значит, 300 окон — это стопроцентная загрузка этого бизнеса.

В здоровом бизнесе довольны не только собственник, бухгалтер и их налоговая, но и клиенты. Быстрый способ проверить, довольны ли они, — изучить динамику возвратов.

Если какой-то товар начинают возвращать чаще других аналогичных или чаще чем в прошлом месяце, значит, клиенты чем-то недовольны: качеством, скоростью доставки, вежливостью курьера или другим. Симптом болезни есть, нужно разбираться дальше.

💊 Следить за уровнем удовлетворённости клиентов помогает анализ процента возвратов. Нормы по возвратам нет, поэтому нужно смотреть в динамике: если этот процент не меняется из месяца в месяц, всё в порядке. А если вдруг начинает расти, нужно искать причину недовольства клиентов.

В здоровом бизнесе доходы растут быстрее расходов. Доходы здесь — это выручка — те деньги, что компания получает за свою работу или товары. Расходы — все платежи: за работу сотрудников, офис, партию товара и так далее.

🟢 Должно быть так:

| Было: | Стало: |

|---|---|

| доходы — 1 млн руб.

расходы — 500 тыс. руб. |

доходы — 2 млн руб.

расходы — 800 тыс. руб. |

Доходы выросли в 2 раза, расходы — в 1,6 раза. Итого у компании осталось 1,2 млн рублей.

🔴 А теперь обратная ситуация:

| Было: | Стало: |

|---|---|

| доходы — 1 млн руб.

расходы — 500 тыс. руб. |

доходы — 2 млн руб.

расходы — 1,5 млн руб. |

Доходы выросли в два раза, а расходы — в три. При этом осталось меньше прибыли — всего 500 тыс. руб.

Во втором случае доходы компании выросли, но расходы выросли сильнее — прибыль меньше. Да и в целом компания стала работать менее эффективно.

Когда расходы растут быстрее доходов, бизнес получает меньше прибыли, потому что прибыль — это разница между доходами и расходами.

💊 Если расходы растут быстрее доходов, нужно анализировать каждый расход и смотреть, по какой причине он вырос и как его снизить.

Причины бывают разными, например:

- компания завысила зарплаты или наняла слишком много сотрудников;

- стала вкладывать деньги в неэффективную рекламу;

- поставщики повысили цены и себестоимость выросла, но компания продаёт товары по старой цене;

- компания устроила распродажу, но просчиталась и дала слишком большие скидки.

Нужно найти причину роста расходов и устранить её.

Планирование для бизнеса — это как физкультура и сбалансированное питание для человека: если они есть, здоровье точно будет крепче.

Также и в бизнесе: когда у компании есть планы продаж, расходов, выручки, чистой прибыли на несколько месяцев или на год вперёд, она с большей вероятностью проживёт долго и счастливо.

А вот без планирования бизнес может заболеть в любой момент, потому что живёт одним днем: сегодня выжили любой ценой — супер, а что будет завтра — неважно. При таком образе жизни не получится ставить и достигать цели, расти и развиваться.

💊 Спасут планы ― продаж, выручки, расходов, прибыли. Для начала на месяц, в идеале — на год.

Мнение автора и редакции может не совпадать. Хотите написать колонку для Нетологии? Читайте наши условия публикации. Чтобы быть в курсе всех новостей и читать новые статьи, присоединяйтесь к Телеграм-каналу Нетологии.