Стартовые вложения в открытие бизнеса и инвестиции в его развитие не обязательно должны быть только вашими или привлекаться через банковский кредит. Существует довольно много способов снять с себя часть финансовой нагрузки и привлечь инвестиции другими путями. Иногда, когда банки отказываются кредитовать новые проекты из-за повышенных рисков либо под залог личного имущества, привлечение стороннего капитала является единственным выходом.

Многие инвесторы, государственные и коммерческие организации охотно поддерживают молодые и перспективные проекты, а иногда готовы оказывать им не только финансовую, но и консультационную, информационную и рекламную поддержку.

Далее проясним, как и где искать инвесторов, какие способы и площадки для этого можно использовать.

Цели привлечения инвестиций

Для начала вспомним, для каких целей привлекается внешнее финансирование. Зависят они от стадий развития бизнеса.

Стадии развития бизнеса:

- Посевная стадия. Это стадия, когда вы еще работаете над созданием продукта, тестируете идею, разрабатываете прототип.

- Стадия стартапа. На этапе стартапа вы уже можете делать первые продажи, но при этом еще продолжать тестировать продукт, готовя его к выпуску на рынок, выпускаете первые пробные партии. На этом этапе вы пока больше тратите, чем зарабатываете.

- Расширение. Ваш продукт поступает на рынок и начинает завоевывать на нем позиции, вы достигаете точки безубыточности, разворачиваете производство, активно продвигаетесь, расширяете команду.

- Рост. Вы начинаете зарабатывать больше, продажи устойчиво растут, на рынке увеличивается доля вашего продукта. Вы нацелены на дальнейшее расширение, увеличиваете ассортимент, улучшаете и модифицируете сам продукт.

- Зрелый рост. Ваши обороты стабилизировались, рост может быть незначительным. Вы нацелены на удержание позиций на рынке и находитесь в стадии поиска новых вариантов для роста и расширения компании.

У каждой приведенной стадии имеются свои задачи, цели и риски. Это означает, что и капитал привлекается тоже под совершенно разные цели. Если на старте важно выйти на рынок и протестировать спрос, то на поздних предприниматель преследует цели масштабирования, увеличения доли на рынке и увеличения прибыли.

Цели привлечения инвестиции по стадиям:

- Инвестирование на посевной стадии. Вам требуются средства на тестирование своей бизнес-модели, на создание прототипов, на исследование и разработки, на формирование команды.

- Инвестирование стартапа. Вам нужны средства для выпуска продукта на рынок, создание первой партии, на рекламу и привлечение клиентов.

- Инвестирование на стадии расширения. Вам требуется закрепиться на рынке, наладить производство. Инвестиции требуются на продвижение проекта, расширение штата.

- Инвестирование на стадии роста. Инвестиции нацелены на увеличение доли на рынке, совершенствование продукта, расширение ассортимента, на рекламу и для выхода на новые рынки сбыта.

- Инвестирование на стадии зрелого роста. Вам требуется вкладываться в новые точки роста, масштабироваться, проводить слияния и поглощения других компаний.

Больше всего шансов провалиться существует на первых двух стадиях, когда ваш товар или услуга только выводится на рынок. По статистике здесь прогорают 80-90% проектов. Эти проекты так никогда и не выходят в плюс, а для инвесторов вложения здесь будут наиболее рискованными. Для предпринимателей же внешнее инвестирование на этих этапах критически важно, но и найти варинаты финансирования для него сложнее.

Значительно проще и безопаснее для инвесторов вкладываться в проекты, достигшие стадий расширения и роста. В этом случае они работают с уже отлаженными бизнесами, развитие которых проще прогнозировать.

Какие бывают типы инвестирования

Перед тем, как начинать поиск внешнего финансирования, нужно понять, какой тип вам более всего подойдет.

Основные типы инвестирования:

- Долевое инвестирование. То есть когда в ваш бизнес вкладывают, чтобы получить в нем свою долю. В обмен на инвестиции вы делаете инвестора полноправным совладельцем бизнеса. Он получает право принимать решения по управлению компанией, выдвигать свое видение ее развития, получать дивиденды. Долевой тип инвестирования особенно подойдет вам в том случае, если вы испытываете потребность не только в деньгах, но и в человеке с опытом в вашей отрасли. При определении доли, которые вы хотите передать инвестору, стоит исходить из размера вкладываемой суммы. Стоит избегать передачи большей доли проекта — то есть свыше 51%. Но учтите также, что при слишком низких процентах (например, 5%) предложение для инвестора может показаться непривлекательным и не сулящим весомую прибыль, а окупаемость его вложений серьезно растянется.

- Долговое (заемное) инвестирование. Вам предоставляют займы и кредиты, которые нужно вернуть в определенные сроки с процентами, как в банке. В то же время, в отличие от долевого финансирования, вы не передаете долю бизнеса и вам не нужно будет постоянно делиться прибылью. Минус в том, что кредиты выдаются под залог какого-либо ценного имущества, например, недвижимости или автомобиля, которым придется расплачиваться при негативном развитии событий.

- Конвертируемый заем. Это гибридная форма финансирования, сочетающая признаки долевого и долгового инвестирования. То есть когда по истечению определенного времени или при наступлении определенных обстоятельств кредитор может получить свою долю в компании. В России такая схема встречается редко.

- Инвестирование с нефинансовым вознаграждением. То есть когда за инвестиции инвестор получает не деньги, а что-то другое, например, произведенный продукт или бесплатную услугу. Такая схема распространена на краудфандинговых платформах, где в роли инвесторов могут выступать обычные люди.

- Гранты и субсидии. Это формы государственной поддержки, которые призваны финансировать проекты, имеющие приоритетное значение для экономики данной страны. Полученные средства вы сможете использовать только целевым образом, предоставляя отчеты по каждому расходному пункту.

10 вариантов поиска инвестирования для стартапов

Для начала рассмотрим самые лучшие варианты финансирования на начальных этапах развития бизнеса, то есть на посевной стадии, стадии стартапа и расширения бизнеса. Имейте в виду, что кто бы не выступал в роли вашего инвестора, его будут интересовать одни и те же вопросы по поводу вашего проекта и его продукта. А именно.

Стандартные вопросы, которые интересуют любого инвестора:

- В чем заключается идея вашего товара или услуги, в чем уникальность идеи;

- Имеется ли бизнес-план с расчетами, анализом рынка и планом производства;

- Кто руководители и исполнители проекта, достаточно ли у них опыта и образования для реализации задуманного;

- Финансовая составляющая проекта: планируемые и уже имеющиеся обороты, чистая прибыль, издержки, прогнозы роста;

- Предложения для самого инвестора и способы забрать вложенное к конкретному сроку.

1. Помощь от друзей и родственников

Самый простой и очевидный способ найти инвестиции — попросить о помощи друзей, родственников и знакомых. Вам потребуется лишь собраться, поговорить и рассказать им о своих планах и потребностях. Сделать это можно как устно, так и используя элементы презентации.

Перед этим вам стоит определиться, что именно вы хотите получить от близких — кредит или долевые вложения. Кредит вы можете выплачивать просто по частям со временем и с процентами. Долевые инвестиции будут означать, что ваши родственники и друзья будут владеть долей в вашей новой компании, а также разделять с вами все риски. При этом варианте ваши близкие получат деньги лишь в том случае, если ваше дело станет прибыльным.

Риски при обращении к семье и друзьям вполне очевидны. В случае неудачи и потери денег вы можете испортить с ними отношения. Поэтому многие люди стараются не смешивать семью/дом/друзей и бизнес.

Плюсы:

- Простой способ не требующий каких-либо формальностей;

- Отсутствие издержек по организации презентации — достаточно собраться и поговорить;

- Высокий уровень доверия между участниками сделки.

Минусы:

-

Риск испортить отношения с близкими людьми в случае неудачи.

2. Бизнес-ангелы

Бизнес-ангелами называют частных инвесторов, которые вкладываются в проекты на ранней стадии развития. Это состоятельные люди, которые, могут предоставить средства для успешного развития компании на этапе ее формирования. Если на ваш проект приходит бизнес-ангел, это, скорее всего, будет значить, что он внесет достаточно средств для того, чтобы другие инвесторы не потребовались.

Взамен бизнес-ангел получает долю в компании (владеет акциями), а зачастую и право голоса в ежедневном развитии бизнеса. Бизнес-ангел ожидает высокой отдачи от своих инвестиций, поэтому не вкладывает свои деньги просто так — финансовое обоснование проекта должно быть безупречным. Целью бизнес-ангела может быть желание заработать на перепродаже своей доли, когда компания вырастет, либо получение дивидендов, при которой расчет идет на часть будущей прибыли.

Примерами, когда компании добивались успеха с помощью бизнес-ангелов достаточно много. В частности, начинали свою деятельность с инвесторами-ангелами такие гиганты как Apple и Amazon.

Для поиска бизнес-ангелов существуют специальные сообщества, интернет-ресурсы и каталоги инвесторов и проектов, находящихся в поиске финансирования (вроде “Ангел Лист”). Найти инвестора можно с помощью Фонда развития интернет-инициатив, Национальное содружество бизнес-ангелов. Ежегодный рейтинг активности бизнес-ангелов публикует Российская венчурная компания. Кроме того, новости о сделках и рейтинги венчурных инвесторов можно найти на специализированных ресурсах и в СМИ вроде Firrma, Rusbase, IncRussia и других.

Самым желанным кандидатом на роль бизнес-ангела выступает бизнес-ангел со знаниями, опытом и связями в вашей сфере бизнеса, бизнес-ангел который сможет представить весомую консультативную поддержку. В таком случае ваши шансы на успех заметно повышаются, так как такие инвесторы смогут направить вас по правильному руслу. Подобные инвестиции называются smart money — умные деньги. Чтобы определить круг таких инвесторов, нужно проанализировать их последние сделки. Связываться с бизнес-ангелами лучше напрямую через персональные сайты и соцсети, либо через общих знакомых, которые могут вас бесплатно представить и порекомендовать.

Плюсы привлечения бизнес-ангелов:

- Возможность финансирования проекта на самых ранних стадиях;

- Потребность в поиске других инвесторов с бизнес-ангелом отпадает;

- Ваша компания может значительно прибавить в темпах роста;

- Помимо денег есть возможность получить знания, опыт и деловые контакты инвестора;

- Вариант сотрудничества, который подходит не только для IT-проектов, но и для для широкого круга сфер.

Минусы привлечения бизнес-ангелов:

- Трудность привлечения — бизнес-ангелов не интересуют рядовые проекты;

- Излишнее влияние на управление компанией. Ваш партнер может оказывать чрезмерное давление на ваш бизнес, фактически претендуя на роль ключевого человека в компании. Молодой компании это может повредить;

- Увеличение документооборота — бизнес-ангел может требовать большого количества отчетов относительно разных бизнес-процессов.

3. Венчурные фонды

Венчурными фондами называют компании, которые профессионально управляют средствами от пула инвесторов. Они вкладывают в стартапы с многократным потенциалом роста и ориентируются на международный рынок. В то время как бизнес-ангелы подключаются на самых ранних этапах проекта, венчурные инвестиции особенно актуальны на стадии расширения и масштабирования на рынке, когда требуются большие объемы средств.

К венчурным инвестициям можно прибегать тогда, когда проект уже доказал свою успешность, имеет надежную команду менеджеров и план дальнейшего развития, на которые и изыскивает средства. В свою очередь венчурные фонды зарабатывают на выгодных перепродажах своих долей другим фондам, корпорациям или на первичном размещении на бирже.

Обычно фонды специализируются на конкретных отраслях (финансы, IT, недвижимость, электронная коммерция, образование и т.д.) и географических районах, поэтому владельцам проектов нужно подбирать те из них, которые отвечают потребностям и профилю компании.

Для привлечения средств венчурного фонда потребуется создать презентацию проекта и отправить сопроводительное письмо. Либо разыскать управляющего или аналитика фонда и обратиться прямо к нему. Разыскать венчурные фонды, определить наиболее активные по сделкам можно с помощью многочисленных рейтингов, публикуемых популярными деловыми изданиями и СМИ.

Плюсы венчурных фондов:

- Возможность получения финансирования в крупном объеме;

- Отличный шанс для масштабирования компании на рынке.

Минусы венчурных фондов:

- Вариант обычно не подходит для ранних стадий развития проекта.

- Строгий отбор: венчурные инвесторы вкладывают капитал лишь в небольшое число сделок.

4. Бизнес-инкубаторы

Бизнес-инкубаторами или акселераторами называют проекты по ускоренному обучению для стартапов. С их помощью вы сможете научиться грамотнее анализировать рынок, доработать концепцию и бизнес-модель продукта, найти полезные связи среди инвесторов, а иногда и отыскать первых заказчиков. Обучение в бизнес-инкубаторе может заканчиваться приглашением потенциальных инвесторов.

При попадании в бизнес-инкубатор, стартапы могут получать поддержку начиная с разработки/доработки бизнес-идеи и вплоть до выхода новой компании на рынок. Больше всего бизнес-инкубаторов интересуют IT-сфера, но в инкубаторы можно попасть и с проектами в сфере услуг, экологии, моды, розничной торговли, развлечений, энергетики, строительства и прочими.

Бизнес-инкубаторы проводят свои наборы не более одного-двух раз в год, поэтому этот момент необходимо отслеживать. Попасть в них в качестве участника можно, оставив заявку на сайте проекта и пройдя собеседование. Управлять бизнес-инкубаторами могут университеты, некоммерческие и государственные учреждения, крупные корпорации и венчурные фирмы.

В качестве примеров российских инкубаторов можно привести бизнес-инкубатор ВШЭ (HSE Inc), бизнес-инкубатор “Ингрия”, технопарк “Жигулевская долина” и другие.

Что может получить предприниматель в рамках бизнес-инкубатора:

- помещение для офиса или скидка на аренду;

- консалтинговую поддержку по различным аспектам ведения бизнеса (бухгалтерия, налоги, бизнес-планирование и т.д.);

- рекламное сопровождение, выставочные площади, освещение в СМИ;

- коммуникационная техника, доступ к ПО и различным программным продуктам;

- помощь в поиске инвесторов;

- юридическая поддержка;

- сопровождение бухгалтера.

Что именно будет включено в пакет бизнес-инкубатора, зависит от его вида. Проекты при государственных вузах могут давать частичную поддержку лишь по некоторым вопросам, в то время как частные — предоставлять полный пакет, который поможет развить свое дело.

Плюсы бизнес-инкубаторов:

- Предоставляют пакеты различных бизнес-услуг для начинающих предпринимателей;

- Возможность сэкономить на аренде офиса;

- Вам могут помочь с поиском инвесторов;

- Дают возможность сделать рекламу и найти первых клиентов;

- Вовлекают в бизнес-среду;

- Есть возможность попасть в инкубаторы во время прохождения обучения в университете;

Минусы бизнес-инкубаторов:

- Ограничения и избирательность в наборе у самых востребованных инкубаторов.

- Возможна нехватка квалифицированных консультантов в некоторых областях;

- Вашу бизнес-идею могут украсть;

- Вы привязаны к графику лекций, семинаров, тренингов, что может помешать бизнесу.

5. Корпоративные акселераторы

От бизнес-инкубаторов акселераторы отличаются тем, что вторые более нацелены на инвестирование проектов, дают возможность быстро оттестировать пилотный проект и дают более точечное обучение, направленное на рост компании. Соответственно, поэтому акселераторы практикуют более жесткий отбор кандидатов и более тщательно их контролируют. Также есть ограничения по срокам, обычно это до трех месяцев или полугода, в то время как у инкубаторов их может не быть.

Коммерческие акселераторы помогают запустить бизнес под эгидой крупной компании, которая окажет стартапу всестороннее содействие. В чем именно будет заключаться помощь и программа, зависит от компании. Конечно, это, в первую очередь отличный способ найти инвестиции, ведь после завершения программы можно получить предложения как напрямую от компании, которая может захотеть выкупить проект или предложить сотрудничество, либо от партнеров организатора. Во-вторых, это отличная возможность застраховать себя от ошибок на первых этапах развития бизнеса, на которых обычно прекращают жизнь многие стартапы, пренебрегающие такими вопросами как тестирование спроса, обучение персонала и т.д.

Помимо этого акселераторы могут помочь с:

- заключением контракта, который будет прописывать права и обязанности сторон-участников договора;

- офисом или другим помещением для работы;

- средствами для работы (техника, ПО);

- запуском коммерческого пилота с использованием ресурсов компании;

- доработкой и дальнейшим тестированием продукта.

В качестве примеров корпоративных акселераторов из России можно назвать:

- MTS Startup Hub;

- Акселератор MGNTech от сети «Магнит» и фонда «Сколково»;

- Акселератор КРОК;

- Акселератор Sber500 — от “Сбера” и 500 Startups;

- Акселератор Ростелеком и ФРИИ;

- Impact Hub Moscow.

Чтобы поучаствовать в акселераторе, нужно выбрать одну из известных площадок и подать заявку, рассказав о проекте и его параметрах и оставив контакты. Также потребуется пройти собеседование с аналитиком и пройти отбор в очном формате.

Плюсы корпоративных акселераторов:

- Максимальная содержательность программ;

- Нацеленность на создание и быструю апробацию пилотных проектов;

- Возможность быстро выйти на контракты с новыми клиентами;

- Широкий пакет помощи стартапам с привлечением ресурсов крупной компании.

Минусы корпоративных акселераторов:

- Строгий отбор кандидатов;

- Нацеленность в основном на технологичные инновационные проекты в конкретных отраслях.

6. Гранты и конкурсы

От государства или коммерческих фондов ваш проект может получить безвозмездное финансирование, получив грант или победив в конкурсе. Для попадания на конкурс, вам нужно будет оставить заявку, предоставить требуемый организаторами пакет документов и написать бизнес-план. У каждого проекта будут свои требования к участникам, которым вы должны будете соответствовать.

Если вы пройдете конкурс и выиграете его, либо получите грант, это не будет означать, что деньги можно будет тратить как захотелось. Вашему проекту потребуется предоставлять отчеты по затратам. Средства можно будет расходовать на те цели, которые будут прописаны вами в бизнес-плане. Это может быть аренда офиса или склада, ремонт помещение, закупка оборудования, расходных материалов и прочее.

В качестве примеров фондов, проводящих гранты для стартапов, можно назвать Фонд содействия инновациям и Фонд “Сколково”. Популярные конкурсы стартапов — это Web Summit, Slush, «Стартап-кафе».

Плюсы конкурсов и грантов:

- Возможность получить финансирование, не прибегая к кредитам и не отдавая долю в бизнесе сторонним инвесторам;

- Довольно большое количество конкурсов и грантов, в которых можно поучаствовать;

- Некоторые гранты доступны даже для физлиц.

Минусы конкурсов и грантов:

- Нужно отчитываться о расходовании средств;

- Большие временные затраты;

- Нельзя получить грант на один и тот же проект в двух разных госучреждениях;

- Опасность увлечься поиском грантового финансирования, что может снизить жизнеспособность компании как самостоятельной единицы.

7. Клубы инвесторов

Клубами инвесторов называют группы венчурных инвесторов или бизнес-ангелов, в которых организаторы находят наиболее интересные стартапы и организуют встречи для представления их сообществу. В клубах инвесторах происходит совместное финансирование сразу несколькими соинвесторами. Вас могут пригласить в такие клубы его организаторы или менеджеры, либо вы можете самостоятельно отправить заявку через сайт или написав им в соцсети.

Поскольку большинство инвест-клубов всерьез заинтересованы поддержанием высокой репутации, отбор стартапов у них строгий. Они тщательно проверяют биографии основателя и членов команды, дотошно анализируют финансовую и бизнес-модели компании, им нужны гарантии результата и четкая стратегия развития фирмы.

Примерами клубов инвесторов можно назвать такие клубы как United Investors, Smarthub, СОБА, Angelsdeck и другие.

Плюсы клубов инвесторов:

- Обращение в клуб инвесторов может сэкономить вам время по сравнению с поиском отдельных инвесторов;

- Вы презентуете свой проект большему числу инвесторов за раз.

Минусы клубов инвесторов:

- Строгий отбор поступающих проектов;

- Необходимость тщательной подготовки презентации, документов, стратегии развития компании.

8. Поиск инвесторов на условиях личной договоренности

Вы можете пройти довольно простым путем, избежав большого числа формальностей и опубликовав объявление о поиске инвестора через сайты объявлений, бизнес-форумы, тематические сообщества в Telegram и прочие ресурсы. Вкратце обозначьте свою идею, опишите, партнер с какими качествами и ресурсами вам необходим и проведите личные переговоры с откликнувшимися кандидатами. Конечно, при встрече стоит представить хотя бы финансовый план и предъявить документы, подтверждающие вашу личность и существование компании, но потребность в ярких и дотошных презентациях по строгим шаблонам и канонам тут отпадает.

Такой способ отлично подойдет для реализации рядовых проектов, которые не отличаются инновационностью и прорывными технологиями, в связи с чем через более серьезные каналы инвестиции в них привлечь проблематично.

Плюсы:

- Простота и отсутствие издержек по времени и деньгам;

- Нет необходимости собирать объемные пакеты документов, заполнять анкеты, трудиться над презентацией и ее оформлением и т.д;

- Подходящий вариант для стандартных проектов;

Минусы:

- Возможно, слабый уровень кандидатов;

- Риск столкнуться с мошенниками;

- Высокий уровень недоверия, вас также могут принять за мошенника.

9. Краудфандинговые платформы

Еще один способ получения средств на стартап — это краудфандинг. Для этого вам надо презентовать свой проект в интернете на одной из краудфандинговых платформ и описать свои обязательства по отношению к инвесторам. То есть обозначить, что именно они получат, вложившись в ваш проект.

Инвесторами могут выступать самые обычные люди, вкладывающие совсем небольшие суммы, ведь не даром краудфандинг дословно означает “финансирование толпой”. Краудфандинг отлично подходит как для стартапов, собирающихся выводить на рынок уникальные и необычные товары, так и для творческих, научных и социальных проектов.

Возможность привлечения средств через краудфандинг обычно ограничивается временем, например, несколькими месяцами, и фиксированной суммой, после которой сбор может закрываться.

Что можно предлагать инвесторам за инвестирование через краудфандинг:

1. Произведенный товар из первой партии. Как правило, с помощью краудфандинга презентуются необычные товары, которые вызывают у людей желание ими обладать. Чтобы человек мог получить их как можно скорее, до старта массового производства, вы можете предложить инвестору сам товар и комплектующие к нему. По такому принципу работают многие популярные краудфандинговые платформы, такие как Kickstarter, Indiegogo, российские площадки Boomstarter, Planeta.ru и прочие.

Пример: Вы придумали уникальную автоматизированную овощечистку со сменными насадками для разных видов овощей и фруктов. Самые первые инвесторы, которые внесут 130 долларов, через 8 месяцев, когда производство будет запущено, получат бесплатную овощечистку со скидкой 70 долларов от планируемой розничной стоимости в 200 долларов. Инвесторам, которые внесут 160 долларов, вы отправите овощечистку и две дополнительные сменные насадки для экзотических фруктов. Поскольку себестоимость отправки каждому инвестору товара после выпуска все равно будет ниже, это довольно выгодный способ привлечения средств.

2. Безвозвратное пожертвование. Вы можете ничего не обещать взамен, а предлагать человеку внести пожертвования, начиная с небольших сумм. Краудфандинг на основе пожертвований особенно хорошо работает в социальных и образовательных проектах, а также проектах, связанных с медицинской помощью или устранением/предотвращением чрезвычайных ситуаций. Примером краудфандинга на основе пожертвований можно назвать GoFundMe. Также этот метод используется и на других площадках, где параллельно применяется метод вознаграждений, например, на Boomstarter и Planeta.ru. Иногда жертвователям предлагается некий символический приз — грамота, сувенир, бесплатное участие в каком-нибудь благотворительном концерте и т.д.

Пример: Вы собираетесь открыть приют или центр реабилитации для собак, где задача извлечения прибыли не является первоочередной. Вам нужны средства на создание вольеров, покупку кормов и прочие расходы. На краудфандинговой платформе вы описываете, почему ваш проект важен и полезен для региона, и назначаете суммы пожертвований. Тем, кто жертвует сумму до 1000 рублей — говорите “Большое спасибо”, тем, кто жертвует 2000 рублей — дарите фирменный значок вашего приюта, тем, кто жертвует 5000 рублей, высылаете календарь с фотографиями собак и т.д.

3. P2P-кредитование (долговой краудфандинг). На развитие бизнеса можно привлечь средства методом кредита, который вам выдаст не банк, а другая компания. Такой метод, когда инвестор может дать займ частному лицу или бизнесу и называется P2P-кредитованием. Процесс происходит через P2P-платформу, то есть сервис-посредник, который задает правила игры и помогает инвесторам и стартапам найти друг друга. P2P-платформы проверяют заемщика, включая его паспортные данные, доходы и активы (недвижимость, авто в собственности и т.д.), а также оказывают содействие при взыскании средств при просрочках и предоставляют свою площадку для проведения между сторонами безопасных платежей. Разница с банковским кредитом в том, что заемщик платит меньший процент, а инвестор имеет возможность получать более высокую прибыль, чем если бы он использовал банковский вклад или накопительный счет.

Примерами P2P-платформ для кредитования можно назвать Lending Club и Prosper.

4. Акции. Существуют и краудфандинговые платформы, основанные на продаже акций, например, площадка OurCrowd. Это тип краудфандинга, при котором инвесторы могут получать часть собственности в компании через акции. Хотя их первоначальные инвестиции не возвращаются, они получат долю прибыли, если дела компании пойдут хорошо. Краудфандинг на основе акций для инвесторов довольно рискован, потому что не дает гарантии возврата средств. На начальном этапе стартапы не выплачивают дивиденды или проценты, также существует меньше юридических гарантий.

Плюсы краудфандинга:

- Широкий охват большого числа потенциальных инвесторов, желающих вкладывать небольшие суммы;

- Можно быстро собрать нужную сумму;

- Невысокие риски;

- Возможность избежать банковских кредитов и сбора бумаг;

- Возможность привлечь внимание СМИ к своему проекту: подобные сайты мониторятся редакторами изданий на бизнес-тематику;

- Обратная связь от инвесторов и живое общение с аудиторией.

Минусы краудфандинга:

- Риски потери авторства — если авторское право не защищено, вашу идею могут легко украсть;

- Требуется затраты на грамотную и привлекательную презентацию (качественные видео, фото, текст).

10. Блог проекта и фигурирование в СМИ

Не стоит забывать о том, что помимо обращения к инвесторам напрямую или опосредованно, нужно создавать условия для того, чтобы потенциальные инвесторы выходили на вас сами. Для этого можно вести публичную политику и пользоваться преимуществами, которое дает наше время.

Что можно для этого использовать:

- Блог проекта в социальных сетях;

- Блог на популярных ресурсах на площадках для предпринимателей: Vc.ru, Spark, Habr и других.

- Выступления и экспертные комментарии в СМИ, которые связаны с вашей темой. Вы можете наладить контакты с редакциями лично, либо искать запросы от журналистов через специальные сервисы, такие как Pressfeed.

Плюсы:

- Возможность увеличить известность своей компании, привлечь новых инвесторов;

- Вы создаете имидж эксперта в своей области, повышается доверие к компании.

- Вы получаете обратную связь от клиентов и людей, работающих в вашей отрасли.

Минусы:

- Временные затраты на создание контента и выступления в СМИ

- Траты на раскрутку своих ресурсов и работу с обратной связью;

- Возможность сделать себе антирекламу при неграмотном подходе к делу.

Инвестиции на поздних стадиях

Инвестиции могут требоваться не только стартапам, но и компаниям с опытом в бизнесе, когда основными задачами проекта являются увеличение своей доли на рынке и масштабирование. Кратко рассмотрим, что это могут быть за варианты

Способы привлечения инвестиций на поздних стадиях:

- Банковское финансирование. То есть кредиты под определенные проценты с определенным графиком погашения. Банки согласны финансировать только те проекты, которые дают им уверенность в платежеспособности. В этом плане они более консервативны, чем инвесторы. Банки смотрят на возраст фирмы (он должен составлять не менее полугода), стабильность денежного потока, наличие имущества, требуют поручительства. Увеличить шансы на банковское финансирование поможет беспроблемное пользование другими банковскими услугами — расчетным счетом, зарплатными картами, вкладами и так далее.

- Инвест-фонды и фонды прямых инвестиций. Фонды прямых инвестиций вкладываются в более зрелые компании, нежели фонды венчурные. Доход таких фондов строится на перепродаже свой доли стратегическим инвесторами или при размещении акций компании на бирже (во время IPO). Подбирая компанию для инвестирования, подобные фонды стараются встроить их в пул других своих вложений, чтобы добиться от них кумулятивного эффекта. Такие фонды легко найти в интернете, так как у них обязательно имеются свои порталы со всех необходимой информацией.

- Стратегические инвесторы. Стратегическими инвесторами выступают крупные компании и корпорации-экосистемы, которые могут приобрести компанию для достижения синергетического эффекта. Это такие гиганты как Яндекс, “Сбер”, VK, МТС. Обычно выходить самостоятельно на таких инвесторов не требуется, с предложениями они выступают сами. Поводом для этого становятся ваши успехи и финансовые результаты, расширение бизнеса, частое мелькание вашей компании и ее руководителей в СМИ. При слиянии и поглощении крупных компаний следует обращаться за услугами к инвестиционным консультантам.

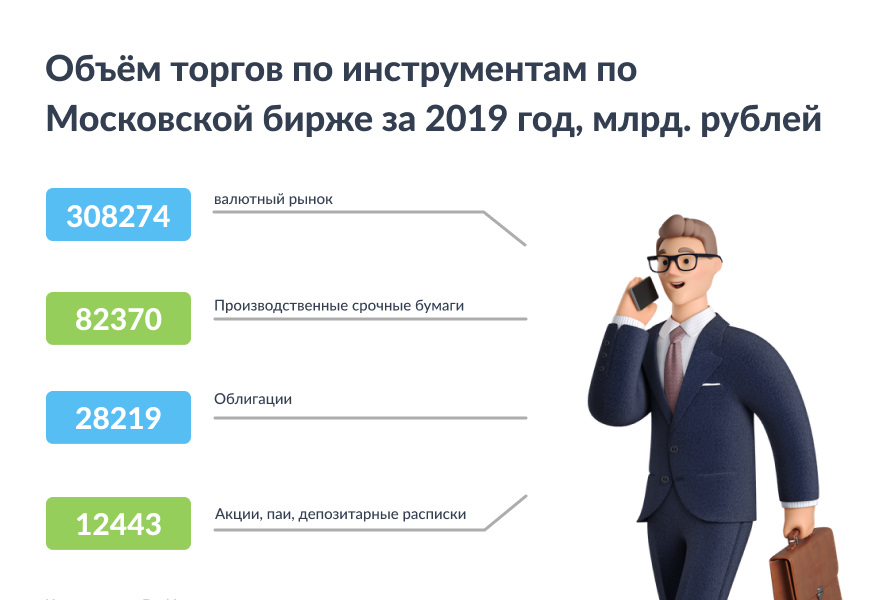

На финансовых рынках торгуется много финансовых инструментов. Вот почему для трейдеров, которые хотят начать торговать или инвестировать, крайне важно знать, что они из себя представляют.

В этой статье разбираются наиболее важные типы финансовых инструментов, такие как первичные финансовые инструменты, производные финансовые инструменты и комбинации, а также их характеристики. Также вы также узнаете об их преимуществах и недостатках и сможете правильно выбрать финансовые инструменты для различных целей.

В этой статье мы разберем:

- Что такое финансовые инструменты? Определение

- Примеры финансовых инструментов

- Виды финансовых инструментов

- Классификация финансовых инструментов

- Характеристики финансовых инструментов

- Зачем это все нужно знать?

- Преимущества и недостатки финансовых инструментов

- Как выбрать подходящий финансовый инструмент?

- Лучшие финансовые инструменты для трейдинга

- Лучшие финансовые инструменты для инвестирования

- Заключение

- FAQ по финансовым инструментам

Что такое финансовые инструменты? Определение

Согласно международным стандартам финансовой отчетности (МСФО), финансовый инструмент — это контракт, в результате которого одна организация получает финансовый актив, а другая финансовое обязательство или долевой инструмент.

Другими словами, финансовый инструмент — это любой актив, доступный инвесторам для покупки и продажи. Контракты, которые мы оцениваем и затем торгуем, например ценные бумаги, являются финансовыми инструментами. К ним также относятся опционные контракты, фьючерсы и векселя.

Примеры финансовых инструментов

Ниже — несколько примеров, кратко объясняющих концепцию финансовых инструментов.

Пример 1

Представьте, что вы положили деньги на сберегательный счет. Банк несет ответственность за сохранность ваших средств и их возврат по истечении срока действия контракта. Денежные депозиты являются распространенным видом финансового инструмента.

Пример 2

Компания А выпустила корпоративные облигации. Инвестор купил часть из них и будет получать фиксированные выплаты в течение срока погашения облигаций. Облигации являются финансовыми инструментами — компания разместила их для привлечения денежных средств.

Виды финансовых инструментов

Существует два основных типа финансовых инструментов: первичные (или денежные) и производные инструменты.

Первичные инструменты

Это денежные инструменты, цена которых определяется непосредственно рынком.

Денежные депозиты

Денежные депозиты — это деньги, которые можно положить на сберегательные или банковские счета. Имея дело с денежными депозитами, вы заключаете соглашение с банком о возврате ваших денег в определенную дату. Таким образом, банк получает обязательство. Однако денежные депозиты предназначены скорее для вкладчиков, чем для инвесторов.

Облигации

Делятся на государственные, корпоративные, еврооблигации и муниципальные.При покупке государственных или корпоративных облигаций, вы одалживаете деньги государственному учреждению или бизнесу. Еврооблигации оцениваются в валюте, отличной от местной валюты страны, в которой выпущена облигация. А муниципальные облигации — это сертификаты долга, их выпускают страны, города или другие местные органы власти для привлечения средств. Вы получаете прибыль в виде процентов по кредиту.

Долевые инструменты

Этот вид финансовых инструментов более известен под названием акции. Когда вы их покупаете, вы буквально покупаете часть бизнеса и становитесь совладельцем или акционером конкретной фирмы. Получаемый доход бывает двух видов. Первый подразумевает, что любое увеличение цены акций делает ваши инвестиции более ценными. Второй вид — вы получаете дивиденды, то есть долю вашей прибыли, которую приносит бизнес.

Производные финансовые инструменты

Цена производного инструмента определяется другим базовым активом или переменной, а не самим производным инструментом. Ниже перечислены виды производных финансовых инструментов:

Форвардные контракты

Это индивидуальный контракт между двумя сторонами на покупку или продажу актива по определенной цене в указанную дату в будущем. Главная особенность этого вида финансовых инструментов — они не торгуются на центральной бирже. Таким образом, форвардные контракты не стандартизированы в соответствии с правилами, что делает их особенно полезными для хеджирования.

Фьючерс

Фьючерсные контракты аналогичны форвардным, только они уже стандартизированы и регламентированы, поэтому фьючерсами можно торговать на бирже. Такие контракты часто используют для торговли сырьевыми товарами.

Опцион

Опционные контракты — это производные инструменты, дающими право, а не обязанность купить или продать финансовый актив по заранее установленной цене в течение определенного времени.

Своп

Своп — это производный финансовый инструмент, который позволяет обменять одну ценную бумагу на другую на основе различных факторов в течение периода времени, указанного в соглашении. Эти потоки денежных средств называются частями свопа. Соглашение о свопе определяет дату, когда денежные средства должны быть выплачены, и порядок их расчета.

Классификация финансовых инструментов

Класс актива может влиять на типологию финансовых инструментов. Таким образом, различают долговые и долевые инструменты.

Финансовые инструменты на основе долга

С их помощью различные учреждения и предприятия увеличивают свой капитал. Эти инструменты могут быть краткосрочными и долгосрочными. Краткосрочные долговые инструменты обычно действуют до года. Примерами таких инструментов являются векселя и коммерческие бумаги. У долгосрочных долговых инструментов срок погашения более года. К ним относятся облигации и долговые обязательства.

Финансовые инструменты, основанные на собственном капитале

Такие инструменты помогают предприятиям в увеличении финансовых активов в долгосрочной перспективе гораздо лучше, чем долговые финансовые инструменты. Однако в этом случае долг не выплачивается владельцами — они не несут ответственности. Акции, фьючерсы на акции и передаваемые права подписки являются типичными финансовыми инструментами, основанными на собственном капитале.

Характеристики финансовых инструментов

Именно по эти основные факторы влияют на решения инвесторов.

Ликвидность

Это показатель того, насколько легко можно обменять актив и насколько быстро вы получаете деньги из актива. Чем быстрее вы сможете конвертировать свои инвестиции в наличные деньги, тем выше их ликвидность. Вот почему у наличных и акций обычно самая высокая ликвидность. Недвижимость менее ликвидна — ее намного сложнее продать.

Конкретной формулы ликвидности не существует. Однако есть два показателя, которые вы можете использовать: коэффициент текущей ликвидности и коэффициент быстрой ликвидности. Высокие значения по обоим показателям свидетельствуют о высокой ликвидности и общем финансовом состоянии.

Ожидаемый доход

Это ожидаемая величина дохода. Однако данный параметр не основан на вашем представлении о финансовых инструментах. Можно приблизительно спрогнозировать ожидаемый доход, изучив среднюю цену актива и историю рынка, но результат будет всего лишь средним значением показателей за всю историю.

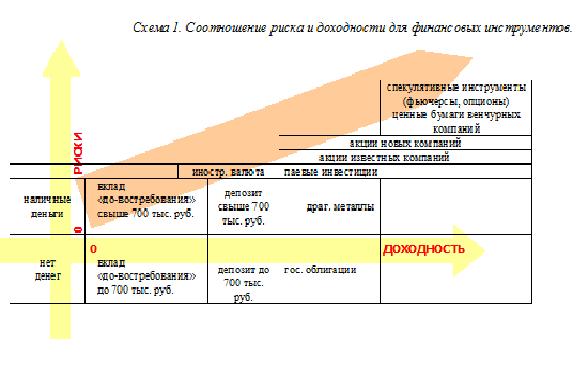

Риски

Это вероятность того, что инвестиции принесут результат, отличный от ожидаемого. Вы можете потерять часть или все вложенные средства даже если рассчитывали получить прибыль. Вы также можете получить какие-то средства, но меньше, чем ожидали. Важно понимать, что любая инвестиция — это определенный риск: инфляционный, процентный, политический, валютный, кредитный. Именно поэтому при работе, например, на Forex, вы должны постоянно следить за общей ситуацией на рынке и тщательно оценивать каждую инвестицию с точки зрения риска.

Зачем это все нужно знать?

Инвестирование требует навыков управления капиталом. Это единственный способ понять, как увеличить свой заработок и получить дополнительный источник дохода. Любой начинающий инвестор или трейдер должен знать все о работе финансовой системы и что такое финансовые инструменты. Это поможет выбрать правильный тип инструментов в зависимости от поставленной цели.

Некоторые финансовые инструменты доступны каждому. Вы можете инвестировать в них или торговать ими для получения прибыли. В этот список входят:

-

Forex

-

Криптовалюты

-

Драгоценные металлы

-

Акции

-

Облигации

-

Фонды взаимных инвестиций

-

Собственность

-

Денежные депозиты

Преимущества и недостатки финансовых инструментов

Прежде чем торговать или инвестировать, вы должны оценить потенциальные риски и преимущества каждого финансового инструмента.

|

Финансовый инструмент |

Преимущество |

Недостаток |

|

Облигации |

✅Доход за счет процентных платежей ✅ Можно держать облигацию до погашения и вернуть всю основную сумму ✅Прибыль при перепродаже облигаций по более высокой цене |

❌Облигации приносят меньше дохода, чем акции ❌Компании могут объявить дефолт по облигациям |

|

Акции |

✅Доход за счет дивидендов ✅Высокая доходность с течением времени ✅Высокий уровень ликвидности |

❌Размер дивидендов не фиксирован ❌Компания может обанкротиться ❌Акции могут резко потерять свою ценность |

|

Валюта |

✅Легко использовать ✅Высокий уровень ликвидности |

❌Политические и экономические факторы могут вызвать высокую волатильность |

|

Сырьевые товары |

✅Лучшая защита от инфляции ✅Потенциально высокая доходность ✅Не коррелируют с акциями и облигациями |

❌Могут быть подвержены волатильности ❌Нет постоянного дохода |

|

Индексы |

✅Низкая комиссия ✅Нет необходимости проводить много исследований рынка ✅Высокий уровень диверсификации |

❌Пассивное управление ❌Отсутствие гибкости |

Как выбрать подходящий финансовый инструмент?

У финансовых инструментов разные параметры. Ниже — факторы, которые нужно учитывать.

Шаг 1. Определите, зачем вам нужен этот финансовый инструмент

Финансовые инструменты могут помочь вам добиться финансовых успехов, но сначала вы должны определиться с целями. Это может быть краткосрочная цель, такая как получить средства для покупки нового компьютера, либо долгосрочная, например, финансирование досрочного выхода на пенсию.

Шаг 2. Оцените свою склонность к риску

Риск может по-разному влиять на людей. Это зависит от различных психологических факторов, таких как устойчивость к риску и тревога. Например, государственные облигации с низким уровнем риска и меньшими выплатами — лучший выбор для тех, кто слишком боится рисковать.

Шаг 3. Примите во внимание особенности каждого финансового инструмента

У всех финансовых инструментов есть преимущества и недостатки. Прежде чем сделать выбор, вы должны обдумать все аспекты, связанные с вашей целью, уровнем риска, количеством времени и так далее. Другими словами, вы должны изучить, как работают эти инструменты.

Лучшие финансовые инструменты для трейдинга

Торговля может принести вам деньги в течение нескольких часов, дней, недель или даже месяцев. Однако трейдинг связан с более высоким уровнем риска — ваша ставка либо сработает, либо нет в течение определенного времени. Ниже представлен список финансовых инструментов для торговли:

Forex (Валюты)

Многие инвесторы и трейдеры не знают, что валютный рынок или Forex является крупнейшим в мире. Существует множество валютных пар, которые вы можете покупать и продавать, но при краткосрочных стратегиях лучше выбрать немного, чтобы как можно лучше их освоить.

Акции (CFD)

При владении обычной акцией вы становитесь акционером, но при покупке CFD на акции вы не становитесь совладельцем компании. Вместо этого вы покупаете контракт, чтобы отслеживать динамику базовой акции. CFD на акции торгуются так же, как валюта на Forex.

Сырьевые товары (CFD)

Как и в случае с CFD на акции, покупка и продажа CFD на сырьевые товары не делает вас фактическим владельцем металлов или нефти. Вы покупаете контракт, который отражает движение цены конкретного актива. Вы можете как покупать, так и продавать сырьевые товары и получать прибыль в обоих случаях.

Фондовые индексы (CFD)

Такие финансовые инструменты являются отличной альтернативой покупке отдельных акций. CFD на индексы помогают спекулянтам зарабатывать на изменениях цен. S&P 500 и DJIA — самые популярные индексы.

Если вы не знаете как начать торговать этими инструментами — не волнуйтесь. LiteFinance может помочь вам в торговле, чтобы получить выгоду от движения цен.

Лучшие финансовые инструменты для инвестирования

Быть долгосрочным инвестором означает удерживать свои вложения в течение многих лет. В этом случае вам не нужно беспокоиться о ежедневных колебаниях стоимости вашего портфеля. Ниже — список финансовых инструментов для инвестирования:

ETF

По сути, ETF — это корзина из нескольких инвестиций, в нее могут входить облигации, акции или товары. ETF торгуются как отдельная акция на фондовой бирже. ETF также могут отслеживать определенные отрасли акций, например, технологическую, банковскую и т. д. Инвестиции в ETF — это очень дешевый способ диверсифицировать ваши инвестиции. К тому же это безопаснее, чем вложение в отдельные акции.

Акции «Голубых фишек»

Новичкам рекомендуется инвестировать в компании с рыночной капитализацией более $10 миллиардов — такие предприятия уже долгое время увеличивают свои доходы, их бизнес стабилен по сравнению с мелкими и не слишком надежными компаниями.

Индексные фонды

Индексный фонд — это, по сути, объединенный тип инвестиций, вы можете купить его на своем брокерском счете. Они отлично подходят для тех, кто хочет покупать и держать акции без уплаты сборов за активное управление. Индексные фонды позволяют вам пассивно приумножать свои деньги. Если вы новичок в инвестировании и начнете вкладывать хотя бы в один из таких фондов — вы не прогадаете.

Облигации

Государственные облигации считаются одним из самых безопасных классов активов, поэтому они идеально подходят для долгосрочного инвестирования. Правительства используют данный тип облигаций для финансирования своих проектов или инфраструктуры. Взамен они производят выплаты с фиксированной процентной ставкой с интервалами, указанными в купоне облигации. Когда срок действия облигации истечет, вы получите свои первоначальные инвестиции обратно. Также вы можете присмотреться к корпоративным облигациям. Однако будьте осторожны при выборе компаний и внимательно изучите информацию о ее положении на рынке.

Долговые фонды

Многие учреждения занимают деньги для удовлетворения своих финансовых потребностей: центральные правительства, банки, компании по финансированию инфраструктуры и многие другие. Долговой фонд — это любой инвестиционный пул с фиксированным доходом. Выбирайте компании и учреждения с высокими доходами, денежными потоками и прибылью, поскольку они могут легко обслуживать свои долговые обязательства. Кредитные рейтинговые агентства присваивают им самые высокие оценки.

Заключение

Финансовые инструменты играют важную роль в торговле и инвестициях. Именно поэтому новичкам важно понимать их функционал. Начинающим инвесторам доступно множество инструментов, все они используются по-разному. Самое главное — выбрать правильную стратегию, которая поможет вам достичь долгосрочных или краткосрочных целей. Это станет возможным только после выбора правильного Forex-брокера, такого как LiteFinance.

FAQ по финансовым инструментам

Какие существуют финансовые инструменты?

Существует два основных типа финансовых инструментов. Это первичные и производные инструменты. Они отличаются друг от друга способом оценки. Первичные инструменты оцениваются напрямую, а цена производных определяется косвенно.

Что можно отнести к базовым инструментам?

Вы, вероятно, слышали о большинстве основных инструментов. Это облигации, акции, фонды взаимных инвестиций, сырьевые товары, опционы и фьючерсы. Все они имеют свои особенности и помогают в достижении разных целей. Вот почему вам нужно узнать об их плюсах и минусах, прежде чем начать инвестировать.

Как используются финансовые инструменты?

Финансовые инструменты помогают заработать дополнительные деньги. Вы можете покупать и продавать их и зарабатывать на колебаниях цен. Если вы не любите торговать, то можете инвестировать в них и получить прибыль в долгосрочной перспективе.

Какими основными характеристиками обладают финансовые инструменты?

Наиболее значимые — это ликвидность, ожидаемая доходность и риск. Эти характеристики имеют решающее значение при выборе правильного финансового инструмента. Они показывают, насколько легко актив можно конвертировать в деньги, какую прибыль можно получить и степень риска вложений.

Почему финансовые инструменты важны?

Если вы планируете стать трейдером или инвестором, вам следует понимать суть финансовых инструментов — они являются основным средством заработка на финансовом рынке. Чем больше вы о них знаете, тем увереннее вы себя будете чувствовать при торговле или инвестировании.

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteFinance. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}}

( {{count}} {{title}} )

Какие виды инвестиций на бирже существуют в нашей стране, а также используются в мировой практике? Попробуем разобраться в этом вопросе просто, так, чтобы было понятно каждому. Ведь финансовый рынок — не такое уж и сложное явление, а самое главное — он устроен вполне логично и объяснимо.

Биржа — это специально созданное место, где заемщики, государство или предприятия, нуждающиеся в деньгах, и инвесторы, обладатели свободных активов, встречаются друг с другом и заключают сделки.

Для того, чтобы было просто вкладывать деньги и наоборот, когда понадобится, забирать их обратно, договоры инвестирования унифицированы, превращены в стандартные ценные бумаги. Это дает возможность передавать право требования по ним следующему инвестору, не изымая реальные активы из оборота заемщиков.

Виды инвестиций на бирже

В какой форме можно одолжить деньги той или иной стороне? Представим себе все варианты, тем более, что в реальной жизни финансовые инструменты как раз и заполняют все до единой возможные ниши.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Долговые инвестиции — облигации

Во-первых, деньги можно дать в долг. Такая ситуация представлена рынком облигаций — долговых ценных бумаг. При этом доход инвестора может состоять из фиксированных купонных платежей, чаще всего один или два раза в год, или в виде разницы между ценой покупки и погашения — дисконтные облигации.

Заемщиками по этому виду ценных бумаг могут быть компании или государство.

Долевые инвестиции на бирже — акции

Помимо предоставления займа инвестор имеет возможность войти в долю с другими владельцами предприятия. К сожалению или к счастью, но этот вид ценных бумаг государствами не выпускается, так как в идеале оно не продается. А вот компании, привлекающие инвесторов в долю, предлагают купить свои акции. Этот вид инвестиций на бирже считается основным и наиболее частым, по крайней мере, в наиболее развитых странах.

Существуют обыкновенные акции, дающие право не только на долю в доходе, но и право голоса на общих собраниях акционеров, и привилегированные, подтверждающие только участие в доходах.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Инвестиции в производные ценные бумаги

Отдельным инструментом на бирже в наше время стали так называемые производные ценные бумаги — инструменты, в основе которых лежат обязательства поставок других ценных бумаг или товаров. Они рассчитаны скорее на профессионалов, чем на рядовых инвесторов. И чаще всего, их покупка и продажа более жестко регулируется законодательством.

К видам инвестиций на бирже не относятся

Отдельно стоит отметить, что валютные сделки к инвестициям на бирже не относятся. Действительно, деньги — они и есть деньги, не важно, в какой валюте они номинированы. При этом принято считать, что изменение курсов прежде всего связано с процентными ставками. Исключение из этого правила — производные ценные бумаги, фьючерсы и опционы на валюты, которые считаются полноценными финансовыми инструментами для инвестиций, но рассчитаны на профессионалов, так как сопряжены с серьезными рисками.

Товарные инвестиции на бирже

И, наконец, последнее. К инвестициям на бирже относится покупка и продажа реальных активов, товаров, если они приобретаются не для их непосредственного использования, а исключительно с целью получения выгоды от самого процесса торговли. Основные биржевые товары — драгоценные и цветные металлы, нефть, и так далее.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

К сожалению, такой вид торговли в нашей стране после некоторого всплеска в ранних девяностых, в наше время не достаточно развит, но такие биржевые инвестиционные инструменты существуют в Европе и Америке.

Как инвестировать на бирже

Биржа — место, где работают профессиональные участники ценных бумаг, а другие стороны заключают сделки с их помощью. Для того, чтобы инвестировать деньги, необходимо заключить договор и открыть брокерский счет. Важно понимать, что для каждого вида инвестиций на бирже чаще всего требуется свой отдельный счет, даже если профессиональный участник предоставляет своим клиентам возможность быстрого перевода денег из одного сегмента в другой.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Международный стандарт финансовой отчетности (IFRS) 9 «Финансовые инструменты» является сложным стандартом, особенно для пользователей и составителей финансовой отчетности. Поэтому неудивительно, что кандидаты АССА тоже считают его сложным. На самом деле, есть известная цитата предыдущего Председателя Совета по Международным стандартам финансовой отчетности (Совета), который сказал: «Если вы понимаете его [стандарт], вы не прочитали его должным образом».

МСФО (IFRS) 9 включен в программу курса «Финансовая отчетность», поэтому в данной статье проводится общий анализ его применения в отношении:

- Финансовых активов

- Финансовых обязательств

- Конвертируемых финансовых инструментов

1. Финансовые активы

Существует два вида финансовых активов (долевые и долговые инструменты), которые можно дополнительно разделить на разные категории.

(а) Долевые инструменты

Долевые инструменты, скорее всего, будут представлены приобретенными акциями компании, недостаточными для того, чтобы предоставить объекту инвестирования значительное влияние (ассоциированное предприятие), контроль (дочернее предприятие) или совместный контроль (совместное предприятие).

Существуют две категории в зависимости от намерения организации. Категория по умолчанию – справедливая стоимость через прибыль или убыток.

Долевые инструменты: справедливая стоимость через прибыль или убыток

Учет по справедливой стоимости через прибыль или убыток применяется в отношении инвестиций в долевые инструменты в случаях, когда затраты по сделке, такие как стоимость брокерских услуг, списываются на расходы и не капитализируются в состав первоначальной стоимости актива. Впоследствии инвестиции переоцениваются до справедливой стоимости по состоянию на конец каждого года, а прибыль или убыток отражаются в отчете о прибыли или убытке.

В качестве альтернативы долевые инструменты можно классифицировать по справедливой стоимости через прочий совокупный доход. Важно отметить, что такая классификация должна быть сделана при приобретении, и инвестиции в долевые инструменты не могут ретроспективно учитываться по справедливой стоимости через прибыль или убыток. Такой вариант возможен только в том случае, если инвестиции в долевые инструменты представляют собой долгосрочные инвестиции.

Долевые инструменты: справедливая стоимость через прочий совокупный доход

При использовании учета по справедливой стоимости через прочий совокупный доход, то есть альтернативного подхода, затраты по сделке могут капитализироваться как часть первоначальной стоимости инвестиций. После этого, как и при учете по справедливой стоимости через прибыль или убыток, инструмент будет переоценен до справедливой стоимости по состоянию на конец года. Большая разница заключается в том, где отражается прибыль или убыток. В случае инструментов по справедливой стоимости через прочий совокупный доход прибыль или убыток признаются в составе прочего совокупного дохода и удерживаются в составе инвестиционного резерва. Таким образом, их учет аналогичен учету основных средств с использованием модели переоценки. Однако, в отличие от метода учета прироста стоимости от переоценки может существовать отрицательный резерв по этим инструментам.

При продаже инструмента, учитываемого по справедливой стоимости через прочий совокупный доход, резерв может быть оставлен в составе капитала или перенесен в состав нераспределенной прибыли.

(b) Долговые инструменты

Как правило, это облигации, векселя или другие инструменты, которые, вероятно, будут включать проценты и капитальный элемент погашения. Учет долгового инструмента зависит от намерения организации, и существует три варианта классификации долговых инструментов.

Долговые инструменты: справедливая стоимость через прибыль или убыток

Категория по умолчанию – справедливая стоимость через прибыль или убыток, но при сдаче экзаменов АССА она встречается редко. Гораздо чаще применяется один из двух альтернативных методов учета – амортизированная стоимость или справедливая стоимость через прочий совокупный доход.

Долговые инструменты: амортизированная стоимость

Для применения данного метода учета инструмент должен пройти два теста; во-первых, тест бизнес-модели и, во-вторых, тест договорных денежных потоков.

- Тест бизнес-модели – организация должна иметь намерение удерживать инструмент для получения процентных платежей и получения выплаты по истечении срока погашения.

- Тест договорных денежных потоков – договорные условия предусматривают возникновение денежных потоков, которые представляют собой выплату исключительно основной суммы и процентов.

На экзамене по курсу «Финансовая отчетность» будет только первый тест, который может быть выполнен (или не выполнен), поэтому руководство должно принять решение о своем намерении удерживать долговой инструмент. Такой подход к учету, как правило, является наиболее распространенным при проведении экзаменов, поскольку он позволяет экзаменатору тестировать принципы учета по амортизированной стоимости.

Принципы учета по амортизированной стоимости требуют, чтобы проценты начислялись на сумму оставшейся задолженности. По многим инструментам это достаточно ясно. Например, по кредиту на сумму $10 млн по ставке 5% с погашением $10 млн в конце трехлетнего периода проценты будут просто начисляться в сумме $500,000 в год.

Проблемы возникают при погашении остатка с премией. Например, условия займа в размере $10 млн, выданного 1 января 20X1 года, могут заключаться в том, что кредитор получает проценты в размере 5% в год, а затем получает обратно $11 млн в конце трехлетнего срока — 31 декабря 20X3 года. Это означает, что теперь кредитор получает проценты двумя разными способами. Во-первых, он ежегодно получает выплаты в размере 5%. Во-вторых, он получает еще $1 млн процентов в течение трех лет, получая больше денег, чем инвестировал.

МСФО (IFRS) 9 «Финансовые инструменты» требует, чтобы к этому балансу применялась постоянная ставка процента, чтобы лучше отражать реальность ситуации. Данная ставка учитывает как годовой платеж, так и премию, подлежащую погашению. В экзамене по курсу «Финансовая отчетность» эта ставка будет указана в вопросе. Вопрос будет содержать информацию об эффективной ставке процента. Допустим, в данном примере эффективная ставка процента составляет 8.08%. Данная ставка применяется к непогашенному остатку каждый год для расчета процентов, полученных от инвестиций, которые представляют собой сумму, учитываемую в составе инвестиционного дохода в отчете о прибыли или убытке.

Самый простой способ продемонстрировать это – использовать таблицу, показывающую движение актива.

Цифры в колонке «Проценты» представляют собой суммы, ежегодно отражаемые в отчете о прибыли или убытке в составе инвестиционного дохода. Они растут, что отражает тот факт, что задолженность растет по мере приближения к погашению.

Остаток в последней колонке отражает сумму задолженности перед организацией по состоянию на конец каждого года и показывает, как остаток задолженности увеличивается с $10 млн до $11 млн за трехлетний период.

Бухгалтерские проводки по активу в первом году составили бы:

1 января 20X1 года – заем в размере $10 млн предоставляется третьему лицу. Это снижает остаток денежных средств организации, но создает долгосрочную дебиторскую задолженность в размере $10 млн, то есть бухгалтерская проводка представляет собой: Дт Дебиторская задолженность $10 млн, Кт Денежные средства $10 млн.

Проценты начисляются в течение года по эффективной ставке 8.09%. Это увеличивает сумму дебиторской задолженности, и проценты отражаются в составе инвестиционного дохода, таким образом, бухгалтерская проводка представляет собой: Дт Дебиторская задолженность $808 тыс, Кт Инвестиционный доход $808 тыс.

31 декабря 20X1 года – организация получает платеж в размере $500,000, что составляет 5% от первоначально предоставленных $10 млн. Каждый год этот показатель будет одинаковым. Таким образом, уменьшается сумма задолженности перед организацией, поэтому бухгалтерская проводка будет: Дт Денежные средства $500 тыс, Кт Дебиторская задолженность $500 тыс.

Результатом этих проводок стало то, что организация имеет исходящее сальдо дебиторской задолженности в размере $10.308 млн. Эта сумма будет включена в состав внеоборотного актива, поскольку до 31 декабря 20X3 года она не будет подлежать получению.

Так будет продолжаться в течение следующих двух лет до тех пор, пока вся сумма не будет погашена по состоянию на 31 декабря 20X3 года, бухгалтерская проводка будет представлять собой: Дт Денежные средства $11 млн, Кт Дебиторская задолженность — $11 млн.

Общая сумма процентов, признанных в отчете о прибыли или убытке за три года, составит $2.5 млн, посчитанная как $808 тыс + $833 тыс + $859 тыс. Эти $2.5 млн представляют собой все проценты, полученные организацией за три года. Эта сумма включает ежегодные выплаты в размере $1.5 млн ($500 тыс в год) и дополнительно полученный $1 млн (разница между предоставленными $10 млн и полученными $11 млн).

Долговые инструменты: справедливая стоимость через прочий совокупный доход

Последним возможным подходом к учету долгового инструмента является его учет по справедливой стоимости через прочий совокупный доход. Аналогично владению инструментом по амортизированной стоимости, для учета долгового инструмента таким образом необходимо пройти два теста.

- Тест бизнес-модели – организация должна иметь намерение удерживать инструмент для получения процентных платежей и получения выплаты по истечении срока погашения, но может продать актив, если возникнет возможность покупки с большей доходностью.

- Тест договорных денежных потоков – договорные условия предусматривают возникновение денежных потоков, которые представляют собой выплату исключительно основной суммы и процентов.

Опять же, только первый из них кандидатам необходимо будет рассмотреть на экзамене по курсу «Финансовая отчетность», особо отмечая, что выбор категории будет зависеть от намерения руководства.

Если организация решает учитывать долговой инструмент по справедливой стоимости через прочий совокупный доход или по справедливой стоимости через прибыль или убыток, то она по-прежнему будет подготавливать таблицу с амортизированной стоимостью, как указано выше, с учетом той же величины инвестиционного дохода. По состоянию на конец года актив будет переоценен до справедливой стоимости, а прибыль или убыток будут отражены либо в отчете о прибыли или убытке, если инструмент будет классифицирован как инструмент по справедливой стоимости через прибыль или убыток, либо в составе прочего совокупного дохода, если он будет классифицирован как оцениваемый по справедливой стоимости через прочий совокупный доход.

2. Финансовые обязательства

На экзамене по курсу «Финансовая отчетность» финансовые обязательства будут учитываться по амортизированной стоимости. Учет будет аналогичен ранее применявшемуся порядку учета к активам, учитываемым по амортизированной стоимости. Вместо инвестиционного дохода и актива появятся финансовые расходы и обязательство. Основное различие в порядке ведения бухгалтерского учета связано с первоначальным учетом при выпуске финансового обязательства. Первоначально оно отражается по ЧИСТЫМ ПОСТУПЛЕНИЯМ, то есть денежным средствам, полученным без учета расходов на выпуск.

Таким образом, если организация рассчитывает привлечь финансирование в размере $10 млн, но за привлечение финансирования она выплачивает брокеру $200,000, то первоначальная двойная запись будет: Дт Денежные средства $9.8 млн, Кт Обязательство $9.8 млн. Немедленное списание $200,000 в отчет о прибыли или убытке некорректно, поскольку указанное вознаграждение должно распределяться на протяжении всего срока действия инструмента. Это фактически достигается путем применения эффективной процентной ставки к непогашенному обязательству, которая, как мы уже заявляли ранее, будет предоставлена кандидатам на экзамене.

Эффективная процентная ставка по обязательству теперь включает до трех элементов. Она включает в себя годовые проценты к уплате, любую премию, подлежащую уплате при погашении, и любые расходы на выпуск. Это показано в примере ниже.

ПРИМЕР

Компания Oviedo Co выпустила 5%-ные векселя на сумму $10 млн 1 января 20X1 года, понеся при этом расходы на выпуск в сумме $200,000. Эти векселя подлежат погашению с премией в размере $1 млн 31 декабря 20X3 года, что привело к эффективной процентной ставке по ним в размере 8.85%.

В приведенном выше примере 5% относится к купонной ставке, которая представляет собой сумму, необходимую для ежегодной выплаты. Эта сумма всегда зависит от номинальной стоимости инструмента, поэтому ежегодно будут выплачиваться $500,000 (5% от $10 млн).

Как видно из предыдущего примера, относящегося к финансовым активам, учитываемым по амортизированной стоимости, эффективная процентная ставка будет применяться к непогашенному остатку в каждом периоде. Опять же, таблица – самый простой способ ее расчета, как показано ниже.

Проводки в 20X1 году будут следующими:

1 января 20X1 года – векселя выпущены, что означает, что компания Oviedo Co получит $9.8 млн, то есть $10 млн минус расходы на выпуск. Таким образом, бухгалтерская проводка будет: Дт Денежные средства $9.8 млн, Кт Обязательство $9.8 млн.

В течение года проценты по обязательству начисляются по эффективной процентной ставке 8.85%, в результате чего бухгалтерская проводка будет: Дт Финансовые расходы $867 тыс, Кт Обязательство — $867 тыс.

31 декабря 20X1 года – производится выплата в размере $500 тыс, и бухгалтерская проводка будет: Дт Обязательство $500 тыс, Кт Денежные средства $500 тыс.

Таким образом, исходящее обязательство составит $10.167 млн. Вся сумма будет включена в долгосрочные обязательства, поскольку она не подлежит погашению до 31 декабря 20X3 года.

Если мы посмотрим на колонку «Проценты», то увидим, что общая сумма выплаченных процентов составит $2.7 млн ($867 тыс + $900 тыс + $933 тыс). Это общая сумма, которая будет включена в отчет о прибыли или убытке за трехлетний период. Эта сумма состоит из трех элементов:

- $1.5 млн годовых платежей ($500 тыс в год)

- $1 млн выплаченной премии (выдано $10 млн, погашено $11 млн)

- $200 тыс затрат на выпуск

Как мы видим, расходы на выпуск были списаны на протяжении трех лет, а не сразу в 20X1 году.

3. Конвертируемые инструменты

Конвертируемые инструменты – это инструменты, которые дают право держателю либо требовать возврата основной суммы, либо списывать задолженность, а вместо этого конвертировать остаток в акции. На экзамене по курсу «Финансовая отчетность» вам придется иметь дело только с конвертируемыми инструментами с точки зрения эмитента – лица, получившего денежные средства.

Конвертируемые инструменты представляют собой особую проблему, поскольку в конечном итоге они могут привести к выпуску акций или погашению кредита, но выбор будет в руках держателя. Поскольку мы не знаем, примет ли держатель решение о получении денежных средств или конвертации инструмента в акции, мы должны отразить оба элемента в финансовой отчетности. Таким образом, они первоначально учитываются с использованием раздельного учета и подразделяются на компоненты собственного капитала и обязательства.

Компонент обязательства – это первое, что необходимо рассчитать. Мы рассчитываем его путем вычисления приведенной стоимости платежей по рыночной ставке процента (используя процентную ставку по эквивалентным облигациям без конвертации). Ставки дисконтирования, необходимые для этого, будут предоставлены вам на экзамене.

В реальности рыночная ставка процента будет выше ставки купона, которая является годовой суммой, подлежащей уплате держателю кредита. Это связано с тем, что держатель кредита готов принять более низкую ставку годовых процентов по сравнению с рыночной в обмен на опцион на конвертацию кредита в акции.

После того как компонент обязательства будет рассчитан, считается компонент капитала. Это просто балансирующий показатель, который представляет собой разницу между полученными денежными средствами и компонентом обязательства.

ПРИМЕР

Компания Oviedo Co выпустила 5%-ные конвертируемые векселя на сумму $10 млн 1 января 20X1 года. Они будут либо погашены по номинальной ставке 31 декабря 20X3 года, либо конвертированы в акции на указанную дату. Эквивалентные векселя без конвертации имеют процентную ставку 8%. Соответствующие ставки дисконтирования указаны ниже.

Важно отметить, что фактор дисконтирования по ставке 5% — это отвлекающий маневр. На самом деле важен фактор дисконтирования для рыночной ставки процента, т.е. 8%. Единственное, для чего нам нужна ставка 5% — это расчет годового платежа. Поскольку это 5%-ные векселя на сумму $10 млн, это просто означает, что компания Oviedo Co должна будет производить по ним ежегодный платеж в размере $500 тыс.

Таким образом, мы можем рассчитать стоимость, которую рынок заложит в эти векселя, проанализировав текущую стоимость всех платежей, дисконтированных по рыночной ставке процента. Если это обычный заем без учета конвертации, компания Oviedo Co выплатит по $500 тыс в течение 20X1 — 20X3 годов, а затем 31 декабря 20X3 года произведет окончательное погашение в размере $10 млн.

Поскольку рыночная ставка процента составляет 8%, приведенная стоимость этих платежей может быть рассчитана. Смотри расчет таблице ниже.

Приведенная стоимость всех платежей составила $9.229 млн. Это означает, что компания Oviedo Co получила $10 млн, но приведенная стоимость платежей, подлежащих уплате, составляет лишь $9.229 млн. В результате держатели векселей фактически теряют $771 тыс по сравнению с тем, если бы они просто предоставили компании Oviedo Co обычный кредит по рыночной ставке процента.

Сумма $771 тыс представляет собой сумму процентов, которую держатели векселей готовы потерять, чтобы иметь возможность конвертировать кредит в акции. Эта сумма принимается за первоначальную стоимость компонента капитала.

1 января 20X1 года будет сделана следующая бухгалтерская запись для отражения сделки в учете компании Oviedo Co:

Дт Денежные средства $10 млн – отражает полную сумму денежных средств, полученных от выпуска конвертируемых инструментов.

- Кт Обязательство $9.229 млн – отражает приведенную стоимость обязательства по состоянию на 1 января 20X1 года.

- Кт Собственный капитал — $0.771 млн – отражает стоимость компонента собственного капитала.

Баланс собственного капитала будет учитываться как «конвертируемые опционы» в составе других компонентов собственного капитала. Впоследствии эта сумма собственного капитала остается фиксированной до конвертации, однако обязательство должно учитываться по амортизированной стоимости. В течение следующих 3 лет оно должно снова стать равным $10 млн, с тем чтобы отразить сумму, которая потребуется держателю векселей, если он потребует погашения, а не конвертации.

Как и в случае с финансовым обязательством, упомянутым выше, суммы по колонке «Проценты» каждый год включаются в отчет о прибыли или убытке как финансовые расходы.

В конце трех лет компания Oviedo Co либо погасит обязательство в размере $10 млн, либо оно будет конвертировано в акции, при этом баланс в сумме $10 млн и баланс опциона в сумме $771 тыс будут реклассифицированы в уставный капитал и добавочный капитал.

Резюме

В настоящей статье рассмотрены основные вопросы, касающиеся финансовых инструментов. Для успешной сдачи экзамена по курсу «Финансовая отчетность» необходимо, чтобы кандидаты могли определить возможные способы учета финансовых активов, произвести расчет амортизированной стоимости и понять бухгалтерские проводки, необходимые для учета конвертируемого инструмента. Это одна из наиболее технических частей программы курса, но также и одна из центральных областей, которая будет в дальнейшем углублена в рамках курса «Стратегическая корпоративная отчетность».

Составлено членом экзаменационной группы по курсу «Финансовая отчетность»

Инвестиции должны приносить прибыли и радость, а не убытки и проблемы.

Все начинается хорошо – вложение выгодное, владельцы адекватные, бухгалтерия ведется, документы на активы есть, потенциал у фирмы до конца не раскрыт. Хочется подписать документы по сделке и заняться непосредственно коммерцией. Это хорошо и нормально с точки зрения здравого смысла.

К сожалению, через какое-то время после приобретения доли могут «всплыть» юридические проблемы, о которых перед сделкой Вам «забыли» рассказать.

Чтобы этого не произошло, мы подготовили для Вас краткий перечень поручений для юриста по исследованию приобретаемого бизнеса.

С помощью каких правовых инструментов сейчас можно ввести инвестора в свой бизнес?

|

Комментирует юрист КГ ЭТАЛОН, Мария Нащекина |

1. В самом начале покупателю нужно четко определить для каких целей приобретается доля.

От этого зависит, что должно быть прописано в документах; какие права нужно за Вами закрепить; что реально Вам даст владение долей.

Например:

- установление полного контроля над бизнесом;

- получение дивидендов от компании и возможность менять гендиректора;

- возможность влиять на продажу долей другими владельцами бизнеса.

Корпоративный юрист объяснит возможный механизм достижения Ваших целей.

На этом этапе реально достижимые цели должны быть отделены от фантазий. Например, желание сменить директора при наличии доли в 25% без согласия остальных участников неосуществимо.

2. Определить правовой статус продавца доли

- имеет ли продавец право на продажу доли;

- согласен ли с продажей доли супруг/супруга;

- есть ли личные долги у супругов;

- есть ли признаки личного банкротства у продавца и супруга/супруги;

- требуется ли согласие других владельцев бизнеса на продажу доли, все ли они находятся в России (если нет – понадобится специальная процедура заверения подписи заграницей) и дееспособны.

3. Определить финансовое состояние и текущие обязательства бизнеса.

Огромные долги или «мертвая дебиторка» у фирмы могут возникнуть в один день. Времена теперь неспокойные и деньги, оплаченные за товар в оффшор, могут безвозвратно «потеряться» из-за «санкций».

Чтобы исключить такие ситуации, еще на этапе вхождения в сделку с помощью аудита нужно убедиться в том, что финансовое положение компании является устойчивым и договориться о подписании специальных документов с контролирующими компанию лицами о размере дебиторской и кредиторской задолженностей в реальном режиме времени.

4. Проверить устав фирмы на ограничения по распоряжению участниками своими долями.

Уставом может быть запрещено отчуждать долю лицам, которые не являются участниками компании. Иногда такое отчуждение возможно только при наличии согласия остальных участников.

Перед сделкой нужно обязательно поручить юристу изучить устав компании, в которой приобретается доля. Ограничения можно убрать, если внести изменения в устав. Но сделать это нужно до сделки.

5. Проверить наличие необходимых одобрений и соблюдение права преимущественной покупки.

Несоблюдение преимущественного права покупки – существенный риск для покупателя. Если это право нарушено, участники компании смогут потребовать перевода на них прав и обязанностей покупателя по договору купли-продажи.

Для среднего и крупного бизнеса важным вопросов является риск экономической концентрации. Необходимо убедиться, что для сделки получены все необходимые одобрения, в том числе ФАС.

Юрист подготовит необходимые документы и обеспечит минимизацию возможных рисков.

6. Проверить выданные фирмой доверенности.