Фонд капитального ремонта создается за счет взносов собственников недвижимого имущества. Его предназначение – резервирование средств на дорогостоящие ремонтные мероприятия в будущем. Взносы перечисляются собственниками помещений, расположенных в многоквартирных домах, ежемесячно (ч. 1 ст. 169 Жилищного кодекса РФ).

Взносы в фонд капитального ремонта в учете собственников

Юридические лица и индивидуальные предприниматели становятся плательщиками взносов на капремонт, если они владеют на праве собственности помещением в МКД (многоквартирном доме). Предназначение этой недвижимости может быть любым – офис, торговая площадь, склад. Не подлежат обложению взносами формы недвижимости, которые признаны аварийными. Исключением является и ситуация, когда все квартиры в домовладении принадлежат одному собственнику.

Размер взноса на капремонт устанавливается региональными властями в соответствующих нормативных актах. При просрочке очередного платежа на сумму долга начинает начисляться пеня. Ее величина равна 1/300 от размера ключевой ставки ЦБ, пеня рассчитывается за каждый день задержки оплаты. Сроки перечисления взносов совпадают с предельными датами погашения счетов по коммунальным услугам. Взносы могут перечисляться на специально созданный счет, либо на счет регионального оператора, организующего проведение капремонтов.

Бухучет взносов на капитальный ремонт производится на основании полученных платежных документов (счета-квитанции). Эта позиция подтверждается письмом Минфина от 16.02.2015 г. № 03-03-06/4/6840. Такие затраты являются экономически обоснованными и имеют документальное подтверждение, за их счет можно уменьшать налоговую базу по налогу на прибыль. При общей системе налогообложения взносы могут быть учтены как:

- материальные расходы;

- прочие производственные;

- внереализационные затраты.

Последний вариант подходит для случаев, когда компания владеет квартирой и предоставляет ее сотрудникам для временного проживания.

Взносы отражаются через дебет счетов 20, 44, 26 и кредит счета 76:

- Д20, 26, 44 – К76 – начислен ежемесячный взнос на капремонт согласно счета-квитанции;

- Д76 – К51 – взнос на капремонт перечислен.

Если земля, находящаяся под домом, за помещение в котором платились взносы на ремонт, изъята для госнужд, то все перечисленные в фонд капремонта средства возвращаются собственникам. Такие суммы должны быть отражены в учете в качестве внереализационных доходов:

- Д51 – К76 – возврат ранее перечисленных взносов собственнику;

- Д76 – К91.1 – сумма возвращенных взносов учтена собственником в составе внереализационных доходов.

Взносы на капитальный ремонт: проводки, бухучет в управляющей компании

В учете компании, принимающей средства в качестве взносов на ремонт, поступление денег отражается в зависимости от источника финансирования. Если одним из источников денежных вливаний является бюджет, то корреспонденции будут следующими:

- Д86 – К96 – показана величина начисленной задолженности за бюджетом (сумма начислений должна совпадать с выделяемым объемом ресурсов);

- Д55 – К86 – получение денег на ремонтные мероприятия из бюджета.

Финансирование в виде взносов собственников должно быть отображено проводками:

Д76 – К96 – начисление взносов в фонд капремонта,

Д51(55) – К76 – поступление взносов от собственников.

Способ осуществления капремонта влияет на порядок отражения расходных операций в учете.

Например, в Вологодской области от собственников квартир ежемесячно управляющая компания получала минимальный размер взноса на капитальный ремонт 6,60 руб./кв. м (постановление Правительства Вологодской области от 31.10.2013 № 1119). Величина сформированного фонда на дату начала ремонта составила 555,6 млн руб. Ремонт был осуществлен подрядной организацией, счет выставлен на сумму 55 млн руб. Бухгалтер составляет записи:

- Д76 – К96 – ежемесячное начисление собственникам сумм взносов в фонд капремонта;

- Д55 – К76 – ежемесячные поступления взносов на капремонт от собственников;

- Д96 – К60 – 55 млн руб., стоимость расходов на ремонт, который будет выполняться силами подрядной структуры;

- Д60 – К51 (55) – произведена оплата услуг подрядчика (55 млн. руб.);

- остаток средств в фонде (сч. 96) составил 500,6 млн. руб. (555,6 – 55).

Если руководство управляющей компании осуществляет весь спектр работ самостоятельно за счет бюджета, то в учете будет составлены другие корреспонденции:

- Д86 – К96 – создание резерва за счет бюджетных средств;

- Д55 – К86 – целевое поступление денег на ремонтные мероприятия из бюджета.

- Д60 – К55 – закупка материалов для капремонта;

- Д10 – К60 – оприходование материалов необходимых для ремонта;

- Д19 – К60 – выделен НДС;

- Д68/НДС – К19 – НДС принят к вычету;

- Д96 – К10, 70 и т.д. – объем фактических расходов на ремонт за счет резерва.

Бухгалтерский учет в управляющих компаниях

Управляющая компания (далее — УК) — коммерческая структура, которая создается с целью управления и содержания многоквартирных домов (далее — МКД) в надлежащем техническом и санитарном состоянии. Чаще всего УК не только предоставляет свои услуги по содержанию МКД, но и является посредником между собственниками квартир и ресурсоснабжающими организациями.

Собственники квартир МКД самостоятельно выбирают форму управления: УК или товарищество собственников жилья (далее — ТСЖ). Рассмотрим порядок бухгалтерского учета в каждом из них.

Бухгалтерский учет в фирмах ЖКХ не имеет отдельной законодательной базы. На основании норм ПБУ, методик, рекомендаций и разъясняющих писем Минфина компании ЖКХ самостоятельно разрабатывают способы ведения бухгалтерского и налогового учета и закрепляют их в локальном нормативном документе — учетной политике компании.

Алгоритм составления учетной политики см. в материале «Как составить учетную политику организации (2022)?».

- Учет МПЗ.

Учет МПЗ с 01.01.2021 ведется в соответствии с нормами нового ФСБУ 5/2019 «Запасы» (ПБУ 5/01 утратило силу) и осуществляется с использованием счета 10 «Материалы». Поступление МПЗ фиксируется проводкой Дт 10 Кт 60 (71), списание — Дт 20 (25, 26) Кт 10 и оформляется требованием-накладной.

Порядок учета материалов по ФСБУ 5/2019 описан в КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Путеводитель.

- Учет затрат.

Учет затрат ведется на основании ПБУ 10/99 (утв. приказом Минфина от 06.05.1999 № 33н). Расходы, направленные на ремонт и обслуживание общедомового имущества, фиксируются в Дт 20 счета в корреспонденции со счетами расчетов с поставщиками, подотчетными лицами и т. д., проводками Дт 20 Кт 10 (60, 68, 69, 70, 71, 76 и пр.). При этом если УК содержит несколько подразделений, к каждому из которых относится большее или меньшее количество домов, то учет затрат нужно организовать в разрезе каждого подразделения и каждого дома. Пример структуры счета 20:

|

Субконто 1 |

Субконто 2 |

Субконто 3 (Затраты) |

|

Подразделение 1 |

МКД 1 |

1. Канализация 2. Водоснабжение 3. Отопление 4. Электроэнергия 5. Озеленение 6. Содержание 7. Газоснабжение и т. д. |

|

МКД 2 |

||

|

Подразделение 2 |

МКД 3 |

|

|

МКД 4 |

||

|

МКД 5 |

Затраты, относящиеся непосредственно к управлению каждым структурным подразделением, собираются на счете 25 «Общепроизводственные расходы» по статьям расходов: амортизация, оплата труда, страховые взносы, аренда и пр.

Все управленческие издержки на обслуживание аппарата управления относятся в дебет счета 26 «Общехозяйственные расходы».

По итогам месяца сальдо 25 и 26 счета закрывается в Дт 20, а 20 распределяется в себестоимость продаж Дт 90.2.

- Учет взаиморасчетов.

Поскольку работа УК предусматривает несколько вариантов осуществления взаиморасчетов как с жителями МКД, так и с ресурсоснабжаюшими компаниями, то и нюансы их учета различны. Рассмотрим основной и самый распространенный из них, закрепленный в п. 6.2 ст. 155 ЖК РФ, когда УК является стороной договора о возмездном оказании услуг. В данном случае все поступления от собственников МКД относятся к выручке компании, а произведенные расчеты за ресурсы, услуги сторонних организаций и т. п. — к расходам.

|

Дт |

Кт |

Содержание |

|

20 (25) |

60 |

Поступили коммунальные услуги от ресурсоснабжающей компании |

|

19 |

60 |

Выделен входной НДС |

|

68 |

19 |

НДС принят к вычету |

|

62 |

90.1 |

Начислены платежи в УК потребителям |

|

90.3 |

68 |

Начислен НДС |

|

90.2 |

20 |

Списаны издержки |

|

50 (51) |

62 |

Поступили платежи от собственников |

|

60 |

51 |

Оплата услуг ресурсоснабжающей компании |

Если же УК получает из бюджета целевые денежные средства, например, на капитальный ремонт или иные дотации, то данные расчеты фиксируются на 86-м счете «Целевое финансирование».

Проводки:

- Дт 50 (51) Кт 86 — получены целевые ДС из бюджета.

- Дт 20 Кт 10 (60) — списаны материалы (получены услуги) на выполнение целевых работ.

- Дт 86 Кт 20 — фактически понесенные издержки отражены в составе целевых средств.

Ситуацию с проведением капитального ремонта МКД в любом случае следует рассматривать особо в связи с нюансами налогообложения.

С одной стороны, в соответствии с законом «О внесении изменений в ЖК РФ» от 25.12.2012 № 271-ФЗ обязанность проводить капитальный ремонт оказалась возложена на собственников помещений в МКД; кроме того, собственники должны сами позаботиться о наличии средств на ремонт путем формирования фонда из ежемесячных отчислений. То есть коммерческая УК, собирающая обязательные взносы с жильцов для последующего проведения капремонта, оказывается стороной, получающей денежные средства по договору возмездного оказания услуг. Получается, что УК должна бы учитывать поступающие взносы на капремонт в составе выручки.

С другой стороны, только формируя фонд капремонта из взносов собственников МКД, УК по сути ничего не продает, работы не выполняет и даже агентского дохода от данной операции не имеет. То есть получаемые взносы на капремонт не удовлетворяют критериям дохода, изложенным в ст. 39 НК РФ. Следовательно, можно считать, что по спецвзносам в фонд капремонта УК не имеет реализации, т. е. в доход УК включать эти суммы не надо. А надо учитывать по аналогии с бюджетным целевым финансированием на счете 86. Несколько размытая формулировка содержится и в подп. 14 п. 1 ст. 251 НК о том, что от налогообложения освобождаются целевые взносы на капремонт, произведенные в «управляющие организации». Размытость формулировки в том, что слова «управляющие организации» идут в перечислении всех возможных некоммерческих объединений собственников МКД.

Исходя из содержания ст. 170, 175 и 178 ЖК РФ (в редакции изменений, введенных законом от 25.12.2012 № 271-ФЗ) жильцы, для формирования фонда капремонта, должны использовать отдельный счет либо в банке, либо у регионального оператора (о нем подробнее ниже). То есть если собственники МКД доверили своей УК открытие и ведение специального счета для накопления взносов на капитальный ремонт, то только тогда на УК распространяются нормы ст. 251 НК, и данные взносы не должны включаться в налогооблагаемую базу по прибыли в УК. Подобную позицию можно проследить в письме Минфина от 14.05.2015 № 03‑03‑10/27648 (доведено до сведения налоговых органов и налогоплательщиков письмом ФНС от 04.06.2015 № ГД-4-3/9639@). При этом, разумеется, данные взносы на капремонт подлежат обособленному учету в бухгалтерии УК на отдельных субсчетах на 51 и 86, и собираемые средства не могут расходоваться не по назначению. Если же подобный расход все-таки имел место (например, потратили часть взносов на капремонт на текущие нужды УК), то такая часть уже будет отвечать всем критериям выручки для целей налогообложения.

УК также может заключить агентский договор по сбору платы за коммунальные платежи, в том числе и на капитальный ремонт, с региональным оператором — единым расчетным кассовым центром (далее ЕРКЦ). Чаще всего ЕРКЦ распределяет собранные суммы между ресурсоснабжающими организациями и УК, направляя на расчетный счет УК собранные ДС на капремонт и осуществление услуг по содержанию МКД. Учет с ЕРКЦ целесообразнее организовать на 76-м счете, открыв субсчет 5 «Расчеты с ЕРКЦ».

Блок проводок будет следующий:

- Дт 51 Кт 76.5 — ЕРКЦ перечислил ДС.

- Дт 76.5 Кт 62 — оплата ЖКУ собственниками МКД.

- Дт 62 Кт 90.1 — отражена выручка.

При этом если ресурсоснабжающие организации выставляют счета управляющей компании для сбора платежей, а ЕРКЦ оплачивает их напрямую организации ЖКУ, то между данными компаниями нужно произвести взаимозачет.

- Дт 20 Кт 60 — поступили услуги от компании ЖКУ.

- Дт 60 Кт 76.5 — проведен взаимозачет в части произведенной ЕРКЦ оплаты ресурсоснабжающей организации.

- Дт 76.5 Кт 62 — ЕРКЦ передал сведения об оплате ЖКУ населением.

- Дт 62 Кт 90.1 — отражена выручка.

- Дт 90.2 Кт 20 — списана себестоимость.

В налоговом учете поступающие в УК средства (кроме средств для проведения капитального ремонта) подлежат включению в расчет налога на прибыль. Данные средства могут отнести к целевым и не учитывать при налогообложении прибыли и НДС (или УСН) только товарищества собственников жилья (подп. 1 п. 2 ст. 251 НК РФ).

Как учесть полученные дивиденды в управляющей компании на УСНО, узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Особенности бухучета в ТСЖ

ТСЖ – некоммерческая организация, членами которой являются собственники квартир МКД. Создается данная структура также с целью эффективного управления, санитарного и технического содержания МКД.

Учет затрат и материалов осуществляется аналогично учету в УК. А вот поступают ДС:

- как членские взносы участников ТСЖ;

- целевое финансирование из бюджета;

- коммерческая деятельность, осуществляемая с целью привлечения дополнительного дохода.

Подробнее о порядке ведения бухучета в ТСЖ читайте в материале «Основные правила ведения бухучета в ТСЖ (нюансы)».

В связи с тем, что деятельность ТСЖ осуществляется по смете и не имеет своей целью извлечение прибыли, налогооблагаемый финансовый результат будет равен нулю при условии отсутствия дополнительной предпринимательской деятельности. А платежи собственников за услуги ТСЖ являются членскими взносами и относятся к целевому финансированию, учитываемому на счете 86 «Целевое финансирование». При этом входной НДС включается в состав затрат.

Чаще всего ТСЖ также осуществляет сборно-распределительную функцию между ресурсоснабжающей организацией и потребителями ресурсов (см. схему 1). Но поскольку ТСЖ не взимает комиссии за посреднические услуги, то эти средства также являются целевыми и учитываются на счете 86 «Целевое финансирование» (письмо Минфина от 29.10.1993 № 118), а коммунальные платежи отражаются транзитом через 76-й счет.

|

Дт |

Кт |

Содержание |

|

76 |

86 |

Начислены обязательные платежи за коммунальные услуги собственникам квартир МКД по смете |

|

10 |

60 |

Закуплены материалы |

|

20 |

10 |

Списаны материалы |

|

20 |

60 (76) |

Отражены затраты на закупку услуг, включая НДС |

|

26 |

60 |

Затраты на управление ТСЖ |

|

26 |

70 |

Заработная плата управленческого персонала ТСЖ |

|

51 |

76 |

Поступили ДС от собственников МКД за потребленные услуги |

|

60 |

51 |

Оплачены коммунальные услуги ресурсоснабжающих организаций |

|

86 |

20 |

Взносы собственников направлены на погашение затрат за потребленные услуги |

В вышеуказанном письме Минфина от 29.10.1993 № 118 для учета целевых средств рекомендуется использовать 96-й счет. Различия между счетами связаны с утверждением нового плана счетов приказом Минфина от 31.10.2000 № 94н — 86-й является «правопреемником» старого 96-го счета.

Кроме уставной деятельности ТСЖ могут заниматься предпринимательством.

Бухгалтерский учет коммерческой деятельности ведется аналогично учету в УК, но прибыль от нее не распределяется между руководством или членами ТСЖ, а направляется на достижение целей создания товарищества (п. 4 ст. 50 ГК РФ). Проводка при этом составляется следующая:

- Дт 99 «Прибыли/убытки» Кт 84 «Нераспределенная прибыль (непокрытый убыток)».

- Дт 84 «Нераспределенная прибыль» Кт 86 «Целевое финансирование».

Доходы и расходы от предпринимательской деятельности ТСЖ включаются в налогооблагаемую базу при налогообложении прибыли (или УСН).

Как ТСЖ на УСН ведет учет доходов и расходов, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Итоги

Бухгалтерский учет в сфере ЖКХ не регламентирован отдельными нормами бухгалтерского законодательства. В связи с этим компании самостоятельно разрабатывают порядок учета, основываясь на общих правилах и принципах ПБУ, инструкциях, методиках и поясняющих письмах Минфина и ФНС.

Вопрос

Организация является собственником нежилого помещения в многоквартирном доме. Ежемесячно уплачиваются взносы на капитальный ремонт. Как отразить в бухгалтерском и налоговом учете вышеуказанные взносы?

Ответ

Бухгалтерский учет:

Д 20 (26, 44) К 76.

Расходы в виде ежемесячных взносов на капитальный ремонт общего имущества в многоквартирном доме, указанных в статье 169 ЖК РФ, могут быть учтены в составе прочих расходов на основании подпункта 49 пункта 1 статьи 264 НК РФ как другие расходы, связанные с производством и (или) реализацией.

Обоснование

Согласно пункту 1 статьи 252 Налогового кодекса Российской Федерации (далее – НК РФ) расходами для целей налогообложения прибыли признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных в статье 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором).

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В соответствии с пунктом 1 статьи 169 Жилищного кодекса Российской Федерации (далее – ЖК РФ) собственники помещений в многоквартирном доме обязаны уплачивать ежемесячные взносы на капитальный ремонт общего имущества в многоквартирном доме в размере, установленном в соответствии с частью 8.1 статьи 156 ЖК РФ, или, если соответствующее решение принято общим собранием собственников помещений в многоквартирном доме, в большем размере.

В этой связи расходы в виде ежемесячных взносов на капитальный ремонт общего имущества в многоквартирном доме, указанных в статье 169 ЖК РФ, могут быть учтены в составе прочих расходов на основании подпункта 49 пункта 1 статьи 264 НК РФ как другие расходы, связанные с производством и (или) реализацией.

Данная позиция подтверждается Письмом Минфина РФ от 7 мая 2015 г. N 03-03-06/1/26483.

В бухучете данные расходы учитываются также, как учитываются вами коммунальные платежи, т.е. в составе расходов по обычным видам деятельности (п. 5 ПБУ 1099):

Д 20 (26, 44) К 76.

|

На вопрос отвечал: |

- Главная

- Правовые ресурсы

- Подборки материалов

- Капремонт мкд бухучет

Капремонт мкд бухучет

Подборка наиболее важных документов по запросу Капремонт мкд бухучет (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Бухгалтерский учет:

- Авансовые платежи по налогу на прибыль проводки

- Авансовый отчет бухгалтерские проводки

- Авансовый отчет проводки

- Аккредитив проводки

- Акт инвентаризации резерва

- Показать все

Еще

- Бухгалтерский учет:

- Авансовые платежи по налогу на прибыль проводки

- Авансовый отчет бухгалтерские проводки

- Авансовый отчет проводки

- Аккредитив проводки

- Акт инвентаризации резерва

- Показать все

- Основные средства:

- 001 счет

- 011 счет

- 0504031 образец заполнения

- 0504104 образец заполнения

- 1 и 2 амортизационная группа налог на имущество

- Показать все

Судебная практика

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Подборка судебных решений за 2020 год: Статья 166 «Капитальный ремонт общего имущества в многоквартирном доме» ЖК РФ

(ООО «Центр методологии бухгалтерского учета и налогообложения»)СТАТЬЯ 166 «КАПИТАЛЬНЫЙ РЕМОНТ ОБЩЕГО

Статьи, комментарии, ответы на вопросы

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

«Годовой отчет. Жилищно-коммунальное хозяйство — 2022»

(под общ. ред. д. э. н. Ю.А. Васильева)

(«БиТуБи», 2022)2. Сумма начисленных, но не уплаченных собственниками помещений в МКД взносов на капитальный ремонт. В бухгалтерском учете УК при начислении взносов делается запись по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с собственниками помещений в МКД по взносам на капитальный ремонт», в корреспонденции с кредитом счета 86 «Целевое финансирование», субсчет «Взносы на капитальный ремонт».

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

«Годовой отчет. Жилищно-коммунальное хозяйство — 2020»

(под общ. ред. д. э. н. Ю.А. Васильева)

(«БиТуБи», 2020)2. Сумма начисленных, но не уплаченных собственниками помещений в МКД взносов на капитальный ремонт. В бухгалтерском учете УК при начислении взносов делается запись по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с собственниками помещений в МКД по взносам на капитальный ремонт», в корреспонденции с кредитом счета 86 «Целевое финансирование», субсчет «Взносы на капитальный ремонт».

Нормативные акты

Приказ Росстата от 29.07.2022 N 535

«Об утверждении форм федерального статистического наблюдения для организации федерального статистического наблюдения за строительством, инвестициями в нефинансовые активы и жилищно-коммунальным хозяйством»По этой строке не отражаются объемы финансирования целевых программ (энергосбережения и повышения энергетической эффективности, антикризисная, внедрение приборов учета, ликвидация стихийных бедствий и прочие), а также объемы бюджетного софинансирования на проведение капитального ремонта многоквартирных домов.

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

<Письмо> Минфина России от 25.01.2016 N 02-05-11/2678

<Об отражении в бухгалтерском учете операций по перечислению взносов собственников жилых помещений на капитальный ремонт общего имущества в многоквартирных домах>МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

Урок 1. Как вести учет взносов на капремонт

В курсе три урока. В первом уроке разберетесь, кто обязан платить взносы, а с кого не нужно собирать взносы. Попрактикуетесь рассчитывать сумму взноса и правильно учтете средства при налогообложении и бухучете.

После второго урока передадите сведения о выборе способа формировании фонда в полном объеме и в нужные сроки. Избежите ошибок, которые часто совершают при передаче сведений ваши коллеги.

На третьем уроке разберетесь, как сохранить фонд капитального ремонта при задолженности по взносам. Оптимизируете работу с собственниками по взысканию долгов.

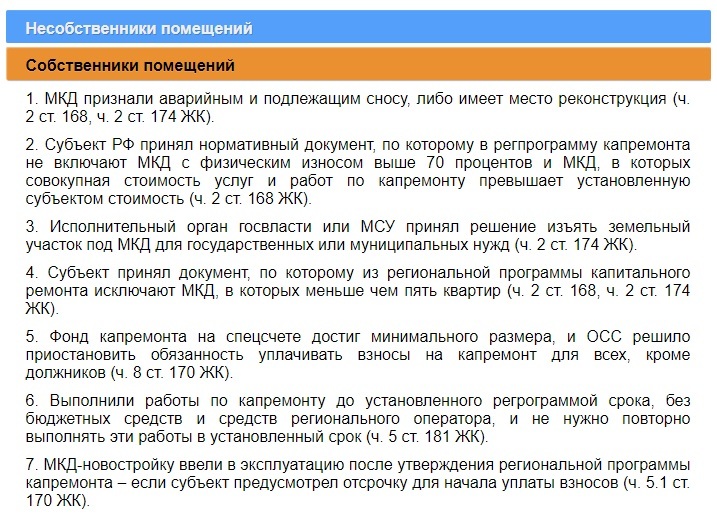

Кто обязан платить взносы на капремонт

Платить взносы на капремонт должны всесобственникижилых и нежилых помещений, так как они обязаны нести расходы на капремонт общего имущества в МКД. В неприватизированных квартирах взносы на капитальный ремонт уплачиваетместная администрация как собственник этих квартир. Такую обязанность устанавливает часть 3 статьи 158 ЖК.

Но есть исключения. Есть случаи, когда с граждан и юридических лиц не нужно собирать взносы на капитальный ремонт.

Кликайте на категорию и увидите условия, при которых они не платят за капремонт.

Кто и почему не платит взносы на капитальный ремонт общего имущества

Когда собирать взносы на капремонт

Обязанность по уплате взносов на капремонт возникает, когда закончится срок, определенный законом субъекта РФ. Срок может быть от трех до восьми месяцев после месяца, в котором МКД включили в регпрограмму (ч. 3 ст. 169 ЖК).

Дома-новостройки включаются в региональную программу капитального ремонта не ранее чем через год, но не позднее пяти лет после ввода в эксплуатацию. При этом с июля 2015 года регионы могут принять решение об освобождении новостроек от обязанности по внесению взносов на капитальный ремонт на срок до пятилет. Конкретный срок устанавливает субъект РФ (ч. 5.1 ст. 170 ЖК).

Как рассчитать сумму взноса для собственника

Чтобы рассчитать сумму взноса на капремонт для собственника умножьте минимальный размер взноса на площадь квартиры.

|

Взнос на капремонт, руб. |

= |

Минимальный размер взноса на 1м2 для каждого региона |

х |

Площадь квартиры, м2 |

В каждом регионе устанавливается минимальный размер взноса на капитальный ремонт, который обязан вносить каждый собственник помещения в МКД, если такой дом включен в региональную программу капитального ремонта. Минимальный размер взноса устанавливается в расчете на 1 квадратный метр помещения. При этом на общем собрании собственники помещений могут решить, что размер нужноувеличить.Если, например, они хотят что-то отремонтировать вне общего графика или накопить на крупный ремонт общего имущества быстрее.

Общая площадь квартиры состоит из суммы площади всех частей такого помещения. В том числе площадь помещений вспомогательного использования, за исключением балконов, лоджий, веранд и террас.

Как включить взносы на капремонт в платежку

Собственники оплачивают средства на капремонт через платежные документы. Счет может быть выставлен двумя способами: в едином платежном документе или в отдельной квитанции только по этому виду услуг. Способ оплаты капремонта выбирают собственники на общем собрании.

Например, в Москве УО могут начислять взносы на капитальный ремонт с использованием Автоматизированной системы управления «Информационное обеспечение деятельности ЕИРЦ» (АСУ ЕИРЦ), ГБУ МФЦ города Москвы.

Платежные документы на оплату услуг и работ по капремонту выставляют не позднее первого дня месяца, который следует за расчетным периодом (п. 1 ч. 2 ст. 155 ЖК). Иные сроки могут быть прописаны в договоре управления или установлены решением общего собрания собственников.

Собственники нежилых помещений вправе вносить плату за капитальный ремонт однократно за предстоящий календарный год, либо ежемесячно равными долями в течение календарного года в сроки, установленные для внесения платы за жилое помещение и коммунальные услуги (ч. 3 ст. 171 ЖК).

Взносы собственников на капремонт нельзя зачислять на расчетный счет УО. Это сочтут нарушением органы ГЖН и налоговая. Так, в судебной практике указывается, что «денежные средства на капитальный ремонт должны быть зачислены непосредственно на специальный счет, минуя иные счета, в том числе расчетные» (постановление Арбитражного суда Западно-Сибирского округа от 11.07.2016 № Ф04-2871/2016 по делу № А45-25580/2015, определение Верховного суда от 20.10.2016 № 304-КГ16-13771, постановление Арбитражного суда Уральского округа от 22.11.2018 № Ф09-6652/18 по делу № А71-20662/2017).

Как учитывать средства на капремонт при налогообложении

Налог на прибыль.Денежные средства на спецсчете принадлежат собственникам и имеют целевое назначение. Эти средства в доходах не учитывайте при условии, что за счет этих средств финансируете только капремонт общего имущества.

Если вы выступаете в качестве исполнителя ремонтных работ, то средства собственников будут платой за их выполнение. Поэтому средства учтите в составе выручки от реализации (подп. 14 п. 1 ст. 251 НК, письма Минфина от 13.10.2017 № 03-03-06/1/66923, от 27.02.2012 № 03-03-06/1/104).

УО нужно обеспечить раздельный учет полученных средств. При отсутствии раздельного учета данные средства нужно будет включить в состав доходов при расчете налога на прибыль. Это следует из подпункта 14 пункта 1 статьи 251 НК.

Когда УО выступает подрядчиком по договору с региональным оператором, то доходы и расходы в рамках такого договора отражайте так же, как и по другим договорам, связанным с выполнением работ.

Деньги, которые поступили на капитальный ремонт от регионального оператора, средствами целевого финансирования считать нельзя. Ведь деньги поступили не от собственников. В данном случае фонд капитального ремонта сформирован непосредственно региональным оператором. Для УО эти средства – обычная плата (предоплата) за работы по договору подряда (подп. 14 п. 1 ст. 251, 271, 272 НК и письмо Минфина от 24.06.2015 № 07-01-06/36433).

***

НДС.Если источником финансирования капитального ремонта являются средства собственников помещений, то порядок начисления НДС зависит от способа проведения работ: подрядный или хозяйственный.

При подрядном способе реализация работ по ремонту в сумме, выставленной подрядной организацией, от НДС освобождена (подп. 30 п. 3 ст. 149 НК). Причем режим налогообложения подрядчика значения не имеет. Об этом сказано в письме Минфина от 20.10.2015 № 03-07-11/59955.

От этой льготы можно отказаться (п. 5 ст. 149 НК). В случае применения льготы сумму входного НДС по товарам (работам, услугам), приобретенным для ремонта, учтите в их стоимости (подп. 1 п. 2 ст. 170 НК).

Кроме того, не нужно включать в налоговую базу по НДС средства, которые УО собрала на ремонт, если они направляются в резерв на проведение капитального ремонта.

При хозяйственном способе, когда УО выполняет капитальный ремонт собственными силами, реализация работ облагается НДС (п. 1 ст. 146 и ст. 154 НК, письмо Минфина от 23.12.2009 № 03-07-15/169). При этом тарифы, предъявляемые жильцам, формируйте с учетом НДС (письмо ФНС от 15.03.2013 № АС-3-3/904). НДС со стоимости товаров, работ, услуг, приобретенных для целей ремонта, примите к вычету в общем порядке (ст. 171 и 172 НК).

Если УО выполняет капитальный ремонт по договору подряда с региональным оператором, то реализуя такие работы (получив аванс за них), УО должна начислять НДС в общем порядке (п. 1 ст. 146 и ст. 154 НК).

Как учитывать взносы на капремонт при бухгалтерском учете

В бухгалтерском учете отражайте информацию о начисленных и уплаченных взносах на капитальный ремонт, а также об иных движениях по спецсчету.

Записи в бухучете при этом делайте с использованием счетов 86 «Целевое финансирование», 55 «Специальные счета в банках» и 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с собственниками помещений в МКД по взносам на капитальный ремонт».

Учет средств фонда капитального ремонта может осуществляться в электронной форме.

По каждому разделу (взносы, оплата работ, перечисление депозита) целесообразно вести учетную ведомость.

Перечень всех возможных операций по спецсчету предусмотрен частью 1 статьи 177 ЖК.Если собственники решат направить средства на цели, в которых закон не разрешает использовать фонд, то банк откажется перечислить деньги на капремонт (ст. 177 ЖК).

Правомерно ли списание банковской комиссия при приеме средств на спецсчет

Да, правомерно.Со специального счета банк вправе списывать комиссионное вознаграждение в соответствии с условиями договора специального счета (ч. 6 ст. 177 ЖК).

Собственники на общем собрании об определении владельца специального счета должны решить за счет, каких средств уплачивается комиссия.

Нужно ли применять ККТ при приеме платы за капитальный ремонт

Применять кассу, когда поступает плата за капремонт, не требуется.

Пробивать чеки нужно только при расчетах за товары, работы, услуги (ст. 1.1, п. 1 ст. 1.2 Закона от 22.05.2003 № 54-ФЗ). Взносы за капремонт не относятся к таким расчетам, поэтому чеки не нужны (письмо Минфина от 05.07.2019 № 01-02-04/03-49678).

***

Как контролировать взносы

Ведите учет взносов на капремонт отдельно по каждому МКД и каждому собственнику. Дело в том, что на специальном счете аккумулируются средства собственников помещений в одном МКД и эти средства можно использовать только на ремонт в этом доме (ч. 4 ст. 175 ЖК).

Скачайте пример оформления таблицы учета взносов на капремонт в дополнительных материалах к уроку.

Размер начисленных и уплаченных каждым собственником взносов входит в состав информации об учете фондов капремонта и подлежит размещению в ГИС ЖКХ (приказ Минкомсвязи № 74, Минстроя России № 114/пр от 29 февраля 2016 г.).

Главное в уроке:

- Обязанность по уплате взносов на капремонт возникает, когда закончится срок, определенный законом субъекта РФ.

- Чтобы рассчитать сумму взноса на капремонт для собственника, умножьте минимальный размер взноса на площадь квартиры.

- Способ оплаты капремонта выбирают собственники на общем собрании собственников.

- Ведите учет взносов на капремонт отдельно по каждому МКД и каждому собственнику.