Бухучет в транспортной компании имеет свои особенности. Рассмотрим, в чем они выражаются и чем обусловлены.

Чем примечательна деятельность по перевозкам

Транспортную компанию отличает следующее:

- В ней на каких-либо основаниях (в собственности, аренде, лизинге) имеются транспортные средства, при помощи которых происходит оказание услуг по перевозкам.

- Существенную часть штата работников составляют сотрудники, управляющие транспортными средствами, причем условия допуска их к работе и ее режим подчиняются определенным правилам.

- Наличие особого набора затрат, необходимых как для появления права на оказание услуг по перевозкам (регистрация транспортных средств, их страхование, наличие специально подготовленных людей для управления), так и для обеспечения функционирования транспортных средств (специальные материалы, регулярное техническое обслуживание).

- Необходимость начисления и уплаты являющегося дополнительным к прочим обязательным налогам особого транспортного налога, в целом подчиняющегося правилам НК РФ (гл. 28), но имеющего особенности в каждом из регионов.

ВАЖНО! До 2021 г. одним из самых популярных режимов налогообложения, используемых транспортными компаниями, был ЕНВД. Однако с 01.01.2021 данный режим на территории России отменен. Очень близкой к ЕНВД по смыслу является патентная система налогообложения, однако она доступна лишь индивидуальным предпринимателям.

- Обязательность применения в работе ряда специальных документов: путевой лист (для автотранспорта), товарно-транспортная накладная, железнодорожная или авиагрузовая накладная, коносамент, документы о перегрузке с одного вида транспорта на другой.

Об оформлении путевых листов подробнее читайте в материалах:

- «Путевой лист грузового автомобиля в бухучете (бланк)»;

- «Путевой лист легкового автомобиля по форме 3 в бухучете»;

- «Путевой лист автобуса необщего пользования — форма 6»;

- «Какие особенности у путевого листа для легкового такси?»;

- «Особенности путевого листа на месяц — образец».

Эксперты «КонсультантПлюс» в Путеводителе по сделкам собрали основные операции у грузоперевозчика и разъяснили, как правильно выстроить учет в такой фирме. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Бухгалтерский учет услуг по перевозкам: особенности

Деятельность транспортной компании расценивается как оказание услуг и подчиняется общим правилам их документального оформления и отражения в бухучете. Однако в зависимости от особенностей предоставления услуг, включенных в договор, они могут иметь такие разновидности:

- Услуга по перевозке оказывается либо сама по себе, либо выделена отдельно в договоре на поставку товаров. В этом случае перевозки должны отражаться в доходах-расходах как отдельный вид деятельности:

- выручка от реализации:

Дт 62 Кт 90,

- НДС от реализации:

Дт 90 Кт 68,

- прямые затраты по оказываемым услугам:

Дт 20 Кт 10, 60, 69, 70,

- косвенные затраты:

Дт 26 Кт 02, 04, 10, 60, 68, 69, 70, 71, 76,

- затраты учтены в финрезультате:

Дт 90 Кт 20, 26.

- Если по условиям договора поставки товара продавец своими силами осуществляет его доставку покупателю и стоимость этой услуги входит в цену товара, то в доходах перевозка как отдельный вид не показывается, а расходы, возникающие в связи с доставкой, формируют расходы по продаже (коммерческие):

- учтены затраты на доставку:

Дт 44 Кт 10, 60, 69, 70;

- затраты отнесены на финрезультат:

Дт 90 Кт 44.

Об особенностях обложения услуг по перевозкам НДС читайте в статье «Какой порядок обложения НДС транспортных услуг».

Специфика затрат при перевозках

При учете затрат, связанных с перевозками, внимания заслуживают следующие вещи:

- Используемые транспортные средства должны обязательно найти отражение в учете. Это касается как собственных средств, так и находящихся в лизинге, а также арендованных. Причем учет арендованного /лизингового имущества с 2022 г. ведется в соответствии с положениями ФСБУ 25/2018.

Как арендатору вести учет арендованного автомобиля в соответствии с ФСБУ 25 расскажем в этой статье.

- Должна иметь место регистрация транспортных средств за перевозчиком: постоянная, если средства в собственности, или временная, если они арендованы или взяты в лизинг. Наличие этой регистрации (даже когда она временная) обязывает перевозчика к начислению и уплате транспортного налога.

Как рассчитать транспортный налог, узнайте по ссылке.

ВНИМАНИЕ! С января 2021 года, начиная с платежа за 2020 год, налоговики самостоятельно рассчитают сумму налога для вашей компании. Декларацию по транспортному налогу сдавать больше не нужно. Подробности — здесь.

Что делать, если с расчетом налоговой вы не согласны, описано в типовой ситуации от КонсультантПлюс. Получите бесплатный демо-доступ к справочно-правовой системе, чтобы узнать все подробности данной процедуры.

- Отнесение в затраты ГСМ, необходимых для работы транспортных средств, производится в соответствии с утвержденными нормами их списания. Эти нормы либо утверждены законодательно (и должны применяться для определенных отраслей), либо разрабатываются компанией самостоятельно. Это требует организации учета расхода ГСМ по каждому из транспортных средств и применения соответствующего алгоритма списания с отнесением излишков расхода в затраты, не уменьшающие базу по прибыли.

Порядок учета и списания ГСМ см. здесь.

- Безопасность работы автотранспорта в зимних условиях зависит от применения специальных шин, рассчитанных не на одну зиму. Необходимой станет организация не только неоднократной выдачи этих шин со склада, но и приема их на хранение на летний период с соответствующим отражением этих операций в учете.

- Непременными составляющими затрат станут расходы:

- на страхование транспортных средств, которое будет включаться в затраты частями в течение времени действия страхового полиса;

- периодический технический осмотр транспорта;

- проведение регулярного технического обслуживания;

- обязательные первичные (при приеме на работу) и предрейсовые медосмотры лиц, управляющих транспортными средствами;

Нюансы медосмотров для работников транспортной компании узнайте из материала «Предрейсовый медицинский осмотр водителей».

- оплату специальных перерывов в работе, предназначенных для отдыха, для лиц, управляющих транспортом;

- услуги по погрузо-разгрузочным работам, взвешиванию груза, очистке транспортных средств;

- оплату проезда по платным дорогам, за въезд на территорию предприятий, хранение грузов, использование подъездных путей, подачу вагонов.

Итоги

Бухучет в транспортной компании отличается рядом особенностей, обусловленных спецификой осуществляемой деятельности. Эта специфика влияет не только на учет доходов и расходов, но и на налогообложение.

Сдать отчетность транспортной организации в срок и без ошибок.

Попробовать

Расходы можно рассмотреть с двух сторон: прямые (непосредственно связанные с перевозками) и косвенные. К первым относятся траты на приобретение и страхование транспорта, ГСМ, техобслуживание, медосмотры водителей и т.п.

Существует другая часть расходов, которые напрямую не связаны с основной деятельностью. Например, доставка воды для сотрудников.

Так как перевозка — основной вид деятельности, прямые расходы учитываются на счете 20. Косвенные расходы собираются на счете 26. С 2021 года затраты, собранные на счете 26, списываются в дебет счета 90.08 (п. 26 ФСБУ 5/2019).

Для перевозок обычно используют собственный транспорт. В некоторых случаях организация может взять машину в аренду. Например, для перевозки крупногабаритного груза. Арендная плата составляет часть расходов и отражается на счете 20 (25, 26).

Автомобиль для перевозок можно приобрести в лизинг. Если транспорт учитывается на балансе лизингополучателя (транспортной компании), бухгалтер отразит операции проводками:

- Дебет 08 Кредит 76 — автомобиль поступил от лизингодателя.

- Дебет 01 «Имущество, полученное в лизинг» Кредит 08 — оформлен ввод в эксплуатацию.

- Дебет 76 «Арендные обязательства» Кредит 76 «Задолженность по лизинговым платежам» — начислены лизинговые платежи.

- Дебет 20 (25, 26) Кредит 02 «Амортизация имущества, полученного в лизинг» — начислена амортизация.

Для лизингового имущества можно применять ускоренную амортизацию с коэффициентом до 3. Чтобы не возникли налоговые разницы, лучше применять одинаковый «ускоряющий» коэффициент в бухгалтерском и налоговом учете (п. 2 ст. 259.3 НК РФ).

Если автомобиль выкупит лизингополучатель, следует сформировать проводки внутри счетов:

- Дебет 01 «Собственное имущество» Кредит 01 «Имущество, полученное в лизинг».

- Дебет 02 «Амортизация имущества, полученного в лизинг» Кредит 02 «Амортизация собственного имущества».

Если автомобиль учитывается на балансе лизингодателя, проводки будут отличаться от указанных выше:

- Дебет 001 — автомобиль учтен на забалансовом счете по договорной стоимости.

- Дебет 20 (25, 26) Кредит 76 «Задолженность по лизинговым платежам» — отражен лизинговый платеж.

После выкупа автомобиль списывается с забалансового учета (делается запись по кредиту счета 001). В рамках балансовых счетов выкуп автомобиля у лизингодателя нужно отразить проводкой: Дебет 01 Кредит 02.

Оказание транспортных услуг оформляется стандартными проводками. Выручка записывается как Дебет 62 Кредит 90, НДС с выручки — Дебет 90 Кредит 68. Затраты компании на оказание услуги перевозки списываются в дебет счета 90.

Если организация помимо перевозок занимается продажей товаров, то проводки могут быть иными. Когда в договоре зафиксировано, что продавец осуществляет доставку товара своими силами и стоимость транспортировки входит в цену товара, бухгалтер делает запись: Дебет 44 Кредит 10 (60, 69, 70 и т.д.) — отражены затраты на доставку. Здесь можно учесть зарплату водителя, бензин, израсходованный на транспортировку и т.п. Дебет 90 Кредит 44 — затраты списываются на себестоимость.

| Дебет | Кредит | Содержание операции |

|---|---|---|

| 08 | 76 | Поступление автомобиля по договору лизинга (учет на балансе лизингополучателя) |

| 01 | 08 | Ввод в эксплуатацию |

| 20 | 02 | Начисление амортизации |

| 001 | Лизинговый автомобиль учтен на забалансовом счете по договорной стоимости (учет на балансе лизингодателя) | |

| 20 | 76 | Отражен в составе затрат ежемесячный лизинговый платеж (учет на балансе лизингодателя) |

| 001 | Лизинговый автомобиль списан с забалансового учета (выкуплен или истек срок договор) | |

| 01 | 02 | Автомобиль выкуплен после лизинга и поставлен на баланс |

| 62 | 90 | Отражена выручка компании при оказании услуг |

| 90 | 68 | Выделен НДС с оказанной услуги |

| 20 (25, 26) | 60 | Списана арендная плата по транспорту, взятому в аренду |

| 19 | 60 | Отражен НДС по аренде (если обе стороны работают на ОСНО) |

| 20 (25, 26) | 68 | Начислен транспортный налог |

| 68 | 51 | Налог перечислен в ФНС |

| 002 | Принятие груза на ответственное хранение |

Основной штат сотрудников составляют водители. Персонал должен проходить медосмотры, в том числе перед выходом в рейс. Кроме того, водителям при длительных поездках положены перерывы на отдых. Медицинские осмотры, перерывы и т.п. оплачиваются компанией.

Что взять под контроль транспортной организации? Выделим основные моменты:

- Транспорт должен быть учтен: на балансе или за балансом в зависимости от ситуации. Тогда затраты можно принять к учету обоснованно.

- Автотранспорт должен пройти регистрацию в ГИБДД.

- Необходимо платить транспортный налог.

- Обязательный учет и контроль ГСМ. Списание по нормам, утвержденным законодательством и нормативными актами компании.

- Ведется учет не только транспорта, но и запчастей. Например, важно организовать учет зимней и летней резины.

- Транспорт должен быть застрахован. Сумма по полису включается в затраты равными частями ежемесячно.

- Необходимо проходить техосмотры и периодическое обслуживание транспорта.

- Нужно оформлять путевые листы на поездки.

Компании, занимающиеся перевозками, могут работать на ОСНО или УСН. У индивидуального предпринимателя есть дополнительный выбор — работа на патенте (ПСН).

Налоги транспортной организации в целом не отличаются от налогов любой другой компании. У перевозчиков в силу специфики возникает обязанность по уплате транспортного налога. Особенности расчета и уплаты прописаны в ст. 356-363 НК РФ. ФНС самостоятельно рассчитывает сумму налога, компании остается ее перечислить. Декларацию сдавать не нужно. Налог по итогам года бухгалтер перечислит до 1 марта. Регионы вправе установить отчетные периоды, тогда в течение года организация обязана уплачивать авансовые платежи.

Отслеживайте сроки и статусы уплаты налогов и сдачи отчетности в онлайн-таблице Контур.Экстерна

Узнать больше

Все затраты должны быть документально подтверждены и обоснованы, иначе ФНС может аннулировать такие расходы и доначислить налог на прибыль.

ГСМ списывают согласно нормам, учитывая данные путевых листов. Существуют летние и зимние нормы расхода. Всё, что сверх установленных лимитов, списывается за счет прибыли (т. е. не уменьшает налогооблагаемую базу). Лимиты расходования ГСМ утверждает руководитель, издав приказ.

В расходах с целью уменьшения налоговой базы можно учесть проезд по платным дорогам (ст. 264 НК РФ). Такие траты должны быть обоснованы: необходима ускоренная доставка скоропортящихся товаров, такие правила установлены в договоре и т.д.

Налоговая отчетность зависит от системы налогообложения. На ОСНО сдают декларации по прибыли, НДС, 6-НДФЛ. Компании на упрощенке сдают декларацию по УСН. Специальной налоговой и бухгалтерской отчетности у транспортной компании нет. Бухгалтерский и налоговый учет ведется согласно требованиям и нормам ПБУ, Закона № 402-ФЗ и НК РФ.

Чтобы контролировать работу водителей, начислять зарплату и списывать ГСМ, бухгалтеры используют путевые листы (Федеральный закон от 08.11.2007 № 259-ФЗ). Порядок заполнения путевых листов утвержден Приказом Минтранса РФ от 11.09.2020 № 368. На любую перевозку груза, багажа или пассажиров нужно выписать путевой лист. Срок документа зависит от продолжительности рейса.

Организация должна вести журнал учета путевых листов. Разрешено вести записи вручную на бумаге, при этом пронумеровав и прошнуровав листы. Также предусмотрен электронный вариант журнала, в котором сведения нужно заверять усиленной квалифицированной электронной подписью.

При перевозке грузов следует оформлять договор и транспортную накладную (Постановление Правительства РФ от 21.12.2020 № 2200). С 2022 года транспортную накладную можно составлять и подписывать в электронном виде. Документ содержит 17 разделов, стоимость перевозок указывается в рублях. Транспортная накладная подтверждает расходы в рамках главы 25 НК РФ (письмо ФНС РФ от 02.07.2019 № СД-4-3/12855@).

Некоторые перевозчики прикладывают к грузам товарно-транспортную накладную, но она не является обязательной.

Учет в транспортных организациях имеет свои особенности. Чтобы подтвердить расходы, придется позаботиться о специальных документах. Их отсутствие при проверке повлечет штрафы и снятие расходов.

Подготовить, проверить и сдать отчетность транспортной организации через интернет.

Узнать больше

4 особенности бухучета в транспортной компании в 2020-2021

30 Декабрь 2020

Любой отраслевой учет специфичен. Деятельность по осуществлению перевозок, грузовых и пассажирских, накладывает на бухгалтерию определенный отпечаток. Особенности бухучета у перевозчика обусловлены наличием транспортных средств, которые стоят или не стоят на балансе, могут находиться в собственности, в аренде, в пользовании по договору лизинга. Также имеют значение затраты, связанные с регистрацией автомобилей, страхованием, подготовкой водителей, медобслуживанием и профосмотрами. Добавьте к этому затраты на специальные материалы, от ГСМ до запчастей. И о транспортном налоге забывать не стоит. Он начисляется по нормам, закрепленным в 28 главе НК РФ, но имеет региональные особенности.

Отметим также актуальную для перевозчиков необходимость смены режима налогообложения. Это касается только пользователей ЕНВД, который прекращает свое действие в 2021 году. Это влечет за собой коррекцию бухгалтерского, налогового учета.

Что касается непосредственных особенностей бухучета у перевозчика, давайте рассмотрим ТОП-5.

Специфическая первичка

Специальные документы являются обязательными к применению в транспортном секторе. Многие из них имеют значение для бухгалтерии. Если речь об автоперевозках, бухгалтерам приходится работать с товарно-транспортными накладными, путевыми листами. Для отдельных перевозчиков актуальны авиагрузовые и железнодорожные накладные. Другие специфические документы также могут попадать в руки к бухгалтеру.

Вся первичка подлежит проверке. Что интересует бухгалтера прежде всего? Обязательные реквизиты, актуальные суммы, количество товара и наименование товара или услуг. Также имеет значение НДС, если речь идет о налогооблагаемых операциях.

Стандартной первички в транспортной компании тоже хватает. Подтверждение расходов и обоснование доходов имеет значение для налогоплательщика на УСН и ОСНО.

Оказание услуг

Деятельность перевозчика классифицируется как оказание услуг. Последние могут оказываться по-разному. От этого будет зависеть специфика отражения финансово-хозяйственных операций в учете.

Если услуги доставки выделяются в отдельную категорию при заключении договора поставок, бухгалтеру транспортной компании предстоит отражать в учете:

— Выручку от реализации – Дт62 Кт90.

— НДС – Дт90 Кт68.

— Прямые затраты по услуге – Дт20 Кт70, 69, 60, 10.

— Косвенные затраты – Дт26 Кт76, 71, 70, 69, 68, 60, 04, 02, 10.

Все затраты должны быть учтены в финансовом результате.

Если доставка включена в цену товара, в доходных статьях учета транспортировка отдельно не указывается. Но расходы, ассоциированные с оказанием услуги, налогоплательщик отразить обязан. Их обычно включают в состав коммерческих расходов, расходов на продажу товара. В этом случае бухгалтеру предстоит сделать всего две проводки:

— Учет затрат на транспортировку – Дт44 Кт70, 69, 60, 10.

— Отнесение затрат на финансовый результат – Дт90 Кт44.

Такие разные затраты

Учет затрат у перевозчика осуществляется в соответствии с ПБУ и требованиями НК РФ. Но есть вещи, на которые бухгалтеру компании следует обратить особое внимание:

Учет транспортных средств. Он будет отличаться в зависимости от того, находятся ли машины в собственности, они взяты в лизинг с отражением на балансе лизингодателя или самой транспортной компании. Если учет машин ведется некорректно, затраты по его содержанию могут быть необоснованными. Стоит ли говорить о том, что такие ошибки могут дорого обойтись. Налоговая не преминет сделать доначисления и оштрафовать за занижение налоговой базы.

Регистрация транспорта, для которого эта процедура является обязательной. И начисление, уплата транспортного налога. За 2020 год платеж налоговики рассчитают самостоятельно. Если вы не согласны с расчетом, начисление можно оспорить. Чтобы избежать юридических ошибок и сэкономить время, обратитесь для решения проблемы к специалистам!

Нормы списания ГСМ. Горючка, необходимая для работы транспорта, относится в затраты. Но при этом важно соблюдать установленные нормы. Они могут определяться законодательно (актуально для отдельных отраслей) или локально, то есть самими перевозчиками. В том и другом случае без грамотной организации учета расхода ГСМ по каждой единице техники не обойтись. А бухгалтеру следует учитывать специфику отнесения излишнего расхода в затраты без уменьшения базы по прибыли.

Есть в транспортном секторе и другие расходы, которые включаются в состав затрат и влияют на налогообложение прибыли. Страхование техники и периодический техосмотр мы уже упоминали. Остановимся на расходах, связанных с профильным персоналом. В учете бухгалтерия транспортной компании должна отражать затраты на первичные, предрейсовые медосмотры водителей. Также в расходную статью следует включить оплату обязательных перерывов в работе, предусмотренных ТК РФ для таких сотрудников.

На этом затратная специфика не заканчивается. Есть еще оплата услуг сторонних исполнителей, которые организовывают и проводят погрузку, разгрузку, взвешивание грузов, очистку транспорта и т.п. Также в расходную статью включается платный въезд на определенные территории, плата за использование подъездного пути и другое.

Отраслевая специфика требует от бухгалтера соответствующих компетенций. Без опытного специалиста грамотно организовать и корректно вести учет у перевозчика невозможно.

Транспортная экспедиция и посредничество

Экспедиция в транспортной компании может быть самостоятельной и посреднической услугой. Вид услуги определяет особенности бухучета.

Если имеет место посреднический договор, перевозка осуществляется по поручению заказчика. Фактически это означает, что действует компания от имени клиента. Это касается всего, от оплаты сборов до страховки и хранения груза. Кстати, при получении последнего доход у перевозчика не возникает.

Приведем пример отражения услуги в бухучете у экспедитора-посредника:

- Дт51 Кт62 – предоплата за услуги перевозки груза.

- Дт002 – принятие груза на ответхранение.

- Дт76 Кт50 – оплата перевозчиком складских услуг.

- Кт002 – передача груза клиенту.

- Дт62 Кт91.1 – выручка от оказания услуг.

- Дт90.2 Кт20 – списание себестоимости перевозки.

- Дт51 Кт76 – компенсация затрат на аренду склада.

Посреднический договор об экспедиции позволяет поставщику услуг привлекать к перевозке третьих лиц. Если используются ресурсы другой фирмы, в первичном документе (счете-фактуре) в обязательном порядке указываются реквизиты фактического исполнителя (перевозчика).

Бухгалтерский учет в транспортной компании имеет и другие особенности. Они касаются налогообложения отдельных видов деятельности, совмещения режимов, осуществления кассовых операций, расчета налогов. Особого внимания также требует инвентаризация.

Профессиональный подход к организации, ведению бухгалтерского учета позволяет перевозчику и поставщику экспедиционных услуг минимизировать налоговые риски, получить и сохранить впоследствии репутацию добросовестного налогоплательщика.

Количество показов: 18315

Теги данной публикации: бухучеттранспортучет по отраслям

Другие материалы категории «Статьи»

Читать все статьи категории «Статьи»

Владельцы автотранспорта несут затраты на эксплуатацию автомобилей, а владельцы грузов — на расчеты с перевозчиками. Кроме того, подлежат учету перевозимые товарно-материальные ценности. У грузоотправителя они подлежат списанию, у грузополучателя — оприходованию. Разберем, как правильно оформлять первичные документы при автомобильных грузоперевозках.

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Грузоперевозки и ведение учета

Основа бухгалтерского учета — документирование фактов хозяйственной жизни. Представить себе хозяйственную деятельность без автомобильных грузоперевозок невозможно. Поэтому практически не найдется бухгалтера, которого бы не интересовали проблемы оформления документов при транспортировке грузов.

Рекомендуем вебинар по этой теме в Школе бухгалтера «Как оформить первичные документы при транспортных перевозках»

Владелец транспорта

Чтобы разобраться в принципах учета, сначала следует определить, кто является владельцем транспорта, перевозящего груз. Таким лицом может быть грузоотправитель. Следовательно, плату за перевозку он не вносит.

Автотранспорт может принадлежать грузополучателю. При таких обстоятельствах он осуществляет самовывоз груза.

В перевозке могут участвовать три разных лица — грузоотправитель, грузополучатель и перевозчик, привлеченный для оказания услуги по транспортировке на возмездной основе. При этом отношения с перевозчиком регламентирует гражданское законодательство. Если договор на перевозку заключает грузоотправитель, то применяется глава 40 «Перевозка» ГК РФ и Федеральный закон от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта».

Если же заказчиком перевозки выступает грузополучатель, то он заключает с перевозчиком договор транспортной экспедиции (п. 2 ст. 801 ГК РФ). В таком случае надлежит руководствоваться главой 41 «Транспортная экспедиция» и Федеральным законом от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности». К названным федеральным законам изданы подзаконные акты:

- Правила перевозок грузов автомобильным транспортом (утв. постановлением Правительства РФ от 15.04.2011 № 272).

- Правила транспортно-экспедиционной деятельности (утв. постановлением Правительства РФ от 08.09.2006 № 554).

Наконец, грузоотправитель и грузополучатель могут совпадать в одном лице. В этом случае с владельцем транспорта заключается договор перевозки груза (ст. 785 ГК РФ). Такая перевозка не сопровождается изменением собственника перевозимых ТМЦ.

Переход права собственности

Следующий момент, который необходимо уяснить бухгалтеру для организации правильного документооборота, — о переходе права собственности на груз. Очевидно, у перевозчика или у экспедитора груз числится в забалансовом учете — на счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Передача ТМЦ от грузоотправителя грузополучателю (через перевозчика) не обязательно сопровождается переходом права собственности на активы. Например, к грузополучателю товары могут поступать для последующей реализации по договору комиссии, материалы — в качестве давальческого сырья для дальнейшей переработки. А объекты основных средств могут транспортироваться для передачи в аренду. Иными словами, нужно уяснить характер отношений (вид сделки) между отправителем и получателем груза.

Если между отправителем и получателем заключен договор купли-продажи, то в результате ТМЦ сменит собственника. Однако момент перехода права собственности может быть определен по-разному. Статья 458 (п. 2) ГК РФ гласит: в случаях, когда из договора не вытекает обязанность продавца по доставке товара или передаче товара в месте его нахождения покупателю, обязанность продавца передать товар покупателю считается исполненной в момент сдачи товара перевозчику для доставки покупателю, если договором не предусмотрено иное.

С точки зрения учета это означает: если право собственности на товар перешло к покупателю-грузополучателю при передаче товара перевозчику, то соответствующие ТМЦ подлежат списанию с баланса продавца-грузоотправителя в этот же момент. Одновременно продавец может признать затраты на доставку, перевозку он не контролирует.

Если же право собственности на ТМЦ переходит к покупателю при их вручении (п. 1 ст. 223, п. 1 ст. 224 ГК РФ), то для списания активов с баланса продавцу необходимо документальное подтверждение такого вручения. Исходя из всех этих обстоятельств определяется надлежащий документооборот.

Учет грузоперевозок: признание расходов

Оформление первичных документов интересует бухгалтеров в первую очередь в целях налогообложения (абз. 2 п. 1 ст. 172, абз. 9 ст. 313 НК РФ). Затраты производственной организации на перевозку грузов внутри организации и доставку готовой продукции покупателям в соответствии с условиями договоров относятся к материальным расходам (пп. 6 п. 1 ст. 254 НК РФ). Они отражаются в налоговом учете на основании акта приемки-передачи услуг, подписанного налогоплательщиком (п. 2 ст. 272 НК РФ). А вот что это за акт — ни налоговое, ни гражданское законодательство не проясняют…

Торговые организации руководствуются другой нормой. А именно: при реализации имущества продавец вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по транспортировке реализуемого имущества (п. 1 ст. 268 НК РФ). Однако из письма МНС РФ от 17.06.2004 № 22-1-14/1058@ следует, что затраты на транспортировку в торговле материальными расходами не считаются. Поэтому их правомерно классифицировать как прочие расходы, связанные с производством и (или) реализацией (пп. 49 п. 1 ст. 264 НК РФ). Такие затраты принимаются в расходах на дату расчетов в соответствии с условиями заключенных договоров перевозки или на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов (пп. 3 п. 7 ст. 272 НК РФ).

Что касается расходов на реализацию ТМЦ, то они признаются на дату реализации, то есть перехода права собственности к покупателю (п. 1 ст. 39, пп. 1 и пп. 3 п. 1 ст. 268, п. 2 ст. 318 НК РФ). Разумеется, такой переход требует документального подтверждения (п. 1 ст. 252 НК РФ).

Документы для грузоперевозок. Первичные учетные документы

Как видно, задача для организации учета вырисовывается непростая. Ее решение требует от бухгалтера тщательного анализа условий каждой перевозки или блока однотипных перевозок.

Универсальный рецепт выдать затруднительно. Ситуация усугубляется еще и тем, что в связи с изменением законодательства о бухгалтерском учете с 1 января 2013 г. пришлось пересмотреть требования к оформлению «первички». Такой тезис может удивить читателя — ведь базовые требования к первичным документам федеральных законов «О бухгалтерском учете» — от 21.11.1996 № 129-ФЗ и от 06.12.2011 № 402-ФЗ — сохранились в прежнем виде.

Причина кроется в формулировке другой нормы. Старый и новый подходы отражены в таблице.

Законодательство о бухгалтерском учете включает:

| до 1 января 2013 г. – согласно Закону № 129-ФЗ (ст. 3): | с 1 января 2013 г. – согласно Закону № 402-ФЗ (ст. 4): |

| все федеральные законы, указы Президента РФ и постановления Правительства РФ | все федеральные законы и принятые в соответствии с ними нормативные правовые акты |

Рекомендуем по теме документирования грузоперевозок:

Видеолекция «Документооборот при перевозках грузов автомобильным транспортом» – относится к периоду применения Закона № 129-ФЗ.

Видеолекция «Как оформить первичные документы при транспортных перевозках» – здесь разобраны особенности документирования грузоперевозок в условиях действия Закона № 402-ФЗ.

В чем же именно проявляется разница?

Начиная с 1 января 2013 г. в целях бухучета признаются лишь те нормативные акты, которые были приняты в соответствии с федеральными законами. Законодатель прямо оговорил этот нюанс. В противном случае не имело бы смысла специально акцентировать внимание на этих источниках правового регулирования. Ведь подзаконные акты по сути являются неотъемлемой частью законов, конкретизируя их применение.

К данной категории не относятся Общие правила перевозок грузов автомобильным транспортом, утвержденные Минавтотрансом РСФСР 30 июля 1971 г., а также Инструкция Минфина СССР № 156, Госбанка СССР № 30, ЦСУ СССР № 354/7, Минавтотранса РСФСР № 10/998 от 30 ноября 1983 г. «О порядке расчетов за перевозки грузов автомобильным транспортом». Дело в том, что они приняты не в соответствии с федеральными законами, а в период существования СССР. Вообще говоря, эти документы по-прежнему считаются действующими в части, не противоречащей современному законодательству (основание — ст. 4 Закона РСФСР от 24.10.1990 № 263-1 «О действии актов органов Союза ССР на территории РСФСР» с учетом Закона РСФСР от 25.12.1991 № 2094-1 «Об изменении наименования государства Российская Советская Федеративная Социалистическая Республика»), но вне области бухгалтерского учета.

По этой причине товарно-транспортная накладная в качестве обязательного первичного документа активно обсуждалась до 1 января 2013 г., а вот после этой даты в официальных разъяснениях не упоминается.

Отметим, что в 2016 году выездные проверки 2012 года еще возможны. А уж «первичка», подтверждающая годовой убыток, попадает под налоговый контроль на протяжении 10 лет (п. 4 ст. 89, п. 2 и п. 4 ст. 283 НК РФ). Кстати, необходимость следования в бухучете до 1 января 2013 г. Инструкции № 156 поддержана определением ВАС РФ от 25.04.2012 № ВАС-4429/12.

Важно! В ноябре 2016 года появилось новое правило оформления документов для грузовых перевозок автотранспортом. Правительство РФ своим Постановлением от 24.11.2016 г. № 1233 упростило для грузоперевозчиков порядок оформления документов. В соответствии с ним, с 8 декабря 2016 года отменено проставление печатей в заказе-наряде, сопроводительной ведомости и письменной претензии. До вступления в силу этого документа грузоперевозчики обязаны были заверять печатью все эти документы.

Как вести учет грузоперевозок. Официальные разъяснения

В период действия Закона № 402-ФЗ разъяснения контролирующих органов немногочисленны. Среди из них — письмо Минфина России от 06.11.2014 № 03-03-06/1/55918 о документировании договора перевозки груза в целях налога на прибыль.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации (п. 1 ст. 252 НК РФ). Но из этой формулировки не следует, что для признания расходов на перевозку необходим договор или документ, подтверждающий его заключение, в качестве которого выступает транспортная накладная. В силу прямого указания законодателя подтверждением данных налогового учета являются первичные учетные документы (ст. 313 НК РФ). Как отмечено выше, на основании договора (с приложением документа, подтверждающим его заключение, в случае необходимости такого подтверждения) признаются прочие расходы, предусмотренные пунктом 1 статьи 264 Налогового кодекса. В иных аспектах транспортная накладная используется в учете как перевозочный документ. Ведь груз, на который не оформлена транспортная накладная (за отдельными исключениями), перевозчиком для транспортировки не принимается (п. 2 ст. 2, п. 3 ст. 8 Закона № 259-ФЗ).

Транспортная накладная — первичный документ, в обязательном порядке подтверждающий оказание услуг по перевозке ТМЦ. Если накладной нет, при налоговой проверке ждите проблем не только с признанием расходов на перевозку, но и со списанием и оприходованием ТМЦ.

А вот само по себе отсутствие договора (или документа, подтверждающего его заключение) признанию материальных расходов и даже прочих расходов (в последний день отчетного или налогового периода!) не препятствует. Иное мнение является расширительным толкованием налогового законодательства, которое недопустимо (п. 6 и п. 7 ст. 3 НК РФ).

Отметим еще один принципиальный момент. В соответствии с Законом № 402-ФЗ (п. 8 ст. 3) фактом хозяйственной жизни признается операция, которая в будущем способна оказать влияние на финансовое положение компании, финансовый результат ее деятельности и (или) движение денежных средств. Так вот одна лишь передача ТМЦ перевозчику в перспективе, при условии доставки ТМЦ, «способна оказать влияние» на экономические показатели участников сделки. Так что транспортная накладная — полноценный первичный учетный документ (п. 1 ст. 9 Закона № 402-ФЗ).

Бухгалтер — профессия творческая

В современном учете немало вопросов, которые напрямую властными предписаниями не регулируются. Вопрос оформления автомобильных грузоперевозок характеризует способность бухгалтера к профессиональному суждению. Рекомендуем видеосеминары по этой непростой теме, которые это суждение помогут сформировать:

- «Документооборот при перевозках грузов автомобильным транспортом» (по правилам, действовавшим до 1 января 2013 г.).

- «Как оформить первичные документы при транспортных перевозках» (начиная с 1 января 2013 г.).

Подчеркнем: формирование учетной политики в отношении транспортировок невозможно без оперирования нормами гражданского законодательства. Необходимость правовых знаний установлена профессиональным стандартом «Бухгалтер» (утв. приказом Минтруда России от 22.12.2014 № 1061н).

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

|

Транспортные перевозки на предприятии должны выполняться своевременно и максимально эффективно. Однако, зачастую водители нарушают предписанные маршруты. Из-за чего автотранспорт задерживается в пути, опаздывает, расходы на топливо растут, машина быстрее изнашивается. Для руководителей — это низкая продуктивность автопарка, а для бухгалтеров — непредвиденные расходы. Учет и контроль перевозок необходим, чтобы этого не допустить. В этой статье разберем, как организовать учет транспортных перевозок с точки зрения бизнес-процессов и со стороны бухучета. |

Учет перевозок на предприятии: как правильно вести бухгалтерию

Важно правильно вести бухучет с первых этапов, когда предприятие только приобрело автотранспорт и приняло водителя на работу. Это значительно облегчает последующие процессы учета автотранспорта на предприятии.

Особенности бухучета транспортных перевозок

Что входит в бухгалтерский учет:

-

автотранспорт в собственности предприятия,

-

расходы на командировки водителей.

На бухгалтерский учет ставится только транспорт, находящийся в собственности предприятия. Если автомобиль взят в лизинг или аренду, он находится на счетах лизингодателя или арендодателя.

Если водитель ездит на дальние расстояния, бухгалтерия оформляет командировку и выдает денежные средства на все расходы. Водитель должен отчитаться перед бухгалтерией. Он предоставляет все необходимые документы и чеки по окончанию поездки.

Учет автомобильных перевозок: что важно для бухгалтера

Бухгалтерам необходимо правильно вести учет и не выходить за рамки бюджета. Для этого нужно вести учет по следующим критериям.

Количество автомобилей и работников автопарка. Важно, чтобы рассчитать, действительно ли количество водителей хватает на количество машин. Смогут ли они выполнить все заявки или нужно расширять автопарк.

Заработная плата водителю и обслуживающему персоналу. Этот показатель поможет узнать, сколько финансов уходит на содержание автопарка. Возможно, выгоднее найти другие способы перевозки или есть смысл оптимизировать автопарк и сократить рабочие места.

Расходы на командировку. Важно понимать, действительно ли водитель ехал по определенному маршруту, сколько раз он заправился и остановился в пути. Если он сливает бензин или меняет маршрут, расходы предприятия увеличиваются.

Учет автопарка чаще всего не автоматизирован. Путевые листы и отчетность заполняются от руки, данные в бухгалтерию поступают на бумажных носителях. Это неудобно. К тому же из-за человеческого фактора допускаются ошибки и теряются важные бумаги. Это существенно осложняет работу бухгалтерии и автопарка.

Организация учета перевозок с точки зрения бизнес-процессов

Для руководителей самое важное в перевозках — это скорость выполнения заявок и безопасность поездок. Для этого необходимо, чтобы работа водителей была прозрачной.

Руководитель должен знать:

-

соблюдает ли водитель маршрут поездки,

-

сколько раз водитель останавливался и заправлял транспорт,

-

где он находится сейчас,

-

с какой скоростью едет.

Отследить перечисленные пункты непросто. Не все сотрудники добросовестны и ответственны: некоторые могут предоставить недостоверную информацию или вовсе не выходить на связь, ездить неаккуратно и сливать бензин.

Поэтому контроль водителей следует автоматизировать. Это позволит узнать местоположение, статус и загруженность водителя на данный момент.

85% компаний совершают эти 7 ошибок по управлению автопарком.

Узнайте, есть ли они у вас

Пройти тест

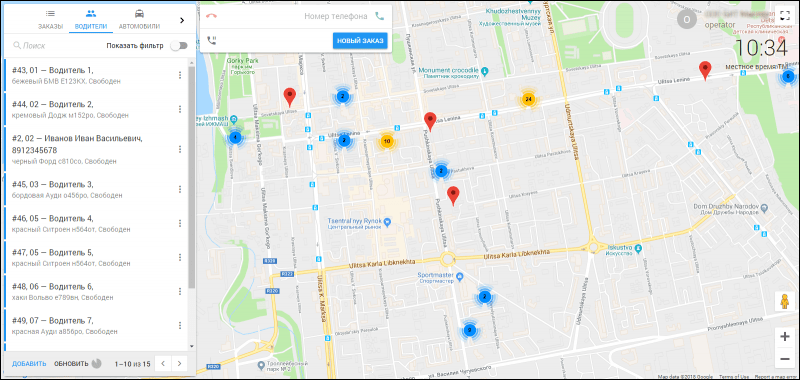

Учет перевозок: программа «ТМ: Корпоративные поездки»

«ТМ: Корпоративные поездки» — программный комплекс, который позволяет автоматизировать учет и контроль перевозок на предприятии. Система помогает руководителям контролировать передвижение автотранспорта, отслеживать показатели, а бухгалтерам — вести учет. Это возможно благодаря следующим функциям программного комплекса.

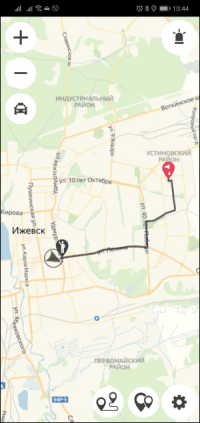

Предлагает оптимальный маршрут. Система анализирует и предлагает водителю маршрут, по которому он сможет максимально быстро и эффективно добраться из точки А в точку Б. Поэтому перевозки осуществляются быстрее. К тому же система рассчитывает время прибытия автомобиля в конечную точку. Диспетчер сможет тут же назначить следующий заказ.

Система выстраивает оптимальный маршрут

Отслеживает передвижения водителя. Руководитель может отследить, соблюдает ли водитель рекомендованный маршрут или отклоняется от него. Благодаря интеграции с датчиками ГЛОНАСС/GPS система показывает реальное местоположение автотранспорта и скорость движения.

Работа с водителями в Кабинете оператора

Автоматизирует заполнение важных бумаг. Программный комплекс автоматизирует заполнение путевых листов и интегрируется с системами бухучета. Диспетчер или механик могут одним нажатием кнопки внести данные водителя и распечатать путевой лист. Система не допускает ошибок человеческого фактора.

В результате «ТМ: Корпоративные поездки» оптимизирует работу автопарка, делает работу водителей прозрачной и ускоряет бизнес-процессы.

Добавление водителя и автомобиля в «ТМ: Корпоративные поездки»

Выбор водителя в «ТМ: Корпоративные поездки»

Выбор автомобиля в «ТМ: Корпоративные поездки»

Формирование путевого листа в «ТМ: Корпоративные поездки»

Форма путевого листа в «ТМ: Корпоративные поездки»

Вывод путевого листа на печать в «ТМ: Корпоративные поездки»

В настоящее время достаточно распространена деятельность, связанная с оказанием транспортно-экспедиционных услуг. Как показывает практика, при заключении договоров, связанных с перевозкой грузов, оформлении заказов на транспортировку возникает много нарушений и неточностей. Из этой статьи вы узнаете о том, какими документами оформляются эти операции, как избежать ошибок при отражении операций в бухгалтерском учете и при налогообложении.

Правовые основы

Транспортно-экспедиционная деятельность регулируется главой 41 ГК РФ, а также Федеральным законом от 30.06.2003 № 87-ФЗ «О транспортно-экспедиционной деятельности» (далее – Закон № 87-ФЗ).

Услуги, оказываемые транспортным экспедитором, можно разделить на основные (связанные с перевозкой груза) и дополнительные, которые могут содержаться в договоре, а могут и отсутствовать в нем.

К числу основных услуг относятся: заключение по заданию клиента договоров об организации перевозок соответствующим видом транспорта или в смешанном сообщении; оформление заказов и заявок на подачу транспортных средств под погрузку; оплата провозных платежей; заключение договоров перевозки, договоров фрахтования, обеспечение отправки и получения груза и т.п.

В качестве дополнительных услуг экспедитор может взять на себя получение требующихся для экспорта и импорта документов, растаможку грузов, а также может осуществлять проверку количества и состояния груза, его погрузку и выгрузку, хранение груза, его получение в пункте назначения, маркировку и затаривание груза, проверку состояния упаковки, складирование, а также совершение других операций с грузом (п. 1 ст. 801 ГК РФ) .

Клиент может предоставить экспедитору право заключать договоры как от собственного имени, так и от имени клиента. Последний должен выдать экспедитору доверенность, если она необходима для выполнения его обязанностей (п. 2 ст. 802 ГК РФ).

Клиент обязан предоставить экспедитору полную, точную и достоверную информацию об особенностях груза, об условиях его перевозки, иные сведения, а также документы, необходимые для осуществления таможенного, санитарного и других видов государственного контроля (ст. 804 ГК РФ, ст. 5 Закона № 87-ФЗ).

В свою очередь экспедитор обязан сообщить клиенту об обнаруженных недостатках полученной информации, а в случае неполноты информации запросить у клиента дополнительные данные. Лучше предоставлять информацию в письменном виде (п. 2 ст. 804 ГК РФ).

Клиент в порядке, предусмотренном договором транспортной экспедиции, обязан уплатить причитающееся экспедитору вознаграждение, а также возместить понесенные им расходы в интересах клиента (п. 2 ст. 5 Закона № 87-ФЗ).

Документальное оформление

Документация, подтверждающая исполнение договора транспортной экспедиции, зависит от вида оказываемых услуг.

В соответствии с п. 5 Правил транспортно-экспедиционной деятельности, утвержденных Постановлением Правительства РФ от 08.09.2006 № 554, экспедиторскими документами являются:

- поручение экспедитору (определяет перечень и условия оказания экспедитором клиенту транспортно-экспедиционных услуг в рамках договора транспортной экспедиции);

- экспедиторская расписка (подтверждает факт получения экспедитором для перевозки груза от клиента либо от указанного им грузоотправителя);

- складская расписка (подтверждает факт принятия экспедитором у клиента груза на складское хранение).

Экспедиторские документы являются неотъемлемой частью договора транспортной экспедиции.

В зависимости от характера транспортно-экспедиционных услуг, в том числе при перевозках груза в международном сообщении, сторонами договора транспортной экспедиции может быть определена возможность использования экспедиторских документов, не указанных в п. 5 Правил транспортно-экспедиционной деятельности.

Нелишним также будет оформить такой документ, как отчет экспедитора. В нем экспедитор может указать: суммы, перечисленные в счет заключенного по поручению клиента договора перевозки; документы, подтверждающие перевозку до пункта назначения; сумму своего вознаграждения.

К отчету должны быть приложены первичные перевозочные документы или их копии.

Если экспедитор оказывает услуги по перевозке лично, то он обязан передать клиенту перевозочные документы (товарно-транспортные накладные, авианакладные, коносаменты и др.), подтверждающие оказание этих услуг. Стороны подписывают акт сдачи-приемки.

Для подтверждения выполнения других видов услуг (погрузки, затаривания, маркировки и т.п.) стороны подписывают акт об оказании возмездных услуг с указанием конкретных видов услуг и их стоимости.

Унифицированные формы отчета экспедитора и акта сдачи-приемки оказанных услуг не установлены. Поэтому стороны вправе самостоятельно определять форму и содержание этих документов.

В соответствии с п. 2 ст. 9 Федерального закона от 21.11.1996 № 29-ФЗ «О бухгалтерском учете» документы, унифицированная форма которых не предусмотрена, должны содержать следующие обязательные реквизиты:

- наименование и дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции (в натуральном и денежном выражении);

- наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления

- личные подписи и их расшифровки.

Таким образом, для принятия к бухгалтерскому и налоговому учету акт должен содержать все обязательные реквизиты.

Целесообразно описывать содержание хозяйственной операции более подробно, а не ограничиваться словами «работы выполнены в полном объеме» и т.п. Кроме того, в документах, подтверждающих факт оказания транспортно-экспедиционных услуг, необходимо сделать ссылку на договор и заявку.

В пакет документов для организации перевозки собственным автомобильным транспортом экспедитора входят:

- договор на транспортно-экспедиционное обслуживание;

- акт выполненных работ;

- отрывной талон путевого листа автомобиля;

- третий экземпляр товарно-транспортной накладной (форма № 1-Т) (далее – ТТН);

- счет-фактура экспедитора.

Эти документы должны содержать сведения о маршруте и расстоянии перевозки, наименовании и количестве груза, марке и модели автотранспортного средства.

Если для перевозки автотранспортом будут привлекаться перевозчики, то помимо договора на транспортно-экспедиционное обслуживание, отчета экспедитора и счета-фактуры экспедитора в пакет документов включаются: копия договора, заключенного экспедитором с перевозчиком; копия ТТН; копия счета-фактуры перевозчика.

Для организации железнодорожной перевозки необходимы:

- копия договора, заключенного экспедитором с ОАО «Российские железные дороги»;

- копия железнодорожной накладной;

- копия счета-фактуры ОАО «РЖД»;

- копии железнодорожных квитанций разных сборов.

Бухгалтерский учет перевозок

Денежные средства, полученные по договору транспортной экспедиции от клиента для оплаты транспортных услуг, не признаются доходами экспедитора (п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 № 32н).

Выплаты, произведенные организацией в адрес третьих лиц, привлеченных для исполнения договора транспортной экспедиции, за счет клиента, не признаются расходами организации на основании пунктов 2, 3 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 № 33н. В момент оказания таких услуг их стоимость относится на расчеты с клиентом по договору транспортной экспедиции.

На дату подписания документа, подтверждающего факт оказания экспедиторских услуг, в учете экспедитора признается выручка от оказания данных услуг (вознаграждение за оказание экспедиторских услуг), являющаяся для него доходом от обычных видов деятельности на основании п. 5 ПБУ 9/99.

Денежные средства, полученные по договору транспортной экспедиции от клиента в качестве предварительной оплаты экспедиторских услуг, не признаются доходами экспедитора (п. 3 ПБУ 9/99). В силу п. 14 ст. 167, абзаца третьего п. 1 ст. 154 НК РФ организация-экспедитор сумму полученной предоплаты обязана включить в налоговую базу по НДС, отразить начисление НДС в учете и выписать счет-фактуру.

На дату подписания документа, подтверждающего факт оказания экспедиторских услуг, в учете экспедитора признается выручка от оказания данных услуг (вознаграждение за оказание экспедиторских услуг), являющаяся для него доходом от обычных видов деятельности на основании п. 5 ПБУ 9/99.

На дату оказания экспедиторских услуг сумму НДС, исчисленную и уплаченную с суммы предоплаты, полученной в счет вознаграждения за оказание экспедиторских услуг, организация вправе принять к налоговому вычету (п. 8 ст. 171, п. 6 ст. 172 НК РФ).

В бухгалтерском учете отражаются следующие записи:

Дебет 51 – Кредит 76/«Расчеты по договору транспортной экспедиции»

– поступили денежные средства клиента в оплату услуг по договору транспортной экспедиции (договор транспортной экспедиции, выписка по расчетному счету);

Дебет 51 – Кредит 62/«Авансы»

– отражена сумма вознаграждения, полученная авансом за оказание экспедиторских услуг (договор транспортной экспедиции, выписка по расчетному счету);

Дебет 76/«НДС с авансов» – Кредит 68/«НДС»*

– начислен НДС с суммы поступившей предоплаты (счет-фактура) в единственном экземпляре;

________________

* В случае оказания транспортно-экспедиционных услуг в отношении товара, вывозимого на экспорт, НДС не начисляется.

Дебет 002

– принят к учету груз, подлежащий перевозке (договор транспортной экспедиции, поручение экспедитору и экспедиторская расписка);

Дебет 76/«Расчеты с перевозчиком»*– Кредит 51

– оплачены услуги перевозчика (договор перевозки, выписка по расчетному счету);

Дебет 76/«Расчеты по договору транспортной экспедиции» – Кредит 76/«Расчеты с перевозчиком»

– стоимость перевозки списана за счет клиента по экспедиционному договору (акт сдачи-приемки транспортных услуг, товарно-транспортная накладная);

Дебет 62/«Расчеты по договору транспортной экспедиции» – Кредит 90/«Выручка»

– отражено вознаграждение по договору транспортной экспедиции (акт сдачи-приемки услуг, отчет экспедитора);

Дебет 90/«НДС» – Кредит 68/«НДС»**

– начислен НДС с суммы вознаграждения по договору транспортной экспедиции (счет-фактура);

____________________

* В аналогичном порядке отражаются операции по привлечению экспедитором третьих лиц для оказания услуг транспортной экспедиции. Такими лицами могут выступать таможенный брокер, организация, оказывающая услуги склада временного хранения, и т.д.

** В случае оказания транспортно-экспедиционных услуг в отношении товара, вывозимого на экспорт, НДС не начисляется.

Дебет 90/«Себестоимость услуг» – Кредит 20

– списана себестоимость транспортно-экспедиционных услуг (бухгалтерская справка-расчет);

Кредит 002

– товар сдан клиенту или грузополучателю (товарно-транспортная накладная);

Дебет 62/«Авансы» – Кредит 62/«Расчеты по договору транспортной экспедиции»

– ранее полученная предоплата зачтена в счет уплаты экспедиторского вознаграждения;

Дебет 68/«НДС» – Кредит 76/«НДС с авансов»**

– принят к вычету НДС, исчисленный с суммы полученной предоплаты (счет-фактура).

Налогообложение перевозок

Рассмотрим два варианта взаимоотношений экспедитора с клиентом.

1. В договоре предусмотрена компенсация расходов экспедитора, понесенных в интересах клиента.

налог на прибыль

При исчислении налога на прибыль в составе расходов не учитываются затраты в виде имущества (включая денежные средства), переданного комиссионером, агентом и (или) иным поверенным в связи с исполнением обязательств по договору комиссии, агентскому договору или иному аналогичному договору. Не учитываются в расходах также затраты, произведенные комиссионером, агентом и (или) иным поверенным за комитента, принципала и (или) иного доверителя, если они не учитываются в расходах комиссионера, агента и (или) иного поверенного согласно заключенным договорам. Такой порядок предусмотрен п. 9 ст. 270 НК РФ.

На основании изложенного считаем, что экспедитор в данном случае не имеет права включать в состав расходов при исчислении налога на прибыль расходы, компенсируемые ему клиентом.

Также в соответствии с подп. 9 п. 1 ст. 251 НК РФ экспедитор не включает в состав доходов при исчислении налога на прибыль доходы в виде имущества (включая денежные средства), поступившего комиссионеру, агенту и (или) иному поверенному в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору. Это касается и возмещения затрат, произведенных комиссионером, агентом и (или) иным поверенным за комитента, принципала и (или) иного доверителя, если такие затраты не подлежат включению в состав расходов комиссионера, агента и (или) иного поверенного в соответствии с условиями заключенных договоров. К указанным доходам не относится комиссионное, агентское или иное аналогичное вознаграждение.

Аналогичного мнения придерживается Минфин России (письмо от 30.03.2005 № 03-04-11/69).

Обратите внимание! Вышеизложенное относится исключительно к услугам, при оказании которых экспедитор является посредником.

Если экспедитором оказываются услуги лично, то, по нашему мнению, оснований не включать их в состав доходов (исключать затраты, осуществленные для получения дохода, из состава расходов) при исчислении налога на прибыль у экспедитора не имеется.

В целях минимизации налоговых рисков рекомендуем выделять в договоре размер вознаграждения экспедитора за организацию перевозки и стоимость услуг, оказываемых самим экспедитором, а также расходы, подлежащие компенсации.

Налог на добавленную стоимость

Налогоплательщики при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, комиссии либо агентских договоров определяют налоговую базу как сумму дохода, полученную ими в виде вознаграждения (любых иных доходов) при исполнении любого из указанных договоров (п. 1 ст. 156 НК РФ).

Договор экспедиции не перечислен в данной статье, но учитывая его сходство с агентским договором, считаем, что по отношению к нему также применяются положения ст. 156 НК РФ.

У экспедиторов-посредников налоговая база по НДС определяется согласно ст. 156 НК РФ как сумма дохода, полученная экспедитором в виде вознаграждения.

Порядок оформления счетов-фактур при посреднических операциях изложен в пунктах 3, 7, 11 и 24 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 02.12.2000 № 914.

Согласно указанным нормам счета-фактуры, полученные от перевозчиков и других контрагентов по сопутствующим договорам, экспедитор перевыставляет клиенту от своего имени. При этом он отражает показатели, указанные в счетах-фактурах перевозчиков и контрагентов. Полученные и выставленные счета-фактуры экспедитор не регистрирует в книге покупок и книге продаж.

От своего имени он также составляет счет-фактуру на сумму вознаграждения и с этой суммы исчисляет НДС. Счет-фактура выставляется в течение пяти дней с даты подписания акта об оказании услуг и регистрируется экспедитором в книге продаж.

Таким образом, у экспедиторов налоговая база по НДС определяется как сумма дохода, полученная им в виде вознаграждения, без включения в нее суммы компенсации.

Аналогичная позиция изложена в письмах Минфина России от 30.03.2005 №03-04-11/69 и от 21.06.2004 № 03-03-11/103.

Обратите внимание! Экспедитор не имеет права принять к вычету суммы НДС по расходам, подлежащим последующей компенсации клиентом, так как данные расходы произведены по операциям, в дальнейшем не признаваемым объектом обложения НДС.

Кроме того, в договоре можно указать, что вознаграждение исчисляется и уплачивается на основании отчета экспедитора. Это позволит избежать необходимости выделения из поступающих от клиента денежных сумм суммы вознаграждения экспедитора, а соответственно и уплаты НДС с авансов.

2. В затраты по оказанию услуг, связанных с перевозкой, включается вознаграждение, предназначенное экспедитору

В этом случае в экспедиционном договоре сумма вознаграждения отдельно не выделяется.

Налог на прибыль

В таком случае оснований для исключения из состава расходов при исчислении налога на прибыль расходов, связанных с исполнением экспедитором обязательств, не имеется.

Экспедитор также обязан включить данные суммы в состав доходов, учитываемых при исчислении налога на прибыль. Иными словами, экспедитор должен определить налогооблагаемые доходы исходя из всех поступлений от клиента, связанных с расчетами за реализованные услуги.

Налог на добавленную стоимость

При такой схеме работы налоговая база должна определяться с учетом всей суммы вознаграждения без исключения из нее расходов, связанных с исполнением обязательств.

При этом учесть в составе налоговых вычетов суммы НДС, предъявленные экспедитору в связи с исполнением им своих обязанностей, можно в полном объеме.

В этом случае экспедитор несет налоговые риски в пределах всей суммы договора.

Широка страна моя родная… Много в ней не только лесов, полей и рек, но и продавцов и покупателей. Как быть, если продавец в Москве, а покупатель во Владивостоке? Впрочем, даже если брать соседние города, то товар между ними все равно сам собой не переместится, телепортация пока недоступна человечеству.

Не каждая организация располагает собственным парком авто на любой вкус. В таких ситуациях на помощь приходят автотранспортные предприятия, готовые доставить груз из заданной точки А в точку Б.

Между тем у бухгалтера своя задача – организовать учет в транспортном предприятии таким образом, чтобы соблюсти все нормы законодательства. А их немало!

Содержание статьи:

1. Нормативные документы по перевозке грузов

2. Необходимые документы для перевозки груза автомобильным транспортом

3. Договор с перевозчиком на перевозку грузов

4. Система налогообложения для транспортного предприятия с грузоперевозками

5. Учет в транспортном предприятии: что важно?

6. Бухгалтерский учет перевозки грузов

7. Порядок учета НДС в транспортной организации

8. Учет автомобильных перевозок: разберем пример

Итак, идем по порядку.

1. Нормативные документы по перевозке грузов

Транспортная система грузоперевозок основывается на следующих нормативных документах Российского законодательства:

Гражданский кодекс РФ (часть 2, раздел IV, гл.40, 41) регламентирует:

- общие положения о перевозках;

- оформление договоров перевозки, фрахтования, между перевозчиками;

- сроки подачи, доставки грузов;

- ответственность перевозчика, возникающую на разных стадиях процесса транспортировки;

- претензии и иски;

- организация процесса транспортной экспедиции.

Федеральный закон от 08.11.2007 № 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта», раскрывает:

- правила перевозок грузов;

- меры государственного надзора;

- виды перевозок;

- определения массыи пломбирование грузов;

- хранение грузови очистка транспортных средств перевозчиком;

- особенности заключения, изменения условий договоров транспортировки;

- ответственность грузоотправителей, грузополучателей;

Постановление Правительства РФ от 15.04.2011 N 272 (ред. от 12.12.2017) «Об утверждении Правил перевозок грузов автомобильным транспортом». Данное постановление отражает следующие критерии организации грузоперевозок:

- принципы заключения договора на перевозку грузов;

- порядок предоставления транспортных средств и предъявления груза для перевозки;

- определение массы допустимого груза;

- порядок составления актов и оформление претензий.

Приказ Минтранса России от 15.01.2014 № 7 «Об утверждении Правил обеспечения безопасности перевозок пассажиров и грузов автомобильным транспортом и городским наземным электрическим транспортом» излагает:

- обеспечение безопасности перевозки грузов.

Лицензия – документ, предоставляющий разрешение на определенные виды деятельности. Данное разрешение выдает Министерство транспорта и связи через транспортные инспекции. Отдельные виды транспортных услуг предусматривают лицензирование:

- перевозка особо опасных грузов;

- международные перевозки грузов.

на остальные перевозки она не требуется.

Это не все нормативные документы по перевозке грузов, с которыми должен быть знаком бухгалтер транспортной организации. Существуют другие нормативные акты, более частного порядка, такие как правила дорожного движения, правила технической эксплуатации автомобилей и их технического обслуживания и др.

2. Необходимые документы для перевозки груза автомобильным транспортом

Грузоперевозки представляют собой особый род взаимоотношений между получателем груза и отправителем, который нужно подтвердить документально. Для осуществления грузоперевозок на территории РФ нужно иметь определенный перечень документов, которые касаются как водителя, так и груза.

Документы водителя и авто:

- водительское удостоверение определенной категории;

- паспорт;

- паспорт транспортного средства и талон тех паспортана автотранспорт;

- страховой полис ОСАГО владельца ТС;

Документы для перевозки груза автомобильным транспортом у перевозчика:

- путевой лист, оформленный соответствующим образом. Он должен содержать в себе данные по гос. номеру автомобиля, километраж на начало пути, информацию о расходе ГСМ, дату выдачи бланка, реквизиты ТТН на груз, отметку о прохождении медосмотра;

- копия трудового договора водителя (если он не владелец ТС);

- сертификат качества товара (выдает грузоотправитель);

- доверенность на управление транспортным средством, если водитель наемное лицо;

- договор на оказание услуг транспортировки;

- транспортная накладная если нет необходимости в товарно-транспортной.

Документы грузоотправителя:

- товарно-транспортная накладная в 4-х экземплярах, которая обычно оформляется грузоотправителем, содержит в себе товарный и транспортный раздел;

- дополнительные документы, если это продукты, алкоголь, животные.

Одним из наиболее важных документов, подтверждающим услуги перевозки, является транспортная накладная (утверждена постановлением Правительства РФ от 15 апреля 2011 г. № 272). Это первичный документ, на основании которого перевозчик подтверждает практически все свои расходы, связанные с перевозкой. Это списание ГСМ, заработная плата водителя и текущий ремонт автомобиля. Ее составляют обязательно в трех экземплярах.

Наряду с этим документом действует товарно-транспортная накладная № Т-1 (утверждена постановлением Госкомстата России от 28 ноября 1997 г. № 78)

Товарно-транспортная накладная используется, когда грузоотправитель может выступать и перевозчиком в одном лице. Когда перевозчик — отдельное юридическое лицо, применяется транспортная накладная, а грузоотправитель в этом случае оформляет накладную ТОРГ-12 и счет-фактуру, если работает с НДС. Оба документа не оформляются одновременно на одну перевозку.

3. Договор с перевозчиком на перевозку грузов

Договор о перевозке груза представляет собой соглашение между грузоотправителем и перевозчиком. В нем оговариваются все необходимые условия (ГК РФ ч. 2, раздел IV. глава 40, ст. 785):

- в первую очередь, прописываются сведения о грузе (наименование, объем, суммарный вес и так далее), адрес, куда необходимо доставить груз;

- время, в течение которого перевозчик может выполнить услугу, возможно — с указанием промежуточных пунктов на пути следования;

- финансовое вознаграждение, сумма которого определяется индивидуально сторонами, должно быть прописано с учетом способа его оплаты;

- ответственность и обязательства каждой из сторон, прописанные конкретно, помогут избежать дальнейших споров в случае критической ситуации;

- другие условия договора, если в этом возникает потребность сторон;

- полные данные о реквизитах сторон и печати.

Компания, которая отправляет груз, должна его предоставить к назначенному времени, в соответствующей таре, или без, если этого не требуется. Водитель от грузоотправителя получает необходимые документы, перечисленные выше. После этого происходит погрузка, грузоотправитель должен проконтролировать это процесс, если это необходимо и оговорено соглашением. Это предотвратит недоразумения, если произойдет порча груза. А также позволит предъявлять финансовую компенсацию в соответствующих ситуациях.

Исполнитель, в свою очередь должен своевременно подать транспортное средство в пригодном для погрузки состоянии. Во время доставки, перевозчик несет ответственность за сохранность груза, обязан доставить груз в срок и по указанному адресу.

Грузоперевозчик имеет право требовать необходимой отметки в сопроводительных документах груза и взыскание финансовых потерь при простое автомобиля по вине грузоотправителя. Эти ситуации тоже стоит заранее оговорить, заключая договор с перевозчиком на перевозку грузов.

4. Система налогообложения для транспортного предприятия с грузоперевозками

Учет в транспортном предприятии зависит от выбранной системы налогообложения. Рассмотрим обзорно различные системы налогообложения, которые могу применяться:

| Вид налогообложения | ПСН | ЕНВД | УСН |

| Форма собственности | ИП | Организации и ИП | Организации и ИП |

| Предел количества транспорта | Нет | 20 | нет |

| Ограничения годовой выручке (в млн. руб.) | 60 | Нет | 150 |

| Ограничение по численности (чел.) | 15 | 100 | 100 |

| От чего зависит сумма налога | Сумма потенциального дохода | Количество автомобилей | доходы или разница между доходами и расходами |

| Ставки налогов (%) | 6 | 15 | 6 или 15 (возможны льготы) |

| Возможности уменьшить сумму налога | Нет | На суммы страховых взносов, пособий | На суммы страховых взносов, пособий |

| Сопутствующие налоги | Отсутствует НДС, НДФЛ | Отсутствует налог на прибыль, НДС, НДФЛ | Отсутствует налог на прибыль, НДС |

В данной таблице не упомянута общая (стандартная) система налогообложения – ОСНО. Ее преимущество — отсутствие каких либо ограничений по видам деятельности, количеству сотрудников, полученным доходам. Однако и налоговая нагрузка здесь будет самой высокой.

В основном ОСНО применяют крупные предприятия, которые являются плательщиками НДС. Они сотрудничают с теми же, кто платит этот налог. Для предприятий, занимающихся грузоперевозками, причиной применения этой системы является наличие «входного» НДС.

5. Учет в транспортном предприятии: что важно?

Методы ведения бухгалтерского и налогового учета в организации, оказывающей транспортные услуги, закрепляются в учетной политике. Себестоимость транспортных услуг зависит от состава затрат. Основные виды расходов, отражающие специфику деятельности:

- Амортизация основных фондов. Это распределение стоимости автомобилей, посредством ежемесячного списания на себестоимость услуг, в зависимости от установленных норм амортизации.

- ГСМ. В составе затрат на топливо отражается стоимость приобретенных всех видов топлива, расходуемого на нужды автотранспортного предприятия. ГСМ рассчитывается по нормам с учетом пробега автомобиля.

- Запасные части и ремонт. Стоимость всех расходуемых при ремонте и техническом обслуживании транспорта материалов. Сюда входит автомобильная резина, инструменты, приспособления, инвентарь и другие малоценные быстроизнашивающиеся предметы. Возможно списание этих затрат без создания резерва на ремонт.

- Расходы на оплату труда, в состав которых входит сумма начисленной заработной платы и отчисления на страховые взносы. Эти расходы могут быть прямыми, если заработная плата начисляется сотрудникам, которые непосредственно заняты оказанием услуг. Расходы могут быть косвенные, если оплачивается труд управленческого персонала организации.

- Страхование автотранспорта. Это может быть обязательная страховка ОСАГО, либо добровольное. Страхование риска утраты (гибели) и повреждения автомобиля производится по договору добровольного имущественного страхования (договору КАСКО).

- Прочие затраты, отражают суммы начисленных налогов (транспортный налог), платежи за предельно допустимые выбросы (сбросы) загрязняющих веществ, затраты на командировки, плата сторонним организациям за пожарную и сторожевую охрану, за подготовку и переподготовку кадров, проценты за пользование кредитом и др.

6. Бухгалтерский учет перевозки грузов

Компании, оказывающие транспортные услуги, имеют на своем балансе или по договору аренды автомобили. Если вы арендуете автомобиль у физического лица, то прочитайте эту статью. Минтрансом установлено вести учет нормируемых и текущих расходов транспорта. От марки автомобиля и условий его эксплуатации зависит величина и перечень расходов компании.

Затраты должны быть экономически обоснованы по следующим параметрам:

| Параметры | Принцип определения |

| Пробег ТС | Показания спидометра |

| Норма расхода ГСМ, прочих расходных материалов | Нормы Минтранса или самостоятельно разработанные на предприятии. |

| Расходы на текущий ремонт | Фактические расходы |

На предприятии должны быть изданы приказы для контроля норм расхода вышеуказанных затрат. В приказах отражается перечень лиц, имеющих право на использование транспортных средств, нормы расхода топлива, ГСМ и прочих материалов; периодичность замены шин. Наличие приказов будет учитываться при проверке налоговой инспекцией в обосновании затрат.

Учет автомобильных перевозок принципиально не отличается по использованию счетов затрат от других отраслей. Формирование себестоимости происходит на счетах:

- 20 “Основное производство” — те, что напрямую связаны с производственным процессом;

- 26 “Общехозяйственные расходы”— те, что понесены в ходе управления работой компании и ее обслуживания.

| 20 / 26 | 10 | списание ГСМ, з/частей, материалов |

| 20 / 26 | 70 | начисление заработной платы |

| 20 / 26 | 69 | отчисления во внебюджетные фонды |

| 20 / 26 | 02,05 | начисление амортизации основных средств, нематериальных активов |

| 20 / 26 | 76,60 | получены услуги (аренда, охрана, коммунальные платежи |

| 20 / 26 | 71 | командировочные расходы |

В конце отчетного периода суммы, накопленные на счете 20,26 необходимо списать в дебет субсчета 90-2 «Себестоимость продаж»:

| 90-2 | 20 / 26 | Списаны расходы на себестоимость услуг |

Бухгалтерский учет перевозки грузов включает и проводки по НДС, если автотранспортное предприятие является налогоплательщиком НДС. Тогда в учете будут следующие записи:

| 19 | 60 | выделен НДС при учете товаров, работ, услуг сторонних организаций |

| 90-3 | 68 | начислен НДС при реализации услуг |

Учет в автотранспортном предприятии может происходить и с использованием счетов 23,25,29. Это характерно для предприятий со сложной структурой формирования затрат. Например, если есть расходы, которые невозможно распределить по видам услуг.

7. Порядок учета НДС в транспортной организации

Транспортные услуги облагаются налогом на добавленную стоимость в зависимости от места их оказания, категории перевозчика. Исходя из условий договора, может быть разным и процент начисления НДС.

При применении общей системы налогообложения оказание услуги по перевозке (транспортировке), а также услуг, непосредственно связанных с перевозкой на территории РФ, признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146, пп. 4.1 п. 1 ст. 148 Налогового кодекса РФ). Применяется общая ставка 18%. Более подробно о том, как определяется налоговая база по НДС, читайте в отдельной статье.

Есть условия, когда возможно начисление НДС по ставке 10%, этот льготный режим налогообложения (введен пп. 1 и 6 ст. 3 ФЗ «О внесении изменений в гл. 21 НК РФ» от 06.04.2015 № 83-ФЗ) для авиаперевозчиков.

В этих случаях налогоплательщики имеют право уменьшить налогооблагаемую базу по НДС на сумму налога предъявленную поставщиками. Отражается налог на счете 19 с дальнейшим направлением к возмещению (проводка Дебет 68 – Кредит 19). Обязательным условием при использовании вычет по НДС является:

- наличие и правильное заполнение счетов-фактур;

- полученные ТМЦ (услуги, работы) участвуют в тех операциях, которые облагаются НДС;

- товары, работы, услуги оприходованы покупателем.

Для НДС в транспортной организации иногда может применяться и ставка 0%. Эта ставка используется в случаях, перечисленных в п. 1 ст. 164 НК РФ. В частности, это перевозка природных ресурсов (нефти, газа) в России и за рубежом и международные перевозки товара.

Льготные условия по НДС распространяются и на перевозчиков, находящихся на упрощенных налоговых режимах. Так, в ст. 346.11 НК РФ указано отсутствие обязанности плательщиков УСН рассчитывать и уплачивать НДС.

Режим ЕНВД освобождает от обязательств по уплате НДС. Соблюдая требования подп. 5 п. 2 ст. 346.26 НК РФ, а именно наличия в собственности не более 20 единиц техники, разрешает рассчитывать и уплачивать только единый налог на вмененный доход.

8. Учет автомобильных перевозок: разберем пример

15 января 2018 года предприятие ООО «Мебель» заключило договор с ООО «Автомобиль» на осуществление перевозки товара. Стоимость договора составила 77 000 рублей при себестоимости затрат 62 000 руб. (ГСМ, заработная плата, з/части). По условиям договора он обязан обеспечить доставку товара в срок (до 20 января 2018 года) и по адресу, указанному в договоре на оказание услуг. В учете ООО «Транспорт» производятся записи:

Дебет 51 – Кредит 62 — на сумму 90 860 рублей — клиентом произведена оплата стоимости услуг

Дебет 62 – Кредит 90-1 — на сумму 90 860 рублей — отражена выручка от оказания услуг

Дебет 90-3 – Кредит 68 – на сумму 13 860 руб. – начислен НДС

Дебет 20 – Кредит 10, 70, 69 — на сумму 62 000 рублей — собраны затраты, возникшие при перевозке

Дебет 90-2 – Кредит 20 — на сумму 62 000 рублей — произведено списание себестоимости перевозки

Дебет 90-9 – Кредит 99 — на сумму 15 000 рублей – списан финансовый результат перевозки

Автор статьи: Евгения Стрелова, специалист по учету в сфере грузоперевозок, специально для нашего сайта.

К сожалению, все нюансы учета в автотранспортных предприятиях, которые занимаются перевозками грузов, невозможно осветить в одной статье. Предлагаем вам посмотреть запись мастер-класса «Учет в транспортном предприятии», который прошел 14 февраля 2018 года.

Читайте подробное описание и приобретайте запись здесь.

В нем на сквозном практическом примере были разобраны все тонкости учета в автотранспортном предприятии, в частности:

- — приобретение и аренда автотранспорта;

- — услуги топливных компаний и автосервисов;

- — нормы ГСМ;

- — подготовка к рейсу водителя, медосмотры;

- — примеры документов по перевозке;

- — транспортные и товарно-транспортные накладные;

- — транспортный налог и платежи за загрязнение;

- — отчетность автотранспортного предприятия и др.