- Главная

- Блог

- Учет факторинга в бухгалтерии

Учет факторинга в бухгалтерии

21.03.2019

В периоды экономической нестабильности повышается актуальность факторинговых сделок. Их заключение помогает компаниям справиться с финансовыми трудностями, вызванными постоянным ростом дебиторской задолженности и плохо прогнозируемой ситуацией на рынке. Неизбежное в таких случаях усложнение требований при кредитовании юридических лиц может поставить угрозу не только развитие, но и само существование бизнеса.

Сотрудничество с факторинговыми компаниями помогает решить эту проблему за счет увеличения объема оборотных средств и сокращения кассовых разрывов. Многие российские компании уже на практике убедились в его преимуществах. Тем не менее в процессе взаимодействия возникает много вопросов, связанных с правильным оформлением документации. Чаще всего владельцев бизнеса интересует, как ведутся бухгалтерский и налоговый учеты факторинга. В статье мы подробно рассмотрим эти вопросы

Особенности и преимущества факторинга

Договор факторинга (т.е. финансирования под уступку денежного требования) заключается в рамках гражданско-правовых отношений. Согласно ему клиент уступает финансовому агенту (фактору) денежные требования в отношении третьего лица (должника) и оплачивает оказанные агентом услуги. В свою очередь, фактор обязан выполнить не менее 2 действий, связанных с денежными требованиями, которые стали предметом уступки в соответствии с п. 1 ст. 824 ГК РФ. Согласно п. 1 ст. 824 ГК РФ финансовый агент получает возможность:

- перечислять денежные средства (они поступают клиенту в виде предварительного платежа, займа или в иной форме в счет денежных требований);

- вести учет имеющихся денежных требований клиента к должникам;

- осуществлять права по ним (предъявлять денежные требования к оплате, производить связанные с ними расчеты, получать платежи и т.д.);

- осуществлять права по договорам, связанным с обеспечением исполнения должниками своих обязательств.

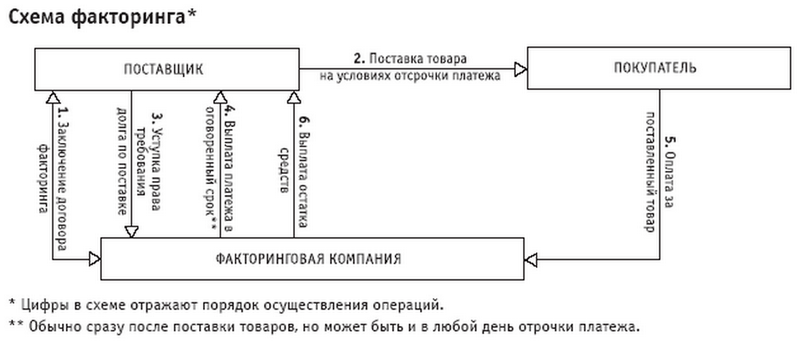

Соответственно, договор финансирования под уступку денежных требований касается 3 участников:

- фактора (банка),

- кредитора (поставщика),

- дебитора (покупателя).

Чаще всего стороны взаимодействуют по следующему алгоритму:

Такой формат сотрудничества удобен для предприятий как малого, так и среднего и крупного бизнеса, поскольку дает компаниям возможность функционировать в наиболее благоприятном

для них режиме. Поставщик сразу получает большую часть средств и может вложить их в производство следующей партии продукции или расширение своего бизнеса. Покупатель же может пользоваться товарами и услугами, отсрочив их оплату до удобного времени. Все участники сделки имеют возможность стабильно развивать свое дело.

Виды факторинга

В зависимости от того, на кого ложится ответственность, факторинг может быть:

| с регрессом | без регресса |

| При заключении таких сделок ответственность за добросовестность покупателя целиком возлагается на поставщика. Если компания-получатель отказывается от своих обязательств по оплате товаров/услуг, фактор имеет право потребовать назад деньги, перечисленные поставщику. Поскольку риски финансового агента минимальны, его комиссия за обслуживание такой сделки тоже невысока. | В этом случае фактор полностью берет на себя все вопросы, связанные с взысканием задолженности у покупателя. Поставщик не несет никаких финансовых рисков, однако размер комиссии за заключение сделки без регресса значительно больше. |

Независимо от вида договора факторинг удобен для всех сторон, поскольку:

- компаниям не требуется предоставлять дополнительные гарантии или залог;

- задолженность погашается на более выгодных условиях по сравнению с кредитными платежами;

- заявки рассматриваются намного быстрее, чем при кредитовании в банке.

Учет операций факторинга у поставщика

Все взаиморасчеты между сторонами договора должны быть отражены в бухучете компаний. Бухгалтерские записи по этим операциям оформляются согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н. Все операции, касающиеся факторинга, должны быть отражены на субсчете счета 76. Его можно назвать «Расчеты с факторинговыми компаниями».

- Дебет 62. Кредит 90. Учет задолженности за реализованные товары,

- Дебет 90. Кредит 68. Отражение суммы НДС по поставленным товарам,

- Дебет 76. Кредит 91.1. Отражение уступки банку денежного требования.

Согласно (п. 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н) сумма, полученная от продажи денежных требований (товаров, активов, отличных от денежных средств), включается в прочие доходы. Признание дохода, полученного в результате сделки, в установленном договором факторинга размере осуществляется на дату подписания акта об уступке права требования, т.е. в момент перехода этого права к банку (п.п. 10.1, 16 ПБУ 9/99).

- Дебет 91.2 Кредит 62. Списание денежного требования, уступленного банку.

Стоимость уступаемого требования в сумме задолженности покупателя входит в прочие расходы. В соответствии с п. п. 11, 14.1, 16, 18 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н они признаются в размере дебиторской задолженности (уступленного требования):

- Дебет 51. Кредит 76. Перечисление Фактором денежных средств по договору факторинга,

- Дебет 91.2. Кредит 76. Отражение суммы вознаграждения Фактора.

На основании п. 11 ПБУ 10/99 в бухгалтерском учете оплата финансовых услуг по договору факторинга в форме вознаграждения факторинговой компании включается в операционные расходы. Они признаются, если выполнены условия, предусмотренные п. 16 ПБУ 10/99. Касательно комиссии финансового агента за предоставление денежных средств датой их выполнения считается дата подписания акта об оказании услуг по договору факторинга.

- Дебет 19. Кредит 76. Выделение НДС с суммы вознаграждения фактора;

- Дебет 68. Кредит 19 Принятие к вычету НДС с суммы вознаграждения;

- Дебет 76. Кредит 51 Отражение выплаты агенту вознаграждения с НДС за факторинговые услуги.

.png)

- Дебет 62. Кредит 90. Учет задолженности за реализованные товары.

- Дебет 90. Кредит 68. Отражение суммы НДС по поставленным товарам.

- Дебет 009. Отражение уступки денежного требования агенту как выданного обеспечения в случае факторинга с регрессом. Денежное требование отражается поставщиком на забалансовом счете в сумме дебиторской задолженности покупателя

- Дебет 51. Кредит 76. Поступление от Фактора денежных средств в качестве финансирования по договору факторинга в сумме дебиторской задолженности покупателя.

После оплаты со стороны покупателя дебиторской задолженности в пользу фактора добавляются записи:

- Кредит 009. Списание выданного обеспечения в связи с исполнением должником денежного требования (в срок, установленный договором между клиентом и должником) в пользу фактора;

- Дебет 76. Кредит 91.1. Отражение уступки банку денежного требования в связи с исполнением должником денежного требования (в срок, установленный договором между клиентом и должником) в пользу фактора;

- Дебет 91.2. Кредит 62. Списание денежного требования, уступленного банку.

- Дебет 91.2. Кредит 76. Отражение суммы вознаграждения Фактора;

- Дебет 19. Кредит 76. Выделение НДС с суммы вознаграждения фактора;

- Дебет 68. Кредит 19. Принятие к вычету НДС с суммы вознаграждения;

- Дебет 76. Кредит 51. Отражена выплата агенту вознаграждения с НДС за услуги.

Если же покупатель (дебитор) отказывается погашать задолженность в пользу фактора требуется вносить другие записи:

- Дебет 76. Кредит 51. Отражение возврата фактору ранее перечисленных денежных средств в соответствии с договором;

- Дебет 76.2. «Расчеты по претензиям» Кредит 62. Выставление претензии покупателю в случае неоплаты им товаров/услуг.

Основная задача перечисленных проводок по договорам факторинга как с регрессом, так и без, состоит в том в том, чтобы уменьшить размер долга и получить денежные средства, поскольку факторинг представляет собой не кредит, а продажу дебиторской задолженности банку.

У Вас остались вопросы или решили воспользоваться нашими услугами?

Позвоните нам по телефону 8-800-200-18-08, либо отправьте заявку:

Другие статьи на тему

Факторинг — финансирование под уступку денежного требования. Рассказываем о порядке отражения факторинговых операций в бухгалтерском и налоговом учете и в программе «1С:Бухгалтерии 8» редакции 3.0 в учете продавца и покупателя.

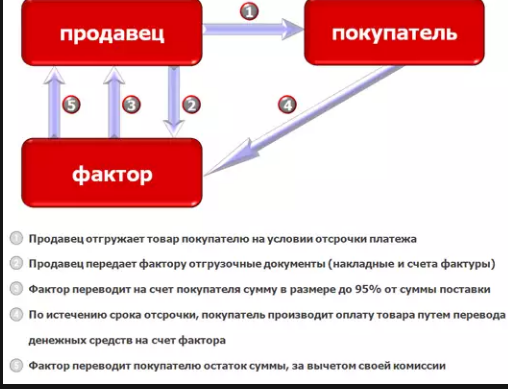

Правовые отношения сторон договора факторинга (договора финансирования под уступку денежного требования) регламентируются статьей 824 Гражданского кодекса РФ. Одна сторона (финансовый агент) передает другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику).

Факторинг: понятие и виды

Факторинговые услуги предоставляют банки или специализированные организации (факторы). Заключаются эти услуги в том, что за определенную сумму вознаграждения (комиссии), фактор передает клиенту денежные средства в счет предстоящих оплат от покупателей. Такое финансирование под уступку денежного требования и называют факторингом.

Гражданские правоотношения между фактором (финансовым агентом) и клиентом регламентируются нормами главы 43 Гражданского кодекса РФ «Финансирование под уступку денежного требования». В соответствии со статьей 824 ГК РФ по договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику). При этом денежное требование вытекает из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включать ведение для клиента бухгалтерского учета, а также предоставление клиенту иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.

Предметом уступки, под которую предоставляется финансирование, может быть (ст. 826 ГК РФ):

- денежное требование, срок платежа по которому уже наступил (существующее требование);

- право на получение денежных средств, которое возникнет в будущем (будущее требование).

Различают следующие виды факторинга:

- классический факторинг;

- конфиденциальный факторинг;

- бездокументарный факторинг;

- регрессный факторинг;

- безрегрессный факторинг;

- реверсивный факторинг.

При классическом факторинге поставщик (клиент) получает финансирование от фактора в обмен на уступку денежного требования к покупателю за отгруженные товары (оказанные услуги). Покупателя уведомляют об уступке в обязательном порядке. В случае неис-полнения покупателем обязательства перед фактором, задолженность погашается клиентом (поставщиком).

Конфиденциальный факторинг является разновид-ностью классического. Отличие между ними заключается в отсутствии обязательного уведомления покупателя об уступке денежных требований фактору. При этом необходимым условием является перевод денежных средств покупателем на счет в банке, предоставляющем услугу конфиденциального факторинга.

При бездокументарном факторинге первичные документы, подтверждающие отгрузку, фактору предоставлять не нужно. Весь документооборот осуществляется в электронном виде.

Наличие регресса предполагает, что в случае, если покупатель (дебитор) откажется от выплаты задолженности, фактор вправе потребовать от клиента (поставщика) возврата суммы выплаченного финансирования с учетом факторинговой комиссии. В этом случае поставщик выступает поручителем перед факторинговой компанией. Стоимость услуг регрессного факторинга обычно существенно ниже, чем безрегрессного. Именно поэтому он получил наибольшее распространение.

При безрегрессном факторинге все риски возможного неисполнения обязательств покупателем берет на себя фактор. Соответственно, если покупатель (дебитор) впоследствии отказывается выплачивать задолженность, фактор не может обратиться к поставщику с требованием о ее погашении.

Отдельно необходимо выделить реверсивный факторинг. Его также называют «закупочным» и «обратным».

Он отличается от классического тем, что договор с фактором заключает не поставщик, а покупатель. Соответственно, и комиссию фактору уплачивает он же (если иное не предусмотрено трехсторонним договором факторинга).

Такие договоры заключаются, если у компании-покупателя ограничена возможность получения отсрочки, либо ее срок необходимо увеличить.

Среди преимуществ договора факторинга можно отметить следующее:

- покупатель получает отсрочку платежа;

- поставщик (клиент) быстрее получает деньги за отгруженные товары (работы, услуги);

- факторинговая компания получает деньги за свои услуги;

- договор факторинга проще оформить, чем взять кредит.

Основным недостатком факторинговых услуг является то, что они стоят дороже кредита.

Отражение факторинговых операций…

… в бухгалтерском учете

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению (утв. приказом Минфина России от 31.10.2000 № 94) отражение факторинговых операций осуществляется с использованием счета 76 «Расчеты с разными дебиторами и кредиторами».

При этом необходимо отметить, что действующее законодательство не содержит специальных норм, регламентирующих отражение факторинговых операций в регистрах бухгалтерского учета. Соответственно, порядок отражения данных операций в бухгалтерском учете компании необходимо отразить в учетной политике организации для целей бухгалтерского учета.

В настоящее время в экономической литературе описаны две основные точки зрения относительно того, как отражать факторинговые операции у клиента (поставщика).

Для первой точки зрения основой послужили рекомендации, изложенные Минфином России в письме от 30.08.2004 № 07-05-14/221 «О порядке отражения операций, связанных с осуществлением договора финансирования под уступку денежного требования, в бухгалтерском учете организации, выступающей в роли клиента».

Согласно указанному письму организовать бухгалтерский учет операций факторинга у клиента (поставщика) можно в следующем порядке. Полученные от фактора денежные средства отражаются по дебету счета учета денежных средств и кредиту счета 76. Денежное требование к покупателю передается фактору в полной сумме и списывается с баланса, при этом данная операция отражается по дебету счета 76 и кредиту счета 62 «Расчеты с покупателями и заказчиками». В случае получения финансирования под уступку будущего требования, его передача фактору происходит в момент отражения выручки от реализации покупателю в соответствии с пунктом 2 статьи 826 ГК РФ.

Комиссии фактора (или дисконт) признаются прочими расходами на дату подписания акта об оказании услуг

и отражаются по дебету счета 91 «Прочие доходы и расходы» в соответствии с ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 06.05.1999 № 33н) и кредиту:

- счета 62 на сумму дисконта (сумма денежного требования делится на дисконт и оставшуюся сумму, которая переносится в дебет счета 76);

- счета 76 на сумму комиссии фактора.

Для целей отражения расходов, связанных с использованием факторинговых услуг, Минфин России рекомендует использовать счет 91. Однако, как уже упоминалось выше, в учетной политике для целей бухгалтерского учета можно утвердить и иной порядок учета расходов на комиссию (дисконт) фактора. Например, с использованием счетов 26 «Общехозяйственные расходы» или 44 «Расходы на продажу».

Согласно второй точке зрения в бухгалтерском учете продавца (клиента) операции факторинга учитываются следующим образом. Поступления от продажи денежных требований (активов, отличных от денежных средств, продукции, товаров) признаются прочими доходами (п. 7 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н) и отражаются по кредиту счета 91 в корреспонденции со счетом 76. Эти доходы признаются на дату перехода требования к банку (дату подписания акта об уступке требования) в сумме, установленной договором факторинга (п.п. 10.1, 16 ПБУ 9/99).

Одновременно стоимость уступаемого требования (сумма задолженности покупателя) признается прочим расходом (п. 11 ПБУ 10/99) и отражается по дебету счета 91 в корреспонденции со счетом 62. Указанные расходы признаются в сумме уступленного требования (дебиторской задолженности) (п.п. 14.1, 16 ПБУ 10/99).

Комиссия банка учитывается в порядке, определенном учетной политикой организации. Отметим, что в «1С:Бухгалтерии 8» редакции 3.0 поддерживается вторая точка зрения (см. далее).

… для целей налога на прибыль

Для целей налога на прибыль к доходам клиента (поставщика) относятся доходы от реализации имущественных прав, то есть общая сумма задолженности, переданная финансовому агенту (пп. 1 п. 1 ст. 248, п. 1 ст. 249 НК РФ). Указанный доход признается на дату подписания акта об уступке права требования (п. 5 ст. 271 НК РФ).

Организация-поставщик вправе уменьшить доход от реализации имущественных прав на цену приобретения данных имущественных прав и расходов, связанных с их приобретением и реализацией (пп. 2.1 п. 1 ст. 268 НК РФ). Если стоимость реализованных товаров (работ, услуг) превышает сумму дохода от реализации права требования долга, то такая отрицательная разница признается убытком налогоплательщика, который учитывается по правилам, установленным статьей 279 НК РФ.

В договоре факторинга могут быть предусмотрены различные виды услуг, оказываемых финансовым агентом. Например, расходы в виде фиксированных сборов, различного вида вознаграждения и комиссии. При этом комиссия за факторинговое обслуживание может определяться по-разному (в зависимости от условий договора) в виде процентов:

- от суммы денежного требования;

- за каждый день пользования денежными средствами. Ставки могут разниться в зависимости от количества дней и от суммы финансирования;

- за определенное количество дней (например, 20 % от суммы финансирования на 100 дней).

Комиссия банка учитывается в порядке, определенном учетной политикой организации для целей налогообложения прибыли, либо в составе прочих расходов (пп. 25 п. 1 ст. 264 НК РФ), либо в составе внереализационных (пп. 15 п. 1 ст. 265 НК РФ). Расход в виде комиссии банка приз-нается на дату подписания сторонами акта приемки-сдачи оказанных услуг (пп. 3 п. 7 ст. 272 НК РФ).

При этом следует учитывать мнение Минфина России, изложенное, например, в письме от 04.03.2013 № 03-03-06/1/6366, согласно которому вознаграждение финансового агента должно учитываться поставщиком при определении цены уступки права требования в порядке, установленном статьей 279 НК РФ. Это означает, что в случае уступки требования банку (факторинговой компании) до наступления срока платежа размер убытка для целей налогообложения не может превышать сумму процентов, которая была бы исчислена по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, по выбору налогоплательщика:

- исходя из максимальной ставки процента, установленной пунктом 1.2 статьи 269 НК РФ;

- исходя из ставки процента, подтвержденной в соответствии с методами, установленными разделом V.1 НК РФ (т. е. с учетом особенностей, предусмот-ренных для контролируемых сделок между взаимозависимыми лицами).

… для целей НДС

Положениями статьи 155 НК РФ определены особенности определения налоговой базы при передаче имущественных прав. При уступке первоначальным кредитором денежного требования, вытекающего из договора реализации товаров (работ, услуг) налоговая база определяется как сумма превышения суммы дохода, полученного первоначальным кредитором при уступке права требования, над размером денежного требования, права по которому уступлены (п. 1 ст. 155 НК РФ).

Как правило, договор факторинга не предполагает возникновения у клиента (поставщика) доходов при уступке денежного требования, соответственно и базы для налогообложения НДС не возникает.

Предъявленный факторинговой компанией НДС, исчисленный с суммы вознаграждения за факторинговое обслуживание, организация вправе принять к вычету (п. 2 ст. 169, пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Автоматизация учета факторинговых операций

Отражать факторинговые операции у поставщика средствами «1С:Бухгалтерии 8» можно было и ранее. Но, поскольку договор факторинга затрагивает три стороны (поставщика, покупателя и факторинговую компанию), то при передаче денежного требования на факторинг возникала необходимость дополнительных корректировок долга по договорам, имеющим разные виды (С продавцом, С покупателем или Прочее).

Начиная с версии 3.0.53 в «1С:Бухгалтерии 8» факторинговые операции у поставщика (продавца) автоматизированы.

Для учета задолженности, переданной на финансирование в факторинговую компанию, в плане счетов программы к счету 76 открыт субсчет 76.13 «Расчеты с факторинговыми компаниями». Аналитический учет ведется по факторинговым компаниям (субконто Контрагенты) и заключенным с ними договорам (субконто Договоры).

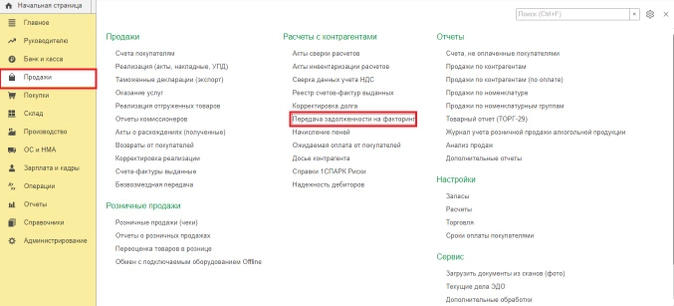

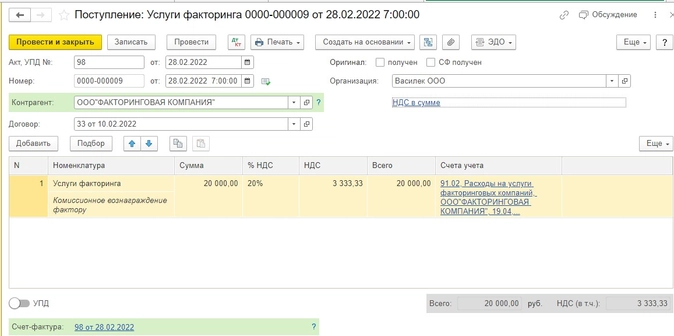

Чтобы пользователю была доступна возможность отражать расчеты через факторинговую компанию, необходимо выполнить соответствующие настройки функциональности программы (раздел Главное — подраздел Настройки — гиперссылка Функциональность). На закладке Расчеты необходимо установить флаг Факторинговые операции (рис. 1).

Рис. 1. Настройка функциональности программы

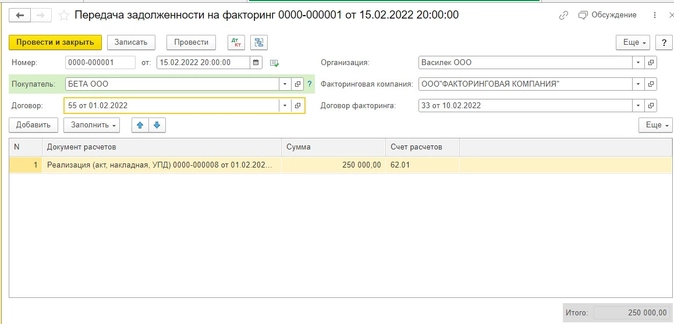

Для отражения операций передачи задолженности в факторинговую компанию предназначен специальный документ Передача задолженности на факторинг, доступ к которому осуществляется по одноименной гиперссылке из раздела Продажи — Расчеты с контрагентами. В документе указываются расчетные документы и суммы дебиторской задолженности, которые передаются на финансирование.

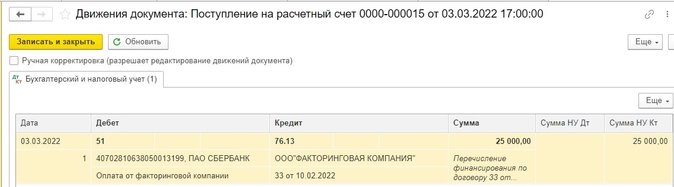

Для отражения в программе поступления денежных средств от факторинговой компании предназначен вид операции Оплата от факторинговой компании.

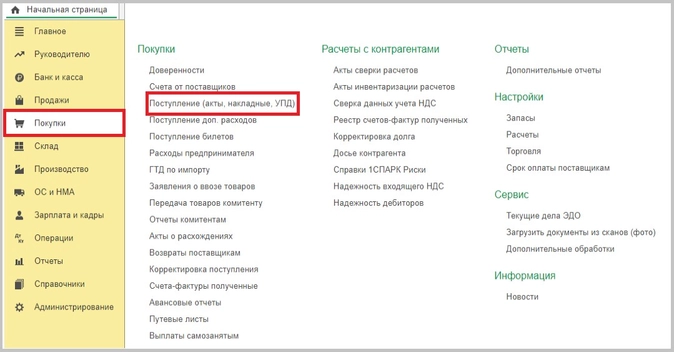

Для отражения полученных услуг факторинговой компании в документе Поступление (акт, накладная) предназначен вид операции Услуги факторинга.

Для учета расчетов с факторинговой компанией предназначен отдельный вид договора С факторинговой компанией.

Учет факторинга у продавца

Учет по договору факторинга у продавца рассмотрим на следующем примере.

Пример 1

ООО «Белая акация» (ОСНО, плательщик НДС, применяет положения ПБУ 18/02) отгрузила 20.09.2017 ООО «ТД „Комплексный»» товары на общую сумму 826 000 руб. в том числе НДС 18 %. Договором с покупателем предусмотрена 30 дней отсрочки оплаты товаров. В связи с потребностью в оборотных средствах ООО «Белая акация» заключило договор факторинга с ЗАО «Нефтепромбанк», согласно которому банк передает ООО «Белая акация» денежные средства в счет денежного требования к ООО «ТД „Комплексный»» на сумму 826 000 руб.

По условиям договора банк передает клиенту денежные средства в сумме 660 800 руб. не позднее 3 рабочих дней с даты подписания акта об уступке требования, а оставшиеся денежные средства за вычетом комиссии — не позднее 3 рабочих дней с даты погашения банку задолженности покупателем. Комиссия банка составляет 24 780 руб., в том числе НДС 18 %.

28.09.2017 — ООО «Белая акация» и ЗАО «Нефтепромбанк» подписали акт об уступке требования.

29.09.2017 — на расчетный счет ООО «Белая акация» поступили денежные средства по договору факторинга в сумме 660 800 руб.

22.10.2017 — от банка получен акт на оказание услуг по договору факторинга на сумму 24 780 руб. и счет-фактура на сумму НДС по оказанным услугам.

23.10.2017 — на расчетный счет ООО «Белая акация» поступили денежные средства по договору факторинга в сумме 140 420 руб.

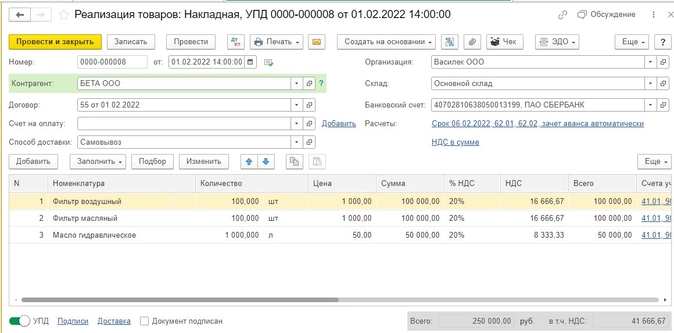

Реализация товаров оптовому покупателю в прог-рамме отражается документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа в регистр бухгалтерии вводятся записи:

- Дебет 62.01 Кредит 90.01.1

- — на общую сумму выручки от реализации товаров с НДС (826 000 руб.);

- Дебет 90.02.1 Кредит 41.01

- — на стоимость реализованных товаров (500 000 руб.);

- Дебет 90.03 Кредит 68.02

- — на сумму НДС по реализации товаров (126 000 руб.).

Для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии.

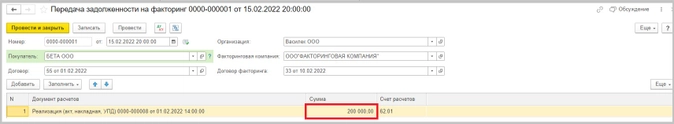

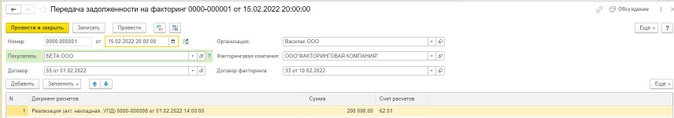

Заключение договора факторинга отражается документом Передача задолженности на факторинг (рис. 2).

Рис. 2. Передача задолженности на факторинг

В шапке документа указываются:

- дата заключения договора факторинга;

- покупатель товаров — дебитор (элемент справочника Контрагенты);

- договор с покупателем на поставку товаров (элемент справочника Договоры);

- факторинговая компания (элемент справочника Контрагенты);

- договор с факторинговой компанией (элемент справочника Договоры с видом договора С факторинговой компанией ).

В табличной части документа Передача задолженности на факторинг указываются:

- расчетные документы и суммы задолженности покупателя-дебитора, которые уступаются факторинговой компании;

- счет, на котором учтена задолженность покупателя.

Табличная часть может быть заполнена по команде Заполнить — Заполнить остатками по взаиморасчетам.

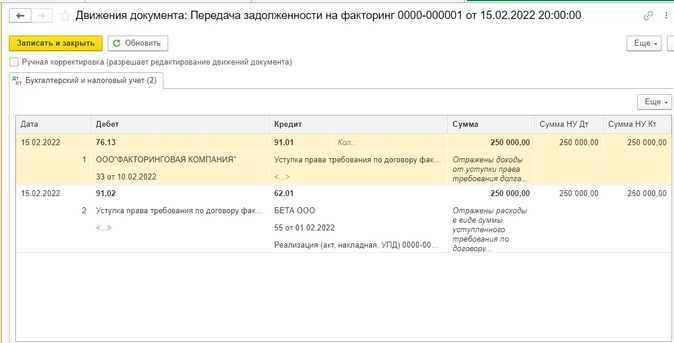

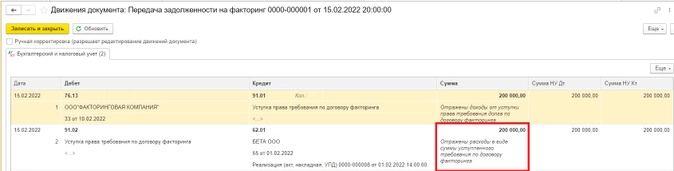

При проведении документа в регистр бухгалтерии вводятся проводки:

- Дебет 76.13 Кредит 91.01

- — на сумму задолженности, передаваемой в факторинговую компанию (826 000 руб.);

- Дебет 91.02 Кредит 62.01

- — на сумму задолженности покупателя, списываемой с учета (826 000 руб.).

Соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета. В указанной ситуации разниц между бухгалтерским и налоговым учетом не возникает.

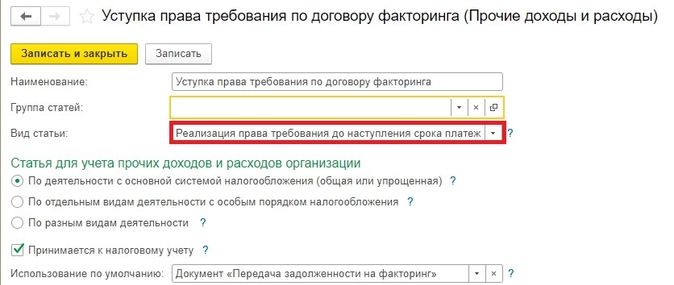

Аналитический учет факторинговых операций на субсчетах 91.01 «Прочие доходы» и 91.02 «Прочие расходы»

в программе «1С:Бухгалтерия 8» редакции 3.0 ведется с использованием предопределенной статьи прочих доходов и расходов Уступка права требованияпо договору факторинга.

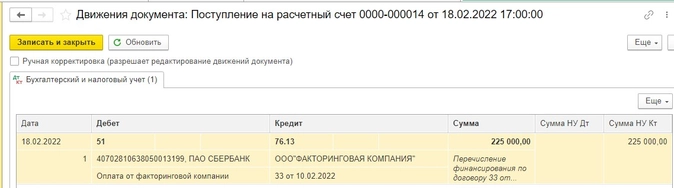

Поступление денежных средств по договору факторинга в программе отражается документом Поступление на расчетный счет с видом операции Оплата от факторинговой компании (рис. 3).

Рис. 3. Оплата от факторинговой компании

В документе указываются:

- дата поступления денежных средств;

- дата и номер платежного поручения;

- факторинговая компания — плательщик (элемент справочника Контрагенты);

- сумма платежа;

- договор факторинга (элемент справочника Договоры);

- статья учета движения денежных средств (элемент справочника Статьи движения денежных средств);

- назначение платежа.

При проведении документа в регистр бухгалтерии вводится проводка:

- Дебет 51 Кредит 76.13

- — на сумму поступивших денежных средств (660 800 руб.).

Указанная сумма также вводится в специальные ресурсы регистра бухгалтерии для целей налогового учета.

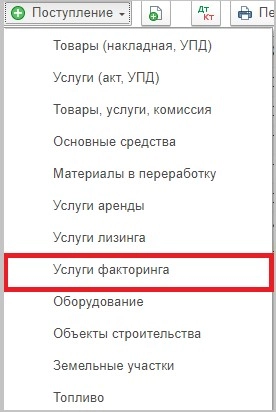

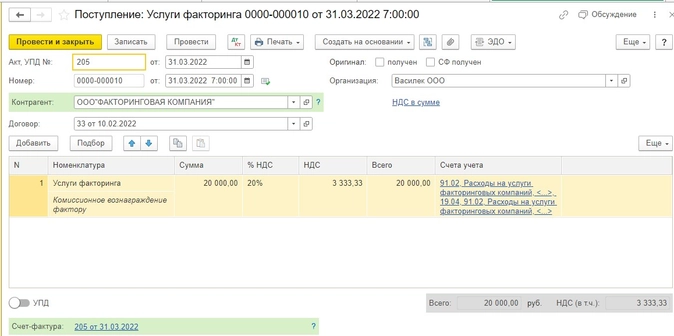

Учет вознаграждения банка по договору факторинга в программе отражается документом Поступление (акт, накладная) с видом операции Услуги факторинга (рис. 4).

Рис. 4. Услуги факторинга

В шапке документа указываются:

- реквизиты документа об оказании услуг;

- факторинговая компания — поставщик услуг (элемент справочника Контрагенты);

- договор факторинга (элемент справочника Договоры).

В табличной части документа указываются:

- наименование оказанной услуги (элемент справочника Номенклатура);

- стоимость услуг;

- ставка НДС, указанная в документах факторинговой компании;

- счета учета и аналитика для учета расходов на услуги факторинга с бухгалтерском учете и для целей налогообложения прибыли.

В форме документа также указываются реквизиты счета-фактуры, выставленного поставщиком факторинговых услуг.

При проведении документа в регистр бухгалтерии вводятся проводки:

- Дебет 91.02 Кредит 76.13

- — на стоимость услуг факторинга без НДС (21 000 руб.);

- Дебет 19.03 Кредит 76.13

- — на сумму НДС по услугам факторинга (3 780 руб.).

Соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета, при этом разниц между бухгалтерским и налоговым учетом не возникает.

Поступление остатка денежных средств по договору факторинга в программе отражается документом Поступление на расчетный счет с видом операции Оплата от факторинговой компании.

При проведении документа в регистр бухгалтерии вводится проводка:

- Дебет 51 Кредит 76.13

- — на сумму поступивших денежных средств (140 420 руб.).

Указанная сумма также вводится в специальные ресурсы регистра бухгалтерии для целей налогового учета.

Учет факторинга у покупателя

Что касается учета факторинговых операций у покупателя, то отражение перемены лиц в обязательстве трудностей не вызывает. В классической схеме факторинга в бухгалтерском учете покупателя отражается:

- изменение кредитора — при получении уведомления о передаче задолженности по договору факторинга;

- погашение кредиторской задолженности — при перечислении денежных средств факторинговой компании.

Пример 2

ООО «Белая акация» 01.11.2017 получила от поставщика ООО «База „Электротовары»» товары на общую сумму 5 900 000 руб. Товары предназначены для продажи оптом. Договором с поставщиком предусмотрена 30 дней отсрочки оплаты товаров.

06.11.2017 — от поставщика получено уведомление об уступке денежного требования по договору поставки банку ЗАО «Нефтепромбанк» по договору факторинга.

30.11.2017 — ООО «Белая акация» перечислило денежные средства банку ЗАО «Нефтепромбанк» в сумме 5 900 000 руб. по договору факторинга в счет оплаты задолженности за товары.

Поступление товаров в программе «1С:Бухгалтерия 8» редакции 3.0 отражается документом Поступление (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются проводки:

- Дебет 41.01 Кредит 60.01

- — на стоимость товаров без НДС (5 000 000 руб.);

- Дебет 19.03 Кредит 60.01

- — на сумму НДС (900 000 руб.).

Для тех счетов, где поддерживается налоговый учет, соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии.

Изменение кредитора (перенос задолженности поставщику на факторинговую компанию) в программе отражается документом Корректировка долга с видом операции Перенос задолженности (рис. 5).

Рис. 5. Перенос задолженности поставщику

В шапке документа пользователем указывается:

- в поле Перенести — значение из списка Задолженность поставщику;

- дата уведомления об уступке права требования по договору факторинга;

- в поле Поставщик (кредитор) — наименование поставщика, задолженность которого переносится (элемент справочника Контрагенты);

- в поле Новый поставщик — наименование факторинговой компании согласно уведомлению об уступке права требования (элемент справочника Контрагенты);

- в поле Валюта — валюта расчетов.

В табличной части документа Корректировка долга на закладке Задолженность поставщику (кредиторская задолженность) пользователь указывает:

- наименование договора, задолженность по которому переносится (элемент справочника Договоры);

- новый договор, по которому переносится задолженность (элемент справочника Договоры);

- документ расчетов, задолженность по которому переносится;

- переносимую сумму;

- сумму расчетов по договору факторинга;

- счет учета, на котором была учтена задолженность перед поставщиком;

- новый счет учета, на который переносится кредиторская задолженность.

Табличная часть может быть заполнена автоматически по команде Заполнить — Заполнить остатками по взаиморасчетам.

При проведении документа в регистр бухгалтерии вводится проводка, отражающая перенос кредиторской задолженности с ООО «База „Электротовары»» на ЗАО «Нефтепромбанк»:

- Дебет 60.01 Кредит 60.01

- — на сумму задолженности с учетом НДС (5 900 000 руб.).

Соответствующие суммы вводятся в специальные ресурсы для целей налогового учета.

Погашение кредиторской задолженности перед факторинговой компанией отражается документом Списание с расчетного счета с видом операции Оплата поставщику.

В документе указываются:

- дата списания денежных средств;

- номер и дата платежного поручения;

- получатель денежных средств (элемент справочника Контрагенты);

- сумма платежа;

- договор факторинга, на основании которого осуществляется платеж (элемент справочника Договоры);

- ставка налога на добавленную стоимость;

- статья движения денежных средств (элемент одноименного справочника);

- счета расчетов (60.01 «Расчеты с поставщиками и подрядчиками») и авансов (60.02 «Расчеты по авансам выданным»);

- порядок погашения задолженности (По документу), а также указывается оплачиваемый документ поступ-ления.

При проведении документа в регистр бухгалтерии вводится проводка (и соответствующие суммы в специальные ресурсы для целей налогового учета) по погашению задолженности перед факторинговой компанией денежными средствами:

- Дебет 60.01 Кредит 51

- — на сумму имеющейся задолженности с учетом НДС (5 900 000 руб.).

1С:ИТС

Об отражении факторинговых операций в учете покупателя (в том числе о переносе задолженности на нового кредитора) см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

В статье поговорим о факторинге в учете поставщика в 1С: Бухгалтерии предприятия ред. 3.0.

Что такое факторинг?

Факторинг является одной из современных форм рефинансирования дебиторской задолженности.

Это финансовая операция, при которой специализированная факторинговая компания (фактор) приобретает у поставщика (клиента) все права по истребованию долга с покупателя, и сама с него взыскивает долг.

Предоставление услуг факторинга (финансирования под уступку денежного требования) регулируется статьями 824-833 ГК РФ.

Договор факторинга может быть заключен на срок от одного до трех – четырех лет. Третья сторона, покупатель, в договоре может и не участвовать. В договоре факторинга обязательно прописываются права и обязанности сторон сделки, процедура предоставления фактором финансирования поставщику (клиенту), переуступка долговых требований и их инкассирование, порядок осуществления взаимных расчетов.

Для каждого из участников сделки факторинг имеет свои преимущества.

Так, поставщик (клиент) освобождается от риска задержки и (или) неуплаты долга, у него увеличивается скорость оборота денежных средств, снижаются расходы по контролю дебиторской задолженности, он получает ускорение оборачиваемости товаров и инкассации дебиторской задолженности, возможность увеличения объема продаж и числа покупателей за счет предоставления им отсрочек платежа. Кроме того, факторинг позволяет поставщику более точно планировать движение денежных потоков.

Покупателю факторинг дает возможность получения товарного кредита, обычно на срок до трех месяцев, избежание риска получения некачественного товара, увеличения объема закупок в условиях отсутствия необходимости оплаты по факту поставки, ускорение оборачиваемости запасов.

Для факторинговой компании (фактора) это рискованный, но высокодоходный вид кредитования, позволяющий получать проценты по кредиту и комиссионное вознаграждение, а также расширять комплекс применяемых технологий и предоставляемых банковских продуктов.

Оценка эффективности факторинга для поставщика (клиента) определяется сравнением расходов по данной операции со средним уровнем процентной ставки по краткосрочному банковскому кредитованию.

К основным недостаткам факторинга можно отнести следующие:

- уступить требования можно только по договорам с отсрочкой платежа; если с покупателем заключен обычный договор, по которому покупатель просрочил оплату, обратиться в факторинговую компанию не получится;

- факторинговая компания работает только по безналичному расчету, дебитору расплатиться с поставщиком наличными без ведома фактора не получится;

- для факторинга нужно собрать много документов: первый пакет по бизнесу клиента (список такой же, как при получении кредита), второй пакет по дебитору (анкета и ОСВ за 6-12 месяцев), все подтверждающие документы по сделке с покупателем;

- фактор фиксирует сроки оплаты и договориться с дебитором о других сроках оплаты или возврате товара не получится, т.к. фактор остановит финансирование;

- высокая стоимость, которая складывается из оплаты за кредит, за риски, администрирование и информационные услуги.

Еще стоит отметить, что договором факторинга устанавливается максимальный лимит финансирования клиента и он не может его превысить. Если клиент выбрал свой лимит по договору, а дебитор еще не погасил свои обязательства, то лимит возобновляется только после погашения обязательств дебитором.

Виды факторинга

Традиционный, обеспечительный, модель инкассо – цессии факторинг

Традиционный факторинг

При традиционном факторинге фактор выкупает денежные требования у клиента, внося авансом часть суммы и погашая остаток при наступлении срока оплаты (пп. 1 п. 1 ст. 824 ГК РФ). По такому договору фактор приобретает право на все суммы, которые он получит от должника по этому требованию, и клиент не несет ответственности перед фактором, если полученная сумма оказалась меньше цены приобретения данного требования.

Однако договором факторинга может быть предусмотрено условие, что клиент принимает на себя поручительство за должника в случае непогашения долга (п. 3 ст. 824, п. 1 ст. 390 ГК РФ). Если договором факторинга не запрещено, то фактор может уступить приобретенные требования иным лицам (п. 1 ст. 829 ГК РФ).

К договору традиционного факторинга применяются правила договора купли-продажи в той части, которая не противоречит нормам о факторинге и существу отношений (п. 5 ст. 824 ГК РФ).

Обеспечительный факторинг

При обеспечительном факторинге клиент уступает денежные требования в обеспечение своих обязательств перед фактором, например, по возврату предоставленного фактором займа (пп. 1 п. 1 ст. 824 ГК РФ).

В отличие от традиционного при обеспечительном факторинге фактор перечисляет деньги клиенту не как оплату за уступленные ему денежные требования, а в виде займа или кредита.

При этом денежные обязательства клиента перед фактором погашаются за счет средств должника. Если должник заплатит больше, фактор обязан вернуть клиенту разницу. Если меньше – клиент обязан погасить оставшуюся часть долга самостоятельно (п. 2 ст. 831 ГК РФ).

Также по этому виду факторинга фактор обязан предоставлять клиенту отчет (п. 2 ст. 831 ГК РФ), и не имеет права на последующую уступку денежного требования (если только иное не оговорено в договоре) (п. 2 ст. 829 ГК РФ).

К обеспечительному факторингу применяются правила о займе (кредите) в части, не противоречащей нормам о факторинге и существу отношений (п. 5 ст. 824 ГК РФ).

Факторинг по модели инкассо-цессии

При данном виде факторинга клиент уступает денежные требования фактору в обмен на услуги фактора по учету денежных требований клиента и истребованию с должников оплаты по этим требованиям (пп. 2, 3 п. 1 ст. 824 ГК РФ).

В этом случае фактор не приобретает права на деньги, получаемые от должников клиента, и обязан все полученные суммы передать клиенту. Однако при этом он вправе передать деньги клиенту за вычетом стоимости своих услуг по взысканию задолженности.

Как и при обеспечительном факторинге, фактор обязан предоставлять клиенту отчет и не имеет права на последующую уступку требований, переданных ему клиентом (п. 3 ст. 831, п. 2 ст. 829 ГК РФ).

К данному виду факторинга применяются правила о договоре возмездного оказания услуг в той части, в которой они не противоречат нормам о факторинге и существу отношений (п. 5 ст. 824 ГК РФ).

Факторинг с регрессом и без

По праву обратного требования к поставщику возместить уплаченную сумму, факторинг бывает с регрессом или без.

Факторинг с регрессом — это тот, при котором фактор может потребовать заплатить долг клиента, если должник не платит по уступленному требованию. В этом случае дебиторская задолженность остается на балансе клиента. При неуплате задолженности покупателем факторинг превращается для клиента в кредит с уплатой процентов за пользование денежными средствами (п. 3 ст. 827 ГК РФ). Такой вид факторинга обычно дешевле.

Факторингом без регресса называют такой факторинг, при котором финансовый агент, напротив, самостоятельно несет все убытки из-за того, что должник ему не платит по уступленному клиентом требованию. Клиент при этом не отвечает за неисполнение или ненадлежащее исполнение должником уступленного фактору требования. Именно это правило действует по умолчанию, если в договоре сторонами не предусмотрено иное (п. 3 ст. 827 ГК РФ). Такой факторинг сводит все риски к нулю, но обычно дороже, чем факторинг с регрессом.

Открытый и закрытый факторинг

По уведомлению должника об участии в сделке различают открытый и закрытый факторинг. При открытом факторинге должник уведомляется об участии в сделке (п. 1 ст. 830 ГК РФ). При закрытом факторинге должник не уведомляется об участии в факторинговой сделке, денежные средства перечисляются на счет поставщика, а он самостоятельно оплачивает вознаграждение компании-фактору (п. 1 ст. 824 ГК РФ).

Прямой и реверсивный факторинг

Данные виды факторинга выделяются в зависимости от того, кто инициирует получение финансирования от фактора под уступку денежного требования.

Прямой факторинг имеет место в случае, когда инициатором выступает клиент — кредитор по уступаемому денежному требованию. Договор в этом случае заключается между фактором и клиентом. При этом фактор оказывает услуги именно клиенту, который их и оплачивает. Именно такую структуру отношений по договору факторинга предусматривает п. 1 ст. 824 ГК РФ.

Реверсивный (закупочный) факторинг — это факторинг, который инициирует должник для того, чтобы рассчитаться за товары, которые он закупает. Преимущество такого варианта для должника в том, что он позволяет ему не сразу расплачиваться за товар (работы, услуги), даже когда контрагенты не предоставляют ему отсрочку.

При реверсивном факторинге может быть заключен трехсторонний договор факторинга (п. 2 ст. 421 ГК РФ), по которому фактор оплачивает счета клиента по заявкам должника, приобретая таким образом требования к последнему.

Начнем с изучения операций факторинга у поставщика – клиента.

Факторинг у поставщика (клиента) в 1С: Бухгалтерии предприятия ред. 3.0

Невозможно охватить все многообразие условий договоров факторинга, которые заключаются между фактором и клиентом.

Мы рассмотрим пример традиционного, безрегрессного, прямого факторинга у клиента-продавца в программе 1С: Бухгалтерии предприятия ред. 3.0.

Между фактором ООО «Факторинговая Компания» и ООО «Василек» заключен договор факторинга. Условия договора факторинга у нас следующие:

1. ООО «Василек» уступает фактору ООО «Факторинговая Компания» денежные требования к дебитору ООО «БЕТА» в размере 100% от суммы дебиторской задолженности.

2. Фактор ООО «Факторинговая Компания» финансирует клиента ООО «Василек» под уступленные денежные требования к ООО «БЕТА». Размер финансирования составляет 100% от суммы уступленного денежного требования по реестру. 90 % от размера финансирования перечисляется не позднее 3 рабочих дней после утверждения реестра, остальные 10% — после поступления полной оплаты от ООО «БЕТА».

3. За оказание клиенту услуг по административному управлению дебиторской задолженностью и иных финансовых услуг клиент уплачивает фактору вознаграждение. Вознаграждение выплачивается ежемесячно в размере 20 000,00 рублей. В течение 3 рабочих дней с даты окончания отчетного месяца финансовый агент рассчитывает сумму вознаграждения и выставляет в адрес клиента счет, акт оказанных услуг и счет-фактуру. Клиент после получения документов должен не позднее 3 рабочих дней оплатить финансовому агенту сумму вознаграждения.

4. За предоставленное финансирование фактор начисляет проценты в размере 10 % годовых, начиная с даты перечисления финансирования клиенту до даты погашения задолженности дебитором (включительно). В случае, если дебитор не погашает задолженность в срок, установленный договором, то с даты просрочки до даты погашения задолженности начисляются проценты в размере 15%.

Рассмотрим пошагово все операции.

Реализация товара покупателю

Поставщик ООО «Василек» заключил договор на поставку запасных частей с ООО «БЕТА» с отсрочкой оплаты задолженности 30 дней. В рамках договора в адрес покупателя была осуществлена реализация товара на сумму 250 000,00 рублей:

Уступка денежного требования фактору

По причине потребности в денежных средствах ООО «Василек» уступает право на денежные требования к ООО «БЕТА» фактору ООО «Факторинговая Компания». Согласно условиям договора, ООО «Василек» составляет реестр уступленных требований и передает его фактору 15.02.2022 г. Денежное требование переходит к фактору с момента подписания им Реестра уступленных требований, т.е. 15.02.2022 г. Не позднее 3 дней с даты подписания Реестра фактором, он должен перечислить финансирование на счет Клиента. После полного погашения задолженности Дебитором, фактор перечисляет оставшуюся часть (10%) на счет Клиента.

После согласования реестра со стороны фактора Клиент в течение 10 рабочих дней должен передать оригиналы документов, подтверждающих отгрузку товара, подписанных Клиентом (Поставщиком) и Дебитором (Покупателем), при нарушении этого условия договора он должен будет уплатить штраф в размере 0,1% за каждый день просрочки. (Это условие приведено как пример одного из пунктов договора).

15.02.2022 ООО «Василек» передает задолженность ООО «БЕТА» фактору. Для этого нужно на вкладке «Продажи» найти операцию «Передача задолженности на факторинг»:

Далее заполняем поля документа:

1. Покупатель — ООО «БЕТА».

2. В поле «Договор» выбираем договор с покупателем.

3. В поле «Факторинговая компания» выбираем ООО «Факторинговая Компания».

4. В поле «Договор факторинга» выбираем договор, заключенный с фактором.

По кнопке «Заполнить» заполняем табличную часть и корректируем (по необходимости) список задолженности. Он должен быть равен перечню по передаваемому реестру факторинговой компании:

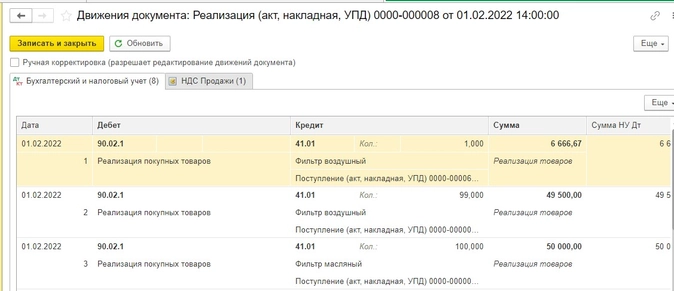

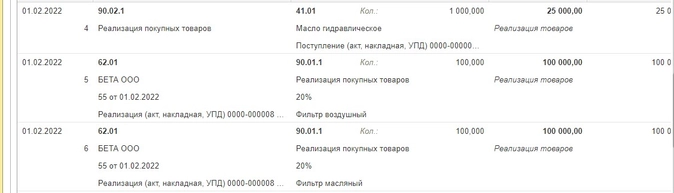

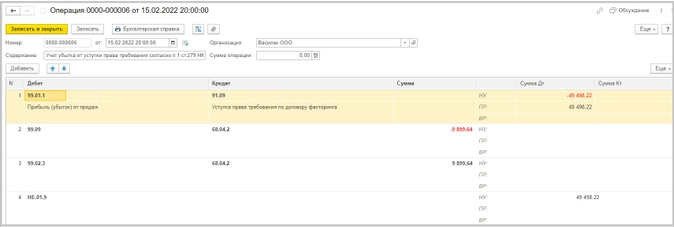

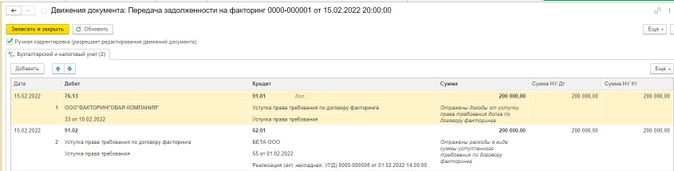

В движениях документа у нас следующие проводки:

- ДТ 76.13 – КТ 91.01 – уступлено право требования по договору факторинга;

- ДТ 91.02 – КТ 62.01 – отражены расходы в сумме уступленного требования по договору факторинга.

Сумма уступленного требования у нас равна сумме дебиторской задолженности. Никакого дохода от этой операции у нас не возникает.

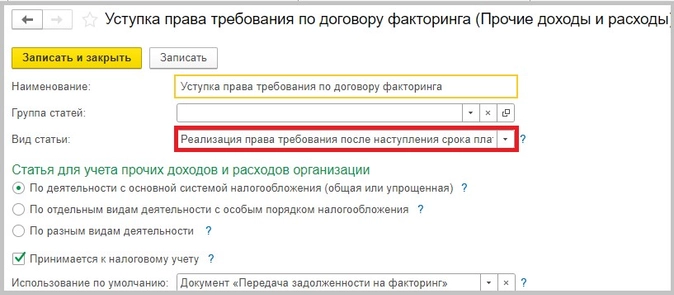

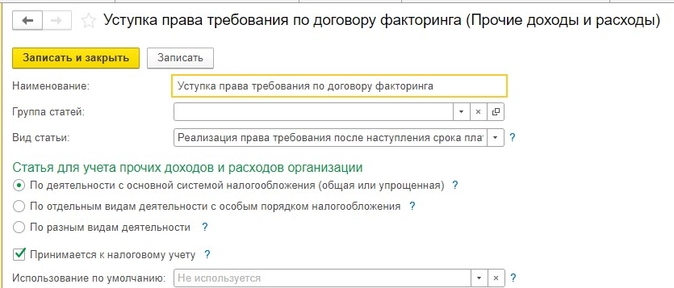

Чтобы эта операция правильно отразилась в декларации на прибыль, мы должны вид статьи выбрать «Реализация права требования до наступления срока платежа»:

Далее мы должны начислить НДС на операцию уступки права требования, так как передача имущественных прав на территории РФ признается самостоятельным объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 НК РФ). Особенности определения налоговой базы по таким операциям установлены ст. 155 НК РФ.

НДС начисляется в день передачи требования фактору (пп. 1 п. 1 ст. 167 НК РФ).

Обычно это (п. 2 ст. 826 ГК РФ):

- дата заключения договора факторинга — для существующих требований;

- дата возникновения требования — для будущих требований;

- иная дата, установленная договором факторинга.

Если по договору факторинга поставщик (клиент) уступает право требования, возникшее на основании договора реализации товаров (работ, услуг), и фактор приобретает право на все суммы по нему, то НДС начисляется с разницы между ценой уступки требования (без учета НДС) и размером уступленного требования (с НДС):

НДС = (цена уступки требования (без НДС) – размер уступленного долга (с НДС)) х 20%

НДС к уплате не будет, если цена уступки равна размеру требования или меньше. (абз. 2 п. 1 ст. 155 НК РФ).

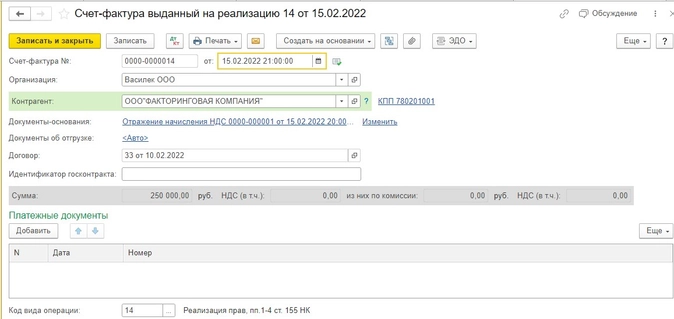

Счет-фактуру мы должны выставить не позднее пяти календарных дней с даты передачи требования и зарегистрировать в книге продаж, несмотря на то, что НДС у нас равен нулю, т.к. сумма уступленного требования и дебиторской задолженности у нас одинаковые (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, пп. 3 п.2 Приложения N 5 к Постановлению Правительства РФ от 26.12.2011 N 1137). В графах 5 и 8 нам нужно поставить нули (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, пп. «д», «з» п. 2 Правил заполнения счета-фактуры).

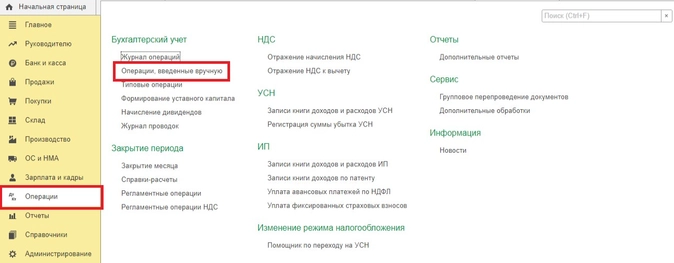

Документом «Передача задолженности на факторинг» не предусмотрено введение счета-фактуры выданный. Поэтому мы начислим НДС документом «Отражение начисления НДС».

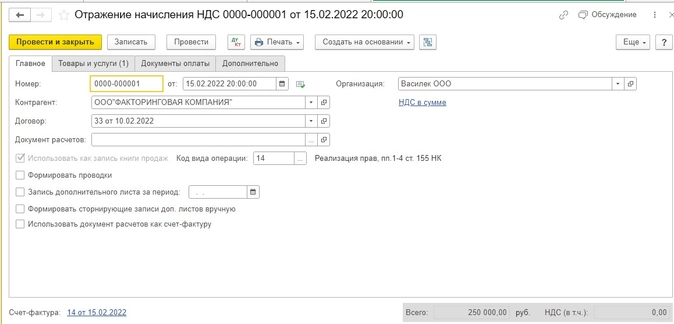

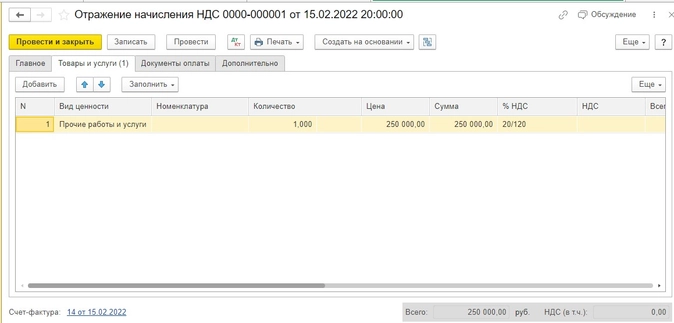

В разделе «Операции» находим документ «Отражение начисления НДС». Создаем его. Заполняем следующим образом:

- в поле «От» нужно указать дату начисления НДС – это дата уступки дебиторской задолженности;

- в полях «Контрагент» и «Договор» выбираем факторинговую компанию и договор ней;

- в поле «Код вида операции» ставим код 14 – «Реализация прав, пп. 1-4 ст. 155 НК»;

- на закладке «Товары и услуги» указываем «Прочие работы и услуги»;

- в колонке «Цена» указываем стоимость, за которую уступлена дебиторская задолженность;

- в колонке «% НДС» указываем расчетную ставку НДС и обнуляем значение, указанное в колонке НДС, так как мы уступили требования по цене, равной стоимости требования и НДС с суммы сделки равен нулю;

- в колонке «Событие» выбираем «Реализация».

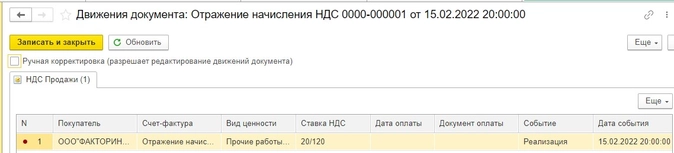

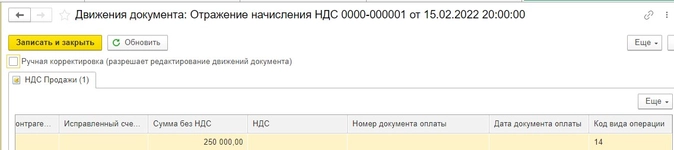

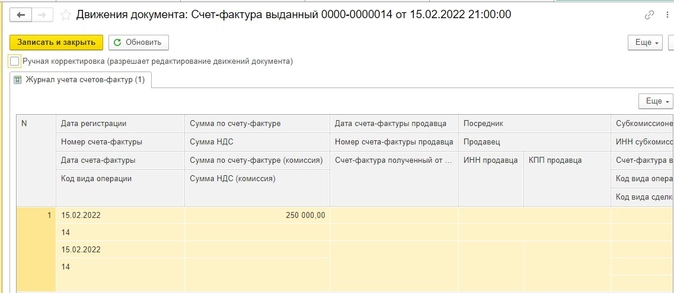

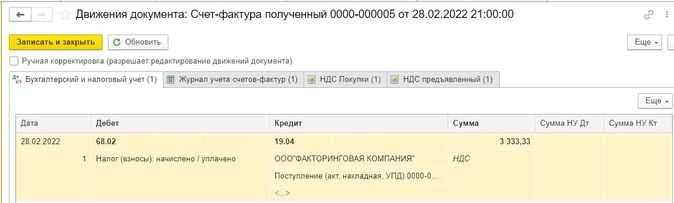

Посмотрим движения документа:

В движениях документа мы видим, что НДС у нас равен нулю.

Также посмотрим документ счет-фактура выданный:

В регистре документа «Журнал учета счетов-фактур» мы видим, что наш счет-фактура зарегистрирован в данном журнале, с кодом вида операции 14, сумма НДС равна нулю.

Документ не формирует движений. Но запись этого счета-фактуры все равно у нас отразится в книге продаж.

Далее мы посмотрим этот отчет.

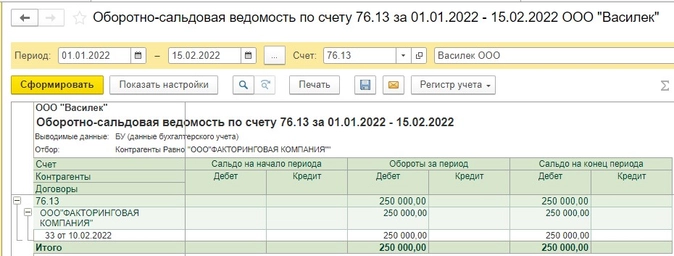

Сформируем ОСВ по счету 76.13 на дату уступки:

Мы видим на счете 76.13 задолженность фактора по уступленному денежному требованию.

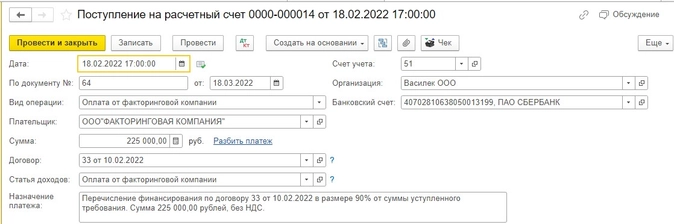

Перечисление финансирования фактором

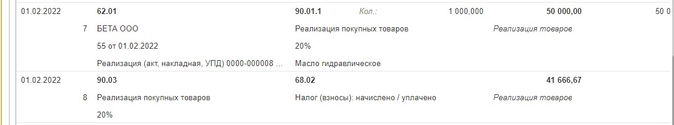

18.02.2022 ООО «Факторинговая компания» перечисляет первую часть финансирования в размере 90%:

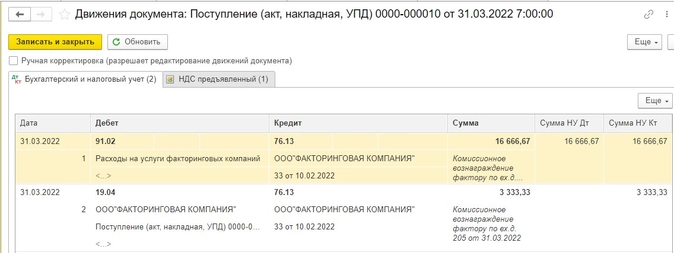

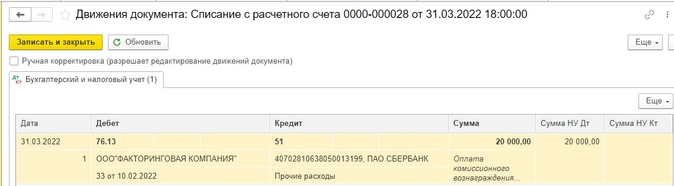

Отражение в учете комиссионного вознаграждения фактору

По окончании отчетного месяца фактором выставлен счет, акт и счет-фактура на сумму вознаграждения в размере 20 000,00 рублей с НДС.

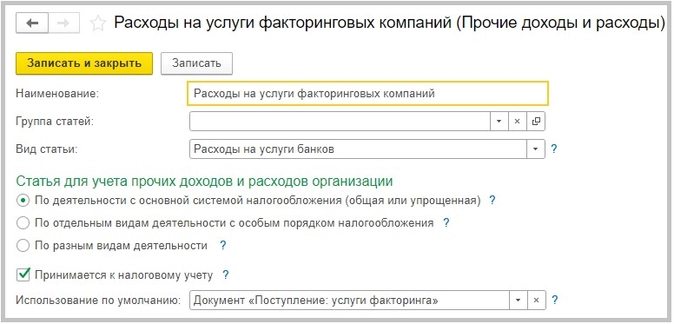

Комиссионное вознаграждение проводим в учете документом «Услуги факторинга».

Для этого заходим на вкладку «Покупки» — «Поступление (акты, накладные, УПД)» — «Услуги факторинга»:

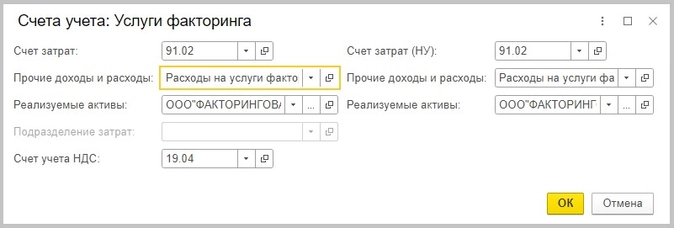

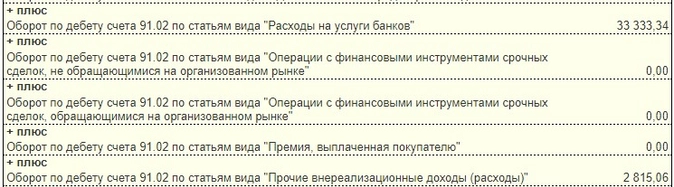

Счет затрат выбираем 91.02 – Прочие доходы и расходы — Расходы на услуги факторинга (вид статьи автоматически выбран «Расходы на услуги банков»):

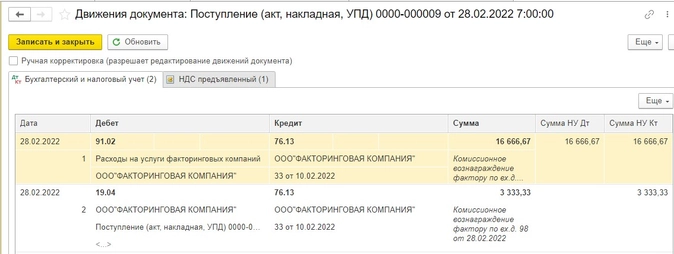

- ДТ 91.02 — КТ 76.13 – отражены в расходах услуги факторинга;

- ДТ 19.04 — КТ 76.13 – выделен НДС по услугам факторинга.

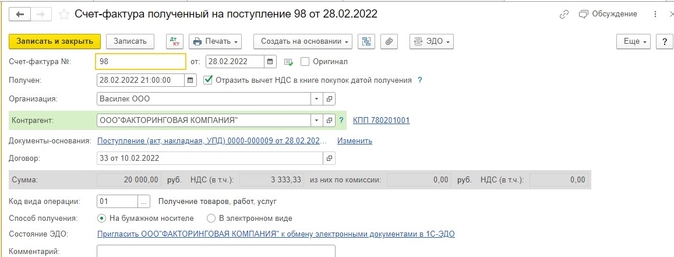

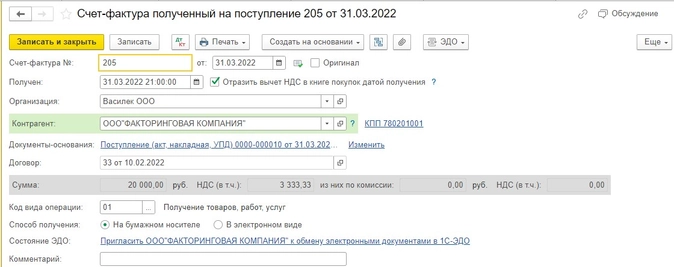

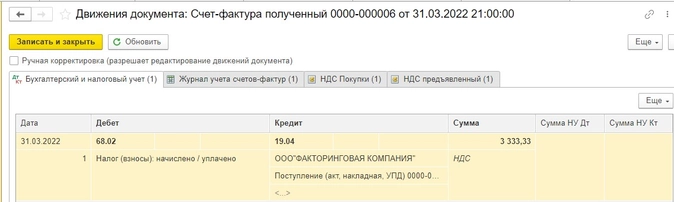

Со стоимости факторинговых услуг у поставщика (клиента) есть право принять к вычету НДС, если соблюдены общие условия для вычета (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ): услуги приняты к учету, правильно оформлен счет-фактура и т.д. Есть мнение, что нельзя принять к вычету НДС по услугам фактора, если в основе требования, которое клиент ему уступает, лежат товары (работы, услуги), не облагаемые НДС. Но уступка права требования — это отдельная операция, которая является новым объектом обложения и облагается НДС, даже если в основе требования лежат необлагаемые товары (работы, услуги). Поэтому услуги фактора связаны с облагаемой операцией — с уступкой требования, а значит, «входной» НДС по ним можно принять к вычету.

На основании документа поступления услуг вводим документ «Счет-фактура полученный»:

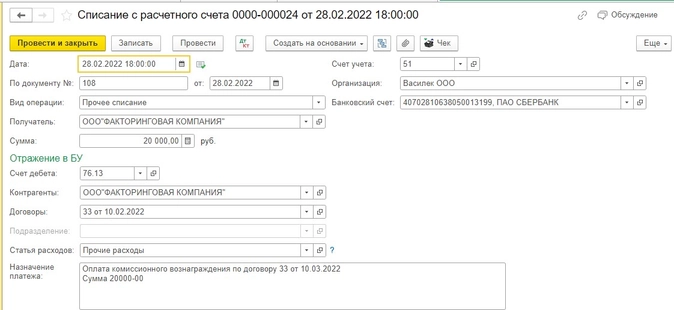

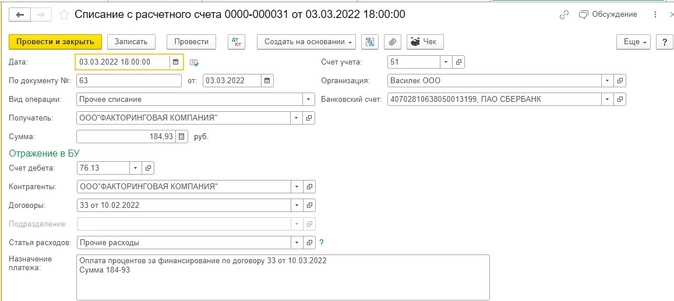

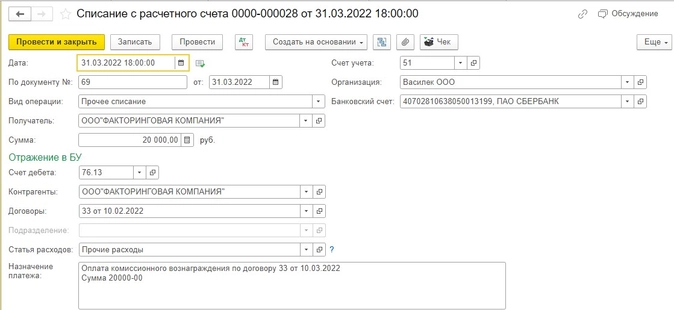

Перечисление комиссионного вознаграждения фактору

28.02.2022 ООО «Василек» перечисляет комиссионное вознаграждение фактору:

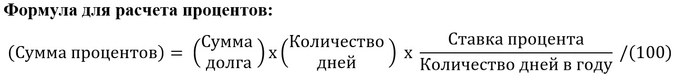

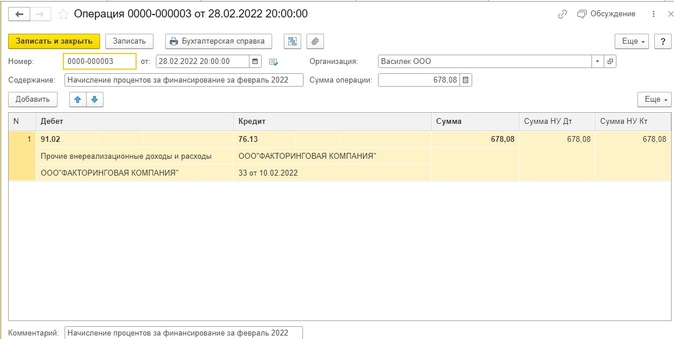

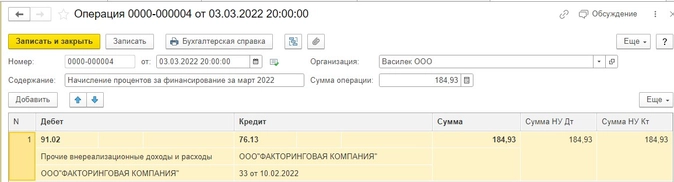

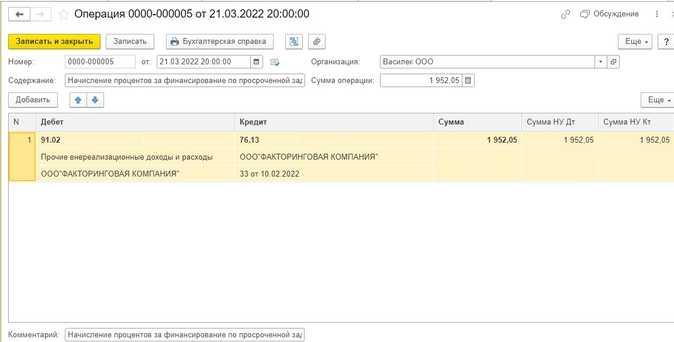

Начисление процентов за финансирование

Далее, нам нужно отразить в учете проценты за финансирование за период 18.02.2022 – 28.02.2022.

Для начала нужно рассчитать их по следующей формуле:

За февраль: 678,08 рублей = 225 000,00 рублей х 11 дней х 10 / 365 / 100

Проценты в программе начисляются операцией вручную в разделе «Операции»:

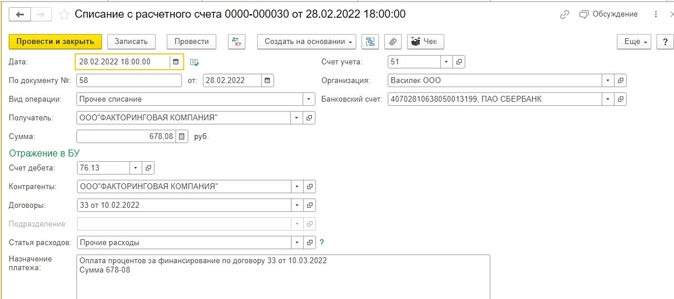

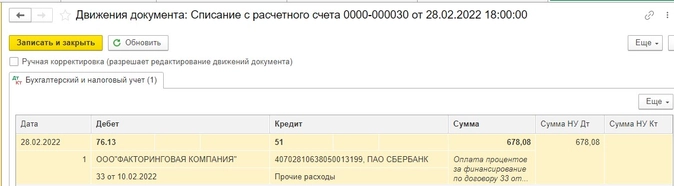

Оплата процентов за финансирование фактору

Оплата процентов за финансирование фактору:

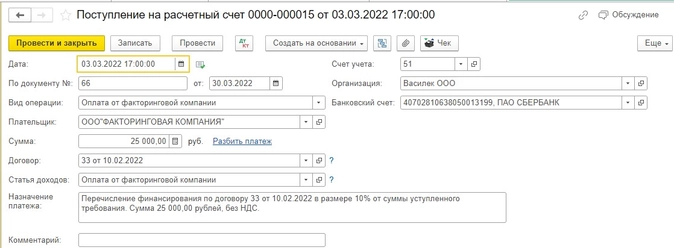

Перечисление остатка финансирования клиенту

После погашения задолженности дебитора ООО «БЕТА» перед фактором, последний перечисляет оставшиеся 10% клиенту ООО «Василек» (для упрощения предположим, что дебитор перечислил фактору денежные средства также 03.03.2022):

Начисление процентов за финансирование и их уплата за март

Далее начисляем проценты за финансирование за март:

За март 184,93 рубля = 225 000,00 рублей х 3 дня х 10 / 365 / 100

Перечисляем проценты фактору:

Отражение в учете комиссионного вознаграждения фактору

За март факторинговая компания также выставляет акт на оказанные услуги:

Проводим документ «Счет-фактура» полученный:

Перечисление вознаграждения фактору за март

Перечисляем вознаграждение за март месяц фактору:

Посмотрим книгу продаж за 1 квартал. Мы видим наш счет-фактуру от 14.02.2022, с КВО 14, сумма НДС равна нулю:

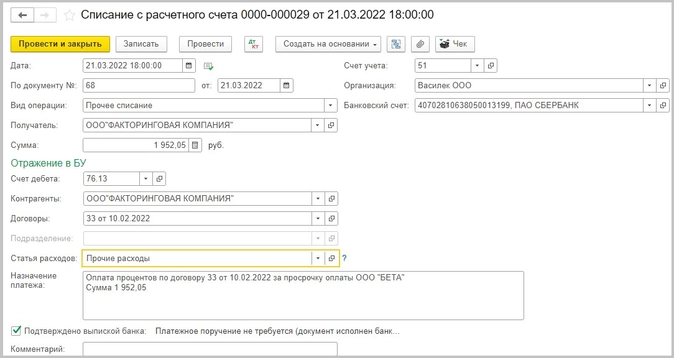

Начисление процентов на просрочку оплаты дебитором

Усложним наш пример.

Допустим, дебитор ООО «БЕТА» не оплатил задолженность в срок 03.03.2022, а оплатил ее 21.03.2022. Тогда, согласно условиям договора, с этой даты, 03.03.2022 начинается начисление процентов в размере 15%:

250 000,00 рублей х 19 дней х 15 / 365 / 100 = 1 952,05 рубля.

Перечисляем проценты за просрочку оплаты фактору:

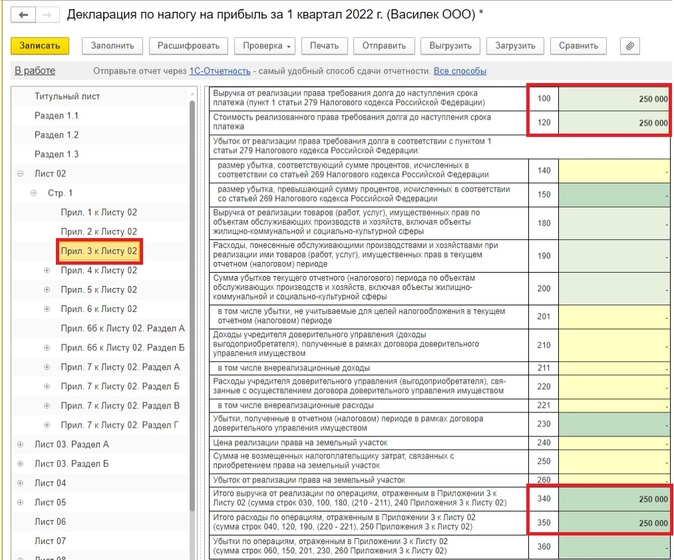

Отражение уступки права требования в декларации по налогу на прибыль

Согласно разъяснениям, приведенным в Письме МФ РФ от 04.03.2013 N 03-03-06/1/6366, отражение операций факторинга в декларации по налогу на прибыль аналогично отражению уступки права требования по договору цессии.

Уступка права требования отражается в декларации по прибыли в зависимости от того, передана задолженность фактору до или после наступления срока платежа, а также получен ли убыток от уступки права требования или оно продано без убытка.

Срок платежа определяется на основании условий договора реализации товаров (работ, услуг), действующего на дату уступки права требования. В случае если срок платежа изменяется до даты уступки права требования в соответствии с положениями гл. 29 ГК РФ, то такой срок определяется из условий договора с учетом внесенных в него изменений. Такой вывод следует из Письма Минфина России от 20.01.2014 N 03-03-06/2/1395.

В нашем примере выше была рассмотрена уступка требования фактору без убытка до наступления срока платежа. Ниже рассмотрим примеры, как в декларации по налогу на прибыль отразить уступку права требования до и после наступления срока платежа, с убытком или без него.

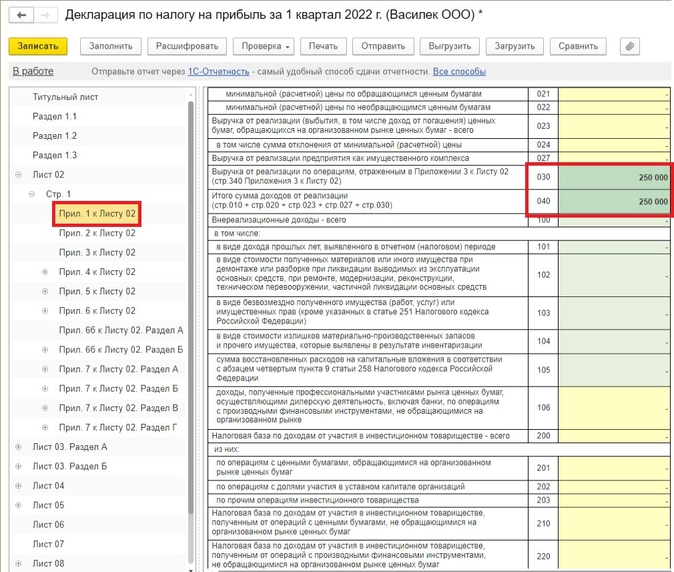

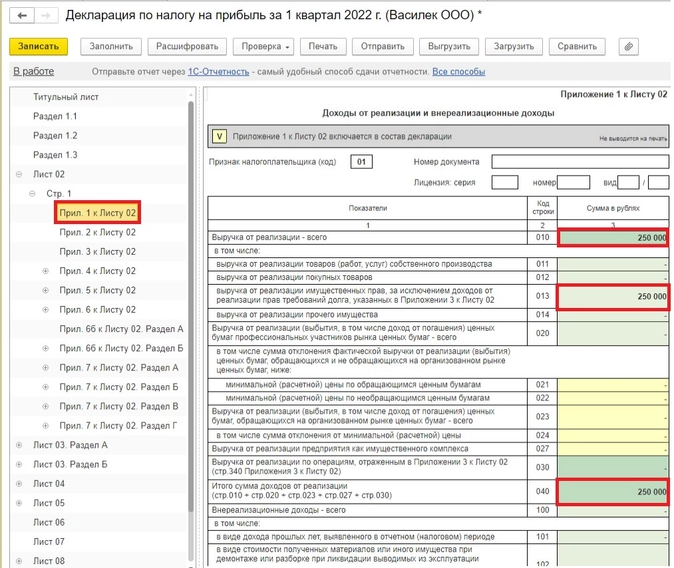

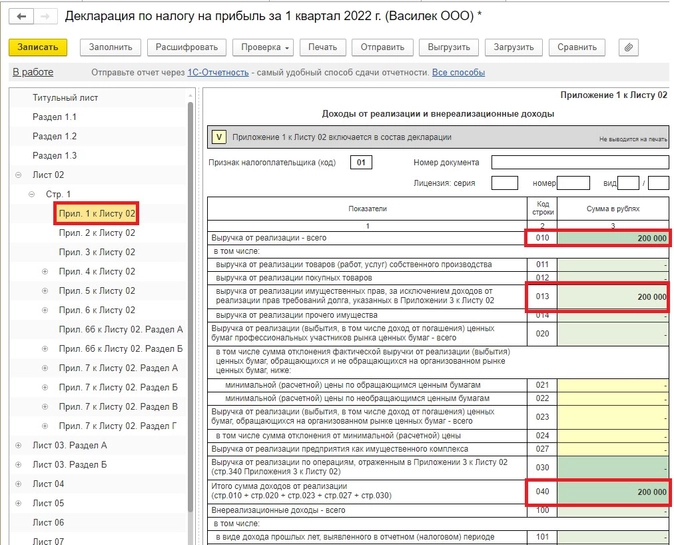

Требование, уступленное до наступления срока платежа

Если требование уступлено до наступления срока платежа, то в декларации на прибыль отражаем (п. п. 8.2, 8.6, 8.7 Порядка заполнения декларации по налогу на прибыль):

по строке 100 Приложения N 3 к листу 02 — выручку от реализации права требования долга.

Эту сумму включите в состав показателя строки 340 Приложения N 3 к листу 02.

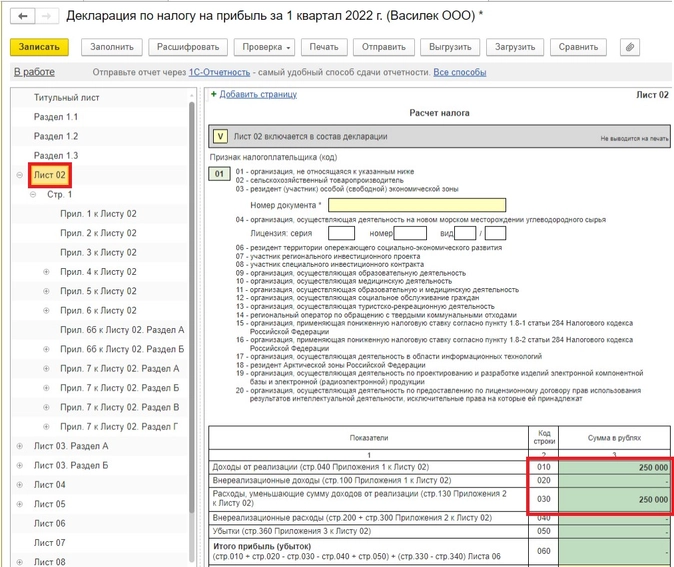

Далее общая сумма строки 340 переносится в строку 030 Приложения N 1 к листу 02 и формирует итоговую сумму доходов от реализации (строка 040 этого приложения). Данный итог нужно перенести в строку 010 листа 02 декларации.

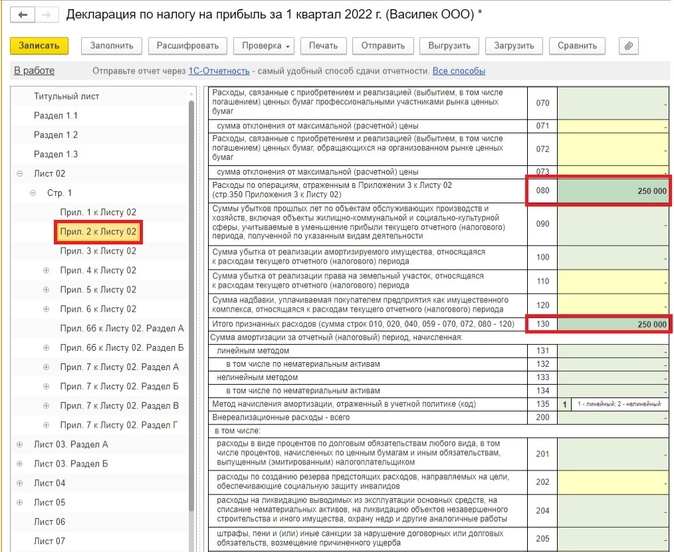

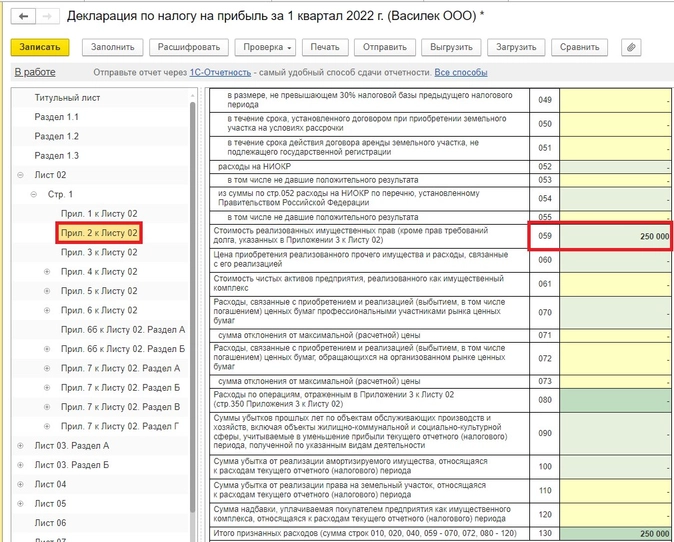

По строке 120 Приложения N 3 к листу 02 — сумму уступленного долга с НДС. Эту сумму включаем в состав показателя строки 350 Приложения N 3 к листу 02 декларации по налогу на прибыль.

Далее общая сумма строки 350 переносится в строку 080 Приложения N 2 к листу 02 и формирует итоговый показатель строки 130 этого приложения. Данный итог нужно перенести в строку 030 листа 02 декларации.

Если право требования долга уступлено до наступления срока платежа с убытком (то есть, с отрицательной разницей между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг)), то согласно п. 1 ст. 279 НК РФ размер убытка для целей налогообложения не может превышать сумму процентов, которую налогоплательщик уплатил бы по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного договором на реализацию товаров (работ, услуг).

При этом сумма процентов рассчитывается одним из двух методов по выбору первоначального кредитора:

- исходя из максимальной ставки процента, установленной для соответствующего вида валюты п. 1.2 ст. 269 НК РФ;

- исходя из ставки процента, подтвержденной в соответствии с методами, установленными разд. V.1 НК РФ.

Выбранный порядок учета убытка должен быть закреплен в учетной политике организации (абз. 2 п. 1 ст. 279 НК РФ).

Приведем пример расчета процентов согласно п.1.2. ст.269 НК РФ.

Формула для расчета размера убытка для целей налогообложения исходя из максимальной ставки процента:

Сумма процентов рублях = сумма убытка х ключевую ставку ЦБ х максимальное значение процентной ставки х количество дней от даты уступки до даты платежа / 365 дней

Рассчитаем по условиям нашего примера:

1. Количество дней от уступки права требования до наступления срока платежа 17 дней (право требования уступлено 15.02.2022, срок оплаты задолженности 03.03.2022).

2. Ключевая ставка ЦБ с 15.02 – 27.02 – 9,5%, 28.02 – 03.03 – 20%.

3. Максимальное значение процентной ставки от 0 до 180 процентов ключевой ставки Центрального банка Российской Федерации на период с 1 января 2022 года по 31 декабря 2023 года.

Сумма процентов = (50 000 руб. x 9,5% х 180% х 13 дней /365+ 50 000,00 х 20% x 180% х 4 дня/ 365 дней) = 304,52 + 197,26 = 501,78 рублей.

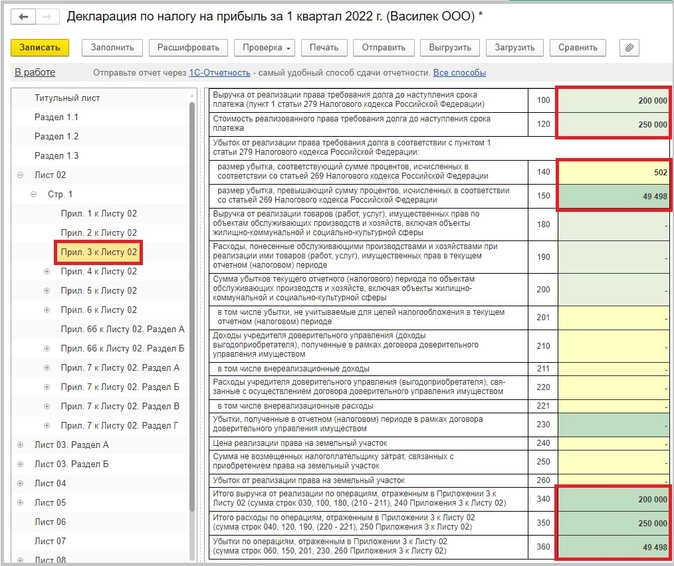

Убыток при продаже права требования долга, срок платежа которого не наступил, отражаем так (п. п. 8.2, 8.8 Порядка заполнения декларации по налогу на прибыль):

- по строке 140 Приложения N 3 к листу 02 — предельная величина убытка, которая рассчитана по правилам п. 1 ст. 279 НК РФ (исходя из максимальной ставки процента, установленной для определенного вида валюты: от 0 до 180 процентов период с 1 января 2020 года по 31 декабря 2023 года) – 501,78 рублей;

- по строке 150 Приложения N 3 к листу 02 — сумма убытка, которая превышает предельную величину – 49 498,22 рублей.

Приведем пример, как это отразить в программе.

Допустим, что мы уступили право требования долга фактора с убытком за 200 000,00 рублей. В документе «Передача на факторинг» в графе «Сумма» мы корректируем сумму задолженности:

Посмотрим движения документа. Мы видим, что в расходы у нас списалась сумма 200 000,00 рублей.

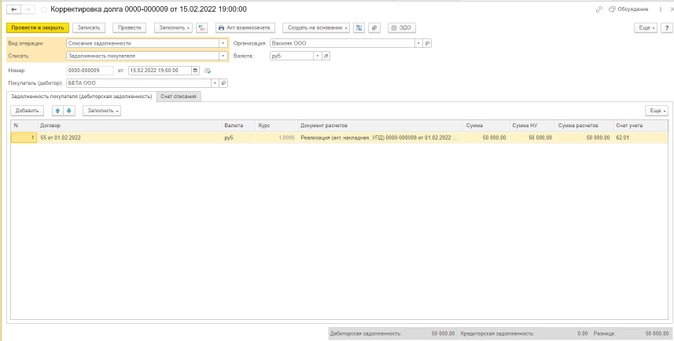

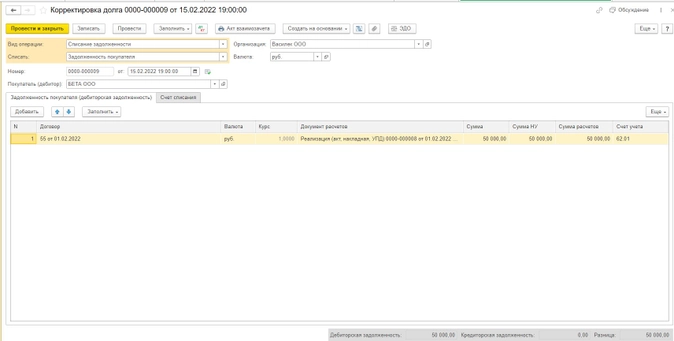

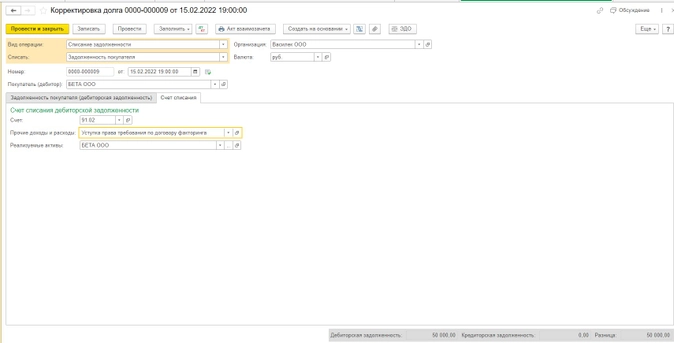

Далее, мы должны списать задолженность покупателя документом «Корректировка долга» — «Списание задолженности покупателя»:

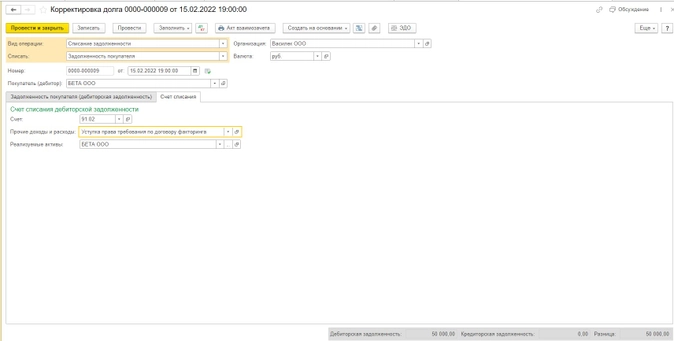

Счет списания у нас будет также 91.02 «Уступка права требования по договору факторинга»:

Далее, чтобы нам правильно отразить сумму убытка в декларации, мы должны поправить данные в налоговом учете, то есть уменьшить расходы на сумму 49 498,22 рубля, тем самым увеличив налоговую базу. Счет 91.02 нам трогать нельзя, так как по нему заполняется Приложение 3 к Листу 02. А в бухгалтерском учете, в соответствии с ПБУ 18/02, необходимо начислить соответствующее постоянное налоговое обязательство (ПНО).

Одним из вариантов отражения убытка и ПНО может быть следующий (бухгалтерской справкой):

ПНО рассчитывается от суммы убытка, не принимаемого к налоговому учету следующим образом: ПНО = ПР * СТнп = 49 498,22 * 20% = 9899,64 руб.

Сумму из строки 150 Приложения N 3 к листу 02 также включаем в состав показателя строки 360 этого же Приложения. Далее общую сумму строки 360 переносим в строку 050 листа 02, чтобы увеличить налоговую базу. Такую корректировку нужно сделать, потому что в строках 010 и 030 листа 02 выручка от реализации и стоимость реализованного права требования указываются в полной сумме, а не в размере предельной величины, которая учитывается при расчете налога.

Требование, уступленное после наступления срока платежа

Если требование фактору уступлено после наступления срока платежа, то в документе «Передача задолженности на факторинг» нужно выбрать вид статьи «Реализация права требования после наступления срока платежа:

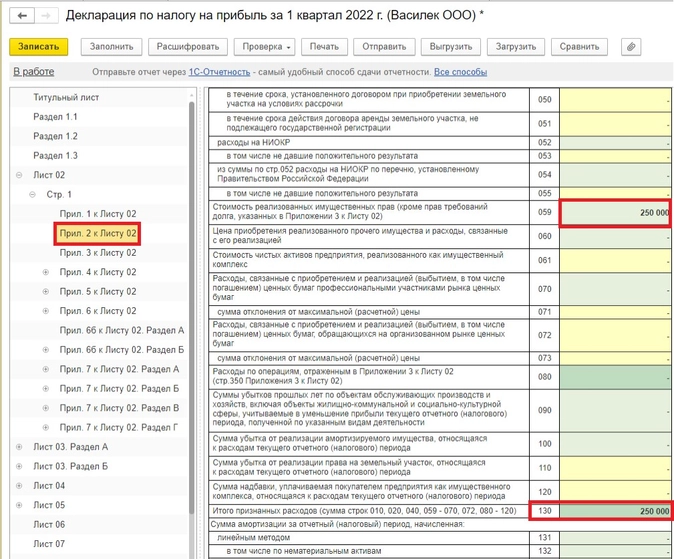

В декларации нужно отразить (п. п. 6.2, 7.5 Порядка заполнения декларации по налогу на прибыль):

по строке 013 Приложения N 1 к листу 02 — выручку от реализации права требования;

по строке 059 Приложения N 2 к листу 02 — сумму уступленного долга с НДС. Ее нужно включить в состав показателя строки 130 Приложения N 2 к листу 02. По строке 300 Приложения N 2 к листу 02 убыток отражать не надо.

Если право требования уступается после наступления срока платежа с убытком, то убыток признается для целей налогообложения прибыли единовременно на дату уступки права требования (п. 2 ст. 279 НК РФ).

В документе «Передача задолженности на факторинг» указываем сумму, которую передаем фактору, в данном случае это уступка права требования с убытком:

Выбираем статью «Реализация права требования после наступления срока платежа»:

Далее, документом «Корректировка долга» списываем остаток задолженности покупателя:

В декларации нужно отразить (п. п. 6.2, 7.5 Порядка заполнения декларации по налогу на прибыль):

- по строке 013 Приложения N 1 к листу 02 — выручку от реализации права требования;

- по строке 059 Приложения N 2 к листу 02 — сумму уступленного долга с НДС. Ее нужно включить в состав показателя строки 130 Приложения N 2 к листу 02. По строке 300 Приложения N 2 к листу 02 убыток отражать не надо.

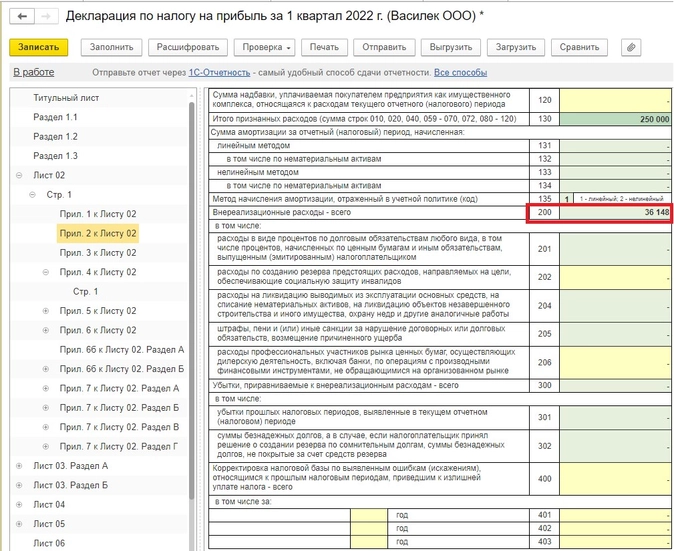

Отражение в декларации по налогу на прибыль комиссионного вознаграждения фактору и процентов за финансирование

Расходы по оплате услуг финансового агента по осуществлению факторинговых операций могут быть учтены в составе прочих расходов, если они связаны с производством и реализацией товаров (работ, услуг) (статья 264 НК РФ), или в составе внереализационных расходов, непосредственно не связанных с производством и реализацией (статья 265 НК РФ), при условии, что эти расходы экономически обоснованы и документально подтверждены. В налоговой декларации их следует отразить по строкам 010-040 Приложения 2 к листу 02.

По поводу комиссионного вознаграждения, выраженного в процентах, существует две точки зрения.

Первая, официальная, заключается в том, что комиссионные вознаграждения по договору факторинга, выраженные в процентах, учитываются в расходах с учетом ограничений, установленных ст. 269 НК РФ (Письмо Минфина России от 13.05.2009 N 03-07-11/136, Письмо Минфина России от 04.08.2008 N 03-03-06/1/437, Письмо Минфина России от 06.11.2007 N 03-03-06/1/772, Письмо Минфина России от 20.07.2006 N 03-03-04/1/597, Письмо Минфина России от 20.06.2006 N 03-03-04/1/529, Письмо Минфина России от 18.01.2006 N 03-03-04/1/33, Письмо УФНС России по г. Москве от 17.08.2012 N 16-15/076186@).

Вторая, основанная на позициях судов, что в этом случае ст.269 НК РФ не применяется (Постановление ФАС Московского округа от 16.02.2011 N КА-А40/16965-10 по делу N А40-160420/09-115-1142, Постановление ФАС Уральского округа от 10.04.2008 N Ф09-2195/08-С2 по делу N А76-4118/07, Постановление ФАС Уральского округа от 02.11.2005 N Ф09-4898/05-С7, Постановление ФАС Поволжского округа от 19.04.2007 по делу N А12-14131/06-С61-5/38).

В декларации эти затраты учитываются в составе внереализационных расходов (как расходы в виде процентов) (пп. 2 п. 1 ст. 265 НК РФ).

Участники факторинговых сделок – как поставщики, так и заказчики – часто опасаются усложнения бухучета, ведь в расчетах по контракту появляется третья сторона (факторинговая компания). Особенно часто приходится слышать такие предположения от предприятий малого и среднего бизнеса, для которых любая дополнительная нагрузка на финансовые службы может оказаться ощутимой.

На самом деле бухучет факторинговых операций несложен, предприятию необходимо только правильно отразить несколько дополнительных проводок в учете. Эта задача не требует больших трудозатрат, и нагрузка на бухгалтерию не возрастает.

Факторинг существующих и будущих денежных требований

Учет факторинговых операций поставщиком, если клиент – поставщик

Рассмотрим проводки в «классическом» факторинге, когда поставщик или подрядчик уступает факторинговой компании дебиторскую задолженность по контракту в обмен на финансирование. С точки зрения учета поставщика производится не получение займа или кредита, а «продажа» (уступка) имеющейся задолженности факторинговой компании. Таким образом, по пассиву баланса изменений не будет, а по активу снизится дебиторская задолженность и увеличатся денежные средства.

Подробнее о влиянии факторинга на структуру баланса в статье «Почему факторинг не увеличивает долговую и кредитную нагрузку поставщика и заказчика?»

В связи с получением финансирования поставщику (клиенту факторинговой компании) необходимо отразить в бухучете:

-

Операции, связанные с исполнением обязательств перед заказчиком по контракту (отгрузка товара, выполнение работ, предоставление услуг, начисление НДС, списание себестоимости) отражаются проводками в стандартном режиме (как если бы факторинг в расчетах по контракту не применялся).

-

Переуступка права требования по денежному обязательству факторинговой компании (то есть фактически списание дебиторской задолженности с баланса). Эта операция отражается проводкой со счета 62 «Расчеты с покупателями» на счет 91–2 «Прочие расходы».

Взаимодействие поставщика или подрядчика с факторинговой компанией отражается проводками между счетом 51 «Расчетные счета» и 76 «Расчеты с разными дебиторами и кредиторами»:

-

Отражение уступки денежного требования факторинговой компании Дт76 — Кт91.

-

Выплата финансирования от факторинговой компании (все платежи) отражается проводкой Кт76 – Дт51.

-

Выплаты в адрес факторинговой компании (комиссия за выдачу финансирования и комиссия за использование средств) – обратная проводка Дт76 – Кт51.

При этом заметим отдельно, что суммы комиссий учитываются без НДС. Чтобы предъявить к вычету налог на добавленную стоимость с комиссий факторинговой компании, необходимо дополнительно сделать следующие проводки:

-

Учет НДС с комиссии финансового агента: Дт19 – Кт76.

-

Предъявление НДС к вычету: Дт68 – Кт19.

.Подробнее об учете НДС в факторинге читайте в наших материалах: «Факторинг: начисление и возмещение НДС» и «НДС по факторинговым операциям для клиентов на УСН»

При факторинге с правом регресса, если заказчик не исполнил свои денежные обязательства, поставщик возвращает полученное ранее финансирование, а затем самостоятельно взыскивает с заказчика просроченную оплату по исполненному контракту. В таком случае поставщик дополнительно отражает в учете следующие операции:

-

Возврат в адрес факторинговой компании полученного финансирования (Дт76 – Кт51).

-

Претензия в адрес дебитора за неоплаченный товар (Дт 76.2 – Кт76).

Учет факторинговых операций заказчиком, если клиент – поставщик

Участие заказчика в «классической» факторинговой сделке (когда финансирование привлекает поставщик) заключается в том, что он выплачивает сумму денежного требования по исполненному контракту не поставщику, а факторинговой компании в соответствии с направленным ему уведомлением о смене кредитора. В онлайн-факторинге роль уведомления исполняет трехсторонний реестр денежных требований, который подписывают заказчик, поставщик и факторинговая компания.

В учете заказчика все изменения сводятся к переводу задолженности с одного кредитора на другого, а затем выплате средств в адрес нового кредитора. Таким образом, заказчик (дебитор) отражает следующие операции:

-

Исполнение контракта поставщиком (получение в полном объеме товара или услуги) и учет НДС, предъявленного поставщиком – в обычном режиме.

-

Смена кредитора в результате произведенной уступки денежного требования по контракту: кредиторская задолженность «списывается» с поставщика и переходит на факторинговую компанию проводкой Дт60 «Расчеты с поставщиками» – Кт76 «Расчеты с разными дебиторами и кредиторами».

-

Перечисление суммы денежного требования в адрес нового кредитора (факторинговой компании): Дт76 «Расчеты с разными дебиторами и кредиторами» – Кт51 «Расчетные счета».

Факторинг аванса и факторинг качества

Учет факторинговых операций заказчиком, если клиент – заказчик

В факторинговой сделке клиентом может быть как поставщик, так и заказчик – все зависит от того, какой стороне контракта необходимо, чтобы факторинговая компания оплатила обязательства заказчика. Та компания, которая привлекает финансирование, и уплачивает факторинговую комиссию.

Подробности в статье «Виды факторинга для поставщика и заказчика: какую задолженность уступают?»

При этом структура сделки не меняется: факторинговая компания всегда перечисляет деньги поставщику в качестве оплаты по контракту, а возвращает их всегда заказчик, когда исполняет свои обязательства по контракту – только перечисление он производит не в адрес поставщика, а в адрес факторинговой компании, которая эти обязательства выкупила.

-

Исполнение контракта поставщиком и учет предъявленного НДС отражается в учете в обычном режиме.

-

Когда факторинговая компания исполняет обязательства заказчика и оплачивает контракт поставщику, происходит смена кредитора: кредиторская задолженность «списывается» с поставщика и переходит на факторинговую компанию проводкой Дт60 «Расчеты с поставщиками» – Кт76 «Расчеты с разными дебиторами и кредиторами».

-

Когда заказчик оплачивает контракт факторинговой компании, происходит перечисление суммы денежного требования в адрес нового кредитора: Дт76 «Расчеты с разными дебиторами и кредиторами» – Кт51 «Расчетные счета».

Таким образом, операции по отражению и оплате задолженности не меняются. Но так как клиентом является заказчик, к ним добавляются проводки по отражению и оплате комиссии:

-

Выплаты в адрес факторинговой компании (комиссия за выдачу финансирования и комиссия за использование средств) – проводка Дт76 – Кт51.

-

Учет НДС с комиссии финансового агента: Дт19 – Кт76.

-

Предъявление НДС к вычету: Дт68 – Кт19.

Учет факторинговых операций поставщиком, если клиент – заказчик

Бухучет поставщика в обоих случаях – и когда клиентом является поставщик, и когда заказчик – практически одинаков. Поставщик так же вначале отражает операции по исполнению контракта, отражает на балансе дебиторскую задолженность заказчика, а затем «переносит» этот долг на другого дебитора – факторинговую компанию. Когда деньги поступят, задолженность списывается со счета 76, а полученное финансирование отражается на счете 51.

Разница только в том, что, раз клиентом является заказчик, то поставщик не платит комиссию – а значит, связанные с ней проводки (начисление, оплата, отражение НДС) не потребуются.

Если при получении финансирования компания делает выбор в пользу онлайн-факторинга, дополнительная нагрузка на бухгалтерские службы поставщика и заказчика окажется минимальной. Все документы, необходимые для сдачи отчетности, будут автоматически формироваться в личном кабинете, а операции по факторингу потребуют всего нескольких дополнительных проводок.

Инновационная финтех платформа GetFinance предоставляет работающим на ней организациям полную поддержку и консультационные услуги. Благодаря удобным сервисам платформы и онлайн-формату выдачи финансирования вы сможете существенно упростить бухгалтерский и налоговый учет финансовых операций в факторинге.

Чтобы определить индивидуальные условия финансирования, подайте заявку на сайте

или свяжитесь со специалистом по телефону 8 (800) 500 55 52

Сделки факторинга не просто самостоятельный, но и перспективный вид коммерческой деятельности. Законодательство о факторинге постоянно совершенствуется. Учитывая, что в текущей экономической ситуации в России неплатежи являются уже нормой, а погашение дебиторской задолженности становится вопросом выживания многих компаний, проблемы регулирования, бухгалтерского учета и налогообложения сделок факторинга становятся еще и весьма актуальными. Автор разобрался, в чем суть операций факторинга, кто может выступать в качестве финансового агента, что можно уступить по договору факторинга и каковы преимущества этих сделок для каждой из ее сторон. И, конечно, особое внимание в статье уделено бухгалтерскому и налоговому учету факторинговых операций у продавца и финансового агента.

Факторинговые сделки давно уже перестали быть чем-то экзотическим для российского делового мира. Однако они по-прежнему вызывают множество вопросов к порядку их бухгалтерского и налогового учета. Рассмотрим наиболее актуальные из них.

Для начала уясним суть сделок уступки права денежного требования, а также выясним их преимущества и недостатки для каждой из сторон.

Нормативная база

Что есть факторинг?

Правовые основы регулирования операций факторинга приведены в главе 43 Гражданского кодекса. Так, в статье 824 ГК РФ дается определение договора финансирования под уступку денежного требования.

Фрагмент документа

Пункт 1 статьи 824 Гражданского кодекса Российской Федерации

По договору финансирования под уступку денежного требования одна сторона (финансовый агент) передает или обязуется передать другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает или обязуется уступить финансовому агенту это денежное требование.

Денежное требование к должнику может быть уступлено клиентом финансовому агенту также в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Обязательства финансового агента по договору финансирования под уступку денежного требования могут включать ведение бухгалтерского учета клиента, а также предоставление ему иных финансовых услуг, связанных с денежными требованиями, являющимися предметом уступки.

Не путать с цессией!

Зачастую бухгалтеры путают договор факторинга с договором цессии, считая такие сделки однотипными. Но это совсем не так, хотя именно цессия долгое время являлась суррогатным заменителем факторинга, который был доступен только кредитным организациям и банкам.

Помимо круга пользователей эти договоры имеют еще два основных отличия.

Во-первых, предметом цессии может быть только право требования, принадлежащее кредитору (то есть срок платежа по обязательству уже наступил), факторинга же – право требования долга как с уже наступившим сроком платежа, так и с будущим.

Во-вторых, предметом факторинга является исключительно право на денежное обязательство, в то время как при цессии требовать можно и выполнения каких-либо работ или услуг.

Фактор кто?

С идентификацией клиента проблем не возникает. Теперь разберемся, кто же имеет право именоваться финансовым агентом по договору факторинга.

Фрагмент документа

Статья 825 Гражданского кодекса Российской Федерации

В качестве финансового агента договоры финансирования под уступку денежного требования могут заключать коммерческие организации.

Следует отметить, что появление такого определения финансового агента и отмена лицензирования факторинговой деятельности явили собой, по сути, эволюцию факторинговых отношений в Российской Федерации. Ведь тем самым факторинг выделен в самостоятельный вид деятельности для широкого круга компаний, располагающих для этих целей необходимыми финансовыми возможностями. Дело в том, что данное определение статуса финансового агента введено совсем недавно Федеральным законом от 09.04.2009 г. № 56-ФЗ. До этого в качестве финансового агента договоры финансирования под уступку денежного требования могли заключать банки, иные кредитные организации, а также коммерческие компании, имеющие разрешение (лицензию) на осуществление деятельности такого вида. Согласитесь, довольно узкий круг компаний мог позволить себе заниматься факторингом, с отменой же лицензирования она стала доступной всем коммерческим организациям. Правда, индивидуальные предприниматели и некоммерческие организации такой возможности до сих пор лишены.

Что можно уступить по договору факторинга?

Посмотрим, что по этому поводу сказано в законодательстве.

Фрагмент документа

Статья 826 Гражданского кодекса Российской Федерации

Предметом уступки, под которую предоставляется финансирование, может быть как денежное требование, срок платежа по которому уже наступил (существующее требование), так и право на получение денежных средств, которое возникнет в будущем (будущее требование).

При этом денежное требование, являющееся предметом уступки, должно быть определено в договоре клиента с финансовым агентом таким образом, который позволяет идентифицировать существующее требование в момент заключения договора, а будущее – не позднее чем в момент его возникновения.

Когда происходит уступка будущего денежного требования, оно считается перешедшим к финансовому агенту после того, как возникло само право на получение с должника денежных средств, которые являются предметом уступки требования, предусмотренной договором. Обратите внимание: если уступка денежного требования обусловлена определенным событием, она вступает в силу после его наступления. При этом дополнительного оформления такой уступки не требуется.

Ответственный момент

Гражданский кодекс устанавливает меру ответственности клиента перед финансовым агентом. Так, клиент прежде всего отвечает за действительность денежного требования к должнику, если иное не предусмотрено договором. Требование, являющееся предметом факторинговой сделки, признается действительным, если клиент обладает правом на его передачу и в момент уступки ему не известны обстоятельства, вследствие которых должник вправе его не исполнять. То есть добросовестность клиента ставится основным условием признания сделки уступки таковой, что, несомненно, отсекает всевозможные ухищрения с целью получить финансирование от финансового агента незаконными способами.