Бухгалтерия — особая структура компании, поддерживающая ее работу. Этот отдел не генерирует доход, но как затратный центр нуждается в оптимизации бизнес-процессов. Расскажем, как снизить расходы на бухгалтерию и повысить ее эффективность.

В чем состоит задача бухгалтерии

Отдел бухгалтерии выполняет такие задачи внутри компании:

- подготовка и сдача бухгалтерской отчетности;

- сдача статистических отчетов;

- сдача налоговых деклараций и расчет налогов;

- взаимодействие с контролирующими органами;

- начисление и расчет зарплаты, отпускных и больничных;

- отправка платежей;

- проведение инвентаризации — сличение остатков на складах с данными бухучета;

- учет ТМЦ — бухгалтер фиксирует входящие и убывающие запасы, товары, основные средства и так далее;

- контроль задолженности;

- ведение управленческого учета — подсчет прибыли, рентабельности и так далее.

Когда нужна оптимизация бизнес-процессов в бухгалтерии

Понять, что в бухгалтерии нужно что-то менять, несложно. Явный сигнал — рост затрат по бухгалтерскому направлению:

- начисление пеней и штрафов со стороны органов из-за несвоевременной уплаты налогов;

- начисление штрафов и пеней по договорам с поставщиками из-за просрочки оплаты;

- заметное расширение бухгалтерского штата.

Кроме затрат обратите внимание на просрочки, которые допускает бухгалтерия. Например, несвоевременное начисление зарплаты или опоздание с предоставлением отчета руководству.

Такие ситуации говорят о низкой эффективности работы бухгалтерии. Чтобы исправить это, оцените ситуацию и выявите направления оптимизации.

Распространенная проблема — большой объем первички

Очень часто задержки связаны с большим объемом первичных документов, а это самая рутинная бухгалтерская задача. В крупных компаниях бухгалтеры большую часть дня заняты занесением накладных в учетную базу. Это легко проверить: посмотрите, сколько первичных документов провели бухгалтеры за последний месяц и сравните их число с объемом первички в предыдущие месяцы.

Если объем и вправду вырос, вероятно, сотрудники перегружены и не успевают выполнять другие задачи. Теперь нужны варианты решения проблемы, их несколько:

- расширить бухгалтерский штат;

- снять с сотрудников бухгалтерии несвойственные им задачи;

- упростить работу бухгалтеров.

Расширение штата — самый простой вариант, ведь найти еще одного бухгалтера легко. Но посчитайте затраты: новому человеку нужно ежемесячно выдавать зарплату, выделить рабочее место и дать доступ к бухгалтерской базе.

Проблема несвойственных задач актуальны для малых фирм, где небольшой штат сотрудников, и один человек должен выполнять разные типы работы. Например, бухгалтеры могут готовить накладные на отгрузку, хотя в крупных компаниях это задача отдела продаж. Но чтобы снять задачу с бухгалтера, нужно переложить ее на другого сотрудника — а у него тоже может не хватать времени.

Выгоднее упростить работу без расширения штата, и сделать это можно через автоматизацию бизнес-процесса. Почти всю рутинную работу можно автоматизировать, и ввод первички — не исключение.

Автоматизация ввода первичных документов

Есть немало сервисов, которые ускоряют процесс ввода первички в учетную базу. Например, модули, которые встроены в сервисы электронного документооборота (ЭДО), сразу переносят данные из документа в базу. Но не все контрагенты согласны работать с ЭДО, многие предпочитают обмен первичкой на бумаге.

Другое решение проблемы первички — система автоматического распознавания сканов первичных документов. Вот принцип ее работы:

- в сервис загружается скан первичного документа — акта, накладной, счета-фактуры или УПД и др.;

- система проводит распознавание, если что-то определить не удается, она предупреждает об этом бухгалтера, подсвечивая соответствующее поле в документе;

- программа показывает, какую информацию она намерена загрузить в базу, а бухгалтер ее проверяет;

- первичный документ проводится в учетной программе.

Скорость обработки документов возрастает в несколько раз, а количество ошибок уменьшается. В бухгалтерии перестают копиться пачки накладных, которые затем экстренно вводят в систему в начале нового квартала.

Какие еще бизнес-процессы можно оптимизировать

Оптимизировать можно не только процесс обработки первички. В бухгалтерии есть много задач, которые до сих пор решают «вручную», хотя можно автоматизировать и их. Например:

- использовать приложения для работы с авансовыми отчетами — актуально для компаний, где сотрудники часто и много ездят в командировки;

- внедрить новую учетную систему с расширенным функционалом — это может помочь для более верного расчета налога или быстрого составления управленческих отчетов;

- передать часть задач на аутсорсинг — это разгрузит сотрудников и обойдется дешевле, чем найм нового человека; к тому же заниматься оптимизацией можно совместно с аутсорсинговой компанией, если у нее есть опыт в этой сфере;

- интегрировать учетную систему с CRM и так далее.

Рекомендуем для работы веб-сервис Контур.Бухгалтерия: в нем есть встроенный электронный документооборот и система для распознавания первички. А еще — простой учет, авторасчет налогов и зарплаты, автоформирование отчетов на основе учета, управленческие отчеты и другие полезные инструменты. Тестируйте Бухгалтерию бесплатно в течение 14 дней.

Что такое бухгалтерский учет и финансы?

Одной из основных целей ведения бизнеса является получение прибыли. Если говорить просто, то прибыль это разница между доходами и расходами за определенный период. А откуда узнать как сработало предприятие и является ли оно прибыльным?

Ответ на этот вопрос дают бухгалтерский учет и финансы, которые являются важной частью деятельности любого предприятия.

Бухгалтерский учет включает сбор, анализ и предоставление пользователям финансовой информации. В этой информации нуждаются те, кто принимает решения и разрабатывает планы развития компаний, а также те, кто этими компаниями управляет.

Например, руководители компаний используют бухгалтерскую информацию, когда решают, следует ли им:

• разработать новую продукцию или услуги (например, производитель компьютеров может проанализировать эту информацию и принять решение разработать новую линию компьютеров);

• повысить или понизить цену на свою продукцию, увеличить или сократить ее производство (например, телекоммуникационная компания может изменить тарифы на звонки и текстовые сообщения, передаваемые на сотовые телефоны);

• взять кредит для расширения дела (например, супермаркет может взять кредит для расширения сети своих магазинов);

• увеличить или сократить производственные мощности (например, сельскохозяйственное предприятие может изменить размер своего стада);

• изменить методы закупок, производства или сбыта (например, производитель одежды может сменить британских поставщиков на иностранных).

Бухгалтерская информация позволяет выявить и оценить финансовые последствия подобных решений.

Важными потребителями бухгалтерской информации о компании являются ее руководители. Конечно, эта информация интересует не только их. И за пределами компании есть пользователи, которые нуждаются в этой информации, чтобы решить:

• вложить ли свои средства в эту компанию или, наоборот, избавиться от ее акций;

• предоставить ли ей кредит;

• заключить ли с ней контракт на поставку.

Иногда создается впечатление, что основная задача бухгалтерского учета заключается в регулярном составлении финансовой отчетности. Бухгалтеры действительно занимаются подобной работой, но это отнюдь не самоцель.

Конечная цель работы бухгалтера – снабжать пользователей качественной информацией, которую можно использовать при принятии решений.

Как и бухгалтерский учет, финансы (или финансовый менеджмент) существуют для того, чтобы облегчать принятие решений.

Финансы – это наука о том, как компании привлекают капитал и осуществляют инвестиции. Финансы имеют отношение ко всем важнейшим аспектам работы компании. Ведь компании, по сути, и создаются для привлечения капитала инвесторов (своих собственников и кредиторов) и его дальнейшего инвестирования (в оборудование, здания, товарный запас и т. д.), чтобы получить прибыль и обогатить своих владельцев. Важно, чтобы компания могла привлечь капитал способом, соответствующим ее потребностям. Знание финансов помогает определить:

• возможные виды финансирования;

• затраты и результаты по каждому виду финансирования;

• риски, связанные с каждым видом финансирования;

• роль финансовых рынков в финансировании компаний.

Получив капитал, компания должна его вложить таким образом, чтобы получить доход. Знание финансов позволяет оценить:

• рентабельность инвестиций;

• связанные с этими инвестициями риски.

Одним из самых частых заблуждений предпринимателей есть то, что они считают, что все что связано с цифрами, любой показатель, который им нужен должен знать и считать бухгалтер. Оно то и понятно. Бухгалтер — это первый финансовый специалист с которым сталкивается бизнес. Он появляется в компании на самых ранних этапах бизнеса и сопровождает всю его деятельность. Но проблема в том, что у него несколько другая функция. Он не обязан считать, планировать и анализировать то, что не относится к его прямым компетенциям.

В результате этого руководство очень часто упрекает своих бухгалтеров, в том что они некомпетенты и они не могут найти бухгалтера-терминатора, который будет за свою небольшую зарплату делать все, что нужно руководству и делать это качественно.

Но необходимо помнить, что финансы — это не бухгалтерия. Финансы — это планирование, управленческий учет, контроль и анализ экономического состояния компании. Бухгалтерия — это лишь часть финансов.

За финансы компании в целом отвечает не бухгалтер и даже не финансовый директор. Ответственность за это несет непосредственное руководство компании. Фиансист — это просто наемный сотрудник, который делает то, что вы ему скажете и он будет вам давать ту информацию, которую вы попросите.

Задача руководителя — сформулировать и поставить задачу, проконтролировать и принять результат.

Эволюция финансового менеджмента

Любой бизнес в своем развитии проходит несколько этапов. На каждом их этих этапов присутствуют финансы и учет, независимо от того, как они организованы.

Любая компания является «живым» организмом: она рождается, развивается, достигает пика своего роста и затухает, другими словами проходит через определенные этапы своего жизненного цикла.

Вместе с компанией растет и развивается финансовый менеджмент компании, который тоже проходит определенные стадии развития:

1 этап. Стартап.

На этом этапе мало кто думает про финансы. Бизнес только зарождается, формируется, зарабатывает первые деньги. На этом этапе главное зафиксировать транзакции денежных средств.

2 этап. Малый бизнес

Так как компания уже ведет свою деятельность, возникает необходимость начать вести бухгалтерский учет. На фирме появляется бухгалтер, основная цель которого подать отчетность в контролирующие органы.

3 этап. Малый и средний бизнес.

Компания растет и развивается и уже возникает необходимость составлять финансовую отчетность, для того чтобы например иметь возможность привлечь финансирование. Здесь уже возникает потребность делать финансовое планирование. Хотя его мало кто делает.

4 этап. Средний и крупный бизнес

Для того чтобы эффективно управлять бизнесом обязательным условием становится полноценное управление финансами, включая бюджетирование и составления платежных календарей.

Начинать залаживать систему и порядок в финансах надо как можно раньше, в таком случае финансы будуть масштабироваться и развиваться вместе с бизнесом.

Основные бизнес процессы предприятия

Любой бизнес является совокупностью бизнес-процессов.

Бизнес-процесс — это совокупность взаимосвязанных мероприятий или работ, направленных на создание определённого продукта или услуги для потребителей.

Существуют три вида бизнес-процессов:

Управляющие — бизнес-процессы, которые управляют функционированием системы. Примером управляющего процесса может служить Корпоративное управление и Стратегический менеджмент.

Операционные — бизнес-процессы, которые составляют основной бизнес компании и создают основной поток доходов. Примерами операционных бизнес-процессов являются Снабжение, Производство, Маркетинг, Продажи и Взыскание долгов.

Поддерживающие — бизнес-процессы, которые обслуживают основной бизнес. Например, Бухгалтерский учет, Подбор персонала, Техническая поддержка, административно-хозяйственный отдел.

«Финансовые» бизнес-процессы в большинстве компаний являются вспомогательными или обслуживающими. Их задача — помочь функциям продаж, производства, логистики, снабжения, администрации генерировать максимум прибыли, рационально используя оборотные и основные средства компании, то есть облегчить процесс зарабатывания денег. Помощь заключается в оценке влияния на прибыль тех или иных управленческих решений, обеспечении оптимального объема финансирования операционной деятельности по приемлемой стоимости, контроле величины затрат и оборотных средств, мониторинге показателей достижения стратегических целей.

Для выполнения этих задач в финансовой функции должно быть отлажено несколько основных процессов:

- долгосрочное планирование денежного потока и прибыли компании;

- текущее финансовое планирование и управление оборотными средствами;

- оперативное управление денежными потоками;

- управленческий оперативный учет;

- калькулирование себестоимости, управление затратами, контроллинг;

- обеспечение финансирования операционной деятельности, инвестиционных проектов, работа с кредиторами и инвесторами;

- анализ хозяйственной деятельности.

- ведение бухгалтерского учета.

Это очень укрупненная классификация. Каждый из этих процессов состоит из множества подпроцессов, которые тоже состоят из своих процессов.

Автоматизация учета и финансовых задач

Уже давно никто не ведет бухгалтерский учет вручную и у многих предприятий он автоматизирован, чего не скажешь о финансах компании.

На рынке сейчас представлено много решений для автоматизации финансов и учета. При этом такие решения можно классифицировать таким образом:

- решения для автоматизации определенных участков — например бюджетирование или составления платежного календаря;

- решения для автоматизации учета — софт для бухгалтеров, который предназначен в первую очередь для ведения учета и составления отчетности, но некоторые компании стараются его приспособить и для управления финансами;

- ERP системы, которые предназначены для автоматизации всего бизнеса, в том числе и бухгалтерии, и финансового менеджмента.

Автоматизация является сейчас практически обязательным условием деятельности компаний и рано или поздно все о ней задумываются. Как правило, первым шагом автоматизации является либо внедрение учетных программ либо внедрение CRM систем, которых сейчас на рынке превеликое множество.

Самой наверное популярной учетной программой на просторах СНГ, является 1С, к которой привыкли практически все бухгалтера. Но современные веянья, и особенно в Украине заставляют собственников и руководителей бизнеса искать альтернативы. И первое на что падает их глаз, это ERP системы, которых сейчас тоже немало на рынке.

Первое что останавливает от внедрения ERP, это их цена, которая является особенно неподъемной для малого бизнеса.

Но даже если ERP бесплатна или условно-бесплатна, это не избавляет от других проблем при внедрениях таких систем.

Такими проблемами являются:

- Сами клиенты;

- Плохая ERP-система;

- Ошибки со стороны консультантов при внедрении.

Если говорит о клиентах, то на успех внедрения влияет форма собственности и количество сотрудников.

На госпредприятих например шансы успешного внедрения очень невелики, так как никто там по сути не заинтересован в новом софте. И как это происходит — известно всем, и кто выигрывает тендеры — тоже.

Как правило, чем больше сотрудников на предприятии тем меньше шансы успешного внедрения. Шансы возрастают с уменьшение количества сотрудников, так как чем меньше компания, тем больше времени может уделять вопросам внедрения непосредственное руководство компании.

Еще одной проблемой являются некачественные ERP системы, особенно это касается малоизвестных систем, которые однако по словам их разработчиков, является уникальной и решающий все проблемы предприятия. Собственников привлекает цена таких систем, но как показывает практика, потом сильно жалеют о своем решении о внедрении.

Среди ERP систем, которые показали свою жизнеспособность например можно выделить Oracle, SAP, Microsoft Dynamix, ODOO, которые являются общепризнанными мировыми лидерами.

Стоимость внедрения некоторых ERP системы бывает очень большая — это является основной причиной отказа о внедрения среди многих представителей бизнеса.

Среди бесплатных (или условно бесплатных) ERP систем можно выделить ODOO, которая распространяется совершенно бесплатно и ее даже можно установить на локальный компьютер. Скачать ее можно по ссылке — https://www.odoo.com/uk_UA/page/download

Но так или иначе вам прийдется понести некоторые расходы, которые в себя включают аренду сервера, оплату консультантов, оплату труда разработчиков, особенно если вы захочетет «допилить» существующий функицонал, сделать какой-то отчет или печатную форму документа. Кроме того так как ODOO это Open Source, то под нее разработчики со всего мира делают кучу модулей расширяющие функциональность системы, но бездумно все ставить на свою систему не стоит, так как некоторые модуля могут просто сложить вашу систему.

В Украине эта система становится все более популярной с каждым годом и привлекает к себе все больше и больше внимания. В 2018 году даже была организована ассоциация, которая в себе объеденила разработчиков, бизнес аналитиков и людей, которые просто заинтересовались данной системой. Одной из причин создания этого объеденения есть дать уверенность бизнесу, что они не остануться один на один с ERP системой в процессе или после внедрения.

Итак, минутка рекламы закончилась, давайте теперь перейдем к автоматизации учета и финансов 🙂

Что заставляет компании задуматься об автоматизации финансов?

- Кассовые разрывы и существенное отклонение от плановых показателей бюджетирования — не редкость.

- Финансовое планирование и анализ осуществляются с помощью MS Excel и подобных инструментов. Данные для планирования собираются в ручном режиме и часто из разных систем.

- Получение фактических данных для оперативного анализа выполнения плановых показателей занимает много времени и сил, а также осуществляется несвоевременно.

- Используемые инструменты финансового учета не обеспечивают достойный уровень сохранности (безопасности) управленческой информации, потеря, или несанкционированный доступ к которой которой грозят бизнесу серьезными последствиями.

- Согласование и утверждение показателей финансового учета и управления осуществляется по почте или устно, что снижает скорость и точность принятия важных решений, а также не позволяет хранить их историю.

Как правило при внедрении систем для автоматизации финансов в центре внимания три основных бизнес-процесса:

- Бюджетирование;

- Казначейство;

- Управленческий учет

Понятно, что все эти процессы разбиваются на множество подпроцессов, которые могут быть достаточно сложными.

Начинать внедрение нужно с проработки основных, базовых процессов без попытки охватить все и сразу. Мой опыт участия во внедрениях показывает, что украинские клиенты пытаются захватить все и сразу, продумать все мелочи которые якобы могут им понадобится и хотять выжать из той суммы которую они платят максимум функционала. Но так как у большинства предприятий нет описанных бизнес-процессов и все ведется в табличках ексель, то и запросы у них порой странные, нестандартные и работа с каждым новым клиентов для компаний которые занимаются внедрением похожа на квест. Еще осложняет ситуацию, то что заказчик не может сформулировать, что ему надо и порой, то что он говорит — не то, что ему нужно. Бизнес-аналитики, которые выявляют требования заказчика порой шутят:

«Заказчик никогда не просит того, что он хочет, а хочет он всегда не то, что ему нужно»

Если бизнес-аналитик не выявил то, что действительно нужно клиенту, то результат на выходе будет не такой, как нужно со всеми вытекающими последствиями.

В процессе внедрения программных продуктов для автоматизации управления финансами можно выделить следующие функциональные блоки:

Эта схема применима и для автоматизации других процессов компании.

Практика показывает, что внедрения редко когда проходят успешно и соблюдаются все условия. НО при правильном подходе риски можно уменьшить и снизить их влияние на успешность внедрения. Но здесь в первую очередь нужна активная работы со стороны заказчика таких систем, а он часто бывает не готов и перерекладывает все на сторону комманды внедрения, которая не знает, что нужно заказчику.

Когда стоит начинать автоматизацию?

Автоматизация учета и финансового управления в нынешених условиях неизбежна для любого предприятия. И большинство предприятий уже автоматизировали у себя учет, и значительно меньше предприятий у которых автоматизированы финансы.

Компания не готова к автоматизации, пока ее бизнес модель не устоялась, что весьма характерно для малого бизнеса. Если в компании — в процессах, учете, планировании — хаос, то по итогам автоматизации получится автоматизированный хаос.

Автоматизацию лучше начинать, когда:

- понятны финансовые цели компании;

- есть устоявшаяся бизнес модель и понятны ключевые бизнес процессы;

- бизнес растет, много операций, много данных;

- нужна аналитика по бизнес процессам;

- нужен автоматизированный контроль за сотрудниками;

- нужна отчетность (скорость и точность данных).

Пока этого нет, лучше пользоваться самыми простыми и дешевыми инструментами для учет и формирования отчетности.

Как оценить эффективность автоматизации финансов

Автоматизация должна приносить пользу и увеличивать стоимость бизнеса. Успешная автоматизация — это актив, инвестиция, а не только расходы. Как же понять, что автоматизация принесла пользу?

Если у вас:

- увеличилась скорость обработки информации;

- уменьшились трудозатраты на сбор, ввод и обработку данных;

- внедрен внутренний контроль;

- достигнута детальность аналитики.

то автоматизация у вас прошла успешно.

Чтобы повысить успешность внедрения новых систем я для малого и наверное среднего бизнеса могу дать следующие советы:

- Автоматизация не должна затянуться. Используйте самые простые типовые решения;

- Не усложняйте и не пытайтесь автоматизировать все подряд, даже то что вам сегодня не нужно, но вы думаете, что понадобиться в будущем. Мой опыт внедрения говорит, что клиенты пытаются давать самые сложные кейсы, с учетом нюансов, которых у них нет, но которые возможно когда-то вдруг один раз произойдут и они с упорством хотять все предусмотреть и чтобы у них быд этот функицонал;

- Меняйте свои процессы под системы. Это быстрее и дешевле, чем менять системы под ваш процессы, особенно когда они не сформулированы;

- На начальном этапе несколько программ под разные задачи — это нормально.

- не игнорируйте бизнес процессы, и если у вас нет четкого понимания что и как должно происходит — лучше это не автоматизировать;

- Старайтесь ничего не скрывать, говорите как есть на самом деле, команде которая занимается внедрением, иначе вы рискуете получить в итоге не то, что вы планировали и в этом будет ваша вина.

Все это значительно повысить успешность внедрения новой системы и ваш бизнес начнет работать более эффективно.

Бухгалтерский учет — один из важнейших бизнес-процессов в компании. Он «пронизывает» все сферы деятельности фирмы и во многом определяет ее финансовое благополучие и безопасность. А качество самого учета, в свою очередь, зависит от его грамотной организации. Рассмотрим, какой может быть организация структуры бухгалтерии на предприятии, как она влияет на эффективность работы.

Способы ведения учета

Прежде чем говорить о типах организации структуры бухгалтерии, нужно отметить, что собственная учетная служба — это лишь один из возможных вариантов.

Закон предоставляет руководителю право не только сформировать бухгалтерский отдел, но и выбрать другие способы ведения учета:

- Вести бухгалтерию самостоятельно. Напомним, по закону возложить на себя обязанности по ведению бухучета могут только руководители предприятий малого или среднего бизнеса и компании, применяющие упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

- Заключить гражданско-правовой договор со сторонним специалистом.

- Отдать учет на аутсорсинг, передав бухгалтерские функции консалтинговой фирме.

Численность сотрудников

Если владелец бизнеса решил создавать собственную бухгалтерскую службу, то в первую очередь встает вопрос о ее численности.

Штат работников бухгалтерии прямо не зависит ни от общей численности персонала, ни от оборотов компании. Учет — это в первую очередь обработка документов, поэтому его трудоемкость вытекает из количества «бумаг».

Бухгалтерский документооборот (организация и порядок ведения)

А ведь одна и та же выручка может складываться как из 2-3 отгрузочных документов, так и из нескольких сотен. А если взять, например, зарплату, то зачастую проще начислить ее для 100-150 офисных сотрудников, работающих на окладе, чем для 20-30 рабочих по сложным сдельным тарифам.

Для оценки трудоемкости можно взять нормативы, утвержденные постановлением Минтруда РФ от 26.09.95 № 56. Они рекомендованы для бюджетных организаций, но могут использоваться и коммерческими в качестве ориентира.

Специалисты Минтруда рекомендуют применять для оценки необходимой численности бухгалтерии следующую формулу:

Ч=(Т/1910) х Кн, где

Т — общая трудоемкость всех функций, выполняемых бухгалтерами в год;

Кн — коэффициент невыходов:

Кн=1+(Пн/(100), где

Пн — предполагаемый процент невыходов (отпуска, больничные и т.п.).

1910 — среднее число рабочих часов в год, которое рекомендуют использовать разработчики инструкции.

Трудоемкость всех основных учетных функций приведена в таблицах (часть 3 нормативов).

Пример

Предположим, что общая плановая трудоемкость всех работ, выполняемых бухгалтерами за год, получилась равной 4000 часам. Коэффициент невыходов — 1,15.

Ч=(4000/1910) х 1,15=2,40

По правилам арифметики расчетное количество специалистов нужно округлить до 2. Но здесь следует учесть и другие факторы. Упомянутое постановление № 56 было принято в 1995 году. На тот момент уровень автоматизации учетных процессов был существенно ниже, чем сейчас.

Поэтому, используя нормативы Минтруда, нужно учитывать, в какой мере реализована в вашей компании автоматизация учета. Во многих случаях это позволяет существенно снизить потребность в кадрах.

Структура бухгалтерии на предприятии

В зависимости от масштаба деятельности организация бухгалтерской службы возможна в трех основных вариантах.

Линейная организация структуры бухгалтерии является самой простой и применяется в небольших компаниях. В этом случае каждый работник отвечает за свой участок и отчитывается непосредственно перед главбухом. Этот вариант удобен, если численность сотрудников бухгалтерии не превышает 6-8 человек, т.к. при большем штате непосредственное управление уже затруднено.

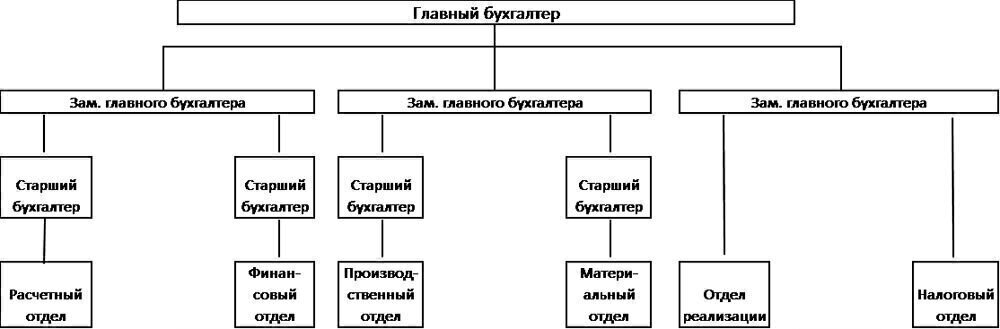

Вертикальная структура применяется в более крупных организациях. В этом случае у главбуха есть несколько заместителей, каждый из которых курирует отдельное направление или несколько направлений.

В последнем случае структура работы бухгалтерии начинает «ветвиться». Вводятся должности других линейных руководителей, например, старших бухгалтеров. Они непосредственно руководят рядовыми специалистами, подчиняются заместителям главбуха и отвечают за отдельные участки.

При подобной системе могут быть выделены, например, следующие отделы бухгалтерии:

- Расчетный: начисление заработной платы, прочих выплат сотрудникам и страховых взносов.

- Финансовый: учет движения по расчетным счетам и кассе.

- Производственный: калькулирование себестоимости.

- Реализации: выписка документов покупателям.

- Материальный: оприходование документов от поставщиков и списание материалов.

- Налоговый: начисление обязательных платежей.

Схема аппарата бухгалтерии в данном случае может выглядеть следующим образом:

Функциональная структура бухгалтерии характерна для крупных предприятий, включающих в себя обособленные подразделения. В этом случае в каждом из них производятся все учетные операции. Заместитель главного бухгалтера, контролирующий учет в подразделении, наделяется большинством функций главбуха. Сам же руководитель бухгалтерской службы осуществляет общую координацию и руководит процессом консолидации данных.

Бухгалтерский отдел организации в целом, включая главбуха, подчиняется непосредственно генеральному директору или другому представителю высшего руководства, курирующему финансовую область. Это может быть заместитель по экономике, финансовый директор и т.п.

Альтернативный вариант ведения учета

Как видим, организация работы бухгалтерской службы — весьма непростой процесс. В итоге, даже когда все вроде бы налажено, могут возникнуть непредвиденные ситуации. Бухгалтер может заболеть, неожиданно уволиться, да и просто допустить ошибку в расчетах. Также возможны и конфликтные ситуации. Все это снижает эффективность работы. А в итоге за все упущения несут ответственность руководитель и собственники бизнеса. Особенно, если речь идет о неверном исчислении налогов.

Кто несет ответственность за организацию бухгалтерского учета

Подобных проблем можно избежать, если бухгалтерский учет ведет аутсорсинговая компания.

Преимущества работы с профессиональной командой наиболее ярко проявляются в форс-мажорных ситуациях: «уход» базы, необходимость срочного восстановления учета, внезапные проверки налоговых и правоохранительных органов.

Даже если ваши бухгалтеры добросовестно исполняют свои текущие обязанности, это еще не гарантирует отсутствие «сюрпризов» при неожиданном визите проверяющих. Работники далеко не всегда знают свои права и обязанности при общении с инспекторами или полицейскими, поэтому нередко исполняют их незаконные требования, что может повредить организации в дальнейшем.

Если учет ведет наша команда — вы готовы к проверке в любой момент. Все необходимые документы оформлены и подшиты, база данных актуализирована и соответствует бумажной информации.

Вывод

Организационная структура отдела бухгалтерии зависит от масштабов бизнеса и других особенностей компании.

Численность бухгалтеров зависит в первую очередь от количества обрабатываемых документов. Но необходимо принимать во внимание и другие факторы, например, уровень автоматизации.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

#статьи

- 11 ноя 2022

-

0

Основы управленческого учёта для руководителей: какой он бывает и зачем он нужен

Как управленческий учёт помогает принимать верные решения и как его организуют в компаниях.

Иллюстрация: Катя Павловская для Skillbox Media

Обозреватель Skillbox Media, отраслевой журналист. Работала с TexTerra, SMMplanner, «Нетологией», «ПланФактом», Semantica. Написала больше 60 текстов для рекламных кампаний в «Дзене». Вела нишевой канал на YouTube.

Автор статьи

Почётный член ACCA — международной ассоциации бухгалтеров. Профессиональный финансист с опытом более 20 лет в бухгалтерском учёте, аудите, финансовом и кредитном анализе. Руководила отделом кредитного анализа крупного бизнеса в международном банке. Приглашённый преподаватель в РЭУ имени Плеханова. Автор курсов по финансовому и кредитному анализу для сотрудников финансовой сферы и собственников бизнеса.

Соавтор и преподаватель курсов Skillbox «Финансовый аналитик» и «Финансовый менеджер».

Ведение бизнеса всегда связано с принятием решений. Цена неверного решения может быть очень высока — вплоть до банкротства компании. Поэтому важно, чтобы у руководителей была вся необходимая для принятия решений информация. Это можно обеспечить, грамотно выстроив систему управленческого учёта.

Этот материал Skillbox Media поможет в нём разобраться.

- Что такое управленческий учёт и чем он отличается от бухгалтерского и налогового

- Цели и задачи управленческого учёта: кому и когда он нужен

- Каким должен быть управленческий учёт: главные принципы

- Какие есть виды управленческого учёта

- Что такое объекты управленческого учёта

- Какие методы используют для ведения учёта

- Как внедряют управленческий учёт в компаниях

Управленческий учёт — система сбора, хранения, представления и структурирования информации для принятия управленческих решений. Ведение учёта позволяет собрать финансовую и нефинансовую информацию из внутренних и внешних источников, детализировать её до нужной степени и предоставить лицам, принимающим решения, — например, генеральному директору компании.

Вот как это работает. Допустим, в компании собирают данные о разных группах товаров: например, сведения о расходах на производство, затратах на маркетинг, выручке от продаж, стоимости обслуживания заказов, текущем и потенциальном спросе. Анализируя эти данные, руководитель понимает, что одна группа товаров приносит прибыль, а другая убыточна, и принимает решение убрать из ассортимента убыточные товары. Благодаря этому прибыль компании растёт.

Существует ещё бухгалтерский и налоговый учёт.

- Бухгалтерский учёт — это формирование систематизированной информации о фактах хозяйственной деятельности, активах и обязательствах, доходах и расходах, источниках финансирования. На основе этой информации составляют бухгалтерскую и финансовую отчётность.

- Налоговый учёт — система обобщения информации для определения налоговой базы на основе первичных документов. Первичными называют документы, которые подтверждают факты хозяйственной деятельности компании: например, акты приёма-передачи, накладные, платёжные поручения и кассовые чеки.

Управленческий учёт значительно отличается от бухгалтерского и налогового учёта. Вот его главные отличия.

Вести управленческий учёт не обязательно. По закону компании обязаны вести бухгалтерский и налоговый учёт и предоставлять бухгалтерскую отчётность и налоговые декларации государственным органам. Ведение управленческого учёта не обязательно, компании могут работать и без него.

Отчёты составляют для внутренних пользователей. Компания передаёт бухгалтерскую и налоговую отчётность государственным органам и третьим лицам — например, кредитным учреждениям и контрагентам. Данные, полученные в рамках управленческого учёта, часто являются коммерческой тайной, поэтому их предоставляют только внутренним пользователям — лицам, принимающим управленческие решения.

При учёте используют прогнозную информацию. Бухгалтерская и налоговая отчётность основаны на исторических данных — они отражают то, что уже произошло. Управленческий учёт работает не только с исторической информацией, но и с прогнозами. Они нужны для долгосрочного планирования деятельности компании.

Компания сама устанавливает правила учёта. Правила ведения бухгалтерского и налогового учёта, формы отчётности, отчётные периоды и сроки сдачи документов определяет законодатель. Например, порядок учёта доходов и расходов при расчёте налогов чётко установлен. Отклоняться от правил нельзя — это может привести к административной или даже уголовной ответственности.

Правила ведения управленческого учёта разрабатывает сама компания. Она определяет:

- на каких участках деятельности вести учёт — его могут внедрить для продаж, склада, логистики, маркетинга и так далее;

- какими будут отчёты и когда их нужно составлять;

- насколько сильно нужно детализировать отчёты;

- какие единицы измерения использовать для отчётности.

Бухгалтерскую и налоговую отчётность составляют только в денежных единицах. Управленческие отчёты можно составлять в натуральных единицах — например, указывая данные о количестве обработанных заявок, сроках отсрочки платежа, процентах вовремя полученных документов.

Главная цель управленческого учёта — предоставить руководителям информацию, которая поможет им решить разные управленческие задачи. Например, управленческий учёт помогает:

- определить текущее состояние компании в целом и отдельных направлений деятельности или продуктов;

- разработать долгосрочную стратегию развития и краткосрочный план действий;

- проконтролировать исполнение плана и найти причины расхождений, если фактический результат не соответствует плану;

- проанализировать принятые ранее управленческие решения;

- организовать и улучшить внутренние процессы производства, продаж, маркетинга, логистики, ценообразования и другие;

- установить KPI сотрудникам и оценить их выполнение.

Задачи управленческого учёта можно перечислять бесконечно, потому что у каждой компании они свои. Например, кто-то внедряет учёт, чтобы управлять денежными потоками и контролировать долги, кто-то — чтобы рассчитывать себестоимость продукции и искать точки роста.

Когда компании начинают использовать управленческий учёт? С момента создания бизнеса руководителям нужно получать информацию для принятия решений. Но пока компания небольшая, данные предоставляют нерегулярно и руководитель принимает решения на основании своих наблюдений и информации от бухгалтера, полученной по запросу.

Когда бизнес растёт, руководителю нужно получать всё больше информации. Наступает момент, когда отсутствие системности и регулярности перестаёт устраивать: например, отчёты формируются слишком долго или не отражают важные данные. Тогда компания выстраивает систему управленческого учёта. Появляется человек, ответственный за ведение учёта, — например, финансовый менеджер.

Система управленческого учёта уникальна в каждой компании. Но есть общие принципы — требования к информации, которые позволяют сделать учёт эффективным. Вот они:

- Полезность. Информация должна соответствовать целям, для которых её собирают, и не содержать лишних данных. Например, если цель — понять себестоимость продукции, данные о количестве заявок на сайте будут лишними. Если не соблюдать этот принцип, компания будет тратить ресурсы на сбор информации, которая не соответствует её целям.

- Своевременность. Информация должна быть актуальной, её нужно получать в установленный срок. Без этого невозможно принять хорошие управленческие решения. Если руководитель получает данные о продажах с задержкой в полгода, он не может быстро отреагировать на изменения спроса на продукцию.

- Доступность. Отчёты нужно формировать в удобном формате, чтобы информация в них была понятна пользователю и её можно было легко проанализировать.

- Аккуратность. Информация должна быть точной. Любые ошибки могут привести к неверным решениям, которые повлияют на прибыль компании.

- Полнота. В отчётах должны быть все данные, которые могут понадобиться для принятия решений.

- Гибкость. Система учёта и отчётность должны легко адаптироваться к целям компании, к меняющимся внутренним и внешним условиям.

- Обособленность. Управленческий учёт ведут отдельно от бухгалтерского и налогового учёта.

Есть ещё один важный момент: ценность получаемой информации должна превышать затраты на ведение учёта — сбор, обработку, хранение и предоставление информации. Иначе вести его просто невыгодно.

Видов управленческого учёта много. Чаще всего компании пользуются производственным, маржинальным, бюджетным и стратегическим учётом. Разберём каждый вид подробнее.

Производственный учёт — сбор данных, анализ, прогнозирование и контроль себестоимости производимых товаров, работ или услуг. Он помогает понять, сколько стоит производство каждого вида продукции, выявить динамику, понять причины текущих изменений, сделать прогнозы изменения затрат, принять решение о прекращении производства или начале выпуска какого-то вида продукции.

Для ведения управленческого производственного учёта все затраты обычно разделяют:

- по месту возникновения, или центру затрат, — например, они могут возникнуть в производственном цехе, цехе сборки, транспортном цехе;

- по видам расходов — например, существуют расходы на материалы, оплату труда, ремонт оборудования;

- по объекту учёта — можно учитывать единицы каждого вида сырья, полуфабриката или готового товара либо услуги.

Виды затрат компания определяет в соответствии со своим циклом производства.

Маржинальный учёт нужен, чтобы определить доходность бизнеса в целом, а также доходность отдельных видов деятельности или продукции, работ и услуг. Для этого рассчитывают маржинальный доход — разницу между выручкой и переменными затратами.

Такой вид учёта помогает управлять ценообразованием и принимать решения о прекращении или развитии деятельности разных видов. А ещё он позволяет найти точку безубыточности — минимальный объём продаж, который нужен для покрытия постоянных расходов.

Бюджетный учёт помогает предсказывать результаты деятельности компании. Его основная цель — повысить эффективность работы на каждом этапе.

Для этого проводят бюджетирование деятельности всей компании и её подразделений. Бюджетированием называют разработку бюджета: распределение ресурсов так, чтобы использовать их максимально эффективно. В рамках учёта устанавливают KPI и контролируют исполнение бюджета — это позволяет понять, сколько денег компании понадобится в будущем.

Стратегический учёт — сбор данных, которые нужны для определения долгосрочных целей развития компании. При нём используют не только внутреннюю, но и внешнюю информацию. Это могут быть сведения о динамике рынка, действиях конкурентов, изменениях в законодательстве, об экономической и политической ситуации, об инновациях и технологиях, которые влияют на рынок.

Стратегический управленческий учёт помогает понять, как развивать бизнес и что делать, если условия меняются. Благодаря ему можно подготовиться к негативным факторам, влияющим на рынок, и так обогнать конкурентов.

Объектами учёта называют всё, что нужно учесть, проанализировать, спланировать и проконтролировать. Объектами учёта могут быть любые хозяйственные операции, проводимые в компании и влияющие на её прибыль.

Обычно к объектам управленческого учёта относят:

- доходы и расходы;

- финансовый результат;

- обязательства;

- активы;

- собственные средства.

Кроме того, управленческий учёт часто внедряют в ценообразование, бюджетирование, отчётность и контроль.

Объекты учёта будут различаться в зависимости от размера компании, её целей и вида деятельности. Например, производители стандартных товаров будут анализировать единицу продукции — сколько денег тратят на производство и продажу и сколько прибыли получают. Компании, выпускающие уникальную продукцию, будут учитывать и анализировать каждый заказ. В сфере строительства тоже смотрят на показатели каждой сделки.

Методами управленческого учёта называют способы сбора и анализа информации. Они зависят от того, какой вид учёта использует компания и какие данные она обрабатывает.

В качестве примера расскажем о методах, которые используют в производственном учёте для оценки себестоимости продукции:

- Нормативный, или standard costing, — расчёт себестоимости по нормам расходов. Затраты и выручку учитывают по плановым показателям. Отклонения от этих норм учитывают отдельно, благодаря чему рассчитывают фактические результаты.

- Директ-костинг (direct costing) — расчёт себестоимости на основе только прямых затрат. Прямыми называют затраты, размер которых зависит от объёмов производства, — например, затраты на сырьё, материалы, заработную плату производственному персоналу. Постоянные косвенные затраты, такие как заработная плата административного персонала или аренда административных помещений, не распределяются по видам продукции, а в полном размере относятся на финансовый результат.

- Метод полного поглощения затрат, или absorption costing, — расчёт себестоимости на основе прямых затрат и части косвенных затрат, которые распределяют между всеми видами товаров, работ или услуг в определённой пропорции. Этот метод позволяет рассчитать полную себестоимость продукта.

- Попроцессный метод — расчёт себестоимости одного процесса или одного этапа производства. Его часто используют в компаниях с непрерывным производством или на производствах однотипной продукции.

- Позаказный метод — расчёт себестоимости одного заказа. Этот метод используют, когда компания выполняет индивидуальные заказы или выпускает уникальную продукцию.

Компания может использовать любые существующие методы или разработать свои. Главное, чтобы они отвечали целям и задачам, стоящим перед организацией.

Обычно управленческий учёт начинается с таблиц Excel. В них собирают нужную информацию, а потом на основе этих данных составляют отчёты для руководителей. Чаще всего первые отчёты, которые появляются в компании, это отчёты:

- о продажах;

- о стоимости производства;

- о доходах и расходах: как по всей компании, так и по отдельным направлениям деятельности и продуктам.

По мере роста бизнеса появляется всё больше таблиц, а их заполнение отнимает много времени. Случается, что данные в разных таблицах противоречат друг другу, потому что их заполняют разные люди. Они могут использовать разные вводные или допускать неточности в расчётах.

Чтобы избежать ошибок, упростить сбор и обработку информации, компании автоматизируют управленческий учёт. Часто для этого используют специальные сервисы — например, программы на базе «1C». Их настраивают так, чтобы отчёты формировались автоматически по данным, занесённым в сервис.

Крупные компании часто разрабатывают свои программы для автоматизации управленческого учёта. Эти программы учитывают особенности деятельности и поэтому закрывают все потребности бизнеса. Обычно за разработку, внедрение, ведение управленческого учёта и представление отчётов в таких компаниях отвечают специализированные службы — финансовые отделы и департаменты.

Управленческий учёт — система сбора, хранения, представления и структурирования информации для принятия управленческих решений. Она позволяет собирать информацию из разных источников и формировать понятные отчёты, которые можно легко проанализировать.

Главная цель управленческого учёта — предоставить руководителям информацию, которая поможет им принять решения. С его помощью решают самые разные задачи — определяют текущее состояние компании, планируют деятельность, создают и корректируют бизнес-процессы, анализируют ранее принятые решения.

Чтобы учёт был эффективным, важно соблюдать требования к информации. Она должна быть полезной, своевременной, доступной, аккуратной, полной, гибкой и обособленной.

Существуют разные виды управленческого учёта. Самые распространённые — производственный, маржинальный, бюджетный, стратегический. Но управленческий учёт каждого бизнеса всегда уникален, как уникальна каждая компания.

Объектами управленческого учёта называют всё, что нужно проанализировать, учесть, спланировать, проконтролировать. Чаще всего к объектам относят доходы и расходы, финансовый результат, обязательства, активы и собственные средства.

Методами управленческого учёта называют способы сбора и обработки информации. Их очень много — компании даже могут разрабатывать свои методы.

Часто управленческий учёт начинают вести в таблицах Excel. Когда это становится неудобно, его автоматизируют — например, используют программы на базе «1C» или создают собственные.

- Данные в управленческом и бухгалтерском учёте частично совпадают, а некоторые компании выстраивают управленческий учёт на основе бухгалтерского. В этом материале Skillbox Media можно почитать о бухгалтерском учёте — зачем он нужен, как устроен и как его организовать.

- Отчёт о финансовых результатах отражает доходы, расходы и прибыль. Эти данные обязательно используют в управленческом учёте. Почитайте, как заполнять этот отчёт и как рассчитывать показатели.

- Иногда в управленческом учёте используют отчёт о движении денежных средств — чтобы понимать, когда и на что тратятся деньги и откуда приходит прибыль. Вот материал о том, как работать с этим отчётом.

- За управленческий учёт в компании может отвечать финансовый менеджер. Приходите на курс Skillbox «Профессия Финансовый менеджер», чтобы освоить принципы управленческого учёта. Студентов учат оценивать бизнес и проекты, составлять финансовые модели и понимать бухгалтерскую отчётность.

Научитесь: Профессия Финансовый менеджер

Узнать больше

ЗАЯВКА НА ОПЛАТУ

Чтобы свести к минимуму риски, которые связаны с управлением платежами и необоснованным списанием денежных средств с расчетного счета, нужно четко описать бизнес-процессы по принятию и исполнению Заявок на оплату в финансовом отделе. Заявка на оплату — наиболее распространенный документ, санкционирующий проведение платежа в компании. На основании Заявки принято формировать платежное поручение.

Заявка на оплату № 12/678 от 30.01.2017

К первичному документу на оплату:

|

Поставщик/Подрядчик |

ООО «Эталон» (РФ) |

|

Документ на оплату |

Счет № 18 от 25.01.2017 |

|

Документ на оплату прилагается? |

Да |

|

Сумма, руб. |

72 800 |

|

Назначение платежа |

Подшипники |

|

Граничный срок оплаты (согласно договору) |

10.02.2017 |

|

Предпочтительный срок оплаты (указывает куратор платежа) |

03.02.2017 |

Корпоративный контроль и аналитики:

|

Куратор платежа |

Начальник отдела снабжения |

|

Снегирев С. М. Снегирев |

|

|

Классификация |

15.4. Запчасти для ремонта грузового автомобильного транспорта |

|

Договор |

№ 312 от 15.01.2017 |

|

Согласование оплаты: |

|

|

Налоговые риски |

Главный бухгалтер |

|

Смирнова И. Д. Смирнова |

|

|

Правовые риски и договорной контроль |

Юрисконсульт |

|

Белов Н. Г. Белов |

|

|

Бюджетный контроль |

Экономист |

|

Ильина В. Ф. Ильина |

|

|

Бухгалтерский учет |

Бухгалтер материального отдела |

|

Шафранова М. Б. Шафранова |

Движение заявки в финансовом отделе:

|

Заявка принята |

Начальник финансового отдела |

|

Дубовой К. Е. Дубовой |

|

|

Дата поступления Заявки |

30.01.2017 |

|

Заявка внесена в Реестр |

Бухгалтер |

|

Морозова Е. С. Морозова 31.01.2017 |

|

|

Отметка об оплате |

Оплачено 03.02.2017 |

ЦЕЛЬ

Описание бизнес-процессов по принятию и исполнению Заявок на оплату в финансовом отделе необходимо для контроля. Контроль — это общее слово, поэтому его нужно конкретизировать, указать более узкие функции:

- контроль договорных отношений, дебиторской и кредиторской задолженности;

- подтверждение, что на оплачиваемую сделку заключен договор, который составлен в интересах организации, и его подлинник находится у юриста компании;

- исключение повторных оплат одних и тех же счетов, поставок по договорам;

- предполагаемый платеж соответствует бюджетным лимитам;

- о предполагаемом платеже уведомлены главный бухгалтер, финансовый директор и другие должностные лица, которые несут административную и уголовную ответственность;

- Заявку на соответствие внутренним регламентам проверяет не только бухгалтер финансового отдела, непосредственно ее исполняющий (делает платежку в системе «Клиент-Банк», подписывает цифровой подписью), но и начальник этого отдела (отвечает за движение всех денежных средств в компании);

- прежде чем попасть в Реестр платежей (из него определяют группу, которая будет оплачена «сегодня» или «на этой неделе»), Заявка должна пройти контроль на соответствие всем требованиям;

- окончательное решение о направлениях расходования денежных средств (имеется в виду непосредственное списание с расчетного счета, а не просто бюджет как «бумага») принимает финансовый директор.

Важная деталь: перечисленные действия исключат попадание в Реестр заявок, не обязательных к оплате, а значит, нецелевое и неэкономное расходование денежных средств с расчетного счета.

РАБОЧАЯ ГРУППА

Формирование рабочей группы — первый важный шаг в описании и оптимизации бизнес-процессов.

Успешность проекта можно обеспечить, если выделить следующих участников рабочей группы:

- Заказчик проекта — должностное лицо, которому необходимо описание бизнес-процесса. Заказчик должен иметь соответствующие полномочия и ресурсы для проведения работ. Типичный пример Заказчика — финансовый директор. Важная деталь: Заказчик может не входить в состав рабочей группы, но он должен контролировать достижение обозначенных целей, сроки выполнения работ;

- Руководитель проекта — возглавляет рабочую группу, организует и координирует проект. Руководитель проекта работает в непосредственном контакте с Заказчиком, отвечает за результаты всего процесса. В данном случае в качестве руководителя проекта рекомендуется выбрать начальника финансового отдела;

- для каждого бизнес-процесса принято выделять Владельца — сотрудника компании, который управляет бизнес-процессом, имеет в своем распоряжении ресурсы и отвечает за результат бизнес-процесса. Поскольку бизнес-процесс по работе с Заявками описывают в рамках одного подразделения, то начальник финотдела будет одновременно Владельцем бизнес-процесса. Он должен отвечать за результат этого бизнес-процесса — своевременную оплату Заявок (счетов) контрагентов;

ОБРАТИТЕ ВНИМАНИЕ

Если топ-менеджмент не нацелен внедрять процессный подход к управлению в своей компании, то функция Владельца процесса сводится к ответственности за достоверность описания бизнес-процесса.

- Аналитики проекта — собирают информацию, формируют модели, разрабатывают регламенты. Хорошими Аналитиками покажут себя сотрудники, которые в своей деятельности так или иначе сталкиваются с анализом или регламентацией деятельности компании. Как правило, это специалисты отделов планирования и анализа. Поскольку речь идет об описании бизнес-процесса в рамках одного отдела, то необходимо выбрать одного или двух сотрудников из финансового отдела. Если в штате отдела присутствует экономист, то лучше взять экономиста;

- когда в проекте работает несколько Аналитиков, они параллельно описывают различные процессы, работают на разных подуровнях описания, поэтому нужен Интегратор. Интегратором рекомендуется брать одного из Аналитиков или Руководителя проекта. Его задача — обеспечить целостность бизнес-процесса, координацию работы Аналитиков, чтобы их модели не пересекались, были одинаково подробными;

- если в качестве Аналитиков в рабочую группу не были включены непосредственные исполнители, то последних привлекают к работе в качестве Экспертов. Эксперты — это ключевые сотрудники, которые участвуют в бизнес-процессе. В данном случае экспертами будут бухгалтеры-операционисты, которые на основании Заявок на оплату формируют платежные поручения, контролируют их проведение по системе «Клиент-Банк». Главное правило: не берем в число экспертов новых сотрудников компании.

Эксперты и Владельцы проверяют модели бизнес-процессов на соответствие действительности, поэтому являются главными источниками информации о бизнес-процессах для Аналитиков;

- Консультанты — проводят обучение и организуют проектную работу. Они могут выполнять функции Аналитиков и Интеграторов по описанию бизнес-процессов. Часто для реализации пилотных проектов по описанию нескольких бизнес-процессов компании приглашают внешних Консультантов. В ходе пилотных проектов сотрудники взаимодействуют с Консультантами, получают необходимые навыки для самостоятельной работы над последующими проектами. Консультанты выполняют методическую поддержку сотрудников компании, проверяют самостоятельно выполненные работы.

ЭТО ВАЖНО

Консультанты не обязательно должны быть внешними. По отношению к финансовому отделу функцию Консультантов могут выполнять сотрудники отдела внутреннего аудита, службы экономической безопасности, главный бухгалтер.

ДЕРЕВО ПРОЦЕССОВ

Рабочая группа разрабатывает единое дерево бизнес-процессов финансового отдела (рис. 1).

Дерево бизнес-процессов — это все функции, которые выполняет подразделение или компания.

Название данного дерева бизнес-процессов — «Ф0. Функции Финансового отдела/Управление денежными потоками».

Важно ввести информативные обозначения. Так, буква «Ф» означает финансовый отдел. При описании бизнес-процессов отдела продаж логично использовать обозначение «П».

«0» — объединяющий уровень, поскольку дерево на рис. 1 описывает все аспекты работы финансового отдела компании.

Если компания стремится формализовать бизнес-процесс с привязкой не к оргструктуре, а к функциям, то так и указывают — «Управление денежными потоками». Отсюда двойное название.

При создании дерева бизнес-процессов оговаривается степень детализации (уровни). Рассмотрим пример детализации:

1. Бизнес-процессы верхнего уровня:

Ф1. Осуществление платежей;

Ф2. Составление Отчета о движении денежных средств;

Ф3. Составление Платежного календаря;

…

Ф7. Выполнение прочих распоряжений руководства, связанных с управлением денежными потоками.

Ф1–Ф7 — это группы бизнес-процессов. Их столько, сколько функций обозначено в Положении об отделе (условно: группа бизнес-процесса = функции отдела).

Понятие группы не следует путать с понятием «уровень/степень детализации». Уровней, как правило, делают не больше пяти. Пример самого низкого уровня на рис. 1 — это «Ф1.2.1.1.1. Входной контроль Заявок на оплату».

2. Бизнес-процессы первого уровня:

Ф1.1. Платежи валютные;

Ф1.2. Платежи внутри страны.

Бизнес-процессы первого уровня также представляют из себя дерево.

3. Кодовое название элемента второго уровня — подпроцесс (обратите внимание, что термин «бизнес-процесс» меняем на термин «подпроцесс»). Подпроцессы являются ключевыми составляющими бизнес-процесса первого уровня. Например, подпроцессы бизнес-процесса «Ф1.2. Платежи внутри страны» следующие:

Ф1.2.1. Формирование и согласование Реестра платежей;

Ф1.2.2. Формирование платежных поручений в системе «Клиент-Банк»;

Ф1.2.3. Работа с выписками по расчетному счету;

Ф1.2.4. Отражение проведенных платежей на счетах бухгалтерского учета;

Ф1.2.5. Отражение проведенных платежей на статьях бюджета.

4. Кодовое название элемента третьего уровня — процедура (последовательность действий с промежуточным результатом).

Например, подпроцесс «Ф1.2.1. Формирование и согласование Реестра платежей» состоит из следующих процедур:

Ф1.2.1.1. Формирование Реестра платежей;

Ф1.2.1.2. Согласование Реестра платежей.

5. Четвертый уровень детализации — узкоспециализированные функции (действия) нижнего уровня, из которых состоят процедуры.

Представим действия процедуры «Ф1.2.1.1. Формирование Реестра платежей»:

Ф1.2.1.1.1. Входной контроль Заявок на оплату;

Ф1.2.1.1.2. Внесение Заявок на оплату в Реестр платежей.

Покажем на примере, почему важна такая детализация.

ПРИМЕР

Компания ООО «Доминант» (г. Владимир) должна оплатить ООО «Торговый центр» (г. Владимир) аренду торговых площадей. Казначей не оплатит Заявку на сумму 25 300 руб. без выполнения процедур:

- «Формирование Реестра платежей», которая включает следующие обязательные действия:

— Входной контроль Заявки (действие первое);

— Внесение заявки в Реестр платежей (действие второе);

- «Согласование Реестра платежей», которая включает такие действия:

— Выбор приоритетных платежей «на сегодня» (действие первое);

— Согласование Реестра приоритетных оплат с финансовым директором (действие второе).

Когда выполнены указанные действия и процедуры, разрешается переходить к подпроцессу «Формирование платежных поручений в системе “Клиент-Банк”» и т. д.

Указанная терминология «бизнес-процесс – подпроцесс – процедура – действие» не является единственно возможной и единственно правильной. Каждая компания может применять удобную для нее терминологию, в зависимости от специфики бизнес-процессов и уровня детализации.

Описание бизнес-процессов до определенного уровня призвано:

- установить число необходимых регламентов процессов нижнего уровня;

- устранить дублирование функций;

- разграничить ответственность.

РЕГЛАМЕНТЫ

После формирования дерева процессов приступают к подробному описанию каждого бизнес-процесса.

ОБРАТИТЕ ВНИМАНИЕ

Для описания бизнес-процессов важно выбрать правильный формат.

Выделим ключевые требования к регламенту, который описывает бизнес-процесс:

- присутствуют нумерация и четкая идентификация бизнес-процесса;

- регламент адаптирован к уровню знаний непосредственных исполнителей;

- удобочитаемая форма, нет жестких требований, допускается свободная форма составления;

- визуализация документооборота, вложенные скриншоты экрана рабочей программы, компьютерные распечатки, реестры документов, блок-схемы и т. п.

ЭТО ВАЖНО

Следует минимизировать текстовую часть регламентов.

Текстовые регламенты имеют следующие недостатки:

- вызывают больше споров при согласовании;

- сложнее вносить изменения;

- малочитабельный текст регламента после нескольких актуализаций.

Принято описывать бизнес-процессы в виде таблиц и блок-схем.

Представим пример регламента бизнес-процесса «Ф1.2. Платежи внутри страны» в виде таблицы. Так, подпроцесс «Ф1.2.1. Формирование и согласование Реестра платежей» описан достаточно подробно. Цель регламента — контроль, отсюда пристальное внимание к действиям:

Ф1.2.1.1.1. Входной контроль Заявок на оплату;

Ф1.2.1.2.1. Выбор приоритетных платежей.

В описании действий четко указывается, чьи визы обязательны в Заявке на оплату, какие платежи более приоритетные — зарплата или аренда.

Регламент бизнес-процесса: «Ф1.2. Платежи внутри страны»

|

Версия |

Статус документа |

Дата изменения статуса |

Владелец бизнес-процесса |

Исполнитель бизнес-процесса (структурное подразделение) |

|

5 |

Утвержден |

30.01.2017 |

Начальник финансового отдела |

Финансовый отдел |

|

Подпроцесс |

Процедура |

Действие |

Описание действий/Выполнить/Удостовериться/Проверить |

Ответственное лицо |

Документ на входе |

Документ на выходе |

Временные рамки |

|

|

Ф1.2.1. Формирование и согласование Реестра платежей (см. блок-схему) |

Ф1.2.1.1. Формирование Реестра платежей |

Ф1.2.1.1.1. Входной контроль Заявок на оплату |

1. К заявке приложен счет на оплату. Реквизиты на счете и в заявке совпадают: номер, дата, сумма, назначение платежа. 2. Банковские реквизиты в счете указаны четко и в полном объеме. Банк, в котором открыт расчетный счет контрагента, не отнесен к неплатежеспособным, не лишен лицензии. 3. Куратор платежа имеет право инициировать заявку на указанное назначение платежа, классификацию расходов. 4. Заявка на сумму менее 100 тыс. руб. утверждена финансовым директором. Заявка на сумму более 100 тыс. руб. утверждена генеральным директором. 5. Заявка согласована (наличие подписей, расшифровка подписи): • куратор платежа; • главный бухгалтер (допускается заместитель главного бухгалтера); • юрисконсульт или специалист по договорам; • экономист; • бухгалтер материального отдела. 6. Заявка принята начальником финотдела: на заявке стоит подпись и дата. Если выявлены несоответствия по пп. 1–5, заявку нужно вернуть куратору платежа, по п. 6 — задать вопрос начальнику |

Бухгалтер |

Заявка на оплату непроверенная |

Заявка на оплату проверенная |

До 12.00 ежедневно |

|

|

Ф1.2.1.1.2. Внесение Заявок на оплату в Реестр платежей |

1. На основании заявки сделать запись в Реестре: • номер и дата заявки; • номер счета, дата, сумма, назначение платежа, граничный срок оплаты, предпочтительный срок оплаты; … • дата поступления заявки в финотдел. 2. Проверить внесенные счета от данного контрагента на предмет задвоений — номер счета, счета от одной даты, счета на одинаковые суммы, идентичные назначения платежа. 3. В строке заявки «Заявка внесена в Реестр» проставить свои Ф.И.О., подпись, дату внесения |

Бухгалтер |

Заявка на оплату проверенная |

Реестр платежей |

До 12.00 ежедневно |

|||

|

Ф1.2.1.2. Согласование Реестра платежей |

Ф1.2.1.2.1. Выбор приоритетных платежей |

1. Правила выбора приоритетных платежей для оплаты: • в первую очередь оплачивать счета, срок оплаты которых истекает; • если сумма крупная (более 100 тыс. руб.), срок оплаты приближается, то до истечения срока оплачивать частями. 2. Учитывать очередность приоритетов: 1) налоги, платежи во внебюджетные фонды; 2) заработная плата; 3) аренда торговых площадей; … 10) прочие платежи. 3. Учитывать значимость контрагентов |

Экономист |

Реестр платежей |

Реестр «Приоритетные оплаты на сегодня» не согласованный |

С 12.00 до 13.00 ежедневно |

||

|

Ф1.2.1.2.2. Согласование «Приоритетных оплат на сегодня» с финансовым директором |

1. Направить Реестр «Приоритетные оплаты на сегодня» через окно программы «Согласование» финансовому директору. 2. После получения ответного сообщения «Согласовано»: • распечатать сообщение, подколоть в папку; • передать Реестр «Приоритетные оплаты на сегодня» бухгалтеру для формирования платежных поручений в системе «Клиент-Банк» (Ф1.2.2) |

Начальник финансового отдела |

Реестр «Приоритетные оплаты на сегодня» несогласованный |

Реестр «Приоритетные оплаты на сегодня» согласованный |

В 13.00 ежедневно |

|||

|

Ф1.2.2. Формирование платежных поручений в системе «Клиент-Банк» |

Согласно пользовательским инструкциям банка для системы «Клиент-Банк» |

Бухгалтер |

Реестр «Приоритетные оплаты на сегодня» согласованный; Заявки на оплату; счета на оплату |

Платежное поручение |

С 15.00 до 17.00 ежедневно |

|||

|

Ф1.2.3. Работа с выписками по расчетному счету |

1. Распечатать выписку по расчетному счету из системы «Клиент-Банк». Примечание: сегодня бухгалтер распечатывает выписку за прошлый банковский день. 2. В полученной выписке сверить остаток денежных средств на начало дня с остатками на конец по банковской выписке за предыдущий день. 3. Сверить построчно все платежи по расходу в банковской выписке с Реестром «Приоритетные оплаты» за соответствующую дату: • все ли платежи проведены; • удостовериться, что выписка не содержит платежей, оплаты по которым не предусматривались Реестром. 4. Проверить сумму списаний денежных средств, которые банк сделал самостоятельно. Убедиться, что банк списал только комиссионные (нет списаний по судебным искам и т. п.). 5. В Реестре платежей все заявки, оплаты по которым прошли по выписке, отметить как оплаченные, проставить дату оплаты. 6. В заявках, оплата которых подтверждена выпиской по расчетному счету, проставить штамп «Оплачено/Дата». Убрать оплаченные заявки в папку «Заявки оплаченные» |

Бухгалтер |

Банковская выписка непроверенная |

Банковская выписка проверенная |

С 9.00 до 10.00 ежедневно |

|||

|

Ф1.2.4. Отражение проведенных платежей на счетах бухгалтерского учета |

1. Передать выписку в материальный отдел бухгалтерии, в центральную бухгалтерию. 2. Забрать выписку с проставленной корреспонденцией счетов за подписью сотрудников бухгалтерии по каждому платежу. 3. Проставить счета бухгалтерского учета в учетной программе (режим «Провести платежи»). Регламентное отставание: два рабочих дня (сегодня бухгалтерские проводки за позавчера) |

Бухгалтер |

Банковская выписка проверенная |

Журнал-ордер |

С 9.00 до 12.00; с 14.00 до 15.00 ежедневно |

|||

|

Ф1.2.5. Отражение проведенных платежей на статьях бюджета |

1. Проставить в учетной программе (режим «Бюджетирование») классификацию расходов, указанную в соответствующих заявках на оплату. 2. Распечатать «Бюджетные расходы за ___» за соответствующую дату, передать распечатку в отдел бюджетирования. Регламентное отставание: один рабочий день (сегодня отражение бюджетных расходов за вчера) |

Бухгалтер |

Банковская выписка проверенная |

Отчет об исполнении бюджета |

С 9.00 до 12.00; с 14.00 до 15.00 ежедневно |

Реестр платежей на 31.01.2017

|

Граничный срок оплаты |

Предпочтительный срок оплаты |

Заявка на оплату |

Счет на оплату |

Контрагент |

Значимость контрагента |

Сумма, руб. |

Назначение платежа |

Классификация платежа |

Очередность по приоритетам |

Договор |

Куратор платежа |

Дата поступления заявки в финотдел |

Примечание |

|

25.01.2017 |

25.01.2017 |

14/755 |

№ 36 от 20.01.2017 |

ИП Скакунов М. Д. |

3 |

8100 |

Канцтовары |

32.8. АХД. Канцтовары |

3 |

№ 33 от 15.10.2016 |

Отдел снабжения/ Снегирев С. М. |

27.01.2017 |

Срок оплаты просрочен! |

|

31.01.2017 |

31.01.2017 |

15/714 |

№ 25 от 25.01.2017 |

ООО «Торговый центр» |

2 |

25 300 |

Аренда |

10.1. Аренда торговых площадей |

3 |

№ 714 от 03.01.2017 |

Коммерческий директор/ Кулаков А. Н. |

30.01.2017 |

Срочно оплатить! |

|

05.02.2017 |

01.02.2017 |

15/710 |

№ 116 от 28.01.2017 |

ООО «Центр-Сити» |

1 |

36 000 |

Аренда |

10.1. Аренда торговых площадей |

1 |

№ 515 от 01.07.2016 |

Коммерческий директор/ Кулаков А. Н. |

29.01.2017 |

|

|

05.02.2017 |

05.02.2017 |

23/219 |

№ 96 от 28.01.2017 |

ООО «Родник» |

3 |

3200 |

Вода питьевая |

32.10. АХД. Обеспечение сотрудников питьевой водой |

3 |

№ 74 от 05.01.2017 |

Офис-менеджер/Краснова Л. Ю. |

29.01.2017 |

|

|

10.02.2017 |

10.02.2017 |

18/331 |

№ 18 от 31.01.2017 |

ООО «Мир связи» |

2 |

7400 |

Услуги связи |

22. Услуги связи. Интернет |

2 |

№ 54 от 01.01.2014 |

Отдел телекоммуникаций/Максимов В. Р. |

31.01.2017 |

|

|

10.02.2017 |

05.02.2017 |

16/712 |

№ 12 от 28.01.2017 |

ООО «Супер-Курьер» |

2 |

63 100 |

Услуги по доставке |

8.5. Услуги по доставке товара клиентам |

4 |

№ 56 от 02.11.2016 |

Отдел логистики/Мамонова Е. Д. |

28.01.2017 |

|

|

10.02.2017 |

03.02.2017 |

12/678 |

№ 18 от 25.01.2017 |

ООО «Эталон» |

3 |

72 800 |

Подшипники |

15.4. Запчасти для ремонта грузового автомобильного транспорта |

5 |

№ 312 от 15.01.2017 |

Отдел снабжения/Снегирев С. М. |

30.01.2017 |

|

|

15.02.2017 |

15.02.2017 |

9/111 |

№ 5 от 30.01.2017 |

ИП Саратова М. Т. |

3 |

15 400 |

Спецодежда |

10.12. Спецодежда для торгового персонала |

10 |

№ 31 от 20.12.2016 |

Отдел снабжения/Снегирев С. М. |

31.01.2017 |

Уточнить у куратора |

Начальник финансового отдела Дубовой К. Е. Дубовой

К СВЕДЕНИЮ

При описании или оптимизации бизнес-процессов финансового отдела следует уделить особое внимание формированию платежных поручений как главных первичных документов по списанию денежных средств с расчетного счета.

На этом этапе описание не потребуется, если финансовое учреждение, в котором у компании открыт расчетный счет, имеет пользовательские инструкции по работе в системах дистанционного банковского обслуживания, регламенты обмена электронными документами по системе «Клиент-Банк».

Не нужно описывать то, что уже описано. Лучше и подробнее, чем это сделали работники банка, сотрудник компании не выполнит. В собственном регламенте просто дайте ссылку на пользовательские инструкции. Причем не только в распечатанном виде. Такие документы постоянно изменяются, поэтому дайте ссылку, где найти пользовательскую инструкцию в электронной версии на сайте банка.

За каждым этапом в бизнес-процессе закрепляют ответственное должностное лицо. Например, за согласование приоритетных оплат на сегодня с финансовым директором отвечает начальник финотдела. Именно он направляет Реестр «Приоритетные оплаты на сегодня» финансовому директору и получает его одобрение на строго определенные платежи.

ЭТО ВАЖНО

Бухгалтер делает только те оплаты, что перечислены в утвержденном финансовым директором реестре, который получен от начальника финотдела.

Такое описание бизнес-процесса обеспечивает:

- санкционирование оплат (сначала на уровне Заявок на оплату, затем на уровне Реестра);

- документальный след санкционирования, возложение ответственности на каждое должностное лицо, участвующее в процессе.

Обязательно указывайте временные рамки, сроки. Это позволит оптимизировать рабочее время сотрудников. Например, Заявки на оплату финансовый отдел принимает и вносит в Реестр платежей до 12.00. С 12.00 начинают определять, кому платить сегодня исходя из очередности, категории поставщиков и объема денежных средств на расчетном счете. К 13.00 необходимо сформировать Реестр «Приоритетные оплаты на сегодня», направить документ финансовому директору на утверждение. Другими словами, начальник снабжения не может требовать срочной оплаты сегодня заявки, которую он принесет в 14.00. Для специалистов финотдела это означает заново выполнить подпроцесс «Формирование и согласование Реестра платежей».

А если таких желающих ежедневно не одно лицо, а несколько? Это вносит хаос в работу подразделения, делает невозможным планирование, отнимает рабочее время сотрудников на постоянные переделки, а ведь в функции финансового отдела входят и другие процедуры, бизнес-процессы.

БИЗНЕС-ПРОЦЕССЫ В ВИДЕ БЛОК-СХЕМ

Бизнес-процессы часто описывают в виде блок-схем. Так поступают внешние консультанты, привлеченные для бизнес-проектирования, если этап описания бизнес-процессов предшествует автоматизации отдельных сфер.

Блок-схема — разновидность схем, описывающих процессы, в которых отдельные действия или документы изображены в виде блоков различной формы, соединяемых стрелками.

Подпроцесс «Ф1.2.1. Формирование и согласование Реестра платежей», описанный ранее в табличной форме, в виде блок-схемы изображен на рис. 2.

Общепринято использовать формы блоков в соответствии с ГОСТ 19.701-90 «Единая система программной документации. Схемы алгоритмов, программ, данных и систем. Условные обозначения и правила выполнения».

Важная деталь: рабочая группа вправе упростить блок-схему, использовать блоки в значениях, отличных от ГОСТа. Главное, чтобы Владелец процесса, Заказчик и Руководитель проекта, Аналитики, Эксперты и непосредственные исполнители понимали их значение. Блок-схему можно создать с помощью различных программных продуктов (например, MS Visio, MS Word).

Регламентация финансовых бизнес-процессов:

- дает понимание, как быстро изменить политику управления денежными потоками. Для этого изменяют перечень лиц, согласовывающих Заявки на оплату, или устанавливают иную очередность приоритетных оплат;

- позволяет избежать конфликтов с руководителями других структурных подразделений о задержках оплат — понятны и прозрачны принципы очередности оплат, порядок включения заявки в реестр платежей.

Статья опубликована в журнале «Планово-экономический отдел» № 2, 2017.