Запрос на оформление лизинга

Название компании

ФИО

Номер телефона

ИНН

Ваш город

- Архангельск

- Астрахань

- Барнаул

- Белгород

- Благовещенск

- Брянск

- Великий Новгород

- Владивосток

- Владимир

- Волгоград

- Вологда

- Воронеж

- Екатеринбург

- Иваново

- Ижевск

- Иркутск

- Йошкар-Ола

- Казань

- Калининград

- Калуга

- Кемерово

- Киров

- Краснодар

- Красноярск

- Курск

- Кызыл

- Липецк

- Москва

- Мурманск

- Набережные Челны

- Нижневартовск

- Нижний Новгород

- Новокузнецк

- Новосибирск

- Омск

- Орел

- Оренбург

- Пенза

- Пермь

- Пятигорск

- Ростов-на-Дону

- Рязань

- Самара

- Санкт-Петербург

- Саранск

- Саратов

- Смоленск

- Ставрополь

- Сургут

- Сыктывкар

- Тамбов

- Тверь

- Тольятти

- Томск

- Тюмень

- Улан-Удэ

- Ульяновск

- Уфа

- Хабаровск

- Чебоксары

- Челябинск

- Чита

- Ярославль

Электронная почта

Принимаю условие пользовательского соглашения и

даю согласие на

обработку моей персональной информации

Запрос на обратный звонок

ФИО

Номер телефона

Ваш город

- Архангельск

- Астрахань

- Барнаул

- Белгород

- Благовещенск

- Брянск

- Великий Новгород

- Владивосток

- Владимир

- Волгоград

- Вологда

- Воронеж

- Екатеринбург

- Иваново

- Ижевск

- Иркутск

- Йошкар-Ола

- Казань

- Калининград

- Калуга

- Кемерово

- Киров

- Краснодар

- Красноярск

- Курск

- Кызыл

- Липецк

- Москва

- Мурманск

- Набережные Челны

- Нижневартовск

- Нижний Новгород

- Новокузнецк

- Новосибирск

- Омск

- Орел

- Оренбург

- Пенза

- Пермь

- Пятигорск

- Ростов-на-Дону

- Рязань

- Самара

- Санкт-Петербург

- Саранск

- Саратов

- Смоленск

- Ставрополь

- Сургут

- Сыктывкар

- Тамбов

- Тверь

- Тольятти

- Томск

- Тюмень

- Улан-Удэ

- Ульяновск

- Уфа

- Хабаровск

- Чебоксары

- Челябинск

- Чита

- Ярославль

В котором часу позвонить?

Принимаю условие пользовательского соглашения и

даю согласие на

обработку моей персональной информации

Спасибо! Ваш запрос отправлен!

Наш менеджер свяжется с вами в ближайшее время и поможет с

вопросами по лизингу

Спасибо! Ваш запрос отправлен!

Наш менеджер свяжется с вами в указанное вами время

Лизинговые операции нужно учитывать в бухгалтерском и налоговом учётах по правилам, зависящим от вида лизинга. Рассказываем, как отражать такие операции у разных сторон сделки в соответствии с последними изменениями законодательства. Внутри статьи подарок — запись вебинара по учёту лизинга в 2022 году.

Лизинг и его виды

В соответствии со ст. 665 ГК РФ и законом от 29.10.1998 № 164-ФЗ лизинг — это финансовая аренда. В лизинговой сделке участвуют три стороны:

- Лизингодатель покупает имущество и передаёт его по договору лизингополучателю во владение и пользование, с правом выкупа или без него.

- Лизингополучатель перечисляет лизинговые платежи, использует имущество и потом выкупает его, если последнее предусмотрено договором лизинга.

- Продавец — владелец имущества, который продаёт его лизингодателю для передачи в лизинг. Иногда продавец передаёт имущество непосредственно лизингополучателю. Продавец может совпадать с лизингополучателем — такой вариант называется возвратным лизингом.

В лизинг можно предоставлять любые непотребляемые вещи, кроме земельных участков и других природных объектов. В первую очередь это основные средства: здания и сооружения, автомобили, станки и другое оборудование.

Но предмет лизинга — не обязательно основное средство, так как здесь нет ограничений по стоимости, длительности использования и требования обязательного получения экономической выгоды. Например, организация может установить, что для целей бухгалтерского учёта к основным средствам относятся объекты стоимостью свыше 100 000 руб. Однако это не помешает компании приобрести в лизинг станок стоимостью 80 000 руб.

Лизинговый платёж складывается из нескольких составляющих:

- компенсация затрат на покупку объекта и его доставку;

- компенсация затрат на дополнительные услуги, если они есть;

- прибыль лизингодателя;

- выкупная стоимость объекта, если договор предусматривает выкуп.

Лизинг можно разделить на виды по нескольким признакам.

По месту ведения деятельности участников сделки. Внутренний: все участники — резиденты РФ, международный: хотя бы один из участников — нерезидент РФ.

По объёму услуг. Лизингодатель только передаёт предмет лизинга лизингополучателю или оказывает дополнительные услуги. Например, регистрирует автомобиль в ГИБДД и оформляет страховку.

По наличию посредников. Прямая сделка или сублизинг, когда лизингополучатель передаёт объект в пользование третьим лицам.

С выкупом или без. Объект возвращается лизингодателю или по окончании срока действия договора переходит в собственность лизингополучателя.

Есть особые формы лизинга:

- лизинг с государственными и муниципальными учреждениями: в этом случае в договор нужно включить положения, предусмотренные ст. 9.1 закона № 164-ФЗ;

- возвратный лизинг: владелец имущества продаёт его и одновременно с этим берёт его же в лизинг и продолжает использовать.

Подарок для наших читателей — запись вебинара по бухгалтерскому и налоговому учёту лизинга в 2022 году. Полтора часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы от Людмилы Архипкиной — ведущего методолога по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Бухгалтерский учёт у лизингополучателя

Поскольку лизинг — это разновидность аренды, бухучёт нужно вести в соответствии с ФСБУ 25/2018«Бухгалтерский учёт аренды». Бухучёт лизинговых операций не зависит от того, на чьём балансе по договору находится предмет лизинга. Разница есть только в налоговом учёте.

Чтобы предмет лизинга можно было классифицировать как объект учёта аренды, должны выполняться следующие условия:

- предмет предоставлен на определённый срок;

- предмет можно идентифицировать — он однозначно определён в договоре аренды и арендодатель не имеет права произвольно заменить его;

- арендатор будет получать экономические выгоды от использования объекта в течение срока аренды;

- арендатор может сам определять, как использовать предмет аренды, с учётом технических ограничений.

Признание права пользования активом и обязательства по аренде

При выкупном лизинге договор содержит условие о переходе права собственности на предмет лизинга к лизингополучателю (ст. 19 закона № 164-ФЗ). Переход может произойти как по окончании срока действия договора лизинга, так и ранее, смотря как договорились стороны. Договор лизинга может предусматривать отдельный выкупной платёж, но это не обязательно. Стороны могут договориться о любом платеже, даже чисто символическом, намного меньше текущей рыночной стоимости объекта (п. 1 постановления Пленума ВАС РФ от 14.03.2014 № 17).

При выкупном лизинге лизингополучатель должен одновременно признать в бухучёте на дату получения предмета лизинга право пользования активом (ППА) и обязательство по аренде.

ППА складывается из следующих частей (п. 13 ФСБУ 25/2018):

- Первоначальная оценка обязательства по аренде.

- Авансовые арендные платежи — выплаты, которые лизингополучатель произвёл до получения предмета лизинга или в день получения.

- Дополнительные затраты лизингополучателя: доставка, установка, наладка.

- Оценочные обязательства лизингополучателя, например, по будущему демонтажу установленного оборудования.

ППА нужно учитывать по тем же правилам, что и похожие по характеру использования объекты: основные средства и капвложения (п. 10 ФСБУ 25/2018). Следовательно, стоимость ППА нужно сформировать на отдельном субсчёте к счёту 08, а затем перенести на счет 01.

Обязательство по аренде — это сумма всех будущих арендных платежей с учётом дисконтирования (п. 14, 15 ФСБУ 25/2018). Стандартный способ расчёта ставки дисконтирования, предлагаемый стандартом ФСБУ 25/2018, достаточно сложен. Бухгалтеру потребуется определить справедливую стоимость предмета лизинга на текущий момент и на дату окончания срока действия договора.

Но есть альтернативный, более простой вариант — использовать текущую рыночную ставку по заёмным средствам, которые можно привлечь на срок действия договора лизинга. Компания может взять ставку по своим действующим кредитам, если они есть, либо информацию из кредитных предложений банков. Также можно применить экспертную оценку: добавить к текущей ключевой ставке ЦБ РФ несколько процентных пунктов, исходя из кредитоспособности компании.

Пример 1.

ООО «Старт» 31.12.2022 взяло станок в лизинг с последующим выкупом. Срок договора лизинга — 3 года. Лизинговые платежи в сумме по 600 000 руб. подлежат уплате 31.12.2023, 31.12.2024 и 31.12.2025. Кроме того, 31.12.2025 лизингополучатель должен перечислить выкупной платёж в сумме 10 000 руб. ООО «Старт» потратило на доставку, монтаж и подключение станка 30 000 руб. Работы произвёл сторонний подрядчик. Ставку дисконтирования компания определила в размере 15%, исходя из полученных в 2022 году кредитов на срок три года.

Дт 08 Кт 60 30 000 руб. — отражены затраты на доставку, монтаж и подключение станка.

Первоначальное обязательство по аренде с учётом выкупного платежа и дисконтирования:

ОА = 1 810 000 / (1 + 0,15)3 = 1 190 104 руб.

Дт 08 Кт 76 1 190 104 руб. — отражено первоначальное обязательство по аренде.

Дт 01.ППА Кт 08 1 220 104 руб. (30 000 руб. + 1 190 140 руб.) — ППА признано в бухучёте.

Амортизация права пользования активом

Компания должна амортизировать право пользования активом так же, как аналогичные по характеру использования основные средства. Если условия договора лизинга предусматривают выкуп объекта, то можно установить срок полезного использования (СПИ), превышающий срок договора (п. 17 ФСБУ 25/2018).

Амортизацию ППА нужно относить на расходы компании. Конкретный корреспондирующий счёт зависит от назначения предмета лизинга. Например, если в лизинг взяли станок для основного производства, то это будет счёт 20.

В течение срока действия договора лизинга обязательство по аренде меняется следующим образом (п. 18-20 ФСБУ 25/2018):

- Увеличивается на сумму процентов, начисленную по ставке дисконтирования, сближаясь с номинальной величиной по мере приближения срока исполнения. Увеличение обязательства в общем случае нужно отнести на текущие затраты.

- Уменьшается на сумму перечисленных лизинговых платежей.

В момент перехода права пользования на предмет лизинга его стоимость и накопленную амортизацию нужно перенести внутри счетов 01 и 02 на субсчета, где отражается информация о собственных основных средствах.

Если лизингополучатель установил срок полезного использования больше, чем срок договора лизинга, то после перехода права собственности на него нужно продолжать начислять амортизацию в том же порядке.

Пример 2.

Воспользуемся условиями примера 1. Компания «Старт» установила для приобретённого в лизинг станка СПИ пять лет и линейный метод амортизации.

Сумма амортизации в год:

А = 1 220 104 руб. / 5 = 244 021 руб.

Операции на 31.12.2023:

Дт 20 Кт 02.ППА 244 021 руб. — начислена амортизация ППА.

Обязательство по аренде с учётом дисконтирования:

ОА2023 = 1 810 000 руб. / (1 + 0,15)2 = 1 368 620 руб.

Дт 20 Кт 76 178 516 руб. (1 368 620 руб. — 1 190 104 руб.) — увеличение обязательства по аренде отнесено на затраты основного производства.

Дт 76 Кт 51 600 000 руб. — отражён текущий лизинговый платёж.

Обязательство по аренде на 31.12.2023 года с учётом дисконтирования и оплаты:

ОА2023 = 1 190 104 + 178 516 — 600 000 = 768 620 руб.

Операции на 31.12.2024:

Дт 20 Кт 02.ППА 244 021 руб. — начислена амортизация ППА.

Обязательство по аренде с учётом дисконтирования:

ОА2024 = 1 210 000 руб. / (1 + 0,15)1 = 1 052 174 руб.

Дт 20 Кт 76 283 554 руб. (1 052 174 руб. – 768 620 руб.) — увеличение обязательства по аренде отнесено на затраты основного производства.

Дт 76 Кт 51 600 000 руб. — отражён текущий лизинговый платёж.

Обязательство по аренде на 31.12.2024 года с учётом дисконтирования и оплаты:

ОА2024 = 768 620 руб. + 283 554 руб. – 600 000 руб. = 452 174 руб.

Операции на 31.12.2025:

Дт 20 Кт 02.ППА 244 021 руб. — начислена амортизация ППА.

Обязательство по аренде равно последнему лизинговому платежу с учётом выкупной стоимости:

ОА2024 = 610 000 руб. / (1 + 0,15)0 = 610 000 руб.

Дт 20 Кт 76 157 826 руб. (610 000 руб. – 452 174 руб.) — увеличение обязательства по аренде отнесено на затраты основного производства.

Дт 76 Кт 51 610 000 руб. — отражены последний лизинговый платёж и выкупная стоимость.

Обязательство по аренде на 31.12.2025:

ОА2025 = 452 174 руб. + 157 826 руб. – 610 000 руб. = 0 руб.

Дт 01.ОС Кт 01.ППА 1 220 104 руб. — предмет лизинга учтён в составе собственных основных средств.

Дт 02.ППА Кт 02.ОС 732 063 руб. (244 021 руб. х 3) — накопленная амортизация по ППА перенесена на субсчёт по амортизации собственных основных средств.

Далее до истечения срока полезного использования компания будет ежегодно амортизировать станок так же, как ППА во время действия договора лизинга:

Дт 20 КТ 02.ОС 244 021 руб.

Переоценка права пользования активом

Если компания переоценивает собственные основные средства, то она может переоценивать и ППА по активам, которые относятся к той же группе (п. 16 ФСБУ 25/2018). Это решение необходимо закрепить в учётной политике.

Пример 3.

Воспользуемся условиями примеров 1 и 2. Компания «Старт» решила переоценить свои станки по состоянию на 31.12.2023. Организация определила, что справедливая стоимость приобретённого в лизинг станка – 1 400 000 руб.

Сумму дооценки и пересчитанной амортизации компания отнесла на добавочный капитал:

Дт 01.ППА Кт 83 179 896 руб. (1 400 000 руб. — 1 220 104 руб.)

Дт 83 Кт 02.ППА 35 979 руб. (1 400 000 руб. / 1 220 104 х 244 021 руб. — 244 021 руб.)

Пересчёт стоимости ППА и обязательства по аренде при изменении условий договора

Организация должна пересчитать ППА и обязательство по аренде, если:

- изменилась величина арендных платежей;

- изменилось намерение пересмотреть срок аренды, которое ранее было учтено при оценке обязательства;

- изменились условия договора, например, стороны договорились о досрочном выкупе предмета лизинга.

Корректировку обязательства по аренде нужно списать за счёт ППА. Если обязательство по аренде уменьшилось на сумму, которая превышает ППА, то разницу следует отнести на прочие доходы (п. 21 ФСБУ 25/2018).

Пример 4.

Воспользуемся условиями примеров 1 и 2 и предположим, что компания «Старт» договорилась с лизингодателем о досрочном закрытии договора лизинга и выкупе станка 31.12.2024. По условиям дополнительного соглашения лизингополучатель должен будет заплатить на эту дату дополнительно к текущему платежу 600 000 руб., ещё 110 000 руб., куда входит и выкупная стоимость объекта — 10 000 руб.

Таким образом, обязательство по аренде на 31.12.2024 будет равно:

ОА2024 = 600 000 руб. + 110 000 руб. = 710 000 руб.

По сравнению с величиной на 31.12.2023 обязательство уменьшилось на 58 620 руб. (768 620 руб. – 710 000 руб.). Это уменьшение компания списала за счёт ППА: Дт 76 Кт 01.ППА 58 620 руб.

Дт 76 Кт 51 710 000 руб. — окончательный расчёт по договору лизинга при досрочном погашении.

Далее уменьшенную сумму ППА и накопленную за два года амортизацию компания перенесла на субсчета по учёту собственных основных средств:

Дт 01.ОС Кт 01.ППА 1 161 484 руб. (1 220 104 руб. — 58 620 руб.)

Дт 02.ППА Кт 02.ОС 488 042 руб. (244 021 руб. х 2)

Особенности расчёта ППА и обязательства по аренде для организаций с упрощённым бухучётом

Если организация имеет право вести упрощённый бухучёт, то она может упростить и учёт выкупного лизинга:

- При определении стоимости права пользования активом не включать в него затраты по поступлению и доработке предмета аренды, а также оценочные обязательства. Их нужно отнести на расходы текущего периода (п. 13 ФСБУ 25/2018).

- Обязательство по аренде можно определять как сумму номиналов арендных платежей без учёта дисконтирования.

Пример 5.

Воспользуемся условиями примера 1 и предположим, что компания «Старт» ведёт упрощённый бухучёт. В этом случае обязательство по аренде (ОА) будет равно сумме номинальных величин лизинговых платежей за три года и выкупного платежа:

ОА = 600 000 руб. х 3 + 10 000 руб. = 1 810 000 руб.

Так как договор лизинга не предусматривает авансовых платежей, то право пользования активом будет равно обязательству по аренде:

ППА = ОА = 1 810 000 руб.

Дт 08 Кт 76 1 810 000 руб. — отражено обязательство по аренде.

Дт 01.ППА Кт 08.ППА 1 810 000 руб. — признано ППА.

А затраты на доставку и монтаж станка компания отнесёт на расходы периода:

Дт 20 Кт 60 30 000 руб.

При лизинге без права выкупа лизингополучатель может ещё больше упростить для себя бухучёт, если одновременно выполняются два условия (п. 12 ФСБУ 25/2018):

- Договор не предусматривает переход права собственности на предмет лизинга к лизингополучателю или возможность его выкупа по символической цене, которая намного ниже справедливой стоимости.

- Лизингополучатель не планирует сдавать предмет лизинга в субаренду.

Кроме того, необходимо, чтобы выполнялось одно из следующих дополнительных условий (п. 11 ФСБУ 25/2018):

- Срок действия договора не превышает 12 месяцев.

- Рыночная цена нового предмета лизинга не превышает 300 000 руб.

- Лизингополучатель может вести упрощённый бухучёт.

Если все перечисленные условия соблюдены, то лизингополучатель может признавать затраты по лизингу равномерно или другим обоснованным способом с учётом порядка использования объекта.

Пример 6.

Воспользуемся условиями примера 1 и предположим, что компания «Старт» ведет упрощённый бухучёт, а договор лизинга не предусматривает выкуп станка. В договоре указаны три текущих платежа по 600 000 руб.: на 31.12.2023, 31.12.2024 и 31.12.2025.

Лизингополучатель может в указанные даты списать эти суммы на текущие расходы одинаковыми проводками:

Дт 20 Кт 76 600 000 руб.

При этом предмет лизинга в течение срока действия договора нужно учитывать на забалансовом счёте 001 «Арендованные основные средства». В качестве стоимости станка для учёта за балансом лизингополучатель может взять цену, по которой лизингодатель купил его у продавца.

Бухгалтерский учёт у лизингодателя

Бухучёт при выкупном лизинге

Выкупной лизинг согласно ФСБУ 25/2018 классифицируется строго как финансовая аренда, а значит лизингодатель должен признать специальный объект учёта — инвестицию в аренду (п. 33 ФСБУ 25/2018). Здесь нет исключений даже для тех лизингодателей, которые ведут упрощённый бухучёт (п. 25 и п. 28 ФСБУ 25/2018).

Её валовая стоимость равна сумме будущих платежей по договору лизинга и негарантированной ликвидационной стоимости — суммы, которую лизингодатель ожидает получить по окончании срока действия договора. Для выкупного лизинга это будет цена выкупа объекта.

В бухучёте инвестицию в аренду нужно признавать по чистой стоимости. Это сумма справедливой стоимости предмета лизинга и дополнительных затрат лизингодателя, если они были. Если лизингодатель купил предмет лизинга по рыночной цене, то в качестве справедливой стоимости можно взять покупную цену.

Исходя из разницы между валовой и чистой стоимостью и с учётом графика платежей нужно определить ставку дисконтирования. По этой ставке в течение срока действия договора аренды на чистую стоимость нужно начислять проценты, и относить их на доходы текущего периода. Одновременно чистую стоимость инвестиции в аренду нужно уменьшать на сумму полученных текущих платежей (п. 36 ФСБУ 25/2018).

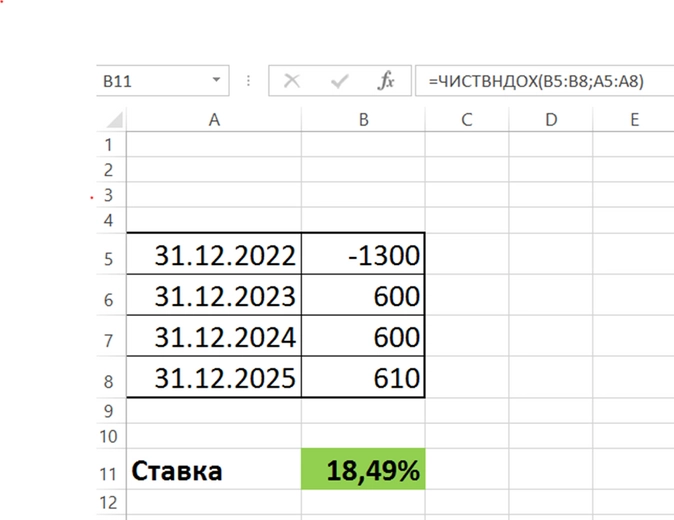

Пример 7.

Рассмотрим учёт у финансовой компании «ПромЛизинг», которая предоставила станок в лизинг компании «Старт» из предыдущих примеров.

Лизинговая компания 31.12.2022 приобрела станок за 1 300 000 руб. у производителя и передала его ООО «Старт». Никаких дополнительных затрат лизингодатель не понёс, так как ООО «Старт» за свой счёт доставило и установило станок. Поэтому справедливая стоимость станка и чистая стоимость инвестиции в аренду будет равна цене покупки.

Дт 76 К 60 1 300 000 руб. — отражена чистая стоимость инвестиции в аренду (ЧСИ).

По условиям договора ООО «Старт» должно перечислить следующие суммы:

- до 31.12.2023 — 600 000 руб.;

- до 31.12.2024 — 600 000 руб.;

- до 31.12.2025 — 610 000 руб.

Для расчёта ставки дисконтирования удобно использовать функцию Excel ЧИСТВНДОХ. Расходы лизингодателя на покупку объекта нужно указать с минусом, а планируемые поступления — с плюсом.

Проводки на 31.12.2023

Дт 76 Кт 91.1 240 392 руб (1 300 000 руб. х 18,49%) — начислены проценты на чистую стоимость инвестиции в аренду (ЧСИ).

Дт 51 Кт 76 600 000 руб. — учтён лизинговый платёж.

ЧСИ2023 = 1 300 000 руб. + 240 392 руб. – 600 000 руб. = 940 392 руб.

Проводки на 31.12.2024

Дт 76 Кт 91.1 173 894 руб. (940 392 руб. х 18,49%) — начислены проценты на ЧСИ.

Дт 51 Кт 76 600 000 руб. — учтён лизинговый платёж.

ЧСИ2024 = 940 392 руб. + 173 894 руб. – 600 000 руб. = 514 286 руб.

Проводки на 31.12.2025

Дт 76 Кт 91.1 95 714 руб. (514 286 руб. х 18,49%) — начислены проценты на ЧСИ.

Дт 51 Кт 76 610 000 руб. — учтён лизинговый и выкупной платёж.

ЧСИ2025 = 514 286 руб. + 95 714 руб. – 610 000 руб. = 0 руб.

Бухучёт при безвыкупном лизинге

Если лизинг не предусматривает выкуп объекта, то лизингодатель при соблюдении дополнительных условий может вести учёт по упрощённым правилам, предусмотренным для операционной аренды.

Операционная аренда — это договор, в рамках которого экономические выгоды и риски, связанные с правом собственности на объект, несёт арендодатель. Для признания аренды операционной достаточно выполнения одного из условий (п. 26 ФСБУ 25/2018):

- Срок действия договора существенно меньше периода, в течение которого предмет лизинга остается пригодным для использования.

- Предмет лизинга имеет неограниченный срок использования и его потребительские свойства со временем не меняются.

- Общая приведённая стоимость лизинговых платежей существенно меньше справедливой стоимости предмета лизинга.

Если лизингодатель имеет право на упрощённый бухучёт, то для признания аренды операционной достаточно того, чтобы договор не предусматривал переход права собственности на объект или выкуп его лизингополучателем по цене существенно ниже справедливой стоимости (п. 28 ФСБУ 25/2018). Дополнительные условия, связанные со сроками и суммой платежей, в этом случае можно не учитывать.

В рамках операционной аренды лизингодатель может признавать свои доходы равномерно или любым другим способом, исходя из условий получения экономических выгод от сделки (п. 42 ФСБУ 25/2018).

Пример 8.

Воспользуемся условиям примера 7. Предположим, что договор не предусматривает выкуп станка, а компания «ПромЛизинг» ведёт упрощённый бухучёт. В этом случае лизингодатель может признавать доходы в сумме 600 000 руб. на каждую из дат поступления платежей: 31.12.2023, 31.12.2024, 31.12.2025:

Дт 76 Кт 91.1 600 000 руб.

Налоговый учёт у лизингополучателя

Если договор заключён до 1 января 2022 года, то нужно учитывать, на балансе какой из сторон договора находится объект (п. 1 ст. 2 закона от 29.11.2021 № 382-ФЗ):

- Если на балансе лизингодателя, то лизингополучатель включает все лизинговые платежи в прочие расходы на последнюю дату отчётного периода.

- Если на балансе лизингополучателя, то лизингополучатель должен включать платежи в прочие расходы за вычетом амортизации. Первоначальная стоимость для начисления амортизации по лизинговому имуществу — это все расходы лизингодателя на его покупку, доставку и доведение до состояния, пригодного к использованию (п. 1 ст. 257 НК РФ).

Пример 9.

Воспользуемся условиями примера 7 и предположим, что договор был заключён на три года на тех же условиях, но на год раньше — 31.12.2021. Станок по условиям договора находится на балансе лизингополучателя — ООО «Старт». Лизингополучатель установил для него срок полезного использования — 5 лет. Затраты компании «ПромЛизинг» на покупку станка — 1 300 000 руб. Амортизация за год в налоговом учёте лизингополучателя:

Ан = 1 300 000 руб. / 5 = 260 000 руб.

На 31.12.2022, 31.12.2023 и 31.12.2024 у лизингополучателя будут следующие расходы в налоговом учёте:

- амортизация — 260 000 руб.;

- лизинговый платеж — 340 000 руб. (600 000 руб. – 260 000 руб.).

Если договор лизинга заключен в 2022 году или позднее, то налоговый учёт у лизингополучателя не зависит от того, на чьём балансе находится объект. Лизингополучатель в любом случае не начисляет амортизацию и включает в прочие расходы все лизинговые платежи, за вычетом только выкупной стоимости, если она есть (пп. 10 п. 1 ст. 264 НК РФ).

Пример 10.

Воспользуемся условиями примера 7. Так как договор заключён 31.12.2022, то налоговый учёт нужно вести по новым правилам. ООО «Старт» будет включать в прочие расходы лизинговые платежи в сумме 600 000 руб. на 31.12.2023, 31.12.2024 и 31.12.2025.

Налоговый учёт у лизингодателя

Если договор заключён до 01.01.2022, то лизингодатель амортизирует лизинговое имущество только в том случае, если оно по договору находится на его балансе.

По договорам, заключённым в 2022 году и позднее, лизингодатель должен начислять амортизацию в налоговом учёте вне зависимости от того, на чьём балансе по договору находится предмет лизинга. При этом лизингодатель сохраняет право применить при расчёте амортизации повышающий коэффициент вплоть до 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Лизинговые платежи лизингодатель в любом случае учитывает, как доход от оказания услуг, а выкупной платёж — как доход от реализации имущества.

Пример 11.

Воспользуемся условиями примера 7. Компания «ПромЛизинг» установила срок полезного использования для станка 50 месяцев и повышающий коэффициент 1,5. Ежемесячная сумма амортизации в налоговом учёте лизингодателя:

Ам = 1 300 000 / 50 х 1,5 = 39 000 руб.

Лизингодатель ежегодно на 31.12.2023, 31.12.2024 и 31.12.2025 будет отражать в налоговом учёте доход по лизинговым платежам в сумме 600 000 руб. Кроме того, на 31.12.2025 будет дополнительный доход от продажи станка в сумме 10 000 руб.

Бухгалтерский и налоговый учёт при возвратном лизинге

Возвратный лизинг — это вариант лизинговой сделки, когда продавец имущества и лизингополучатель — это одно и то же лицо. Владелец имущества продаёт его лизинговой компании и одновременно заключает договор лизинга. Продавец получает доход от продажи, но продолжает пользоваться предметом лизинга, а за использование имущества перечисляет лизинговые платежи.

Возвратный лизинг в общем случае можно рассматривать, как две независимые сделки: купли-продажи и лизинга. В бухгалтерском учёте лизингополучатель отражает у себя выручку от продажи объекта, а лизингодатель — принимает его на баланс. Далее бухучёт операций по лизингу у обеих сторон не будет отличаться от стандартного.

Налоговый учёт также будет аналогичным рассмотренному выше: исходя из даты заключения договора и условия о нахождении предмета лизинга на балансе той или другой стороны.

Иногда договор возвратного лизинга заключают исключительно с целью получить финансирование. По экономическому смыслу эта операция близка к кредитованию под залог. Лизинговая компания получает в собственность имущество, что даёт ей гарантию своевременного возврата средств лизингополучателем. Такая схема не рассмотрена в ФСБУ 25/2018, поэтому здесь можно применить нормы МСФО (п. 7.1 ПБУ 1/2008).

В подобных ситуациях договор обычно включает в себя условие об обратном выкупе объекта продавцом-лизингополучателем. Поэтому покупатель-лизингодатель фактически не получает контроль над объектом, и условие для признания выручки в бухучёте не выполняется (п. В66 МСФО (IFRS) 15).

В этом случае, основываясь на стандартах МСФО можно предложить следующую схему учёта:

Продавец-лизингополучатель:

- Не отражает в бухучёте продажу предмета лизинга и продолжает начислять его амортизацию, как и до продажи.

- Отражает стоимость предмета лизинга в соответствии с договором купли-продажи на забалансовом счёте 009 «Обеспечения обязательств и платежей выданные».

- Сумму, полученную от покупателя-лизингодателя без НДС учитывает, как полученный займ (п. 103 МСФО (IFRS) 16).

- Лизинговые платежи без НДС отражает, как возврат займа и гашение процентов. Ставку определяет расчётным путём, исходя из полученной суммы и графика поступлений.

Покупатель-лизингодатель:

- Не отражает в бухучёте поступление предмета лизинга.

- Учитывает его стоимость на забалансовом счёте 008 «Обеспечения обязательств и платежей полученные».

- Сумму, выплаченную продавцу-лизингополучателю без НДС, учитывает, как выданный займ (п. 103 МСФО (IFRS) 16).

- Лизинговые платежи без НДС отражает, как получение займа и процентов. Ставку определяет расчётным путем, исходя из полученной суммы и графика поступлений.

Этот особый вариант отражения возвратного лизинга относится только к бухучёту. НК РФ не содержит никаких специальных норм для такой ситуации, поэтому налоговый учёт возвратного лизинга нужно вести по общим правилам.

Подарок для наших читателей — запись вебинара по бухгалтерскому и налоговому учёту лизинга в 2022 году. Полтора часа подробного разбора новаций стандарта, конкретных примеров и ответов на вопросы от Людмилы Архипкиной — ведущего методолога по бухгалтерскому учёту и налогообложению интернет-бухгалтерии «Моё дело».

Новый сервис, где искусственный интеллект отвечает на вопросы

AnyQuestion

Бухгалтерская (финансовая) отчетность предприятий

Бухгалтерская (финансовая) отчетность

за 2020 год

Формат отчетности: Полная

Единица измерения: 384 — Тысяча рублей

Для удобства скрыты нулевые строки

Бухгалтерский баланс

| Наименование показателя | Код строки | На 31 декабря 2020 года | На 31 декабря 2019 года | На 31 декабря 2018 года |

|---|---|---|---|---|

| Актив | ||||

| I. Внеоборотные активы | ||||

| Нематериальные активы | 1110 | 23 954 | 36 216 | 33 629 |

| Основные средства | 1150 | 405 321 | 487 445 | 281 735 |

| Доходные вложения в материальные ценности | 1160 | 26 240 164 | 23 768 006 | 17 795 083 |

| Финансовые вложения | 1170 | 742 051 | 742 051 | 742 051 |

| Отложенные налоговые активы | 1180 | 996 431 | 753 914 | 659 976 |

| Прочие внеоборотные активы | 1190 | 0 | 17 | 2 945 |

| Итого по разделу I | 1100 | 28 407 921 | 25 787 649 | 19 515 419 |

| II. Оборотные активы | ||||

| Запасы | 1210 | 63 458 | 68 202 | 77 382 |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 1 608 993 | 800 891 | 1 112 000 |

| Дебиторская задолженность | 1230 | 120 529 585 | 95 566 314 | 78 592 232 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 127 286 | 2 015 878 | 1 370 497 |

| Денежные средства и денежные эквиваленты | 1250 | 2 472 329 | 688 246 | 109 271 |

| Прочие оборотные активы | 1260 | 1 229 367 | 1 274 589 | 652 540 |

| Итого по разделу II | 1200 | 126 031 018 | 100 414 120 | 81 913 922 |

| БАЛАНС | 1600 | 154 438 939 | 126 201 769 | 101 429 341 |

| Пассив | ||||

| III. Капитал и резервы | ||||

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | 120 000 | 120 000 | 120 000 |

| Резервный капитал | 1360 | 18 000 | 18 000 | 18 000 |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 13 752 898 | 10 942 804 | 7 621 481 |

| Итого по разделу III | 1300 | 13 890 898 | 11 080 804 | 7 759 481 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Заемные средства | 1410 | 40 598 492 | 39 907 518 | 27 567 121 |

| Отложенные налоговые обязательства | 1420 | 2 435 681 | 2 059 632 | 1 430 457 |

| Оценочные обязательства | 1430 | 660 000 | 504 399 | 331 547 |

| Итого по разделу IV | 1400 | 43 694 173 | 42 471 549 | 29 329 125 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Заемные средства | 1510 | 35 243 060 | 20 401 305 | 20 446 740 |

| Кредиторская задолженность | 1520 | 42 292 552 | 36 705 472 | 30 770 340 |

| Доходы будущих периодов | 1530 | 18 698 956 | 14 751 729 | 12 181 328 |

| Оценочные обязательства | 1540 | 619 300 | 790 910 | 942 327 |

| Итого по разделу V | 1500 | 96 853 868 | 72 649 416 | 64 340 735 |

| БАЛАНС | 1700 | 154 438 939 | 126 201 769 | 101 429 341 |

Отчет о финансовых результатах

| Наименование показателя | Код строки | За 2020 год | За 2019 год |

|---|---|---|---|

| Выручка Выручка отражается за минусом налога на добавленную стоимость, акцизов. |

2110 | 33 815 733 | 29 611 367 |

| Себестоимость продаж | 2120 | (20 396 589) | (17 057 400) |

| Валовая прибыль (убыток) | 2100 | 13 419 144 | 12 553 967 |

| Коммерческие расходы | 2210 | (227 332) | (223 700) |

| Управленческие расходы | 2220 | (2 907 964) | (2 744 033) |

| Прибыль (убыток) от продаж | 2200 | 10 283 848 | 9 586 234 |

| Доходы от участия в других организациях | 2310 | 1 900 000 | 1 600 000 |

| Проценты к получению | 2320 | 176 575 | 106 815 |

| Проценты к уплате | 2330 | (5 309 626) | (5 034 493) |

| Прочие доходы | 2340 | 9 033 911 | 6 691 071 |

| Прочие расходы | 2350 | (9 490 991) | (6 798 873) |

| Прибыль (убыток) до налогообложения | 2300 | 6 593 717 | 6 150 754 |

| Налог на прибыль | 2410 | -982 823 | -946 631 |

| в т.ч. текущий налог на прибыль | 2411 | (849 290) | (411 394) |

| Чистая прибыль (убыток) | 2400 | 5 610 894 | 5 204 123 |

| Совокупный финансовый результат периода | 2500 | 5 610 894 | 5 204 123 |

Отчет об изменениях капитала

| 1. Движение капитала | |||||

| Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

|---|---|---|---|---|---|

| Величина капитала на 31 декабря 2018 года (3100) | |||||

| 120 000 | (-) | — | 18 000 | 7 621 481 | 7 759 481 |

| Предыдущий год (2019) | |||||

| Увеличение капитала — всего: (3210) | |||||

| 0 | — | — | — | 5 204 123 | 5 204 123 |

| в том числе: чистая прибыль (3211) |

5 204 123 | 5 204 123 | |||

| переоценка имущества (3212) | — | — | — | ||

| доходы, относящиеся непосредственно на увеличение капитала (3213) | — | — | — | ||

| дополнительный выпуск акций (3214) | |||||

| — | — | — | — | ||

| увеличение номинальной стоимости акций (3215) | |||||

| — | — | — | — | ||

| реорганизация юридического лица (3216) | |||||

| — | — | — | — | — | — |

| Уменьшение капитала — всего: (3220) | |||||

| (0) | — | (-) | (-) | (1 882 800) | (1 882 800) |

| в том числе: убыток (3221) |

(-) | (-) | |||

| переоценка имущества (3222) | (-) | (-) | (-) | ||

| расходы, относящиеся непосредственно на уменьшение капитала (3223) | (-) | (-) | (-) | ||

| уменьшение номинальной стоимости акций (3224) | |||||

| (-) | — | — | — | (-) | |

| уменьшение количества акций (3225) | |||||

| (-) | — | — | — | (-) | |

| реорганизация юридического лица (3226) | |||||

| — | — | — | — | — | (-) |

| дивиденды (3227) | (1 882 800) | (1 882 800) | |||

| Изменения добавочного капитала (3230) | — | — | — | ||

| Изменения резервного капитала (3240) | — | — | |||

| Величина капитала на 31 декабря 2019 года (3200) | |||||

| 120 000 | (-) | — | 18 000 | 10 942 804 | 11 080 804 |

| Уставный капитал | Собственные акции, выкупленные у акционеров | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) | Итого |

|---|---|---|---|---|---|

| Величина капитала на 31 декабря 2019 года (3200) | |||||

| 120 000 | (-) | — | 18 000 | 10 942 804 | 11 080 804 |

| Отчетный год (2020) | |||||

| Увеличение капитала — всего: (3310) | |||||

| 0 | — | — | — | 5 610 894 | 5 610 894 |

| в том числе: чистая прибыль (3311) |

5 610 894 | 5 610 894 | |||

| переоценка имущества (3312) | — | — | — | ||

| доходы, относящиеся непосредственно на увеличение капитала (3313) | — | — | — | ||

| дополнительный выпуск акций (3314) | |||||

| — | — | — | — | ||

| увеличение номинальной стоимости акций (3315) | |||||

| — | — | — | — | ||

| реорганизация юридического лица (3316) | |||||

| — | — | — | — | — | — |

| Уменьшение капитала — всего: (3320) | |||||

| (0) | — | (-) | (-) | (2 800 800) | (2 800 800) |

| в том числе: убыток (3321) |

(-) | (-) | |||

| переоценка имущества (3322) | (-) | (-) | (-) | ||

| расходы, относящиеся непосредственно на уменьшение капитала (3323) | (-) | (-) | (-) | ||

| уменьшение номинальной стоимости акций (3324) | |||||

| (-) | — | — | — | (-) | |

| уменьшение количества акций (3325) | |||||

| (-) | — | — | — | (-) | |

| реорганизация юридического лица (3326) | |||||

| — | — | — | — | — | (-) |

| дивиденды (3327) | (2 800 800) | (2 800 800) | |||

| Изменения добавочного капитала (3330) | — | — | — | ||

| Изменения резервного капитала (3340) | — | — | |||

| Величина капитала на 31 декабря 2020 года (3300) | |||||

| 120 000 | (-) | — | 18 000 | 13 752 898 | 13 890 898 |

| 2. Корректировки в связи с изменением учетной политики и исправлением ошибок | |||||

| Наименование показателя | Код строки | На 31 декабря 2018 г. | Изменение капитала за 2019 г. | На 31 декабря 2019 г. | |

|---|---|---|---|---|---|

| За счет чистой прибыли (убытка) | За счет иных факторов | ||||

| Капитал — всего: | |||||

| до корректировок | 3400 | 8 045 784 | 5 392 686 | -1 882 800 | 11 555 670 |

| корректировка в связи с: | |||||

| изменением учетной политики | 3410 | -286 303 | -188 563 | 0 | -474 866 |

| исправлением ошибок | 3420 | — | — | — | — |

| после корректировок | 3500 | 7 759 481 | 5 204 123 | -1 882 800 | 11 080 804 |

| В том числе: | |||||

| нераспределенная прибыль (непокрытый убыток): | |||||

| до корректировок | 3401 | 7 907 784 | 5 392 686 | -1 882 800 | 11 417 670 |

| корректировка в связи с: | |||||

| изменением учетной политики | 3411 | -286 303 | -188 563 | 0 | -474 866 |

| исправлением ошибок | 3421 | — | — | — | — |

| после корректировок | 3501 | 7 621 481 | 5 204 123 | -1 882 800 | 10 942 804 |

| по другим статьям капитала: | |||||

| до корректировок | 3402 | — | — | — | — |

| корректировка в связи с: | |||||

| изменением учетной политики | 3412 | — | — | — | — |

| исправлением ошибок | 3422 | — | — | — | — |

| после корректировок | 3502 | — | — | — | — |

| 3. Чистые активы | ||||

| Наименование показателя | Код строки | На 31 декабря 2020 г. | На 31 декабря 2019 г. | На 31 декабря 2018 г. |

|---|---|---|---|---|

| Чистые активы | 3600 | 15 177 824 | 11 674 386 | 8 226 971 |

Отчет о движении денежных средств

| Наименование показателя | Код строки | За 2020 год | За 2019 год |

|---|---|---|---|

| Денежные потоки от текущих операций | |||

| Поступления — всего в том числе: |

4110 | 92 314 118 | 78 974 955 |

| от продажи продукции, товаров, работ и услуг | 4111 | 87 855 686 | 75 677 864 |

| арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | — | — |

| от перепродажи финансовых вложений | 4113 | — | — |

| прочие поступления | 4119 | 4 458 432 | 3 297 091 |

| Платежи — всего в том числе: |

4120 | (106 665 038) | (89 500 169) |

| поставщикам (подрядчикам) за сырье, материалы, работы, услуги | 4121 | (91 887 274) | (77 496 521) |

| в связи с оплатой труда работников | 4122 | (4 630 046) | (4 010 789) |

| процентов по долговым обязательствам | 4123 | (5 357 239) | (5 154 743) |

| налога на прибыль организаций | 4124 | (862 554) | (384 082) |

| прочие платежи | 4129 | (3 927 925) | (2 454 034) |

| Сальдо денежных потоков от текущих операций | 4100 | -14 350 920 | -10 525 214 |

| Денежные потоки от инвестиционных операций | |||

| Поступления — всего в том числе: |

4210 | 59 683 684 | 66 559 847 |

| от продажи внеоборотных активов (кроме финансовых вложений) | 4211 | — | — |

| от продажи акций других организаций (долей участия) | 4212 | — | — |

| от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) | 4213 | 59 503 874 | 66 429 118 |

| дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях | 4214 | 179 810 | 130 729 |

| прочие поступления | 4219 | — | — |

| Платежи — всего в том числе: |

4220 | (58 015 003) | (67 485 633) |

| в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов | 4221 | (389 503) | (411 133) |

| в связи с приобретением акций других организаций (долей участия) | 4222 | (-) | (-) |

| в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам | 4223 | (57 625 500) | (67 074 500) |

| процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива | 4224 | (-) | (-) |

| прочие платежи | 4229 | (-) | (-) |

| Сальдо денежных потоков от инвестиционных операций | 4200 | 1 668 681 | -925 786 |

| Денежные потоки от финансовых операций | |||

| Поступления — всего в том числе: |

4310 | 42 322 666 | 32 386 938 |

| получение кредитов и займов | 4311 | 42 321 146 | 32 386 938 |

| денежных вкладов собственников (участников) | 4312 | — | — |

| от выпуска акций, увеличения долей участия | 4313 | — | — |

| от выпуска облигаций, векселей и других долговых ценных бумаг и др. | 4314 | — | — |

| прочие поступления | 4319 | 1 520 | — |

| Платежи — всего в том числе: |

4320 | (27 856 462) | (20 356 850) |

| собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников | 4321 | (-) | (-) |

| на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников) | 4322 | (2 800 800) | (1 882 800) |

| в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов | 4323 | (24 831 455) | (18 383 689) |

| прочие платежи | 4329 | (224 207) | (90 361) |

| Сальдо денежных потоков от финансовых операций | 4300 | 14 466 204 | 12 030 088 |

| Сальдо денежных потоков за отчетный период | 4400 | 1 783 965 | 579 088 |

| Остаток денежных средств и денежных эквивалентов на начало отчетного периода | 4450 | 688 246 | 109 271 |

| Остаток денежных средств и денежных эквивалентов на конец отчетного периода | 4500 | 2 472 329 | 688 246 |

| Величина влияния изменений курса иностранной валюты по отношению к рублю | 4490 | 118 | -113 |

Другая случайная отчетность

Документ получен из открытых источников Росстата и Федеральной налоговой службы России

Распечатано с сайта Е-ДОСЬЕ (e-ecolog.ru)

Финансовая отчётность

Excel, 1 MB

В дополнение к раскрытой и подтверждённой аудиторами финансовой отчётности мы собрали показатели отчётности по МСФО за 2010–2022 годы в удобные для анализа таблицы.

Финансовые показатели

164,2 млрд руб.

2022

Лизинговый портфель

за вычетом резерва

под кредитные убытки

(NIL)

39,7 %

2022

Рентабельность

собственного капитала

(RoAE)

6,6 %

2022

Рентабельность активов

(RoAA)

23,9 млрд руб.

2022

Доходы

от операционной

деятельности

22,4 %

2022

Показатель достаточности

основного капитала (1 уровня),

рассчитанный в соответствии

с требованиями Базель III

4Y (2018-2022) CAGR = 30%

4Y (2018-2022) CAGR = 29%

2018-2022 год — показатели рассчитаны на основании консолидированной финансовой отчётности (МСФО) ПАО «ЛК «Европлан». По отчетности была проведена аудиторская проверка независимым аудитором.

Агинский Бурятский

Адыгея

Алтай

Алтайский край

Амурская область

Архангельская область

Астраханская область

Башкортостан

Белгородская область

Брянская область

Бурятия

Владимирская область

Волгоградская область

Вологодская область

Воронежская область

Дагестан

Еврейская автономная область

Забайкальский край

Ивановская область

Ингушетия

Иркутская область

Кабардино-Балкарская Республика

Калининградская область

Калмыкия

Калужская область

Камчатский край

Карачаево-Черкессия

Карелия

Кемеровская область

Кировская область

Коми

Костромская область

Краснодарский край

Красноярский край

Крым

Курганская область

Курская область

Ленинградская область

Липецкая область

Магаданская область

Марий Эл

Мордовия

Москва

Московская область

Мурманская область

Ненецкий автономный округ

Нижегородская область

Новгородская область

Новосибирская область

Омская область

Оренбургская область

Орловская область

Пензенская область

Пермский край

Приморский край

Псковская область

Республика Саха (Якутия)

Ростовская область

Рязанская область

Самарская область

Санкт-Петербург

Саратовская область

Сахалинская область

Свердловская область

Севастополь

Северная Осетия — Алания

Смоленская область

Ставропольский край

Тамбовская область

Татарстан

Тверская область

Томская область

Тульская область

Тыва

Тюменская область

Удмуртская Республика

Ульяновская область

Усть-Ордынский Бурятский

Хабаровский край

Хакасия

Ханты-Мансийский автономный округ

Челябинская область

Чеченская Республика

Чувашская Республика

Чукотский автономный округ

Ямало-Ненецкий автономный округ

Ярославская область

С 2022 года большинство участников рынка финансовой аренды перешли на ФСБУ 25/2018. В стандарте изложен подход, который существенно отличается от применявшегося ранее. Так, учет необходимо вести не по номинальной (отраженной в договоре) стоимости аренды, а по дисконтированной. Как рассчитать дисконт? Какие активы и обязательства отразить в учете? Этому посвящена наша статья.

Особенности лизинговых проводок

По договору финансовой аренды лизингодатель (ЛД) передает лизингополучателю (ЛП) во временное пользование некое имущество. Последний перечисляет арендные платежи.

Часто (но не всегда) договор содержит условие, согласно которому после окончания срока аренды право собственности на объект переходит к лизингополучателю. Сразу оговоримся: в рамках этой статьи станем рассматривать именно такую разновидность лизинга.

Справка

Сумма, которую ЛП должен перечислить лизингодателю при получении права собственности на имущество — это выкупная стоимость. Иногда ее указывают в договоре отдельной суммой. Иногда разбивают на части и включают в арендные платежи.

С отчетности за 2022 год бухучет лизинговых операций необходимо вести по нормам ФСБУ 25/2018 «Бухгалтерский учет аренды» (прежде он применялся добровольно). В этом стандарте закреплен порядок, который существенно отличается от прежнего.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО

Предусмотрен ряд переходных положений.

- Исключение для договоров со сроком действия, истекающим до конца года, в котором организация перешла на ФСБУ 25/2018. К таким договорам допустимо применять прежние правила. Приведем пример. Компания перешла на новый стандарт с отчетности за 2022 год. Следовательно, исключение распространяется на сделки, которые завершатся до наступления 2023 года.

- Организация, которая вправе вести бухучет упрощенным способом, может применять ФСБУ 25/2018 только в отношении договоров, чье исполнение началось в 2022 году.

- В статье 2 Федерального закона от 29.11.21 № 382-ФЗ говорится: по договорам финансовой аренды, заключенным до 2022 года, бухучет ведется по правилам, которые действовали в 2021 году и ранее. Отметим, что эта норма противоречит положениям ФСБУ 25/2018, где подобного утверждения нет.

Учет лизинга у лизингополучателя

Бухучет

Не важно, на чьем балансе по условиям договора числится арендуемый объект: лизингодателя или лизингополучателя. И в том и в другом случае учет по ФСБУ 25/2018 будет одинаковым.

Согласно новому стандарту, ЛП должен признать: право пользования активом (ППА) и обязательство по аренде (ОА).

Важно

Один из главных принципов заключается в следующем. Актив и обязательство отражаются не по номинальной (указанной в договоре) сумме лизинговых платежей, а по приведенной, то есть дисконтированной величине (как рассчитать дисконт, расскажем ниже). Это нужно, чтобы цифры в отчетности правдиво показывали истинное положение дел. Отказаться от дисконтирования может ЛП, который вправе вести бухучет упрощенным способом. Это надо отразить в учетной политике. Так же как и переход на ФСБУ по договорам, которые начали исполняться с 2022 года.

Получить образец учетной политики для небольшого ООО

Получить бесплатно

Величина ППА в общем случае — это сумма всех будущих арендных платежей по договору, скорректированная на дисконт. Право пользования активом отражается по дебету счета 01 «Основные средства» (субсчет «ППА») и амортизируется.

Внимание!

При соблюдении ряда условий арендатор вправе не показывать ППА, а равномерно списывать арендные платежи в расходы. Но в случае лизинга это невозможно. Дело в том, что одно из таких условий — отсутствие в договоре пункта о переходе права собственности на объект аренды от ЛД к ЛП. Поэтому, даже если остальные условия выполнены, лизингополучатель обязан признать актив.

ОА по аренде в общем случае равно по сумме ППА. Обязательство отражается по кредиту счета 76 (субсчет «Обязательства по лизингу») и погашается постепенно. Ежемесячно (либо ежеквартально) арендатор делает лизинговые платежи и начисляет проценты по ставке дисконтирования. При этом платежи уменьшают ОА, а проценты — увеличивают. Добавим: проценты существуют только для целей учета. Фактически лизингополучатель перечисляет на счет ЛД сумму, указанную в договоре, без процентов.

Как рассчитать дисконт у лизингополучателя

Прежде всего, нужно подобрать ставку дисконтирования. В теории она должна быть такой, чтобы по завершении срока лизинга рыночная стоимость объекта равнялась стоимости, по которой его приобрел ЛД, скорректированной на дисконт.

На практике за ставку дисконтирования обычно принимают ставку, по которой ЛП взял или мог бы взять кредит на срок, сопоставимый со сроком аренды. Такой вариант разрешен пунктом 15 ФСБУ 25/2018.

Далее нужно вычислить месячную или квартальную ставку дисконтирования (см. табл.1)

Табл. 1

Формулы для расчета ставки дисконтирования

|

Регулярность лизинговых платежей |

Какую ставку дисконтирования применить |

Формула |

|---|---|---|

|

1 раз в месяц |

месячную |

((1 + годовая ставка / 100)1/12 — 1) × 100% |

|

1 раз в квартал |

квартальную |

((1 + годовая ставка / 100)1/4 — 1) × 100% |

Пример 1

ООО «Орел» получило автомобиль в лизинг. Кроме того, компания взяла в банке кредит под 12% годовых на срок, сопоставимый со сроком финансовой аренды.

Директор ООО издал приказ о том, что ставка дисконтирования для целей учета лизинга — 12% годовых.

Так как арендные платежи делаются раз в месяц, бухгалтер вычислил месячную ставку дисконтирования. Она равна ((1 + 12 / 100)1/12 — 1) × 100% = 0,9489%.

Затем необходимо посчитать коэффициент дисконтирования для каждого месяца (или квартала) по формуле:

1 / (1 + СТ)t, где:

– СТ — месячная (или квартальная) ставка дисконтирования. Берется значение в процентах и делится на 100. Например, если значение равно 0,9%, то в формулу следует подставить 0,009 (0,9 / 100)

– t — количество месяцев (или кварталов) до момента арендного платежа.

Наконец, при помощи коэффициента надо вычислить приведенную величину каждого арендного платежа. Для этого надо умножить номинальный платеж на соответствующий коэффициент. Если ЛП вправе принять НДС к вычету, то в расчетах участвует сумма без НДС. Если вычет не полагается — с учетом НДС.

Пример 2

Срок лизинга автомобиля 15 мес., месячная ставка дисконтирования — 0,9489%.

По договору ООО «Орел» (лизингополучатель) один раз в месяц переводит на счет ЛД платеж в размере 144 000 руб. (в т.ч. НДС 20% — 24 000 руб.). «Орел» находится на ОСНО и вправе заявить входной НДС к вычету.

Бухгалтер вычислил, что в первом месяце коэффициент дисконтирования равен 1 / (1 + 0,009489)1 = 0,990600195.

В первом месяце приведенный платеж составит 118 872 руб.((144 000 руб. – 24 000 руб.) х 0,990600195). Расчеты за остальные месяцы см. в таблице 2.

Табл. 2

Расчет приведенной суммы лизинговых платежей по месяцам

|

№ месяца |

Номинальная величина платежа (руб.) |

Кол-во месяцев до момента платежа |

Коэффициент дисконтирования |

Приведенная величина платежа (руб.) |

|

1 |

120 000 |

1 |

0,990600195 |

118 872 |

|

2 |

120 000 |

2 |

0,981288746 |

117 755 |

|

3 |

120 000 |

3 |

0,972064823 |

116 648 |

|

4 |

120 000 |

4 |

0,962927603 |

115 551 |

|

5 |

120 000 |

5 |

0,953876271 |

114 465 |

|

6 |

120 000 |

6 |

0,94491002 |

113 389 |

|

7 |

120 000 |

7 |

0,936028049 |

112 323 |

|

8 |

120 000 |

8 |

0,927229568 |

111 268 |

|

9 |

120 000 |

9 |

0,918513791 |

110 222 |

|

10 |

120 000 |

10 |

0,90987994 |

109 186 |

|

11 |

120 000 |

11 |

0,901327246 |

108 159 |

|

12 |

120 000 |

12 |

0,892854945 |

107 143 |

|

13 |

120 000 |

13 |

0,884462283 |

106 135 |

|

14 |

120 000 |

14 |

0,876148509 |

105 138 |

|

15 |

120 000 |

15 |

0,867912884 |

104 150 |

|

Итого: |

1 800 000 |

1 670 403 |

Налоговый учет

В 2022 году для арендатора на ОСНО введены новые правила:

- ЛП не вправе амортизировать объект финансовой аренды, даже если по договору данное имущество числится на его балансе;

Заполнить, проверить и сдать баланс через «Контур.Экстерн»

- лизинговые платежи, как и прежде, надо списывать на расходы. Но с оговоркой: если указанные платежи включают в себя выкупную стоимость, затраты формируются без ее учета (подп. 10 п. 1 ст. 264 НК РФ).

Если ЛП применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», необходимо показать различия между налоговым и бухгалтерским учетом (как это сделать, см. в статье «Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять в 2022 году»).

Есть изменения и по налогу на имущество организаций. С 2022 года лизингополучатель на является его плательщиком независимо от того, на чьем балансе учтен объект (п. 3 ст. 378 НК РФ). Причем, здесь переходного периода нет. Проще говоря, если недвижимость передана в аренду в 2021 году и ранее, налог на имущество все равно платит ЛД. Такой вывод сделан в письме Минфина от 15.02.22 № 03-03-06/1/10332.

Подать заявление о льготе по налогу на имущество через интернет

Проводки по лизингу автомобиля

Пример 3 (проводки у лизингополучателя)

ООО «Орел» (применяет ОСНО) получило автомобиль в финансовую аренду на срок 15 мес. Срок полезного использования — 40 мес.

Ежемесячный лизинговый платеж — 144 000 руб. (в т.ч. НДС 20% — 24 000 руб.).

Бухгалтер вычислил (см. пример 2):

- ставку дисконтирования — 0,9489%;

- приведенную (дисконтированную) сумму будущих платежей — 1 670 403 руб.

Сделаны проводки:

ДЕБЕТ 08 субсчет «ППА» КРЕДИТ 76 субсчет «Обязательства по лизингу»

– 1 670 403 руб. — отражено ОА;

ДЕБЕТ 01 субсчет «ППА» КРЕДИТ 08 субсчет «ППА»

– 1 670 403 руб. — принято к учету право пользования активом;

В первом месяце начислены проценты по ставке дисконтирования в размере 15 850 руб.(1 670 403 руб. х 0,9489%).

Проводки в первом месяце:

ДЕБЕТ 76 субсчет «расчеты с ЛД» КРЕДИТ 51

– 144 000 руб. — перечислен ежемесячный арендный платеж;

ДЕБЕТ 76 субсчет «Обязательства по лизингу» КРЕДИТ 76 субсчет «ЛД»

– 120 000 руб. — платеж зачтен в уменьшение ОА;

ДЕБЕТ 19 КРЕДИТ 76 субсчет «ЛД»

– 24 000 руб. — отражен входной НДС;

ДЕБЕТ 91 КРЕДИТ 76 субсчет «Обязательства по лизингу»

– 15 850 руб. — отражены проценты по ставке дисконтирования.

На начало второго месяца ОА составило 1 566 253 руб.(1 670 403 — 120 000 + 15 850). Проценты равны 14 862 руб.(1 566 253 руб. х 0,9489%).

Проводки по арендному платежу и процентам аналогичны тем, что сделаны в первом месяце.

Начиная со второго месяца, ООО «Орел» амортизирует автомобиль линейным способом. Амортизация за месяц равна 41 760 руб.(1 670 403 руб. / 40 мес.).

Проводка по амортизации:

ДЕБЕТ 20 КРЕДИТ 02 субсчет «ППА»

– 41 760 руб. — отражена амортизация ППА.

Далее бухгалтер каждый месяц вычисляет проценты и амортизирует ППА вплоть до конца срока лизинга.

После выкупа автомобиля «Орел» сделает проводку:

ДЕБЕТ 01 субсчет «ОС» КРЕДИТ 01 субсчет «ППА»

– 1 670 403 руб. — принято к учету основное средство;

Вся амортизация, начисленная за период лизинга, будет списана в дебет счета 02 субсчет «ОС».

Вести учет амортизируемого имущества по действующим правилам

Попробовать бесплатно

Учет лизинга у лизингодателя

Бухучет

Согласно ФСБУ 25/2018, на дату передачи предмета в лизинг ЛД признает актив, который называется «инвестиции в аренду» (ИА). Если до этого объект был отражен как основное средство, необходимо показать выбытие ОС.

ИА отражают по чистой стоимости, куда входят все расходы арендодателя на приобретение объекта лизинга:

- для ОС — его остаточная стоимость;

- для имущества, приобретенного специально для сдачи в аренду — цена покупки.

Также в чистую стоимость включают издержки на доведение объекта до состояния, необходимого для передачи в лизинг.

ИА показывают как дебиторскую задолженность по счету 76 «Расчеты с разными дебиторами и кредиторами». Далее ИА уменьшают на полученные от арендатора платежи и увеличивают на проценты по ставке дисконтирования.

Справка

Проценты начисляют виртуально, для целей учета. Фактически ЛД получает арендную плату, указанную в договоре, без процентов.

Узнать ОКВЭДы, систему налогообложения и доходы вашего контрагента

Как рассчитать ставку дисконтирования у лизингодателя

Она должна быть такой, чтобы приведенная (дисконтированная) стоимость будущих лизинговых платежей равнялась справедливой стоимости.

Под будущими лизинговыми платежами понимают ежемесячную (ежеквартальную) арендную плату плюс выкупную стоимость. Под справедливой стоимостью — затраты на объект: остаточную стоимость ОС или цену приобретения.

Пример

ЛД передал в финансовую аренду авто, которое специально для этого приобрел у поставщика за 1 200 000 руб. (в т.ч. НДС 20% — 200 000 руб.). Дополнительных издержек не было. Срок лизинга — 15 мес.

По договору ЛП один раз в месяц переводит на счет лизингодателя 144 000 руб. (в т.ч. НДС 20% — 24 000 руб.). Выкупная стоимость объекта — 120 000 руб. (в т.ч. НДС 20% — 20 000 руб.).

Справедливая стоимость — 1 000 000 руб.(1 200 000 — 200 000). Ставка дисконтирования вычисляется из уравнения:

1 000 000 = ((120 000 — 24 000) х (1 — 1 / (1+ R)15) / R) + ((120 000 — 20 000) × (1 / (1 + R)15)).

Подобные уравнения решают в Excel при помощи функции «СТАВКА» или «подбор параметра».

Налоговый учет

ЛД на основной системе налогообложения в 2022 году придерживается правил:

- начисляет амортизацию на объект лизинга, даже если тот учтен на балансе ЛП;

- арендные платежи, как и прежде, относит к доходам. Но с оговоркой: если в платежи включена выкупная стоимость, доходы нужно формировать без ее учета. Показать выкупную стоимость в доходах следует позже — когда имущество перейдет в собственность ЛП.

Проверить себя или контрагента по санкционным спискам

Проверить бесплатно

Для налога на имущество организаций тоже введено новое правило. С 2022 года его плательщиком всегда является ЛД независимо от того, кто из сторон сделки учитывает недвижимость на своем балансе (п. 3 ст. 378 НК РФ). В письме Минфина от 15.02.22 № 03-03-06/1/10332 сделано два важных разъяснения.

Во-первых, переходного периода по налогу на имущество нет. Это значит, что по объектам, переданным в лизинг до 2022 года, плательщиком будет ЛД.

Во-вторых, если налог на имущество исчисляется по среднегодовой, а не кадастровой стоимости, ЛД должен поступить следующим образом. Поскольку он не отражает объект аренды в бухучете (и не может посчитать среднегодовую стоимость), налог следует начислить исходя из чистой стоимости инвестиции, уменьшенной на фактически полученные лизинговые платежи и увеличенной на проценты по ставке дисконтирования. Эти показатели определяются на основании ФСБУ 25/2018.

Если лизингодатель применяет ПБУ 18/02, он должен показать различия между бухгалтерским и налоговым учетом (как это сделать, см. «Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять в 2022 году»).

zip

10.03.2023

финансовая отчетность (консолидированная) специального назначения и аудиторское заключение 2022. За 2022

zip

10.03.2023

Годовая бухгалтерская отчетность (все формы). За 2022

zip

02.02.2023

Годовая бухгалтерская отчетность (все формы). За 2021

zip

02.11.2022

финансовая (консолидированная) отчетность специального назначения за 9 месяцев 2022. За 2022

zip

01.11.2022

Промежуточная бухгалтерская отчетность (все формы). За 2022, 9 месяцев

zip

28.09.2022

Отчет эмитента. За 2022, 6 месяцев

zip

29.08.2022

Промежуточная консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2022, 6 месяцев

zip

01.08.2022

финансовая (консолидированная) отчетность специального назначения за 6 месяцев 2022. За 2022

zip

29.07.2022

Промежуточная бухгалтерская отчетность (все формы). За 2022, 6 месяцев

zip

27.05.2022

Отчет эмитента. За 2021, 12 месяцев

zip

06.05.2022

Промежуточная бухгалтерская отчетность (все формы). За 2022, 3 месяца

zip

06.05.2022

финансовая (консолидированная) отчетность специального назначения за 3 месяца 2022. За 2022

zip

04.05.2022

Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2021

zip

04.05.2022

Годовой отчет 2021

zip

22.02.2022

финансовая отчетность (консолидированная) специального назначения и аудиторское заключение 2021. За 2021

zip

22.02.2022

Годовая бухгалтерская отчетность (все формы). За 2021

zip

29.10.2021

финансовая (консолидированная) отчетность специального назначения за 9 месяцев 2021. За 2021

zip

28.10.2021

Промежуточная бухгалтерская отчетность (все формы). За 2021, 9 месяцев

zip

30.08.2021

Промежуточная консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2021, 6 месяцев

zip

18.08.2021

Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2019

zip

18.08.2021

Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2018

zip

13.08.2021

Ежеквартальный отчет. За 2021, 2 квартал

zip

28.07.2021

финансовая (консолидированная) отчетность специального назначения за 6 месяцев 2021. За 2021

zip

27.07.2021

Промежуточная бухгалтерская отчетность (все формы). За 2021, 6 месяцев

zip

14.05.2021

Ежеквартальный отчет. За 2021, 1 квартал

zip

30.04.2021

Годовой отчет 2020

zip

28.04.2021

финансовая (консолидированная) отчетность специального назначения за 1 квартал 2021. За 2021

zip

28.04.2021

Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2020

zip

27.04.2021

Промежуточная бухгалтерская отчетность (все формы). За 2021, 3 месяца

zip

24.02.2021

Годовая бухгалтерская отчетность (все формы). За 2020

zip

24.02.2021

финансовая отчетность (консолидированная) специального назначения и аудиторское заключение. За 2020

zip

15.02.2021

Ежеквартальный отчет. За 2020, 4 квартал

zip

13.11.2020

Ежеквартальный отчет. За 2020, 3 квартал

zip

28.10.2020

Промежуточная бухгалтерская отчетность (все формы). За 2020, 9 месяцев

zip

31.08.2020

Промежуточная консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2020, 6 месяцев

zip

14.08.2020

Ежеквартальный отчет. За 2020, 2 квартал

zip

17.07.2020

Промежуточная бухгалтерская отчетность (все формы). За 2020, 6 месяцев

zip

16.06.2020

Годовая консолидированная финансовая отчетность по МСФО или иным международно признанным стандартам. За 2019

zip

15.05.2020

Ежеквартальный отчет. За 2020, 1 квартал

zip

12.05.2020

Промежуточная бухгалтерская отчетность (все формы). За 2020, 3 месяца

zip

30.04.2020

Годовой отчет 2019

zip

19.02.2020

Годовая бухгалтерская отчетность (все формы). За 2019

zip

14.02.2020

Ежеквартальный отчет. За 2019, 4 квартал

zip

14.11.2019

Ежеквартальный отчет. За 2019, 3 квартал

zip

28.10.2019

Промежуточная бухгалтерская отчетность (все формы). За 2019, 9 месяцев

zip

14.08.2019

Ежеквартальный отчет. За 2019, 2 квартал

zip

18.07.2019

Промежуточная бухгалтерская отчетность (все формы). За 2019, 6 месяцев

zip

14.05.2019

Ежеквартальный отчет. За 2019, 1 квартал

zip

29.04.2019

Годовой отчет 2018

zip

29.04.2019

Промежуточная бухгалтерская отчетность (все формы). За 2019, 3 месяца

zip

14.02.2019

Ежеквартальный отчет. За 2018, 4 квартал

zip

01.02.2019

Годовая бухгалтерская отчетность (все формы). За 2018

zip

14.11.2018

Ежеквартальный отчет. За 2018, 3 квартал

zip

29.10.2018

Промежуточная бухгалтерская отчетность (все формы). За 2018, 9 месяцев

zip

02.08.2018

Промежуточная бухгалтерская отчетность (все формы). За 2018, 6 месяцев

zip

09.07.2018

Годовая бухгалтерская отчетность (все формы). За 2017

zip

09.07.2018

Годовая бухгалтерская отчетность (все формы). За 2016