Всем, кто хочет заниматься трейдингом и инвестициями, приходится столкнуться с ограничениями: по закону частные лица не могут сами совершать операции на бирже. Для этого нужен посредник, который будет проводить сделки от вашего имени. Такие посредники называются брокерами.

Брокер — это компания со специальной лицензией, которая регистрирует клиента на фондовом рынке, присваиваем коды для совершенных операций, ведет учет денежных средств и активов (например, облигаций или акций) и делает расчеты.

Брокер открывает клиенту счет, за обслуживание которого берет плату — обычно на ежемесячной основе. Также брокерские компании взимают комиссии: за каждую проведенную сделку, вывод денег со счета, использование специального софта и инфраструктуры для торговли.

Какие виды брокеров бывают — 5 основных видов

В самом общем смысле, брокер — это лицо, которое выполняет посреднические функции. В зависимости от того, с кем посредник работает, различают несколько видов брокеров:

- Биржевые. По поручению клиента совершают сделки с товарами, ценными бумагами или валютой на соответствующих рынках.

- Страховые. Осуществляют посредничество между страховой компанией и ее клиентами. Например, помогают найти и оформить более выгодный страховой полис, разрешить спорные вопросы.

- Таможенные. По поручению клиента оформляют таможенные грузы, выступают посредниками во взаимодействии с госорганами.

- Ипотечные (кредитные). Подыскивают выгодные предложения по кредитованию для клиента, взаимодействуют с банками, помогают оформить документы (чаще всего — для ипотеки).

- Фрахтовые. Это узкие специалисты: при заключении договора о фрахте становятся посредниками между судовладельцами и фрахтователями.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Если вы хотите зарабатывать на фондовом рынке, то обращаться нужно к биржевым брокерам. Еще их называют брокерами ценных бумаг — это физические или юридические лица, за счет посредничества которых трейдеры и инвесторы могут работать на бирже.

Какие функции выполняет брокерская компания

С того момента, как вы обратились к брокеру за посредничеством, он становится вашими «руками» на бирже. В его функции входит:

- Открыть счет, посредством которого клиент будет торговать активами;

- Вести учет переданных клиентом денежных средств и имущества.

- Регистрировать на бирже и присваивает специальные коды для купли-продажи активов.

- Полностью информировать о ходе торгов и состоянии баланса вашего счета.

- Принимать заявки на покупку или продажу ценных бумаг.

- Проводить все расчеты по сделкам — переводить деньги и активы.

- Составлять отчеты о сделках, движении капитала и ценных бумаг.

- Выдавать справки об уплате налогов, цене приобретенных активов и др.

Еще брокер становится налоговым агентом: удерживает налоги с дивидендов и перечисляет их в казну, рассчитывает налог с прибыли от продажи активов и доходов по срочным контрактам.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Преимущества сотрудничества с брокером

Без брокера не обойтись, если вы хотите торговать на бирже. Но кроме собственно посредничества, у брокерских услуг есть ряд преимуществ:

- Не нужно самому оформлять сделки и сопутствующие документы;

- Вы получаете доступ к удобному интерфейсу для биржевой торговли;

- Можно запросить информационное и аналитическое сопровождение;

- Если не готовы управлять счетом сами — наймите доверительного управляющего.

Недостатки работы с брокерской компанией

Несмотря на плюсы, у сотрудничества с брокером есть ощутимые риски. Их стоит внимательно изучить: вполне может быть, что недостатки для вас сведут на нет привлекательность трейдинга и инвестиций.

Недостаток 1. Высокая стоимость услуг

Кроме ежемесячной платы за ведение счета, брокер взимает комиссию за каждую сделку, вывод средств, использование терминала и приложения для торговли. Отдельно могут уплачиваться услуги депозитария. Совокупность дополнительных трат приводит к тому, что в трейдинг и инвестиции невыгодно приходить с парой сотен свободных рублей в распоряжении. Нужно значительно больше.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Недостаток 2. Риск банкротства брокера

За границей — например, в США и Германии — работают аналоги агентства по страхованию вкладов, только для трейдеров и инвесторов. Но в России такой системы нет, поэтому в случае банкротства брокеры вы можете потерять все деньги со счета.

Недостаток 3. Доход не гарантирован

Также этот риск называют рыночным, и состоит он в том, что доход от биржевой торговли брокер не гарантирует. Он всего лишь посредник. А фондовый рынок живет по своим законам, тесно связанным с экономикой. Любое событие негативного характера — например, введение санкций или коронавирус — вызывает падение котировок. И наоборот: хорошие новости взвинчивают цены на акции до небес. Такие скачки в стоимости ценных бумаг вам никто достоверно не предскажет и не компенсирует.

Сотрудничества с брокерами и выход на биржу кажутся слишком рискованными? Тогда вариант для вас — банковские депозиты. В отличие от брокерских счетов, вклады застрахованы государством на сумму до 1 400 000 рублей.

Что такое брокерская лицензия и как ее проверить

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Лицензия — документ, который позволяет легально заниматься брокерской деятельностью на финансовых рынках. По сути, для брокеров лицензирование является пропуском на биржу, а для клиента — гарантией того, что выбранный посредник работает законно. Есть и другие плюсы: если компания-лицензиар обанкротится, трейдер сможет получить компенсацию. А брокер с лицензией имеет репутационные преимущества: считается, что такому посреднику можно больше доверять, чем брокеру без всяких подтверждающих документов.

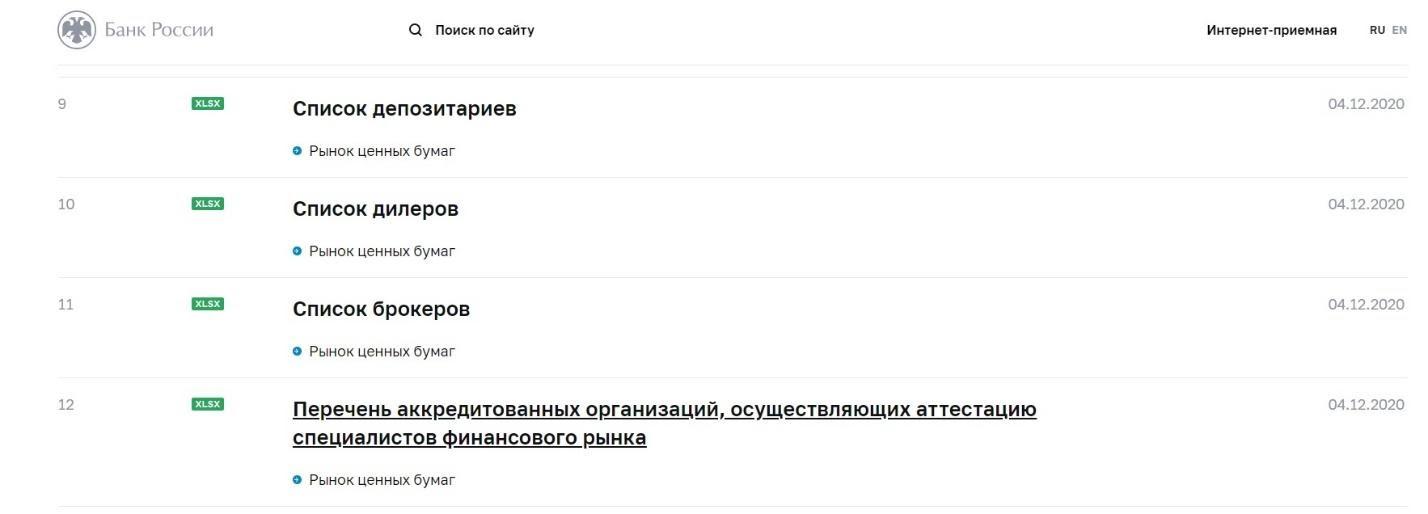

Как занимается лицензированием? В каждой стране за деятельность фондовых рынков отвечают т.н. регуляторы, они же выдают брокерам лицензии. В России основной регулятор один — это Центробанк. Есть еще две некоммерческие организации — РАУФР (Русская ассоциация участников финрынков) и КРОУФР (Комиссия по регулированию отношений финрынков). Но на практике почти все рычаги воздействия находятся в руках ЦБ.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Важно! Брокерские компании размещают лицензии в свободном доступе на своих сайтах. Но также на рынке работают сомнительные конторы, которые ради привлечения клиентов могут подделать документ. Поэтому всегда проверяйте брокера по реестру участников финансового рынка — эта информация размещена на сайте cbr.ru.

А можно ли обойтись без брокера?

Если вы сами не являетесь брокером или дилером, то ответ однозначный — нет. Торговать придется через брокера, который по закону является посредником между трейдером (инвестором) и биржей.

Где найти и как выбрать надежного брокера

Первое и главное: рекламные обещания брокеров — это не тот критерий, на котором нужно основывать выбор посредника. Например, если вам обещают гарантированный доход, то знайте — это чистой воды трюк, потому что на бирже нельзя спрогнозировать результат. Солидные брокеры вообще стараются не вводить клиентов в заблуждение.

А вот критерии, которые стоит учитывать, особенно начинающему трейдеру:

- Проверьте наличие лицензии. О ее важности говорилось выше: если деятельность брокера не лицензирована, то он работает незаконно.

- Узнайте о репутации брокера. Какое место компания занимает в т.н. народных рейтингах и списках, составляемых биржами, какие отзывы оставляют клиенты.

- Изучите опыт и масштаб посредника. Да, начинающие брокеры предлагают услуги по привлекательному ценнику — ниже того, который выставляют крупные компании. Но сотрудничество с новичками всегда более рискованно.

- Оцените условия сотрудничества. Подходят ли вам тариф и комиссионные сборы, нужен ли доступ к платным информационным услугам и аналитике, планируется ли выход на иностранные биржи.

- Опробуйте софт. Сегодня большинство трейдеров пользуется мобильными приложениями. А еще лучше, если брокер предоставляет все возможности управлять счетом — через приложение, сайт и терминал.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

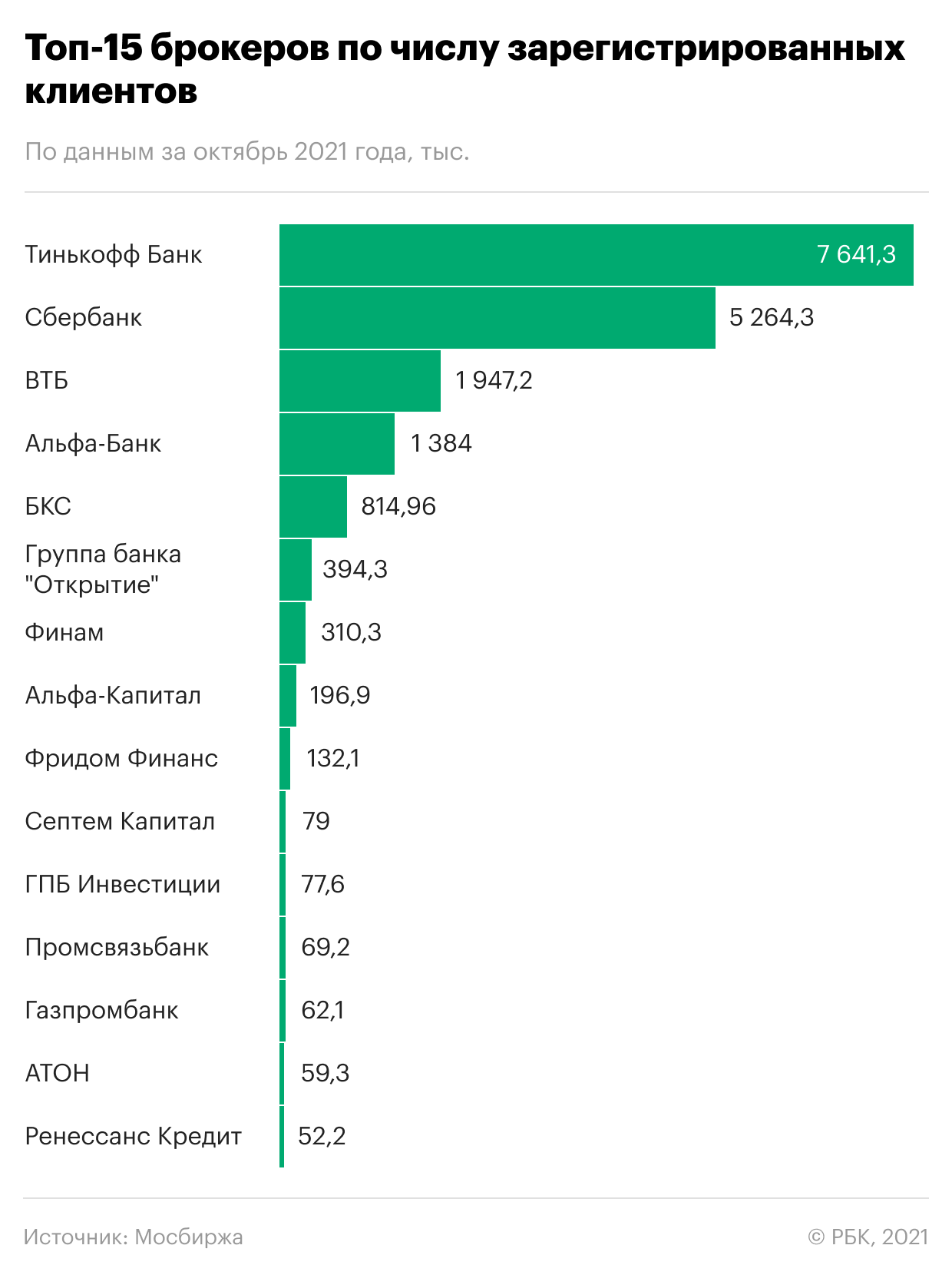

Безусловно, на рынке финансовых услуг есть свои лидеры — брокеры с наибольшим числом активных клиентов, действующих счетов и хороших отзывов в сети. На предлагаемые ими услуги стоит обратить внимание в первую очередь. Некоторых из таких компаний-лидеров — в перечне ниже.

Список надежных брокерских компаний:

- Тинькофф Инвестиции;

- ВТБ Инвестиции;

- Альфа-Банк;

- Сбербанк Инвестор;

- Открытие Брокер;

- Фридом Финанс;

- Финам;

- БКС.

Как обезопасить себя при работе с онлайн-брокерами

Кроме лицензии брокерской компании, ее репутации и финансовых показателей, есть еще несколько способов обезопасить себя, если вы занимаетесь биржевой торговлей:

- Не держите все деньги у одного брокера. Особенно это касается крупных сумм — разместите их на счетах нескольких компаний. Наибольшей надежностью отличаются российские госброкеры. А для доступа к большему разнообразию ценных бумаг можно обратиться к иностранному брокеру (кстати, в ряде стране брокерские счета страхуют).

- Следите за состоянием счетов. Для этого постоянно проверяйте баланс в личном кабинете и регулярно — например, раз в три месяца — запрашивайте у брокера отчет и выписку из депозитария. Такие бумаги пригодятся, если компания перестанет функционировать.

- Запретите брокеру одалживать ваши ценные бумаги. Действительно, многие компании берут в долг активы, чтобы другие участники фондового рынка могли сыграть на понижение. В интересах инвестора запретить это, но взамен брокер может повысить комиссию и ввести ограничения по трейдингу.

- Не храните у брокера много свободных денег. Как показывает практика, спасти ценные бумаги проще, чем деньги, если брокер потеряет лицензию или обанкротится.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как открыть счет у брокера

Обзавестись брокерским счетом немногим сложнее, чем открыть банковский депозит. Все способы — ниже:

В офисе брокерской компании

У крупных брокеров всегда работают офисы в городах-миллионниках, а зачастую — и во многих российских регионах. Это важно для части клиентов, которая выбирает прямое общение — более надежное и быстрое, с их точки зрения. Но перед визитом в офис все-таки стоит оставить заявку на сайте или позвонить — так специалист будет представлять, какую именно услугу вы хотите оформить, и сориентирует насчет пакета документов. Обычно от клиентов требуются:

- Паспорт;

- ИНН и СНИЛС.

Если к личности заявителя вопросов нет, на месте нужно будет подписать договор о брокерском обслуживании, договор на депозитарное обслуживание, договор о предоставлении торговой площадки и заполнить анкету.

Кстати, с собой в офис брокерской компании можно взять деньги. Внесите сумму через кассу — это будет оплата услуг брокера, а также первоначальный капитал для инвестирования.

Открытие счета онлайн

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

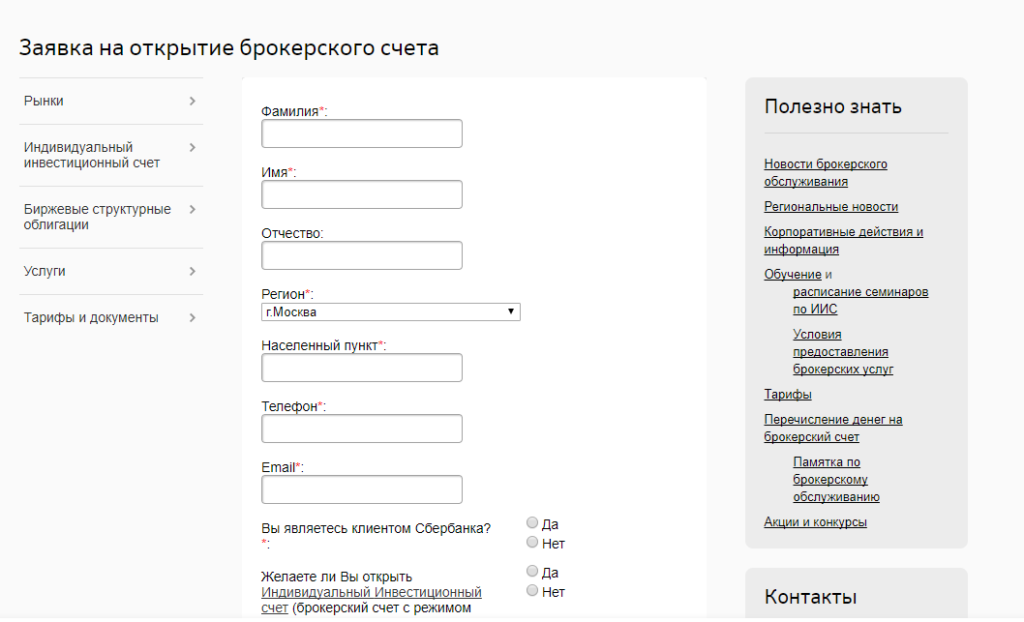

Завести счет дистанционно — это востребованная опция среди клиентов, поэтому брокеры часто ее предлагают. Конкретный алгоритм действий зависит от компании, куда вы обратитесь, но чаще всего нужно:

- На сайте брокера заполнить заявку на открытие счета.

- Отправить сканы паспорта, ИНН, СНИЛС и др. персональные данные.

- Дождаться подтверждения брокера о том, что счет открыт.

- Пополнить баланс счета по новым реквизитам.

- Начинать торговлю на фондовом рынке.

В качестве брокера можно выбрать компанию, работающую при одном из российских банков. В этом случае завести счет проще: если вы, например, уже обслуживаетесь в Сбербанке, то счет откроется через мобильное приложение. Заодно экономится время: в личном кабинете уже есть ваши персональные данные, и заново «вбивать» в систему их не придется.

Открытие через портал Госуслуг

Способ подойдет всем, кто создал учетную запись в «Госуслугах». Чтобы с ее помощью открывать брокерские счета, понадобится указать персональные данные. В том числе

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

- Паспорт;

- ИНН и СНИЛС;

- Реквизиты банковской карты;

- ЭЦП — электронно-цифровая подпись, которую можно получить после регистрации на gosuslugi.ru.

На сайте брокера нужно указать способ открытия счета — «через госуслуги», заполнить форму с персональными данными и разрешить электронный документооборот. Затем система сама сформирует пакет документов, которые нужно подписать с помощью ЭЦП. Последний шаг — нужно подтвердить регистрацию, введя одноразовый код из sms-сообщения.

Этапы торговли на бирже

Предположим, вы выбрали брокера — простого посредника или доверительного управляющего, и открыли свой счет. Дальше биржевая торговля будет проходить по схеме:

- Подбор стратегии. Инвестор решает, какие бумаги будет покупать — например, акции, облигации, паи биржевых фондов или все вместе. Затем выбирается срок вложений — обычно от года для трех лет. Формировать стратегию можно самому, опираясь на технический и фундаментальный анализ, либо же доверить эксперту.

- Пополнение баланса. Дальше нужно внести деньги на счет — пополнить с банковской карточки или текущего счета. Если вы работаете с иностранным брокером, то придется идти в банк и оформлять платежное поручение.

- Настройка софта. Сегодня инвесторы торгуют, в основном, через интернет. Для этого нужно установить и настроить специальную программу — торговый терминал. В некоторых компаниях куплей-продажей активов занимаются через сайт. Как настроить софт и получить ключи шифрования — уточняйте у своего брокера.

- Совершение сделок. Торги проходят по расписанию биржи. В этот временной отрезок инвесторы подают заявки — на покупку или продажу ценной бумаги. В зависимости от цены, очереди, присутствия или отсутствия продавца заявку могут снять или перенести на другой день. Но обычно заявка все-таки завершается сделкой.

- Отчет брокера. Обо всех совершенных сделках и движению средств по счету брокер отчитывается — письмом на электронную почту либо уведомлением в терминале.

- Вывод денег. Со счета можно забрать деньги полностью или частично — на усмотрение клиента. Предположим, вы продали облигации или получили дивидендный доход — эту сумму можно вывести. Технически это происходит с помощью банковского перевода, но у некоторых брокеров работают кассы, где выдают наличность.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

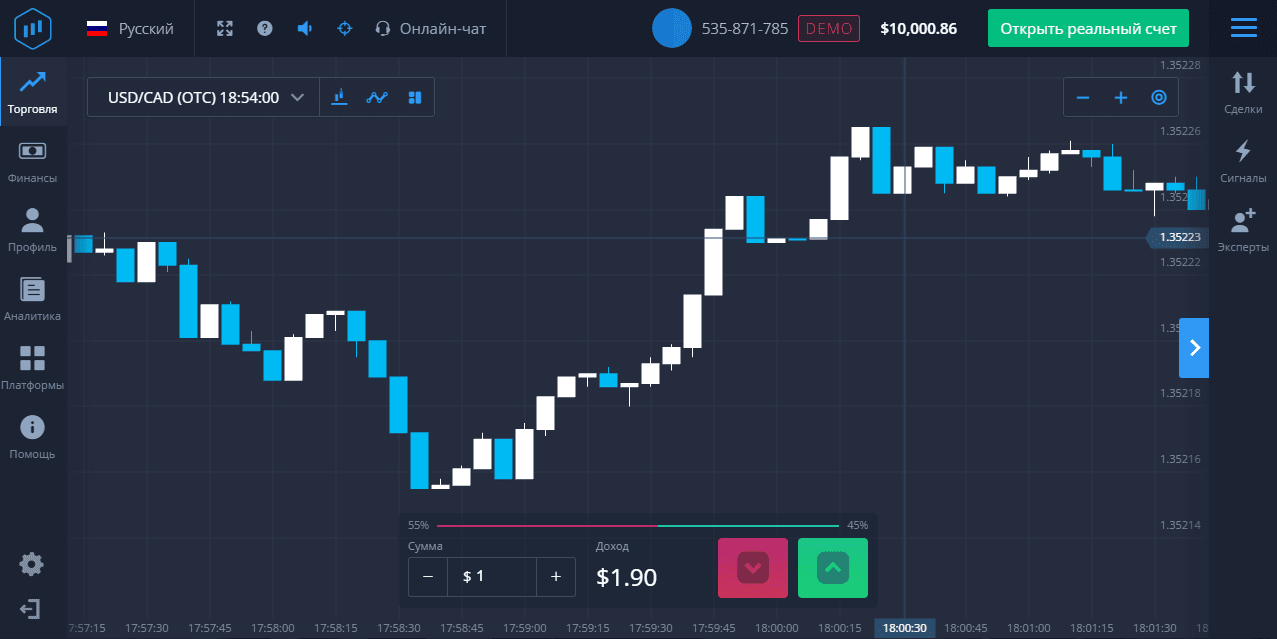

Кстати, попробовать себя в биржевой торговле можно в игровом режиме — это совет для всех начинающих инвесторов.

Для этого существуют демосчета — тренировочные аккаунты, которые практически соответствуют реальным, но вся торговля в них ведется за виртуальные деньги. Доступ к демосчетам брокерские компании открывают бесплатно — через личный кабинет инвестора. На базе такого «тренажера» можно познакомиться с устройством платформы и технической стороной биржи, опробовать свою торговую стратегию. Главное преимущество демосчетов: с ними вы оттачиваете навыки еще до того, как выходите на реальный фондовый рынок.

Сколько стоят их услуги

Перед выходом на фондовый рынок нужно подсчитать, в какую сумму вам обойдется ведение счета. Вот список дополнительных трат:

- Комиссия брокеру;

- Комиссия бирже;

- Абонентская плата;

- Комиссия за использование софта;

- Комиссия за вывод средств со счета;

- Комиссия за услуги депозитария.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Перечень выше — это минимум. Например, если трейдер выходит на иностранную биржу, его траты увеличиваются. Но самая существенная комиссия — это процент, взимаемый брокером. У одной компании он может составлять 0,035% от стоимости акции, у другой — 0,5%. Также комиссия будет завить от ежемесячного оборота по счету, сопутствующих консалтинговых услуг и др.

Минимальная сумма для работы

Формально биржевая торговля доступна, если купить одну-две акции — а для этого достаточно держать на брокерском счету пару тысяч рублей. Например, один-единственный лот на Московской бирже может стоить 500, 1410 или 2400 рублей. Но учтите: помимо цены на активы, существуют еще различные комиссии брокеру, бирже и депозитарию, которые могут «съедать» от 10% вашего счета.

С какой же суммы целесообразно начать трейдинг? Финансовые эксперты сходятся в цифре от 30 000, а лучше — от 100 000 рублей. С таким капиталом можно собрать довольно диверсифицированный портфель.

Часто задаваемые вопросы

Чем от брокера отличаются трейдер, дилер и маклер?

Наравне с брокером, трейдеры, дилеры и маклеры — это участники фондового рынка. Но между собой они отличаются целями, задачами и характером деятельности. Чтобы понимать, как работает устроена биржевая торговля, в этих различиях нужно разобраться. Итак:

- Трейдер

Трейдеры располагают активами, за счет которых ведут торговлю на бирже. В отличие от инвесторов, которые вкладываются на долгосрочную перспективу, трейдеры — это, по сути, спекулянты: из прибыль вытекает из колебания цен на акции, облигации и др. ценные бумаги. Деятельность трейдеров априори рискованна и опирается, в основном, на технический анализ рынка.

- Дилер

Это профессиональный участник рынка, который сам производит котировку любых ценных бумаг и прочих активов. Иными словами, дилер создает внутри себя имитацию торговли, преследуя собственные интересы. Как и брокер, дилер тоже принимает заявки от трейдеров, но необязательно выводит их на биржу — часть или все заявки он оставляет внутри себя.

Что это означает на практике? Дилеры и дилинговые центры в гораздо большей степени ориентированы на спекулятивный доход для трейдера. Продавать и покупать через них можно только валюту и валютные пары. Если планируете торговать ценными бумагами — вам подойдет только брокерская контора.

- Биржевой маклер

Как и брокер, маклер — это посредник между трейдером и биржей. Он также принимает заявки на куплю-продажу активов, обладает всей информацией о текущих котировках. За редким исключением, маклер — часть персонала биржи, он получает вознаграждение от всех сторон сделки. Традиционно именно маклер регистрирует устное соглашение продавца и покупателя совершить сделку.

Можно ли торговать криптовалютой через брокера?

Да, можно, но необязательно. Часть трейдеров предпочитают работать без брокеров: они заводят аккаунт на криптобирже, сами покупают и продают криптовалюту, обменивают или хранят ее до лучших времен — все это без посредника. Но опытные трейдеры все-таки обращаются к брокерам, если ищут комфортную среду для торговли. Например, удобные пользовательские интерфейсы, круглосуточная клиентская поддержка и высокий уровень безопасности — все эти удобства может предложить только брокер, не криптобиржа.

Сегодня среди посредников, работающих с криптовалютами, значатся крупнейшие Forex-брокеры — Alpari, InstaForex, 24option, Forex Club и другие.

Застрахованы ли деньги на брокерском счете?

Нет. В отличие от банковских депозитов, брокерские счета не застрахованы российскими законами. Поэтому в случае банкротства брокера или утраты им лицензии вы рискуете потерять средства и активы. Но есть два нюанса:

- Если вы храните на аккаунте у брокера ценные бумаги, защищенные законодательством, их можно перевести на обслуживание в другую компанию — даже после банкротства или отзыва лицензии у первоначального брокера.

- Если же на счету были деньги, то в случае банкротства брокера вы наверняка их потеряете.

Почему ценные бумаги хранить безопаснее? Дело в том, что после покупки они размещаются в депозитарии — следовательно, факт банкротства на их сохранность и принадлежность инвестору повлиять не могут.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Брокер – посредник, помогающий людям в различных сферах жизни. Биржевые брокерские компании помогают частным инвесторам совершать сделки на фондовом рынке. В статье расскажем об особенностях брокерской деятельности.

В статье рассказывается:

- Кто такой брокер простыми словами

- Чем занимается брокер на фондовой бирже

- Отличия брокера от трейдера

- Что такое брокерская лицензия

- Можно ли обойтись без брокера

- Как найти брокера

- Как работать с брокером и обезопасить себя

- Как диверсифицировать риски при работе с брокером

- Достоинства и недостатки работы с брокером

Если вы решили обеспечить себя пассивным доходом, то рано или поздно вы наверняка приходили к мысли: биржа и акции — вот во что нужно вкладываться, чтобы сколотить капитал. Разбираться во всем этом самостоятельно сложно и долго. Но ведь есть брокеры. Термин этот на слуху и неразрывно связан с финансами.

Брокер — это специалист, который поможет вложить ваши деньги в «правильные» компании, достичь максимальной прибыли по процентам и сделает вас обеспеченным человеком. Но успешный исход возможен в том случае, если вы нашли профи. О том, что делает брокер и как найти надежного специалиста, вы узнаете из нашего материала.

Кто такой брокер простыми словами

Биржевой брокер — юридическое лицо, которое является посредником между продавцом и покупателем на бирже, в сферах страхования, недвижимости, морских перевозок. Поскольку львиная доля упоминания брокерских услуг связана с индустрией фондового рынка, предлагаем погрузиться в историю этого термина.

Для обычных людей, которые редко соприкасаются с фондовым рынком, более привычно слово «маклер». В самом начале зарождения института инвестирования маклер был кем-то вроде управляющего или старшего лакея – только не в богатом доме, а на бирже. Обеспеченные люди не желали разбираться во всех тонкостях рынка ценных бумаг, но хотели:

-

получать максимально возможную прибыль от вложенных средств;

-

иметь доступ ко всем новостям на бирже, включая информацию, которая недоступна широкой публике.

Как известно, спрос рождает предложение — появилась профессия маклер.

Со временем все больше и больше людей стремились заработать деньги на фондовых и товарных биржах. Стало ясно, что для того, чтобы эффективно отслеживать и фиксировать сделки и препятствовать махинациям, лучше разделить круг обязанностей:

-

брокеры работают напрямую с клиентом;

-

биржи проводят сделки только с брокерами.

Например, для того чтобы частному (физическому) лицу принять участие в торгах, ему нужно для начала открыть счет у компании-брокера (юридического лица), а затем участвовать в торгах. Простыми словами — брокер выступает посредником между частным лицом и биржей.

В современном мире широко развиваются компьютерные технологии и коммуникации, вводятся криптовалюты. Соответственно, утрачивается необходимость взаимодействия с посредниками, можно работать напрямую с биржей. Так, на относительно молодых криптовалютных биржах можно зарегистрироваться любому желающему. Такие биржи не придерживаются старых правил и регламентов, поэтому пользуются высоким спросом.

Чем занимается брокер на фондовой бирже

Когда клиент торгует самостоятельно, задачи брокерской компании сводятся к сопровождению его интересов. При этом брокер не только оказывает посреднические услуги в отношении торговых поручений клиента, но и правильно заполняет отчетность, а также рассчитывает часть налогов.

Также брокер предлагает инвесторам собственную аналитику по акциям, облигациям, биржевым фондам и другим инвестиционным инструментам. К подобным рекомендациям стоит относиться с осторожностью, ведь одна из целей такой аналитики — увеличение количества сделок.

Для того чтобы начать торговать на бирже, вам обязательно понадобится брокер. Помимо посредничества между вами и рынком, он поможет:

-

получить доступ к интерфейсу для биржевой торговли;

-

правильно оформлять сделки и составлять нужные документы;

-

управлять вашим счетом (можно нанять доверительного управляющего);

-

проводить аналитическое и информационное сопровождение.

Отличия брокера от трейдера

В переводе с английского языка слово trade означает «торговля», получается, трейдер — это торговец. Каждый человек, принимающий участие в торгах и стремящийся получить прибыль, может считаться трейдером.

При правильно оформленной доверенности трейдер может совершать сделки от имени юридического лица.

По закону трейдер может быть аффилированным лицом с брокерской компанией, то есть влиять на управленческие решения компании (если выступает от лица отдельной организации).

Главное отличие брокерских компаний от трейдеров в том, что у них совершенно различная заинтересованность. Брокеру, как и самой бирже, абсолютно все равно, продает клиент или покупает, получит прибыль или нет. Он работает за определенную комиссию (от каждой сделки) и в любом случае в убытке не останется.

Что такое брокерская лицензия

Деятельность посредников на фондовом рынке лицензируется, это определено Законом от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг». Лицензию выдает Центральный банк Российской Федерации, бессрочно. Этот документ подтверждает правомерность работы компании, ее соответствие законодательным требованиям и разрешает юридическому лицу осуществлять брокерскую деятельность

Отозвать лицензию вправе только тот орган, который ее выдал. Центробанк РФ может приостановить или прекратить действие лицензии, если выявит нарушения закона. Чтобы не нарваться на мошенников, проверяйте актуальные сведения о брокерских компаниях на официальном сайте Центрального банка Российской Федерации. Такую проверку стоит провести перед тем, как заключить договор на брокерское обслуживание и внести денежные средства.

Можно ли обойтись без брокера

В большинстве сфер посреднических услуг, где работают брокерские фирмы, можно обойтись без них. К примеру, сделку с недвижимостью между собой продавец и покупатель могут провести самостоятельно. Другой вопрос, насколько выгодной будет данная сделка.

В отдельных сферах, таких как инвестиции на фондовом рынке, обойтись без брокера нельзя. Юридически просто невозможно оформить сделку по покупке акций, облигаций или других ценных бумаг. Не решает эту задачу и заключение договора доверительного управления, поскольку управлять будут вашими активами, которые вы разместите на брокерском счете.

Как найти брокера

Поиск начинается с оценки правовой информации. Если у брокерской компании есть лицензия ЦБ РФ, значит, с ним можно работать. Далее необходимо оценить компанию по ряду условий.

-

Доступ к рынкам. Некоторые брокерские компании предлагают инструменты исключительно Московской биржи, другие работают также и на Санкт-Петербургской бирже. Последний вариант более удобен — он дает доступ к широкому набору долларовых инструментов, к примеру, к акциям американских и европейских компаний.

-

Размер обязательных платежей, например, плата за ежемесячное обслуживание или вывод средств, и брокерская комиссия. Помните, что размер брокерской комиссии – не окончательный, есть еще комиссия биржи, которую тоже нужно учитывать. Также уточните плату за маржинальное кредитование: оно может понадобиться вам в будущем.

-

Удобство и интерфейс. Мобильное приложение должно работать быстро, клиент должен получать максимально выгодную цену сделки. Расчеты должны происходить моментально, чтобы у клиента был оперативный доступ к капиталу. Интерфейс приложения должен быть интуитивно понятен.

-

Прочие нюансы. К примеру, у некоторых фирм иностранную валюту можно покупать лотом по 1000 штук, это бывает затруднительно и накладно. Поэтому посмотрите, есть ли возможность купить или продать валюту поштучно.

Как работать с брокером и обезопасить себя

Сотрудничество с брокерской компанией имеет недостатки и риски. Прежде чем начать работать с посредником, изучите их.

Стоимость услуг

Помимо ежемесячной платы, брокерская компания берет свой процент буквально за любое свое действие — будь то вывод средств, использование специального приложения для торговли или терминала, к примеру, Quick. Также учтите, что услуги депозитария оплачиваются дополнительно. Поэтому если вы решили заняться инвестициями или трейдингом, то будьте готовы к дополнительным расходам.

Риск банкротства

Этот риск многие драматизируют, однако на деле банкротство и аннулирование лицензии не оборачивается проблемами для клиента. Вы переводите ваши активы на счет другого посредника, а денежные средства выводите.

Доход не гарантирован

Не забывайте, что брокер — это всего лишь посредник. Он не может гарантировать вам доход.

Как известно, рынок непосредственно связан с экономикой и быстро реагирует на все ее колебания. Например, карантин, связанный с коронавирусом, вызвал падение котировок. Какие-то оптимистичные новости — к примеру, решение о смягчении денежной и кредитной политики ФРС США — могут сильно увеличить цену на акции.

Такие колебания в цене никто не может предсказать, об этом можно только догадываться. И, конечно же, ваши убытки в случае неудачного вложения денежных средств никто не компенсирует.

В условиях таких рисков многие консервативные граждане предпочтут хранить сбережения на депозитах и накопительных счетах. У «Халвы» есть «Онлайн-копилка», где можно разместить деньги под выгодный процент.

С другой стороны, в долгосрок инвестиции все равно выходят в плюс и даже обыгрывают инфляцию. Поэтому если вы готовы к убыткам в моменте, то не заостряйте внимание на данном риске.

При выборе брокерской компании не стоит ориентироваться на рекламу, особенно если в ней обещают гарантированный доход от инвестиций. Исключение может составлять выплата процентов на остаток средств по счету, но и здесь нужно внимательно изучить порядок начисления процентов.

Инвестору, в особенности начинающему, при выборе стоит обращать внимание на следующие аспекты.

-

Уточните, есть ли соответствующая брокерская лицензия. Если нет, то деятельность компании незаконна.

-

Репутацию посредника также можно оценить исходя из его финансовых результатов, количеству лет успешной работы, независимым рейтингам.

-

Внимательно изучайте условия сотрудничества. Тарифы, комиссионные сборы – все ли вас устраивает? Понадобится ли вам доступ к платным информационным услугам?

-

Испытайте программное обеспечение – сейчас многие трейдеры пользуются удобными мобильными приложениями с демо-версией. Проверьте, будет ли у вас эффективная возможность управлять счетом через это приложение, как выстроена работа.

-

Обращайте внимание на фирмы с хорошими отзывами. Чем больше активных клиентов и действующих счетов у компании, тем выгоднее сотрудничество. С таким посредником у вас больше шансов выйти в плюс и избежать финансовых потерь.

Как диверсифицировать риски при работе с брокером

Итак, мы выяснили, что нужно проверять брокерскую компанию на наличие лицензии, изучить ее репутацию, проанализировать ее финансовые показатели. Какие еще правила нужно соблюдать, чтобы минимизировать риски, связанные с биржевой торговлей?

-

Не доверяйте деньги одному посреднику, лучше обратитесь к нескольким компаниям. Если вы хотите снизить страновые риски, обратитесь к иностранным компаниям, тем более что в некоторых странах есть возможность застраховать брокерские счета.

-

Регулярно заходите в личный кабинет и проверяйте состояние своих счетов. Требуйте у посредника отчет, если вам его не предоставляют автоматически.

-

Не разрешайте посреднику давать ваши ценные бумаги в долг. Такая практика существует во многих компаниях: они берут в долг ваши активы, чтобы другие участники могли сыграть на понижение.

-

Не нужно хранить у брокерской компании большое количество свободных денег. Если она обанкротится или лишится лицензии, спасти ценные бумаги будет проще, чем деньги.

-

Не стоит размещать все свободные средства на брокерских счетах. Часть денег можно разместить, к примеру, в «Онлайн-копилке» у Халвы.

Достоинства и недостатки работы с брокером

В статье мы раскрыли суть брокерской компании и определили сферу ее деятельности. Среди достоинств отметим, что брокер — это посредник, с помощью которого делают сделки на бирже. Без него вы не сможете осуществлять куплю-продажу облигаций, акций и тому подобное.

Недостаток в том, что доход от инвестиционной деятельности не гарантирован. Также помните, что посредник заинтересован в обороте от сделок, а не в вашей прибыли. Поэтому скептически относитесь к отдельным инвестиционным рекомендациям.

Когда выбираете посредника, обязательно уточняйте, есть ли у него лицензия, читайте отзывы, анализируйте его финансовые результаты. Изучайте договор и другие документы посредника, чтобы самому оценить условия.

Не верьте рекламным обещаниям, все самостоятельно проверяйте, ведь вы рискуете собственными деньгами. Словом — будьте внимательны и не теряйте бдительности.

На что обратить внимание перед тем, как открыть счет у брокера? Мы собрали главные пункты, которые обязательно стоит изучить каждому начинающему инвестору

Наверняка в последнее время вы читали, изучали и впитывали различную информацию об инвестициях и фондовом рынке. И наконец решились открыть счет, чтобы попробовать свои силы на практике. А это значит, что настало время выбрать брокера.

В этом тексте вы узнаете:

-

Кто такой брокер и чем он занимается

-

На что обращать внимание при выборе брокера

-

Кто среди брокеров лидирует на рынке и какие у них комиссии

-

Как перевести бумаги от одного брокера к другому

-

Что делать, если брокер обанкротился или его лишили лицензии

Кто такой брокер простыми словами

По закону в России юридические и физические лица не могут торговать на бирже напрямую, если они не профессиональные участники рынка. Для этого им нужен посредник — брокер.

Брокер — профессиональный участник рынка ценных бумаг, посредник между инвесторами и биржей.

Чтобы получить этот статус, нужно соответствовать определенным законодательным требованиям. Брокерами могут быть банки, инвестиционные и брокерские компании.

Некоторые ценные бумаги не торгуются на фондовом рынке. Их можно купить только через регистратора — профессионального участника рынка, который ведет реестр владельцев ценных бумаг. Он собирает, хранит и передает информацию о владельцах именных ценных бумаг на основании договора с эмитентом.

По словам финансового консультанта Игоря Файнмана, в основном бумаги, которые не торгуются на бирже, принадлежат небольшим региональным компаниям. Он отметил, что не видит смысла обычному розничному инвестору покупать бумаги через регистратора. «У меня всегда возникает вопрос — а зачем? Зачем себе усложнять жизнь, искать регистратора, морочиться, платить регистратору большую комиссию. Регистратор — это дорогая услуга», — сказал консультант.

Чем занимается биржевой брокер

После того как вы заключили договор, брокер открывает вам брокерский и депозитарный счета. На первом будут лежать деньги, а на втором — ценные бумаги.

С помощью брокера вы можете покупать и продавать ценные бумаги, торговать валютой и другими финансовыми инструментами. Он выполняет поручения клиентов — передает их на биржу, отдает деньги за бумаги. Поэтому брокер лишь посредник, и в этом его отличие от трейдера — игрока на бирже.

Кроме того, брокер составляет отчеты о движении средств и операциях, выводит средства на банковский счет. Он может предлагать услуги финансового консультанта, разрабатывать торговые и инвестиционные стратегии.

Брокер выступает налоговым агентом — рассчитывает и удерживает за вас подоходный налог с вашей прибыли от сделок и дивидендов и перечисляет средства в бюджет. Если у вас несколько счетов у одного брокера, то налоги будут считать по всем вместе, а не по каждому счету отдельно.

Если в январе года, который следует за отчетным, у вас на счете не оказалось достаточно средств, чтобы заплатить налоги, то нужно будет платить их самому. Брокер передаст сведения в Федеральную налоговую службу, так что заполнять декларацию не нужно. Кроме того, если вы получили дивиденды или купоны от иностранной компании, а также доход от разницы курсов валют, то налоги тоже придется платить самостоятельно.

Как выбрать брокера

Как не ошибиться с выбором вашего посредника? Вот основные моменты, которые нужно учесть инвестору, прежде чем заключать договор с брокером.

Лицензия

Самое главное, что должно быть у любого брокера, — лицензия Центробанка. Это обязательное условие, без которого брокер не имеет права проводить операции на бирже. Проверить, есть ли у брокера лицензия, можно на сайте ЦБ России[1].

Обычно вместе с лицензией на брокерскую деятельность брокер также получает депозитарную, дилерскую и на управление активами. ЦБ регулярно проверяет брокеров. И если найдет нарушения, может отозвать лицензию. Регулятор обязан лишить брокера лицензии, если [2]:

-

брокер обанкротился;

-

банк, который предоставляет брокерские услуги, лишился банковской лицензии;

-

если брокер не работает на рынке ценных бумаг более 18 месяцев.

Банк России также может на время приостановить действие лицензии. Если брокер исправит все нарушения, то ее возобновят.

Репутация и надежность

Брокер, как и любая финансовая организация, может обанкротиться. Либо лишиться лицензии ЦБ. Чтобы избежать проблем, обращайтесь к проверенным брокерам. Насколько надежен брокер, кроме наличия всех лицензий, можно определить с помощью рейтинга. Рейтинги присваиваются специальными организациями — рейтинговыми агентствами. Самое главное — чем больше в рейтинге букв А, тем рейтинг выше и брокер надежнее.

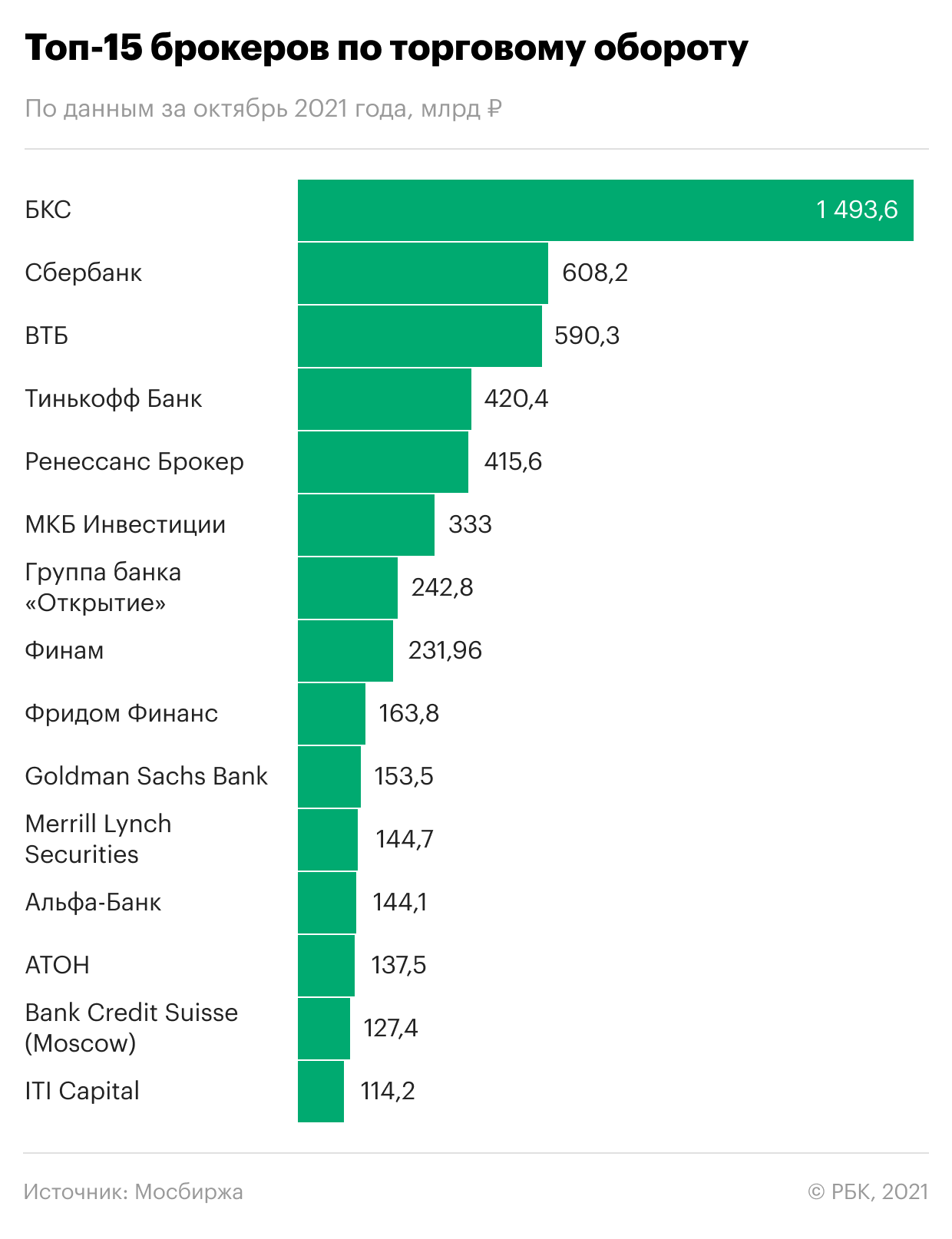

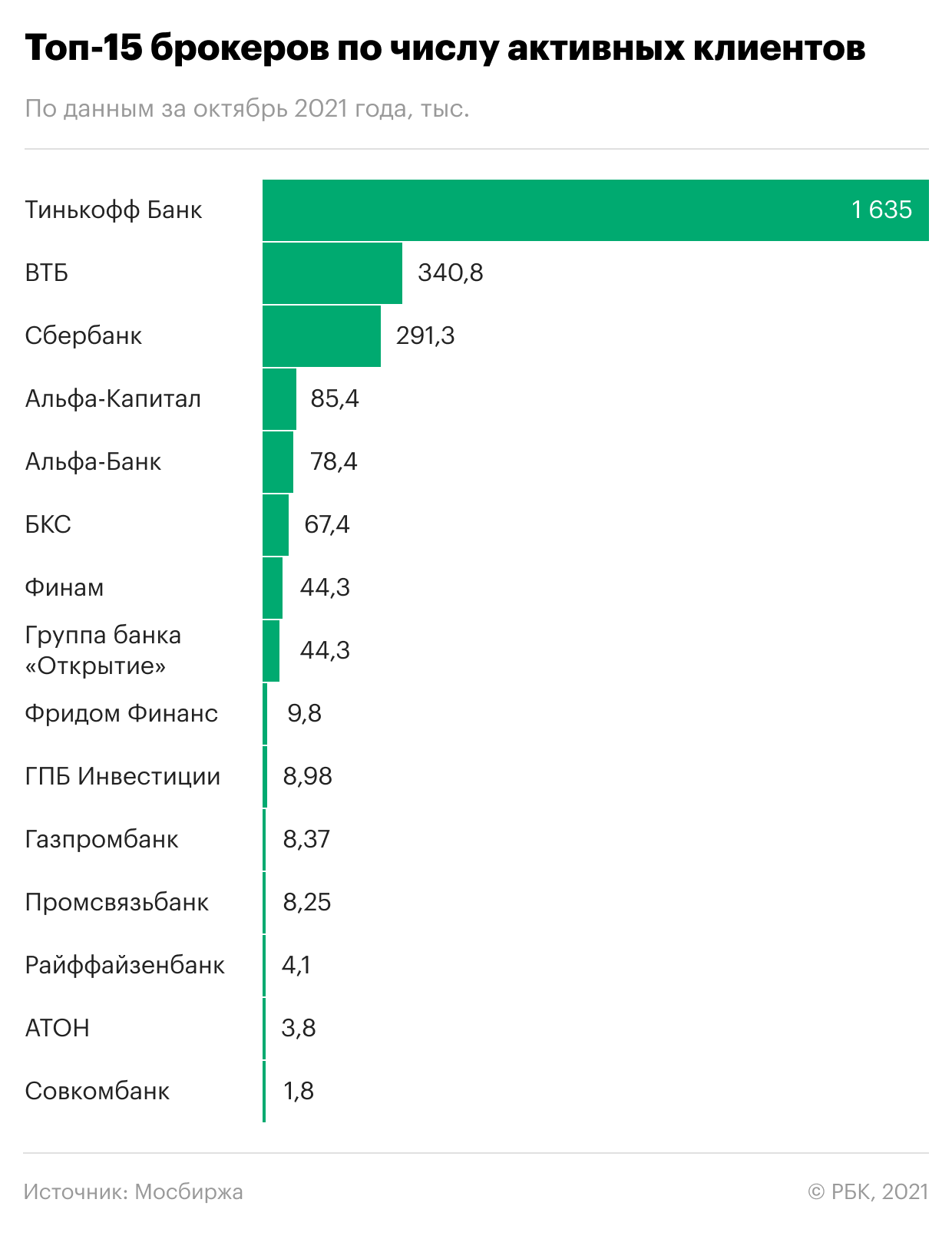

Также можно обратить внимание на позицию брокера на бирже. Она покажет, насколько брокер крупный. Список ведущих операторов рынка опубликован на сайте Московской биржи [3]. Обратите внимание на документы, которые раскрывают данные по объему клиентских операций, числу зарегистрированных и активных клиентов.

Кроме сухих цифр, можно почитать отзывы. Поищите каналы и блоги, где реальные частные инвесторы обсуждают брокеров. Посмотрите в интернете, не было ли у брокера накануне финансовых трудностей или крупных скандалов.

Фото: РБК Инвестиции

Стоимость обслуживания

Тарифы

Каждый брокер предлагает разные тарифы. Перед открытием счета определитесь, какой лучше всего подойдет именно вам. Для этого решите для себя, на каких рынках вы планируете торговать: фондовом, срочном, внебиржевом или всех сразу. Как часто вы хотите совершать сделки.

Тарифы чаще всего условно делятся на те, которые больше подойдут новичкам, те, которые будут удобны для более опытных и активных инвесторов, и те, которые предназначены для совсем профессионалов или трейдеров. В разных тарифах отличается размер комиссий.

Комиссии

Бывают обязательные платежи, которые брокер взимает с инвестора вне зависимости от объема и количества сделок, бывают те, которые напрямую зависят от того, как вы ведете себя на рынке. А бывает, что какая-то комиссия и вовсе отсутствует. Но в этом случае следует обратить внимание на остальные условия такого тарифа, возможно, комиссия на другую услугу повышена.

Например, «Тинькофф Инвестиции» предлагает новичкам тариф «Инвестор», в котором не нужно платить за обслуживание счета каждый месяц. При этом комиссия за сделки — 0,3%. В тарифе «Трейдер» есть ежемесячный платеж, но и комиссия меньше — 0,04%. В Сбербанке есть тариф «Инвестиционный», в котором нет ежемесячных платежей, но за сделки возьмут 0,3%.

Вот основные комиссии:

-

плата за обслуживание брокерского счета;

-

плата за услуги депозитария;

-

комиссия за сделки;

-

комиссия за ввод и вывод денег;

-

плата за подачу заявок по телефону;

-

комиссия за предоставление кредитного плеча, то есть когда вы берете в долг у брокера деньги или ценные бумаги.

Учитывайте, что биржа тоже берет комиссии. Хранение ценных бумаг и другие услуги депозитария также могут стоить денег.

Доступность рынков

Изучите, какие финансовые инструменты и рынки доступны у брокера. Определитесь, чем вы в основном собираетесь торговать. Например, у некоторых брокеров есть доступ только к Московской бирже, а к Санкт-Петербургской — нет. Это значит, что у вас будет ограничен выбор иностранных бумаг, которые можно покупать и продавать. Для примера: по данным на начало декабря, на Мосбирже [4] торгуется более 560 иностранных ценных бумаг, включая ETF, а на СПБ Бирже — более 1,6 тыс [5].

Уточните, на каких условиях у брокера можно открыть индивидуальный инвестиционный счет (ИИС). Даже если вы сразу не собираетесь его открывать, это удобный инструмент, чтобы немного сократить свои налоги. И в будущем вы можете им заинтересоваться. Узнайте, дает ли брокер право покупать акции иностранных компаний на счет ИИС. Такую возможность предоставляют не все посредники. Подробнее о том, что такое ИИС и зачем он нужен, мы писали в другой статье.

Удобные приложение и сервис

Для того чтобы торговать на фондовом рынке, вам понадобится торговый терминал. Сейчас почти все крупные брокеры предлагают использовать мобильные приложения для торговли. В приложениях часто бывает демодоступ. Скачайте и посмотрите, насколько вас устраивает интерфейс и удобно ли пользоваться сервисом.

Узнайте у брокера, можно ли пополнять счет с разных банковских карт и выводить на любые карты. Если брокерские услуги предоставляет банк, он может ограничить эту функцию или добавить комиссию.

Если вы собираетесь открыть ИИС, уточните, можно ли получать выплаты по купонам и дивиденды на банковскую карту, а не на ИИС. Это важно при расчете налогового вычета.

Проверьте на сайте брокера или в приложении, можно ли потренироваться в инвестициях на демопортфеле. С его помощью можно положить виртуальные деньги на виртуальный счет, торговать бумагами, привыкнуть к функционалу и подготовиться к фондовому рынку психологически.

Пообщайтесь с персоналом. Позвоните в техподдержку, напишите письмо или спросите что-нибудь в чате приложения. Если вы только начинаете инвестировать, у вас могут возникать вопросы. А так вы заранее поймете, как у брокера построен процесс общения с клиентами и насколько оперативно и квалифицированно персонал сможет решить ваши проблемы.

Обучение

Последний пункт, на который дополнительно можно обратить внимание, — это обучающие материалы. Зайдите на сайт или посмотрите, ведет ли брокер курсы или блог. Материалы в блоге обычно бесплатные. Они помогут начинающим инвесторам лучше разобраться в фондовом рынке. Курсы могут быть платными.

Крупнейшие российские брокеры

По данным ЦБ на конец ноября, брокерская лицензия есть у 252 банков и компаний. Лидеров среди них можно выделить по объему торгов, числу зарегистрированных и активных клиентов, открытых ИИС. Все эти данные можно посмотреть на сайте Мосбиржи.

Мы рассмотрим основные тарифы крупнейших брокеров по объему торгов за октябрь 2021 года.

Фото: РБК Инвестиции

БКС

Торговый оборот: ₽1,49 трлн

Тариф «Инвестор»: для клиентов, которые совершают небольшое количество сделок. Оборот за месяц до ₽500 тыс.

-

Обслуживание в месяц: ₽0

-

Комиссия за сделку: 0,1%.На фондовом рынке Мосбиржи и СПБ Бирже комиссия рассчитывается от оборота по площадке за день, а на валютном рынке Мосбиржи и международных площадках — от объема каждой сделки

-

До 31 декабря 2021 года комиссия за покупку ценных бумаг и валюты 0%

Тариф «Трейдер»: для активных клиентов и тех, у кого большой капитал

-

Обслуживание в месяц: ₽299, если за месяц были сделки. Если не было, то плата не взимается

-

Комиссия за сделку: от 0,01% до 0,03%, зависит от объема сделок и стоимости всех активов на счете

Сбербанк

Торговый оборот: ₽608,2 млрд

Тариф «Самостоятельный»

-

Обслуживание в месяц: ₽0

-

Комиссия за сделку на фондовом рынке Мосбиржи: от 0,018 до 0,3%, зависит от объема сделок и того, каким способом подавалась заявка — по телефону комиссия будет выше

-

Комиссии за сделки с некоторыми облигациями федерального займа для населения (ОФЗ-н) может достигать 1,5%

Тариф «Инвестиционный»

-

Обслуживание в месяц: ₽0

-

Комиссия за сделку на фондовом рынке Мосбиржи: 0,3%

-

Комиссия на внебиржевом рынке может достигать 1,5%

ВТБ

Торговый оборот: ₽590,3 млрд

Тариф «Мой онлайн»

-

Обслуживание в месяц: ₽0

-

Комиссия за сделки с ценными бумагами и валютой: 0,05%

-

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

Тариф «Профессиональный стандарт»

-

Обслуживание в месяц: ₽150 в месяце, когда вы совершали хотя бы одну сделку с ценными бумагами. Если сделок не было, то бесплатно

-

Комиссия за сделки с ценными бумагами и валютой: от 0,015% до 0,0472%, зависит от объема сделки

-

Комиссия за сделки на внебиржевом рынке: от 0,15% от суммы сделки

«Тинькофф»

Торговый оборот: ₽420,4 млрд

Тариф «Инвестор»

-

Обслуживание счета в месяц: ₽0

-

Комиссия за сделки: 0,3%

Тариф «Трейдер»

-

Обслуживание счета в месяц: ₽290. Бесплатно, если вы не торговали в этот период, у вас есть премиальная карта «Тинькофф», если оборот прошлого периода больше ₽5 млн или портфель больше ₽2 млн

-

Комиссия за сделки: 0,04%

Фото: РБК Инвестиции

Как перевести акции от одного брокера к другому

Если вы решили, что ваш брокер вам больше не подходит, то его можно сменить. И для этого не нужно продавать ценные бумаги и выводить средства. По словам Игоря Файнмана, чтобы перевести деньги и бумаги другому брокеру, нужно написать два заявления — вашему брокеру и тому, кого вы выбрали в качестве нового посредника на бирже.

Кроме этого, нужно будет заплатить за депозитарий, так как за перевод активов берется определенная сумма, отметил финансовый консультант.

Что делать, если брокер обанкротится или у него отзовут лицензию

Согласно Федеральному закону «О рынке ценных бумаг» [6], брокер должен держать средства клиентов на специальных счетах, их нельзя использовать чтобы погасить долги брокера.

Тем не менее у любого брокера есть право использовать средства клиента в своих интересах, если оно прописано в договоре. «Предоставление брокеру такого права — стандартная практика для розничных инвесторов. Это означает, что брокер не отделяет ваши средства от своих собственных, в случае банкротства брокера ваши деньги попадут в общую конкурсную массу», — отметили в ЦБ [7].

Однако брокеры-банки и так по закону могут использовать средства клиентов. Вы можете запретить брокеру, который не представляет собой кредитную организацию, пользоваться вашими деньгами, однако из-за этого вам могут повысить комиссии.

Ценные бумаги инвестора хранятся на счетах депо в депозитарии. Финансовый консультант Владимир Верещак рассказал, как это устроено: «Все ценные бумаги, допущенные к торгам на организованном рынке, хранятся в центральном расчетном депозитарии соответствующей страны. Там же у брокеров открыты счета депонентов».

Что будет с ценными бумагами и как действовать

По словам Файнмана, у депозитария есть данные по владельцу и по количеству ценных бумаг. Информация хранится централизованно, все можно восстановить, так что за активы бояться не стоит, сказал он.

Верещак полагает, что нужно регулярно сохранять отчеты брокера, желательно с печатью и подписью ответственного лица, чтобы доказать, что вы владеете определенными ценными бумагами. Файнман же отметил, что делать это не обязательно. В случае банкротства брокера нужно сразу обращаться с заявлением в Банк России. «Банк России в течение месяца восстановит все активы инвестора на счету у другого брокера, которого выберет сам инвестор», — сказал он. Заявление в ЦБ нужно подавать и при отзыве у брокера лицензии.

Верещак отметил, что также стоит быть внимательным при открытии брокерского счета. Обычно, среди прочего, вам предлагают подписать документ, дающий брокеру право выдавать ваши ценные бумаги взаймы другим клиентам. Либо по умолчанию отмечена соответствующая галочка в анкете на сайте.

«Это предполагает их отчуждение со всеми вытекающими отсюда последствиями», — рассказал консультант. Как правило, это право у брокера вы можете отозвать, подписав так называемый «отказ от массового займа». По мнению эксперта, лучше также не использовать маржинальную торговлю.

Что будет с деньгами и можно ли их вернуть

Верещак рассказал, что на Западе есть страховка на случай банкротства. В Европе на €20 тыс. для ценных бумаг и на €100 тыс. для денежных средств, а в США — по $250 тыс. соответственно. «Это вроде нашего АСВ (Агентства по страхованию вкладов. — РБК). Брокеры делают отчисления в специальный фонд. В случае каких-либо проблем клиентам выплачивают компенсацию. Работает для всех вне зависимости от гражданства», — рассказал Верещак. Если вы заведете счет у иностранного брокера, то у вас тоже будет такая страховка.

В России уже давно обсуждают подобную систему страхования, отметил консультант. В конце ноября президент Владимир Путин поручил создать механизм, аналогичный системе страхования банковских вкладов, для инвестиций на фондовом рынке. Но пока такой системы в стране нет. Верещак рекомендовал хранить средства в бумагах, а не в деньгах. Тот же совет дал и Файнман.

«Если у инвестора на брокерском счете были не активы, а деньги, то деньги будут утрачены безвозвратно», — сказал он. По словам Файнмана, вероятность вернуть средства через процедуру банкротства крайне низка, так что не стоит на это рассчитывать.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Кто такой брокер на бирже – чем занимаются брокерские компании, какой из них можно доверять и что надо знать про сотрудничество с брокерами

Посредник для торговли на бирже.

1 418

Мы все чаще слышим в своей жизни слова: биржа, трейдинг, акции, инвестиции. И мало что в них понимаем. Но потихоньку надо начинать разбираться, чтобы не попадаться мошенникам и в то же время не упускать выгодные возможности приумножить деньги.

В этой статье мы поговорим о том, кто такой брокер. Вы узнаете, чем занимаются брокеры на рынке, какими они бывают, как правильно с ними сотрудничать.

Чем занимаются брокеры

Они выполняют указания людей, которые хотят что-то купить и продать на бирже.

Например, вот решил я купить 1 000 акций Газпрома. Я не могу просто так прийти на биржу и купить там эти самые акции. Мне надо сначала зарегистрироваться на сайте какого-нибудь брокера, открыть у него брокерский счет, положить на этот счет деньги.

А потом сказать брокеру: «Купи мне тысячу акций Газпрома». Брокер сам пойдет на биржу, посмотрит, продает ли там кто-нибудь эти акции, и если они продаются, – купит их.

Брокер – это посредник между мной и биржей. Брокер выполняет за меня всю «черную» работу. Когда я хочу что-то купить на рынке, брокеры ищут людей, готовых это «что-то» продать. Когда я хочу избавиться от купленных активов – брокеры подыскивают тех, кто их у меня купит. Они также следят за моей отчетностью, автоматически платят налоги с моей прибыли.

Сразу вас направляю на свою статью про биржу, где я понятными словами объясняю, что это за структура и как она работает.

Как отдать приказ брокеру

Раньше брокером называли человека, который сидел у телефонного аппарата и принимал по телефону торговые приказы. Чтобы что-то купить или продать на бирже, надо было звонить своему «посреднику» и отдавать соответствующее распоряжение.

Сейчас под брокерами подразумеваются целые компании, которые обслуживают одновременно сотни тысяч людей. Брокерам мало кто звонит, потому что намного удобнее передавать им приказы по компьютеру – через торговые терминалы.

Торговый терминал – это программа, в которой брокеры отражают цены на разные финансовые инструменты. А еще показывают графики цен, создают инструменты для аналитики и пр. Чтобы отдать брокеру приказ на покупку или продажу чего-либо – надо просто нажать на кнопку «Купить» (Buy) или «Продать» (Sell).

Торговые приказы на рынке называются ордерами. Они бывают очень разные, например, рыночные и отложенные. У меня выходила статья про ордера – прочитайте ее. Там помимо всего прочего я объяснял, когда брокер может открывать ордера не вовремя. Это важный материал, который помогает защищать деньги от «слива».

Все сделки, которые вы откроете через брокера, будут отображаться в вашем торговом терминале. Там же будет отображен размер прибыли по каждой сделке. Или убытка. Например, вот я сейчас открыл через брокера Альпари две сделки на валютном рынке – по евродоллару и валютной паре «американский доллар / швейцарский франк».

Как зарабатывают брокеры

Бесплатно они свою работу никогда не делают. Если вы что-то покупаете или продаете на фондовом или товарно-сырьевом рынках, вам надо будет платить комиссии. То есть небольшие проценты с каждой сделки.

Комиссии надо платить за каждое действие на рынке. Например, когда я покупаю облигацию, я плачу комиссию брокеру. Когда продаю эту же облигацию – снова плачу. Это как оплата за проезд в автобусе – я плачу, когда еду из дома в институт, и когда еду из института домой.

На валютном рынке брокеры работают немного иначе. Они взимают за каждую сделку спред. Спред надо платить всего лишь один раз – когда открывается сделка. То есть если я захочу на рубли купить доллары – мне надо будет заплатить спред. А когда я решу доллары менять обратно на рубли – спреда уже не будет.

Еще брокеры берут свопы. Не буду углубляться в детали свопов, дам вам только основную информацию. Своп – это плата за то, что брокер переносит вашу сделку через ночь. То есть вот я сегодня купил на рубли евро и решил их не продавать до завтра. Чтобы брокер сохранил эти евро за мной и не продал их в конце торгового дня, я плачу ему своп.

Про свопы будет отдельная статья. Там много всего интересного, например, свопы бывают положительными, а не отрицательными. И иногда свопы начисляются трейдерам в тройном размере, а не в одинарном.

Что брокеры дают трейдерам

Трейдеры – это люди, которые приходят на биржу, чтобы поторговать и заработать на разнице цен. Например, чтобы купить какие-то акции по 400 рублей и продать их по 500. Или чтобы купить евро по 90 рублей и продать по 92.

Брокеры дают трейдерам много полезностей, давайте рассмотрим четыре самых важных.

Доступ к бирже

Это самое главное. Без брокера мы с вами вообще не сможем прийти на финансовый рынок, не сможем открыть на нем ни одну сделку и тем более заработать деньги.

Разные брокеры дают доступы к разным биржам и разным финансовым инструментам. Мы еще поговорим об этом чуть ниже.

Торговый терминал

Та самая программа, через которую вы будете отдавать торговые приказы. Терминалы надо скачивать на сайте именно того брокера, с которым вы решили сотрудничать. Потому что у разных брокеров разные финансовые инструменты и своя отчетность, независимая от конкурентов.

Есть популярные типы торговых терминалов, которые используют одновременно разные брокеры. Например, для торговли на валютном рынке часто используется терминал МетаТрейдер, для торговли на фондовом рынке – QUIK. Брокеры берут эти терминалы, добавляют в них те инструменты, которые хотят предоставить трейдерам, и дают своим клиентам ссылки на скачивание этих терминалов.

Некоторые компании создают собственные терминалы. У меня к ним скептическое отношение. Мне кажется, что терминалы создают те брокеры, которым больше нечем привлечь трейдеров. И вот они делают какой-то свой продукт и начинают его нахваливать: «Смотрите, у нас новый терминал, он такой классный!»

Старые терминалы уже проверены временем и доказали свою эффективность, поэтому я помимо скептицизма чувствую еще и недоверие ко всяким «изобретениям» в этой сфере.

Аналитика

На сайте любого нормального брокера есть свой аналитический отдел. Там сидят умные дяди, как правило с экономическим образованием, и делают свои прогнозы по рынку.

Слушать их надо далеко не всегда, потому что никому из них не дано предвидеть будущее, но сравнить разные взгляды на рынок бывает интересно и полезно.

Обучение

Хорошие брокеры вкладываются в обучающие материалы для трейдеров. На сайте каждой нормальной компании должна быть как минимум инструкция по работе в терминале. А в идеале – курсы по трейдингу и инвестициям.

Например, вот запись первого урока по трейдингу в компании Альпари. Это был семинар, который проводился очно в Москве и при этом еще транслировался в интернет.

А вот ссылка на ютуб-канал брокера Финам (ссылка ведет сразу на страницу с плей-листами). Там куча всякой всячины по трейдингу, аналитике и разным другим вопросам. Загляните. Плюс – посмотрите, сколько платных и бесплатных курсов есть на сайте Финама (ссылка ведет сразу на курсы).

Отчетность

В конце каждого года или еще чаще брокеры предоставляют трейдерам отчетность. В ней указывается, сколько денег было заработано или потрачено на торговом счете, сколько налогов было выплачено, какое количество сделок было открыто, есть ли еще открытые позиции и так далее.

Отчеты можно дополнительно запрашивать тогда, когда это нужно. Они генерируются автоматически в личных кабинетах трейдеров.

Какими бывают брокеры

Брокеров принято классифицировать по сегменту финансового рынка, на котором они работают.

Валютные

Это компании, которые позволяют трейдерам спекулировать на валютном рынке. Он еще называется Форекс – прочитайте в моей статье об особенностях этого молодого рыночного сегмента.

У этих брокеров очень много особенностей, например, они работают круглосуточно, закрываясь только на выходные дни, предоставляют трейдерам большие кредитные плечи, взимают спреды.

И мошенников среди них тоже очень много. Брокеров Форекса в России было несколько сотен, пока ЦБ не начал их проверять и лицензировать. Когда началось лицензирование, от этих сотен осталось всего 9 компаний, а на сегодняшний день лицензию сохранили только 3.

Читайте подробнее в статье о брокерах Форекс.

Фондовые

Это такие брокеры, которые позволяют торговать ценными бумагами. В первую очередь они открывают доступ к акциям и облигациям.

Некоторые из них позволяют спекулировать только к Московской бирже, где торгуются, в основном, акции российских компаний. Некоторые – на Санкт-Петербургской, где можно покупать ценные бумаги иностранных фирм.

Есть и такие, которые позволяют заниматься трейдингом и на Московской, и на Санкт-Петербургской бирже.

Товарно-сырьевые

Эти брокеры позволяют торговать так называемыми контрактами на сырье (commodities). То есть зарабатывать на изменениях цен нефти, кукурузы, кофе, чая, золота и прочих типов «сырья» (в широком смысле).

Крупнейшие брокеры в РФ открывают доступ одновременно к нескольким биржам. Например, в Финаме можно торговать как акциями, так и валютными парами, и сырьем.

Каким брокерам можно доверять

Только таким, у которых есть лицензия Центрального банка Российской Федерации. Все остальные компании ненадежные.

Среди лицензированных брокеров тоже есть более популярные и менее популярные. Вот ссылка на рейтинг брокеров с сайта Московской биржи – там перечислены 50 компаний. Я вам советую сотрудничать с первыми 12 из них – с теми, у кого торговый оборот превышает 100 миллиардов рублей.

Еще есть рейтинг на сайте Smart-Lab. Он немного отличается, но ему тоже можно доверять. Вообще, добавьте Smart-Lab себе в закладки, если вы интересуетесь финансами и инвестициями. Это крупнейший портал по инвестированию в РФ, там много чего интересного.

Почему нельзя доверять оффшорным брокерам

Оффшорные брокеры – это компании, которые юридически зарегистрированы не в Российской Федерации, а за ее пределами. К ним относится даже брокер Альпари, которого я раньше по незнанию рекомендовал в нескольких статьях (но у этого брокера раньше была лицензия ЦБ РФ, а сейчас они лицензии лишились).

Оффшорным фирмам нельзя доверять по двум причинам. Во-первых потому, что если они вас обманут, вам придется судиться с ними по месту их регистрации. То есть лететь на далекие острова и там подавать в суд. Естественно, вы этого делать не будете.

Во-вторых. Под такие компании часто маскируются «кухни». Они показывают трейдерам немного неправильные котировки, в результате чего трейдеры постепенно теряют свои деньги.

Брокер же деньги вообще не выводит на рынок, то есть никаких реальных активов на них не покупает. Все средства остаются у брокера, а потом выводятся в оффшоре.

Запомните

Лицензии всяких там европейских регуляторов роли вообще никакой не играют. Их у кого только нет.

Какой счет открывать у брокера

Обычно у брокеров можно открывать два типа счетов: либо брокерский, либо индивидуальный инвестиционный. Давайте кратко рассмотрим разницу.

Брокерских счетов у вас может быть несколько. Например, один у Финама, другой у БКС, третий у Ак Барса. Индивидуальный инвестиционный счет (ИИС) на то и индивидуальный, что он может быть только один. Если вы решите открыть второй ИИС у какого-то другого брокера, вам надо будет в течение месяца обязательно закрыть первый.

Брокерский счет можно закрыть в любой момент. ИИС – только через три года с момента регистрации. ИИС можно закрывать и раньше, но тогда вы лишитесь всех выгод от его использования.

Со всех доходов на брокерском счете надо платить НДФЛ в размере 13 %. Никаких льгот и вычетов нет.

На ИИС есть два типа вычетов – А и Б. Если вы открываете счет с вычетом А, то вы можете вернуть себе подоходный налог, который платили государству в течение года. Максимальная сумма возврата – 52 000 рублей, чтобы столько получить, надо положить на счет 400 000 рублей (13 % от 400 000 как раз составят 52 000 рублей).

Вычет Б освобождает вас от дохода на прибыль. Например, если вы купили акций на миллион рублей, продали их по более высокой цене и получили 500 000 прибыли – вам не придется с этой прибыли платить 13 %. А на брокерском счете вы бы их заплатили.

Читайте подробнее в моей статье про ИИС.

Застрахованы ли деньги, которые вы переводите брокеру

Нет. В Российской Федерации страхуются только банковские вклады на сумму не более 1,4 миллиона рублей. Все остальное не страхуется.

Но когда вы через брокера покупаете какие-то активы, например, акции и облигации, они хранятся не у брокера, а в депозитарии. То есть брокер как бы не имеет к ним отношения. Если брокерская фирма обанкротится, вы просто переведете свои активы к другому брокеру.

Так что беспокоиться особо не о чем. Тем более, если сотрудничать с крупными и надежными компаниями.

Чего не надо делать на сайте брокера

К этому вас могут склонять «серые» брокеры. Надежные организации с лицензией ЦБ РФ подобным обычно не грешат.

Брать бонусы

Никто никогда не дает деньги просто так. Если вы берете у брокера денежный бонус, вам придется его отрабатывать. Отрабатываются бонусы обычно так же, как в казино, – надо совершить сделки на сумму, которая в несколько раз превышает размер бонуса.

Моя история

Когда я однажды доверился брокеру бинарных опционов, который был оформлен на каких-то далеких островах, менеджер брокера мне предложил бонус в размере тысячи долларов. Вы представьте – тысяча долларов! Своих денег я при этом внес всего 20 000 рублей.

К счастью, бонус я не взял и запросил вывод всей внесенной суммы назад. Брокер долго упрямился, но все-таки деньги вывел.

А когда менеджер снова мне позвонил через пару месяцев, я стал его расспрашивать о бонусах и узнал следующее. Когда бонус зачисляется на счет, все деньги на счете блокируются, включая мои собственные 20 000 рублей. То есть снять их нельзя. Чтобы разморозить деньги, надо поторговать на сумму, которая в 40 раз превышает размер бонуса. В 40 раз! На 40 000 долларов надо было совершить сделок!

Естественно, новичок не сможет проторговать такие суммы и остаться в плюсе. Это был очевидный способ отнять у меня мои деньги. К счастью, я все-таки вовремя включил голову.

Покупать платные курсы

В этом нет ничего плохого, но обычно брокеры продают то, что и так доступно бесплатно. Посмотрите сначала все бесплатные материалы в интернете, прочитайте книги по трейдингу, а потом уже платите своему брокеру.

К тому же не факт, что эти платные курсы помогут вам заработать. Если бы они были такими хорошими – все бы их скупали.

Выбросить деньги на ветер всегда успеете.

Когда брокеры не работают

Брокеры не работают в субботу и воскресенье, а также в праздничные дни.

Брокеры всех бирж кроме валютной не работают по ночам. Валютный рынок работает круглосуточно.

Зачем вам это знать? Затем, чтобы не остаться у брокера в долгу.

Можно ли уйти в минус и остаться в долгу у брокера

Да, если вы торгуете с кредитным плечом. Смотрите, как это происходит

Если брокер не работает, это не значит, что цены не двигаются. Цены никогда не спят, они постоянно находятся в движении.

Если за выходной день или за ночь произойдет какое-то важное событие, цена может уйти очень далеко от исходного значения. И когда брокер начнет работать, вы увидите на графике разрыв или гэп. Например, как вот тут.

Чем это опасно? Допустим, вы открыли сделку на понижение по цене 0,90162. И поставили защитный приказ на цену 0,92162.

Если бы рынок вдруг пошел против вас, вы потеряли бы 200 пунктов. То есть, скажем, 200 долларов.

Но пока брокер не работал, произошло важное событие. Швейцария решила отпустить свой франк в свободное плавание – она перестала удерживать его на одном уровне с долларом. И доллар скаканул вверх.

Что утром сделает брокер? Он закроет вашу сделку, потому что она убыточная. Но он это сделает не по вашей цене, потому что ее на рынке вообще не было, а по той первой цене, которая будет на начало торгов. То есть по 0,96920.

Вы планировали потерять 200 пунктов, а потеряете 675. В 3,4 раза больше. Не 200 долларов, а 675.

И если у вас этой суммы денег не будет на счете, вы уйдете в минус. Будете должны брокеру.

Чтобы таких ситуаций не возникало, надо торговать на рынке без кредитного плеча. Читайте мою статью на эту тему, я там объясняю, что это такое и чем плечо так опасно.

Что еще почитать и посмотреть

Прочитайте мою статью «Можно ли заработать на трейдинге». Раньше я верил, что такой заработок возможен, сейчас я так не считаю. В статье я собрал аргументы, которые помогут вам «вразумиться» и не выбрасывать свои деньги.

Не надо регистрироваться у брокеров, чтобы заниматься трейдингом. Регистрируйтесь у них, чтобы инвестировать. О том, как это делать правильно и во что инвестировать, я рассказал в общей статье про инвестиции.

Чтобы получать больше информации о брокерах, инвестициях и вообще финансах, подпишитесь на мою рассылку. Я планирую написать еще много статей по этим темам, подписка позволит мне высылать ссылки на новые тексты вам напрямую.

Скачайте и прочитайте вот эти книги от проекта Город Инвесторов. Они абсолютно бесплатные.

- Как стать финансово независимым через 1 год. О простых шагах, которые надо пройти, чтобы достичь финансовой свободы и независимости.

- 5 способов эффективно вложить 1000+ рублей. Интересное пособие. Автор в нем разбирает примеры инвестиций на очень маленькие суммы денег, анализирует результаты и дает свои комментарии. Эта книга поможет вам сделать первые шаги в деле капиталовложений.

- 6 шагов к финансовой безопасности. О простых шагах, которые вы должны сделать, чтобы обеспечить свое финансовое будущее. Речь в книге идет не только об инвестициях, автор пишет о деньгах в целом, о заработке и пр.

Рекомендую вам бесплатный вебинар от того же ресурса – «Как и куда инвестировать в 2021 году». Вебинар периодически повторяется, запишитесь на него, чтобы не пропустить очередной эфир. Преподаватель рассказывает об инструментах для инвестирования в контексте текущей рыночной ситуации. Тема выбора брокеров тоже будет затронута.

В Городе Инвесторов есть еще платные материалы. Я вам советую начать вот с этого вебинара-практикума – «Пассивный доход на автомате 2021». Он длится десять дней. За десять дней вы сформируете системное представление о том, как правильно вкладывать деньги.

Еще есть вебинары по инвестированию, которые проходят на платформе банка Ак Барс. Их можно смотреть в записи на ютубе. Вот одна такая запись – про инструмент под названием ETF. Смотреть ее можно прямо отсюда. Другие видео найдете сами на канале банка.

И последнее. В Нетологии есть очень хороший курс «Личные финансы и инвестиции». Наверное, я именно там понял, что нет смысла пытаться заработать на трейдинге. Это пустая трата времени.

Сейчас этот курс расширили, в него добавили принципы инвестирования, преподаватель стал объяснять, как работает каждый инвестиционный инструмент, как вносить изменения в свои инвестиционные портфели, как правильно выбирать надежных брокеров и т. д. Преподавателю, кстати, можно задавать вопросы даже после прохождения обучения – когда перейдете от теории к реальному инвестированию.

Берите на заметку.

Заключение

Вот и подошел к концу наш разговор о том, кто такой брокер. Я постарался сделать этот материал ориентированным на практику, сказать в нем о важных нюансах в работе брокеров.

Уважаемые читатели, была ли моя статья вам полезна? Если вам в ней что-то не нравится или вы считаете, что ее еще можно чем-то дополнить, – скажите мне об этом в комментариях.

И напишите, пожалуйста, пробовали ли вы сотрудничать с какими-либо брокерами, остались ли вы довольны условиями сотрудничества.

( 1 оценка, среднее 5 из 5 )

Оцените статью

ЕЖЕНЕДЕЛЬНАЯ РАССЫЛКА

Получайте самые интересные статьи по почте и подписывайтесь на наши социальные сети

ПОДПИСАТЬСЯ