Содержание

- План разработки антикризисных программ

- Плюсы и минусы разработки антикризисных программ

- Реструктуризация долгов

- Сокращение расходов

- Увеличение продаж

План разработки антикризисных программ

Многие компании, вступившие в полосу кризиса, привлекают внешнее управление для исправления ситуации. Однако эта стратегия не всегда дает положительный результат. Чтобы пережить кризис, нужно принимать не только защитные меры. Следует позаботиться о стратегических антикризисных мероприятиях, свести их воедино, определить сроки проведения и последовательность. Для этого рекомендуется составить антикризисный бизнес-план компании. О преимуществах и недостатках разработки плана, а также о положениях, которые нужно включить в план, можно узнать из настоящей статьи.

Плюсы и минусы разработки антикризисных программ

Разработка плана антикризисных программ имеет целый ряд плюсов.

Во-первых, компания может контролировать ситуацию, отслеживать положительные и отрицательные результаты.

Во-вторых, компания может избежать вывода капитала и активов, увеличения расходов. К сожалению, при введении внешнего управления такие случаи имеют место. Например, в Постановлении ФАС Волго-Вятского округа от 07.11.2014 по делу № А82-6597/2011 суд признал неправомерными действия конкурсного управляющего, выразившиеся в привлечении специалистов для обеспечения своей деятельности и в превышении лимита расходов по оплате услуг привлеченных лиц.

Вопросу нарушений и причинения убытков внешними управляющими посвящено Информационное письмо Президиума ВАС РФ от 22.05.2012 № 150 «Обзор практики рассмотрения арбитражными судами споров, связанных с отстранением конкурсных управляющих». В данном письме разъяснено, что следует понимать под убытками, причиненными должнику, а также его кредиторам. Это любое уменьшение или утрата возможности увеличить конкурсную массу, которые произошли вследствие неправомерных действий (бездействия) конкурсного управляющего. Права должника и конкурсных кредиторов считаются нарушенными всякий раз при причинении убытков.

В-третьих, именно план антикризисных мер позволяет компании избежать введения процедуры банкротства. Например, если вовремя реструктуризировать задолженность с контрагентами, то можно избежать случаев подачи исковых заявлений в суд о признании компании банкротом. В соответствии со ст. 33 Федерального закона от 26.10.2002 № 127-ФЗ (в ред. от 29.12.2014) «О несостоятельности (банкротстве)» заявление о признании должника банкротом принимается арбитражным судом при наличии следующих обстоятельств:

- требования к должнику — юридическому лицу составляют не менее 100 тыс. руб.;

- требования к должнику-гражданину составляют не менее 10 тыс. руб.;

- прошло более трех месяцев с даты, когда они должны были быть исполнены.

В-четвертых, на основе антикризисного плана можно развить более перспективные направления бизнеса и избавиться от тех активов, которые приносят компании дополнительные расходы. Этот план позволяет реструктуризировать задолженность, снизить расходы.

Конечно, при разработке антикризисной программы стоит учитывать и минусы.

Во-первых, неправильно разработанная антикризисная программа может привести компанию к банкротству, продаже активов по цене ниже рыночной.

Во-вторых, даже очень хорошая программа требует грамотной реализации. Если в компании нет ответственных за реализацию разработанной программы, то она останется лишь на бумаге. Поэтому очень важно назначить людей, которые будут осуществлять данную программу, еженедельно готовить отчет о стадии реализации и необходимых корректировках программы.

В-третьих, при реализации программы антикризисных мероприятий важно быстро принимать решения. В качестве примера можно привести фирму, которая занималась распространением печатной продукции через киоски в г. Москве, вела рекламную деятельность. В июле 2014 г. компания узнала о планах Правительства Москвы убрать с улиц города киоски. Однако до января 2015 г. компанией не были предприняты какие-либо меры для того, чтобы найти новые рынки сбыта, развить рекламное направление, организовать продажи продукции через Интернет. В результате компании пришлось провести слияние и ликвидацию.

Таким образом, при реализации антикризисных программ важно учитывать, что часто мы не имеем возможности повлиять на ситуацию (на введение санкций, принятие решений правительством или ведомствами, изменение курса доллара или евро), но можем быстро отреагировать на нее.

Реструктуризация долгов

Многие предприниматели и руководители компаний занимают позицию, в соответствии с которой просто отказываются платить по кредитам и займам, погашать свои обязательства. В результате проблема не решается сама собой, а наоборот, ухудшается из-за начисления штрафов и пени. Кроме того, если компания вовремя не реструктуризирует кредиты в иностранной валюте, может столкнуться со значительным увеличением долга.

Пример 1

Компания «Сельхозтехника» взяла кредит в размере 100 000 долл. на развитие производства. Кредит был оформлен 03.12.2013 сроком на два года.

Курс доллара на 03.12.2013 составлял 33,1482 руб. за 1 долл. Соответственно, сумма долга была равна 3 314 820 руб.

На 20.12.2014 компания выплатила 30 000 долл. основного долга, оставшаяся часть — 70 000 долл. Курс доллара на 20.12.2014 равен 60,6825 руб. за 1 долл. Соответственно, компания должна будет выплатить еще 4 247 775 руб. основного долга.

Таким образом, сумма в рублях увеличилась по сравнению с той суммой, которую брала компания. Если пересчитать данный долг исходя из курса 33,1482 руб. за 1 долл., то компании осталось бы выплатить 2 320 374 руб.

Каким образом можно было повлиять на ситуацию? Следовало вовремя принять решение о переводе (реструктуризации) долга в рубли.

Если бы компания приняла решение о реструктуризации долга в рубли, например, 31.07.2014 по курсу 35,7271 руб. за 1 долл., то сумма 70 000 долл. по такому курсу составила бы 2 500 897 руб. Следовательно, потери компании были бы не значительны.

Для принятия решения о реструктуризации и переводе долга в другую валюту необходимо:

- отслеживать экономическую ситуацию;

- рассматривать прогнозы цен на нефть.

Если вовремя реструктуризировать долг не удалось, то это не освобождает от его уплаты. Поэтому необходимо рассмотреть иные способы реструктуризации. Например, можно увеличить срок кредитования по ранее выданному кредиту. Конечно, это не избавит от выплаты процентов по кредиту, однако подобная реструктуризация позволяет освободить средства для ведения текущей деятельности, а также на то, чтобы пережить кризисные явления. Реструктуризацию долгов используют даже крупные компании.

Пример 2

Внешэкономбанк реструктурирует долг концерна «Тракторные заводы» на 15 млрд руб. Если раньше все средства уходили на погашение кредитной задолженности, то теперь у завода появится оборотный капитал. Можно будет модернизировать производство, получать новые заказы и производить машины, востребованные сегодня с точки зрения импортозамещения.

Еще одним вариантом реструктуризации долга является введение платежных каникул. Данный режим предполагает отсрочку погашения части ежемесячного платежа на период от 1 до 12 месяцев с ежемесячной выплатой только начисленных процентов или половины процентов по кредиту как с возможностью одновременного увеличения срока кредитования на период платежных каникул, так и без увеличения срока кредитования.

Кроме того, можно изменить порядок погашения кредита. В рамках данного вида реструктуризации клиенту может быть предоставлен специальный режим обслуживания кредита: сначала производится выплата суммы просроченного основного долга, затем — суммы просроченных процентов и комиссий, далее — суммы начисленных штрафов и пеней.

Аналогичные меры могут быть приняты в отношении задолженности перед контрагентами. В данном случае можно:

- увеличить сроки оплаты за товары и услуги;

- брать товары исключительно на реализацию;

- пересмотреть объемы приобретаемых товаров и услуг.

Для проработки плана реструктуризации нужно осуществить ряд шагов.

Шаг 1. Выявление задолженности перед банками и контрагентами.

Чтобы реструктуризировать задолженность, необходимо составить план (табл. 1).

Таблица 1. План реструктуризации задолженности

Контрагент

Общий размер задолженности

Остаток задолженности

Дата погашения

Шаги по реструктуризации задолженности

ООО «Банк Аккорд»

1. Перевод долга в рубли.

2. Предоставление платежных каникул

Невыполненные работы по договору строительных работ от 15.01.2014

1. Подписание дополнительного соглашения к договору и перенос приемки-сдачи строительных работ с 15.01.2015 на 01.07.2015

Индивидуальный предприниматель Петров А. К.

Непогашенный заем на сумму 600 000 руб. на 01.01.2015

1. Погашение займа товаром компании.

2. Предоставление предпринимателю строительных услуг, предоставляемых компанией.

3. Рассрочка платежа до 31.12.2016

Шаг 2. Обсуждение с кредиторами условий реструктуризации.

Многие кредиторы понимают, что легче реструктуризировать задолженность, чем подавать на банкротство компании, поскольку в соответствии с гражданским законодательством требования кредиторов удовлетворяются в последнюю очередь.

Шаг 3. Разработка дополнительного соглашения к договору.

Чтобы вести с кредиторами предметный разговор по вопросу реструктуризации долга, нужно проработать комплект соглашений о:

- долгосрочной реструктуризации долга (их может быть несколько для разных групп кредиторов);

- характере и способах мониторинга деятельности компании со стороны кредиторов;

- дополнительных гарантиях и обеспечении;

- дальнейшем взаимодействии кредиторов.

Содержание соглашения о реструктуризации долга четко не определено в законодательстве. Вместе с тем в Федеральном законе от 09.07.2002 № 83-ФЗ (в ред. от 21.07.2014) «О финансовом оздоровлении сельскохозяйственных товаропроизводителей» установлены следующие существенные условия соглашения о реструктуризации долга:

- указание даты, на которую фиксируются долги;

- указание размера долга перед каждым кредитором с указанием доли в общем объеме кредиторской задолженности;

- указание условий и порядка реструктуризации долгов;

- указание размера платы за отсроченную и (или) рассроченную задолженность;

- указание графика платежей;

- положение об обязательстве должника осуществлять платежи одновременно всем кредиторам пропорционально их доле в общем объеме кредиторской задолженности;

- положение об обязательстве должника заключить договор с банком-агентом об открытии счета с особым режимом для проведения расчетов с кредиторами по указанному соглашению;

- указание условий выхода кредиторов из указанного соглашения;

- положение об ответственности должника за неисполнение указанного соглашения, в том числе частичное.

Шаг 4. Выполнение условий о реструктуризации.

Когда все бумаги подписаны, дело остается за малым. Нужно жестко исполнять согласованные графики платежей и реализовывать все заложенные в прогнозы меры по наращиванию денежных потоков:

- повышать эффективность бизнеса;

- улучшать управление ликвидностью;

- сокращать затраты;

- увеличивать продажи и др.

В противном случае кредиторы могут просто не поверить компании, отказать в дальнейших кредитах и займах.

Сокращение расходов

Важная составляющая плана антикризисных программ — мероприятия по сокращению расходов. Многие компании отказываются от перспективных проектов, бизнес-планов, которые требуют значительных вложений денежных средств. Особое внимание нужно уделить вопросу уменьшения инвестиционных издержек, которые возникают при реализации инвестиционных проектов, связанных с расширением действующего или созданием нового бизнеса.

Следует сконцентрировать внимание на малобюджетных проектах и проектах, не требующих значительных расходов. Например, грузовые автомобили, состоящие на балансе, могут использоваться как автомобили для грузоперевозок, а легковые автомобили — для оказания услуг водителей небольшим компаниям. Персонал компании также может быть задействован для получения прибыли. Так, юристы и бухгалтеры могут оказывать аусорсинговые услуги малым предприятиям, IT-специалисты — разрабатывать сайты или программное обеспечение. Можно развивать смежные направления бизнеса. Например, различные клубы для детей могут предоставлять услуги «продленного дня» для школьников. Если говорить о кафе и ресторанах, то организации общественного питания могут предоставлять кейтеринговые услуги, обслуживать банкеты и различные мероприятия.

Необходимо сокращать непроизводственные расходы в виде:

- пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды);

- процентов, начисленных налогоплательщиком-заемщиком кредитору сверх сумм, признаваемых расходами;

- средств, перечисляемых профсоюзным организациям;

- сумм материальной помощи работникам;

- надбавок к пенсиям, единовременных пособий уходящим на пенсию ветеранам труда;

- доходов (дивидендов, процентов) по акциям или вкладам трудового коллектива организации;

- сумм вознаграждений и иных выплат, осуществляемых членам совета директоров.

Кроме того, можно сократить расходы на оплату дополнительно предоставляемых по коллективному договору отпусков (сверх предусмотренных действующим законодательством), в том числе женщинам, воспитывающим детей, а также расходы на оплату проезда к месту работы и обратно транспортом общего пользования.

Другими словами, следует сокращать все расходы, которые не относятся на себестоимость и не учитываются для целей исчисления налога на прибыль.

Пример плана снижения расходов, не учитываемых в целях налогообложения, представлен в табл. 2.

Таблица 2. План снижения расходов, не учитываемых в целях налогообложения, руб.

Расходы

2015 г.

2016 г.

2017 г.

Надбавки к пенсии

Итого

2 154 500

1 630 000

1 070 000

Можно также пересмотреть расходные договоры на предмет экономии затрат. Приведем пример пересмотра контрактов.

Пример 3

Компания «Техникс» имеет на балансе оборудование стоимостью 30 000 000 руб. В случае поломки оборудования она приглашает инженерную компанию на аутсорсинге, работающую в рамках годового контракта на сумму 1 200 000 руб. Один час работы инженера стоит 4000 руб.

В 2014 г. компания «Техникс» воспользовалась услугами аутсорсинговой организации по актам приемки-передачи в количестве 150 ч. Стоимость запчастей составила 200 000 руб. Расходы компании по разовым услугам составили 800 000 руб. (150 ч x 4000 руб. + 200 000 руб.).

В 2015 г. компания решила перейти на разовое обслуживание, ожидаемая экономия — 400 000 руб.

В связи с кризисом можно обратиться к контрагентам с предложением о предоставлении скидок для постоянных клиентов, льготных условий продаж или рассрочки платежа. Для этого необходимо составить соответствующий план (табл. 3).

Таблица 3. План снижения расходов

Контрагент

Номер и дата договора

Предмет договора

Сумма по договору в год, руб.

Предложение о снижении расходов

Ожидаемый эффект, руб.

Примечание

Индивидуальный предприниматель Алексейченко А. В.

Договор № 33457 от 01.01.2012

Предоставление скидки в размере 5 %

Подписано дополнительное соглашение от 15.01.2015 о предоставлении скидки 5 %

Договор № 5986 от 01.06.2013

Поставка обедов для сотрудников

Сокращение меню и предоставление обедов только офисным сотрудникам, сокращение расходов на 50 %

Подписано дополнительное соглашение от 18.01.2015 о снижении размера заказов

Договор № 89/05р от 01.04.2014

Приобретение топливных карт

Установление разъездного характера работы сотрудников, сокращение расходов на автотранспорт на 20 %

Подписано дополнительное соглашение от 20.01.2015

Итого экономия

7 735 000

Необходимо контролировать осуществляемую в компании закупочную деятельность. С одной стороны, нельзя ограничить структурные подразделения в приобретении основных средств, канцелярских товаров и пр. Однако контролировать запасы и основные средства нужно как можно жестче. Многие компании устанавливают централизованный порядок согласования сделок, заранее планируют приобретение основных средств, сокращают расходы на покупку оборудования и материалов.

Для снижения расходов целесообразно задействовать все структурные подразделения. Дело в том, что каждое подразделение лучше знает, на чем можно сэкономить. Во время кризиса нужно внедрять программы экономии электроэнергии, переходить на экономичное водопотребление и освещение, снижать затраты на телекоммуникацию (например, установить более жесткие лимиты на использование мобильной связи, ввести контроль международных переговоров).

Еще один способ снижения расходов — законсервировать объекты основных средств, которые компания фактически не использует в своей деятельности. Консервация представляет собой комплекс мероприятий, призванный обеспечить сохранность и исправность основного средства в период его простоя.

Пример 4

В декабре 2014 г. организация приобрела основное средство стоимостью свыше 40 000 руб. для изготовления продукции и ввела его в эксплуатацию. Однако из-за переноса сроков производства оборудование переведено на консервацию на один год (до 30.12.2015).

К плюсам консервации относится возможность снижения затрат на эксплуатацию оборудования и основных средств, которые фактически находятся в простое. Кроме того, компания может учесть расходы, связанные с консервацией:

- на консервацию — на дату утверждения руководителем организации акта о консервации;

- на содержание законсервированных основных средств (включая ремонт и охрану) — на последнее число месяца, в котором эти затраты понесены;

- на расконсервацию — на дату утверждения руководителем организации акта о расконсервации основных средств.

Следует отметить, что консервация имеет и минусы. В период консервации стоимость основных средств не исключается из базы по налогу на имущество (независимо от того, как исчисляется налог — исходя из кадастровой или балансовой стоимости) (п. 1 ст. 374, пп. 1, 2 ст. 375 НК РФ).

Таким образом, в целях снижения расходов целесообразно использовать следующий алгоритм:

Шаг 1. Отказ от дорогостоящих проектов. Отказ от таких проектов позволит, с одной стороны, сэкономить денежные средства, с другой — обратить внимание на более дешевые проекты. Ведь не всегда дешевый проект ассоциируется с понятием плохого проекта, не способного принести компании прибыль.

Шаг 2. Снижение расходов, не относящихся на себестоимость. Необходимо максимально сократить такие расходы в связи с кризисными явлениями. Они не только отрицательно отражаются на положении компании, но и особенно тщательно проверяются налоговыми органами.

Шаг 3. Управление закупочной деятельностью. Усиление управления закупочной деятельностью позволяет избежать злоупотреблений в данном направлении работы компании, краж, увеличения закупочных цен.

Шаг 4. Составление плана снижения расходов. Снизить расходы только желанием и приказом руководителя нельзя. Вопрос снижения расходов должен рассматриваться каждым сотрудником компании.

Шаг 5. Консервация основных средств.

Увеличение продаж

Для многих компаний кризис является губительным. Например, летом 2014 г. кризисные явления затронули туриндустрию, в результате немало туристических компаний объявили себя банкротами. Однако есть компании, которые в кризис не только удачно справляются с трудностями, но и увеличивают продажи.

Для целого ряда отраслей кризис не является препятствием для развития бизнеса:

- пищевая отрасль. Эта отрасль всегда была и будет востребованной населением. Покупатели всегда приобретают торты для особых случаев, шоколад для детей и т. п. В любое время пользуются популярностью предприятия быстрого питания, позволяющие перекусить на ходу;

- ремонт техники и автомобилей. В кризис многие экономят на приобретении нового оборудования, основных средств, поэтому востребованным является техническое обслуживание автомобилей, оборудования;

- получение кредитов и услуги финансовых аналитиков. К сожалению, не все компании, предприниматели и физические лица имеют хорошую кредитную историю, поэтому услуги организаций, которые помогают в получении кредитов, во время кризиса только набирают обороты;

- «зеленый» бизнес. В Европе, а следом и в России получил развитие экологически чистый бизнес. Например, энергетические компании, производители экологически чистых продуктов, а также компании, специализирующиеся на утилизации отходов, имеют постоянных клиентов и только развивают круг почитателей;

- уход за престарелыми и детьми. Для многих актуальны услуги сиделок, нянь, развивающие центры;

- косметический бизнес. Женщины хотят быть привлекательными и ухоженными, несмотря ни на какие кризисы. Кроме того, покупка таких мелочей, как помада или духи, поднимает настроение и является своего рода антидепрессантом;

- интернет-услуги. Интернет вошел в жизнь почти половины населения земного шара, и его роль только усиливается. Многие приобретают товары, кто-то специализируется на дистанционной торговле, сайтах распродаж;

- медицинские услуги. В связи с сокращением государственных расходов на медицину актуальны платные медицинские услуги;

- образовательные услуги. Несмотря на кризис, образование детей является приоритетом для родителей;

- бизнес по франшизе. Существует масса предложений по покупке франшизы кризисоустойчивого бизнеса, который можно начать в домашних условиях. Начинать бизнес по франшизе намного безопаснее, работать под крылом крупного и известного бренда намного проще.

Если компания не ведет бизнес в названных отраслях, то можно привлечь клиентов с помощью различного рода программ. Так, многие компании разрабатывают маркетинговую политику, в которой устанавливают четкие правила игры для покупателей. Например, оптовым покупателям снижают цены за объемы закупок, для постоянных покупателей разрабатывают программы накопительных скидок и т. д.

Пример 5

Для привлечения оптовых покупателей компания использует два варианта скидок:

- вариант 1: скидка предоставляется покупателям, которые с начала года приобрели товаров на сумму более 300 000 руб., и распространяется на все последующие покупки. Размер скидки — 10 %.

Право на скидку утрачивается, если в течение следующего календарного года клиент не совершит ни одной покупки; - вариант 2: если клиент в течение следующего календарного года приобретает товар на общую сумму 80 000 руб., то при каждой последующей покупке он имеет право на скидку в размере 10 %. Когда объем закупок за год превысит 100 000 руб., размер скидки увеличится до 15 %.

Если покупатель в течение одного календарного года не совершает ни одной покупки, то право на скидку пропадает.

Постоянным клиентам могут предоставляться дополнительные преференции. Целесообразно, чтобы клиент сам выбрал те опции, которые для него наиболее оптимальны. Такими предложениями могут быть:

- купон на скидку;

- предложение по бесплатной доставке;

- бесплатное повышение уровня сервиса при следующем заказе (экспресс-доставка по цене обычной).

Для некоторых постоянных клиентов не так важен товар, как сопутствующие услуги. Например, многие физические и юридические лица не имеют времени на закупки или не могут сделать их самостоятельно. Именно для них очень важна доставка товара. И если компания предлагает дополнительную недорогую опцию, это может быть интересно постоянным покупателям, поскольку экономит их время.

Для ряда товаров важна техническая поддержка. Предположим, покупатель приобрел технически сложный товар, и через какое-то время случилась поломка по вине производителя. Если покупатель не найдет, где можно его отремонтировать, то в следующий раз он просто не будет приобретать товары данного производителя.

Кроме того, важно проявить заботу о клиенте, у которого появились проблемы с товаром. В качестве примера можно привести компанию Logitech, выпускающую bluetooth-мышки с адаптером. Один из покупателей просто потерял такой адаптер и направил на официальный сайт компании письмо с вопросом о том, где можно купить такой же. Он ждал ответ на вопрос, а Logitech прислала ему новый адаптер. Понятно, что такой благодарный клиент будет рекомендовать компанию своим коллегам и друзьям, которые могут стать постоянными покупателями ее товаров.

Таким образом, для увеличения продаж необходимо использовать следующий алгоритм:

Шаг 1. Установление перспективы развития отрасли в целом.

Компания должна четко установить перспективы развития отрасли. Можно развивать те направления деятельности, которые будут пользоваться повышенным спросом именно в связи с кризисом (например, производители оборудования могут расширять сервисное и техническое обслуживание).

Шаг 2. Предложение перспективных вариантов для клиента.

Перспективные варианты обслуживания, скидки и особые программы всегда привлекают клиентов. Если, например, салон красоты предоставляет скидку 15 % постоянным клиентам с номером телефона, то даже случайный клиент, оставивший в салоне карточку с номером своего телефона, может стать постоянным клиентом. И если другие салоны будут терять клиентов, жалуясь на кризис, то салон, который развивает дополнительные услуги, будет всегда впереди.

Шаг 3. Постоянное совершенствование маркетинговой политики. Это залог для совершенствования продаж в целом.

В заключение отметим, что в разработке плана антикризисных программ должны участвовать руководители и все сотрудники компании. Пережить кризис можно, сплотив общие усилия.

Источник

Антикризисное управление предприятием: понятие и этапы

25.08.2022

Автор: Academy-of-capital.ru

Что это такое? Антикризисное управление предприятием необходимо, когда компания несет убытки и рискует оказаться на грани банкротства. Это отражается и в потере клиентов, и в снижении прибыли, и в уменьшении объема самих продаж. Тогда возникает необходимость разработать план мер, которые позволят пережить кризисный момент.

Как организовать? Антикризисные мероприятия могут быть продуманы как самостоятельно, так и с привлечением сторонних фирм или наемных профессионалов. В любом случае существуют универсальный алгоритм и типовые стратегии управления, которые позволяют бизнесу остаться на плаву и выйти из кризиса с минимальными потерями.

Из этого материала вы узнаете:

- Что такое антикризисное управление предприятием

- Цели антикризисного управления предприятием

- Виды кризисов и причины их возникновения

- Основные модели и принципы антикризисного управления предприятием

- Виды антикризисного управления предприятием

- Подходы в антикризисном управлении предприятием

- Этапы антикризисного управления предприятием

- Методы антикризисного управления предприятием

- Пример антикризисного управления предприятием

- Кому доверить антикризисное управление предприятием

-

Шаблон расчета эффективности бизнеса по 8 показателям

Скачать бесплатно

Что такое антикризисное управление предприятием

Антикризисное управление компанией — действия, нацеленные на предотвращение кризисных явлений, снижение их отрицательных последствий и даже использование имеющихся возможностей для поступательного развития организации в условиях кризиса.

Подобные меры всегда рассчитываются на определенный срок, как правило, в пределах 1-2 лет, с четким определением целей и оценочных индикаторов.

План антикризисного управления всегда должен включать в себя как минимум следующие элементы:

- конечная цель;

- стратегия, состоящая из набора мероприятий в рамках движения к цели;

- задачи, реализуемые на конкретном этапе проекта, и временные рамки каждого этапа;

- ответственные лица, обеспечивающие выполнение задач и в случае необходимости корректирующие стратегию.

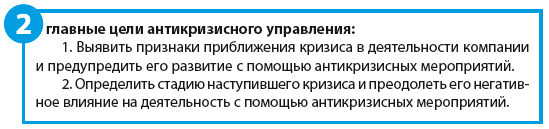

Цели антикризисного управления предприятием

Цель зависит от ситуации, в которой оказалась компания, но обычно антикризисное управление преследует приоритетные цели:

- Недопущение банкротства организации.

- Усиление рыночных позиций компании с учетом кризисных условий.

Разумеется, главным всегда остается вопрос о выживании предприятия: только успешно решив его, можно двигаться дальше, используя кризис как возможность для развития.

Чтобы спасти компанию, оказавшуюся в критической ситуации, необходимо:

- улучшение общей атмосферы в коллективе – начинать нужно с перелома настроя сотрудников, чтобы они сами поверили в возможность выхода из кризиса и принялись действовать с удвоенной энергией;

- разработка и четкое выполнение плана антикризисных мер — «тушение основных пожаров»;

- оптимизация управления, чтобы фирма быстрее приспосабливалась к новым условиям и адекватно реагировала на их изменения.

Усиление позиций компании требует следующих мер:

- выход за рамки привычной деятельности;

- экспериментирование, нацеленное на поиск нового: расширение видов деятельности, увеличение спектра предлагаемых товаров и услуг и т. п.;

- использование возможностей для завоевания новых рынков.

Подобные задачи решаются последовательно в рамках реализуемой антикризисной стратегии.

Виды кризисов и причины их возникновения

В современных условиях компания может столкнуться с кризисами, имеющими различную природу:

- Производственный (технологический) кризис. Его причина – устаревшие технологии и оборудование, не позволяющие выдерживать конкуренцию на рынке.

- Социально-управленческий. Это внутренний кризис, развивающийся из-за конфликтов между сотрудниками: разногласия влияют на атмосферу в коллективе, приводят к снижению производительности труда, создают лишние проблемы, отвлекающие администрацию от решения основных бизнес-задач.

- Финансовый. Возникает на фоне необоснованных расходов, что может ударить и по основным фондам компании.

- Организационный. Как правило, исходный фактор – раздутый и малоэффективный управленческий аппарат, и организационные проблемы рано или поздно сказываются на результатах деятельности компании.

- Информационный. Его суть – принятие решений на основе недостоверной или неточной информации.

Нередко эти разновидности кризисов взаимосвязаны, и проблемы, проявившись в одной сфере, со временем начинают затрагивать и другие, что в итоге требует введения антикризисного управления предприятием.

Исходные причины кризисов можно разделить на внешние и внутренние. К наиболее важным внешним факторам относятся:

- рыночные – изменение ситуации на рынке (например, рост цен на сырье, усиление конкуренции и т. д.);

- социально-экономические – сокращение доходов населения и вызванное этим снижение спроса, высокая инфляция, недоступность кредитования и т. п.;

- прочие причины – смена власти в стране и обусловленные этим резкие изменения в законодательстве, разгул коррупции и пр.

Основные внутренние причины:

- рост издержек на производство продукции;

- высокий уровень закредитованности;

- низкое качество продукции;

- неэффективное распределение ресурсов.

Основные модели и принципы антикризисного управления предприятием

С учетом основных моделей менеджмента существуют два подхода к организации антикризисного управления: американский и японский. При американской модели стратегия определяется исключительно руководством компании, и система управления имеет более формализованный характер, где каждый выполняет свою задачу и несет за это ответственность. Основной целью здесь является снижение издержек.

Японская модель основывается на выработке консенсуса с привлечением к обсуждению планов исполнителей. Соответственно, работники получают дополнительную мотивацию и делают все возможное для увеличения прибыли. В данном случае в ход идут неформальные отношения, чтобы привлечь сотрудников фирмы к решению общей для всех задачи (например, может быть принято коллективное решение какое-то время работать без выходных, отказаться от доплат и т. п.).

Вне зависимости от применяемой модели есть общие правила антикризисного управления, касающиеся участия в реализуемых мерах исполнителей:

- Все сотрудники должны поддерживать выбранную стратегию и принимать в ее осуществлении посильное участие.

- Коллектив делится на рабочие команды, перед каждой из которых ставятся конкретные задачи.

- Исполнители занимаются только своим функциональными обязанностями, не отвлекаясь на лишние действия.

Специалисты сформулировали 9 основополагающих принципов эффективного антикризисного управления предприятием:

- Принцип профилактики: как и в случае с болезнями, кризис легче предупредить, чем излечиваться от его последствий.

- Принцип постоянной готовности: в современном мире кризисная ситуация может сложиться быстро и неожиданно, к чему нужно быть готовым.

- Принцип срочного реагирования: чем раньше принять антикризисные меры, тем легче будет остановить развитие кризиса и не допустить тяжелых последствий.

- Принцип адекватного реагирования: принимаемые меры должны соответствовать уровню угрозы.

- Принцип комплексных решений: антикризисная программа должна стать частью общей стратегии развития компании.

- Принцип альтернативных действий: лучше, чтобы утверждение антикризисной стратегии представляло собой выбор из нескольких вариантов. В этом случае сопоставляются достоинства и недостатки разных планов и выбирается оптимальная программа.

- Принцип адаптивного управления: несмотря на принятую стратегию, всегда должна оставаться возможность внесения в нее изменений в свете развития ситуации.

- Принцип приоритета внутренних ресурсов: лучше всего рассчитывать только на собственные средства и возможности, чтобы не зависеть от внешней поддержки.

- Принцип эффективности: любое мероприятие из антикризисного плана должно оцениваться по тому, насколько эффективно выполнены задачи и приблизило ли это к достижению цели.

Подходы в антикризисном управлении предприятием

Подходы отличаются в зависимости от того, каковы цели и задачи антикризисного управления, и что представляет собой сам кризис, но в общем виде выделяются три главенствующих типа.

Реактивное управление

Как правило, оно используется в условиях уже развивающегося кризиса, когда за короткий срок нужно принять неотложные меры по удержанию компании на плаву. Задачи лежат преимущественно в финансовой сфере: недопущение банкротства организации, восстановление ее платежеспособности и возвращение к докризисным показателям. Конечно, это требует выяснения причин возникновения проблем и их устранения, а также общей отладки управления бизнесом.

Превентивное управление

Целью превентивных мер является изучение потенциальных угроз и проведение мероприятий по недопущению кризисных явлений. В данном случае обычно есть больше времени для принятия решений, и многое зависит от качества аналитической работы, чтобы оценить вероятность тех или иных рисков и вовремя защититься от них, используя ресурсы экономно и эффективно.

Чаще всего здесь на первом плане тоже оказывается финансовая безопасность компании, на повышение которой должны быть нацелены принимаемые меры. Кроме того, нужно учитывать изменение рыночной конъюнктуры и реагировать на изменения.

Превентивное антикризисное управление может вестись в ситуациях, отличающихся по опасности приближения кризиса:

- Раннее управление актуально, если кризис уже начался, но еще не затронул компанию в полной мере, к примеру, наметилось падение спроса на продукцию. Антикризисное управление на этом этапе может включать в себя не только удержание положения на докризисном уровне, но и конструктивные перемены, скажем внедрение инноваций.

- Управление по слабым сигналам – здесь отслеживаются изменения, прежде всего, на рынке и выявляются признаки надвигающегося кризиса (например, снижение конкурентоспособности товаров компании). В данной ситуации антикризисное управление обычно не является ведущим, и оно дополняет регулярное управление, к примеру принимаются меры по сокращению заимствований, чтобы сделать финансовое положение организации более стабильным.

Арбитражное управление

Это ситуация, когда компания не нашла возможности справиться с кризисом самостоятельно, и в силу требований кредиторов оказались запущены процедуры в соответствии с решением арбитражного суда. Российское законодательство регулирует процесс банкротства и используемые при этом формы антикризисного управления предприятием:

- Антикризисное управление в период несостоятельности – это первые стадии банкротства юридических лиц, включающие в себя наблюдение, финансовое оздоровление и внешнее управление. В этот период принимаются меры по восстановлению платежеспособности компании, сочетаемые с оперативными функциями, присущими обычному управлению. Организация продолжает свою деятельность, однако если улучшений нет, то степень внешнего участия в управлении все более увеличивается.

- Антикризисное управление в период банкротства – конкурсное производство. Если, несмотря на все усилия, восстановить платежеспособность компании не удалось, то процедура банкротства достигает точки невозврата, и начинается ликвидация организации. На этом этапе компания прекращает свою основную деятельность, и на первый план выходит удовлетворение требований кредиторов путем продажи имущества.

Этапы выбора стратегии антикризисного управления предприятием

Выбор стратегии антикризисного управления жизненно важен для любой компании, поскольку от этого зависит не только финансовое благополучие, но нередко само существование предприятия.

Как правило, антикризисная стратегия – это полноценный программный документ, включающий все необходимые сведения (конечные и промежуточные цели, ресурсы и способы их привлечения к антикризисным мероприятиям, технологии решения задач по выводу компании из кризиса).

При формулировании антикризисной стратегии во внимание принимаются следующие факторы:

- причины и предпосылки кризисных явлений;

- требования законодательства РФ, касающиеся процедуры банкротства юридических лиц;

- внешние и внутренние обстоятельства, влияющие на деятельность компании.

Выбор антикризисной стратегии может включать в себя пять этапов.

- Финансовый анализ состояния компании на данный момент. Начинать следует с изучения финансовых показателей деятельности организации, причем они оцениваются в динамике – обычно берутся данные не меньше чем за три года. В качестве исходной точкой иногда также принимают момент возникновения фирмы или последнюю крупную ее реструктуризацию. Аналитики могут привлекать сведения и по другим сторонам деятельности организации, но главной все же остается финансово-хозяйственная часть.

- Составление прогноза. На основе имеющихся данных нужно рассчитать прогнозный баланс, включая оценку вероятности банкротства. При этом используется дискриминантный анализ – статистический метод прогнозирования банкротства по определенным экономическим показателям.

- Построение кривой жизненного цикла.

- Определение текущего положения предприятия на данной кривой. Модель кривой жизненного цикла организации содержит выделение этапов от зарождения до прекращения ее существования, и имеющаяся информация позволит судить, на каком этапе развития находится компания и каковы ее перспективы, включая, конечно, и финансовые.

- Выбор стратегии антикризисного управления. На основе проведенных расчетов и выявленных проблем выбирается оптимальная стратегия.

Выделяются следующие разновидности стратегий антикризисного управления предприятием:

- Восстановительная стратегия. Она нацелена на оценку возникших сложностей и их устранение для восстановления стабильного финансового положения компании и уровня ее конкурентоспособности.

- Стратегия активного приспособления. Здесь объективные изменения во внешней среде используются как возможность для роста, например создание новой продукции или вытеснение конкурентов из рыночной ниши за счет каких-либо дополнительных факторов.

- Стратегия консервативного поведения. Данная стратегия подходит для устойчивых и медленно меняющихся отраслей, где проще предсказать динамику развития и где более обоснованы вложения в надежные активы и программы с меньшим риском, пусть и с более низкой доходностью.

- Стратегия свертывания производства – в случае явной неэффективности деятельности компании следует остановить убыточное производство и переместить активы в другую сферу.

- Функциональные стратегии:

- Антикризисная маркетинговая стратегия нацелена на повышение конкурентоспособности предприятия на рынке путем занятия новых рыночных ниш, повышения привлекательности своего товара, изменения механизма ценообразования и пр.

- Антикризисная производственная стратегия предполагает перестройку производственной линии, повышение качества продукции, снижение издержек и т. д.

- Антикризисная кадровая/ управленческая стратегия строится на внедрении новых управленческих процессов, кадровой оптимизации и т. п.

- Антикризисная финансовая стратегия направлена на сокращение расходов, изменение структуры основных капиталов, повышение ликвидности активов компании.

Методы антикризисного управления предприятием

Метод 1. «Ручное управление»

При таком подходе происходит максимальная централизация управления: принятие решений и контроль над их исполнением монополизируются собственниками и их уполномоченными представителями. Чаще всего подобный метод необходим, если имеются недостатки во внутреннем контроле, а также налицо разногласия и несогласованность действий сотрудников управленческого аппарата.

Метод 2. «Оптимальная отчетность»

В этом случае оптимизация бизнес-процессов касается процедур, связанных с формированием внутренней (управленческой) отчетности. В идеале отчетная документация должна давать полное представление о состоянии компании и сразу обнаруживать проблемные точки.

Если этого не происходит, то требуется пересмотреть формы отчетности, показатели и методики расчета, чтобы оперативно получать объективные сведения о деятельности организации и выявлять возникающие проблемы. При этом наиболее важное значение имеют показатели движения финансовых средств и уровня рентабельности (прибыли).

Метод 3. «Сжатие во времени»

Этот метод управления ориентирован на выработку антикризисных мер в максимально короткие сроки с быстрой проверкой их действенности. Соответственно, здесь необходимо введение более коротких периодов внутренней отчетности для принятия решений и их последующей корректировки.

Метод 4. «Сокращение затрат»

Данный метод имеет универсальное применение, но он требует взвешенного подхода: непродуманное тотальное сокращение расходов может лишь усугубить проблемы и вызвать паралич деятельности предприятия. Здесь необходимо оценить расходные статьи по тому, насколько каждая из них актуальна в кризисных условиях.

Как правило, большая часть текущих затрат жизненно важна и не поддается значительному сокращению, поэтому рациональнее всего заморозить или сократить расходы на перспективные направления с окупаемостью в долгосрочной перспективе (капитальное строительство, научно-исследовательские разработки, маркетинговые исследования и т. п.) – в выборе между выживанием компании и программами ее развития приоритетной, вне всякого сомнения, является первая цель.

Метод 5. «Шоковая терапия»

Хотя чаще всего антикризисное управление предприятием ассоциируется с экономией и сокращением расходов по всем направлениям, в действительности может сработать и более нестандартный подход, при котором урезаются траты, мало влияющие на прибыль, но зато увеличиваются вложения в быстроокупаемые проекты и в то, что увеличивает эффективность деятельности компании.

Конечно, подобные вложения нередко имеют оборотную сторону в виде более высоких рисков, что особенно критично в кризисных условиях, и потому только правильная ставка может спасти компанию. Обычно в таких ситуациях применяются новые маркетинговые ходы (агрессивная реклама, нетрадиционные методы продаж, выход на другие рынки сбыта), хотя есть примеры, когда даже увеличение, а не уменьшение расходов на оплату труда помогало организации выйти из кризиса.

Метод 6. «Ва-банк»

Если собственных ресурсов недостаточно, то последним средством может оказаться использование внешних заимствований – хотя в перспективе это способно поставить под угрозу существование компании, особенно с учетом того, что в кризисной ситуации часто приходится соглашаться на менее выгодные условия кредитования. В этом случае альтернативой обычно является либо надежда на реализацию прорывного антикризисного плана, либо банкротство в случае неудачи.

Этапы антикризисного управления предприятием

Начальной точкой в любой антикризисной стратегии служит выявление проблем и причин кризиса, после чего начинается практическая деятельность.

- Работа с персоналом. Руководство должно оптимизировать кадры и обеспечить поддержку принимаемых мер всеми сотрудниками:

- Проанализировать ключевые показатели эффективности (KPI) подразделений и отдельных работников и избавиться от слабых специалистов.

- Ввести сотрудников в курс дела и настроить на работу в кризисных условиях.

- Консолидировать коллектив, по возможности обеспечив благоприятный микроклимат и не допуская внутренних конфликтов.

- Провести переобучение персонала в случае необходимости.

- Снижение расходов. Уменьшение затрат ни в коем случае не должно отразиться на качестве продукции. Возможные варианты: сокращение ассортимента выпускаемых товаров или выход на прямые продажи с отказом от услуг посредников.

- Стимулирование продаж. Ради увеличения общей выручки следует рассматривать любые средства: рекламные акции, распродажи, скидочные и бонусные карты и т. п.

- Оптимизация денежных потоков. Основные мероприятия по этому направлению включают в себя:

- регулярную проверку баланса;

- увеличение внереализационных доходов (к примеру, путем продажи неиспользуемых материальных ресурсов);

- сокращение товарных кредитов;

- изыскивание возможностей для увеличения продаж.

- Реструктуризация кредиторской задолженности. Следует постараться договориться с кредиторами о более лояльных условиях займа: рассрочка, снижение процентной ставки, предложение ценных бумаг в обмен на задолженность и т. д.

- Реорганизация структуры компании. Изменение структуры предприятия с возможной ликвидацией малоэффективных или обременительных для бюджета подразделений и должностей должно способствовать стабилизации финансового положения.

- Создание оптимальной отчетности. Наличие достоверной и всесторонней информации является необходимым условием действенности антикризисных мер: принимаемые решения должны основываться на данных о текущем положении компании, уровне ее конкурентоспособности, соотношении пассивов и активов.

- Определение стратегии развития организации. Выбранная стратегия должна быть гибкой и предусматривать возможность изменений под влиянием внешних и внутренних факторов. Задачи необходимо корректировать с учетом достигнутых результатов, и в оптимальном виде в расчеты нужно включать альтернативные сценарии развития событий.

Пример антикризисного управления предприятием

К примеру, ООО «Пышка» начало выпуск кондитерской продукции и установило деловые отношения с несколькими партнерами. Бизнес-план предполагал выход на уровень самоокупаемости в течение года, однако к концу этого периода сложилась кризисная ситуация: образовался долг более 5 миллионов рублей, возник риск просрочки по кредитным платежам, в результате чего урон понесла репутация предприятия.

Анализ деятельности выявил финансовый дисбаланс: рост расходов на заработную плату на фоне сокращения прибыли по причине снижения спроса на продукцию предприятия.

С целью стабилизации ситуации были предложены следующие антикризисные меры:

- Сокращение числа сотрудников.

- Снижение размера премиальных выплат.

- Изменение ассортимента продукции.

- Уменьшение продажной стоимости товаров.

- Запуск новой рекламной кампании.

Сокращение расходов на оплату труда позволило укрепить финансовое положение предприятия. Изменение ассортимента и снижение цен на продукцию стали основой обновленной маркетинговой стратегии, позволившей привлечь больше клиентов. В итоге благодаря принятым мерам предприятие сумело выйти из кризиса и даже повысило свою конкурентоспособность.

Кому доверить антикризисное управление предприятием

С угрозой кризиса рано или поздно сталкивается любое предприятие, и тяжелое положение является частью жизненного цикла всех компаний. Для организации антикризисного управления можно обратиться в специализированную структуру или постараться решить проблемы самостоятельно.

Своими силами

Даже в этом случае потребуется антикризисный менеджер, который будет реализовывать выработанную стратегию. Его роль:

- координация всех управленческих процессов, определение задач антикризисного управления и их корректировка;

- поддержание рабочей атмосферы в коллективе, создание у коллег настроя на преодоление трудностей;

- инициирование обоснованных кадровых перестановок;

- общая организация мероприятий антикризисного плана и контроль их выполнения, отслеживание изменений по текущей отчетности.

Менеджер компании, на которого возложена подобная миссия, может быть предварительно отправлен на обучающие курсы. Также есть разнообразная литература по теории и практике антикризисного управления, например:

- Талеб Н. Н. «Антихрупкость. Как извлечь выгоду из хаоса».

- Гроув Э. «Выживают только параноики. Как использовать кризисные периоды, с которыми сталкивается любая компания».

- Черненко В. А. «Антикризисное управление».

- «Антикризисное управление: учебник под ред. Э. М. Короткова».

- Слепокуров С. В. «Экономическое содержание антикризисного управления финансами предприятий».

Привлечение сторонних специалистов

Альтернативный вариант – обращение к профессионалам. Организации, предлагающие подобные услуги, сейчас несложно найти, в том числе в Интернете.

Помните, что успех антикризисного управления предприятием во многом зависит от наличия эффективной системы мониторинга реализации стратегии. Один из оптимальных вариантов – формирование антикризисного комитета, в ведении которого окажется регулярное рассмотрение отчетов и последующая корректировка плана мероприятий по выходу из кризиса.

Как определить степень вероятности кризиса в деятельности компании?

Как разработать план антикризисных мероприятий?

С помощью каких методов антикризисного управления можно повысить эффективность и рентабельность компании?

Практически каждая компаний периодически сталкивается с кризисными явлениями в процессе хозяйственной деятельности, но многие начинают бороться с кризисом только тогда, когда его негативное влияние на результаты бизнеса становится достаточно заметным.

В результате управленческие решения по минимизации последствий кризиса принимаются в авральном режиме, антикризисные мероприятия не учитывают влияние конкретных факторов, а компания в итоге выходит из кризиса с неоправданно большими потерями.

Всего этого можно избежать, используя систему антикризисного управления, которая включает в себя мониторинг состояния предприятия, диагностику степени проявлений кризиса, разработку антикризисных мероприятий и контроль над их выполнением.

Изучим методику построения эффективно работающей системы антикризисного управления предприятием и поговорим о том, как повысить эффективность работы компании с помощью режима антикризисного управления. Для этого:

- пронализируем данные, которые позволяют сделать вывод о наличии и степени кризиса в деятельности компании;

- найдем внутренние резервы повышения эффективности деятельности компании;

- разработаем план антикризисных мероприятий и расскажем, как его реализовать.

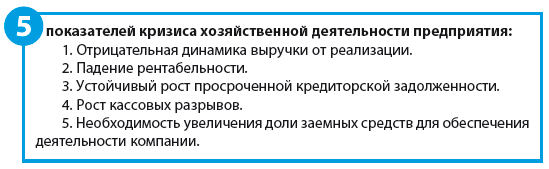

Выявление признаков кризиса в деятельности компании

Своевременная диагностика наличия и определение степени проявлений кризиса — гарантия своевременных и эффективных антикризисных решений. Единственно верная основа для разработки таких решений — анализ динамики показателей хозяйственной деятельности и выявление на его основе факторов, которые привели к проявлениям кризиса. От набора этих факторов зависит перечень мероприятий, которые помогут компании преодолеть его.

С экономической точки зрения предприятия постоянно рискуют оказаться подвержены трем видам кризиса:

- Кризис сбыта возникает как за счет внешних факторов (недостаточная конкурентоспособность продукции или услуг компании, падение платежеспособности покупателей, действия конкурентов и т. п.), так и по внутренним причинам (неэффективная маркетинговая политика, неправильный выбор сбытовой и ценовой модели реализации продукции или услуг). Как следствием — падение объемов продаж до уровня, который не обеспечивает покрытие переменных и постоянных издержек компании.

- Кризис издержек в первую очередь вызывают такие внутренние факторы, как неэффективная структура бизнес-процессов, слабый контроль за динамикой переменных расходов, неоправданно высокий рост постоянных расходов, низкая производительность труда и т. д. Кризис издержек влечет за собой необходимость повышения цены реализации на продукцию или услуги компании для того, чтобы избежать убыточности бизнеса.

- Кризис финансов также в основном обусловлен внутренними факторами, таких как отсутствие эффективной системы управления денежными средствами, несоблюдение баланса задолженностей и неадекватная кредитная политика компании. Проявляется в нехватке денежных средств для обеспечения хозяйственной деятельности и своевременного погашения обязательств перед кредиторами компании.

Отметим, что кризисы в деятельности компаний не возникают одномоментно — они развиваются постепенно, в несколько этапов:

1. Предкризисное состояние: падает выручка, снижается рентабельность, учащаются кассовые разрывы в операционном денежном потоке, растет просроченная дебиторская задолженность.

2. Вхождение в состояние кризиса: деятельность компании становится минимально рентабельной, наблюдается положительная динамика роста заемных средств и кассовых разрывов, компания начинает испытывать постоянные трудности в погашении обязательств перед своими кредиторами.

3. Кризисное состояние: выражается в убыточности хозяйственной деятельности, постоянных кассовых разрывах, низком уровне платежеспособности и проблемах с привлечением внешнего финансирования. Просроченная кредиторская задолженность растет опережающими темпами по сравнению с текущей.

4. Банкротство: компания не в состоянии вести хозяйственную деятельность и не способна погасить обязательства перед кредиторами.

Исходя из вышесказанного, понятно, что для борьбы с кризисами предприятию необходим управленческий инструмент, который позволил бы ему, во-первых, своевременно диагностировать наличие негативных явлений в хозяйственной деятельности, во-вторых — эффективно предупреждать или устранять их последствия. Таким инструментом выступает режим антикризисного управления.

Анализируем эффективность деятельности предприятия

Чтобы определить, есть ли в деятельности компании признаки кризиса, руководитель экономической службы может сделать следующее:

1. Проанализировать динамику основных экономических показателей хозяйственной деятельности компании за прошедшие отчетные периоды.

2. Проанализировать эффективность работы компании за прошедшие отчетные периоды.

3. Проанализировать изменения состояния компании за прошедшие отчетные периоды через систему финансовых коэффициентов.

4. Провести факторный анализ деятельности компании за прошедшие отчетные периоды.

Экономические показатели хозяйственной деятельности для расчетов и анализа можно взять из данных финансовой отчетности (например, отчета о прибылях и убытках). В ней содержатся сведения о динамике выручки, себестоимости реализации, коммерческих и управленческих расходах, а также конечном финансовом результате (прибыли или убытке) деятельности компании.

Пример 1

Рассмотрим для примера данные о хозяйственной деятельности компании «Волга» за 2016 г. и сравним их с аналогичными показателями 2015 г. (табл. 1).

Таблица 1

Анализ динамики показателей деятельности компании «Волга», тыс. руб.

|

Показатели деятельности |

1 квартал |

2 квартал |

3 квартал |

4 квартал |

Год |

|

Выручка от реализации 2015 г. |

80 000 |

110 000 |

130 000 |

90 000 |

410 000 |

|

Выручка от реализации 2016 г. |

85 000 |

100 000 |

120 000 |

95 000 |

400 000 |

|

Отклонения в выручке |

5000 |

–10 000 |

–10 000 |

5000 |

–10 000 |

|

Себестоимость реализации 2015 г. |

70 000 |

95 000 |

110 000 |

81 000 |

356 000 |

|

Себестоимость реализации 2016 г. |

72 000 |

88 000 |

105 000 |

84 000 |

349 000 |

|

Отклонения в себестоимости |

2000 |

–7000 |

–5000 |

3000 |

–7000 |

|

Доход от продаж 2015 г. |

10 000 |

15 000 |

20 000 |

9000 |

54 000 |

|

Доход от продаж 2016 г. |

13 000 |

12 000 |

15 000 |

11000 |

51 000 |

|

Отклонения в доходах |

3000 |

–3000 |

–5000 |

2000 |

–3000 |

|

Коммерческие расходы 2015 г. |

7500 |

9000 |

12 000 |

8000 |

36 500 |

|

Коммерческие расходы 2016 г. |

8500 |

9500 |

11 000 |

8500 |

37 500 |

|

Отклонения в расходах |

1000 |

500 |

–1000 |

500 |

1000 |

|

Управленческие расходы 2015 г. |

1000 |

1500 |

1700 |

1800 |

6000 |

|

Управленческие расходы 2016 г. |

1500 |

1800 |

2000 |

1700 |

7000 |

|

Отклонения в расходах |

500 |

300 |

300 |

–100 |

1000 |

|

Операционная прибыль 2015 г. |

1500 |

4500 |

6300 |

–800 |

11 500 |

|

Операционная прибыль 2016 г. |

3000 |

700 |

2000 |

800 |

6500 |

|

Отклонения в прибыли |

1500 |

–3800 |

–4300 |

1600 |

–5000 |

Как видим, все основные показатели, формирующие операционную прибыль компании, в анализируемом году меньше, чем в предыдущем. Так, за 2016 г. выручка от реализации продукции на 10 000 тыс. руб., а доход от продаж — на 3000 руб. меньше показателей 2015 г.

Коммерческие и управленческие расходы за 2016 г., наоборот, увеличились по сравнению с предыдущим годом на 1000 руб. по каждой из групп.

Совокупное влияние динамики показателей доходов и расходов привело к тому, что операционная прибыль 2016 г. уменьшилась в сравнении с 2015 г. на 5000 тыс. руб.

Однако для того чтобы сделать вывод о наличии кризисных явлений в работе компании, простого сопоставления экономических показателей деятельности компании недостаточно — надо дополнительно проанализировать динамику показателей эффективности хозяйственной деятельности (рентабельность бизнеса, удельный вес переменных затрат, темпы роста, запас прочности и т. д.).

Сначала надо рассчитать выбранные показатели, а затем сравнить полученные значения в динамике прошедших периодов.

Данные расчета эффективности работы компании «Волга» приведены в табл. 2.

Таблица 2

Анализ эффективности деятельности компании «Волга»

|

Показатели деятельности |

1 квартал |

2 квартал |

3 квартал |

4 квартал |

Год |

|

Доходность продаж 2015 г. |

12,5 % |

13,6 % |

15,4 % |

10,0 % |

13,2 % |

|

Доходность продаж 2016 г. |

15,3 % |

12,0 % |

12,5 % |

11,6 % |

12,8 % |

|

Отклонения в доходности |

2,8 % |

-1,6 % |

–2,9 % |

1,6 % |

–0,4 % |

|

Рентабельность бизнеса 2015 г. |

1,9 % |

4,1 % |

4,8 % |

–0,9 % |

2,8 % |

|

Рентабельность бизнеса 2016 г. |

3,5 % |

0,7 % |

1,7 % |

0,8 % |

1,6 % |

|

Отклонения в рентабельности |

1,7 % |

–3,4 % |

–3,2 % |

1,7 % |

–1,2 % |

|

Уровень коммерческих затрат 2015 г. |

9,4 % |

8,2 % |

9,2 % |

8,9 % |

8,9 % |

|

Уровень коммерческих затрат 2016 г. |

10,0 % |

9,5 % |

9,2 % |

8,9 % |

9,4 % |

|

Отклонения в уровне коммерческих затрат |

0,6 % |

1,3 % |

–0,1 % |

0,1 % |

0,5 % |

|

Доля ФОТ в себестоимости 2015 г. |

17,1 % |

15,8 % |

15,5 % |

16,0 % |

16,0 % |

|

Доля ФОТ в себестоимости 2016 г. |

15,3 % |

18,8 % |

17,1 % |

14,9 % |

16,6 % |

|

Отклонения в доле ФОТ производства |

–1,9 % |

3,0 % |

1,7 % |

–1,2 % |

0,6 % |

Анализ данных табл. 2 уже явно указывает на наличие кризисных явлений в работе компании «Волга».

Так, в анализируемом периоде по сравнению с предыдущим годом доходность продаж уменьшилась на 0,4 %, рентабельность бизнеса — на 1,2 %. При этом коммерческие расходы по отношению к объему продаж увеличились на 0,5 %. Это свидетельствует о снижении эффективности сбытовой политики компании.

Рост доли фонда оплаты труда производственного персонала в общей структуре себестоимости выпуска продукции говорит о снижении производительности труда на производстве.

После того как в работе компании выявлены кризисные явления, необходимо определить его степень для того, чтобы выработать адекватные управленческие решения в рамках антикризисного управления.

На практике для этого проводят анализ изменения состояния компании, данные о котором содержатся в основных финансовых отчетах — балансе и отчете о финансовых результатах деятельности: рассчитывают финансовые коэффициенты по каждой из основных групп (ликвидность, платежеспособность, финансовая устойчивость, деловая активность) и на основе полученных значений определяется степень вероятности или наличия кризиса компании.

Пример 2

Рассчитаем финансовые коэффициенты по данным финансовой отчетности компании «Волга» за 2016 г. Воспользуемся данными о хозяйственной деятельности (см. табл. 1) и показателями агрегированного баланса за 2016 г. (табл. 3).

Таблица 3

Агрегированный баланс компании «Волга» за 2016 г., тыс. руб.

|

Показатели баланса |

01.01.2016 |

01.04.2016 |

01.10.2016 |

31.12.2016 |

|

Основные средства |

25 000 |

28 000 |

30 000 |

35 000 |

|

Капитальные вложения |

6000 |

4000 |

2000 |

5000 |

|

Нематериальные активы |

400 |

375 |

350 |

300 |

|

Итого внеоборотные активы |

31 400 |

32 375 |

32 350 |

40 300 |

|

Запасы и материалы |

6000 |

6400 |

7000 |

7200 |

|

Незавершенное производство |

900 |

1225 |

1400 |

1000 |

|

Готовая продукция |

8000 |

10 000 |

12 000 |

9000 |

|

Покупатели |

15 000 |

18 000 |

21 000 |

19 000 |

|

Прочие дебиторы |

1000 |

1300 |

1200 |

900 |

|

Денежные средства |

800 |

1200 |

1500 |

1000 |

|

Итого оборотные активы |

31 700 |

38 125 |

44 100 |

38 100 |

|

Финансовые вложения |

700 |

800 |

950 |

1000 |

|

Прочие активы |

200 |

200 |

100 |

100 |

|

Итого прочие активы |

900 |

1000 |

1050 |

1100 |

|

АКТИВ БАЛАНСА |

64 000 |

71 500 |

77 500 |

79 500 |

|

Уставной и добавочный капитал |

400 |

400 |

500 |

500 |

|

Фонды и резервы |

500 |

600 |

750 |

800 |

|

Нераспределенная прибыль |

2000 |

3000 |

3800 |

2500 |

|

Итого капитал и резервы |

2900 |

4000 |

5050 |

3800 |

|

Финансовые вложения |

500 |

500 |

500 |

500 |

|

Долгосрочные займы |

1500 |

1000 |

500 |

0 |

|

Итого долгосрочные обязательства |

2000 |

1500 |

1000 |

500 |

|

Краткосрочные займы |

18 000 |

25 000 |

32 000 |

35 000 |

|

Поставщики |

32 000 |

31 000 |

30 000 |

32 000 |

|

Прочие кредиторы |

6650 |

6900 |

5650 |

4850 |

|

Задолженность по зарплате |

1200 |

1500 |

2000 |

1800 |

|

Задолженность по налогам и сборам |

1000 |

1200 |

1500 |

1300 |

|

Прочие краткосрочные обязательства |

250 |

400 |

300 |

250 |

|

Итого краткосрочные обязательства |

59 100 |

66 000 |

71 450 |

75 200 |

|

ПАССИВ БАЛАНСА |

64 000 |

71 500 |

77 500 |

79 500 |

В набор финансовых показателей для расчета руководитель экономической службы включил:

- коэффициент быстрой ликвидности;

- коэффициент текущей ликвидности;

- коэффициент автономии;

- коэффициент соотношения заемного и собственного капитала;

- чистый оборотный капитал;

- оборачиваемость ТМЦ;

- оборачиваемость дебиторской задолженности;

- оборачиваемость кредиторской задолженности;

- баланс задолженностей.

Результаты расчетов — в табл. 4.

Таблица 4

Финансовые коэффициенты компании «Волга» за 2016 г., тыс. руб.

|

Показатели |

01.01.2016 |

01.04.2016 |

01.10.2016 |

31.12.2016 |

|

Коэффициент быстрой ликвидности |

0,42 |

0,46 |

0,50 |

0,40 |

|

Коэффициент текущей ликвидности |

0,54 |

0,58 |

0,62 |

0,51 |

|

Коэффициент автономии |

0,05 |

0,06 |

0,07 |

0,05 |

|

Коэффициент соотношения заемного и собственного капитала |

6,72 |

6,50 |

6,44 |

9,21 |

|

Чистый оборотный капитал |

–27 400 |

–27 875 |

–27 350 |

–37 100 |

|

Оборачиваемость ТМЦ |

4,43 |

4,63 |

5,59 |

9,77 |

|

Оборачиваемость дебиторской задолженности |

5,15 |

5,13 |

6,00 |

10,00 |

|

Оборачиваемость кредиторской задолженности |

2,09 |

2,51 |

3,03 |

4,76 |

|

Баланс задолженностей |

–17 000 |

–13 000 |

–9000 |

–13 000 |

Коэффициенты ликвидности находятся гораздо ниже нормативных значений: срочная ликвидность на конец года равна 0,4 при нормативе от 0,5 до 1,5, а текущая — 0,51 при нормативе от 1 до 2.

Кроме того, в динамике за 2016 г. эти коэффициенты постоянно снижались.

Коэффициент автономии хотя за год и не изменился, также находится на уровне гораздо ниже нормативного, а коэффициент соотношения заемного и собственного капитала вырос за год в полтора раза и при нормативе в 0,7–1 составил 9,77. Это говорит о крайне низкой финансовой устойчивости компании.

Чистый оборотный капитал имеет отрицательное значение, которое к концу анализируемого года тоже значительно выросло.

Оборачиваемость кредиторской задолженности в два раза ниже оборачиваемости дебиторской задолженности.

Вывод

Полученные данные подтверждают наличие кризисных явлений, а значит, необходимо разрабатывать антикризисные мероприятия.

Факторный анализ различных аспектов деятельности компании показывает, за счет каких именно факторов образовались негативные тенденции в работе компании.

Этот вид анализа является наиболее трудоемким, однако он позволяет разработать эффективные антикризисные решения.

Факторный анализ, как правило, проводится в случае, когда данные предыдущих мероприятий по мониторингу состояния компании свидетельствуют о вхождении компании в стадию кризиса и необходимо разрабатывать план антикризисных мероприятий.

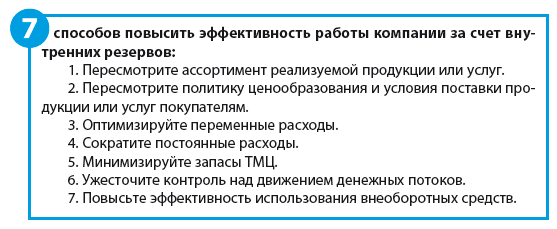

Как антикризисное управление помогает повысить эффективность деятельности компании?

После того как экономическая служба проанализировала текущее состояние компании и выявила признаки кризисной ситуации, необходимо попытаться найти внутренние резервы повышения эффективности деятельности и составить перечень антикризисных мероприятий.

Конечно, для каждой конкретной компании варианты выхода из кризисных ситуаций будут отличаться своей спецификой, однако можно выделить наиболее действенные пути антикризисных решений, которые подойдут предприятиям всех отраслей.

Пример 3

Основные кризисные факторы хозяйственной деятельности компании «Волга» — падение продаж и рост затрат. Поэтому необходимо попытаться увеличить выручку и оптимизировать затраты. Это позволит повысить рентабельность бизнеса и улучшить финансовое положение компании.

В то же время деятельность компании рентабельна, и можно сделать вывод, что она находится в стадии вхождения в кризис и жестких мер по экономии средств пока не надо. Поэтому решили:

1) увеличить отсрочку платежа ключевым покупателям на 14 календарных дней, что позволит увеличить отгрузки продукции примерно на 3 %;

2) вывести из ассортиментной линейки продукцию наиболее низкого покупательского спроса и увеличить выпуск продукции высокого спроса. Ожидаемый рост выручки от этого мероприятия — 2 %;

3) пересмотреть ценовую политику и уменьшить размер скидок для отдельных категорий покупателей, которые не являются приоритетными для компании. В результате прогнозируется увеличение средней торговой наценки в размере не менее 1 %;

4) пересмотреть мотивационные модели фонда оплаты труда производственных сотрудников, чтобы доля фиксированных выплат уменьшилась, а доля премий за достижение установленных показателей выросла. Кроме того, можно отменить доплаты и премии, которые не связаны с результатами работы подразделений и компании. Предполагается, что это позволит уменьшить фонд оплаты труда производства на 3 %;

5) оптимизировать коммерческие расходы, сократив затраты на акции и бонусы покупателям, которые не обеспечивают необходимый рост продаж. По расчетам, это позволит снизить коммерческие расходы на 3 %;

6) провести ревизию кредитного портфеля компании и рассмотреть возможность заключения новых и перезаключения уже действующих кредитных договоров на более выгодных для компании условиях. В результате средняя стоимость кредитного портфеля должна уменьшиться не менее чем на 2 %;

7) уменьшить затраты на связь (постоянные расходы) примерно на 15 %, что по итогам года составит около 75 тыс. руб.;

Совокупный результат предложенных мероприятий — в табл. 5.

Таблица 5

Анализ резервов повышения эффективности работы компании «Волга»

|

Задача |

Действие |

Результат |

Расчетная база |

Эффект, тыс. руб. |

|

Увеличение выручки |

Увеличение отсрочки платежа покупателям |

3 % |

400 000 |

12 000 |

|

Оптимизация ассортимента продукции |

2 % |

400 000 |

8000 |

|

|

Повышение дохода от продаж |

Повышение сбытовой наценки |

1 % |

366 450 |

3665 |

|

Рост выручки |

13 % |

20 000 |

2550 |

|

|

Снижение переменных расходов |

Оптимизация ФОТ |

–3 % |

58 000 |

–1740 |

|

Оптимизация коммерческих расходов |

–3 % |

37 500 |

–1125 |

|

|

Снижение стоимости кредитов |

–2 % |

35 000 |

–700 |

|

|

Снижение постоянных расходов |

Сокращение расходов на связь |

–15 % |

500 |

–75 |

|

Перевод охраны на стороннюю организацию |

–10 % |

800 |

–80 |

|

|

Общий ожидаемый эффект на финансовый результат компании |

9935 |

Вывод

Как видим, компания «Волга» за счет внутренних резервов может повысить рентабельность бизнеса и преодолеть кризисные явления. Этого достаточно — предложенные мероприятия позволяют увеличить прибыль компании почти в два раза по сравнению с полученной за 2016 г.

Также решили не снижать постоянные расходы (на связь и охрану), так как экономический эффект незначителен и не соответствует рискам их реализации.

Разрабатываем план антикризисных мероприятий

При разработке плана антикризисных мероприятий обязательно учитываются результаты первых двух этапов, на которых выявляется признаки кризиса и определяются возможности компании по их преодолению.

Обратите внимание!

Антикризисный план должен включать не только перечень мероприятий, но и результат их реализации, а также целевой показатель каждого из мероприятий. Кроме того, в план обязательно включают сроки реализации мероприятий. Также назначают ответственного, который будет руководить реализацией мероприятия.

Пример 4

На основе выявленных экономической службой возможностей в компании «Волга» был разработан план антикризисных мероприятий (табл. 6).

Таблица 6

Антикризисный план компании «Волга» на период до 01.09.2017

|

Мероприятие |

Результат |

Целевой показатель |

Ответственный |

Срок выполнения |

|

Пересмотр кредитной политики компании |

Увеличение продаж за счет предоставления большей отсрочки платежа ключевым покупателям |

Рост продаж не менее чем на 3 % |

Коммерческий директор |

01.06.2017 |

|

АВС-анализ продаж и оптимизация ассортимента продукции |

Вывод из ассортиментной матрицы продукции с долгим сроком реализации и замена ее на более высоко оборачиваемую продукцию |

Рост продаж не менее чем на 2 % |

Коммерческий директор |

01.07.2017 |

|

Пересмотр ценовой матрицы реализации продукции |

Повышение торговой наценки на продукцию за счет уменьшения скидок для отдельных категорий покупателей |

Рост средней по компании торговой наценки не менее чем на 1 % |

Отдел маркетинга |

01.05.2017 |

|

Пересмотр системы оплаты труда производственных рабочих |

Оптимизация системы мотивации производства через уменьшение постоянной части фонда оплаты труда и минимизация неэффективных доплат и премий |

Снижение фонда оплаты труда производства не менее чем на 3 % |

Главный экономист |

01.07.2017 |

|

Оптимизация коммерческих расходов |

Сокращение неэффективных расходов на рекламу и бонусы покупателям |

Снижение коммерческих расходов не менее чем на 3 % |

Коммерческий директор |

01.08.2017 |

|

Анализ кредитного портфеля компании и ситуации на рынке кредитования. Заключение новых или перезаключение действующих кредитных договоров на наиболее выгодных для компании условиях |

Снижение стоимости привлечения внешнего финансирования путем реструктуризации кредитного портфеля |

Снижение стоимости кредитов не менее чем на 2 % |

Финансовый директор |

01.09.2017 |

Реализация и контроль выполнения плана антикризисных мероприятий

Немаловажный фактор успеха антикризисного управления — систематический мониторинг хода выполнения плана антикризисных мероприятий, его корректировка в случае негативных отклонений.

Идеальный вариант — создание антикризисного комитета, который будет ежемесячно рассматривать отчетность по ходу выполнения плана антикризисных мероприятий и принимать соответствующие решения.

Статья опубликована в журнале «Справочник экономиста» № 7, 2017.

Что такое антикризисное управление: как работает и из чего состоит

Содержание

Любая компания может оказаться на грани банкротства. Потеря клиентов, снижение прибыли и уменьшение объемов продаж могут обернуться серьезными последствиями, поэтому собственнику бизнеса важно вовремя задействовать систему антикризисных мер. В этой статье расскажем, что такое антикризисное управление, каковы его цели, задачи, методы и стратегии.

Оптимизируйте маркетинг и увеличивайте продажи вместе с Calltouch

Узнать подробнее

Что такое антикризисное управление

Антикризисное управление – это процесс вывода предприятия из сложной ситуации (например, состояния неплатежеспособности, убыточности, банкротства). Система мер позволяет предупредить или преодолеть кризис. Управляющие оценивают текущее положение компании и разрабатывают стратегию укрепления ее позиции на рынке.

Менеджеру, который занимается «спасением» компании, необходимо принимать сложные решения в условиях неопределенности и ограниченного бюджета, действовать четко и быстро.

Почему возникает кризис и какие типы бывают

Организация может столкнуться со следующими видами кризисов:

- Производственным (технологическим). Возникает при использовании устаревшего оборудования или технологии, которые не позволяют выпускать качественную продукцию и приводят к увеличению издержек.

- Социально-управленческим.Если сотрудники не находят взаимопонимания, они не могут слаженно работать на благо компании. Это влияет на производительность труда. Конфликты в коллективе отвлекают администрацию: вместо того, чтобы решать бизнес-задачи, руководитель и управляющие думают, как примирить сотрудников.

- Финансовым. Становится результатом нерационального использования бюджета компании.

- Организационным. Обычно данный вид кризиса вызывает непродуманная структура управленческого аппарата и организации в целом.

- Информационным. Возникает, если организация получает недостоверную или неточную информацию о течении внутренних или внешних рабочих процессов.

Все виды кризисов взаимосвязаны: нередко один вызывает или усиливает другой.

Кризисная ситуация возникает, когда финансовые и хозяйственные ресурсы компании не соответствуют текущей ситуации на рынке. В число внешних причин можно включить следующие факторы:

- Рыночные – колебания валюты, рост конкуренции.

- Социально-экономические – увеличение инфляции, повышение безработицы на уровне страны, региона, изменения в законодательстве.

- Прочие причины – политический кризис, увеличение уровня преступности.

В число внутренних причин можно включить: