1. Краткий инвестиционный меморандум

Этот бизнес требует серьезных вложений, определенных знаний и быстро не окупается.

Во-первых, стоит учесть, что уставный капитал должен составлять минимум 200 миллионов рублей (если компания занимается универсальным видом страхования, кроме страхования жизни). Для страховых компаний, предоставляющих услуги медицинского страхования (в том числе страхование жизни) — 240 миллионов рублей. Перестраховочные компании должны иметь уставной капитал 480 миллионов рублей. Так как не у многих начинающих предпринимателей имеется такая сумма, то требуется привлечение инвесторов, либо вложения должны осуществлять несколько учредителей.

Во-вторых, руководитель компании должен соответствовать определенным требованиям.

В-третьих, регистрация бизнеса может занимать до 12 месяцев с учетом получения различных разрешений и лицензий, поэтому начать реализовывать идею сразу не получится.

В-четвертых, следует проанализировать нишу рынка в регионе, в котором планируется открыть бизнес. Возможно, есть спрос и не хватает предложений на определенную нишу страхования и будет актуально начать деятельность именно с этой категории.

Сумма первоначальных инвестиций — 201 205 500 рублей;

Ежемесячная прибыль — 9 500 000 рублей;

Срок окупаемости — 23 месяцев;

Точка безубыточности — 2 месяца;

Рентабельность продаж — 70%.

2. Описание бизнеса, продукта или услуги

Офис страховой компании должен быть презентабельным и большим. Наименьшая общая площадь должна составлять 60 м2 с отдельными кабинетами для директора, бухгалтера и юриста, менеджеров и страховых агентов. Кабинет страховых агентов должен быть обустроен так, чтобы в нем было комфортно располагаться как самим сотрудникам, так и клиентам, пришедшим в офис.

Страховая компания может находиться как в деловом центре, так и в отдельно стоящем здании, желательно в центре города с небольшой парковкой для клиентов.

Режим работы офиса будет в будние дни с 9.00 до 18.00 с перерывом на обед.

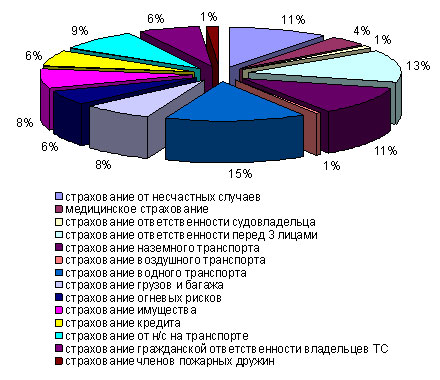

В рассматриваемом бизнес-плане страховое агентство будет осуществлять услуги по страхованию имущества и страхованию ответственности. Страхование имущества включает в себя страхование утраты, ущерба либо разрушения любого вида собственности как физических, так и юридических лиц. Таким образом, наличие страхового полиса позволяет получить компенсацию при наступлении следующих страховых случаев: пожар, грабеж, разбой, кража, незаконные действия третьих лиц (в том числе, поджог и бой стекол), повреждение водой из систем отопления, кондиционирования, прорыв канализации. Такие виды страхования зачастую являются обязательным условием при получении кредитов в банках.

Страхование ответственности — это вид страхования, при котором покрывается ущерб третьему лицу. При помощи данной услуги можно застраховать: кредиты, ответственность владельцев транспортных средств, профессиональную ответственность (врача, аудитора, нотариуса, адвоката). Страхование ответственности может быть, как добровольным, так и обязательным. Примером обязательного страхования ответственности является полис ОСАГО, который должны иметь все автомобилисты, поэтому спрос на такую услугу будет всегда.

3. Описание рынка сбыта

Целевой аудиторией рассматриваемой страховой компании будут лица, обладающие тем или иным имуществом. К таким лицам относятся:

- Физические лица старше 18 лет. 80% людей данной категории будут в возрасте от 30 до 65 лет, так как именно в этом возрасте люди обладают максимальным количеством движимого и недвижимого имущества. Также в большинстве своем это будут люди с доходами от среднего и выше.

- Юридические лица — компании, имеющие в основных средствах имущество, которое необходимо для деятельности. К примеру, транспортные, строительные компании.

Классифицировать рынок сбыта можно также по виду имущества. Так, если транспорт застрахован практически у 100% населения (так как является обязательным видом страхования), то, согласно статистике, в России только 15% частных домов застрахованы от каких-либо разрушений. Это очень небольшой процент в сравнении с некоторыми европейскими странами, где доля застрахованных домов составляет 80%. Поэтому рынку страховых услуг в России есть куда расти, и потенциальный рынок сбыта достаточно большой.

Преимущества и недостатки страховой компании показаны в таблице:

|

Сильные стороны проекта: |

Слабые стороны проекта: |

|

|

|

Возможности проекта: |

Угрозы проекта: |

|

|

4. Продажи и маркетинг

Для того чтобы потенциальные клиенты узнали о страховой компании и выбрали из числа других страховых необходимо провести масштабную маркетинговую кампанию.

Во-первых, необходима активная работа со СМИ — местное телевидение, радио, газеты. Помимо рекламных роликов можно провести рекламное интервью, рассказывая не только о самой страховой компании, но и о деятельности всех страховых, чем они могут быть полезны, и об уникальных продуктах.

Во-вторых, важную роль в продвижении будет занимать Интернет. Для этого необходимо создать сайт, который будет удобен для пользователей. Для его продвижения необходимо подключить такие сервисы как Директ и контекстная реклама, для того чтобы поднять сайт в поиске и появляться у пользователей с похожими запросами.

В-третьих, маркетинговая компания страховой компании может включать рекламу на городских билбордах и участие в качестве спонсора на различных мероприятиях.

В-четвертых, необходимо выстроить систему скидок и бонусов для клиентов. Особенно важно запустить различные акции в первые месяцы работы, для того чтобы можно было набрать клиентскую базу.

5. План производства

- Для работы страховой компании необходимо пройти этап регистрации бизнеса, который включает в себя регистрацию в налоговых органах. ОКВЭД должен быть из группы 66.2 (Деятельность вспомогательная в сфере страхования и пенсионного обеспечения).

- Далее документы должны направиться в Банк России для получения лицензии, выдача которой возможна только после внесения и обеспечения 100% уставного капитала в размере минимум 200 миллионов рублей. Банк России должен издать приказ и внести страховую компанию в Единый государственный реестр субъектов страхового дела, после чего страховая организация приобретает право на осуществление страховой деятельности.

- Необходимо подобрать комфортное для сотрудников и клиентов помещение, сделать ремонт, получить разрешения от СНиП и МЧС.

- Закупить мебель, технику, канцелярские принадлежности и программные обеспечения для персонала.

- Запустить работу сайта, рекламы и начать продажи.

6. Организационная структура

В штате страховой компании должен быть квалифицированный персонал, который разбирается в специфике работы страховых компаний в той отрасли, за которую отвечает. Заработанная плата персонала состоит из оклада, а для отдела продаж (менеджеры, страховые агенты, директор), предусмотрены премии в виде процентов с продаж.

Директор занимается общим руководством компании, согласно законодательству, обязан иметь высшее экономическое (финансовое) образование и стаж работы в области страхования или финансов от двух лет.

Бухгалтер и юрист отвечают за внутреннюю и внешнюю документацию и ее грамотное составление в соответствии с законодательством, отчетность и судебные процессы.

Страховой агент — сотрудник, непосредственно с которым общаются клиенты, который занимается заключением договоров страхования и выдачей страховых листов. В последующем можно нанять дополнительно удаленных страховых агентов, которые заключают агентский договор с несколькими страховыми компаниями.

Менеджер по продажам ведет поиск новых клиентов, в основном в секторе В2В. Основными обязанностями будут обзвон клиентской базы, включая «холодные» продажи, проведение презентаций и ведение реестра дебиторской задолженности.

Обеспечивать текущую работу офиса будет офис-менеджер.

| Постоянные расходы | Оклад | Количество сотрудников | Сумма |

| Директор | 45 000 | 1 | 45 000 |

| Бухгалтер | 40 000 | 1 | 40 000 |

| Страховой агент | 25 000 | 2 | 50 000 |

| Менеджер по продажам | 20 000 | 2 | 40 000 |

| Офис- менеджер | 23 000 | 1 | 23 000 |

| Юрист | 35 000 | 1 | 35 000 |

| Итого ФОТ | 233 000 |

Полный расчет ФОТ на 24 месяца с учетом премиальной части и страховых взносов представлен в финансовой модели.

7. Финансовый план

Инвестиционные затраты на открытие данного бизнеса составляют 201 205 500 рублей.

Полный перечень инвестиций на открытие страховой компании представлен в таблице:

|

Инвестиции на открытие |

|

|

Взнос в УК |

200 000 000 |

|

Регистрация, включая получение всех разрешений |

300 000 |

|

Ремонт |

350 000 |

|

Аренда во время ремонта |

80 000 |

|

Рекламные материалы |

120 000 |

|

Закупка оборудования |

295 500 |

|

Закупка программных обеспечений |

30 000 |

|

Прочее |

30 000 |

|

Итого |

201 205 500 |

Основными инвестиционными затратами будет вложение в уставный капитал, который необходимо погасить в первый месяц после регистрации. Уставный капитал страховой организации обеспечивает финансовую устойчивость компании.

Также важными затратами будут регистрация и получение лицензии, разрешений, так как этого требует законодательство. До получения лицензии осуществлять деятельность запрещается, поэтому излишняя экономия на данном этапе может затянуть запуск проекта на неопределенные сроки. К другим инвестициям относятся ремонт, покупка оборудования, аренда во время ремонта — все то, без чего офис не сможет начать работу. Также необходимо вложиться в рекламу, чтобы с первых месяцев обеспечить поток клиентов.

Основными ежемесячными расходами будут фонд оплаты труда и выплаты по страховым возмещениям. Всегда есть риск, что выплат будет больше, чем планировалось, и нужно будет использовать резервный фонд. Также в ежемесячные расходы включается упущенная выгода по вложениям в уставный капитал, которая считается по ставке рефинансирования. Полный перечень ежемесячных расходов представлен в таблице:

|

Ежемесячные затраты |

|

|

ФОТ (включая отчисления) |

478 038 |

|

Аренда (80 кв.м.) |

80 000 |

|

Амортизация |

0 |

|

Реклама |

60 000 |

|

Расходы на возмещение |

13 472 188 |

|

Упущенная выгода |

1 333 333 |

|

Непредвиденные расходы |

30 000 |

|

Итого |

15 453 559 |

План продаж на 24 месяца с учетом сезонности, прогноз эффективности инвестиций и расчет экономических показателей бизнеса предсавлен в финансовой модели.

8. Факторы риска

В данной сфере бизнеса существует множество рисков. Выделим несколько основных, каждый из которых по отдельности способен принести компании существенный убыток, и даже привести к банкротству.

Первый из рисков — это неправильная оценка вероятности выплаты по страховому случаю и, как следствие, превышение доли выплаты над долей вознаграждения.

Второй риск, также связанный с первым, это мошенничество со страховыми выплатами. Данные риски минимизируются путём найма квалифицированного персонала, в том числе службы безопасности (для пресечения случаев мошенничества внутри компании) и юридического отдела, который сможет отстаивать интересы организации.

Ещё одним риском являются возможные изменения законодательства, такие как изменения к требованиям уставного капитала страховых компаний, порядка оформления документов, отзывов лицензий и т.д. Регулярный мониторинг и оценка законопроектов позволит минимизировать данный риск, а именно вовремя подготовится к возможным изменениям.

Скачать эту статью в PDF

Скачать финансовую модель

Финансовая модель страховой компании

Бизнес-планирование по открытию новой точки продаж

Страховая компания, которая позиционируя себя как розничную структуру, аналогично розничному банку работает с множеством физических лиц, должна иметь разветвленную сеть филиалов, агентств и дополнительных офисов, и точек продаж. Естественно, что для страховых компаний это очень перспективно, так как только рынок страхования физических лиц дает стабильность страховому портфелю и одновременное развитие многих других, не связанных друг с другом страховых продуктов.

Точка продаж — это обозначение присутствия компании (постоянное представительство) посредством продаж страховых услуг на территории, принадлежащей другому юридическому лицу. Это может быть, банк, туристическая компания, автосалон, супермаркет, салон сотовой связи и рабочее место рядом с ОВИРом, ГИБДД, и т.п.

Рекламная поддержка продаж страховых продуктов необходима на любом этапе, но особенно при создании нового продукта или при открытии новой точки продаж.

Цель разработки бизнес-плана — спланировать хозяйственную деятельность точки продаж на ближайший и отдалённый периоды и соответствии с потребностями рынка и возможностями получения необходимых ресурсов.

Рассмотрим этапы бизнес-плана и разработки технологии продаж при открытии новой точки продаж страховых услуг.

- а) Резюме.

- б) Описание услуги.

- в) Исследование и анализ рынка.

- г) План маркетинга.

- д) Организационный план.

- е) Финансовый план.

Резюме. В век инноваций и новых технологий люди дорожат самым ценным, что у них есть. И сегодня вполне разумно пользоваться услугами страхования. За данным пакетом услуг, вы можете обратиться в давно известную компанию «Ингосстрах» в Москве, которая работает на международном и внутреннем рынке с 1947 года.

ОСАО «ИНГОССТРАХ» открыла новую точку продаж по адресу: г. Москва Пресненская набережная, д. 2 в самом «сердце» Делового Центра «Москва-Сити», выход из станции метро «Выставочная» организован непосредственно внутрь комплекса.

В 2014 году «Иногсстрах» и «Рубин-Москва» подписали договор о сотрудничестве в рамках системы «Взаимотруд». Новая точка продаж расположена на оживленной местности. Не являясь приграничной, она будет ориентирована на предложение широкого спектра страховых продуктов: добровольное страхование автотранспортных средств, страхование грузов, страхование имущества физических лиц, добровольное страхование от несчастных случаев и болезней, комплексное страхование граждан, выезжающих за пределы постоянного места жительства, добровольное медицинское страхование, страхование сельскохозяйственных животных, комплексное ипотечное страхование и другие. Также здесь можно будет приобрести продукты — рейдеры к основным страховым продуктам СК «Ингосстрах»: «Ремень безопасности», «АГО-Миллион», «Автоаптечка», «Зеленая карта».

Организация места работы страхового агента на точке выполнена в четком соответствии с корпоративными нормами двух компаний (визуализация точек продаж, обслуживание 24 часа в сутки, оперативное заполнение документов и консультация) Вы также, при желании, можете вызвать консультанта в удобное для вас место для оформления полиса.

ОСАО «ИНГОССТРАХ» — один из признанных лидеров среди страховых компаний России. Более чем полувековой опыт деятельности, высокая финансовая устойчивость и профессиональные кадры обеспечивают надежную защиту и высокую репутацию среди клиентов и партнеров. Признанный более чем в 130 странах мира. Страховой полис «Ингосстрах»- это надежная гарантия от любых неожиданностей. Стратегия деятельности нашей компании — предоставление широкого спектра страховых услуг на уровне мировых стандартов. Мы рады приветствовать вас в новой точке продаж.

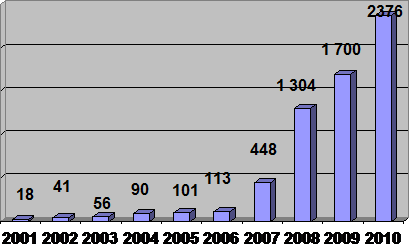

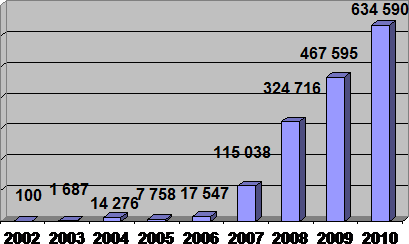

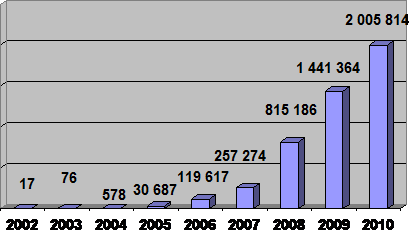

Высокие темпы роста компании на протяжении последних шести лет значительно опережают темпы развития страховой отрасли в России. Среднегодовой прирост страховой премии за последние пять лет 68 %, что в два раза превышает среднерыночные показатели по России. «Ингосстрах» ежегодно укрепляет позиции на рынке России. Стабильно поднимается в рейтингах крупнейших страховщиков. Приоритетные цели открытия новой точки продаж: рост капитализации, внедрение международных стандартов деятельности. Свои перспективы «Ингосстрах» связывает с внедрением более высоких стандартов деятельности, повышением качества страхового продукта и сервисного обслуживания.

Таблица 4 — Стратегия развития СК «Ингосстрах»

|

№ |

Наименование показателя |

2012 год |

2013 год |

|

1 |

Объем страховых премий, тыс. руб., в то числе |

6 678 755 |

9 127 500 |

|

1.1 |

Личное |

925 000 |

1 260 000 |

|

1.2 |

Имущественное |

4 600 000 |

6 200 000 |

|

1.3 |

Ответственное |

185 000 |

300 000 |

|

1.4 |

Обязательное |

968 755 |

1 367 500 |

В таблице 4 приведены результаты деятельности компании в 2012,2013 годах. по данным таблицы видно, что предполагается постоянный рост примерно на 30 % ежегодно.

Наши предложения юридическим лицам:

- 1. Страхование имущества;

- 2. Страхование транспорта;

- 3. Страхование перевозок и грузов;

- 4. Страхование гражданской ответственности предприятия;

- 5. Страхование от вынужденного перерыва в производстве;

- 6. Страхование лизинговых и кредитных операций;

- 7. Страхование строительно-монтажных работ;

- 8. Страхование сельскохозяйственных рисков;

- 9. Страхование опасных производственных объектов;

- 10. Страхование персонала от несчастных случаев и болезней;

- 11. Страхование жизни;

- 12. Дополнительное пенсионное страхование;

- 13. Добровольное медицинское страхование.

- 14. Страхование сотрудников, выезжающих в командировки за рубеж, по России и странам СНГ.

- 15. Обязательное страхование автогражданской ответственности (ОСАГО).

И многие другие виды, в зависимости от профиля предприятия, организации.

Исследование рынка сбыта. Услуги СК «Ингосстрах» востребованы в разных районах Москвы. Для удобства клиентов предлагается открыть точку продаж у метро Новокузнецкая. Были проведены небольшие маркетинговые исследования рынка страхования и его посредников в ЗАО. В исследованиях приняли участие как юридические, так и физические лица. Физическим лицам была предложена небольшая анкета с целью поиска необходимой информации. Юридические лица были опрошены представителями компании лично. Проведенные исследования показали, что данные услуги будут востребованы. Юридические и физические лица заинтересованы в открытии точки продаж, поэтому всячески будут содействовать реализации данного проекта.

План-стандарт продаж страховых продуктов:

- 1. Объем продаж (выручка) — 7 500 000 руб.

- 2. Основные конкуренты — Росгосстрах.

- 3. Затраты на оплату труда, численность — 8 человек. 3 420 000 руб.

|

Менеджер (1) |

Страховой агент (3) |

Андеррайтер (1) |

Урегулирование убытков (1) |

Охранник (1) |

Уборщица (1) |

|

25000 руб. |

38000 руб. |

69000 руб. |

46000 руб. |

19000 руб. |

12000 руб. |

- 4. Затраты на приобретение основных средств — 498 000руб.

- 5. Затраты на деятельность общие — 1 387 000 руб.

- 6. Прибыль- 7 500 000-1 387 000 =6 113 000 руб.

- 7. Сумма налогов — 6 113 000 * 20 /100= 1 222 600 руб.

- 8. Чистая прибыль — 6 113 000-1 222 600 =4 890 400 руб.

- 9. Рентабельность — 6 113 000 /1 387 000 *100=44 %

- 10. Срок окупаемости вложенных средств — 0,7 года.

Предполагается оказывать самые востребованные услуги страхования в районе метро Выставочная. Для этого проведены некоторые исследования деятельности Московского филиала.

Таблица 5. Объем страховых премий в тыс. руб.

|

Наши показатели |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Объем страховых премий |

789 |

853 |

950 |

1 300 000 |

1 600 000 |

Из таблицы мы видим, что СК «ИНГОССТРАХ» предполагает развитие бизнеса, в том числе за счет открытия новой точки продаж.

Предположим, что доход точки продаж по адресу: г. Москва, Пресненская набережная, д. 2 в самом «сердце» Делового Центра «Москва-Сити», составит в 2015 году 0,7 от общего дохода в 2012 году.

950 * 0,007 =6 650 000 руб. в год.

Тарифные ставки на различные виды услуг зависят от многих факторов, поэтому СК «ИГОССТРАХ» рассчитало среднюю стоимость одного предполагаемого полиса 9600 руб.

Оценим рынок сбыта и рассчитаем возможную выручку точки продаж.

Таблица 6. Оценка рынка точки продаж

|

№ п/п |

Наименование услуги |

Средняя стоимость продаваемого полиса руб. |

Реальный объем продаж |

|||

|

Месяц |

Год |

|||||

|

Шт. |

Руб. |

Шт. |

Руб. |

|||

|

1 |

Страхование |

9600 |

54 |

518400 |

648 |

74649600 |

Преимущество точки продаж будут:

- 1. Индивидуальный подход к клиенту;

- 2. Гибкая политика цен;

- 3. Высокая квалификация сотрудников;

- 4. Хороший сервис.

План маркетинга. Детально раскрывает политику компании в области торговли и обслуживания, цен, рекламную стратегию, что позволяет достигнуть планируемых объёмов продаж и занять соответствующее место на рынке.

Для установления цены используют структуру тарифных ставок по специализированным видам страхования для филиалов ОАО «ИНГОССТРАХ».

Оказание услуг будет осуществляться с жителями и с организациями города Москвы. При необходимости возможен выезд агентов на место квартиры либо организации.

Реклама точки продаж и оказываемых её услуг будет осуществляться через телефонные трубки.

Реклама точки продаж и оказываемых её услуг будет осуществляться через местные СМИ, радио, газеты и т.д.

Таблица 8. Наиболее эффективные типы рекламы, применяемые для привлечения новых клиентов

|

Вид рекламы |

Доля респондентов назвавших данный вид рекламы эффективным |

|

Радио Телевиденье Вывески |

|

|

Итого: |

100 |

Затраты на рекламную компанию составляет 136 тыс. руб.

Организационный план. Для ведения деятельности будет арендовано помещение в 5 м 2. Арендная плата составит в год 300 тыс. руб. и будет включать оплату площади, коммунальных услуг, электроэнергии, вызова мусора.

Аренда оплачивается за три месяца вперед 75 тыс. руб. Ремонт помещения не требуется, оно пригодно для деятельности.

Так же для ведения деятельности в точке продаж необходима рабочая сила. По предварительным расчетам в данной точке продаж будет в год продаваться 648 полисов. Норма на одного агента составляет в среднем 5 полиса в день. По норме достаточно одного агента, но точка продаж будет работать 12 часов в день, предполагаются выезды агента на место. Поэтому нанято будет три агента.

Всего затраты на оплату труда составят 3 420 000 руб.

Точка продаж будет работать с 9-00 до 21-00 без перерывов.

Выходной день — воскресенье.

График работы агентов — посменный.

Торговая точка в торговом центре также привлекает повышенное внимание потребителей — он выделяется на фоне сливающихся в один цветной поток вывесок.

Если компания хочет обратить на себя внимание, повысить эффективность рекламных компаний и престиж своей компании, обязательно надо задуматься над открытием точки продаж. Это очень действительный инструмент, который поможет компании добиться своих целей с минимальными материальными затратами и максимальной отдачей.

Управление науки и образования Липецкой области

Государственное областное бюджетное

профессиональное образовательное учреждение

«Грязинский технический колледж»

Специальность 38.02.02 Страховое дело (имущественное)

МЕТОДИЧЕСКОЕ ПОСОБИЕ

к циклу практических занятий

по МДК 01.02 Прямые продажи страховых продуктов (имущественных отношений)

ПМ 01 Реализация различных технологий розничных продаж страховых продуктов

Раздел 1. Бизнес-план открытия точки розничных продаж

Выполнила:

преподаватель спецдисциплин

Петрова Светлана Николаевна

Рассмотрены и утверждены на

заседании цикловой комиссии

общепрофессиональных дисциплин

«______»______________2016 г.

Председатель комиссии С.Н.Петрова

2016 год

Методическое пособие рекомендовано для использования в учебном процессе. Предназначено для студентов, обучающихся по специальности 38.02.02 Страховое дело (имущественное). Также может служить помощью преподавателю для подготовки к занятиям по вопросам бизнес-планирования в страховой деятельности.

Составитель: С.Н.Петрова – преподаватель спецдисциплин, профессоинальных модулей

Аннотация

В данном пособии предлагается короткое, но содержательное изложение теоретических основ бизнес-планирования, сопровождающееся практическими примерами. Такое представление способствует лучшему усвоению изучаемой дисциплины, развивает логическое мышление, умение анализировать, позволяет осознать практическую применимость изучаемой тематики.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ………………………………………………….3

СТРУКТУРА И ПОСЛЕДОВАТЕЛЬНОСТЬ

РАЗРАБОТКИ БИЗНЕС- ПЛАНА………………………. 4

1.Общие сведения

2. Структура бизнес-плана

3. Последовательность разработки бизнес-плана

4. Приложения к бизнес-плану

ЗАКЛЮЧЕНИЕ………………………………………………35

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ………..36

Введение

Организация предпринимательской деятельности в условиях рыночной экономики, как показала мировая практика, становится надежным делом только тогда, когда у ее истоков находится бизнес-план, являющийся основой для оценки перспективности вновь создаваемых предприятий или намеченных для реализации проектов выпуска новой продукции, а также для мероприятий при реконструкции предприятий с сохранением или с изменением их функций, при антикризисном управлении, приватизации и т.д.

Бизнес — экономическая деятельность, направленная на получение прибыли; целью любого бизнеса является прибыль. Точнее говоря, бизнес – это экономическая деятельность субъекта в условиях рыночной экономики, нацеленная на получение прибыли путем создания и реализации определенной продукции или услуг.

Программа МДК 01.02 предусматривает изучение не только теоретических основ сущности бизнес-плана и его важности в деятельности современного предприятия, но и составления, разработки бизнес-плана на примере конкретной организации. Помочь студенту в осуществлении практического подхода при изучении раздела 1. Бизнес-план открытия точки розничных продаж и является целью данных методических рекомендаций.

Теоретическая часть включает: понятие бизнес-плана, его функции, основные этапы бизнес-планирования. Подробна рассмотрена структура бизнес-плана, которая не является жестко регламентированной как в России так и за рубежом, поэтому она представлена с учетом российской и зарубежной практики.

Но подчас многих предпринимателей ставит в тупик чисто техническая сторона разработки бизнес-плана. Планы часто получаются слишком концептуальными и неорганизованными и разработчики планов не знают, как правильно структурировать материал.

Практическая часть построена с обобщением опыта различных специалистов в области бизнес-планирования. Приобретая навыки в составлении бизнес-плана, студенты должны уметь использовать имеющийся базовый запас знаний по различным дисциплинам: экономика организации, маркетинг, менеджмент, бухгалтерский учет, финансы, внешнеэкономическая деятельность предприятия, налогообложение, стратегический менеджмент.

Представленные методические рекомендации являются определенным источником, систематизирующим труды разных авторов в области бизнес-планирования. В данной работе изложены особенности разработки каждого из разделов бизнес-плана сопровождающиеся примерами.

Представленные методические рекомендации могут быть использованы как студентами, так и начинающими преподавателями, лицами, интересующимися данной сферой деятельности.

СТРУКТУРА И ПОСЛЕДОВАТЕЛЬНОСТЬ РАЗРАБОТКИ БИЗНЕС-ПЛАНА

- ОБЩИЕ СВЕДЕНИЯ

Каждый предприниматель, начиная свою деятельность, должен ясно представлять потребность на перспективу в финансовых, материальных, трудовых и интеллектуальных ресурсах, источники их получения, а также уметь четко рассчитать эффективность использования ресурсов в процессе работы фирмы.

В рыночной экономике предприниматели не смогут добиться стабильного успеха, если не будут четко и эффективно планировать свою деятельность, постоянно собирать и аккумулировать информацию как о состоянии целевых рынков, положении на них конкурентов, так и о собственных перспективах и возможностях.

При всем многообразии форм предпринимательства существуют ключевые положения, применимые практически во всех областях коммерческой деятельности и для разных фирм, но необходимые для того, чтобы своевременно подготовиться и обойти потенциальные трудности и опасности, тем самым уменьшить риск в достижении поставленных целей.

Важной задачей является проблема привлечения инвестиций, в том числе и зарубежных, в действующие и развивающиеся предприятия. Для этого необходимо аргументировать и обосновать оформление проектов (предложений), требующих инвестиций. Для этих и некоторых других целей применяется бизнес-план.

В рыночной экономике бизнес-план является рабочим инструментом, используемым во всех сферах предпринимательства. Бизнес-план описывает процесс функционирования фирмы, показывает, каким образом ее руководители собираются достичь свои цели и задачи, в первую очередь повышения прибыльности работы. Хорошо разработанный бизнес-план помогает фирме расти, завоевывать новые позиции на рынке, где она функционирует, составлять перспективные планы своего развития.

Бизнес-план является постоянным документом; он систематически обновляется, в него вносятся изменения, связанные как с переменами, происходящими внутри фирмы, так и на рынке, где действует фирма.

В связи с тем, что бизнес-план представляет собой результат исследований и организационной работы, имеющей целью изучение конкретного направления деятельности фирмы (продукта или услуг) на определенном рынке и в сложившихся организационно-экономических условиях, он опирается на:

- конкретный проект производства определенного товара (услуг) — создание нового типа изделий или оказание новых услуг (особенности удовлетворения потребностей и т.д.) ;

- всесторонний анализ производственно-хозяйственной и коммерческой деятельности организации, целью которой является выделение ее сильных и слабых сторон, специфики и отличий от других аналогичных фирм;

- изучение конкретных финансовых, технико-экономических и организационных механизмов, используемых в экономике для реализации конкретных задач.

Ключ к созданию эффективного бизнес-плана – четкое аргументирование своих целей и подкрепление заявлений конкретными примерами. В качестве аргументов необходимо использовать статистические данные, различного рода исследования. Если вы утверждаете, что объем рынка вырастет в следующем году на 20 %, вам следует предоставить результаты маркетингового исследования или статистические данные о темпах роста рынка в последние несколько лет.

Необходимо помнить о том, что бизнес-план должен быть живым и интересным.

На этапе аналитических работ особенно важно, точно определить масштабы будущего проекта, т.е. величину планируемого выпуска или количественные параметры деятельности в сфере услуг. Причина очевидна: от масштаба будущей деятельности на вновь создаваемом производственном объекте будут зависеть не только потребности в инвестициях, но и величина затрат на производство продукции, поскольку некоторые виды затрат меняются строго пропорционально объемам производства, а другие зависят от них хоть и в меньшей степени, но не настолько, чтобы этим можно было пренебречь без опасности получить неверный результат оценки приемлемости инвестиций.

Итак, вы решили написать бизнес-план. Естественно, успешно выполнить эту задачу вы сможете, если будете иметь представление о приблизительном объеме бизнес-плана. Более того, любой документ психологически проще писать, зная, сколько страниц текста от вас потребуется, и какие вопросы должны быть освещены.

2. СТРУКТУРА БИЗНЕС-ПЛАНА

Структура бизнес-плана не является жестко регламентированной как в России, так и за рубежом. Схемы систематизации разделов бизнес-плана, используемые в российской и зарубежной практике, по сути своей одинаковы и могут различаться только по форме представления и расположению частей.

Рекомендуется следующая последовательность разделов бизнес-плана:

- меморандум о конфиденциальности;

- резюме;

- описание отрасли;

- характеристика предприятия;

- описание продукции (услуг);

- анализ конкурентоспособности и выбор конкурентной позиции;

- маркетинговый план;

- организационный план;

- производственный план;

- финансовый план;

- анализ рисков (анализ чувствительности) проекта;

- приложения.

- ПОСЛЕДОВАТЕЛЬНОСТЬ РАЗРАБОТКИ

БИЗНЕС-ПЛАНА

Рассмотрим подробнее содержание каждого раздела бизнес-плана, который сопровождается соответствующей инструкционной картой практической работы по дисциплине.

- ТИТУЛЬНЫЙ ЛИСТ

Бизнес-план начинается с титульного листа, который в общем случае включает следующие атрибуты:

- Название вашей компании и/или название проекта.

- Место подготовки плана;

- Имена и адреса учредителей, телефоны;

- Дата выпуска (обратите внимание на то, чтобы ваш бизнес-план не устаревал)

- Гриф. Если ваш план предназначен для внутреннего использования, вынесите на первую страницу гриф «Для служебного пользования». Это добавит уважения к вашему документу.

После титульного листа следует оглавление – формулировка разделов плана с указанием страниц и выделением наиболее важных пунктов в соответствии с особенностями конкретного проекта.

Задание 1. Составьте титульный лист своей фирмы по образцу:

Пример

Задание 2. Продумайте содержание бизнес-плана, сформулируйте разделы.

- МЕМОРАНДУМ О КОНФИДЕНЦИАЛЬНОСТИ

Составляется с целью предупреждения лиц, допускаемых к ознакомлению с бизнес-планом, о конфиденциальности содержащейся в нем информации. Форма соглашения может быть такой:

«Настоящий документ является конфиденциальным и допускается к использованию только лицами и компаниями, имена и названия которых приведены ниже. Документ является собственностью (название вашей компании) и не может распространяться, копироваться или частично воспроизводиться без согласия (название вашей компании). Настоящая копия передана (имя лица/ название компании, которому передается бизнес-план)».

- РЕЗЮМЕ

Резюме представляет собой краткое изложение сути проекта. Оно должно быть кратким (1-2) страницы и содержать описание ключевых моментов, которые позволяют лицам, принимающим решение, сформировать свое отношение к предлагаемому проекту.

С этой целью указывают следующие данные:

— полное название, адрес;

- описание предприятия, его специфики;

- краткие сведения об управленческом персонале;

- цель составления бизнес-плана;

- цель предприятия;

- краткая характеристика конъюнктуры рынка;

- суть предполагаемого проекта;

- результаты реализации проекта;

- факторы риска;

- совокупная стоимость проекта;

Краткое описание проекта – это, по сути, «бизнес-план в бизнес-плане», и следует его писать только после того, как будет готов основной план. Его назначение – убедить потенциального инвестора еще до прочтения бизнес-плана в верности выбранной вами стратегии бизнеса.

Задание 3. Составить резюме бизнес-плана на основе примера:

Резюме

Бизнес-план посвящен организации фирмы __________ с целью расширения страховой деятельности. Наша фирма обладает высоким потенциалом, ее уставный капитал ________ рублей. Учредителями являются __________________. Представительство располагается по адресу: ________

В нашей организации работает ____ человек, из них квалифицированных специалистов ____, а именно ________ Таким образом наша фирма обладает высоким производительным потенциалом.

Выбор видов страховых услуг объясняется прежде всего наличием опыта в этой области у руководителей фирмы, которые в своей деятельности ориентируются на изучение потребностей и запросов клиента и одной из своих главных задач считает повышение качества сервиса страховых услуг.

Реализация рыночной стратегии организации строится на взаимовыгодном сотрудничестве с клиентами. Это дает стабильный рынок сбыта в соответствии с имеющимся портфелем заказов и заключенными контрактами. Такое сотрудничество может развиваться дальше и предполагает в будущем открытие сети филиалов и соответственно рекламного обеспечения. На рынок нашей фирмой поставляются следующие виды страховых услуг: ___________. Нашей компанией предусмотрен ряд конкурентных стратегий для занятия своего места на рынке. Основными конкурентами являются ___________. Для организации бизнеса и начала деятельности потребуется время – 2 месяца.

Первый этап развития предприятия потребует время равное 1 году, по истечении которого процесс становления филиала закончится, и к этому времени фирма завоюет определенную репутацию, уверенность руководства в успешном развитии дел базируется на том, что предполагаемый уровень спроса на страховые услуги в первый год должен устойчиво повышаться, также подкреплен платежеспособностью и это создает перспективу функционирования в будущем.

Уровень квалифицированного и творческого мастерства специалистов обеспечивает неповторимый образ оказываемым услугам.

Основные показатели деятельности фирмы:

— Объем продаж (выручка) – ________

— Затраты на оплату труда, численность – __________

— Затраты на приобретение основных средств и НМА – _________

— Затраты на деятельность общие –___________

— Сумма налогов – ____________.

— Чистая прибыль – __________

— Рентабельность – ____________

— Срок окупаемости вложенных средств ___________

- ОПИСАНИЕ ОТРАСЛИ И ПРЕДПРИЯТИЯ

Описание отрасли и предприятия имеет целью формирование у лиц, принимающих инвестиционные решения, четкого представления о предприятии как объекте инвестирования или возможном партнере при реализации инвестиционного проекта. В этом разделе дается анализ текущего состояния и перспектив развития избранной отрасли бизнеса.

Задание 4. Составьте описание отрасли, используя нижеприведённый образец

Раздел 1. Описание вида деятельности

Страховое предпринимательство заключается в том, что предприниматель за определенную плату гарантирует страхователю компенсацию возможной потери имущества, ценностей, жизни в результате непредвиденного бедствия. Страхование – особая форма финансово-кредитного предпринимательства. Оно заключается в том, что предприниматель получает страховой взнос, который возвращается только при определенных обстоятельствах. Так как вероятность возникновения таких обстоятельств невелика, то оставшаяся часть взносов образует предпринимательский доход.

Время течет незаметно. Сегодня мы полны сил и энергии, у нас есть планы и финансовые возможности для их реализации. Но проходят дни, месяцы, годы. Мы все так же полны идей, но, к сожалению, у нас уже не хватает здоровья и средств для их осуществления. Почему бы нам не посмотреть вперед и не подумать о будущем? Ведь в нем мы проведем значительную часть оставшейся жизни.

Если вы заинтересованы решить заранее будущие проблемы, то Вам всегда помогут специалисты нашей компании, которые для любого возраста и любых потребностей смогут разработать соответствующие предложения по страхованию жизни и здоровья».

Страховая компания «_______» — универсальная страховая компания. Компания планирует осуществлять деятельность по __________видам страхования и перестрахованию с использованием 76 различных правил страхования. Особое внимание компания уделяет развитию региональной сети.

Залогом успеха в данном случае является достижение финансовой стабильности компании и грамотная работа со страхователями. Планируется сформировать коллектив, состоящий из профессионалов своего дела, отрабатывается политика компании в отношении клиентов. В будущем появятся оригинальные наработки в сфере защиты прав застрахованных, что позволит обеспечить уверенность в будущем нашим застрахованным.

Удобство для клиентов и защита их интересов поставлены во главу угла работы специалистов компании. Обслуживание клиентов будет проводиться как в офисах компании, так и с выездом на место.

Защита интересов клиентов проводится в форме постоянного контроля за исполнением страхового договора, а так же по фактам обращения клиентов в компанию. Опытными экспертами будет проводиться мониторинг качества страхования, оказываемой нашим клиентам. Специалистами отдела защиты прав застрахованных оперативно рассматриваются жалобы от наших клиентов, принимаются соответствующие меры, при необходимости привлекаются юристы компании для защиты интересов застрахованных в досудебном и судебном порядке.

Страховая компания ________________входит в состав страховой группы СОАО «ВСК». Этот брэнд – синоним стабильного положения на рынке страховых услуг, что в значительной степени усилило наши позиции.

Задание 4. Составьте характеристику фирмы, используя нижеприведенный образец

Раздел 2. Характеристика фирмы

Город ______________ — перспективный город экономического значения.

Фирма «__________» создается с целью организации и развития страховой деятельности.

Страховая компания ________________входит в состав страховой группы СОАО «ВСК». Этот брэнд – синоним стабильного положения на рынке страховых услуг, что в значительной степени усилило наши позиции

СОАО «ВСК» ежегодно укрепляет позиции на рынке России, стабильно поднимается в рейтингах крупнейших страховщиков. Приоритетные цели развития компании: рост капитализации, внедрение международных стандартов деятельности. Свои перспективы СОАО «ВСК» связывает с внедрением более высоких стандартов деятельности, повышением качества страхового продукта и сервисного обслуживания.

Организацию своей страховой деятельности Страховая компания ________________ планирует провести за счет собственных средств, без привлечения инвесторов.

Фирма «___________» предполагается разместить в арендованном помещении площадью ___кв. , располагаемом по адресу: _______________________________

В нашей фирме работают только квалифицированные работники и руководители.

Состав руководителей: директор — Прокушева М.

бухгалтер — Затерт В.

Состав персонала: специалисты страхового дела – 3 человека

Наши учредители — коммерческий директор и исполнительный директор — внесли в уставной капитал по _____________. руб. В случае банкротства они отвечают размерами своих вкладов. Оба квалифицированные специалисты в своей области, закончили высшие учебные заведения. Каждый отвечает за свой проект, возможно привлечение психолога. Мы можем привлекать по мере необходимости эксперта- оценщика и экспедитора. Считаем, что уже за один год работы наша фирма приобретет хорошую репутацию.

Интерес покупателя к товару мы рассчитываем привлечь за счет:

- прямых связей с клиентами;

- рекламы через компьютерные сети;

- высшего качества обслуживания, дружеской атмосферы обращения, открытости;

- личных контактов наших сотрудников.

Перечень предполагаемых услуг:

- Добровольное страхование автотранспортных средств.

- Страхование грузов.

- Страхование имущества юридических лиц от огня и других опасностей.

- Страхование имущества физических лиц.

- Добровольное страхование от несчастных случаев и болезней.

- Комплексное страхование граждан, выезжающих за пределы постоянного места жительства.

- Страхование сельскохозяйственных животных.

- Комплексное ипотечное страхование.

- Обязательное страхование гражданской ответственности владельцев транспортных средств, осуществляемого по Правилам обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденным Постановлением Правительства РФ от 07 мая 2003 г. № 263.

- Страхование предпринимательского риска.

Название фирмы «__________________»дано не случайно: оно отражает наше желание быть лучше всех J

Задание 5. Составьте раздел «Описание продуктов (услуг)»

Образец

Раздел 3. Описание услуги

Наши предложения юридическим лицам:

Страхование имущества: зданий и сооружений, производственного оборудования, мебели, вычислительной и оргтехники, инвентаря, принадлежащего предприятию или за которое предприятие несет ответственность;

Страхование транспорта: грузовых и легковых автомобилей, автобусов, специальной и дорожно-строительной техники отечественного и иностранного производства

Страхование перевозок и грузов;

Страхование гражданской ответственности предприятия;

Страхование от вынужденной перерыва в производстве;

Страхование лизинговых, факторинговых и кредитных операций;

Страхование строительно-монтажных работ;

Страхование сельскохозяйственных рисков,

Страхование опасных производственных объектов.

Страхование персонала от несчастных случаев и болезней;

Страхование жизни;

Дополнительное пенсионное страхование;

Добровольное медицинское страхование;

Страхование сотрудников, выезжающих в командировки за рубеж, по России и странам СНГ,

Обязательное страхование автогражданской ответственности (ОСАГО), а так же другие виды, в зависимости от профиля предприятия, организации.

Дополнительные (Специальные) предложения для финансовых учреждений:

Страхование недвижимого имущества.

Страхование ценностей банка в хранилищах и операционных кассах.

Страхование банкоматов и денежной наличности в них.

Страхование инкассаторских перевозок.

Страхование имущества, переданного в залог.

Ипотечное страхование;

Страхование жизни и трудоспособности заемщика.

Страхование ответственности заемщика перед третьими лицами.

Страхование лизинговых и факторинговых операций.

Страхование банковских кредитных и дебетовых карт и другие.

Наши предложения физическим лицам:

Комплексное страхование автотранспорта (КАСКО)

Обязательное страхование автогражданской ответственности (ОСАГО)

Добровольное страхование автогражданской ответственности

Страхование квартиры,

Страхование ответственности перед соседями

Комплексное страхование имущества и ответственности,

Страхование дачи и строений

Страхование домашнего имущества

Добровольное медицинское страхование

Страхование выезжающих за рубеж

Страхование путешествующих по России и СНГ

Страхование дайверов

Страхование от несчастных случаев

Страхование жизни

Территория действия полиса неограниченна. Единственное условие — какая-либо из точек маршрута должна находиться на территории РФ. Страхователи — юридические лица как резиденты РФ, так и нерезиденты. Предварительное согласование заявки возможно по электронной почте, подтверждение — факсом. Курьер доставит оригиналы документов в течении одного — двух дней.

Дополнительные услуги для наших клиентов. В случае необходимости фирма готова организовать сюрвейерский контроль за погрузкой, разгрузкой, перегрузкой груза, а также для оценки размера ущерба и урегулирования претензий наших клиентов в любой точке мира. Также возможна организация охраны Вашего груза. Учитывая опыт в сфере грузоперевозок, фирма можем порекомендовать Вам перевозчика или экспедитора, который специализируется именно на Вашем направлении, характере груза: — страхование грузов; — страхование ответственности перевозчика; — страхование ответственности экспедитора.

Приоритетные цели развития компании: рост капитализации, внедрение международных стандартов деятельности. Свои перспективы «__________»» связывает с внедрением более высоких стандартов деятельности, повышением качества страхового продукта и сервисного обслуживания клиентов.

Свои перспективы «_________» связывает с внедрением более высоких стандартов деятельности, улучшением качества страхового продукта и сервисного обслуживания клиентов.

Услуги страховой компании «___________» востребованы в разных регионах России

Были проведены небольшие маркетинговые исследования рынка страхования и его перспектив в г.________ В исследованиях приняли участие как юридические, так и физические лица. Физическим лицам была предложена небольшая анкета с целью поиска необходимой информации. Юридические лица были опрошены представителями компании лично.

Проведенные исследования показали, что данные услуги будут востребованы. Юридические и физические лица заинтересованы в появлении представительства «_______», поэтому всячески будут содействовать реализации данного проекта. Для реализации замысла необходимо просчитать все затраты и результаты деятельности будущей организации.

- АНАЛИЗ КОНКУРЕНТОСПОСОБНОСТИ И ВЫБОР КОНКУРЕНТНОЙ ПОЗИЦИИ

В данном разделе дается описание существующей конкуренции на рынке и отображаются результаты анализа конкурентных качеств продукции (услуг) предприятия, которые оказывают значительное влияние на разработку ценовой и сбытовой стратегии маркетинга и используются при формировании плана производства.

Здесь нужно провести реалистическую оценку сильных и слабых сторон конкурирующих товаров (услуг) и назвать выпускающие их фирмы, определить источники информации, указывающие на то какие товары являются наиболее конкурентоспособными, сравнить конкурирующие товары (услуги) по базисной цене, характеристикам, обслуживанию, гарантийным обязательствам и другим существенным признакам. Эту информацию целесообразно представить в виде таблицы. Следует кратко обосновать имеющиеся достоинства и недостатки конкурирующих товаров (услуг). Желательно отобразить, какие знания о действиях конкурентов могут помочь вашей фирме создать новые или улучшенные товары (услуги) .

Следует показать достоинства и недостатки конкурирующих фирм, определить сферу каждого конкурента на рынке, показать, кто имеет максимальную и минимальную цену, чья продукция наиболее качественная. Желательно провести ранжирование конкурентных позиций фирмы, что позволит уточнить ее положение и выявить возможности для потенциальных улучшений.

На основе анализа формулируется стратегия. Это может быть: стратегия контрольной точки, воспринимаемой ценности, «снятия сливок», внедрения товара на рынок, ценовая стратегия, стратегия качества.

Задание 6. Вспомните: какие конкуренты могут встретиться вам во внешней среде.

Охарактеризуйте воздействие со стороны конкурентов, заполнив таблицу описания факторов, характеризующих сильные и слабые стороны фирмы. Используйте образец:

Раздел 4. Оценка конкурентоспособности

В тройку наших ближайших конкурентов входят:

1._страховая компания «Росгосстрах»___

2._ страховая компания « Согласие»_____

3._страховая компания «Ингосстах»_____

В порядке убывающей значимости можно выделить определяющие факторы конкурентоспособности и рассчитывать её количественные параметры.

Таблица Факторы конкурентоспособности

|

Факторы |

Фирма ____________ |

«Росгосстрах» |

«Согласие» |

«Ингосстрах» |

|

Качество услуги |

Сертификат достижений компании |

Сертификат достижений компании |

Сертификат достижений компании |

|

|

Квалификация персонала |

Высшее образование |

Среднее образование страхового специалиста |

Среднее и высшее образование |

|

|

Местонахождение |

Рядом с остановкой |

200 м. от банка |

Расположение отдаленное |

|

|

Уровень цены |

высокая |

Высокая |

Выше среднего |

|

|

Исключительность услуги |

Зеленая карта |

_ |

_ |

|

|

Ассортимент услуг |

Все виды кроме медицинского страхования |

Не страхуют грузовые автомобили и медицинское страхование |

Все виды страхования |

|

|

Время работы |

10.00 – 13.00 14.00- 17.00 18.00-21.00 |

10.00-20.00 |

9.00-18.00 |

|

|

Репутация фирмы, изделия |

Постоянные клиенты |

Постоянные клиенты |

Надежная репутация |

|

|

Быстрота страховых выплат |

Достаточно быстро |

Средне |

средне |

|

|

Послепродажное обслуживание |

консультации |

-консультации, смс предупреждения |

консультации |

|

|

Качество и стиль интерьера |

||||

|

Парковка |

Бесплатно, охрана |

Бесплатно, |

Бесплатно, охрана |

Расчет конкурентоспособности

|

Параметры |

Весомость параметров |

«________» |

«Росгосстрах» |

«Согласие» |

«Ингосстрах» |

||||

|

А1 |

Р1 |

А1р1 |

Р2 |

А1р2 |

Р3 |

А1р3 |

Р4 |

А1р4 |

|

|

Качество услуги |

|||||||||

|

Квалификация персонала |

|||||||||

|

Местонахождение |

|||||||||

|

Уровень цены |

|||||||||

|

Исключительность услуги |

|||||||||

|

Ассортимент услуг |

|||||||||

|

Время работы |

|||||||||

|

Репутация фирмы, изделия |

|||||||||

|

Быстрота страховых выплат |

|||||||||

|

Послепродажное обслуживание |

|||||||||

|

Качество и стиль интерьера |

|||||||||

|

Парковка |

|||||||||

|

Сумма а1р1 |

Е=1,00 |

сумма |

сумма |

сумма |

сумма |

Р1 – ранжированное значение параметра;

А1Р1 – показатели конкурентоспособности.

Сумма А1р1 – отражают действительное положение фирмы на рынке. Преимущество фирмы «……» значительно выше по сравнению с конкурентами Относительно этих конкурентов фирма «…….» занимает устойчивое положение на рынке. Фирмы (№ 1 и № 2) имеют и сложившуюся репутацию, и постоянных клиентов. Нашей фирме необходимо провести ряд мероприятий по повышению качества оказания страховых услуг и завоеванию симпатий потребителей. Немаловажно, что это нововведение лишь в незначительной мере повлияет на цену изделия. Наш самый большой плюс – это быстрота обслуживания, надежность нашей фирмы, а самое главное, установление долговременных отношений с нашими клиентами, используя систему скидок, дисконтных карт. В дальнейшем возможно расширение ассортимента путем ориентации на более узкий сегмент потребительского рынка. Вежливое, быстрое обслуживание, широкий ассортимент страховых услуг – все это, несомненно, завоюет симпатии потребителей.

- МАРКЕТИНГОВЫЙ ПЛАН

Предприниматель должен подготовит такой план маркетинга, который способен пробуждать мысль. Он должен не просто представить концепцию, но “продать” бизнес как привлекательную возможность для инвестиций, как кредитный риск с заманчивыми перспективами.

Кроме того, раздел должен быть написан в такой манере, которая была бы понятна широкому кругу людей — от менеджеров до членов совета директоров.

История свидетельствует, что маркетинг является одним из важных условий на пути фирмы к успеху. Многие фирмы, имевшие соблазнительный, действительно нужный потребителю товар, потерпели неудачу из-за неправильного маркетинга или вообще отсутствия такового. Поэтому при оценке бизнес-плана огромное внимание будет уделено этому разделу. Если не определена реальная потребность в товарах или услугах, то никакой талант, никакие капиталы не помогут фирме добиться успеха в данной области.

Здесь дается оценка рыночных возможностей предприятия. Объем сбыта продукции с точки зрения прогнозирования является наиболее важным и сложным, поскольку анализ существующего рынка и политика формирования уровня и структуры спроса на продукцию определяют результаты реализации проекта.

Первая часть предполагает описание рыночных существующей ситуации на рынке: структуру рынка, конкуренцию, других поставщиков, спрос, потребление.

Вторая часть предполагает описание ценовой стратегии. Так определение цены базируется на результатах анализа спроса, цен конкурентов, оценки издержек предприятия на производство и реализацию продукции.

Цена связана с такими факторами маркетинга, как характеристика и образ товара и фирмы и др. Цена на товар должна иметь непосредственную связь с его качеством. Важно, чтобы цены должным образом отражали уровень качества и имидж фирмы, который она хочет создать для своей продукции.

При анализе используемых на фирме способов ценообразования целесообразно исходить из следующих положений. Возможная цена товара может определяться, исходя из:

- себестоимости продукции;

- цены конкурентов на аналогичный товар или товары-заменители;

- уникальных достоинств товара;

- цены, определяемой спросом на товар.

На основе себестоимости обычно оценивается минимально возможная цена товара (услуги), которая соответствует наименьшим издержкам.

На основе анализа цен конкурентов определяется средний уровень цен. Максимально возможная цена устанавливается для товаров, отличающихся высоким качеством или уникальными достоинствами.

Может быть использована стратегия сниженных цен, стратегия округленных цен.

Следует также рассмотреть политику скидок и изменения цен, а также влияние ценовой стратегии в целом на валовую прибыль.

Если разработан детальный прейскурант и он может помочь рецензенту разобраться в сути, следует привести его в сокращенном виде. Можно поместить его полностью в приложении.

Третья часть раздела предполагает отражение методов стимулирования сбыта. А именно характеризуются методы установление контактов с потребителями. Описываются рекламные мероприятия, и производится расчет их эффективности.

Задание 7. Составьте раздел «Маркетинг-план». Обратите внимание на ниже приведённый образец.

Образец

Раздел 5. Маркетинговый план

План маркетинга детально раскрывает политику в области торговли и обслуживания, цен, рекламную стратегию, что позволяет достигнуть планируемых объемов продаж и занять соответствующее место на рынке. Целевой рынок компании «___________» состоит из страховых компаний, имеющих известную репутацию

Преимуществами компании «__________» будут более широкий перечень видов страхования, индивидуальный подход к каждому клиенту, гибкая политика цен, высокая квалификация специалистов, хороший сервис, отличная репутация головной компании, ее имя.

Сильные стороны компании «____________» заключаются в следующем.

- Опыт

- Образование персонала

- Крупная клиентская база.

Слабости компании : Односторонняя связь с клиентами, Ограниченная возможность рекламы

Ценообразование

Компания «_________» предлагает своим клиентам вполне разумные цены и гибкое обслуживание на индивидуальной основе. Мы понимаем, что каждая страховая услуга уникальна и готовы вступать в переговоры, делая скидки с учетом конкретной ситуации.

Для установления цены используют структуру тарифных ставок по лицензируемым видам страхования для филиалов СОАО «ВСК»

Структура тарифных ставок

|

Наименование вида страхования (правила) |

Структура (%) |

||

|

Нетто ставка |

Нагрузка |

||

|

расходы для ведения дела |

в т.ч. комиссионное вознаграждение |

||

|

1. Добровольное страхование автотранспортных средств |

70 |

30 |

25 |

|

2. Страхование грузов |

70 |

30 |

25 |

|

3. Страхование имущества юридических лиц от огня и других опасностей |

70 |

30 |

25 |

|

4. Страхование имущества физических лиц |

70 |

30 |

25 |

|

5. Добровольное страхование от несчастных случаев и болезней |

70 |

30 |

25 |

|

6. Комплексное страхование граждан, выезжающих за пределы постоянного места жительства |

50 |

50 |

30 |

|

7. Добровольное медицинское страхование |

80 |

20 |

10 |

|

8. Страхование сельскохозяйственных животных |

70 |

30 |

25 |

|

9. Комплексное ипотечное страхование |

70 |

30 |

25 |

|

10. Обязательное страхование гражданской ответственности владельцев транспортных средств, осуществляемого по Правилам обязательного страхования гражданской ответственности владельцев транспортных средств |

77 |

23 |

10 |

|

11. Страхование предпринимательского риска |

70 |

30 |

25 |

Оказание услуг будет осуществляться жителям и организациям г.________ и прилегающих к нему поселков.

Тарифные ставки на различные виды услуг зависят от многих факторов (сумма страхования, мощность двигателя автомобиля и т.п.), поэтому в компании была рассчитана средняя стоимость одного продаваемого полиса. Она составила 8040 рублей.

Оценим рынок сбыта и рассчитаем возможную выручку филиала

— Оценка рынка

|

№ п/п |

Наименование услуги |

Средняя стоимость продаваемого полиса, руб. |

Реальный объем продаж |

|||

|

месяц |

год |

|||||

|

шт. |

Тыс .руб |

шт. |

тыс. руб. |

|||

|

1 |

Страхование |

8040 |

44 |

354,167 |

529 |

4250 |

Стимулирование сбыта

В своей деятельности по продвижению страховых услуг на рынок фирма «_______________» намерена использовать, прежде всего, информативную рекламу. Ее суть заключается в размещении в наиболее массовых и популярных печатных изданиях оригинальных и кратких обращений по конкретным видам услуг. В своей рекламной кампании фирма «_______________» намерена осуществлять наряду с постоянным еженедельным размещением стандартных сообщений в СМИ публикацию разовых клиентоориентированных сообщений, направленных на повышение интереса к предлагаемым услугам у конкретных групп потенциальных потребителей.

Фирма «_______________» в своей деятельности намерена ориентироваться на наружную рекламу и рекламу в СМИ при одновременном использовании непосредственно в офисе фирмы таких видов рекламы как календари и проспекты. Такой выбор объясняется тем обстоятельством, что в связи с выходом на рынок фирме необходимо, прежде всего, привлечь новых клиентов, а для этих целей как нельзя лучше подходят именно первые два вида рекламы. Рекламные календари и проспекты являются одним из средств убеждения посетителей офиса фирмы в целесообразности выбора услуги, а, значит, используются вслед за первыми двумя видами рекламы.

Расчет затрат на проведение рекламной кампании в 2003 году выполнен в таблице

Таблица 15. Расчет затрат на проведение рекламной кампании фирмы «Ринкострах»

|

№ |

Вид рекламы |

Ед. изм. |

Кол-во в год |

Цена, руб. |

Стоимость, руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Вывески и рекламные щиты |

шт. |

4 |

2500 |

|

|

2 |

Рекламные объявления в газетах и журналах: «Комсомольская правда» «Экстра-М» «Центр-Плюс» |

Объявл. в нед. То же То же Объявл. в мес. |

52 26 26 24 |

500 300 100 500 |

|

|

3 |

Рекламные календари |

шт. |

500 |

3 |

|

|

4 |

Рекламные проспекты |

шт. |

500 |

20 |

|

|

ИТОГО |

Расчет затрат на продвижение страховых услуг.

В условиях современного российского рынка страховых услуг, характеризующегося наличием большого числа конкурирующих компаний, существенно возрастает роль и значение маркетинговых подходов в организации и продвижении услуг на рынке. Характеристика схемы продвижения услуг на рынок, используемая фирмой «______________» представлена в таблице

Таблица Характеристика схемы продвижения услуг фирмы «_______»

|

№ |

Каналы продвижения |

Предложения в план на 2003 год |

||

|

п/п |

страховых услуг |

Доля, % |

Оценка эффективности, в баллах |

|

|

Абсол. |

В % |

|||

|

1 |

2 |

3 |

4 |

5 |

|

1 |

Продажа в офисе фирмы |

70 |

10 |

7 |

|

2 |

Продажа через агентов |

15 |

6 |

0,9 |

|

3 |

Продажа на выставках |

6 |

8 |

0,48 |

|

4 |

Продажа организациям |

9 |

8 |

0,72 |

|

Итого |

100 |

9,1 |

На основании приведенных в таблице данных можно сделать вывод, что основной объем реализации страховых услуг фирмы приходится на офисную продажу. Вместе с тем в своей деятельности фирма использует и другие каналы реализации услуг, эффективность которых достаточно высока. В своей дальнейшей деятельности фирма «___» намерена увеличить объемы реализации услуг и повысить эффективность использования существующие каналов их продвижения на рынок.

Для улучшения продвижения страховых услуг на рынок фирма планирует осуществлять стимулирование своих потенциальных клиентов, посредников и собственного персонала. Для стимулирования собственного персонала – премирование по результатам личных продаж услуг.

Страховые услуги представляют собой достаточно специфический продукт. Для его успешной реализации на рынке как никогда важна организация работы с клиентами. Каждый клиент фирмы еще до покупки страховой услуги должен достаточно четко представлять тот пакет услуг, который ему предлагает фирма. Донести до клиента все выгоды и преимущества каждой конкретной услуги обязаны менеджеры (агенты) страховой фирмы. При этом сделать это надо ненавязчиво, но настолько аргументировано и убедительно, чтобы побудить клиента приобрести данную услугу. В этой связи основными задачами в работе с клиентами для фирмы являются:

— предложение услуг, соответствующих потребностям клиентов и требованиям рынка (оптимальное соотношение показателей «цена – качество»);

— объективно и как можно более подробно информировать клиента до покупки им услуги о предлагаемых услугах, с тем, чтобы предотвратить диссонанс между его ожиданиями и действительным предложением;

— достижение стабильно высокого качества предлагаемых услуг и высокой степени удовлетворенности клиентов, формирование на этой основе постоянной клиентуры и создание позитивного имиджа фирмы.

Намерения и планы развития

В случае увеличения спроса на другие виды страхования в данном регионе филиал «_______» готов расширить перечень оказываемых услуг, перейдя к индивидуальному обслуживанию пациентов, архивированию данных клиентов, оказанию помощи при наступлении страхового случая, предоставление необходимых специалистов, оказание консалтинговых услуг.

|

Вид рекламы |

Кол-во в мес. |

Продолжит. |

Место трансляции |

Цена руб. |

Сумма руб. |

|

Телеролик |

10 |

30 сек.. |

ТВК в Липецке |

||

|

Радиоролик |

5 |

20 сек. |

Липецк. Радио |

||

|

Пресса |

5 |

Размер 60*40 текст инд. 50 знаков |

Грязинские известия |

||

|

Бегущая строка |

4 |

10 слов |

НТВ |

Агенты будут постоянно проходить переподготовку в головной компании. Затраты будут только на командировку, обучение бесплатное.

Будет постоянно улучшаться качество оказания услуг, сокращаться время на оформление документов, применяться современные технологии. Расходы на это составят 10 % от общих затрат.

- ОРГАНИЗАЦИОННЫЙ ПЛАН

В данной части бизнес-плана дается описание концепции и структуры управления проектом (организационная схема по структуре предприятия), а также характеристика состава группы управления.

Задание 8. Составьте раздел «Организационный план».

Раздел 6. Организационный план

Организационная структура предназначена для приведения взаимодействий фирмы с рынком (внешние взаимодействия) и внутренних взаимодействий между ее структурными подразделениями в состояние, способствующее максимально эффективному достижению целей фирмы в рамках выбранной ею стратегии развития.

Вместе с тем, эффективность работы предприятия или фирмы лишь в слабой степени зависит от формальной структуры. Любая идеальная схема сама по себе не гарантирует качества работы. Отдельные функции могут выполняться персоналом с высоким качеством либо нет, и тогда несущественно, заложены они в формальную схему или нет. ОАО «_______________» имеет организационную структуру, представленную на рисунке.

Анализируя организационную структуру фирмы, можно утверждать, что она в целом отвечает основному направлению ее деятельности. Штат фирмы достаточен для организации сбыта страховых услуг. Персонал фирмы обладает достаточной квалификацией для выполнения своих функциональных задач. Основным направлением дальнейшего совершенствования организационной структуры фирмы является достижение высокого качества и своевременности обработки управленческой и текущей деловой информации.

Организационная схема управления

страховой организацией«__________»

Директор несет материальную и административную ответственность за достоверность данных бухгалтерского и статистического отчетов.

Бухгалтер ведет всю финансовую деятельность фирмы по составлению документальных отчетов предприятия (начисление и уплата налогов, распределение прибыли, расчет и выдача зарплаты, составляет баланс).

Оплата труда для руководителей, специалистов, служащих и обслуживающего персонала фирмы осуществляется по установленным должностным окладам с выплатой премиальных за дополнительно выполненную работу по заданию руководства предприятия или по результатам производственной деятельности. Расчет фонда заработной платы выполнен на основании штатного расписания фирмы ОАО «___________», которое утверждено управляющим фирмой. Принятая система оплаты труда закреплена в Положении об оплате труда, которое разработано руководящим составом фирмы. Положением предусмотрена повременная оплата труда персонала фирмы и применение премиальной системы при выполнении фирмой в целом и ее сотрудниками запланированных показателей. При этом общий объем премиальных выплат не превышает 50 % фонда оплаты труда. Распределение и периодичность премиальных выплат является прерогативой руководящего состава фирмы. Независимо от принятой формы заработной платы и системы премиальных выплат ОАО «_________________» намерено использовать в своей деятельности следующие виды разовых премий:

— вознаграждение по итогам работы за год;

— единовременное поощрение за выполнение отдельных особо важных заданий и непредвиденных работ;

— премиальные выплаты к праздничным и торжественным датам.

Таким образом, общие затраты на заработную плату персонала составят ______________ руб.

Таблица 13. Расчет фонда оплаты труда персонала фирмы «—————»

|

№ п/п |

Должность |

Категория |

Число штатных единиц |

Оклад по должности в месяц, руб. |

Годовой фонд оплаты труда, руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1 |

Управляющий |

Руководитель |

|||

|

2 |

Главный бухгалтер – Заместитель управляющего |

Руководитель |

|||

|

Итого: |

|||||

|

3 |

Офис-менеджер (агент) |

Специалист |

|||

|

4 |

Менеджер (агент) |

Специалист |

|||

|

5 |

Менеджер по рекламе – водитель |

Специалист |

|||

|

6 |

Менеджер по организации сбыта страховой продукции (агенты) |

Специалист |

|||

|

Итого: |

|||||

|

7 |

Помощники менеджера |

Служащий |

|||

|

Итого: |

|||||

|

ВСЕГО ФЗП: |

|||||

|

8 |

Заработная плата по бюджету маркетинга |

10 % ФЗП |

|||

|

9 |

Премиальные выплаты |

50 % ФЗП |

|||

|

ВСЕГО: |

Специалисты страхового дела занимаются ___________________________________________________________________________________________________________________

Зарплата сотрудников нашей фирмы может увеличиваться. В зависимости от прибыли сотрудникам выдается премия. Следовательно, все будет зависеть от качества их работы.

Сотрудниками нашей фирмы будут в основном молодые, энергичные люди в возрасте от 18 лет. Для нас в человеке обязательны качества:

- коммуникабельность•

- добросовестность

- дисциплинированность

- квалификация

- честность.

Сотрудники нашей фирмы должны работать качественно, добросовестно, не допускать халатности. При наборе рабочих мы будем пытаться создать команду. Высокая квалификация обязательна, т.к. намечается тенденция к расширению, и страховые специалисты будут иметь реальные шансы возглавить предприятие в будущем.

9. ПРОИЗВОДСТВЕННЫЙ ПЛАН

Данный раздел бизнес-плана наряду с маркетинг-планом является базовым для определения финансовых результатов инвестиционного проекта.

Основная цель раздела – описание обеспеченности проекта с производственной и технологической стороны. Производственный план формируется на основе плана сбыта продукции и расчета производственных мощностей предприятия, а также прогноза производственных запасов и потерь.

Задание 9. Составьте раздел «Операционный план».

Раздел 7. Операционный план

Поскольку фирма ОАО «____________» планирует вести свою работу в одну смену, то количество основных работников будет соответствовать количеству рабочих мест, то есть:

Краб. = Краб.мест = 4 чел.

Расчет необходимого оборудования для оснащения рабочих мест.

Необходимое оборудование для офиса фирмы определяется исходя из ее основной деятельности – оформления страховых полисов. В составе оборудования в основном присутствует офисная техника и мебель. Расчет стоимости и состав необходимого офисного оборудования приведен в таблице 1.

Таблица 1. Расчет стоимости необходимого оборудования

|

Наименование оборудования |

Кол-во единиц |

Цена за единицу, руб. |

Стоимость, руб. |

|

1 |

2 |

3 |

4 |

|

Персональный компьютер, ММХ-166 |

18000 |

||

|

Персональный компьютер, ММХ-133 |

13000 |

||

|

Факсимильный аппарат |

3000 |

||

|

Телефонный аппарат |

2000 |

||

|

Принтер лазерный, НР-4050 |

10000 |

||

|

Осветительная система офиса |

6000 |

||

|

Комплект офисной мебели в кабинет |

4000 |

||

|

Комплект мягкой мебели в офис |

4000 |

||

|

Комплект мебели в прихожую |

3000 |

||

|

Комплект мебели на кухню |

5000 |

||

|

ИТОГО ОБОРУДОВАНИЯ: |

Расчет амортизационных отчислений.

Расчет амортизационных отчислений осуществляется исходя из установленных норм с учетом стоимости оборудования и нормативного срока его службы. Поскольку фирма ОАО «__________» является малым предприятием, то она будет использовать механизм ускоренной амортизации активной части основных средств и льготу по дополнительному списанию в качестве амортизации активной части основных средств до 50 % их первоначальной стоимости, что допускается только для первого года работы малого предприятия.

Таблица 2. Расчет амортизационных отчислений на 2016 год

|

Наименование оборудования |

Стоимость оборуд-ния, руб. |

Норматив. срок эксп-ции, год |

Норма аморт. отчислений, % |

Кол-во оборуд-ния |

Аморт. отчисления, руб. |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

ПК ММХ-166 |

8 |

50 |

|||

|

ПК ММХ-133 |

8 |

50 |

|||

|

Факс |

8 |

50 |

|||

|

НР-4050 |

8 |

50 |

|||

|

Освет. Сист. |

10 |

50 |

|||

|

К-т мебели в кабинет |

10 |

50 |

|||

|

К-т мебели в офис |

10 |

50 |

|||

|

К-т мебели в прихожую |

10 |

50 |

|||

|

К-т кухон. мебели |

10 |

50 |

|||

|

ИТОГО АМОРТ.ОТЧИСЛЕНИЙ |

Расчет размера основных и вспомогательных помещений и оплата их аренды.

Расчет размера основных и вспомогательных площадей осуществлен исходя из нормативов площади на одно рабочее место. Он приведен в таблице 3.

Таблица 3. Расчет размера основных и вспомогательных помещений

|

Наименование помещений |

Норматив площади, м2 |

Общая площадь помещений, м2 |

|

1 |

2 |

3 |

|

Кабинет управляющего |

12,0 |

|

|

Кабинет гл. бухгалтера |

12,0 |

|

|

Рабочие кабинеты менеджеров (4) |

12,0 |

|

|

Комната приема посетителей |

15,0 |

|

|

Комната отдыха |

9,0 |

|

|

Кухня-столовая |

9,0 |

|

|

Прихожая |

6,0 |

|

|

Сан. узел |

2,0 |

|

|

Кладовая |

3,0 |

|

|

ИТОГО ПЛОЩАДЬ: |

Стоимость аренды помещения площадью ___________ м2, занимаемого фирмой ОАО «_______» по адресу_________, определяется на основании договора аренды, Согласно договору срок аренды полуподвального помещения составляет 10 лет, а стоимость аренды – ______________. в год.

Расчет потребности в электроэнергии, коммунальных услугах и материалах.

Расчет потребности в электроэнергии и коммунальных услугах выполнен на основании соответствующих договоров со специализированными службами, обеспечивающими территорию данными услугами. Сроки выплат и тарифы за указанные услуги также определены в договорах. Расчет затрат на коммунальные услуги и электроэнергию представлен в таблице 4.

Таблица 4. Расчет стоимости коммунальных платежей

|

Виды услуг |

Единица измерения |

Потребное кол-во на год |

Тариф за единицу, руб. |

Стоимость услуг, руб. |

|

1 |

2 |

3 |

4 |

5 |

|

Электроэнергия |

кВт-ч |

12×500 |

30,0 |

180000 |

|

Горячее водоснабжение |

м3 |

12×132 |

8,0 |

12672 |

|

Холодное водоснабжение |

м3 |

12×132 |

2,0 |

3168 |

|

Отопление |

м2 |

12×132 |

8,0 |

12672 |

|

Телефон, факс |

за месяц |

12 |

120,0 |