Инвестиционный бизнес-план предприятия – документ, назначение которого состоит в том, чтобы предоставить информацию, необходимую для разработки стратегии реализации проекта. Грамотный подход к составлению инвестиционного бизнес-плана обеспечивает успех, долговечность и прибыльность деятельности предприятия.

Что представляет собой инвестиционный бизнес-план предприятия

Инвестиционный бизнес-план

— это один из наиболее важных документов, необходимых в сфере делового планирования.

Российские предприятия его подготавливают с целью:

-

Приспособить зарубежную практику создания инвестиционных проектов к условиям российской экономики (с анализом необходимой документации и методических руководств, необходимых для ведения бизнеса).

-

Осуществить реальную оценку проекта с точки зрения рентабельности и окупаемости.

-

На основе этой информации можно прийти к следующим выводам:

-

Инвестиционный бизнес-план необходим для получения кредита за рубежом.

-

Инвестиционный бизнес-план нужен для того, чтобы убедить инвесторов в перспективах и выгодах сотрудничества с предприятием.

-

Инвестиционный бизнес-план используется внутри организации для того, чтобы дать персоналу представление об общих целях компании и методах, которыми они будут достигнуты, способах взаимодействия различных отделов и т. д. Иначе говоря, инвестиционный бизнес-план даёт комплексное представление о деятельности сотрудников.

-

Инвестиционный бизнес-план служит аргументом, позволяющим документально обосновать потребности организации в оборудовании, предоставляемом по лизинговому договору.

Без инвестиционного бизнес-плана вполне можно обойтись, когда речь заходит о краткосрочных проектах. В таких случаях, как правило, все процедуры желательно провести ещё на этапе, предшествующем инвестициям.

Если же требуется что-то длительное, то без инвестиционного бизнес-плана не обойтись — особенно это касается крупных проектов. Тогда данный документ может значительно увеличиться в размерах, поскольку должен охватывать существенный объём информации.

Как правило, создание инвестиционного бизнес-плана неразрывно связанно со следующим перечнем процедур:

-

Формулирование и корректировка концепции проекта.

-

Нахождение точек соприкосновения с партнёрами на основе исследования их интересов.

-

Структурное планирование.

-

Этап торгов и заключение договоров с партнёрами.

-

Согласование вопросов о будущем проекта.

Как правило, инвестиционный бизнес-план требуется для предприятий, которые уже закрепились на рынке. Они способны выдержать конкуренцию, вводить новые технологии и развиваться в различных направлениях. В таких ситуациях существенно увеличивается роль стратегии, планирования и прогнозирования и появляется потребность в инвестиционном бизнес-плане, позволяющем осуществлять деятельность не вслепую, а на основе взвешенного анализа.

Любой рынок, где задействованы свежие идеи, ещё не нашедшие потребителей и не доказавшие своей экономической пользы, всегда связан со значительными рисками. Поэтому компании, исследующие новые ниши, в обязательном порядке пользуются инвестиционными бизнес-планами.

Когда в России впервые ввели инвестиционный бизнес-план

Инвестиционный бизнес-план — это относительно новое явление в российском бизнесе. Приходится оно на начало 1990-х, когда один режим сменялся другим, и роль экономики значительно увеличилась за счёт уменьшения влияния государства. Поскольку отечественные компании стали вынуждены искать финансирование за границей, они столкнулись с необходимостью иметь инвестиционный бизнес-план, так как без него было невозможно получать кредиты за рубежом. Учитывая, что опыта составления подобных документов не имелось практически ни у кого, возник ряд организаций, которые предлагали за вознаграждение создать инвестиционные бизнес-планы для своих клиентов.

Со временем новый подход прижился в Российской Федерации — инвестиционный бизнес-план стал нормой в деятельности крупных организаций. Сейчас многие могут составить подобный документ собственными силами без привлечения наёмных специалистов. Инвестиционные бизнес-планы продолжают играть важную роль в прогнозировании и планировании деятельности предприятий самого разного профиля. За счёт этого руководителям удаётся избегать финансовых рисков, справляться с высоким уровнем конкуренции, иметь своевременное представление об успехах в выполнении плана.

Из каких разделов состоит инвестиционный бизнес-план сегодня

Одно из самых главных требований к инвестиционному бизнес плану — это его понятность. Этот документ не имеет какой-либо стандартной формы, его можно составлять произвольно. Однако необходимо, чтобы человек, взявший инвестиционный бизнес-план в руки, смог получить объективное представление о содержащихся в нём данных. Нюансы и детали, имеющиеся в инвестиционном бизнес-плане, могут сильно различаться. Это связано с особенностями отдельных отраслей: каждой из них нужно уделить всевозможное внимание и описать, исходя из отличительных черт деятельности организации.

Тем не менее, имеются некоторые устоявшиеся подходы к составлению инвестиционного бизнес-плана. Например, возможна следующая структура:

-

Введение.

-

Общие сведения об отрасли, в которой осуществляет деятельность организация (текущее состояние, перспективы, особенности и т. д.).

-

Описание проекта.

-

План по реализации проекта.

-

План по осуществлению маркетинга.

-

План, описывающий пути и методы сбыта товаров.

-

План организации проекта.

-

Финансовый план.

-

Оценка рентабельности.

Далее подробнее опишем, что должна собой представлять вводная часть инвестиционного бизнес-плана. Обычно она содержит следующие элементы:

-

Титульный лист.

-

Резюме.

-

Меморандум о конфиденциальности.

Титульный лист инвестиционного бизнес-плана включает общие сведения о проекте. В первую очередь указывается организация, которая выдвинула данную инициативу. Затем приводится название проекта, место, где он будет реализован и время, которое потребуется на эту процедуру.

Резюме в инвестиционном бизнес-плане — это небольшое описание, поясняющее его суть и дающее общее впечатление о проекте. Задача данного элемента — заинтересовать читателя, заставить его поверить в выгоду от участия в реализации этой задачи. Поэтому к составлению резюме инвестиционного бизнес-плана требуется подходить с особым усердием. Нужно чётко раскрыть все сильные стороны, которые способен принести проект, убедить в его рентабельности — в общем, любыми способами привлечь инвестора. При этом необходимо, чтобы резюме инвестиционного бизнес-плана имело краткую форму и содержало только достоверную информацию.

Меморандум о конфиденциальности инвестиционного бизнес-плана — это краткий документ, в котором указывается, что любое лицо, которое прочтёт данные сведения, обязуется не разглашать их, не копировать информацию, а сам инвестиционный бизнес-план вернуть его владельцу после ознакомления. Как и всё остальное в данном документе, меморандум о конфиденциальности составляется в произвольной форме. Помимо прочего, в нём могут быть оговорены условия, при которых общие положения меморандума могут быть нарушены. Например, информацию разрешено распространить с согласия составителя инвестиционного бизнес-плана.

Как написать инвестиционный бизнес-план самостоятельно: пошаговая инструкция

Шаг 1. Готовим обзор состояния отрасли (производства)

Первый этап разработки инвестиционного бизнес-плана — это обзор ситуации, которая сейчас происходит в отрасли, где действует организация. Это требуется по двум причинам:

-

Обзор позволяет получить исчерпывающие сведения об отрасли, чтобы оценить перспективы вложения в неё инвестиций.

-

Это описание даёт возможность объективно рассмотреть шансы организации выстоять и закрепиться в данной отрасли с учётом конкурентной борьбы и других негативных факторов.

Инвестиционный бизнес-план должен предложить какие-то решения для каждой из этих задач. Например, для того чтобы дать представление об отрасли, могут быть использованы сведения о тенденциях, которые имелись в ней на протяжении последнего десятилетия, статистика по регионам, динамика уровня спроса среди населения и т. д.

Для обзора шансов организации можно использовать описания следующих параметров разрабатываемого проекта:

-

Рынок, где имеется спрос на аналогичную продукцию или услуги.

-

Конкурентоспособность продукции в сравнении с аналогичной.

-

Варианты сбыта, их перспективы.

-

Предлагаемая ценовая политика.

-

Варианты производства, их прибыльность и целесообразность.

Уже на этом этапе в рамках инвестиционного бизнес-плана можно выявить и указать преимущества, которыми обладает организация. Это даст инвесторам представление о том, в какую сторону может развиваться бизнес и каковы его реальные перспективы в текущих условиях. Все характеристики важны, но особую роль в инвестиционном бизнес-плане играет анализ рынка, поскольку именно его результаты дают наиболее объективную информацию о текущей расстановке сил и потенциальных возможностях.

Шаг 2. Переходим к разделу описания проекта

Любой инвестиционный бизнес-план, независимо от своей формы, должен содержать описание проекта. Его суть – кратко изложить задачи, цели, методы и перспективы. Включает в себя ответы на следующие вопросы:

-

В чём будет заключаться деятельность предприятия?

-

Какие особенности будут отличать его товары или услуги от аналогичной продукции конкурентов?

-

Насколько широка аудитория потенциальных потребителей?

-

Прогнозируемый уровень спроса?

-

Каковы слабые стороны конкурентов, можно ли на них сыграть?

-

Ожидаемый уровень рентабельности?

-

Временные рамки для достижения точки безубыточности?

-

Есть ли планы дальнейшего роста? Если да, то в какие сроки и в каком направлении?

-

Сколько в целом средств понадобится вложить в проект, чтобы получить от него финансовую отдачу?

-

Что даёт уверенность, что проект будет успешен и востребован на рынках?

Шаг 3. Готовим производственный план инвестиционного бизнес-проекта

Далее следует производственный план инвестиционного бизнес-проекта. В нём содержится информация технического, организационного и правового характера, предназначенная для того, чтобы дать представление о производственной стороне вопроса. Здесь вам необходимо:

-

Указать цели, которые требуется достичь в долгосрочной перспективе.

-

Представить схему того, как будет осуществляться производство, каким образом оно должно обеспечиваться необходимыми ресурсами и т. д.

-

Изложить принципы кадровой политики, способы поиска и подходы к обучению персонала, требования к соискателям рабочих мест.

-

Описать возможности производства.

-

Представить план того, как предприятие выйдет на всю мощность своего производственного потенциала.

-

Привести сведения о текущем статусе проекта.

Яснее раскрыть последний пункт в инвестиционном бизнес-плане поможет этот перечень:

-

Информация о том, насколько освоена продукция, которую предполагается производить.

-

Правовой статус производства.

-

Работы, которые уже выполнены в рамках проекта.

-

Имеющиеся в распоряжении площади.

-

Список оборудования, которое требуется купить.

-

Информация о поставщиках.

-

Перечень ресурсов, которые необходимы для производства (указать, какие из них уже доступны).

-

Указать степень обеспечения сырьём и её соответствие прогнозируемым потребностям производства.

-

Описать инфраструктуру производства, включая все транспортные средства.

-

Уровень экологической безопасности, его соответствие законодательно установленным нормам.

Шаг 4. Переходим к плану маркетинга и сбыта продукции

Следом наступает наиболее трудный этап в разработке инвестиционного бизнес-плана. Сложность заключается в том, что необходимо спрогнозировать спрос потребителей, а это далеко не всегда и не всем удаётся выполнить без ошибок. Несмотря на работающие механизмы анализа потребительского спроса, исследования по сей день не могут дать надёжных данных.

Учитывая эти обстоятельства, план маркетинга следует начинать разрабатывать раньше всех остальных частей инвестиционного бизнес-плана. Это позволяет собрать достаточное количество информации о рынке, особенностях спроса, предпочтениях потребителей и прочем.

Анализ рынка в инвестиционном бизнес-плане должен содержать следующие разделы:

-

Анализ спроса и его динамика.

-

Детальное представление элементов рынка, выявление их взаимосвязи.

-

Сбор сведений о методах конкурирования в осваиваемых направлениях рынка.

От того, насколько качественно будет выполнено исследование на данном этапе, зависит эффективность всего инвестиционного бизнес-плана. На основе полученных сведений делаются выводы: какая сумма инвестиций потребуется, какие сферы производства необходимо задействовать в первую очередь, на что сделать упор для того, чтобы справиться с конкуренцией. Ошибки, которые будут совершенны на этом этапе, могут повлечь непоправимые негативные последствия для всего проекта.

Шаг 5. Излагаем структуру и политику управления в организационном плане реализации проекта

Данный раздел инвестиционного бизнес-плана уже непосредственно касается организационных вопросов, то есть того, как будут действовать механизмы управления. Обычно в рамках этого раздела необходимо указать следующие сведения:

-

Отделы, которые имеются в организации.

-

Обязанности управляющих.

-

Методы для выполнения подразделениями общей работы.

-

Дополнительные направления деятельности предприятия, которые потребуются в будущем или недавно организованы.

-

Требуемый уровень образования персонала, его навыки.

-

Информация о крупных руководителях, акционерах, а также лицах, которые принимают участие в разработке проекта.

Шаг 6. Готовим финансовый план реализации проекта

Чтобы приступить к разработке финансового раздела инвестиционного бизнес-плана, потребуются готовые маркетинговый и производственный расчеты. Главное требование, которое следует учитывать — это внимание к интересам всех участников проекта. Безусловно, инвесторы и организаторы имеют далеко не совместные цели, так что необходимо грамотно направить их усилия в общий вектор. Одним из способов это сделать является финансовый план, отражающий динамику материальных потоков. Чётко прописываются характер затрат, какую выгоду принесут эти вложения, когда ждать финансовой отдачи и наступления точки безубыточности. Сложность в составлении этого раздела инвестиционного бизнес-плана заключается в том, что необходимо чётко определиться с тем, какой объём инвестиций потребуется – нежелательно превышать его или указывать меньшую сумму. Кроме того, следует уделить внимание явлениям внешней экономики, например, инфляции.

В рамках финансового плана выделяются следующие материальные потребности организации:

-

Ресурсы на обеспечение любого из направлений рабочей деятельности предприятия.

-

Расходы на обслуживание оборудования.

-

Финансовые средства на транспорт, оплату за помещения и т. д.

-

Затраты на организацию работы сотрудников (их обучение, кормление, проживание и т. д., если необходимо).

Следует упомянуть и такое явление, как непредвиденные расходы. Они бывают двух видов: материальные и финансовые.

Непредвиденные материальные расходы — это расходы, которые организация понесла в связи с неточными прогнозами, проектными ошибками, износом оборудования и любыми другими обстоятельствами, вызванными какими-то непредвиденными факторами в деятельности. Обычно в инвестиционный бизнес-план заранее включают небольшую долю финансов на этот вид расходов — от 5 до 10 процентов от общей суммы.

Непредвиденные финансовые расходы — это вынужденные расходы, которые имеют непосредственное отношение к финансам. Наиболее распространённая их причина — инфляция, хотя возможны и другие, например, изменение ставки по кредитам или ссудам и т. д.

Для того чтобы вести учёт инфляции, следует ориентироваться на следующие сведения:

-

Прогнозы изменений в курсах валют.

-

Динамика инфляции.

-

Ожидаемые изменения цен на саму продукцию, а также различные ресурсы, услуги, сырьё и т. д.

-

Прогнозы изменений налоговых ставок и пошлин.

Опираясь на эти сведения, можно искать продуктивные решения в рамках финансовой политики организации.

Финансовая часть инвестиционного бизнес-плана создаётся по следующему алгоритму:

1. Прогноз объёмов продаж. Берутся старые результаты, учитываются новые факторы, производятся соответствующие расчёты, чтобы получить предполагаемый результат.

2. Расчёт затрат на реализуемую продукцию и услуги. Используются результаты прогнозируемых объёмов продаж и на их основе делаются выводы о том, какие затраты необходимы на эту продукцию.

3. Описание контрагентов. Формируется список наиболее надёжных партнёров, выделяются их сильные и слабые стороны. Возможно ранжирование по степени предпочтительности сотрудничества с тем или иным контрагентом.

4. Расчёт обеспеченности сырьём, энергией, водой и прочими ресурсами на заранее определённый период времени.

5. Прогноз издержек на каждый год. Их делят на регулярные и временные.

6. Расчёт планируемой прибыли. В идеальных условиях должна получиться именно прибыль, но случается, что прогнозы дают и отрицательные результаты. В таком случае инвестиционный бизнес-план будет указывать на то, что проект бесперспективен и нуждается в доработке.

7. Анализ точки критического объёма реализации. Точка безубыточности — объём производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начнет получать прибыль.

8. Описание источников финансирования.

Для того чтобы описать, какие источники предоставляют организации финансы, полезно использовать данный список:

-

Собственные и заёмные финансовые ресурсы.

-

Стратегия управления имеющимися денежными средствами (накопительные фонды, вклады под проценты и прочее).

-

Меры защиты финансовых средств (страховка, контроль платежей клиентов и т. д.).

-

Показатели, по которым устанавливается уровень эффективности.

На практике эти сведения в инвестиционном бизнес-плане позволяют эффективнее управлять денежными ресурсами. Например, если организация намерена взять кредит, то большую пользу принесёт заблаговременный расчёт сроков, процентов и приблизительной даты погашения задолженности.

Как правило, все описанные выше составляющие финансового плана для удобства оформляются в виде трёх отчётов:

-

Отчёт о прибыли.

-

Отчёт о движении денежных средств.

-

Балансовый отчёт.

Отчёт о прибыли — пожалуй, самый понятный из трёх. Его суть сводится к элементарной процедуре. Берётся некий промежуток времени (как правило, количество дней, месяцев или лет, нужное для реализации проекта), в который организация должна осуществлять свою деятельность. После этого суммируются все доходы. Итоговое число сравнивается с расходами, чтобы оценить, какую выгоду получила компания в ходе реализации проекта.

Отчет о движении денежных средств

возвращает нас к приведённому выше списку источников увеличения капитала организации. Именно здесь содержатся различные сведения о том, куда вложить, как приумножить и где взять в долг различные финансовые средства. Как правило, здесь принято выделять несколько основных направлений:

-

Инвестиции в постоянные активы.

-

Непосредственная производственная деятельность, приносящая прибыль.

Но вместе с этим следует выделить и те потоки, по которым финансы уходят из организации:

-

Уплата долгов.

-

Налоги.

-

Выплата дивидендов.

Следует учесть, что не все затраты должны рассматриваться, как финансовые оттоки. Если налоги и погашения кредитов — это действительно настоящий отток, то амортизационные отчисления —средства, которые в итоге поступят в основные фонды. Подобные нюансы следует учитывать при составлении инвестиционного бизнес-плана предприятия.

В балансовом отчёте содержатся сведения, нужные для того, чтобы находить показатели финансового состояния, в числе которых:

-

Оценка ликвидности.

-

Коэффициент общей платёжеспособности.

-

Коэффициент манёвренности.

-

Коэффициент оборачиваемости и т. д.

Балансовый отчёт отражает соответствие, а также динамику активов и пассивов проекта.

Таким образом, главная цель инвестиционного бизнес-плана — разработка проекта, который может в приемлемые сроки возместить вложенные в него средства, сохранить финансовую стабильность и продолжить приносить прибыль. Для разработки такого проекта и нужны различные коэффициенты, позволяющие точно оценить его целесообразность.

Шаг 7. Проводим оценку экономической эффективности затрат, осуществляемых в ходе реализации проекта.

Настала пора перейти к самому важному разделу инвестиционного бизнес-плана. Он необходим для того, чтобы обосновать целесообразность вложения средств для инвесторов.

В этой части инвестиционного бизнес-плана следует уделить внимание двум следующим вопросам:

-

Насколько прибыльной и эффективной будет реализация проекта сама по себе?

-

Какую прибыль она может принести тем, кто участвует в проекте?

Первый пункт включает следующее:

-

Пользу для общества, экономики, региона, организации и т. д.

-

Финансовую пользу для участников проекта.

Второй пункт вводится в инвестиционный бизнес-план для того, чтобы определить, насколько привлекательным и интересным выглядит проект для участников. Сюда входит следующее:

-

Польза для организаций, участвующих в проекте.

-

Отдача от инвестирования в акции.

-

Привлекательность участия в проекте для организаций большего масштаба, чем основные участники.

-

Эффективность для бюджета.

Для того чтобы оценить рентабельность проекта, нужно в первую очередь определить его пользу для города, региона или страны в целом (касаемо науки, общества или другой отдельно взятой отрасли). Если речь идёт о каком-то небольшом проекте, который не может ставить перед собой масштабных задач, стоит указать выгоду потребителей или просто проанализировать коммерческую выгоду.

Если основная цель проекта, описанного в инвестиционном бизнес-плане — это польза для общества, но выявлена низкая оценка по этому параметру, то это повод отказаться от реализации, либо кардинально пересмотреть подход к ней, чтобы не потратить силы впустую. Следует понимать, что только убедительные проекты в конечном итоге могут рассчитывать на то, что их поддержит государство или какой-либо крупный инвестор.

После того как рассмотрена эффективность проекта для общества, отрасли и прочего, необходимо провести оценку его коммерческой эффективности. Не рекомендуется воплощать в жизнь план, который выглядит неперспективным в данном направлении. Следует пересматривать варианты финансирования до тех пор, пока не будет найдена наиболее благоприятная для реализации стратегия.

Какие расчёты предусматривает инвестиционный бизнес-план

Далее следует новый этап разработки инвестиционного бизнес-плана – необходимо определиться с тем, как именно будет финансироваться проект, ведь моделей того, как это будет осуществляться, достаточно много. Но эффективный бизнес-план должен выбрать наиболее подходящую стратегию и исключить все неудобные варианты.

В процессе решения финансовых вопросов в инвестиционном бизнес-плане определяется, кто именно будет участвовать в финансировании проекта. Состав должен быть утверждён окончательно.

В зависимости от сферы деятельности предприятия, меняется подход к тому, как составляется инвестиционный проект (бизнес-план). Характеристика приоритетных направлений производства и другие услуги позволяют определить и использовать в расчётах динамические или статические методы.

Инвестиционный бизнес-план предполагает два вида финансов: поступления и затраты (или притоки и оттоки, как их еще называют). Важной процедурой на этом этапе является дисконтирование денежных потоков. Дисконтирование

— это процесс, в течение которого определяется реальная стоимость денежного потока с учётом различных факторов (затраченное время, произведение сопутствующих выплат и т. д.). Как правило, дисконтирование в инвестиционном бизнес-плане служит для того, чтобы учитывать в расчётах затраченное время.

Ещё одним важным понятием становится норма дисконта, то есть прибыль, которую организация потенциально способна получить при помощи альтернативных вложений средств. Выделяют следующие виды нормы дисконта:

-

Бюджетную.

-

Участника проекта.

-

Коммерческую.

-

Социальную.

Для того чтобы рассчитать перспективы инвестиционного бизнес-плана, потребуются некоторые показатели. Опишем их ниже.

Чистый доход

Чистый доход (Net Value, ЧД или NV) — это результат вычитания из суммы всех доходов (взятых за определённое время) тех расходов, которые в этот период были понесены. Рассчитывается чистый доход следующим образом:

где NV — чистый доход; Р — доходы за каждый год в отдельности; 1С — инвестиции за каждый год в отдельности; k = 1, 2, 3 … — количество временных периодов, выбранное для расчётов, этапы реализации проекта.

Инвестиционный бизнес-план признаётся эффективным в тех случаях, когда чистый доход получается со знаком «плюс». Если же результат отрицательный, то проект убыточный.

Чистый дисконтированный доход

Чистый дисконтированный доход (Net Present Value, интегральный эффект, ЧДД, NPV) – это результат вычитания из суммы всех дисконтированных доходов (взятых за определённое время) дисконтированных инвестиций. Рассчитывается чистый доход следующим образом:

где NPV — чистый дисконтируемый доход; Р — доходы за каждый год в отдельности; r— ставка дисконтирования; k = 1, 2, 3 … — количество временных периодов, выбранное для расчётов, этапы реализации проекта; 1С — сумма инвестиции.

Данную формулу можно применять для инвестиционного бизнес-плана лишь в тех случаях, когда речь идёт о разовых инвестициях. Если же есть последовательное поступление денежных ресурсов, то расчёты требуется вести уже следующим образом:

-

Если NPV > О, то прогнозируется высокая рентабельность.

-

Если NPV = О, то не предвидится ни прибыли, ни убытков.

-

Если NPV < О, то проект не рентабелен, он принесёт убытки.

-

Если NPV положительно, то стоит рассчитывать на дополнительную прибыль.

-

Если NPV отрицательно, то прибыль окажется недостаточной для покрытия инвестиций.

-

Если NPV близко к нулю, то прибыли хватит только на покрытие вложенных средств.

Таким образом, при помощи показателя NPV анализируется инвестиционный бизнес-план. Инвестиционный проект, расчёты которого приводят к высокому значению NPV, считается перспективным. Следует отметить, что полученные результаты допускается суммировать.

Внутренняя норма доходности

Внутренняя норма доходности (Internal Rate of Return, ВНД, IRR) — это состояние, когда дисконтные стоимости притока и оттока денег равны.

Таким образом, мы можем заметить, что когда г = IRR, показатель NPV=0.

За счёт IRR можно установить, какой максимальный уровень расходов допустим в рамках инвестиционного бизнес-плана компании. Понять пользу этого показателя проще на примере. Допустим, если предприятие хочет взять кредит в банке, то IRR отражает тот размер процентной ставки, которая начнёт приносить убытки организации.

-

Если IRR > CK, то можно реализовать инвестиционный бизнес-план в текущем виде.

-

Если IRR < CK, то реализация плана в текущем виде грозит убытками.

-

Если IRR = CK, то выбор не имеет значения, так как удастся вернуть стоимость инвестиций, но не более того.

Чтобы узнать IRR, нужно найти то значение, при котором NPV=0. Для упрощения расчётов стоит опираться на эти подсказки:

-

Если NPV > 0, то дисконт выше необходимого, его надо уменьшить.

-

Если NPV < 0 после того, как дисконт уменьшили, то IRR находится между этими числами.

-

Если NPV = 0, то стоимость организации сохраняет стабильность, не возрастая и не падая.

Таким образом, используя IRR, легко избежать убыточных инвестиционных бизнес-планов либо расположить их по уровню прибыльности для удобства выбора. Кроме того, IRR позволяет оценить степень риска того или иного инвестиционного бизнес-плана.

Простой срок окупаемости

Простой срок окупаемости — это временной промежуток, который проходит в период, когда поступили первые инвестиции и датой, когда удалось их окупить. Как правило, более ранний срок вносится в инвестиционный бизнес-план. Что же касается момента окупаемости, то он должен быть безусловным, то есть стабильно сохранять положительное значение в дальнейшем.

В зависимости от специфики деятельности, срок окупаемости может быть рассчитан самыми разными способами. В тех случаях, когда доход распределяется равномерно по временным периодам, целесообразно использовать подходящую формулу. В противном случае придётся воспользоваться прямым подсчётом.

Срок окупаемости с учетом дисконтирования

Срок окупаемости с учётом дисконтирования — это временной промежуток, который проходит с момента, когда поступили первые дисконтированные инвестиции и датой, когда удалось их окупить. Коэффициент очень похож на простой срок окупаемости, но отличается тем, что речь идёт о дисконтированном доходе.

Потребность в дополнительном финансировании

Потребность в дополнительном финансировании — это объём поступающих со стороны финансов, который требуется для получения прибыли. При этом коэффициент показывает минимальные необходимые ресурсы.

Потребность в дополнительном финансировании с учётом дисконта — это дисконтированный объём поступающих извне финансов, который требуется для получения прибыли.

Индекс доходности затрат — соотношение всех поступлений к сумме исходящих платежей за определённый период.

Индекс доходности дисконтированных затрат

— соотношение всех дисконтированных поступлений к сумме дисконтированных исходящих платежей за определённый период.

Индекс доходности инвестиций

Индекс доходности инвестиций

вычисляется при помощи деления чистого дохода на накопленный объём инвестиций, после чего к результату прибавляют единицу.

где ИД — индекс доходности инвестиций; ЧД — чистый доход; 1С — инвестиции за каждый год в отдельности.

Индекс доходности дисконтированных инвестиций рассчитывается путём деления чистого дисконтированного дохода на дисконтированный объём инвестиций, после чего к результату расчётов прибавляют единицу.

где ИДД — индекс доходности дисконтированных инвестиций; 1С — инвестиции за каждый год в отдельности; NVP — чистый дисконтированный доход; r — ставка дисконтирования.

Для того чтобы инвестиционный бизнес-план можно было считать рентабельным, требуется, чтобы индекс инвестиций и затрат превышал единицу – это будет говорить о положительном доходе.

Как учесть риски , готовя инвестиционный бизнес-проект

Инвестиционный бизнес-план был бы неполным и неэффективным, если бы рассматривал ситуацию исключительно в идеальном и стабильном состоянии. Экономика, рынок, особенности производства и прочие факторы не позволяют вести бесперебойную работу с одинаковым уровнем дохода. Качественный бизнес-план должен учитывать перебои в различной сфере, чтобы отразить максимально приближенную к реальности картину. На сегодняшний день существует немало методов, которые позволяют добиться достоверного взгляда на будущее проекта в инвестиционном бизнес-плане.

Какие же методы можно использовать при составлении инвестиционного бизнес-плана? В действительности их множество, но наиболее популярными являются следующие:

-

Укрупненная оценка устойчивости.

-

Нахождение уровней безубыточности.

-

Метод вариации параметров.

-

Анализ ожидаемого эффекта, принимающий во внимание количественные характеристики неопределенности.

Четыре приведенных выше метода — это создание возможных сценариев, то есть в рамках разработки инвестиционного бизнес-плана анализируется некая ситуация. Её пытаются воспроизвести во всех деталях, чтобы получить наиболее объективное представление о результатах и перспективах каких-либо действий. Особенно важно, что такие методы ещё на этапе создания инвестиционного бизнес-плана позволяют отбросить те варианты, которые могут привести к убыткам и заранее разработать какие-либо меры противодействия нежелательным событиям.

В рамках инвестиционного бизнес-плана предпочтительнее использовать не один, а сразу все методы. Если результат (независимо друг от друга) получился одинаковым, то полученная информация считается достоверной и надежной.

Выявленные в ходе разработки инвестиционного бизнес-плана риски необходимо использовать в расчётах. На основе полученных сведений вносятся изменения в норму дисконта. Сама поправка должна основываться сразу на трёх разновидностях риска, возможных в процессе создания инвестиционного бизнес-проекта:

-

Риск ненадёжности участников проекта.

-

Страховой риск.

-

Риск неполучения предусмотренных проектом доходов.

Необходимо отметить, что поправка не нужна в расчётах, если связанный с ней риск застрахован.

Информация, приведённая выше — это не обязательные элементы для инвестиционного бизнес-плана. Что-то действительно может использоваться, а другое не пригодится, поскольку (как не раз подчёркивалось в данной статье) всё зависит от сферы деятельности предприятия, особенностей производства и других факторов. Таким образом, состав инвестиционного бизнес-плана определяется локальными обстоятельствами.

Инвестиционный бизнес-план: пример для наглядности

Для скачивания:

-

Инвестиционный бизнес-план в строительстве.

-

Инвестиционный бизнес-план по производству цемента высокого качества.

-

Инвестиционный бизнес-план производства и реализации медицинского оборудования.

-

Инвестиционный бизнес-план строительства домов из сруба.

Типичные ошибки при составлении инвестиционного бизнес-плана

Учитывая, что многие организации зачастую совершают одни и те же ошибки при разработке инвестиционного бизнес-плана, стоит уделить внимание наиболее распространённым из них. Не станем затрагивать какие-либо сложные случаи, а перечислим ряд наиболее типичных промахов, которые могут совершить новички, впервые взявшиеся за составление инвестиционного бизнес-плана. Надеемся, что вы примете во внимание эту информацию и сами не допустите подобных ошибок в своих инвестиционных бизнес-планах.

1. Внимательно следите за тем, чтобы исходные данные, использованные вами в расчётах, соответствовали данным, указываемым в текстовой части инвестиционного бизнес-плана и таблицах. К сожалению, на практике такие ситуации в инвестиционных бизнес-планах – не редкость. Кто-то из сотрудников ещё не подготовил нужную информацию и привёл устаревшую, либо какие-то из показателей были получены из разных источников. Даже если впоследствии удастся установить, какие сведения правильные, инвестор уже вряд ли отнесётся с доверием к исправленному инвестиционному бизнес-плану, поскольку будет ожидать других ошибок.

2. Аккуратно относитесь к выбору таких параметров, как длительность горизонта и интервала планирования. Очень распространена ситуация, когда организация указывает в инвестиционном бизнес-плане слишком большие интервалы. Легко понять, почему это происходит. Дело в том, что имея в интервале не квартал, а полгода, проще достичь тех результатов, которые прогнозируются в инвестиционном бизнес-плане. Это надёжный способ избежать срыва сроков, не нервировать инвесторов, всегда и во всём соблюдать заданные темпы. И вроде бы кажется, что такое согласие с инвестиционным бизнес-планом — гарантия расположенности инвесторов, но на практике всё оказывается иначе.

Грамотный инвестор прекрасно понимает, почему возникают такие большие интервалы: организация просто не уверена, что сможет добиться поставленной задачи в квартальный срок, а потому растягивает его на полугодовой и далее. Это означает, что в определённые месяцы бизнес будет проседать. Например, рассчитывая компенсировать всё майской выручкой, организация может простаивать в зимние месяцы. Но отсутствие финансов приведёт к неблагоприятным последствиям. Не исключено, что фирма просто обанкротится в месяцы затишья, поскольку не будет иметь средств для обеспечения своей деятельности.

Кроме того, задавая большие сроки в инвестиционном бизнес-плане, компании часто пытаются взять время с запасом, но для инвестора это означает лишь то, что организация не будет работать в полную силу. Финансирование такого проекта, разумеется, нежелательно – слишком велики риски.

3. Необходимо уметь объяснить инвестору, почему выбран тот или иной метод расчёта в инвестиционном бизнес-плане, особенно, когда дело касается ставки дисконтирования, объёмов сбыта и параметров производства. Важно понимать, что инвестор отдаст предпочтение бизнес-плану, в котором все элементы выбраны не случайно, а по какому-то принципу. Проекты, где всё внесено навскидку, особо не внушают доверия.

Наверняка, вы уже обратили внимание на то, что необходимость создать бизнес-план или инвестиционный проект —очень сложная задача. Есть множество нюансов, особенностей расчётов, методов и подходов, учесть и рассмотреть которые удаётся далеко не каждому руководителю. Тем не менее, всегда есть выход. Если вы не можете составить инвестиционный бизнес-план самостоятельно, то стоит доверить эту задачу профессионалам – информационно-аналитической компании «VVS». Опытные специалисты легко выполнят разработку инвестиционного бизнес-плана самой высокой сложности для организаций любых направлений. Компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Наибольший авторитет компания завоевала в следующих отраслях:

-

Коммерческий транспорт и спецтехника;

-

Стекольная промышленность;

-

Химическая и нефтехимическая промышленность;

-

Строительные материалы;

-

Медицинское оборудование;

-

Пищевая промышленность;

-

Производство кормов для животных;

-

Электротехника и другие.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Основными конкурентными преимуществами нашей компании являются:

-

Точность предоставления данных. Предварительная выборка внешнеторговых поставок, анализ которых производится в отчете, четко совпадает с темой запроса заказчика. Ничего лишнего и ничего упущенного. В результате на выходе мы получаем точные расчёты рыночных показателей и долей рынка участников;

-

Подготовка отчетов «под ключ» и удобство работы с ними. Информация быстро воспринимается, так как таблицы и графики простые и понятные. Агрегированные данные по участникам рынка сведены в рейтинги участников, вычислены доли рынка. В результате сокращается время изучения информации и есть возможность сразу переходить к принятию решений, которые «на поверхности»;

-

Заказчик имеет возможность получить часть данных бесплатно в форме предварительной экспресс-оценки рыночной ниши. Это помогает сориентироваться в ситуации и решить, стоит ли изучать глубже;

-

Мы не только рассказываем о рыночной нише заказчика, но и подсказываем, какие близкие ниши. Даем возможность вовремя найти решение – не замыкаться на своем товаре, а обнаружить выгодные новые ниши;

-

Профессиональная консультация с нашими отраслевыми менеджерами на всех этапах сделки. Мы – создатели данной ниши анализа экспорта-импорта на основе таможенной статистики, наш почти 20 летний опыт – залог эффективного сотрудничества.

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8 (800) 555-34-20.

Заказать обратный звонок

© ООО«ВладВнешСервис» 2009-2023. Все права защищены.

Чтобы оценить экономическую целесообразность реализации инвестиционного проекта, оформляют такой документ, как инвестиционный бизнес-план проекта. Поскольку нормативного регулирования по созданию бизнес-планов не существует, компаниям бывает сложно создать самостоятельно бизнес-план, в котором учтены все нюансы финансирования и реализации проекта. В статье расскажем о структуре бизнес-плана, представим методологию его разработки.

НАЗНАЧЕНИЕ БИЗНЕС-ПЛАНА ИНВЕСТИЦИОННОГО ПРОЕКТА И МЕТОДОЛОГИЯ ЕГО РАЗРАБОТКИ

Бизнес-план инвестиционного проекта является технико-экономическим обоснованием предполагаемого инвестирования средств в развитие бизнеса компании. Его формирование позволяет решить важные задачи:

- документально обосновать необходимость инвестирования средств в бизнес компании;

- спрогнозировать этапы и сроки реализации инвестиционного проекта;

- оценить рентабельность и окупаемость инвестиционного проекта;

- спрогнозировать необходимый для успешной реализации проекта объем инвестиций и определить источники их финансирования;

- убедить внешних инвесторов проекта в успешности его реализации и выгодности инвестирования в него своих средств;

- дать представление менеджерам и персоналу компании о целях, сроках и способах реализации инвестиционного проекта.

Поскольку разработка качественного бизнес-плана инвестиционного проекта требует значительных трудозатрат и нужно привлекать функциональных менеджеров и специалистов компании, в полном формате его составляют в трех основных случаях:

1) предприятие занимает прочные позиции на рынке сбыта своей продукции, и для их поддержания ему требуется модернизация или реконструкция основных производственных фондов;

2) предприятие имеет устойчивые тенденции наращивания объемов бизнеса, ему требуются новые производственные мощности, чтобы обеспечить рост производства продукции;

3) предприятие планирует выходить на новые направления развития бизнеса, что дает возможности роста масштабов деятельности, но несет значительные риски противодействия со стороны конкурентов и убыточности работы по новым направлениям.

В остальных случаях бизнес-планы инвестиционных проектов могут разрабатываться в сокращенных вариантах.

Бизнес-план инвестиционного проекта не имеет законодательно установленной формы, его можно составлять в произвольном порядке. Однако в любом случае этот документ должен давать объективное представление о всех важных аспектах инвестиционного проекта, быть понятным для его пользователей.

Практика бизнеса выработала некоторые общие подходы к методологии составления такого бизнес-плана. Его структура в подавляющем большинстве случаев содержит следующие разделы:

1. Общие сведения об инвестиционном проекте.

2. Маркетинговый план проекта.

3. Инвестиционный план проекта.

4. Производственный план проекта.

5. Финансовый план проекта.

6. Риски реализации проекта.

Раздел 1. Общие сведения об инвестиционном проекте

В первый раздел бизнес-плана включают несколько основных подразделов:

- Резюме проекта.

- Информация об инициаторе и участниках инвестиционного проекта.

- Описание продукции.

Рассмотрим указанные подразделы более подробно.

Резюме проекта

Резюме инвестиционного проекта содержит:

• описание сути проекта, обоснование целесообразности его реализации;

• результаты анализа потенциала компании и рынка сбыта ее продукции;

• сроки и этапы реализации проекта;

• прогнозную стоимость реализации проекта, общую потребность в финансировании и предполагаемые источники финансирования инвестиций;

• целесообразность и предполагаемые условия участия в проекте внешних инвесторов, основные факторы успеха и риски реализации проекта;

• другую важную информацию по проекту.

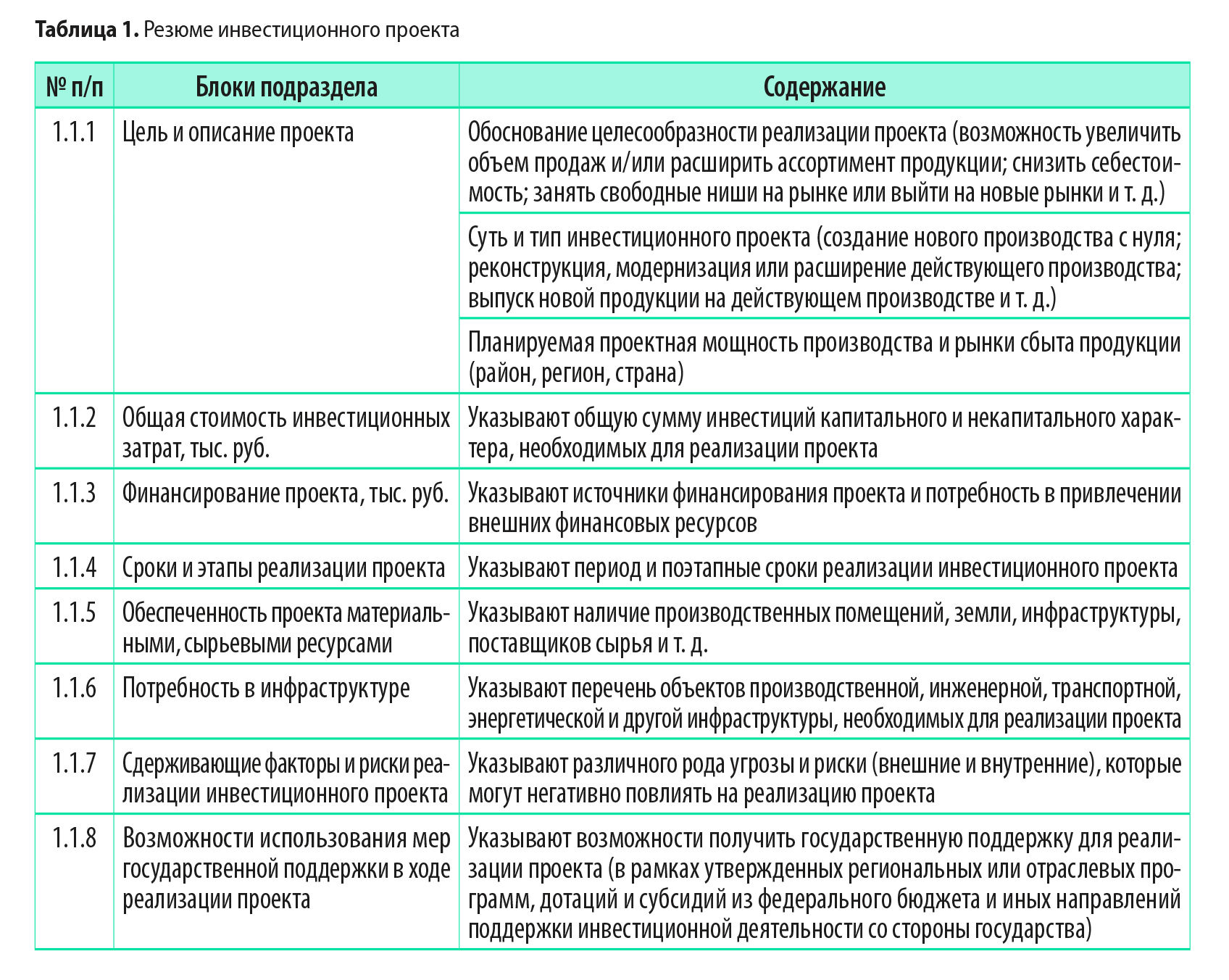

Структура и содержание резюме инвестиционного проекта представлены в табл. 1.

Информация об инициаторе и участниках инвестиционного проекта

Подраздел содержит информацию об инициаторе проекта и иных лицах, предполагаемых к участию в его реализации. В нем прописывают роль каждого участника проекта и порядок их взаимодействия друг с другом в рамках проекта, указывают наличие опыта работы в отрасли и другую существенную информацию об участниках проекта.

В данном подразделе следует:

• кратко изложить историю развития компании — инициатора проекта, описать характер и направления деятельности;

• указать сведения о местоположении инициатора и участников проекта;

представить ключевую финансовую информацию по инициатору проекта в динамике за последние несколько лет.

Если инициатор проекта входит в группу компаний, целесообразно представить в графическом виде организационную структуру группы или ее фрагмент, включив туда основных участников проекта, входящих в группу.

Описание продукции

Подраздел содержит характеристики и потребительские свойства планируемой к производству продукции, анализ ее конкурентных преимуществ и недостатков.

Здесь уместно отразить анализ полезности продукции для потребителей, указать целевую аудиторию потенциальных потребителей, возможные продукты-заменители и сопутствующие товары и услуги, провести анализ жизненного цикла продукта, указать на планируемые изменения в ассортименте и предполагаемую модернизацию продукта в будущем.

Следует указать степень готовности продукта к выпуску и реализации на момент начала инвестиционного проекта (отметить, на какой стадии развития находится продукт — концепция, опытный образец, готовый рыночный продукт), привести информацию, реализовывался ли данный продукт ранее на российском или зарубежном рынке.

Раздел 2. Маркетинговый план проекта

Этот раздел является одной из важнейших частей бизнес-плана, поскольку демонстрирует, как создаваемый или модернизируемый с помощью инвестиций бизнес будет воздействовать на рынок, чтобы обеспечить рост объемов сбыта продукции.

Степень детализации данных раздела зависит от следующих факторов:

• масштабов роста производства и реализации продукции за счет реализации инвестиционного проекта;

• позиции инициатора проекта на рынке сбыта (компания начинающая, выходит на новые рынки или расширяет свою долю существующего рынка);

• ассортимента продукции (увеличение объемов выпускаемой продукции или проект подразумевает запуск производства новых видов продукции).

Маркетинговый план может быть представлен в различных форматах. Рекомендуем предусмотреть в нем следующие подразделы:

2.1. Анализ рынка сбыта продукции — в нем описывают рынок сбыта, для которого предназначена продукция, предусмотренная инвестиционным проектом, дают прогнозы развития рынка на ближайшую перспективу. Поэтому в данном разделе должна быть информация о таких рыночных аспектах:

2.1.1. Размеры рынка сбыта продукции и описание его основных сегментов.

2.1.2. Уровень и тенденции развития рынка сбыта (текущий и прогнозный объем рынка, степень насыщенности рынка, появление новых игроков, динамика объема продаж, ключевые изменения и тенденции, текущая стадия жизненного цикла рынка, информация о сезонности спроса или предложения).

2.1.3. Порядок ценообразования, динамика цен на продукцию за последние 5 лет и прогнозы ее изменения.

2.1.4. Барьеры входа на рынок (ограничения доступа к ключевым ресурсам, законодательные ограничения, ограничения по масштабу производства) и специфические особенности рынка.

2.1.5. Предполагаемая доля рынка, которую займет продукция предприятия, выпускаемая в рамках инвестиционного проекта, с учетом ее экспортного потенциала.

2.1.6. Степень государственного регулирования рынка (отрасли).

В данный раздел можно включить прогноз объема продаж или другого показателя спроса по рынку в целом и по отдельным сегментам, в которых будет позиционироваться продукция, предназначенная к реализации по инвестиционному проекту (период прогноза составляет не менее 3–5 лет).

2.2. Характеристика потребителей продукции — дается по сегментам (конечные потребители продукции, оптовые покупатели, производители другой продукции и т. д.) и географическому расположению потребителей.

2.3. Характеристика конкурентов предприятия — содержит анализ уровня конкуренции в отрасли, перечень предприятий основных конкурентов с указанием их сильных и слабых сторон и доли в обороте рынка. В данном подразделе рассматривают сбытовые технологии и маркетинговые стратегии, используемые основными конкурентами компании, их конкурентные преимущества и недостатки в стратегиях конкурентной борьбы и т. д.

2.4. Стратегия компании по выводу продукции на рынок сбыта — в данный подраздел вносят расчет и обоснование цены реализации продукции, описание сбытовой политики, прогноз каналов продаж и методов стимулирования сбыта продукции (реклама, сервисное и гарантийное обслуживание и т. д.). Тут размещают план и бюджет маркетинговых мероприятий, которые должны способствовать продвижению продукции на рынке сбыта.

2.5. План реализации продукции, выпускаемой в рамках проекта, — в нем расшифровывают предполагаемые объемы и суммы продаж в следующих группировках:

- временные периоды (месяцы, кварталы, годы);

- виды выпускаемой продукции;

- каналы сбыта (сети, опт, розница и т. д.).

План реализации продукции служит основой для формирования производственного плана выпуска продукции.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 2, 2022.

Любой вопрос, который начинается со слов «куда вложить» (причем независимо от суммы инвестиции), вызывает встречный вопрос — скучный, но очень правильный: «А каковы цели инвестирования?» И без ответа на него вложения лучше не начинать. Рассказываем, что такое инвестиционный план и каковы его основные цели и задачи.

Сущность, задачи и правила инвестиционного планирования

Инвестиционное планирование – это разработка программы мероприятий или плана действий, которые позволят инвестору с максимальной эффективностью вложить имеющиеся денежные средства в существующие на финансовом рынке активы.

Планирование будущих вложений – это одна из наиболее сложных стратегических задач, без решения которой невозможно успешно заниматься инвестиционной деятельностью. Данное утверждение работает не только на микро, но и на макроэкономическом уровне. Другими словами, составлять инвестиционный план нужно любому субъекту процесса инвестирования: частному инвестору, предприятию, муниципалитету, региону и государству.

Занимаясь планированием, инвестор должен принимать во внимание текущее состояние экономики, существующую инфляцию, особенности системы налогообложения, перспективы развития финансовых рынков и другие существенные показатели.

Базовые правила

Для того сделать планирование будущих капиталовложений по-настоящему эффективным, инвестору следует придерживаться свода базовых правил.

- Прежде чем принимать конкретные решения по инвестированию денежных средств, инвестору необходимо разобраться с целеполаганием. Другими словами, он должен сформулировать четкую однозначную цель, на достижение которой будут направлены инвестиции. Без этого невозможно запустить успешный инвестиционный проект. Ведь понимание цели позволяет выбрать оптимальный способ для ее реализации.

- Уже на начальной стадии инвестиционного планирования до старта проекта инвестору следует не только представлять себе затраты на приобретение выбранного актива. Следует смотреть на перспективу. Таким образом, можно точно спрогнозировать дальнейшие траты, которые могут понадобиться в будущем. Давайте рассмотрим пример. Если в качестве инвестиционного актива будет выбран объект недвижимости, то в дальнейшем за него нужно будет ежегодно платить налоги. В случае если инвестор вложит деньги в драгоценные металлы или произведения искусства, то у него автоматически возникнут траты, связанные с их безопасным хранением. Например, ежемесячная оплата банковской ячейки.

- Прибыльность долгосрочных вложений будет зависеть от огромного количества переменных факторов. Инвестору следует отдавать себе отчет в том, что прошлый успешный опыт инвестирования в любой сфере может не принести желаемого эффекта при реализации следующего проекта. В такой ситуации просто необходимо уметь с помощью анализа основных тенденций развития экономики производить качественное прогнозирование инвестиций.

- Неотъемлемой частью любого проекта является график инвестиций. То есть инвестор должен заранее определить объем трат денежных средств и распределить их по конкретным периодам осуществления вложений.

- Риски являются составной частью процесса инвестирования. Чем продолжительнее срок окупаемости проекта, тем более рискованным он является. Таким образом, на стадии планирования обязательно нужно принимать во внимание временной фактор.

Основные задачи

Составление инвестиционного плана предусматривает практическое решение следующих задач:

- определить потребность по привлечению в проект дополнительных источников финансирования;

- определить стратегию взаимодействия со сторонними инвесторами;

- оценить рентабельность проекта и возможность рассчитаться за привлечённый капитал;

- подготовить финансовый расчет эффективности вложений, принимая во внимание возврат заемных денег;

- разработать подробный бизнес-план, который может предоставляться для ознакомления потенциальным инвесторам.

Качественное планирование позволяет успешно решить все перечисленные задачи, в кратчайшие сроки привлечь недостающие денежные средства и запустить инвестиционный проект.

Планирование на предприятии

Перед руководством предприятия всегда стоят несколько параллельных инвестиционных проектов. В связи с этим работа по планированию одного проекта должна учитывать и все остальные. Для успешного решения такой задачи необходимо создать их иерархию. То есть следует определить какой проект является первостепенным и будет осуществляться в приоритетном порядке. Как правило, на него будет направлена большая часть инвестиционных ресурсов компании.

В каждом отдельном случае составляется свой бизнес-план. Именно на основании этого внутреннего документа и будет происходить реализация каждого из проектов. В случае когда доходность инвестиций ниже чем средняя по стране ставка банковского депозита, то бизнес-план подлежит доработке.

Проведение ранжирования инвестиционных проектов производят по нескольким ключевым параметрам. Главными из них являются сроки окупаемости и чистая приведенная стоимость.

Бизнес-план

Любой инвестиционный проект должен иметь собственный бизнес-план. Он представляет собой аналитический документ с описательной и расходной частью.

Описательная часть включает в себя характеристику компании, специфику проекта инвестирования, текущее состояние соответствующего рынка, производственную программу, особенности управленческой структуры и другие параметры.

Расчетная часть включает в себя предусмотренный объем финансирования проекта, расчеты основных финансовых индексов, показатели экономической целесообразности и эффективности.

Непосредственно перед расчетной частью, как правило, помещают таблицу, содержащую основные данные по рассматриваемому проекту. В ней содержится информация отражающая, текущую и будущую инфляцию, биржевую динамику цен на национальную валюту, ключевую процентную ставку ЦБ, кредитную ставку банка, привлеченного к финансированию проекта, ставку дисконтирования и прочие данные.

Завершает бизнес-план конкретный вывод, который показывает рентабельность и целесообразность реализации инвестиционного проекта.

Цели и принципы составления инвестиционного бизнес-плана

Основным назначением и задачей инвестиционного бизнес-плана является целостная системная оценка условий, перспектив, экономических и социальных результатов реализации проекта. Бизнес-план необходим для:

- Инвестора, поскольку позволяет определить экономическую целесообразность вложения средств;

- Органов управления осуществлением инвестиционного проекта, т.к. с его помощью вырабатывается программ действий и руководство процессом реализации;

- Кредиторов, т.к. принятие решения о кредитовании проекта происходит после оценки эффективности бизнес-проекта и возможностей возврата заемных средств;

- Органов государственного управления, поскольку бизнес-план позволяет регулировать и контролировать экономические отношения в области льготного кредитования и бюджетного финансирования проектов.

Основным требованием, предъявляемым к инвестиционному бизнес-плану, является обеспечение полноты информации, которая содержится в нем. Кроме того, все данные и расчетные показатели должны быть достоверными.

Принципы составления инвестиционного бизнес-плана:

- Наличие объективных и надежных входных и выходных данных;

- Наличие необходимых и достаточных параметров выходной и промежуточной информации для принятия рациональных решений по бизнес-проекту на всех этапах его реализации;

- Комплексный и системный подход к рассмотрению влияния факторов и условий на реализацию и итоги инвестиционного проекта;

- Краткость. В обычных случаях инвестиционный бизнес-план должен состоять из 15-20 страниц, проект по сложным сферам бизнеса может достигать 40 страниц. Основной текст должен содержать только итоговые данные и показатели, а обосновывающие материалы следует располагать в приложении;

- В бизнес-плане следует выделять привлекательные и доказанные преимущества проекта;

- Недопустимы общие и неконкретные формулировки, приукрашивания и искаженная интерпретация данных, оказывающих влияние на принятие решения по бизнес-проекту.

Состав инвестиционного бизнес-плана и степень его развернутости зависят от масштабов инвестиционного проекта, а также сферы бизнеса.

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

- Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

- Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

- В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

- Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

- В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

Основные разделы бизнес-плана:

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Общий подход: изложение от общего к частному, сверху вниз. Начинаем с резюме проекта, включающего краткие тезисы разделов, ключевые показатели, цели. Далее движемся в описании от рыночных возможностей к их поэтапной реализации.

Инвестиционные бизнес-планы в российском бизнесе

Подготовка инвестиционных бизнес-планов российскими предприятиями ведется для:

- Приспособления зарубежной практики разработки инвестиционных проектов к отечественным условиям ведения бизнеса;

- Осуществления реальной оценки проекта с позиций окупаемости и рентабельности;

- Получения за рубежом кредитных средств;

- Убеждения инвесторов в перспективности и выгоде сотрудничества;

- Для использования внутри компании с целью предоставления персоналу информации об общих целях предприятия и методах их достижения;

- Документального обоснования потребностей компании в оборудовании, которое предоставляется по договору лизинга и др.

Обычно, инвестиционный бизнес-план необходим компаниям, которые уже закрепили свое положение на рынке. Они могут выдержать конкуренцию, использовать новые технологии, развиваться во многих направлениях.

Инвестиционное бизнес-планирование является относительно новым явлением в российском бизнесе. Его появление произошло в начале 1990-х годов в условиях смены одного режима другим, когда роль экономики существенно увеличилась при снижении государственного влияния. Отечественные компании были вынуждены осуществлять поиск финансирования за границей, вследствие чего был необходим инвестиционный бизнес-план, без которого не было возможности получить кредит за рубежом. Из-за отсутствия опыта у большинства организаций в разработке подобных документов, появилось множество компаний, предлагающих услуги по составлению бизнес-планов.

С течением времени инвестиционное бизнес-планирование в России стало нормой деятельности предприятий. Инвестиционные бизнес-планы играют важную роль в планировании и прогнозировании деятельности компаний самых разных уровней и профилей. С его помощью руководители снижают финансовые риски, справляются с высокой конкуренцией, имеют своевременное представление о ходе выполнения плана и его успехах.

Самыми типичными ошибками при составлении инвестиционных бизнес-планов являются:

- Несоответствие исходных данных, используемых в расчетах, данным, отраженным в текстовой части и таблицах инвестиционного бизнес-плана;

- Необходимо с осторожностью относиться к выбору длительности горизонта и интервалов планирования, поскольку инвесторы могут посчитать, что компания при больших сроках проекта будет осуществлять деятельность не в полную силу и его финансирование будет связано с большими рисками;

- Нечеткое объяснение выбора того или иного метода расчета, особенно в отношении ставки дисконтирования, параметров производства и объемов сбыта, поскольку инвесторы отдают предпочтение тем бизнес-планам, в которых выбор всех элементов обоснован.

Логика выбора инвестиционных инструментов

Определившись с суммой, пополнением и стратегией инвестирования, нужно выбрать подходящие инвестиционные инструменты. На что стоит обратить внимание?

- Законность. Используйте только легальные, регулируемые инструменты. Новичкам, которые слабо ориентируются в зарубежных рынках, регуляторах и т. д., лучше работать через брокеров, банки и управляющие компании с лицензией ЦБ РФ, которую необходимо проверить на cbr.ru.

- Адекватная доходность. Не верьте обещаниям доходности выше ключевой ставки — это явное мошенничество. Выбирайте ценные бумаги крупнейших компаний, бизнес которых вы понимаете. Вероятность, что они выстоят в любой кризис, довольно высока.

- Диверсификация. Не надо вкладывать все в один инструмент, одну страну, одну компанию, одну отрасль. Каждая компания должна занимать в инвестиционном портфеле не более 5 %, а лучше — до 2 % всей инвестируемой суммы.

- Уровень риска. Чем меньший риск вы выбираете, тем выше в вашем портфеле должна быть доля консервативных инструментов — облигаций надежных компаний, срок погашения которых укладывается в ваш горизонт инвестирования.

Если вы готовы рискнуть, добавляйте в портфель акции, причем чем больше их доля, тем выше риск. Учтите, что акции мало подходят для инвестиций на срок 1–2 года: это весьма рискованный инструмент, и если он покажет просадку, то на таком коротком сроке не успеет ее отыграть. - Личное участие. Если вы готовы сами управлять портфелем, получать стабильный поток купонов и дивидендов, выбирать конкретные бумаги, платить налоги и отчитываться по дивидендам иностранных компаний, имеет смысл покупать акции и облигации через брокерский счет.

В противном случае и при сумме инвестиций до 100 тыс. руб. лучше работать через инвестиционные фонды под управлением компаний с лицензией ЦБ РФ или зарубежного регулятора (соблюдая правило диверсификации). При выборе из нескольких фондов с одинаковой стратегией отдайте предпочтение тому, где ниже комиссия.

Те, кому интересна активная торговля, но они не готовы сами принимать каждое решение, могут обратить внимание на робоэдвайзинг, автоследование.

Если же вы хотите делать ставки на отдельные инвестиционные идеи, но подстраховаться на случай, если они не сработают, рассмотрите структурные продукты. - Налоговая оптимизация и защита капитала.При инвестициях на срок больше 3 лет имеет смысл использовать хотя бы для части вложений ИИС. Если параллельно стоит задача защитить капитал от взыскания, например, при разводе и обеспечить его комфортное наследование, можно рассмотреть программы страхования жизни.

Сколько инструментов вам нужно

От вариантов на финансовом рынке действительно разбегаются глаза. В этом случае возникает справедливый вопрос: надо выбирать только один инструмент, скажем, один фонд, или можно использовать несколько?

В поисках ответа помните про диверсификацию по странам, отраслям и компаниям. В принципе, этому требованию соответствует фонд глобальных акций, но тогда в портфеле не будет облигаций, которые поддержат ваши инвестиции в период просадок. А если вы будете использовать один фонд со смешанной стратегией, возникнет риск управляющего. Грубо говоря, если вы вложите все средства в один фонд со смешанной стратегией, это означает, что вы доверите свои деньги одному управляющему. Это рискованно, потому что управляющий может сменить место работы, его стратегия может утратить эффективность и т. д. Поэтому нужно использовать хотя бы по одному продукту из каждого класса активов: акций, облигаций, драгметаллов и т. д.

Кроме этого, инвестиционный портфель можно разбить по странам или блокам стран (развитые и развивающиеся) и наряду с классическим инвестированием в акции и облигации с мировой диверсификацией попробовать инструменты, иногда способные переиграть рынок, такие как фонды активного управления, структурные продукты, робоэдвайзинг и т. д.

И основное правило: сохраняйте спокойствие и следуйте своей стратегии, ни на кого не оглядываясь. У всех свои цели, вот и вам важно придерживаться собственного плана инвестирования. Не паникуйте при малейших колебаниях: ваш горизонт инвестирования лежит дальше, чем завтрашний день, а просадка — отличная возможность докупить бумаги дешевле.

Источники:

- https://www.raiffeisen-media.ru/money/kak-sostavit-plan-investirovaniya-i-realizovat-ego/

- https://InvestorIQ.ru/teoriya/investitsionnoe-planirovanie.html

- https://spravochnick.ru/biznes-planirovanie/investicionnyy_biznes-plan/

- https://get-investor.ru/struktura-biznes-plana-dlya-investora

Современные темпы развития технологий и глобализация обуславливают необходимость быстрой и качественной организации собственного бизнеса. Чаще всего невозможно развить определенный проект без соответствующих капиталовложений, и в таких случаях на помощь приходят инвестиции. В современном мире инвестиционные проекты являются своеобразным гарантом значительного увеличения конкурентоспособности предприятия и его конечной рыночной ценности.

Инвестиционные проекты и бизнес-план: главные особенности

Инвестиционный проект — это совокупность всей документации, которая характеризует определенный проект от самого начала (идеи) до конечной реализации (достижения определенных в документах показателей эффективности бизнеса). Как правило, такой проект охватывает несколько стадий реализации — прединвестиционную, непосредственно инвестиционную, стадию эксплуатации и ликвидации.

Чаще всего инвестиционные проекты являются таковыми, что предусматривают необходимость капиталовложений с последующим доходом от бизнеса. Проекты разнятся в зависимости от заданного объекта, скорости выполнения задачи и размера капиталовложений. Сюда можно отнести и создание новых юридических лиц и их подразделений, и вовлечение необходимых технических средств, и выпуск новых товаров и услуг, и реконструкция бизнеса.

На уровне определенного производства чаще всего выполняются инновационные проекты, представляющие собой комплекс нововведений, необходимых для постоянного совершенствования экономической системы. С помощью инвестиционных проектов можно реализовывать стратегические задачи производства. Отметим, что большинство таких проектов отличаются продолжительностью и высоким риском.

Подробное техническое и экономическое обоснование необходимости инвестиций излагается в соответствующем плане. Бизнес-план инвестиционного проекта имеет такую характерность, как формирование и подача инвесторам идеи, которая тщательно разрабатывается и обосновывается в плане, а на практике реализуется посредством необходимых капиталовложений.

Что представляет собой бизнес-план для инвестиционного проекта?

Бизнес-план для инвестора представляет собой экономико-техническое обоснование необходимости капиталовложений. В обязательном порядке предусматривается анализ эффективности рассматриваемого комплекса мероприятий, оценку действительности и необходимости инвестиций и разрешение проблем, которые появляются при непосредственной реализации и использовании идеи.

Другими словами, бизнес-план инвестиционного проекта — это логическое и структурированное обоснование необходимости и целесообразности вливания средств инвестора в определенное дело.

Бизнес-план создается для мотивирования следующих позиций:

- Степень стабильности и экономической ликвидности проекта.

- Возможность получения средств, в случае ликвидации проекта — их возврата.

- Предложений организации совместных производств.

- Необходимости комплекса мер, обеспечиваемых в рамках поддержки со стороны государственных органов.

- Ориентации в дальнейшем развитии реализуемого проекта.

Бизнес-план — это самый важный пакет документов как для потенциальных кредиторов, так и для самого бизнесмена. От составления плана напрямую зависит возможность реализации идеи и ее дальнейшая экономическая жизнеспособность.

Как составить инвестиционный бизнес-план?

Разработка бизнес-плана инвестиционного проекта предусматривает точное, полное, грамотное и структурированное изложение всего материала, который всесторонне характеризует предлагаемую инвесторам бизнес-модель. Текст обязательно должен быть максимально легким и содержать понятную и достоверную информацию для вкладчиков.

Важное условие — это логическая структурированность всего плана.

При составлении плана необходимо руководствоваться следующими принципами:

- Достоверность и точность информации.

- Избежание некорректных формулировок, а также выражений, которые несут в себе двоякое, противоречивое понимание ситуации.

- Использование достаточного количества цифр, фактов и информации для логического обоснования всех действий на каждом шаге проекта.

- Использование кратких и исключительно необходимых данных.

- Избежание информационных данных, которые излишне подчеркивают преимущества и пропускают существующие недостатки проекта.

Отметим, что только лаконичная и обоснованная позиция, закрепленная в созданном проекте, может привлекать потенциальных вкладчиков. Если в бизнес-плане будут лишние подробности, массив технической терминологии или заведомо неправдивая информация, предприниматель не сможет получить средства от инвесторов.

Структура бизнес-плана инвестиционного проекта включает в себя две части: вступление (краткое резюме всего бизнес-плана, с которым в первую очередь ознакомятся инвесторы) и основная часть. В свою очередь, основная часть предусматривает наличие следующей структуры:

- Общая характеристика предприятия и предполагаемая стратегия его развития.

- Описание товаров или услуг. Также данный пункт плана носит название «Характеристика отрасли». В данном случае рассматривается общее положение всей отрасли на рынке и положение предприятия (реализуемых товаров и услуг) в частности. На данном этапе рассматривается уже предлагаемый товар или услуга, которая сравнивается с товаром или услугой, предлагаемой после инвестирования.

- Маркетинговая стратегия, рассмотрение потенциальных рынков сбыта. Детально рассматриваются ключевые моменты, направленные на достижение высоких объемов продаж и оптимальных путей доведения товаров и услуг для потребителя;

- Производственный и организационный план (могут быть в отдельных разделах). Рассматривается существующая техническая база, которая позволяет выпускать продукцию, а также существующая организационная упорядоченность на предприятии.

- План технической и экономической реализации проекта. До ведома вкладчиков доводится план с возможностью реализовать заявленное количество продукции на основании имеющейся материальной базы.

- Инвестиционный план.

- Прогнозы касательно дальнейшей финансовой и хозяйственной деятельности.

- Обоснованные показатели потенциальной эффективности. В данном случае предприниматель обосновывает эффективность собственной идеи, которая требует средств вкладчиков. Иначе говоря, предприниматель должен убедить потенциальных инвесторов в том, что его идеи действительно способна приносить прибыль.

- Оценки риска. Рассматриваются основные проблемы, с которыми может столкнуться предприятие на любом этапе производства и реализации продукции или услуг.

- Юридический план.

- Данные о лице, которое разработало проект.

Также рассматриваются и этапы реализации инвестиционного проекта в рамках указанной структуры. Другими словами, бизнес-план содержит не только описание бизнес-идеи по разделам, но и возможности пошаговой реализации, начиная от разработки и заканчивая фактической реализацией идеи на практике.

Бизнес-план инвестиционного проекта является официальной документацией и выполняется согласно с требованиями, которые предъявляются инвесторами.

Как инвесторы оценивают бизнес-план?

Оценка эффективности плана характеризуется совокупностью показателей, которые представляют собой отношение капиталовложений к получаемым результатам. Беря во внимание существующие типы инвесторов, рассматривают три вида показателей:

- Финансовые показатели эффективности, включая фактические финансовые последствия для инвесторов.

- Показатели эффективности по существующему бюджету, в случае капиталовложений со стороны бюджетов в пределах города, региона или государства.

- Показатели эффективности по экономическим факторам, включая всевозможные виды затрат (такие, что не являются прямыми интересами инвесторов).

Помимо вышеперечисленных показателей, также могут учитываться экологические и социальные показатели эффективности. Предприятия, которые только планируют выход на рынок и дальнейшее закрепление на нем, главным показателем является финансовая эффективность.

Отметим, что бизнес-план инвестиционного проекта оценивается по следующим показателям:

- Скорость окупаемости.

- Индекс доходности бизнеса.

- Чистые доходы от ведения бизнеса.

- Внутренние показатели нормы доходности.

Целесообразность определенного размера капиталовложений определяется соотношением получаемой чистой прибыли и величиной капитала, который инвестируется в организацию предприятия.

На основании проведенных вычислений инвесторы решают, целесообразно ли вкладывать в бизнес ту сумму денег, которую требует предприниматель.

Мы рассмотрели пример бизнес-плана инвестиционного проекта по основным моментам, которые необходимы для успешной реализации идеи на практике. Отметим, что предприниматель должен строго придерживаться всего бизнес-плана, начиная с рассмотрения отрасли и текущего положения предприятия на рынке (при наличии такового) до оценки максимальной прибыли, которую получат инвесторы после капиталовложений. Необходимо помнить, что вкладчики — это люди, которых интересует ваш бизнес только с точки зрения прибыльности. Именно поэтому все действия, рассматриваемые в бизнес-плане, должны быть направлены на решение данной первостепенной задачи. Правильная реализация плана обеспечит фактический успех для бизнеса.

Основные показатели эффективности и привлекательности инвестиционных проектов.

Что это за орган и как он работает в крупных компаниях. Отличия совета по инвестиционной политике от комитета.

Расчет чистой стоимости, срока окупаемости и показателя эффективности инвестиционного проекта.

Критерии эффективности инвестиционных проектов в денежном выражении.

Источник

Не можете добиться, чтобы инвесторы вложили деньги в вашу оригинальную и потенциально прибыльную идею?

В 60% случаев проблема заключается в том, что бизнес-план инвестиционного проекта составлен неправильно.

Какой бы идеальной вы не считали свою идею как создатель, для инвестора имеет значение только описание экономических и социальных выгод, которое будет подкрепляться фактами.

Узнайте, как правильно составить бизнес-план проекта для презентации инвестору, грамотно расставив акценты на выгоде и уникальности бизнеса.

Рассмотрим процесс создания документа глазами предпринимателя и определим, что хотят увидеть в нем сами «киты» бизнес-сферы – инвесторы.

Что такое инвестиционный проект?

Инвестиционный проект – это, грубо говоря, «макет бизнеса», описывающий дело, его специфику и ключевые параметры.

Этот «макет» представляет готовую схему, которая требует только финансового толчка для успешной реализации.

Чтобы понять, как сделать инвестиционный проект качественным и интересным, посмотрим на него глазами инвестора.

Физическое или юридическое лицо, желающее вложить деньги в прибыльный бизнес, думает иначе, чем вдохновленный собственной идеей разработчик проекта.

Что же интересует инвестора?

- Актуальность идеи в нынешних реалиях, экономической ситуации.

- Сроки получения первой прибыли с вложенных средств.

- Максимальный доход с каждой вложенной валютной единицы.

- Перспективы стабильности, роста и развития бизнеса.

- Насколько грамотно и доходчиво оформлен бизнес-план проекта.

Мозг инвестора сосредоточен, в основном, на двух целях: