бизнес-план

инвестиционного проекта –

это

финансово-экономический и организационный

план, представляющий собой анализ и

экономическое обоснование реализуемости

и эффективности инвестиционного

проекта.

Бизнес-план

разрабатывается на предпроектном

этапе, и его содержание зависит от

назначения бизнес-плана и от того, для

кого он разрабатывается

Состав бизнес-плана

и степень его детализации зависят от

размеров будущего проекта и сферы, к

которой он относится, а также от размеров

предполагаемого рынка сбыта, наличия

конкурентов и перспектив роста

создаваемого предприятия.

Важная часть

бизнес-плана – резюме (вводная часть)

проекта. В резюме указываются суть

проекта, общий объем инвестиций, график

финансирования, партнеры, ссылка на

секретность, валовой доход и чистая

прибыль после выхода на целевые

показатели, основные инвестиционные

показатели

Утверждение

бизнес-плана означает, что жизненный

цикл проекта прошел предварительную

фазу и вступил в рабочую фазу привлечения

и освоения инвестиций. На основе

бизнес-плана формируются текущие

бюджеты, открывающие финансирование

проекта.

13. Эффект и эффективность инвестиций и инвестиционно-строительных проектов

Результат или

эффект –

это доход (выгоды), получаемые от

реализации какого-либо мероприятия.

Эффект

инвестиций –

это доход или иные выгоды, получаемые

от реализации инвестиционного проекта.

Результативность

или эффективность

– это соотношение эффекта от какого-либо

мероприятия с затратами на его

осуществление. Эффективность

инвестиционного проекта

– это показатель, характеризующий

соотношение дохода, получаемого от

реализации этого проекта, с суммой

инвестиций, вложенных в данный проект.

Различают следующие

показатели эффективности инвестиционных

проектов:

Показатели

коммерческой

(финансовой) эффективности,

учитывающие финансовые последствия

реализации проекта в целом,

Показатели бюджетной

эффективности,

отражающие финансовые последствия

осуществления проекта для федерального,

регионального или местного бюджета,

основным расчетным показателем является

бюджетный эффект

Показатели

социально-экономической

и/или общественной, региональной,

отраслевой эффективности,

учитывающие социально-экономические

последствия реализации инвестиционного

проекта для общества в целом, региона

или отрасли.

14.Оценка

эффективности инвестиционных проектов

методами, не учитывающими стоимость

денег во времени.

Методы, не учитывающие

фактор времени, — это простейшие оценки,

которые могут использоваться на

предварительных этапах подготовки

инвестиционных решений. К ним относят:

Метод учетной

нормы

прибыли состоит в оценке прибыли,

которая будет получена за период

реализации проекта.

* Метод

срока окупаемости

заключается в определении срока, в

течение которого сумма поступлений

денежных средств, получаемых от

реализации проекта, превысит сумму

инвестиций.

Методы, не учитывающие

фактор времени, — это простейшие оценки,

которые могут использоваться на

предварительных этапах подготовки

инвестиционных решений. К ним относят:

* Метод

окупаемости

заключается в определении чистой отдачи

— превышение суммы поступлений денежных

средств, полученных от реализации

проекта, над платежами по нему за время

осуществления проекта.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Чтобы оценить экономическую целесообразность реализации инвестиционного проекта, оформляют такой документ, как инвестиционный бизнес-план проекта. Поскольку нормативного регулирования по созданию бизнес-планов не существует, компаниям бывает сложно создать самостоятельно бизнес-план, в котором учтены все нюансы финансирования и реализации проекта. В статье расскажем о структуре бизнес-плана, представим методологию его разработки.

НАЗНАЧЕНИЕ БИЗНЕС-ПЛАНА ИНВЕСТИЦИОННОГО ПРОЕКТА И МЕТОДОЛОГИЯ ЕГО РАЗРАБОТКИ

Бизнес-план инвестиционного проекта является технико-экономическим обоснованием предполагаемого инвестирования средств в развитие бизнеса компании. Его формирование позволяет решить важные задачи:

- документально обосновать необходимость инвестирования средств в бизнес компании;

- спрогнозировать этапы и сроки реализации инвестиционного проекта;

- оценить рентабельность и окупаемость инвестиционного проекта;

- спрогнозировать необходимый для успешной реализации проекта объем инвестиций и определить источники их финансирования;

- убедить внешних инвесторов проекта в успешности его реализации и выгодности инвестирования в него своих средств;

- дать представление менеджерам и персоналу компании о целях, сроках и способах реализации инвестиционного проекта.

Поскольку разработка качественного бизнес-плана инвестиционного проекта требует значительных трудозатрат и нужно привлекать функциональных менеджеров и специалистов компании, в полном формате его составляют в трех основных случаях:

1) предприятие занимает прочные позиции на рынке сбыта своей продукции, и для их поддержания ему требуется модернизация или реконструкция основных производственных фондов;

2) предприятие имеет устойчивые тенденции наращивания объемов бизнеса, ему требуются новые производственные мощности, чтобы обеспечить рост производства продукции;

3) предприятие планирует выходить на новые направления развития бизнеса, что дает возможности роста масштабов деятельности, но несет значительные риски противодействия со стороны конкурентов и убыточности работы по новым направлениям.

В остальных случаях бизнес-планы инвестиционных проектов могут разрабатываться в сокращенных вариантах.

Бизнес-план инвестиционного проекта не имеет законодательно установленной формы, его можно составлять в произвольном порядке. Однако в любом случае этот документ должен давать объективное представление о всех важных аспектах инвестиционного проекта, быть понятным для его пользователей.

Практика бизнеса выработала некоторые общие подходы к методологии составления такого бизнес-плана. Его структура в подавляющем большинстве случаев содержит следующие разделы:

1. Общие сведения об инвестиционном проекте.

2. Маркетинговый план проекта.

3. Инвестиционный план проекта.

4. Производственный план проекта.

5. Финансовый план проекта.

6. Риски реализации проекта.

Раздел 1. Общие сведения об инвестиционном проекте

В первый раздел бизнес-плана включают несколько основных подразделов:

- Резюме проекта.

- Информация об инициаторе и участниках инвестиционного проекта.

- Описание продукции.

Рассмотрим указанные подразделы более подробно.

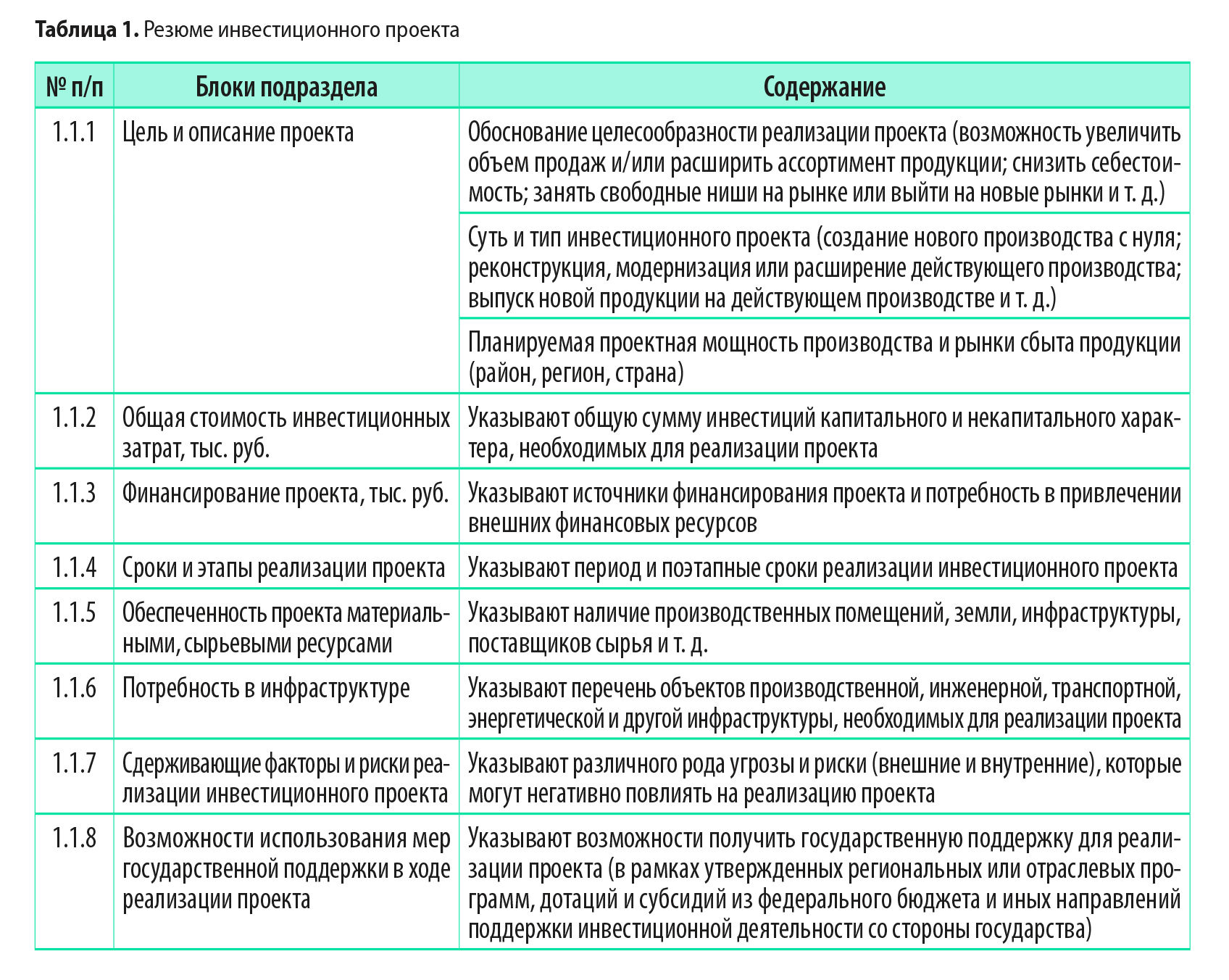

Резюме проекта

Резюме инвестиционного проекта содержит:

• описание сути проекта, обоснование целесообразности его реализации;

• результаты анализа потенциала компании и рынка сбыта ее продукции;

• сроки и этапы реализации проекта;

• прогнозную стоимость реализации проекта, общую потребность в финансировании и предполагаемые источники финансирования инвестиций;

• целесообразность и предполагаемые условия участия в проекте внешних инвесторов, основные факторы успеха и риски реализации проекта;

• другую важную информацию по проекту.

Структура и содержание резюме инвестиционного проекта представлены в табл. 1.

Информация об инициаторе и участниках инвестиционного проекта

Подраздел содержит информацию об инициаторе проекта и иных лицах, предполагаемых к участию в его реализации. В нем прописывают роль каждого участника проекта и порядок их взаимодействия друг с другом в рамках проекта, указывают наличие опыта работы в отрасли и другую существенную информацию об участниках проекта.

В данном подразделе следует:

• кратко изложить историю развития компании — инициатора проекта, описать характер и направления деятельности;

• указать сведения о местоположении инициатора и участников проекта;

представить ключевую финансовую информацию по инициатору проекта в динамике за последние несколько лет.

Если инициатор проекта входит в группу компаний, целесообразно представить в графическом виде организационную структуру группы или ее фрагмент, включив туда основных участников проекта, входящих в группу.

Описание продукции

Подраздел содержит характеристики и потребительские свойства планируемой к производству продукции, анализ ее конкурентных преимуществ и недостатков.

Здесь уместно отразить анализ полезности продукции для потребителей, указать целевую аудиторию потенциальных потребителей, возможные продукты-заменители и сопутствующие товары и услуги, провести анализ жизненного цикла продукта, указать на планируемые изменения в ассортименте и предполагаемую модернизацию продукта в будущем.

Следует указать степень готовности продукта к выпуску и реализации на момент начала инвестиционного проекта (отметить, на какой стадии развития находится продукт — концепция, опытный образец, готовый рыночный продукт), привести информацию, реализовывался ли данный продукт ранее на российском или зарубежном рынке.

Раздел 2. Маркетинговый план проекта

Этот раздел является одной из важнейших частей бизнес-плана, поскольку демонстрирует, как создаваемый или модернизируемый с помощью инвестиций бизнес будет воздействовать на рынок, чтобы обеспечить рост объемов сбыта продукции.

Степень детализации данных раздела зависит от следующих факторов:

• масштабов роста производства и реализации продукции за счет реализации инвестиционного проекта;

• позиции инициатора проекта на рынке сбыта (компания начинающая, выходит на новые рынки или расширяет свою долю существующего рынка);

• ассортимента продукции (увеличение объемов выпускаемой продукции или проект подразумевает запуск производства новых видов продукции).

Маркетинговый план может быть представлен в различных форматах. Рекомендуем предусмотреть в нем следующие подразделы:

2.1. Анализ рынка сбыта продукции — в нем описывают рынок сбыта, для которого предназначена продукция, предусмотренная инвестиционным проектом, дают прогнозы развития рынка на ближайшую перспективу. Поэтому в данном разделе должна быть информация о таких рыночных аспектах:

2.1.1. Размеры рынка сбыта продукции и описание его основных сегментов.

2.1.2. Уровень и тенденции развития рынка сбыта (текущий и прогнозный объем рынка, степень насыщенности рынка, появление новых игроков, динамика объема продаж, ключевые изменения и тенденции, текущая стадия жизненного цикла рынка, информация о сезонности спроса или предложения).

2.1.3. Порядок ценообразования, динамика цен на продукцию за последние 5 лет и прогнозы ее изменения.

2.1.4. Барьеры входа на рынок (ограничения доступа к ключевым ресурсам, законодательные ограничения, ограничения по масштабу производства) и специфические особенности рынка.

2.1.5. Предполагаемая доля рынка, которую займет продукция предприятия, выпускаемая в рамках инвестиционного проекта, с учетом ее экспортного потенциала.

2.1.6. Степень государственного регулирования рынка (отрасли).

В данный раздел можно включить прогноз объема продаж или другого показателя спроса по рынку в целом и по отдельным сегментам, в которых будет позиционироваться продукция, предназначенная к реализации по инвестиционному проекту (период прогноза составляет не менее 3–5 лет).

2.2. Характеристика потребителей продукции — дается по сегментам (конечные потребители продукции, оптовые покупатели, производители другой продукции и т. д.) и географическому расположению потребителей.

2.3. Характеристика конкурентов предприятия — содержит анализ уровня конкуренции в отрасли, перечень предприятий основных конкурентов с указанием их сильных и слабых сторон и доли в обороте рынка. В данном подразделе рассматривают сбытовые технологии и маркетинговые стратегии, используемые основными конкурентами компании, их конкурентные преимущества и недостатки в стратегиях конкурентной борьбы и т. д.

2.4. Стратегия компании по выводу продукции на рынок сбыта — в данный подраздел вносят расчет и обоснование цены реализации продукции, описание сбытовой политики, прогноз каналов продаж и методов стимулирования сбыта продукции (реклама, сервисное и гарантийное обслуживание и т. д.). Тут размещают план и бюджет маркетинговых мероприятий, которые должны способствовать продвижению продукции на рынке сбыта.

2.5. План реализации продукции, выпускаемой в рамках проекта, — в нем расшифровывают предполагаемые объемы и суммы продаж в следующих группировках:

- временные периоды (месяцы, кварталы, годы);

- виды выпускаемой продукции;

- каналы сбыта (сети, опт, розница и т. д.).

План реализации продукции служит основой для формирования производственного плана выпуска продукции.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 2, 2022.

Smart Way — эксперт

В подготовке технической документации, проектировании капитального ремонта и реконструкций, согласовывании перепланировки и выполнении кадастровых работ.

Мы выполняем проекты инженерных систем, пожарной безопасности, изменения фасадов, буклеты архитектурного облика здания (АГР или АГО), проектирование перепланировок, технические заключения о состоянии объекта. Проектируем специальные условия пожарной безопасности СТУ, занимаемся расчетом пожарных рисков и проектирование под прохождение рисков. Проектирование нового строительства, реконструкций под ключ.

Согласование перепланировок в нежилых зданиях и многоквартирных домах, колористка зданий, получение разрешений на строительство и реконструкций, регистрация независимой оценки пожарных рисков в МЧС, регистрация в Росреестре

Технические планы на здания и помещения, разделы зданий и помещений, регистрация изменений в Росреестре, исправление реестровых и кадастровых ошибок, снятие с учета зданий и сооруджений

О нас

Компания Smart Way работает с 2013 года и за это время получила уникальный опыт, работая на более чем 700 объектах недвижимости. Мы смогли выстроить процессы, став надежным и сильным партнером для крупнейших компаний России.

Нужна консультация? Свяжитесь с нами!

Связаться

За время работы Smart Way задействовало:

3 700 000

кв.метров недвижимости

Наши услуги

Согласование перепланировок и реконструкций

Согласование перепланировки в нежилом здании и многоквартирном доме

Согласование в СЭС, МЖИ, МВК, БТИ и т.д.

Согласование нового строительство и реконструкций

Противопожарная безопасность

Проектирование АПС, СОУЭ, пожаротушение

Расчет пожарных рисков, категорий пожароопасности

Планы эвакуации, планы пожаротушения

Монтаж пожарных систем

Исправление предписания МЧС

Кадастровые работы зданий и помещений

Технические планы на здания и помещения

Ввод объектов в эксплуатацию

Раздел и выдел зданий и помещений

Снятие с кадастрового учета, исправление ошибок

Регистрация в Росреестре и кадастровой палате

Проектирование перепланировок и реконструкций

Проекты перепланировок всех разделов

Дизайн проекты

Технические заключения о выполненных работах

Проектирование нового строительства реконструкций по 87 ПП РФ

Корректировка проектной документации

Согласование фасадов и АГР / АГО

Проектирование проектов колористки, изменения фасадов

Разработка буклетов АГР и АГО

Согласование в архитектуре, предварительное решение, консультации

Корректировка документации

Сопровождение сложных случаев

Лицензирование

Получение лицензий на медицинскую деятельность, образовательную, а также лицензию МЧС

Подготовка специалистов и их переобучение

Подготовка документации и сопровождение проверки

Наши проекты

Башня «Москва-Сити»

Мы неоднакратно проводили проектные и предпроектные работы в башне Федерация, в том числе работы по капитальному ремонту, проектированию перепланировки, кадастровые работы. У нас есть постоянный клиент в этом здании — международная компания Морган Льюис (Morgan Lewis).

Сбербанк

Один из основных наших клиентов – Сбербанк. За последнии 5 лет мы выполнили проектные и согласовательные работы на более чем 7 крупных зданиях, а также более 100 помещениях. Информация о закупках размещена на официальном сайте sberbank-ast.ru.

Группа компания Ташир

Постоянные партнер – группа компаний Ташир, объекты – торговые Центры РИО. Мы выполняем кадастровые работы, проектные работы по проектированию, согласование перепланировок, регистрация изменений в Росреестре. С 2016 года выполнено более 300 помещений.

Аэропорт Внуково

Мы являемся официальным партнером аэропортом Внукова по направлениям:

Кадастровые работы;

Проектные работы – перепланировки, пожарная безопасность, технические заключения;

За 6 лет выполнили более 35 заказов на помещениях от 100 кв.м. до 3 000 кв.м.

Как мы работаем

1

Оцениваем объект

Наши инженеры смотрят документы и изучают объект, только после этого отдают объект на оценку менеджерами и сметчикам.

2

Выставляем коммерческое предложение

По фиксированным стоимостям и нашему прайс-листу производится расчет по всем видам работ.

3

Заключаем договор

Наши договора прошли самую серьезную проверку в госструктурах, в международных компаниях, а также в крупных юридических бюро, учитывая интересы всех клиентов, с которыми мы работали.

4

Запускаем объект в работу

За объектом всегда закрепляется два основных сотрудника — менеджер и начальник отдела

или главный инженер проекта, которые будут взаимодействовать с заказчиком на всем пути работы.

Наши кейсы

- Москва

- Санкт-Петербург

График работы:

с 10.00 до 18.00

Телефон:

8 499-322-05-14

Email:

info@smway.ru

Варшавское шоссе, д. 1 с. 6

Телефон:

8 812-425-35-90

Email:

info@smway.ru

ул. Сердобольская, д. 64К, пом. 11н ком. 26

Основные положения и состав ТЭО. Порядок разработки, согласования и утверждения ТЭО. Эскизный проект. Примерный состав ТЭО инвестиций и эскизных проектов. Основные технико-экономические и финансовые показатели ТЭО и эскизных проектов. Бизнес-план инвестиционного проекта: понятие, предназначение, методика разработки, резюме, примерный перечень основных разделов и задачи анализа для составления и мониторинга. Виды инвесторов.

Начальная (прединвестиционная) фаза имеет принципиальное значение для потенциального инвестора (заказчика). Если идея проекта оказалась приемлемой (технически, экологически, экономически и др.), то можно приступить к более детальной проработке, проводимой методами проектного анализа, цель которого – определить результаты (ценность) проекта. Для этого разработана специальная методика, позволяющая определить коммерческую (финансовую), бюджетную и экономическую эффективность проекта. Наряду с этим проводится детальная проверка технической осуществимости, экологической допустимости, организационной осуществимости и социальной приемлемости проекта. В этих целях разрабатывают технико-экономическое для объектов промышленного назначения и социально-экономическое для объектов жилищно-гражданского назначения обоснование инвестиций. Таким образом, центральным моментом работы над прединвестиционной (начальной) фазой проекта является разработка экономического обоснования инвестиций.

ТЭО инвестиций – это средство подготовки решений о целесообразности капитальных вложений, направляемых на создание и воспроизводство основных фондов предприятий.

ТЭО инвестиций является обязательным документом в случае, если финансирование капитальных вложений осуществляется полностью или на долевых началах из государственного бюджета Российской Федерации и ее внебюджетных фондов, централизованных фондов министерств и ведомств, а также собственных финансовых ресурсов государственных предприятий.

Решение о необходимости разработки ТЭО для обоснования целесообразности инвестиций за счет других источников финансирования принимается самостоятельно инвестором (заказчиком). Информация, содержащаяся в ТЭО инвестиций, используется заказчиком (инвестором):

· для проведения социологических исследований, референдумов и т.п. о возможности сооружения объекта в заданном районе, а также для осуществления необходимых согласований и экспертиз намечаемых проектных решений при предварительном согласовании места размещения объекта;

· для подтверждения кредитору или организации, обеспечивающей гарантии по кредиту, возможности погашения кредитов в процессе реализации проекта;

· при переговорах с государственными и местными органами власти о предоставлении ему налоговых и иных льгот, а также субсидий;

· при подготовке проспектов эмиссии акций.

Разработка ТЭО инвестиций осуществляется юридическими и физическими лицами (проектировщиками), получившими в установленном порядке лицензию на выполнение соответствующих видов проектных работ, и на основании договора (контракта) подряда с заказчиком. К договору прилагается задание на разработку ТЭО инвестиций, где указываются технико-экономические, социальные, экологические и другие требования, которые, по мнению заказчика (инвестора), должны быть соблюдены при разработке ТЭО инвестиций.

Стоимость ТЭО инвестиций определяется договором между заказчиком (инвестором) и проектной организацией.

Если в результате выполненного в ТЭО инвестиций анализа выявлена нецелесообразность инвестирования средств в строительство намечаемого объекта, стоимость разработки ТЭО списывается на убытки заказчика в установленном порядке.

Материалы ТЭО инвестиций являются собственностью заказчика, если иные условия не оговорены договором. Они могут быть застрахованы в порядке, предусмотренном законодательством.

Состав и содержание ТЭО инвестиций принимается по взаимному согласованию заказчика (инвестора) и проектной организации – генерального проектировщика и отражаются в договоре.

Примерный состав ТЭО инвестиций:

1. Исходные данные и условия, в т.ч.:

— основание для разработки ТЭО инвестиций;

— цели инвестирования;

— общая характеристика объекта инвестирования;

— данные о состоянии ресурсов, вовлекаемых в хозяйственную деятельность;

— результаты предварительных оценок и исследований;

— сведения о заказчике, инвесторе, подрядчиках, поставщиках, а также проектной организации – исполнителе ТЭО инвестиций.

2. Рынок и мощность предприятия, номенклатура продукции.

3. Обеспечение предприятия ресурсами.

4. Место размещения предприятия.

5. Основные технические решения.

6. Основные строительные решения.

7. Организация транспортировки крупногабаритного и тяжеловесного оборудования.

8. Оценка воздействия на окружающую среду.

9. Кадры и социальное развитие.

10. График осуществления проекта.

11. Экономическая оценка и финансовый анализ.

12. Выводы и предложения.

13. Приложения (документы согласования, графический материал).

При разработке ТЭО инвестиций учитываются данные программ по развитию экономики Российской Федерации и республик в составе Российской Федерации, планов и программ социально-экономического развития соответствующих территорий и регионов, схем развития и размещения отраслей и производительных сил, целевых научно-технических и комплексных программ, схем и проектов районной планировки, генеральных планов населенных мест и промышленных узлов, проектов детальной планировки и других материалов. Естественно, учитывают результаты ранее проведенных предварительных технико-экономических исследований и обоснований.

Экспертиза ТЭО инвестиций проводится в соответствии с порядком, устанавливаемым Правительством Российской Федерации.

В результате разработки ТЭО определяются технико-экономические и финансовые показатели, состав которых приведен ниже:

1. Мощность предприятия (годовой выпуск продукции, пропускная способность в натуральном выражении (по видам продукции), провозная способность и пр., в соотв. ед.

2. Стоимость товарной продукции, млн.руб.

3. Общая численность работающих, чел.

4. Общая стоимость строительства, млн.руб., в том числе:

— объектов промышленного назначения

— объектов жилищно-гражданского назначения

— прочих объектов

5. Стоимость основных производственных фондов, млн.руб.

6. Продолжительность строительства, лет

7. Себестоимость основных видов продукции, руб./ед.

8. Показатели эффективности инвестиций, %

9. Срок окупаемости инвестиций, лет.

Для объектов жилищно-гражданского строительства вместо ТЭО обычно разрабатывают эскизный проект. Решение о необходимости разработки эскизного проекта принимается местными архитектурно-градостроительными органами при выдаче архитектурно-планировочного задания, как правило, при расположении проектируемого объекта в зоне охраны и регулирования памятников истории, культуры, архитектуры, ландшафта и в исторической застройке, а также если объект имеет важное градостроительное и государственное значение.

Эскизный проект разрабатывается по заданию заказчика генеральным проектировщиком для предварительного согласования с органами местного самоуправления и государственного самоуправления и надзора.

В состав эскизного проекта обычно включается:

— общая пояснительная записка;

— архитектурно-строительные решения;

— основные чертежи;

— вопросы гражданской обороны;

— сметная документация;

— решения по инженерному оборудованию.

В результате разработки эскизного проекта для жилых домов определяют следующие показатели:

1. Общая площадь застройки

2. Количество этажей

3. Общий строительный объем,

— в том числе подземной части

4. Площадь встроенных, встроенно-пристроенных и пристроенных

помещений

5. Всего квартир

— общая площадь

— жилая площадь

в том числе:

Однокомнатных

— общая площадь

— жилая площадь

Двухнокомнатных

— общая площадь

— жилая площадь

Трехкомнатных

— общая площадь

— жилая площадь

Четырех и более комнатных

— общая площадь

— жилая площадь

Когда проведены все исследования, предшествующие принятию инвестиционного решения, необходим некий итоговый документ, который позволит не только принять обоснованное решение, но и указать, что и когда надлежит сделать, чтобы оправдались ожидания относительно эффективности проекта. Для этого составляется бизнес-план инвестиционного проекта – это финансово-экономический и организационный план, представляющий собой анализ и экономическое обоснование реализуемости и эффективности инвестиционного проекта. Нередко разработка бизнес-плана предшествует ТЭО инвестиций, а иногда – в несложных проектах, и вовсе позволяет обойтись без последнего.

Бизнес-план разрабатывается на предпроектном этапе, и его содержание зависит от назначения бизнес-плана и от того, для кого он разрабатывается (для органов государственного управления, кредиторов, акционеров, инвесторов).

В самом общем виде методика разработки бизнес-плана инвестиционного проекта представлена в виде схемы на рис. 5.

| Вопрос, на который следует дать ответ | Раздел бизнес-плана | |

| Во что вкладывается капитал? | Объект инвестирования | Продукция, услуги |

| Кем вкладывается капитал? | Субъект инвестирования | Предприятие-инвестор |

| В какую производственную сферу вкладывается капитал? | Сфера инвестирования | Рынок, маркетинг |

| Какой вкладывается капитал? | Сумма инвестирования | Инвестиции и их источники |

| С какой целью вкладывается капитал? | Результаты инвестирования | Финансовый план, эффективность инвестиций |

Рис. 5 — Методика разработки бизнес-плана инвестиционного проекта

Состав бизнес-плана и степень его детализации зависят от размеров будущего проекта и сферы, к которой он относится, а также от размеров предполагаемого рынка сбыта, наличия конкурентов и перспектив роста создаваемого предприятия.

Описание проекта (резюме) важная часть бизнес-плана.

В резюме указываются суть проекта, общий объем инвестиций, график финансирования, партнеры, ссылка на секретность, валовой доход и чистая прибыль после выхода на целевые показатели, основные инвестиционные показатели, характеризующие эффективность инвестиций. Приложения: копии контрактов, лицензии и т.п., копии документов из которых взяты исходные данные, прейскуранты поставщиков.

Перечень основных разделов бизнес-плана, задачи анализа для его составления и мониторинга представлены в таблице 3.

Таблица 3

Примерный перечень основных разделов бизнес-плана и задачи анализа для их составления и мониторинга

| Раздел |

Содержание | Анализ и оценка |

| 1. Товар (услуга) | Описание продукта (услуги), потребительские свойства товара, прогноз цены и затрат на производство, организацию сервиса | Оценка потребительских свойств. Анализ товаров конкурентов. Анализ цен и затрат |

| 2. Рынок сбыта | Потенциальные потребители, рыночная конъюнктура. Используемая информация о рынке | Анализ потенциальных потребителей. Анализ рыночной конъюнктуры |

| 3. Конкуренция | Потенциальные конкуренты: оценка объема их продаж, основных характеристик продукции, политики цен | Сравнительный анализ отдельных групп показателей. Анализ стратегии конкурентов. Анализ сильных и слабых сторон деятельности конкурентов |

| 4.План маркетинга | Цены, каналы сбыта, реклама, прогноз новой продукции, ценообразование, смета продаж по товарам | Анализ состояния рынка. Анализ изменения цен. Анализ внешних и внутренних факторов. Анализ эффективности рекламы |

| 5.План производства | Описание производственного процесса. Смета производства в натуральном выражении. Цена, количество и качество поставляемых сырья, материалов, комплектующих изделий. Оборудование, здания, сооружения. Трудовые ресурсы. Затраты на производство продукции | Анализ сырья и материалов. Анализ трудовых ресурсов. Анализ фондовооруженности. Анализ затрат на производство продукции. Анализ себестоимости продукции |

| Продолжение таблицы 3 | ||

| 6. Организационный план | Организационная схема предприятия, распределение обязанностей. Описание системы управления. квалификационные требования к специалистам, их заработная плата | Анализ эффективности управления. Анализ ритмичности производства. Выявление и измерение внутренних резервов |

| 7.Юридический план | Форма собственности. Правовой статус. Разработка правовых документов, регулирующих деятельность предприятия | Экономико-правовой анализ: экономическое обеспечение формы собственности и правового статуса |

| 8. Оценка риска и страхование | Слабые стороны предприятия. вероятность появления новых технологий. Альтернативные стратегии. Меры профилактики рисков. Программа страхования | Анализ риска по источникам и причинам. Анализ риска статистическим, экспертным и комбинированным методами. Анализ выбора инвестиционных решений |

| 9. Финансовый план | Прогноз объемов реализации. Баланс денежных поступлений и расходов. Таблица доходов и затрат. Сводный баланс активов и пассивов предприятия. График достижения безубыточности | Финансовый анализ деятельности. Анализ баланса денежных поступлений и расходов. Анализ безубыточности. Анализ доходов и затрат. Выявление внутрихозяйственных резервов |

| 10.Стратегия финансирования | Определение величины и источников получения средств. Обоснование полного возврата средств и получения доходов | Анализ средств по источникам. Анализ платежеспособности предприятия. Анализ сроков окупаемости вложений |

Утверждение бизнес-плана означает, что жизненный цикл проекта прошел предварительную фазу и вступил в рабочую фазу привлечения и освоения инвестиций. На основе бизнес-плана формируются текущие бюджеты, открывающие финансирование проекта.

Выбор и привлечение инвесторов зависит от конкретной бизнес-идеи, этапов развития бизнес-единиц, инвестиционной привлекательности бизнеса, а также целей предприятия.

Различают следующие виды инвесторов:

· стратегические инвесторы – осуществляют вложения в бизнес с целью прямого управления им, пока это имеет стратегический или финансовый смысл. Вложения носят долгосрочный характер, а приобретаемый бизнес может войти в бизнес-образования стратегического инвестора (холдинги, сети и т.д.). Интерес – бизнес масштабного характера;

· частные инвесторы (семейный капитал) – ожидают большой возврат на вложенные средства, отдают оперативное управление на аутсорсинг, вкладывают средства на ранней стадии;

· венчурные инвесторы – вкладывают в бизнес с потенциально большим ростом, цель вложения дальнейшая перепродажа с максимальной прибылью.

Начальная (прединвестиционная) фаза имеет принципиальное значение для потенциального инвестора (заказчика). Центральным моментом работы над прединвестиционной (начальной) фазой проекта является разработка экономического обоснования инвестиций. Этот документ является основным, обосновывающим целесообразность и эффективность инвестиций в рассматриваемый проект. По его результатам и принимается инвестиционное решений. В рамках ТЭО для объектов промышленного назначения детализируются и уточняются, принятые на стадии предпроектных обоснований инвестиций – технологические, объемно-планировочные, конструктивные, природоохранные: достоверно оценивается экологическая, санитарно-эпидемиологическая и эксплуатационная безопасность проекта, а также его экономическая эффективность и социальные последствия. По результатам социально-экономического обоснования проектов жилищно-гражданского строительства принимается решение об изъятии предварительно согласованного земельного участка и представлении его для строительства объекта.

И, наконец, разрабатывается бизнес-план. Бизнес-план– это основной документ, позволяющий оценить и обосновать проект. В нем описываются аспекты будущего проекта, анализируются проблемы, с которыми проект может столкнуться, и определяются способы их решения. Бизнес-план позволяет оценить возможности проекта, определить доходы и расходы, способность самофинансирования, рассчитать поток реальных денег, проанализировать окупаемость проекта.

Дата добавления: 2014-02-02; просмотров: 5344; Опубликованный материал нарушает авторские права? | Защита персональных данных

Лучшие изречения: Для студента самое главное не сдать экзамен, а вовремя вспомнить про него. 10560 — | 7761 — или читать все…

Любой вопрос, который начинается со слов «куда вложить» (причем независимо от суммы инвестиции), вызывает встречный вопрос — скучный, но очень правильный: «А каковы цели инвестирования?» И без ответа на него вложения лучше не начинать. Рассказываем, что такое инвестиционный план и каковы его основные цели и задачи.

Сущность, задачи и правила инвестиционного планирования

Инвестиционное планирование – это разработка программы мероприятий или плана действий, которые позволят инвестору с максимальной эффективностью вложить имеющиеся денежные средства в существующие на финансовом рынке активы.

Планирование будущих вложений – это одна из наиболее сложных стратегических задач, без решения которой невозможно успешно заниматься инвестиционной деятельностью. Данное утверждение работает не только на микро, но и на макроэкономическом уровне. Другими словами, составлять инвестиционный план нужно любому субъекту процесса инвестирования: частному инвестору, предприятию, муниципалитету, региону и государству.

Занимаясь планированием, инвестор должен принимать во внимание текущее состояние экономики, существующую инфляцию, особенности системы налогообложения, перспективы развития финансовых рынков и другие существенные показатели.

Базовые правила

Для того сделать планирование будущих капиталовложений по-настоящему эффективным, инвестору следует придерживаться свода базовых правил.

- Прежде чем принимать конкретные решения по инвестированию денежных средств, инвестору необходимо разобраться с целеполаганием. Другими словами, он должен сформулировать четкую однозначную цель, на достижение которой будут направлены инвестиции. Без этого невозможно запустить успешный инвестиционный проект. Ведь понимание цели позволяет выбрать оптимальный способ для ее реализации.

- Уже на начальной стадии инвестиционного планирования до старта проекта инвестору следует не только представлять себе затраты на приобретение выбранного актива. Следует смотреть на перспективу. Таким образом, можно точно спрогнозировать дальнейшие траты, которые могут понадобиться в будущем. Давайте рассмотрим пример. Если в качестве инвестиционного актива будет выбран объект недвижимости, то в дальнейшем за него нужно будет ежегодно платить налоги. В случае если инвестор вложит деньги в драгоценные металлы или произведения искусства, то у него автоматически возникнут траты, связанные с их безопасным хранением. Например, ежемесячная оплата банковской ячейки.

- Прибыльность долгосрочных вложений будет зависеть от огромного количества переменных факторов. Инвестору следует отдавать себе отчет в том, что прошлый успешный опыт инвестирования в любой сфере может не принести желаемого эффекта при реализации следующего проекта. В такой ситуации просто необходимо уметь с помощью анализа основных тенденций развития экономики производить качественное прогнозирование инвестиций.

- Неотъемлемой частью любого проекта является график инвестиций. То есть инвестор должен заранее определить объем трат денежных средств и распределить их по конкретным периодам осуществления вложений.

- Риски являются составной частью процесса инвестирования. Чем продолжительнее срок окупаемости проекта, тем более рискованным он является. Таким образом, на стадии планирования обязательно нужно принимать во внимание временной фактор.

Основные задачи

Составление инвестиционного плана предусматривает практическое решение следующих задач:

- определить потребность по привлечению в проект дополнительных источников финансирования;

- определить стратегию взаимодействия со сторонними инвесторами;

- оценить рентабельность проекта и возможность рассчитаться за привлечённый капитал;

- подготовить финансовый расчет эффективности вложений, принимая во внимание возврат заемных денег;

- разработать подробный бизнес-план, который может предоставляться для ознакомления потенциальным инвесторам.

Качественное планирование позволяет успешно решить все перечисленные задачи, в кратчайшие сроки привлечь недостающие денежные средства и запустить инвестиционный проект.

Планирование на предприятии

Перед руководством предприятия всегда стоят несколько параллельных инвестиционных проектов. В связи с этим работа по планированию одного проекта должна учитывать и все остальные. Для успешного решения такой задачи необходимо создать их иерархию. То есть следует определить какой проект является первостепенным и будет осуществляться в приоритетном порядке. Как правило, на него будет направлена большая часть инвестиционных ресурсов компании.

В каждом отдельном случае составляется свой бизнес-план. Именно на основании этого внутреннего документа и будет происходить реализация каждого из проектов. В случае когда доходность инвестиций ниже чем средняя по стране ставка банковского депозита, то бизнес-план подлежит доработке.

Проведение ранжирования инвестиционных проектов производят по нескольким ключевым параметрам. Главными из них являются сроки окупаемости и чистая приведенная стоимость.

Бизнес-план

Любой инвестиционный проект должен иметь собственный бизнес-план. Он представляет собой аналитический документ с описательной и расходной частью.

Описательная часть включает в себя характеристику компании, специфику проекта инвестирования, текущее состояние соответствующего рынка, производственную программу, особенности управленческой структуры и другие параметры.

Расчетная часть включает в себя предусмотренный объем финансирования проекта, расчеты основных финансовых индексов, показатели экономической целесообразности и эффективности.

Непосредственно перед расчетной частью, как правило, помещают таблицу, содержащую основные данные по рассматриваемому проекту. В ней содержится информация отражающая, текущую и будущую инфляцию, биржевую динамику цен на национальную валюту, ключевую процентную ставку ЦБ, кредитную ставку банка, привлеченного к финансированию проекта, ставку дисконтирования и прочие данные.

Завершает бизнес-план конкретный вывод, который показывает рентабельность и целесообразность реализации инвестиционного проекта.

Цели и принципы составления инвестиционного бизнес-плана

Основным назначением и задачей инвестиционного бизнес-плана является целостная системная оценка условий, перспектив, экономических и социальных результатов реализации проекта. Бизнес-план необходим для:

- Инвестора, поскольку позволяет определить экономическую целесообразность вложения средств;

- Органов управления осуществлением инвестиционного проекта, т.к. с его помощью вырабатывается программ действий и руководство процессом реализации;

- Кредиторов, т.к. принятие решения о кредитовании проекта происходит после оценки эффективности бизнес-проекта и возможностей возврата заемных средств;

- Органов государственного управления, поскольку бизнес-план позволяет регулировать и контролировать экономические отношения в области льготного кредитования и бюджетного финансирования проектов.

Основным требованием, предъявляемым к инвестиционному бизнес-плану, является обеспечение полноты информации, которая содержится в нем. Кроме того, все данные и расчетные показатели должны быть достоверными.

Принципы составления инвестиционного бизнес-плана:

- Наличие объективных и надежных входных и выходных данных;

- Наличие необходимых и достаточных параметров выходной и промежуточной информации для принятия рациональных решений по бизнес-проекту на всех этапах его реализации;

- Комплексный и системный подход к рассмотрению влияния факторов и условий на реализацию и итоги инвестиционного проекта;

- Краткость. В обычных случаях инвестиционный бизнес-план должен состоять из 15-20 страниц, проект по сложным сферам бизнеса может достигать 40 страниц. Основной текст должен содержать только итоговые данные и показатели, а обосновывающие материалы следует располагать в приложении;

- В бизнес-плане следует выделять привлекательные и доказанные преимущества проекта;

- Недопустимы общие и неконкретные формулировки, приукрашивания и искаженная интерпретация данных, оказывающих влияние на принятие решения по бизнес-проекту.

Состав инвестиционного бизнес-плана и степень его развернутости зависят от масштабов инвестиционного проекта, а также сферы бизнеса.

Структура бизнес-плана для инвестора

Инвесторы неоднородны в своих требованиях:

- Стратегическим инвесторам важны потенциал роста выручки, рентабельность, доходность, окупаемость – показатели, которые используются для сравнительного анализа. Если доходность проекта выше аналогов, это весомый аргумент для принятия решения об инвестировании.

- Для банков первостепенны условия возврата кредитов (сроки, возможности рефинансирования); покрытие рисков и обеспечение (залоги, поручительства, гарантии). Среди финансовых показателей – коэффициенты ликвидности, платежеспособности, автономии, специфические отраслевые показатели – такие, как LLCR для жилого строительства.

- В зависимости от важности информации для определенного инвестора в содержании бизнес-плана вносятся акценты.

- Рассмотрим структуру бизнес-плана по методике SCORE – некоммерческой организации бизнес-наставников, ресурсного партнера Управления по делам малого бизнеса США, рекомендованную для стартапов.

- В качестве примера используем бизнес-план строительства загородного отеля, для финансирования которого планируется привлечь соинвестора.

Основные разделы бизнес-плана:

- Резюме проекта.

- Описание компании.

- Продукты и услуги.

- Маркетинговый план.

- Операционный план.

- Управление и организация.

- План расходов и инвестиций.

- Финансовый план.

Общий подход: изложение от общего к частному, сверху вниз. Начинаем с резюме проекта, включающего краткие тезисы разделов, ключевые показатели, цели. Далее движемся в описании от рыночных возможностей к их поэтапной реализации.

Инвестиционные бизнес-планы в российском бизнесе

Подготовка инвестиционных бизнес-планов российскими предприятиями ведется для:

- Приспособления зарубежной практики разработки инвестиционных проектов к отечественным условиям ведения бизнеса;

- Осуществления реальной оценки проекта с позиций окупаемости и рентабельности;

- Получения за рубежом кредитных средств;

- Убеждения инвесторов в перспективности и выгоде сотрудничества;

- Для использования внутри компании с целью предоставления персоналу информации об общих целях предприятия и методах их достижения;

- Документального обоснования потребностей компании в оборудовании, которое предоставляется по договору лизинга и др.

Обычно, инвестиционный бизнес-план необходим компаниям, которые уже закрепили свое положение на рынке. Они могут выдержать конкуренцию, использовать новые технологии, развиваться во многих направлениях.

Инвестиционное бизнес-планирование является относительно новым явлением в российском бизнесе. Его появление произошло в начале 1990-х годов в условиях смены одного режима другим, когда роль экономики существенно увеличилась при снижении государственного влияния. Отечественные компании были вынуждены осуществлять поиск финансирования за границей, вследствие чего был необходим инвестиционный бизнес-план, без которого не было возможности получить кредит за рубежом. Из-за отсутствия опыта у большинства организаций в разработке подобных документов, появилось множество компаний, предлагающих услуги по составлению бизнес-планов.

С течением времени инвестиционное бизнес-планирование в России стало нормой деятельности предприятий. Инвестиционные бизнес-планы играют важную роль в планировании и прогнозировании деятельности компаний самых разных уровней и профилей. С его помощью руководители снижают финансовые риски, справляются с высокой конкуренцией, имеют своевременное представление о ходе выполнения плана и его успехах.

Самыми типичными ошибками при составлении инвестиционных бизнес-планов являются:

- Несоответствие исходных данных, используемых в расчетах, данным, отраженным в текстовой части и таблицах инвестиционного бизнес-плана;

- Необходимо с осторожностью относиться к выбору длительности горизонта и интервалов планирования, поскольку инвесторы могут посчитать, что компания при больших сроках проекта будет осуществлять деятельность не в полную силу и его финансирование будет связано с большими рисками;

- Нечеткое объяснение выбора того или иного метода расчета, особенно в отношении ставки дисконтирования, параметров производства и объемов сбыта, поскольку инвесторы отдают предпочтение тем бизнес-планам, в которых выбор всех элементов обоснован.

Логика выбора инвестиционных инструментов

Определившись с суммой, пополнением и стратегией инвестирования, нужно выбрать подходящие инвестиционные инструменты. На что стоит обратить внимание?

- Законность. Используйте только легальные, регулируемые инструменты. Новичкам, которые слабо ориентируются в зарубежных рынках, регуляторах и т. д., лучше работать через брокеров, банки и управляющие компании с лицензией ЦБ РФ, которую необходимо проверить на cbr.ru.

- Адекватная доходность. Не верьте обещаниям доходности выше ключевой ставки — это явное мошенничество. Выбирайте ценные бумаги крупнейших компаний, бизнес которых вы понимаете. Вероятность, что они выстоят в любой кризис, довольно высока.

- Диверсификация. Не надо вкладывать все в один инструмент, одну страну, одну компанию, одну отрасль. Каждая компания должна занимать в инвестиционном портфеле не более 5 %, а лучше — до 2 % всей инвестируемой суммы.

- Уровень риска. Чем меньший риск вы выбираете, тем выше в вашем портфеле должна быть доля консервативных инструментов — облигаций надежных компаний, срок погашения которых укладывается в ваш горизонт инвестирования.

Если вы готовы рискнуть, добавляйте в портфель акции, причем чем больше их доля, тем выше риск. Учтите, что акции мало подходят для инвестиций на срок 1–2 года: это весьма рискованный инструмент, и если он покажет просадку, то на таком коротком сроке не успеет ее отыграть. - Личное участие. Если вы готовы сами управлять портфелем, получать стабильный поток купонов и дивидендов, выбирать конкретные бумаги, платить налоги и отчитываться по дивидендам иностранных компаний, имеет смысл покупать акции и облигации через брокерский счет.

В противном случае и при сумме инвестиций до 100 тыс. руб. лучше работать через инвестиционные фонды под управлением компаний с лицензией ЦБ РФ или зарубежного регулятора (соблюдая правило диверсификации). При выборе из нескольких фондов с одинаковой стратегией отдайте предпочтение тому, где ниже комиссия.

Те, кому интересна активная торговля, но они не готовы сами принимать каждое решение, могут обратить внимание на робоэдвайзинг, автоследование.

Если же вы хотите делать ставки на отдельные инвестиционные идеи, но подстраховаться на случай, если они не сработают, рассмотрите структурные продукты. - Налоговая оптимизация и защита капитала.При инвестициях на срок больше 3 лет имеет смысл использовать хотя бы для части вложений ИИС. Если параллельно стоит задача защитить капитал от взыскания, например, при разводе и обеспечить его комфортное наследование, можно рассмотреть программы страхования жизни.

Сколько инструментов вам нужно

От вариантов на финансовом рынке действительно разбегаются глаза. В этом случае возникает справедливый вопрос: надо выбирать только один инструмент, скажем, один фонд, или можно использовать несколько?

В поисках ответа помните про диверсификацию по странам, отраслям и компаниям. В принципе, этому требованию соответствует фонд глобальных акций, но тогда в портфеле не будет облигаций, которые поддержат ваши инвестиции в период просадок. А если вы будете использовать один фонд со смешанной стратегией, возникнет риск управляющего. Грубо говоря, если вы вложите все средства в один фонд со смешанной стратегией, это означает, что вы доверите свои деньги одному управляющему. Это рискованно, потому что управляющий может сменить место работы, его стратегия может утратить эффективность и т. д. Поэтому нужно использовать хотя бы по одному продукту из каждого класса активов: акций, облигаций, драгметаллов и т. д.

Кроме этого, инвестиционный портфель можно разбить по странам или блокам стран (развитые и развивающиеся) и наряду с классическим инвестированием в акции и облигации с мировой диверсификацией попробовать инструменты, иногда способные переиграть рынок, такие как фонды активного управления, структурные продукты, робоэдвайзинг и т. д.

И основное правило: сохраняйте спокойствие и следуйте своей стратегии, ни на кого не оглядываясь. У всех свои цели, вот и вам важно придерживаться собственного плана инвестирования. Не паникуйте при малейших колебаниях: ваш горизонт инвестирования лежит дальше, чем завтрашний день, а просадка — отличная возможность докупить бумаги дешевле.

Источники:

- https://www.raiffeisen-media.ru/money/kak-sostavit-plan-investirovaniya-i-realizovat-ego/

- https://InvestorIQ.ru/teoriya/investitsionnoe-planirovanie.html

- https://spravochnick.ru/biznes-planirovanie/investicionnyy_biznes-plan/

- https://get-investor.ru/struktura-biznes-plana-dlya-investora