Определите величину ежегодного платежа займа в 350 тыс. руб., который должен погашаться равными частями в течение 5 лет при r=16 %

126000 руб.

50894 руб.

(*ответ к тесту*) 106903 руб.

166667 руб.

15000 руб.

Предприниматель может получить ссуду на условиях:

1. Ежемесячного начисления процентов из расчета 24 % годовых;

2. На условиях полугодового начисления процентов из расчета 26 % годовых;

3. На условиях годового начисления процентов из расчета 27 % годовых.

Какой вариант является наиболее предпочтительным?

(*ответ к тесту*) вариант 1

вариант 2

вариант 3

ни один из вариантов.

Стоимость оборотных активов составляет 350 тыс. руб., в том числе запасов – 100 тыс. руб., денежных средств – 50 тыс.руб., краткосрочных финансовых вложений – 10 тыс. руб., дебиторской задолженности – 150 тыс. руб., прочих оборотных активов – 40 тыс. руб. Стоимость краткосрочных обязательств составляет 300 тыс.руб. Определите коэффициент обеспеченности собственными оборотными средствами.

0,3;

0,7;

(*ответ к тесту*) 0,14;

0,2.

Безрисковая норма доходности равна 10 %, доходность рыночного портфеля — 14 %, акции компании А имеют бета-коэффициент, равный 1,4. определите премию за рыночный риск

(*ответ к тесту*) 4,0 %

19,6 %

15,6 %

5,6 %

К способам снижения риска относится:

а. реструктуризация предприятия

б. разделение риска

в. передача риска через организационно-правовую форму бизнеса

(*ответ к тесту*) верны утверждения Б и В.

Годовая эффективная процентная ставка рассчитывается как:

(1+ r)?

1/ (1+ r)?

(*ответ к тесту*) (1 + r/a)?- 1

(1+r)?

Найдите приведенные значения денежных потоков, если ставка дисконтирования составляет 10 %.

Годы Поток А Поток В

1 1000 3000

2 2000 2500

3 3000 2000

4 3000 1000

5 3500 1000

12500 и 9500

(*ответ к тесту*) 9036,5 и 7598

9500 и 12500

7598 и 9036,5

Предприниматель положил деньги в банк под 16 % годовых на 5 лет с ежеквартальным начислением процентов. Какова годовая эффективная процентная ставка?

Re=((1+r/m)^m)-1

(*ответ к тесту*) 17 %

16 %

15 %

14 %.

Среднерыночная доходность представляет собой:

среднегодовую доходность

меру систематического риска акций компании

ожидаемый среднегодовой темп прироста экономики в долгосрочной перспективе

(*ответ к тесту*) доходность рыночного портфеля

Безрисковая норма доходности равна 10 %, доходность рыночного портфеля — 14 %, акции компании А имеют бета-коэффициент, равный 1,4. определите требуемую доходность акций компании А.

14 %

19,6 %

(*ответ к тесту*) 15,6 %

5,6 %

Показатель

YTC

называется:

*

доходностью к досрочному погашению

Предполагается,

что компания «СТТ» в конце текущего

года выплатит дивиденды из расчета 0,50

долл. на акцию. Дивиденды будут расти с

постоянной скоростью 7 % в год. Требуемая

доходность акций составляет 15 %.

Безрисковая

доходность равна 9 %, доходность рыночного

портфеля – 14 %. Определите стоимость

акции компании.

*

7,1 долл.

Вам

предлагают облигацию за 40000 руб.,

приносящую по 5000 руб. в конце каждого

года из трех последующих лет и платеж

в 50000 руб. в конце четвертого года. Сейчас

Ваши деньги лежат в банке под 12 % годовых.

Определите доходность облигации к

погашению (YTM).

*

16,7 %

Вам

предлагают облигацию за 40000 руб.,

приносящую по 5000 руб. в конце каждого

года из трех последующих лет и платеж

в 50000 руб. в конце четвертого года. Сейчас

Ваши деньги лежат в банке под 12 % годовых.

Определите текущую (приведенную)

стоимость облигации.

*

43810 руб.

При

годовой ставке дисконта 20 % доходы от

инвестиций составили: первый год – 200

млн. руб., второй год – 350 млн. руб., третий

год – 480 млн. руб. Какова величина

приведенного дохода от инвестиций,

полученного за три года?

858,3

млн. руб.

* 687,4 млн. руб.

10030 млн.

руб.

540 млн. руб.

FM4

(r,

n)

= 1/

(1+r)ª

называется:

*дисконтирующий

множитель для аннуитета.

Сумма

в 200 тыс. руб. размещена в банке на три

года на условиях квартального начисления

процентов по ставке 16 % годовых (схема

сложных процентов) Какая сумма будет

на счете к концу финансовой операции?

*

320,2.тыс. руб.

Если

компании М имеет более высокий

бета-коэффициент, чем компания Н, то это

означает, что:

*

вложения в акции компании М более

рискованные

Определите

величину ежегодного платежа займа в

350 тыс. руб., который должен погашаться

равными частями в течение 5 лет при r=16

%

* 106903 руб.

Предприниматель

может получить ссуду на условиях:

1.

Ежемесячного начисления процентов из

расчета 24 % годовых;

2.

На условиях полугодового начисления

процентов из расчета 26 % годовых;

3.

На условиях годового начисления процентов

из расчета 27 % годовых.

Какой

вариант является наиболее предпочтительным

*вариант

1

Стоимость

оборотных активов составляет 350 тыс.

руб., в том числе запасов – 100 тыс. руб.,

денежных средств – 50 тыс.руб., краткосрочных

финансовых вложений – 10 тыс. руб.,

дебиторской задолженности – 150 тыс.

руб., прочих оборотных активов – 40 тыс.

руб. Стоимость краткосрочных обязательств

составляет 300 тыс.руб. Определите

коэффициент обеспеченности собственными

оборотными средствами.

*

0,14;

Безрисковая

норма доходности равна 10 %, доходность

рыночного портфеля — 14 %, акции компании

А имеют бета-коэффициент, равный 1,4.

определите премию за рыночный риск

*

4,0 %

К

способам снижения риска относится:

*верны

утверждения Б и В.

Годовая

эффективная процентная ставка

рассчитывается как:

*

(1 + r/a)ª-

1

Найдите

приведенные значения денежных потоков,

если ставка дисконтирования составляет

10 %.

|

Годы |

Поток А |

Поток В |

|

1 |

1000 |

3000 |

|

2 |

2000 |

2500 |

|

3 |

3000 |

2000 |

|

4 |

3000 |

1000 |

|

5 |

3500 |

1000 |

*

9036,5 и 7598

Предприниматель

положил деньги в банк под 16 % годовых на

5 лет с ежеквартальным начислением

процентов. Какова годовая эффективная

процентная ставка?

*

17 %

Среднерыночная

доходность представляет собой:

*

доходность рыночного портфеля

Безрисковая

норма доходности равна 10 %, доходность

рыночного портфеля — 14 %, акции компании

А имеют бета-коэффициент, равный 1,4.

определите требуемую доходность акций

компании А.

*15,6

%

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Узкоспециализированный материал для профессиональных инвесторов

и слушателей курса Fin-plan «Секреты фундаментального анализа».

Финансово-экономические расчеты чаще всего сопряжены с оценкой распределенных во времени денежных потоков. Собственно для этих целей и нужна ставка дисконтирования. С точки зрения финансовой математики и теории инвестиций этот показатель является одним из ключевых. На нем построены методы инвестиционной оценки бизнеса на основе концепции денежных потоков, с его помощью осуществляется динамическая оценка эффективности инвестиций как реальных, так и фондовых. На сегодняшний день существует уже более десятка способов выбора или вычисления этой величины. Овладение этими методами позволяет профессиональному инвестору принимать более взвешенные и своевременные решения.

Но, прежде чем переходить к методам обоснования этой ставки разберемся в ее экономической и математической сущности. Собственно к определению термина «ставка дисконтирования» применяются два подхода: условно математический (или процессный), а также экономический.

Классическое определение ставки дисконтирования проистекает из известной денежной аксиомы: «деньги сегодня дороже, чем деньги завтра». Отсюда ставка дисконтирования – это некоторая процентная величина, позволяющая привести стоимость будущих денежных потоков к их текущему стоимостному эквиваленту. Дело в том, что на обесценивание будущих доходов влияет много факторов: инфляция; риски неполучения, или недополучения дохода; упущенная выгода, возникающая при появлении более доходной альтернативной возможности вложения денежных средств в процессе реализации уже принятого инвестором решения; факторы системного характера и другие.

Применяя ставку дисконтирования в своих расчетах, инвестор приводит, или дисконтирует ожидаемые будущие денежные доходы к текущему моменту времени, тем самым учитывая выше перечисленные факторы. Дисконтирование позволяет инвестору также анализировать денежные потоки, распределенные во времени.

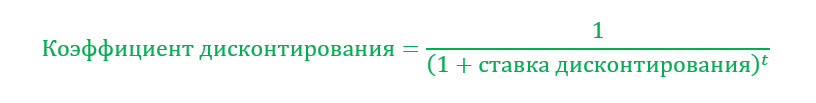

При этом нельзя путать ставку дисконтирования и коэффициент дисконтирования. Коэффициентом дисконтирования обычно оперируют в процессе расчетов, как некой промежуточной величиной, посчитанной на основе ставки дисконтирования по формуле:

где t – номер прогнозного периода, в котором ожидаются денежные потоки.

Произведение будущей величины денежного потока и коэффициента дисконтирования и показывает текущий эквивалент ожидаемого дохода. Однако математический подход не объясняет то, каким образом рассчитывается сама ставка дисконта.

Для этих целей применяется экономический принцип, согласно которому ставка дисконтирования – это некоторая альтернативная доходность сопоставимых инвестиций с одинаковым уровнем риска. Рациональный инвестор, принимая решение о вложении денежных средств, согласится на осуществление своего «проекта» только в том случае, если его доходность окажется выше альтернативной и доступной на рынке. Это непростая задача, поскольку сопоставить варианты инвестирования по уровню риска очень сложно, особенно в условиях недостатка информации. В теории принятия инвестиционных решений эта проблема решается путем разложения ставки дисконтирования на две составляющие – безрисковая ставка и риски:

Безрисковая ставка доходности одинакова для всех инвесторов и подвержена только рискам самой экономической системы. Остальные риски инвестор оценивает самостоятельно, как правило, на основе экспертной оценки.

Существует множество моделей обоснования ставки дисконтирования, но все они в том или ином виде соответствуют этому базовому фундаментальному принципу.

Таким образом, ставка дисконтирования всегда складывается из безрисковой ставки и суммарного инвестиционного риска конкретного инвестиционного актива. Отправной точкой в этом расчете является именно безрисковая ставка.

Безрисковая ставка

Безрисковая ставка (или ставка доходности свободная от риска) – это ожидаемая норма доходности активов, по которым собственный финансовый риск равен нулю. Другими словами, это доходность по абсолютно надежным вариантам вложения денежных средств, например, по финансовым инструментам, доходность которых гарантирована государством. Акцентируем внимание на том, что даже для абсолютно надежных финансовых вложений абсолютный риск не может отсутствовать (в этом случае и ставка доходности стремилась бы к нулю). В безрисковую ставку как раз и заложены факторы рисков самой экономической системы, рисков, на которые не может повлиять ни один инвестор: макроэкономические факторы, политические события, изменения законодательства, чрезвычайные антропогенные и природные события и т.п.

Следовательно, безрисковая ставка отражает минимально возможную доходность, приемлемую для инвестора. Безрисковую ставку инвестор должен выбрать для себя самостоятельно. Можно рассчитывать среднюю величину ставки из нескольких вариантов потенциально безрисковых инвестиций.

При выборе безрисковой ставки инвестор должен учитывать сопоставимость своих вложений с безрисковым вариантом по таким критериям как:

-

Масштаб или суммарная стоимость инвестиций.

-

Инвестиционный период или горизонт инвестирования.

-

Физическая возможность осуществления вложений в безрисковый актив.

-

Эквивалентность номинирования ставок в валюте, и другие.

В качестве безрисковой рекомендуется выбирать процентную ставку на уровне следующих вариантов:

-

Ставки доходности по срочным рублевым депозитам в банках высшей категории надежности. В России к таким банкам относят Сбербанк, ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк и ряд других, перечень которых можно посмотреть на сайте Центрального банка РФ. При выборе безрисковой ставки данным способом необходимо учитывать сопоставимость срока инвестирования и периода фиксации ставки по вкладам.

Приведем пример. Воспользуемся данными сайта ЦБ РФ. По состоянию на август 2017 г. средневзвешенные процентные ставки по депозитам в рублях на срок до 1 года составили 6,77%. Эта ставка и является безрисковой для большинства инвесторов, осуществляющих инвестирование на срок до 1 года;

-

Уровень доходности по российским государственным долговым финансовым инструментам. В этом случае безрисковая ставка фиксируется в виде доходности по облигациям федерального займа (ОФЗ). Эти долговые ценные бумаги эмитируются и гарантируются Министерством финансов РФ, поэтому считаются самым надежным финансовым активом в РФ. При сроке до погашения 1 год ставки по ОФЗ составляют на текущий момент от 7,5% до 8,5%.

-

Уровень доходности по иностранным государственным ценным бумагам. В данном случае безрисковая ставка приравнивается к доходности государственных облигаций США со сроками обращения от 1 года до 30 лет. Традиционно экономика США международными рейтинговыми агентствами оценивается на наивысшем уровне надежности, а, следовательно, доходность их государственных облигаций и признается безрисковой. Однако следует учитывать, что безрисковая ставка в этом случае номинирована в долларовом, а не рублевом эквиваленте. Поэтому, для анализа инвестиций в рублях необходима дополнительная корректировка на так называемый страновой риск;

-

Уровень доходности по российским государственным еврооблигациям. Такая безрисковая ставка также номинирована в долларовом эквиваленте.

-

Ключевой ставки ЦБ РФ. На момент написания этой статьи ключевая ставка составляет 9,0%. Считается, что эта ставка отражает цену денег в экономике. Рост этой ставки влечет удорожание кредита и является следствием нарастания рисков. Применять этот инструмент следует с большой осторожностью, так как это все-таки директивный, а не рыночный показатель.

-

Ставки рынка межбанковского кредитования. Эти ставки носят индикативный характер и более приемлемы по сравнению с ключевой ставкой. Мониторинг и перечень этих ставок опять же представлен на сайте ЦБ РФ. Например, по состоянию на август 2017 г.: MIACR 8,34%; RUONIA 8,22%, MosPrime Rate 8,99% (1 день); ROISfix 8,98% (1 неделя). Все эти ставки носят краткосрочный характер и представляют доходность по операциям кредитования наиболее надежных банков.

Расчет ставки дисконтирования

Для расчета ставки дисконтирования безрисковую ставку следует увеличить на рисковую премию, которую принимает на себя инвестор, осуществляя те или иные инвестиции. Оценить все риски невозможно, поэтому инвестор самостоятельно должен принять решение о том, какие риски и как должны быть учтены.

На величину рисковой премии и в конечном итоге ставку дисконтирования наибольшее влияние оказывают следующие параметры:

-

Размер компании-эмитента и стадия ее жизненного цикла.

-

Характер ликвидности акций компании на рынке и их волатильность. Наиболее ликвидные акции генерируют меньший риск;

-

Финансовое состояние эмитента акций. Стабильное финансовое положение повышает адекватность и точность прогнозирования денежного потока компании;

-

Кредитный рейтинг и кредитная история компании;

-

Деловая репутация и восприятие компании рынком, ожидания инвесторов в отношении компании;

-

Отраслевая принадлежность и риски, присущие этой отрасли;

-

Степень подверженности деятельности компании-эмитента макроэкономической конъюнктуре: инфляции, колебанию процентных ставок и валютных курсов и т.п.

-

В отдельную группу рисков выносят так называемые страновые риски, то есть риски вложения в экономику конкретного государства, России например. Страновые риски как правило уже включены в безрисковую ставку, если сама ставка и безрисковая доходность номинированы в одинаковых валютах. Если же безрисковая доходность в долларовом эквиваленте, а ставка дисконтирования нужна в рублях тогда необходимо будет добавить еще и страновой риск.

Это лишь краткий перечень рисковых факторов, которые могут быть учтены в ставке дисконтирования. Собственно, в зависимости от способа оценки инвестиционных рисков и различаются методы расчета ставки дисконтирования.

Кратко рассмотрим основные методы обоснования ставки дисконта. На сегодняшний день классифицированы более десятка методов определения этого показателя, однако все они группируются следующим образом (от простых к сложным):

-

Условно «интуитивные» — основаны скорее на психологических мотивах инвестора, его личном убеждении и ожиданиях.

-

Экспертные, или качественные — основаны на мнении одного или группы специалистов.

-

Аналитические – базируются на статистике и рыночных данных.

-

Математические, или количественные — требуют математического моделирования и обладания соответствующими знаниями.

«Интуитивный» способ определения ставки дисконтирования

По сравнению с остальными методами данный способ является самым простым. Выбор ставки дисконтирования в данном случае никак не обоснован математически и представляет собой лишь желание инвестора, либо его предпочтение об уровне доходности своих вложений. Инвестор может опираться на свой предыдущий опыт, либо на доходность аналогичных вложений (не обязательно собственных) в том случае, если информация о доходности альтернативных инвестиций ему известна.

Чаще всего ставка дисконтирования «интуитивно» рассчитывается приближенно путем умножения безрисковой ставки (как правило, это просто ставка по депозитам или ОФЗ) на некий поправочный коэффициент 1,5, или 2 и т.д. Таким образом, инвестор как-бы «прикидывает» для себя уровень рисков.

Например, мы при расчете дисконтированных денежных потоков и справедливой стоимости компаний, в которые планируем инвестировать, как правило используем следующую ставку: средняя ставка по депозитам, умноженная на 2, если речь идет о голубых фишках и применяем более высокие коэффициенты, если речь идет о компаниях 2-го и 3-го эшелона.

Данный способ наиболее прост для частного инвестора практика и применяется даже в крупных инвестиционных фондах опытными аналитиками, однако он не в почете среди ученых экономистов, поскольку допускает «субъективность». В связи с этим мы в этой статье дадим обзор и других методов определения ставки дисконтирования.

Расчет ставки дисконтирования на основе экспертной оценки

Экспертный метод применяется тогда, когда инвестиции сопряжены с вложением средств в акции компаний новых отраслей или видов деятельности, стартапов или венчурных фондов, а также когда отсутствует адекватная рыночная статистика или финансовая информация о компании эмитенте.

Экспертный метод определения ставки дисконтирования заключается в опросе и усреднении субъективного мнения различных специалистов об уровне, например, ожидаемой доходности конкретных инвестиций. Недостатком такого подхода является относительно высокая доля субъективизма.

Повысить точность расчетов и несколько нивелировать субъективные оценки можно разложив ставку на безрисковый уровень и риски. Безрисковую ставку инвестор выбирает самостоятельно, а оценку уровня инвестиционных рисков, примерное содержание которых мы описали ранее, осуществляют уже эксперты.

Метод хорошо применим для инвестиционных команд, в которых работают инвестиционные эксперты различного профиля (валютные, отраслевые, сырьевые и т.д.).

Расчет ставки дисконтирования аналитическими способами

Аналитических способов обоснования ставки дисконтирования существует достаточно много. Все они опираются на теории экономики фирмы и финансового анализа, финансовую математику и принципы оценки бизнеса. Приведем несколько примеров.

Расчет ставки дисконтирования на базе показателей рентабельности

В данном случае обоснование ставки дисконтирования осуществляется на основе различных показателей рентабельности, которые в свою очередь рассчитываются по данным бухгалтерского баланса и отчета о прибылях и убытках. В качестве базового используется показатель рентабельности собственного капитала (ROE, Return On Equity), но могут быть и другие, например, рентабельность активов (ROA, Return On Assets).

Чаще всего применяется для оценки новых инвест-проектов в рамках уже существующего бизнеса, где ближайшая альтернативная ставка доходности, как раз и есть рентабельность текущего бизнеса.

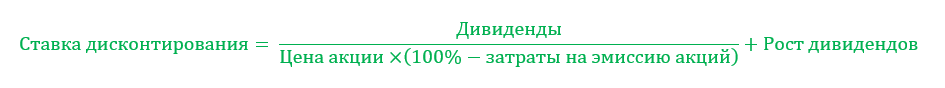

Расчет ставки дисконтирования на основе модели Гордона (модели постоянного роста дивидендов)

Данный способ расчета ставки дисконтирования приемлем для компаний, выплачивающих дивиденды на свои акции. Этот метод предполагает выполнение нескольких условий: выплата и положительная динамика дивидендов, отсутствие ограничения по срокам существования бизнеса, стабильный рост доходов компании.

Ставка дисконтирования в данном случае равна ожидаемой доходности собственного капитала компании и рассчитывается по формуле:

Данный методы применим для оценки инвестиций в новые проекты компании, акционерами данного бизнеса, которые не контролируют прибыль, а получают лишь дивиденды.

Расчет ставки дисконтирования методами количественного анализа

С позиции теории инвестиций эти методы и их вариации являются основными и самыми точными. Несмотря на множество разновидностей, все эти методы можно свести к трем группам:

-

Модели кумулятивного построения.

-

Модели оценки капитальных активов CAPM (Capital Asset Pricing Model).

-

Модели средневзвешенной стоимости капитала WACC (Weighted Average Cost of Capital).

Большинство из этих моделей достаточно сложны, требуют определенной математической или экономической квалификации. Мы рассмотрим общие принципы и базовые расчетные модели.

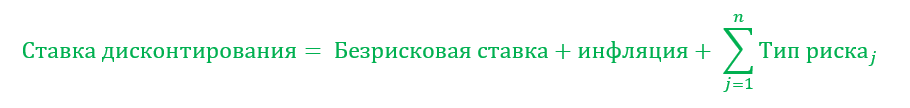

Модель кумулятивного построения

В рамках этого способа ставка дисконтирования представляет собой сумму безрисковой ставки ожидаемой доходности и суммарного инвестиционного риска по всем типам риска. Метод обоснования ставки дисконта на основе рисковых премий к безрисковому уровню доходности используется тогда, когда сложно или невозможно оценить методами математической статистики взаимосвязь риска и доходности инвестиций в анализируемый бизнес. В общем виде формула расчета выглядит так:

Модель оценки капитальных активов CAPM

Автором этой модели является нобелевский лауреат по экономике У. Шарп. Логика этой модели не отличается от предыдущей (ставка доходности складывается из безрисковой ставки и рисков), различен способ оценки инвестиционного риска.

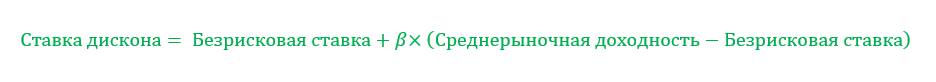

Эта модель считается фундаментальной, поскольку устанавливает зависимость доходности от степени ее подверженности внешним факторам рыночного риска. Эта взаимосвязь оценивается через так называемый «бета»-коэффициент, по сути являющийся мерой эластичности доходности актива к изменению средней рыночной доходности аналогичных активов на рынке. В общем виде модель САРМ описывается формулой:

Где β – «бета»-коэффициент, мера систематического риска, степень зависимости оцениваемого актива от рисков самой экономической системы, а среднерыночная доходность – это средняя доходность на рынке аналогичных инвестиционных активов.

Если «бета»-коэффициент выше 1, то актив «агрессивный» (более доходный, меняется быстрее рынка, но и более рискованный по отношению к аналогам на рынке). Если «бета»-коэффициент ниже 1, то актив «пассивный» или «защитный» (менее доходный, но и менее рискованный). Если «бета»-коэффициент равен 1, то актив «безразличный» (доходность его меняется параллельно рынку).

Рассчитать «бета»-коэффициент инвестор может самостоятельно, на основе методов математической статистики. Как это делать и специальную программу для этого мы даем в курсе «Секретное оружие портфельных инвесторов».

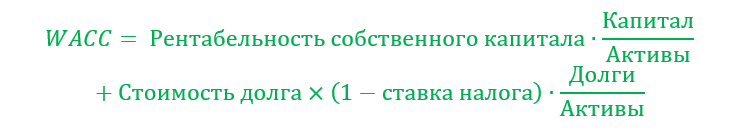

Расчет ставки дисконтирования на основе модели WACC

Оценка ставки дисконтирования на основе средней взвешенной стоимости капитала компании позволяет оценить стоимость всех источников финансирования ее деятельности. Этот показатель отражает фактические затраты компании на оплату заемного капитала, акционерного капитала, иных источников взвешенных по их доле в общей структуре пассива. Если фактическая доходность компании выше WACC, тогда она генерирует некую добавленную стоимость для своих акционеров, и наоборот. Именно поэтому показатель WACC также рассматривают как барьерное значение требуемой доходности для инвесторов компании, то есть ставку дисконтирования.

Расчет показателя WACC осуществляется по формуле:

Конечно же, спектр методов обоснования ставки дисконтирования достаточно широк. Мы описали лишь основные способы, чаще всего применяемые инвесторами в той или иной ситуации. Как мы сказали ранее в нашей практике мы используем самый простой, но достаточно эффективный «интуитивный» способ определения ставки. Выбор конкретного способа всегда остается за инвестором. Обучиться всему процессу принятия инвестиционных решений на практике можно на наших курсах в Школе разумного инвестирования. Глубоким методикам аналитики мы учим уже на втором уровне обучения, на курсах повышения квалификации практикующих инвесторов. Оценить качество нашего обучения и сделать первые шаги в инвестировании можно уже записавшись на наши бесплатные вводные онлайн-семинары.

Если статья была для Вас полезной, поставьте лайк и поделитесь ей с друзьями!

Прибыльных Вам инвестиций!