Крупнейший застройщик Китая — на грани банкротства. Он должен кредиторам $305 млрд. В четверг Evergrande пропустила выплату купонов по долларовым бондам. Стоит ли иностранным инвесторам ждать выплат от компании?

Недостроенный жилой комплекс Evergrande в Гонконге

Крупнейший китайский застройщик Evergrande пропустил платеж процентов по бондам. В четверг, 23 сентября, компания должна была выплатить $83,5 млн в качестве купонов по пятилетним долларовым облигациям со сроком погашения в марте 2022 года. Однако иностранные владельцы бумаг не получили ни выплат, ни каких-либо объяснений от компании, сообщили агентству Reuters два человека, знакомых с ситуацией.

Аналогичную информацию дал телеканалу CNBC портфельный управляющий одного из частных банков, который работает с облигациями в Азии уже 15 лет. По его словам, к концу четверга на счета его клиентов не поступали процентные платежи по облигациям с погашением в 2022 году. Его клиенты — в основном состоятельные люди, добавил собеседник CNBC.

К утру пятницы компания не сделала никаких заявлений и не подавала никаких документов на биржу Гонконга, что оставило инвесторов в подвешенном состоянии, пишет CNBC.

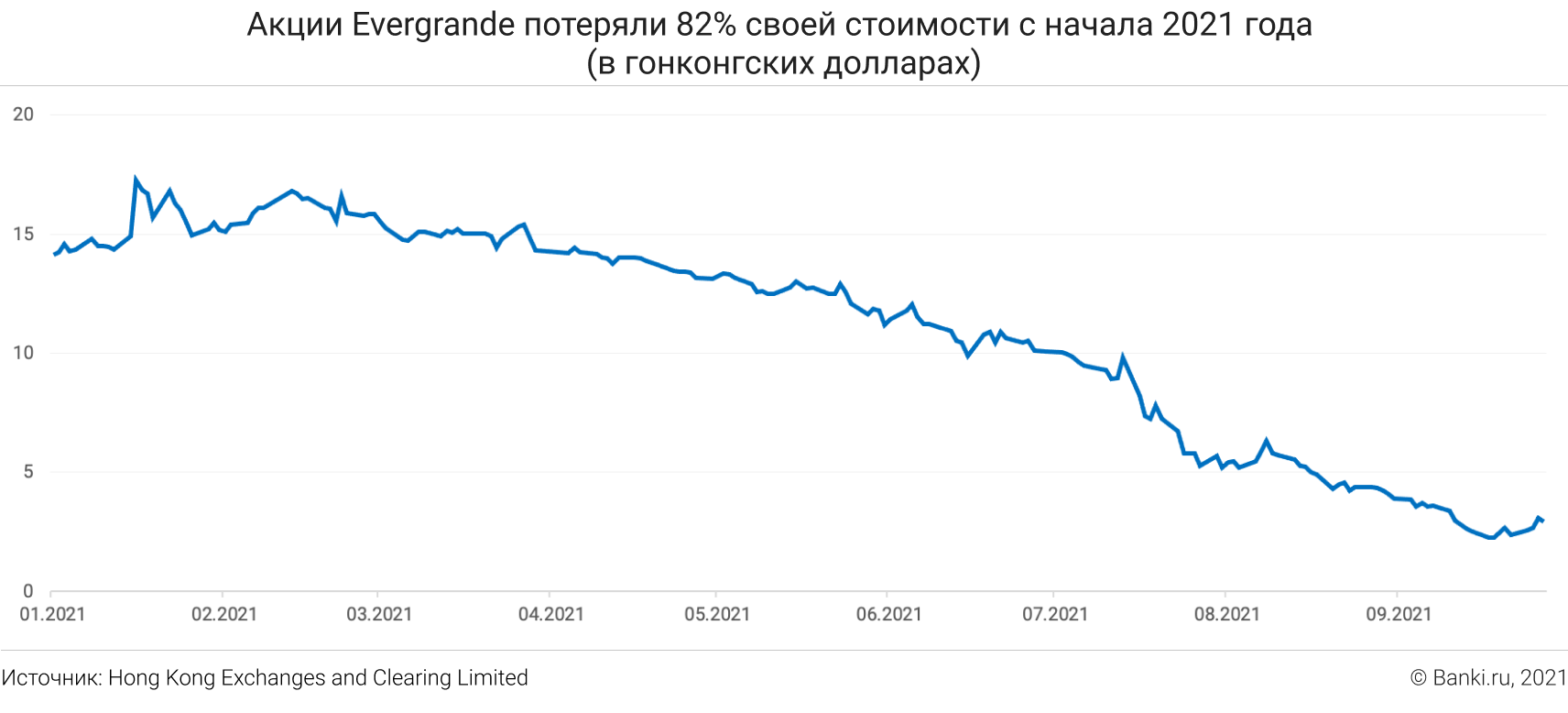

Новость заметно ухудшила настроения участников рынка. Акции Evergrande на торгах в Гонконге 24 сентября закрылись снижением на 11,61%, до 2,36 гонконгского доллара за бумагу. А

депозитарные расписки

китайского застройщика на внебиржевом рынке США по итогам предыдущего дня снизились на 13,1%, до $8,69.

Что значит невыплата купонов по облигациям для инвесторов

Аналитики в основном ожидали, что крупнейший застройщик КНР пропустит выплату купона в четверг. Ранее на этой неделе S&P Global сообщило, что

дефолт

вероятен. Тем не менее у держателей долларовых облигаций есть еще надежда на выплаты.

«Evergrande не выплатила купон на $83,5 млн по долларовой

облигации

. Предельный срок выплаты наступил сегодня в полдень в Гонконге (полночь четверга в Нью-Йорке). Теперь у компании 30-дневный период отсрочки, в течение которого компания может совершить платеж. После этого по облигациям объявят дефолт», — рассказал старший экономист по Китаю в Capital Economics Джулиан Эванс-Причард.

«Но, похоже, приоритет компании — ее внутренние обязательства», — добавил эксперт. Evergrande — как и обещала — выплатила купоны по внутренним облигациям, номинированным в юанях. Их в основном держат китайские граждане, в то время как долларовые облигации в основном покупают иностранцы. Общий объем выплат составил 232 млн юаней ($35,9 млн).

Иностранные граждане могут так и не дождаться выплат, несмотря на то что власти Китая попросили Evergrande принять все возможные меры, чтобы избежать дефолта. Пострадать могут многие: по данным Morningstar, в последние несколько месяцев фонды, принадлежащие UBS, HSBC и Blackrock, активно скупали облигации Evergrande.

К тому же уже 29 сентября застройщик должен совершить второй платеж — $47,5 млн по семилетним долларовым облигациям со сроком погашения в 2024 году. Подобные суммы могут быть неподъемными для сильно закредитованной компании, которая еще в середине сентября предупредила, что может объявить дефолт по своему долгу.

Фото: Qilai Shen / Bloomberg

Что происходит с застройщиком

Совокупная задолженность Evergrande составляет $305 млрд. При этом у девелопера все меньше возможностей отдавать долги, учитывая падение спроса на недвижимость: компания сообщила, что в летний период продажи обвалились на 88%.

Застройщик оказался на грани банкротства. Несмотря на запланированные меры — распродажу активов и реструктуризацию долга, — улучшения ситуации не предвидится. Агентство кредитных рейтингов Fitch Ratings 7 сентября понизило рейтинг Evergrande с CCC + до CC, что означает высокую вероятность дефолта.

Газета The Wall Street Journal сообщила в четверг, что китайское правительство попросило местных чиновников подготовиться к возможному краху Evergrande. В частности, регуляторы рекомендовали договориться с местными государственными и частными застройщиками о возможном завершении строящихся жилых объектов Evergrande, а также подготовиться к возможным беспорядкам.

Утонет Evergrande или нет — в любом случае пострадают инвесторы

Компания может реструктуризировать свои долги и продолжить работу или может быть ликвидирована, однако в любом случае инвесторы, купившие ее финансовые инструменты, скорее всего, понесут убытки, прокомментировал ситуацию глава отдела глобальной рыночной стратегии Wells Fargo Investment Institute Пол Кристофер.

Наиболее вероятным сценарием является реструктуризация всех или части обязательств, возможно, с участием правительства, полагает директор по инвестициям УК «Открытие» Виталий Исаков.

«В первую очередь будут удовлетворяться требования клиентов (покупателей недвижимости), работников, поставщиков, государственных банков. Иностранные держатели облигаций и акций могут потерять существенную часть своих вложений — их вряд ли будут спасать. Реструктуризация обязательств приведет к переоценке инвесторами рисков в секторе», — предупредил эксперт.

«Мы пока продолжаем придерживаться мнения, что ликвидация компании маловероятна, учитывая размер Evergrande и количество заинтересованных сторон, — отметил портфельный управляющий УК «Альфа-Капитал» Дмитрий Дорофеев. — Пекин никогда не недооценивал системную важность компании, и правительство, очевидно, потребовало от компании в первую очередь учитывать интересы покупателей жилья, поставщиков и сотрудников. Тем не менее регулирующие органы склоняются к рыночному решению долговых проблем Evergrande, но в первую очередь за счет держателей облигаций и банковского долга компании».

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании

Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

В Китае несколько дней подряд сотни инвесторов и дольщиков собираются у стен штаб-квартиры компании Evergrande, которая перестала выполнять свои долговые обязательства. В случае обвала крупнейший девелопер Китая, общая сумма обязательств которого сейчас превышает $300 млрд, может не только потянуть за собой экономику страны, но и подтолкнуть мир к новом кризису, похожему на кризис 2008 года

Китайские обманутые дольщики

Сотни негодующих инвесторов в понедельник, 13 сентября, окружили штаб-квартиру китайского застройщика Evergrande в Шэньчжэне. На фоне слухов о близком банкротстве компании они требовали выплат по долгам. Руководство застройщика категорически отрицало эти слухи, однако признавало, что компания столкнулась с «неожиданными трудностями».

Трудностей у компании действительно хватает, так как к протестам с тех пор присоединились покупатели недвижимости, некоторые из которых приезжают из других регионов Китая, и даже сотрудники самой компании, которым та продавала свои инвестпродукты, пишет Bloomberg. По данным издания, общее количество инвесторов, у которых есть на руках бумаги Evergrande, составляет около 70 000 человек.

Подразделение по управлению капиталом Evergrande сообщило, что в данный момент компания не может позволить себе выплатить инвесторам $6,2 млрд сразу. Компания предложила различные варианты решений.

- План для инвесторов, у которых уже подошло время выплат: по истечении срока выплат в конце месяца выплачивается 10%, оставшиеся средства выдаются по 10% каждые три месяца.

- Инвесторы, у которых еще не подошел срок выплат, могут использовать свои средства, чтобы снизить стоимость нового жилья: скидка 7,2% на дома, 5,4% на квартиры, 4,8% на коммерческие помещения и автомобильные парковки.

- Также можно использовать эти средства для частичной оплаты недвижимости.

Однако многие инвесторы беспокоятся, что компания просто не доживет до момента погашения всех выплат. Общие обязательства компании составили $302 млрд. 30 июня долг Evergrande составлял $89 млрд, что было самым низким показателем за последние пять лет. Но торговая и прочая кредиторская задолженность повысилась на 15% по сравнению с шестью месяцами ранее, до рекордных $147,85 млрд.

Компания получила авансовые платежи по объектам, которые еще не были достроены, более чем от 1,5 млн покупателей жилья. Аналитик Айрис Чэнь из гонконгского офиса Nomura утверждает, что инвесторы смогут вернуть лишь 25% своих средств. Evergrande соберет их частично из продаж активов на $12,42 млрд.

Распродажа активов

По данным Bloomberg, власти Китая уже предупредили банки-кредиторы, что на следующей неделе запланированных выплат процентов по кредитам Evergrande ждать не стоит. Одновременно компания наняла внешних консультантов для помощи в реструктуризации долга — из американской компании Houlihan Lokey, которые уже сотрудничали с обанкротившимися бизнесами Enron, Lehman Brothers, Luckin Coffee, и Admiralty Harbour Capital.

В поисках решения руководство компании задумалось о продаже своей доли в бизнесе по производству электромобилей, а также в сфере управления недвижимостью. Также ведутся переговоры о продаже 26-этажного China Evergrande Center, который служит аналогом штаб-квартиры компании в Гонконге. Если у Evergrande не получится найти новое финансирование, она не сможет ни заплатить поставщикам, ни закончить строительство крупных проектов. Источники Bloomberg сообщают, что сейчас большая часть оборотных средств компании направляется исключительно на завершение начатых проектов, но имеющихся денег недостаточно даже для этого.

Во вторник, 14 сентября, в документах для Гонконгской биржи, где торгуются акции компании, Evergrande все же признала вероятность объявления дефолта по долгам, в случае если найти покупателей для активов не получится, и отметила, что пока не удалось продать выставленные на торги офисные здания в Гонконге в запланированные сроки. Для решения проблемы компания активно распродает свои активы, в том числе инвестиционную недвижимость, отели и другое имущество.

С чего все началось

China Evergrande Group — это инвестиционный холдинг, действующий в разных сферах, а также крупнейший оператор жилой недвижимости в провинции Гуандун и один из крупнейших операторов недвижимости Китая. Он находится на 31-м месте среди крупнейших компаний КНР в глобальном списке Forbes. Кроме операций с недвижимостью, Evergrande занимается строительством, туризмом, гостиничным бизнесом, тематическими парками, здравоохранением, производством электромобилей, спортивным и развлекательным бизнесом. Миноритарным акционером компании является глава корпорации Alibaba Group Джек Ма. Компания расширялась «в долг» и активно вкладывалась в футбол и электромобили.

Еще недавно казалось, что Evergrande удачно пережила коронакризис, увеличив продажи в 2020 году: в июне они выросли на 51,3% по сравнению с аналогичным периодом прошлого года. Однако в 2021 году компания сообщила о снижении темпов продаж недвижимости в летний период на 88%: в июне объем продаж составил $11,12 млрд, в июле — $6,8 млрд, а в августе — $5,91 млрд, что на 26% ниже, чем в августе прошлого года. Компания прогнозирует дальнейший спад продаж недвижимости, что повлияет на денежный поток внутри компании и ликвидность.

При этом The Economist уже в 2020-м писал, что долги компании несовместимы с нормальной деятельностью. В сентябре 2020 года фирма объявила об акции: «скидка 30% на все виды недвижимости». Издание отмечало, что это явно указывает на острый недостаток наличных средств компании при накопившихся огромных долгах. В конце июня 2021-го долг Evergrande за год насчитывал $37,27 млрд (долг по счетам и торговой кредиторской задолженности для расчета с подрядчиками в течение следующих 12 месяцев), что на 28,5% меньше, чем аналогичные показатели 2020 года. При этом объем наличных средств компании ($13,48 млрд) был меньше этой суммы в три раза.

Чем это закончится

Акции Evergrande на Гонконгской бирже падают с февраля 2021 года и до сегодняшнего момента снизились уже более чем в пять раз (с $15,8 до $2,97, что даже ниже котировок акций во время IPO компании в 2009-м, когда они составили $4,05).

Из-за угрозы дефолта компании кредитное рейтинговое агентство Fitch понизило рейтинг долгосрочных долговых обязательств до самого низкого уровня «CC», что на четыре уровня ниже, чем долг инвестиционного уровня. Специалисты компании считают, что понижение в рейтинге отражает мнение о приближающемся дефолте девелопера, кредитный риск велик из-за недостатка ликвидности, снижения контрактных продаж. Компания Moody’s Investors Service также понизила рейтинг Evergrande до своего самого низкого уровня «C».

Агентство Fitch накануне заявило, что проблемы компании Evergrande и ее возможное банкротство могут повлечь за собой проблемы для других секторов китайской экономики, включая банковский.

Сходство кейса Evergrande c ситуацией, предшествовавшей кризису 2008 года, аналитики видят в том, что китайский девелопер, как и Lehman Brothers тогда, накопил большой объем так называемых мусорных облигаций, являясь самым крупным их эмитентом в Азии, при этом «скрытая» задолженность компании может превышать «официальную».

«Если Evergrande объявит дефолт по долгам и запустит процесс реструктуризации, нет никаких причин думать, что этим все закончится, — говорит Майкл Лори из компании SC Lowy, специализирующейся на проблемных долгах. — Существуют и другие закредитованные девелоперы, у которых такие же проблемы с ликвидностью».

Китайскому правительству сейчас придется вырабатывать новые механизмы регулирования долгового кризиса у компаний уровня Evergrande, пишет Bloomberg. В прошлом китайские власти уже спасали фирмы с плохими долгами, которые имели значение для экономики. Например, China Huarong — крупнейшая финансовая компания по управлению активами и долгами. Ее долг составил $15,9 млрд, и государственные предприятия вывели ее из кризиса путем рекапитализации, поэтому масштабного краха отрасли это за собой не повлекло. Правда, долг Evergrande в 20 раз больше, чем у China Huarong. Кроме того, существенная часть активов Evergrande на данный момент состоит на 60% из недостроенных объектов. Как пишет Bloomberg, компанию могло бы спасти, если бы эти активы у них выкупило государственное предприятие, у которого много наличных денег, но желающих пока нет.

Evergrande действительно too big to fail (слишком большая, чтобы обанкротиться), впрочем, именно так говорили и о Lehman Brothers. Компания строит 600 000 домов ежегодно, реализует проекты в 229 городах и генерирует более 3 млн рабочих мест. Это означает, что возможное банкротство компании приведет к коллапсу на рынке рабочей силы Китая, оставив значительную часть населения без работы. Последствия невыплаты долга также могут ударить по экономике страны: Evergrande должна деньги 171 банку и 121 финансовой организации.

Однако в ближайшей перспективе можно ожидать скорее не финансового кризиса, а краха в секторе недвижимости, говорят аналитики Reuters. Лихорадочные распродажи Evergrande, которой срочно нужны деньги, могут спровоцировать обвал цен и серьезные проблемы для других китайских девелоперов. К тому же они отмечают, что власти Китая в большей степени контролируют свою финансовую систему, чем американские времен 2008 года. Большинство экспертов прогнозируют управляемое банкротство компании, в ходе которого власти постараются защитить интересы мелких инвесторов. «Мы не думаем, что правительство заинтересовано в том, чтобы выкупать Evergrande, — пишет Айрис Чэнь из Nomura в аналитической записке. — Но подталкивать компанию к падению оно тоже не будет».

Второй по величине девелопер КНР попал в долговую яму и рискует затащить туда других. Как это скажется на российском рынке и чем сейчас защитить свои активы?

В Китае назревает масштабный кризис на рынке недвижимости. Помимо Evergrande, оказавшегося в шаге от банкротства, на грани коллапса еще две крупные девелоперские компании. Modern Land, строившая дома в полусотне городов Китая, обратилась к инвесторам с просьбой перенести погашение облигационного платежа на сумму 250 млн долларов с конца октября 2021 года на январь 2022 года. Компания объяснила это решение тем, что хочет улучшить управление ликвидностью (то есть свободными деньгами) и «избежать любого потенциального дефолта по платежам». Пропустила выплаты по кредитам на сумму 315 млн долларов и девелоперская группа Fantasia Holdings, строившая недвижимость люксового сегмента.

Японская финансовая компания Nomura Holdings оценила общий объем долгов китайских застройщиков в 5 трлн долларов, а вероятность дефолта в 40%. Все это симптомы опасного явления — пузыря на рынке недвижимости с долгом больше, чем у американских компаний перед мировым коллапсом в 2008 году.

Почему у китайских застройщиков неприятности?

После мирового экономического кризиса 2008 года правительство КНР решило, что драйвером развития национальной экономики будет строительная отрасль. К этому моменту рост за счет экспорта товаров, произведенных на китайских фабриках, практически исчерпался, да и отношения с западным миром ухудшились.

Еще до пандемии в Китае стоимость активов в сфере недвижимости и строительства достигла 52 трлн долларов США. Инвестиции в этот сектор оценивались в 10% ВВП страны. Например, в США они составляют 4%.

При этом застройщики возводили дома в основном по государственной программе переселения жителей из сел в города, то есть недвижимость продавали с минимальной наценкой в 5% к себестоимости. Девелоперы едва окупали затраты на строительство. В то же время спрос на жилье в последние годы оставался невысоким: 60% населения в 2019 году уже и так жило в городах. Все это привело к появлению пустующих городов-призраков.

Но застройщики продолжали возводить дома и набирать кредиты. Некоторые даже не стеснялись займов на теневом рынке, то есть заключали подпольные сделки с официально существующими банками, но не регистрировали их в Народном банке Китая (выполняет функции Центробанка) и Комиссии по регулированию банковской деятельности, либо брали деньги у трастовых фондов. На какое-то время правительство отпустило ситуацию, но потом самым большим должникам перекрыли доступ к кредитованию. Среди тех, кого отрезали от денег, оказался Evergrande.

Выбор пользователей Банки.ру

| Название компании | Изменения за год | Покупка |

|---|---|---|

|

Красный Октябрь |

+545.86% |

Купить |

|

Ашинский метзавод |

+374.27% |

Купить |

|

Иркут НПК |

+289.75% |

Купить |

|

Инвест-девелопмент |

+284.62% |

Купить |

|

ГТМ |

+281.91% |

Купить |

Кому и за что должен Evergrande?

Второй по величине девелопер Китая — это крупный холдинг, у которого 1 300 проектов почти в 300 городах страны. На его стройках трудятся до 3 млн человек. А общая сумма его обязательств — 1,97 трлн юаней (305 млрд долларов США), это 2% ВВП Китая. В числе кредиторов Evergrande — 170 банков и 120 финансовых организаций.

Только за последнее время девелопер пропустил сроки выплат по кредитам двум крупнейшим банкам и дважды отложил платежи по долларовым облигациям на сумму 83,5 млн долларов. Торги акциями компании на Гонконгской бирже приостановили 4 октября 2021 года.

В случае банкротства застройщик заморозит строительство более 1,5 млн квартир.

Глава департамента финансовых рынков Народного банка Китая Цзоу Лань признал, что Evergrande погряз в долгах из-за плохого управления, бездумно расширялся, не следил за рыночной ситуацией, в итоге его финансовые показатели серьезно просели. Девелопер владел множеством непрофильных активов. В том числе сетью отелей, футбольным клубом «Гуанчжоу», куда одного за другим приглашали звездных тренеров из Европы, и автомобильной компанией China Evergrande New Energy Vehicle Group, которая планирует наладить выпуск электрокаров, с тем чтобы производить до 1 млн машин в год к 2022 году.

Evergrande безуспешно пытается продать свои активы в Гонконге и материковом Китае, чтобы реструктурировать долги. Госкомпания Yuexiu Property отказалась покупать штаб-квартиру девелопера в Гонконге стоимостью 1,7 млрд долларов из-за финансового состояния компании.

Вместе с тем Лань оценил влияние задолженности Evergrande на финансовый сектор страны как контролируемое.

Как кризис строек повлияет на китайскую экономику?

Параллели между американским ипотечным кризисом 2008 года и проблемами китайских застройщиков напрашиваются сами собой. Но аналитики, опрошенные Банки.ру, считают, что пока рано говорить о начале глобальных экономических потрясений.

Нужно дождаться конкретных действий правительства КНР по спасению застройщика или, наоборот, бездействия, которое в итоге приведет к распродаже на фондовых биржах, считают в инвестиционной компании «Финам».

«Китай вплотную приблизился к рецессии, многие аналитики уже заявляют о стагфляции (росте цен при общем экономическом спаде. — Прим. ред.). И именно на этом фоне банкротство крупнейших девелоперов может являться спусковым крючком для формирования панических настроений на глобальных площадках», — говорит Ярослав Кабаков, директор по стратегии «Финама».

Не спешить с выводами предлагают и в «БКС Мир инвестиций». «Пока не ясно, когда власти будут спасать компанию, но и допускать кризиса не в их интересах. Он повлияет не только на важнейшую часть экономики — стройку, но и на финансовый и трудовой рынки», — считает Павел Гаврилов, эксперт по фондовому рынку инвестиционной компании.

Тем не менее последствия проблем китайских девелоперов в каком-то виде уже отражаются и на мировой экономике, и на российской. «Такие процессы происходят в момент замедления темпов роста второй по величине экономики в мире, роста цен на энергоносители, дефицита электроэнергии, нарушения цепочки поставки комплектующих. Все это усиливает общее падение спроса, увеличивая расходы на топливо и товары первой необходимости», — объясняет Ярослав Кабаков.

Самый плохой сценарий для России

Если китайские девелоперы станут причиной глобального кризиса, российская экономика почувствует его удар. «Могут пострадать металлурги, ориентированные на экспорт, — отмечает Павел Гаврилов из «БКС Мир инвестиций». — Цепная реакция в мире придет и в Россию». За этим может последовать падение индекса Мосбиржи и курса рубля.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Что делать инвесторам?

Всего на биржах Москвы и Санкт-Петербурга торгуются около 30 компаний из материкового Китая, Тайваня и Гонконга. Большая часть из них представлена на петербургской бирже. Это и популярные у россиян Alibaba и Baidu, производитель электрокаров Li Auto, и варианты вроде TAL education Group (сервис, предлагающий репетиторов для людей всех возрастов), 51job (портал по поиску работы).

«Объем торгов этими ценными бумагами по результатам сентября 2021 года составил 12,9% общего объема торгов. В портфелях инвесторов на СПБ Бирже данные бумаги заняли 14,39% от общего размера портфеля на конец сентября», — сообщает Николай Балыков, руководитель управления маркетинговых коммуникаций департамента маркетинга СПБ Биржи.

Это означает, что россияне китайским рынком интересуются, покупают крупные зарекомендовавшие себя компании, но все равно больше верят в российский и американский рынок.

Инвесторам стоит подготовиться к просадкам и выкупам активов, прогнозируют аналитики. Защитить капитал поможет старая добрая диверсификация. «Классический защитный актив — золото, больше наличных в валюте, вкладах или облигациях», — напоминает Павел Гаврилов.

Как заработать на просадке?

Самые смелые могут попытаться сделать деньги на китайском рынке. «Сегодня каждый считает своим долгом рассказать, почему покупать акции китайских компаний не надо. Но пройдет несколько лет, новостной фон станет позитивным, а вы будете жалеть, что не инвестировали сейчас. Так происходит в каждый кризис», — предупреждает инвестиционный советник Владимир Верещак.

Вот и Evergrande приносит своим инвесторам не только плохие новости. Во вторник, 19 октября 2021 года, компания выплатила купоны по облигациям почти на 122 млн юаней (это 19 млн долларов США).

По мнению Владимира Верещака, сейчас вполне можно покупать акции китайских компаний, где есть перспективы для роста. «Китай — одна из самых экологически загрязненных стран в мире. Большую часть энергии в стране производят угольные электростанции, — объясняет инвестиционный советник. — Правительство понимает это и уже который год проводит реформы, направленные на снижение выбросов в атмосферу парникового газа. Активно развивается сектор альтернативной энергетики. В нем есть хорошие инвестиционные возможности».

Тем, кто боится ошибиться с отдельными эмитентами, могут быть интересны фонды, тот же FXCN от FinEx. Есть свои варианты и среди БПИФов у «Альфа Капитала».

Анна РОДИНА для Banki.ru

Компания China Evergrande Group признана неплательщиком, что стало финальной вехой в многомесячной финансовой драме самого проблемного девелопера в мире, пишет Bloomberg.

Китайский гигант на рынке недвижимости не смог выплатить обязательства по долгам. Рейтинговое агентство Fitch объявило о его дефолте, снизив рейтинг Evergrande до «ограниченного дефолта» из-за невыплат в нужный срок купона на 82,5 миллиона долларов. Это может привести к перекрестным дефолтам по долгу Evergrande в 19,2 миллиарда долларов.

Дефолт крупного застройщика бросает вызов усилиям китайского правительства по предотвращению долгового кризиса в секторе недвижимости, отмечает издание. Evergrande задолжал 300 миллиардов долларов по состоянию на июнь. Понижение рейтинга усилит давление на компанию, считают эксперты. Однако пока процесс банкротства не запущен, работа застройщика продолжается.

Нежелание Пекина выручить Evergrande является четким сигналом того, что Коммунистическая партия не потерпит массового накопления долга, угрожающего финансовой стабильности, пишет издание. В то же время правительство теперь активно участвует в управлении компанией. На прошлой неделе госкомпания Guangdong сообщила, что направит команду в Evergrande для обеспечения «нормальной» работы.

Fitch также присвоило «ограниченный дефолт» обязательствам еще одного китайского девелопера — группы Kaisa. Эксперты считают, что жилищный кризис в Китае приобретет беспрецедентный масштаб и ударит сразу по нескольким поколениям жителей.

Новости полны сообщений об ожидаемом дефолте китайской строительной компании Evergrande. Мы решили разобраться в этой теме и поведать вам о том, что же происходит с компанией и почему это важно даже для тех, у кого нет квартиры в КНР.

При создании материала использовались источники, которые могут быть заблокированы для пользователей из РФ. Надеемся, вы знаете, что делать.

Что за Evergrande

В свободное от финансовых коллапсов время компания выступает вторым крупнейшим застройщиком в КНР.

От чего проблемы

Недвижимость в КНР — это основная инвестиция для большинства. Это примерно 75% благосостояния типичного домохозяйства. Для сравнения: в США недвижимость — это примерно 35% благосостояния среднестатистического домохозяйства. Все это привело к неприличному росту цен на недвижимость и спекуляциям в сфере жилья: с 2015 года некоторые виды недвижимости подорожали более чем на 80%.

И конца-края этому росту цен не видно: акции и облигации китайцев пока не сильно интересуют, свободные деньги они стараются вкладывать в недвижимость. Это роднит китайцев с жителями РФ.

В рамках борьбы с ростом цен на недвижимость и спекулянтами Компартия Китая начала вводить ограничения в этой сфере: от запретов на покупки до установленного потолка цены при перепродаже недвижимости.

Также КПК ограничила развитие рынка недвижимости и ввела следующие ограничения:

- У банков теперь есть ограничения в выдаче займов застройщикам.

- У застройщиков с высоким уровнем задолженностей теперь ограничен доступ к получению новых займов.

- 22 крупнейших муниципалитета партия обязала увеличить продажи участков земли, ограничив при этом количество аукционов до трех.

Все это привело к падению продаж и сильному снижению темпов роста цен на недвижимость. Ну и, конечно, это привело к проблемам для застройщиков, финансовая ситуация которых ухудшилась: продажи росли хуже, чем ожидалось ранее, а доступ к кредитам для ведения операционной деятельности оказался ограничен.

Не стала исключением и Evergrande, которая многие годы расширялась за счет долгов. У долларовых облигаций компании был очень щедрый купонный доход — например, 8,75% годовых. Как вы понимаете, долгов у компании накопилось очень много, потому что занимать ей приходилось все больше.

Тем временем Evergrande развивалась и в других направлениях — например, электрокары.

Проблемы Evergrande всем были очевидны еще давно: западные наблюдатели еще в 2017 называли компанию пирамидой. Так, почти год назад она должна была заплатить 13 млрд долларов неустойки инвесторам, но те отказались реализовывать свое право. Возможно, помогли связи руководства компании в высоких эшелонах.

Но это не очень помогло компании: ограниченный доступ к займам привел к срыву сроков платежей контрагентам и за год ситуация дошла до нынешнего состояния. В процессе, кстати, руководство компании принуждало работников инвестировать в проекты Evergrande.

Не так давно по счетам на общую сумму 34 млн долларов от поставщика краски Evergrande расплатилась незаконченными объектами недвижимости — и стало ясно, что дефолт очень вероятен.

Почему это важно

Чтобы понять масштабы проблемы, приведем пример из повседневности.

Представьте, что вы даете в долг под высокий процент человеку, играющему в карты. Игрок занимает у вас уже не первый год и платит проценты. Параллельно он занимает деньги у других людей в районе тоже под высокий процент — и все это продолжается много лет.

Затем дела у игрока начинают идти хуже, ему становится тяжелее отдавать деньги, и он начинает занимать еще больше. А потом, если игрок не сможет отдавать деньги и станет банкротом, вы и другие кредиторы не получите деньги, на которые рассчитывали. В этом случае вы начнете сокращать расходы: уменьшите походы по ресторанам, начнете покупать продукты подешевле и пореже, отмените поездку на море, отложите покупку новой машины и прочее. Вот вам и экономический кризис в пределах одного района. Если вы и другие кредиторы сами брали деньги взаймы, рассчитывая на то, что должник-игрок вернет вам причитающееся, то ситуация станет еще хуже для большего круга людей: ваши финансовые трудности станут на несколько порядков хуже, а те, кто одалживал вам деньги, станут более осмотрительными в выдаче займов и будут меньше давать денег другим людям, а это негативно повлияет на уровень потребления этих неудавшихся заемщиков. Ну, вы поняли.

На купонные выплаты от Evergrande и в конце концов погашение ими своих облигаций рассчитывают многие инвесторы и крупные фонды. Если они их недополучат, то это может повлиять на их инвестиционную активность: она станет консервативнее.

По облигациям и кредитам компания должна примерно 110 млрд долларов, что уже очень большая сумма. Но это далеко не все.

Если считать задолженности Evergrande перед работниками и контрагентами, то общая сумма долга составляет примерно 300 млрд долларов. Для сравнения: проблемный долг Греции, вокруг которого было столько разговоров в 2012, составлял 200 млрд долларов. Впрочем, долг Evergrande будет поменьше 600 млрд долларов задолженностей Lehman Brothers, с коллапса которой начался мировой финансовый кризис.

Они такие одни или нет?

Нет, есть другие компании из китайского строительного сектора с кучей долгов под большой процент. Ситуация с ними будет зависеть от того, как будут развиваться события с Evergrande. Есть риски крупных банкротств череды компаний в секторе.

Будут ли общие последствия

Можно сказать наверняка, что внутри КНР после всей истории с Evergrande начнут ужесточаться стандарты выдачи займов. И это проблема, поскольку китайский корпоративный сектор закредитован по самое «не могу», даже если сравнивать с США. А значит, темпы развития китайской экономики зависят от простоты получения займов внутри КНР.

Собственно, темпы выдачи займов начали падать еще до того, как все заговорили об Evergrande, что привело к зафиксированному еще в августе замедлению экономики КНР. Внутри КНР в случае дальнейшего ужесточения стандартов выдачи займов деньги станет занимать тяжелее. То же коснется и займов за пределами КНР: инвесторы будут требовать большей доходности от всех заемщиков из КНР ввиду увеличившихся рисков. Все это может негативно повлиять на планы китайского корпоративного сектора по инвестициям и развитию бизнеса.

Дефолт Evergrande с ее 1,3 тысячи объектов недвижимости наверняка приведет к серьезному падению цен на недвижимость, благо недостатка предложения на рынке нет. Если Evergrande обанкротится, то на рынок выплеснется огромный объем недостроенного жилья, и это уронит цены на жилье еще сильнее. Учитывая, что многие китайские домохозяйства инвестировали в недвижимость и связывали свои финансовые чаяния со спекуляцией на ней, можно ожидать как минимум сильного снижения потребления, а как максимум — череды банкротств физических лиц: я подозреваю, что известные своей азартностью жители КНР наверняка набрали кредитов под залог недвижимости с прицелом на ее продажу по высокой цене.

К слову, продажи земли под строительство составляют 30% доходов местных муниципалитетов в КНР — так что ухудшение ситуации в строительной отрасли коснется и их и повлияет на уровень инвестиций в регионах.

У многих конкурентов Evergrande — вроде China Resources Land, Country Garden Holdings, China Overseas Land & Investment и Longfor Group Holdings — дела идут получше. Но ужесточение кредитных стандартов внутри КНР и падение цен на недвижимость может привести к банкротству застройщиков послабее, что еще больше уронит цены на жилье и опять-таки отразится на экономике в целом. Учитывая, что в следующем году китайским застройщикам нужно будет погасить долларовых обязательств на сумму примерно 55 млрд долларов, через год мы можем увидеть коллапс десятков «маленьких Evergrande».

В принципе, учитывая все вышесказанное, вполне возможен экономический кризис внутри КНР с падением активности практически во всех секторах. К тому же у Evergrande 200 тысяч сотрудников — и каждый год она нанимает 3,8 млн человек в качестве субподрядчиков. Одномоментное исчезновение такого крупного предприятия негативно повлияет на ситуацию у всех, кто работал с Evergrande и просто зависел от спроса со стороны тех, кто работал на Evergrande.

Кто может пострадать

Во-первых, котировки всех китайских компаний могут сильно упасть. Во-вторых, американские компании с заметной долей продаж в КНР могут серьезно пострадать, как уже пострадали их котировки, если дело дойдет по полномасштабной рецессии в КНР.

В-третьих, вероятно заметное падение цен на сырье, в частности на железную руду, от ожиданий инвесторов по части снижения спроса в КНР. От этого станет плохо компаниям, занимающимся добычей сырья. Впрочем, здесь все будет зависеть от продолжительности и остроты рецессии в КНР — при условии, что такая рецессия все же случится.

В-четвертых, инвесторы могут воспринять новости в КНР как причину устроить масштабную распродажу в США в ожидании нового экономического кризиса.

В-пятых, вырастет стоимость займов для корпоративного сектора не только КНР, но и других развивающихся стран. Падение Evergrande уже привело к снижению интереса инвесторов к облигациям из КНР. На Evergrande приходится 16% задолженностей мусорных долларовых облигаций китайского корпоративного сектора.

В случае банкротства компании показатели дефолта среди китайских мусорных облигаций вырастут с 3 до 14%. Такой резкий скачок повлияет на репутацию всех китайских заемщиков и усложнит доступ к западным рынкам капитала для всех китайских компаний: доходность китайских мусорных облигаций сейчас составляет 14% годовых — сильно больше 7,4% в феврале этого года. Наверняка это косвенно отразится на облигациях всех развивающихся стран, включая РФ: в таких ситуациях западные инвесторы обычно избавляются от всех незападных активов.

В общем, ничего хорошего из этого не получится — потому следует быть морально готовыми ко всему.

А может, все обойдется?

Тут все зависит от позиции китайского правительства. Я сомневаюсь в том, что оно будет выкупать долги компании: это подаст плохой пример всем другим закредитованным заемщикам. Впрочем, полномасштабной рецессии в КПК тоже не хотят. Так что возможно все.

У Evergrande есть активы, и при умелом управлении процессом банкротства последствия дефолта получится нивелировать. Но серьезного ущерба избежать не удастся.

Выводы

Самый ужас истории с Evergrande состоит в том, что ситуация с компанией не была секретом ни для кого. Все знали о ее проблемах, но продолжали ее кредитовать. Сколько еще таких Evergrande таит в себе китайская экономика — тайна. 99% тех, кто говорит об Evergrande сейчас, узнали о ней буквально на днях. Так что в будущем мы можем узнать другие удивительные истории, подобные Evergrande.

Мне кажется, что такие вещи происходят в КНР потому, что там еще осталось много диких архаизмов. В случае недвижимости, например, технически продажи земли как таковой в КНР нет: инвестор покупает право на ее использование — причем на определенный срок. То есть владение могут продлить. А могут не продлить. Это существенно ограничивает горизонт планирования и стимулирует мышление на уровне «урвать побольше сейчас, а после нас хоть потоп». Что в общем-то и демонстрирует пример Evergrande, назанимавшей кучу денег на развитие и, очевидно, не собиравшейся их отдавать.

К слову, из займов спонсировались дивиденды компании, которые она щедро платила с момента своего выхода на биржу: к июню 2021 Evergrande выплатила держателям своих акций 69 млрд юаней дивидендов.

Кому досталось больше всего? Руководителю компании и его родственникам, которым в общей сложности принадлежало на тот момент 76,7% акций Evergrande, — они в сумме получили 53 млрд юаней, примерно 8,197 млрд долларов.

Так что имейте в виду такие риски при инвестициях в Китай и прочие вечно развивающиеся страны.

Фондовые рынки будоражит новость об ожидаемом банкротстве крупной китайской строительной компании Evergrande. Ряд экспертов видят в этом событии нового черного лебедя, сравнивают его с крахом американского инвестиционного банка Lehman Brothers, который стал отправной точкой мирового финансового кризиса 2008 года. Есть ли повод для беспокойства у российского рынка в связи с событиями в Китае, Финтолк поинтересовался у экспертов.

Что за Evergrande

Компания Evergrande — крупнейший китайский девелопер, над которым нависла угроза банкротства. Стройка по более чем половине проектов компании на текущий момент остановлена. Долг компании оценивается в 300 млрд долларов (2 трлн юаней) — эта сумма сопоставима с 2 % всей экономики Китая. Запас собственного капитала Evergrande составляет 3,9 млрд долларов. Компания не выполнила уже ряд обязательств по выплатам банкам, которые ее кредитовали. Ближайшие выплаты по облигациям в четверг, 23 сентября. Ряд аналитиков считают, что из-за невозможности расплатиться по долгам Evergrande может объявить о дефолте.

Какое отношение имеет Россия к китайскому застройщику

Самым тревожным фактором для России может стать даже не сам факт дефолта китайского девелопера, а то, что он перестанет покупать сырье и непосредственно стройматериалы. Китайская масштабная стройка в последние годы требовала всё большее количество стали, коксующегося угля, железной руды, меди и др. металлов.

Строительная отрасль Китая потребляет примерно 20 % мировой металлургической продукции.

Соответственно, если с рынка уйдет крупный игрок Evergrande, то сократится потребность в металлах в Китае, их окажется в избытке, что повлечет снижение цен на металлы и металлургические активы.

На китайском строительном буме долгое время зарабатывал горнодобывающий сектор Австралии. Но если вниз полетят мировые цены на сырье, то это неизбежно затронет российские металлургические компании, производителей руды и коксующегося угля.

Угроза потенциального банкротства китайского девелопера уже сказалась на российском фондовом рынке, обращает внимание руководитель аналитического департамента AMarkets Артем Деев.

В «пострадавших», то есть акции которых уже подешевели, в понедельник оказались акции крупнейших российских компаний: «Мечел», «НЛМК», UC Rusal, «Северсталь», «Норникель», «Газпром», «Роснефть», «ММК», «Татнефть», «АЛРОСА», «Газпром нефть», «Сургутнефтегаз», «НОВАТЭК». Во вторник ряд ценных бумаг из этого списка снова растут, но дальше все будет зависеть от развития ситуации, говорит Артем Деев.

Артем Деев, руководитель аналитического департамента AMarkets:

— Банкротство китайского девелопера Evergrande может стать спусковым крючком для запуска нового финансового кризиса, и тогда волна снижения прокатится по всем эмитентам, которые заняты в добыче и производстве сырья и металлов. Крах такой крупной компании может перекинуться на американские банки и другие сектора. Снизится и российский рынок акций, который обычно повторяет движения других мировых площадок.

Виноваты американцы

Российский рынок реагирует на движение на китайском рынке очень быстро, никакого временного лага между этими событиями нет, обращает внимание эксперт информационно-аналитического центра компании Hamilton Антон Гринштейн. Однако есть условие, которое определяет силу влияния проблем китайского фондового рынка на российский. И это условие — реакция американцев на события в Китае.

Антон Гринштейн, эксперт информационно-аналитического центра компании Hamilton:

— Ретроспективно хорошо видно, что даже при существенном снижении рынка акций в Китае, если американский рынок акций игнорировал этот негатив, то и российский рынок практически не обращал на него внимания. И наоборот.

В понедельник, 20 сентября, фьючерсы на американские фондовые индексы до открытия регулярных торгов в США падали в среднем на 1,2-1,4 %, так что, следуя логике «передаточного механизма» американского рынка акций, у российских фондовых индексов не было другого варианта, кроме как снижаться.

Куда «бежать» из акций металлургических компаний

Оценить степень негативного влияния дефолта Evergrande невозможно, говорит Антон Гринштейн. Во-первых, это связано с неопределенностью сценария, по которому этот процесс пойдет, а во-вторых, потому что закрытость экономики Китая и размеры Evergrande не позволяют оценить реальные масштабы проблемы.

Самый благоприятный сценарий предполагает, что через месяц после невыплат процентов по облигациям 2022 года и 2024 года, которые должны состояться в четверг, 23 сентября, и в следующую среду, 29 сентября, произойдет дефолт Evergrande. Затем начнется процедура реструктуризации компании, в процессе которой она будет разделена на части и продана.

Самый сложный для рынков период будет как раз в течение месяца после пропуска выплат процентов по облигациям — 23 и 29 сентября. Именно в это время степень неопределенности будет максимальной.

Разумно готовиться к худшему варианту, который будет подразумевать, что дополнительное замедление китайской экономики из-за дефолта Evergrande окажет сильное давление как на всю группу рисковых активов, прежде всего акции, так и на сырьевые товары, прежде всего промышленные металлы и нефть, в меньшей степени удобрения и сельскохозяйственную продукцию, делится мнением Антон Гринштейн.

Антон Гринштейн, эксперт информационно-аналитического центра компании Hamilton:

— Если масштабное падение фондовых рынков все-таки начнется, то падать будут все акции, поэтому, говоря о подготовке портфеля к этому сложному периоду, речь должна идти о сокращении общей доли рисковых активов в пользу защитных инструментов с фиксированной доходностью, а не о перекладке из одних акций в другие.

Внимание инвесторов и банкиров всю эту неделю приковано к Китаю, где отчаянную борьбу за выживание ведет девелоперский холдинг Evergrande Group — компания с самым большим размером долга в мире. В случае его банкротства финансовые институты многих стран потеряют миллиарды долларов, китайский рынок недвижимости будет в глубочайшем кризисе, а без работы в одночасье окажутся как минимум 200 тыс. человек.

Стройка на века

Компания Evergrande была основана в 1996 году предпринимателем Сюй Цзяинем. Ее штаб-квартира находится в Шэньчжэне, зарегистрирована она на Каймановых островах, а торгуется на бирже Гонконга. Всего за три года Evergrande, новичку на рынке недвижимости, удалось войти в десятку крупнейших застройщиков страны.

Изначально компания занималась проектами доступного жилья, выполняя различные госпрограммы. В 2000 году к созданию бесконечных «муравейников» по всему Китаю добавилось строительство недвижимости на продажу, в том числе и элитной. Тогда же в нее стали вкладываться крупные инвесторы со всего мира, включая ведущие банки вроде Deutsche Bank и Merrill Lynch.

В 2009 году компания в ходе IPO привлекла $722 млн.

С тех пор Evergrande стала настоящей бизнес-империей, которая теперь занимается не только жильем, но и отелями, офисами, торговыми центрами, производством автомобилей, аккумуляторных батарей, строительством зарядных станций для электромобилей, медицинскими исследованиями, страхованием и многим другим. Сам господин Сюй стал самым богатым человеком Китая, а также вошел в Народный политический консультативный совет Китая (совещательный орган при правительстве).

К 2020 году в холдинге трудились уже более 200 тыс. человек, а его выручка подобралась к отметке в 500 млрд юаней ($77,4 млрд). Казалось, что Evergrande Group неуязвима и является синонимом слова «успешность».

По итогам 2020 года у компании были контракты на $119,5 млрд. По этому показателю она занимает первое место в Китае. Общая сумма ее активов составляет порядка $350 млрд.

Город-призрак, холдинг-мечта

В прошлом году, как сообщали СМИ, застройщик уведомил власти, что исполнение долговых обязательств, намеченное на январь 2021 года, может привести к серьезному дефициту ликвидности. В итоге, с трудом отыскав покупателей для вновь выпущенных акций и малой части своих активов, компания провела платежи. Но это стало первым тревожным сигналом, что в империи Evergrande есть существенные изъяны.

Проблема крупнейшего китайского девелопера заключается в том, насколько быстро он стал столь успешным.

Напомним, что изначально компания занималась строительством только бюджетной недвижимости. А китайское законодательство четко определяет, что продавать такое жилье застройщик может по цене не более чем на 5% превышающей стоимость строительства. Маржа по таким проектам минимальная, и стать строительным гигантом в столь короткие сроки с помощью массового жилья просто невозможно.

Этого и не было в случае с Evergrande: компания просто активно занимала деньги, чтобы охватить как можно большее количество проектов. В том числе и по еще одной масштабной правительственной программе — на сей раз массового переселения людей из сельских районов в города.

Если в 1995 году доля городского населения Китая составляла 29%, то через десять лет — уже 43%, а к 2019 году этот показатель превысил отметку 60%.

Агрессивная урбанизация стала идеальной средой для быстрого роста Evergrande. Бизнес-стратегия, построенная на госпрограмме, работала безотказно.

Девелопер выкупал у региональных властей сельские земли, получая под это кредиты в местных подразделениях банков. Проблем с этим никогда не возникало. Перевод сельских земель в площади под городскую застройку взвинчивал цену на землю в десятки раз, поэтому местные власти охотно помогали застройщикам. Часто без учета реального движения населения.

Надежды на то, что неравенство в КНР исчезнет с ростом городов, ставят под сомнение

Как результат, по всей стране появились десятки городов-призраков, где вместо миллионов людей, проживают всего несколько тысяч. Сколько таких пустующих квартир сейчас находится на балансе Evergrande, сказать точно невозможно. Сама компания эту информацию не раскрывает.

Каждый нераспроданный дом означает, что для нового проекта у компании останется меньше денег. Следовательно, ей приходится брать дополнительные кредиты или искать иные способы привлечения капитала.

20 лет все это получалось, но вдруг случилась пандемия COVID-19.

Вирус против строительной лихорадки

Рынок жилой недвижимости в Китае до сих пор не может отойти от последствий пандемии. Если еще в первой половине 2019 года рост сегмента достигал 10%, то в декабре 2020 года он составлял уже всего 3,8%, а к лету этого года восстановился лишь до уровня 4,5%.

Еще одним негативным фактором стало подорожание строительных материалов, которое, как отмечало Fitch, оказало существенное давление на инженерные и строительные компании страны.

Наконец, в этот непростой период о себе напомнило правительство Китая, которое решило укрепить дисциплину местного бизнеса, отрезав от кредитов строителей с высокой долей задолженности. Таким образом, власть лишила Evergrande ключевого элемента в ее бизнес-модели, хотя все предыдущие годы большинство кредитов выдавалось компании с разрешения или даже по прямому указанию властей.

И Evergrande предсказуемо начало лихорадить. Продажи падают. Согласно последней отчетности:

- в июне они составили 71,63 млрд юаней ($11 млрд),

- в июле — 43,78 млрд юаней ($6,8 млрд),

- а в августе — 38,08 млрд юаней ($5,9 млрд).

Дальше будет только хуже, признается сама компания. Доверия к застройщику ни со стороны покупателей, ни со стороны кредиторов больше нет. В этой же отчетности говорится, что уже две дочерние компании Evergrande Group не выполнили свои долговые обязательства вовремя.

23 сентября головная компания должна была заплатить по купонам облигаций в юанях «всего» $35,9 млн. Средства удалось найти в последний момент.

А вот выплату по долларовым векселям на $83,5 млн Evergrande в срок произвести не смогла.

Если через 30 дней долговые обязательства выполнены не будут, наступит дефолт.

При этом общий долг группы уже превышает $305 млрд. А все ее активы, напомним, оцениваются в $350 млрд. Возможно $200 млрд из них — это неликвидные 1,4 млн недостроенных квартир.

Компания предприняла уже множество попыток привлечь наличные. Выпускала акции, просила своих же сотрудников одолжить ей деньги под высокий процент, пыталась продать автомобильный бизнес и прочие непрофильные активы. Даже пыталась расплачиваться с поставщиками стройматериалов квартирами.

Итог всех этих действий неутешителен. Паника настолько велика, что компании уже никто не верит.

Спасать или не спасать

Единственный вариант спасения — вмешательство правительства. Коммунистическая партия внимательно следит за происходящим, рассылает предупреждения муниципальным властям и банкам о грядущих проблемах и публично призывает компанию разобраться со своими долгами, угрожая «суровым наказанием».

То есть делает все что угодно, но не помогает деньгами.

Совсем недавно Си Цзиньпин публично предупреждал бизнес, что тот должен сам нести ответственность за свою деятельность. Поэтому с политической точки зрения спасение Evergrande за государственный счет будет не правильным шагом.

А вот с экономической точки зрения все сложнее.

Крах застройщика может повлиять на существенную часть экономики Китая, которая очень зависима от строительной индустрии.

В последние годы на нее приходятся 20–25% от ВВП страны, а вместе с сопутствующим производством — все 30%.

К тому же на кону судьба сотен тысяч людей. Речь не только о сотрудниках компании, которых больше 200 тыс. человек. Компания косвенно создает около 3,4 млн рабочих мест в Китае. А еще есть сотни тысяч людей, ждущие, когда же их дома будут достроены.

ВВП Китая во втором квартале 2021 года вырос на 7,9%

Учитывая же, что около 70% сбережений китайских семей сделано в виде вложений в недвижимость, обвал цен на рынке жилья после краха ключевого застройщика серьезно ударит по всей экономике.

Глядя на происходящее, эксперты теряются в догадках, чем может завершиться история с Evergrande. Некоторые СМИ уже даже окрестили ее китайским Lehman Brothers — американским инвестбанком, проблемы которого в 2008 году стали апогеем мирового финансового кризиса. К счастью, размах операций Evergrande не такой, как у Lehman Brothers.

В любом случае, считают эксперты, последнее слово в этом деле останется за китайской Компартией и правительством. Если власти КНР решат, что промедление грозит кризисом для всей строительной индустрии, ждать решительных действий с их стороны придется недолго.