23.04.2022

Изменено: 11.08.2022

Многие предприятия стали активно сотрудничать с самозанятыми лицами, привлекая их для удаленной работы. Взаимодействие с данной категорией исполнителей выгодно еще и по той причине, что организация не платит за них взносы в Пенсионный фонд и не выполняет социальные отчисления и НДФЛ.

Чтобы избежать проблем с налоговой службой, бухгалтерам важно заблаговременно узнать, какие существуют способы оплаты услугу самозанятому. Такое лицо самостоятельно осуществляет в ФНС отчисление по налогу на профессиональную деятельность (НПД). Однако бухгалтер со своей стороны должен правильно оформить платежный документ, передаваемый в банк, чтобы избежать проблем со службой финансового мониторинга банка.

Варианты оплаты услуг самозанятому лицу

Лицо, которое работает в режиме НПД, может получать вознаграждение за свои услуги разными способами, включая следующее:

- Перевод на банковскую карточку. Для получения вознаграждения самозанятый может оформить личную пластиковую карточку для физлиц в любом банке. Также ему нужно взять все необходимые реквизиты и передать их в бухгалтерию предприятия, с которым заключен договор на оказание услуги.

- Перевод на расчетный счет. Самозанятый имеет полное право открыть расчетный счет в банке и использовать его для получения вознаграждения от своей профессиональной деятельности. Ему не обязательно открывать его на юридическое лицо или ИП, поскольку достаточно р/с на обычное физическое лицо.

Преимущества оплаты услуг самозанятому по расчетному счету

Бухгалтерии любого предприятия выгоднее и проще производить оплату на расчетный счет самозанятого, нежели перечислять ему деньги наличными. При переводе на банковскую карту самозанятого также могут возникнуть определенные проблемы, поскольку далеко не всегда бухгалтерия может перечислять средства предприятия на личные карточки исполнителей, которые не являются штатными специалистами.

Чаще всего банки принимают оплату с зачислением на пластиковые карточки в рамках заключенного зарплатного проекта. Если же этого нет, то бухгалтеру приходится писать в платежке дополнительное обоснование по перечисляемому вознаграждению. Когда у самозанятого открыт расчетный счет, компаниям удобно производить оплату, поскольку бухгалтерам не требуется заключать отдельные договора.

Для самого самозанятого открытие расчетного счета также имеет определенные преимущества:

- Возможность разделять доходы от заказов на личные и рабочие. Это позволяет лучше отслеживать прибыль и рассчитывать рентабельность от своей деятельности.

- Возможность получения единоразового крупного перевода за какой-либо проект без привлечения излишнего внимания налоговой службы, поскольку счет будет позиционирован как р/с самозанятого.

- Подключение эквайринга, при помощи которого можно будет осуществлять безналичные платежи картой.

Порядок выставления счетов между компанией и самозанятым:

Чтобы компания взаимодействовала с самозанятым, предусматривается определенный порядок выставления счетов:

- Заключение письменного договора между обеими сторонами.

- Выставление счета после оказания услуги.

- Перечисление плательщиком на основании счета денежных средств получателю по безналичному каналу.

- Предоставление получателем кассового чека, который передается в бухгалтерию.

Счет требуется выставлять для того, чтобы в нем можно было указать банковские реквизиты получателя, причем документ также будет основанием для перечисления вознаграждения за выполненную работу.

Как выставить счет на оплату самозанятому

Для выставления счета на оплату, самозанятое лицо может найти образец счета в сети Интернет или же заказать в типографии специальный бланк, где будут сразу введены определенные реквизиты, если сотрудничество происходит на постоянной основе. В нем указываются такие данные:

- Назначение платежа;

- Сумма платежа;

- Банковские реквизиты;

- ИНН и наименование организации (для ИП и компаний).

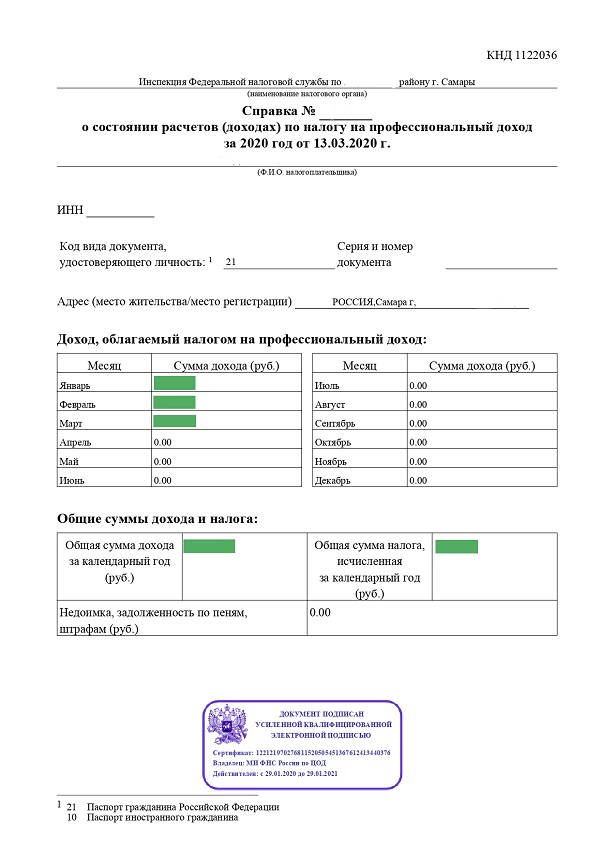

Всегда соблюдаются такая очередность: самозанятый получает денежные средства путем перечисления средств по безналичному расчету, после чего формирует чек через приложение «Мой налог» и оплачивает налог.

Чтобы быстро, удобно и безопасно осуществлять оплату работы самозанятого, советуем зарегистрироваться на нашей онлайн-платформе «Мои самозанятые», которая имеет удобный и понятный интерфейс. Расширенный функционал дает возможность легко платить исполнителю по реквизитам счета, а также путем перевода денежных средств на карту или по номеру телефона. Чтобы заказать услугу, а также получить ответы на любые интересующие вопросы, просим звонить по телефону +7 (499) 553-09-77.

Часто задаваемые вопросы

- Нужно ли оформлять отдельный расчетный счет?

Согласно разъяснениям со стороны ФНС, самозанятый может получать вознаграждение любым удобным для него способом: наличными, переводом на карточный или расчетный счет. Для удобства отчисления налога НПД с поступающих платежей самозанятому лучше открыть отдельный карточный счет для дохода, поступающего от его деятельности.

- Где взять реквизиты самозанятого?

Для перевода самозанятому лицу вознаграждения, бухгалтеру необходимы такие реквизиты, как ИНН, номер счета (или номер банковской карты), БИК, корреспондентский счет, код подразделения банка и его адрес. Получить данную информацию можно у самозанятого.

Какие есть реквизиты у самозанятого

Поскольку режим НПД задумывался максимально доступным и простым любому гражданину, работающим на нем лицам разрешили принимать безналичные платежи от заказчиков за свои товары, работы или услуги на личную банковскую карту.

Открывать расчетный счет, который используют компании и ИП для своей деятельности, нет необходимости. К тому же для рядового плательщика НПД, как физического лица, такая возможность вовсе не предусмотрена. Открыть расчетный счет могут, хоть и не обязаны, только самозанятые, зарегистрированные как ИП. Он будет полезен при оказании услуг компаниям, поскольку последним удобнее переводить деньги именно на расчетный счет. Переводы же на карту физлица связаны с дополнительными рисками и необходимостью подтверждать перечисление денег именно для оплаты услуг/работ по договору. В связи с этим некоторые компании предпочитают работать именно с самозанятыми ИП, у которых есть расчетный счет.

Самозанятые, не зарегистрированные как ИП, могут открывать только текущий счет, предназначенный для граждан, к которому привязывается банковская карта (номер карты и счета не совпадают). Для удобства это может быть отдельная карта, на которую будут поступать только платежи от клиентов.

Перечень реквизитов плательщика НПД для проведения платежа зависит от статуса заказчика. Если это:

- Физическое лицо – достаточно номера банковской карты, чтобы клиент мог перевести деньги с карты на карту.

- Юридическое лицо – в этом случае для перевода вознаграждения одного номера карты недостаточно. Нужно знать полные реквизиты, которые будут включать ФИО получателя (плательщика НПД), ИНН, номер счета (или банковской карты), БИК, корреспондентский счет, ИНН и КПП банка.

Где посмотреть реквизиты самозанятого

Единственный вариант для клиента узнать реквизиты – запросить у плательщика НПД. Открытых источников с этой информацией не существует. Тот, в свою очередь, может узнать их только в своем банке – взять реквизиты самозанятого в мобильном приложении «Мой налог» или еще где-либо не получится. Для этого можно:

- Обратиться в ближайшее отделение своего банка. Сведения может получить только владелец счета при предъявлении паспорта или другого документа, удостоверяющего личность. Информация будет предоставлена на бумаге в виде выписки.

- Воспользоваться приложением банка или личным кабинетом на сайте. Например, чтобы посмотреть реквизиты самозанятого в Сбербанк Онлайн, нужно авторизоваться в личном кабинете, найти на главной странице нужную карту и выбрать для нее опции «Информация по карте» – «Реквизиты для перевода». Будет сформирован документ, который можно сохранить в памяти устройства, переслать на электронную почту или в виде смс-сообщения на номер телефона.

Чтобы каждый раз не задаваться вопросом поиска банковских реквизитов для проведения выплаты, можно указать эти сведения в договоре, рядом с общими реквизитами сторон. Чтобы не искать перед каждым переводом средств договор и максимально облегчить процесс выплат самозанятым можно использовать сервис Рокет Ворк. Он будет автоматически проверять актуальность статуса плательщика НПД и проводить оплату буквально в пару кликов. Исполнители в свою очередь смогут избавиться от необходимости вручную формировать счета на оплату (по запросу заказчика) и обязательные чеки, чтобы зафиксировать свой доход.

Плательщики налога на профессиональный доход вправе принимать платежи на обычные банковские карты. Однако самозанятому нужен расчетный счет, если у него имеется статус ИП и он оказывает услуги другим ИП или юридическим лицам, чтобы значительно облегчить работу с ними.

Нужен ли расчетный счет самозанятым

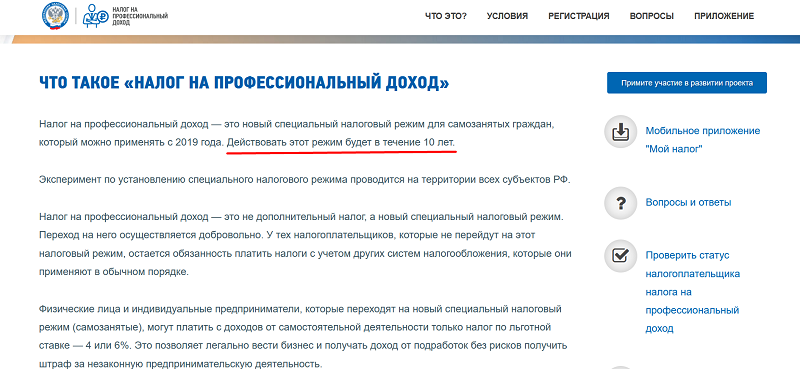

Самозанятые — это физические лица и индивидуальные предприниматели, являющиеся плательщиками налога на профессиональный доход. Порядок применения этого налогового режима и статус самозанятых урегулирован Федеральным законом от 27.11.2018 № 422-ФЗ.

Налог на профессиональный доход — это относительно новый для российского законодательства режим, он создавался простым и удобным, чтобы его использовали простые граждане. Чтобы работать в качестве самозанятого, достаточно скачать приложение «Мой налог», пройти несложную регистрацию, а после получения оплат услуг от клиентов вносить информацию об их суммах в то же приложение. Система автоматически посчитает налог и предложит его оплатить. От самозанятых не требуется никаких деклараций или отчетов.

Таким образом, режим НПД задумывался максимально доступным любому человеку.

Руководствуясь соображениями простоты работы с налоговым режимом, законодатель решил и вопрос о том, нужно ли открывать отдельный счет самозанятому, — нет, это не обязательно. Но в современном мире чрезвычайно сложно обойтись без возможности принимать безналичные деньги, поэтому самозанятым разрешено получать выплаты на обычные банковские карты.

Напомним, существуют два вида банковских счетов: расчетные, которые используют юридические лица и ИП для коммерческой деятельности, текущие — предназначенные для обычных граждан, те самые, которые обслуживаются с использованием банковских карт.

Таким образом, по общему правилу, ответ на вопрос, имеет ли самозанятый расчетный счет, — нет, не имеет, причем его вправе не иметь как самозанятый физическое лицо, так и ИП.

При этом важно понимать, что для граждан вовсе не предусмотрена возможность открыть РС. А вот индивидуальный предприниматель его открыть вправе, хоть и не обязан.

Для ИП иметь РС нередко полезно, если он оказывает услуги не простым гражданам, а коммерческим организациям. Дело в том, что компании по бухгалтерии проще перевести деньги на РС — это не вызовет вопросов в налоговой. Возможность перевести деньги на карту у компаний также имеется, но это потенциально грозит проблемами с налоговиками, которым придется подтверждать, что деньги перечислены в качестве оплаты услуг по договору. По этой причине некоторые коммерческие заказчики отказываются от работы с самозанятыми без РС и предпочитают тех, у кого они есть.

Таким образом, возможность открыть расчетный счет самозанятого в банке имеется только у плательщиков НПД, зарегистрированных в качестве ИП, но это их право, а не обязанность.

Простое физическое лицо, даже зарегистрированное как самозанятый, не вправе открыть РС, но некоторые плательщики НПД для удобства работы получают отдельные карты, на которые принимают платежи от клиентов. То есть, говоря о том, можно ли открыть счет самозанятому физическому лицу, — да, но только текущий.

Могут ли самозанятые работать по безналу

Режим НПД не ограничивает его пользователей в способах приема платежей, то есть ответ на вопрос, работает ли самозанятый по безналу, — да, такая возможность у самозанятых имеется.

Самый очевидный вариант, как принять деньги в безналичной форме, — сообщить клиенту номер банковской карты, дождаться от него оплаты, а затем вручную ввести информацию о поступившем платеже в «Мой налог».

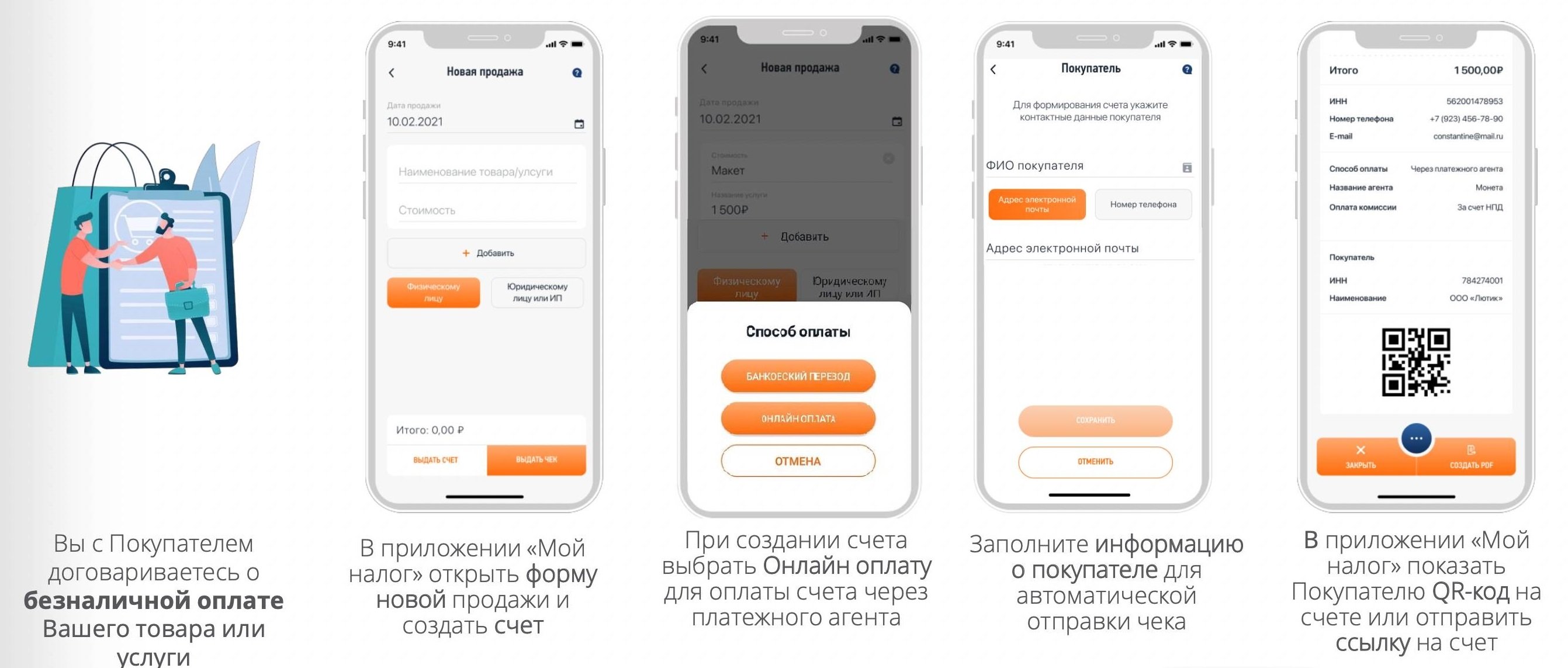

Приложение «Мой налог» постоянно совершенствуется, и в недавнем прошлом в него добавили новый функционал, еще больше облегчающий безналичный расчет с самозанятым, — теперь плательщики НПД вправе выставлять документы на оплату. После поступления денег платеж автоматически фиксируется в приложении, а клиенту автоматически направляется чек.

Подробнее об этом: самозанятые будут принимать безнал: доработали приложение «Мой налог»

Как открыть РС самозанятому

Инструкция, как открыть расчетный счет самозанятому индивидуальному предпринимателю, следующая:

Шаг 1. Изучить рынок кредитных организаций и выбрать банк, который предлагает наиболее выгодные для ИП условия сотрудничества.

Шаг 2. Подать в выбранный банк заявление на открытие РС и предоставить необходимые документы, в числе которых паспорт, СНИЛС, выписка из ЕГРИП. Большинство современных банков принимает такие заявки онлайн.

Шаг 3. Заключить договор.

Самозанятые физические лица, не имеющие статуса ИП, в качестве РС используют простые текущие счета. Открыть их еще проще, для этого необходимо:

Шаг 1. Выбрать банк.

Шаг 2. Подать заявку на оформление карты.

Шаг 3. Получить карту, явившись в офис банка или через курьера.

Если выбранный банк не принимает онлайн заявок, придется сразу идти в отделение, но процедура оформления все равно проста и займет 10-15 минут, после чего человек сразу получит карту.

Где посмотреть номер счета плательщика НПД

Открытого реестра или иного источника информации, где посмотреть расчетный счет самозанятого, не существует — эту информацию предоставляет сам гражданин.

Проще всего запросить эти сведения у самозанятого напрямую. Если плательщик — физическое лицо, ему достаточно номера карты, чтобы осуществить платеж с карты на карту. Если плательщик — организация, ему необходимы полные реквизиты, в том числе наименование банка и БИК.

Еще один вариант, где посмотреть номер счета самозанятого, — в договоре с ним, в разделе с реквизитами стороны указывают банковские данные.

Эти данные понадобятся бухгалтерии заказчика для оформления документов с самозанятым: договор, акт выполненных работ, назначение платежа. И следовательно, для выплат исполнителю.

Какие реквизиты есть у самозанятого

Самозанятому не нужно заводить специальный счет для того, чтобы принимать оплату от заказчиков. Достаточно любой банковской карты российского банка.Немного иначе дело обстоит у самозанятых ИП. Они могут использовать режим НПД с соответствующими привилегиями, но при этом пользоваться расчетным счетом.

Какие реквизиты указывает самозанятый в договоре

Реквизиты самозанятого лица выглядят так:

- ФИО получателя;

- Номер счета;

- Банк получателя;

- БИК и корреспондентский счет;

- ИНН и КПП банка.

Они понадобятся уже на этапе составления договора. Для последующих операций (акт выполненных работ, назначение платежа) их можно копировать оттуда же.

Где взять реквизиты самозанятого

Самозанятый предоставляет реквизиты заказчику по запросу. Он может найти эти данные в онлайн-банке или запросить в отделении по паспорту.

Налог на профессиональный доход – спецрежим для самозанятых, в том числе индивидуальных предпринимателей, перешедших на НПД. Он дает ряд льгот малому и микробизнесу, но имеет ограничения, например, при обслуживании в банке. Для приема платежей на таком режиме используются в том числе расчетные счета, но не каждому самозанятому разрешено и нужно открывать их.

Нужен ли расчетный счет для самозанятых

Основная функция расчетного счета в банке – совершение операций, которые нужны для ведения бизнеса. Это может быть прием платежей от контрагентов, поставщиков, уплата налогов, расчет за услуги и товары. Все организации открывают расчетные счета в обязательном порядке – юрлица не смогут работать без них. ИП – только в некоторых случаях, например, если проводят безналичную оплату с контрагентами, подключают эквайринг и др. На практике практически все предприниматели оформляют расчетные счета, поскольку без них вести бизнес сложно.

Самозанятого гражданина закон N 422-ФЗ не обязывает открывать расчетный счет – при ведении расчетов можно использовать лицевой счет в банке, в том числе счет личной карты. Для учета выручки и формирования электронных чеков применяется система «Мой налог» или другие сервисы.

В каком случае можно открыть расчетный счет самозанятому

Может ли самозанятый открыть расчетный счет? Да, но только если имеет статус ИП. В большинстве своем самозанятые – это физлица, которые получают дополнительный доход или работают сами на себя, например, кондитеры на дому, парикмахеры. Но налоговый режим НПД (налог на профессиональный доход) разрешено использовать и в статусе ИП. При переходе предприниматель вправе оставить прежний расчетный счет или открыть новый.

Важно! Может ли самозанятый иметь расчетный счет, зависит от его статуса. Самозанятым-физлицам закон запрещает открывать р/с, это можно сделать только при оформлении статуса ИП.

Все, кто перешел на режим НПД (и обычные физлица, и предприниматели), по закону вправе работать без расчетного счета, используя для расчетов:

- обычные банковские счета;

- дебетовые карты.

Кроме того, ИП на НПД (не самозанятые-физлица!) могут использовать для приема оплаты эквайринг/POS-терминалы. Брать оплату наличными обе категории самозанятых могут без участия счетов, но обязаны отразить поступление средств для расчета налога.

Как открыть расчетный счет при самозанятости – порядок действий

Самозанятые без статуса ИП чаще всего открывают для приема платежей дебетовые карты. На них они принимают оплату от клиентов или покупателей и с них же оплачивают налоги. Для оформления нужно:

- Сравнить предложения по дебетовым картам в разных банках. Здесь нет ограничений – физлица, даже в статусе самозанятых, могут выбирать любые продукты, в том числе с кешбэком, доходом на остаток и другими бонусами. Кстати, чтобы разделить потоки, например, поступление дохода от подработки и личные переводы от родственников, лучше открыть две банковские карты.

- Подать заявку на открытие. В том банке, где уже есть счет, это легче сделать через мобильное приложение, а еще заказать доставку на дом. Если банк новый, заявку можно оставить на сайте или обратиться в любой офис.

- Карту после активации можно привязать к специальному приложению «Мой налог». Причем для этого баланс не должен быть нулевым – если только что получили ее, положите на счет хотя бы немного денег. В приложении можно привязать несколько карт – одну использовать, например, для зачислений от юрлиц, а другую – от ИП и физлиц.

ИП-самозанятый при ведении предпринимательской деятельности использует тот счет, который был до перехода на новый налоговый режим, или открывает новый. Для этого:

- Сравните тарифы РКО для самозанятых ИП. Главные статьи расходов – плата за обслуживание, комиссия за снятие наличных, платежи сверх лимита. Базовые тарифы – самые дешевые, но и ограничений по ним больше.

- Подайте заявку (в офисе банка или онлайн). Счет можно зарезервировать – банк пришлет реквизиты на электронную почту через несколько минут, их разрешено сразу же использовать для приема оплаты. Но чтобы распоряжаться поступившими деньгами, придется идти в банк или пригласить выездного менеджера. Обычно на это дается от 1 до 3 месяцев.

Важно! Нужен ли расчетный счет для самозанятых ИП, каждый решает сам. Но важно помнить, что специальных тарифов для таких категорий клиентов банки практически не предоставляют. То есть РКО подключается на общих условиях.

Необходимые документы

Самозанятые в статусе физлица для открытия текущих счетов предоставляют только два документа:

- паспорт;

- заявку.

Открыть расчетный счет самозанятый ИП может при наличии таких документов:

- паспорт;

- заявка;

- лист записи ЕГРИП (ранее – свидетельство о регистрации ИП);

- ИНН.

КОП (карточка с оттиском печати и образцами подписей) тоже может потребоваться. Но если подпись обязательна, то печати и штампы ИП используют в работе по желанию, соответственно, и оттиск может не понадобиться.

Где лучше открыть

Перед тем как открыть расчетный счет для самозанятого-ИП или обычный счет для самозанятого-физлица, нужно сравнить основные условия обслуживания: расходы на открытие и ведение счета, комиссию за снятие или перевод наличных, количество бесплатных платежей.

Выгодные тарифы для самозанятых лиц предлагают многие банки:

- СберБанк. Открытие счета бесплатно в режиме онлайн, если нет операций, в базовом тарифе платить за банковское обслуживание не нужно. Есть специальный пакет услуг для ИП с большим количеством бесплатных платежей физлицам и бесплатной бизнес-картой. Возможность подключить бесплатный пакет «Свое дело», позволяющий оформлять чеки в приложении Сбербанк Онлайн без онлайн-кассы, формировать юридически грамотные документы по шаблонам, оплачивать налог через приложение и многое другое.

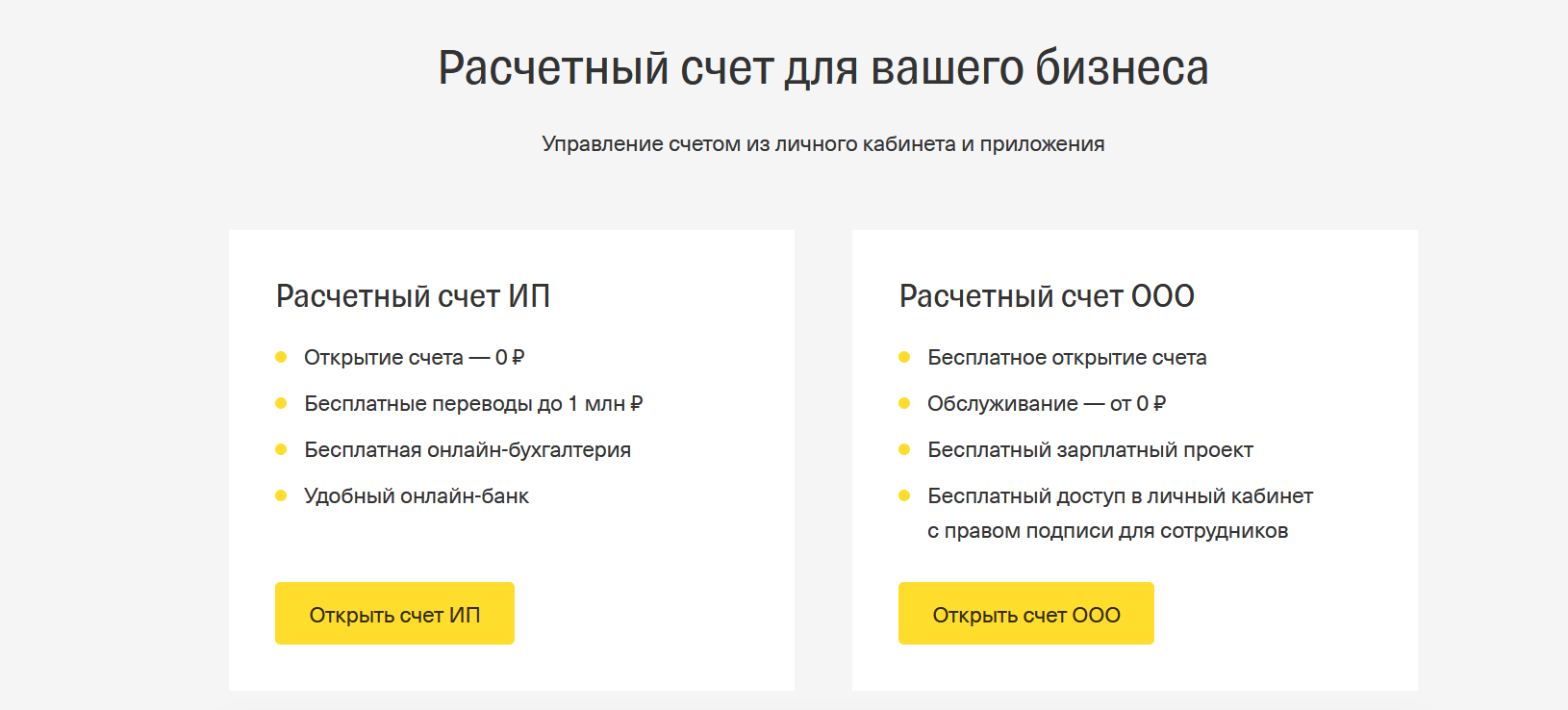

- Тинькофф. Счета для бизнеса открываются и обслуживаются бесплатно. Банк предлагает овердрафт, «бизнес-копилку» и помощь персонального менеджера. Для ИП предусмотрены 3 тарифа + дополнительная возможность премиального обслуживания. До 500 000 руб. на сервисы партнеров (можно потратить на рекламу, продвижение в интернете или на другое развитие бизнеса).

- МТС Банк. Предлагает специальные карты для самозанятых и несколько выгодных тарифов для ИП на НПД. Кроме бесплатного открытия и обслуживания счета, 5 тарифов на выбор для обслуживания счета и кэшбэк до 600 000 руб. по бизнес-карте.

- Локо-Банк. Можно оформить расчетный счет в одном из 4 тарифов, совершать бесплатные переводы физлицам на сумму до 2 млн руб. и получать кэшбэк до 15% по бизнес-карте. Бесплатно: открытие, обслуживание, онлайн-банкинг.

- ВТБ. Бесплатные банковские переводы для самозанятых ИП на свои карты и счета, отсутствие комиссии за платежи физлицам – клиентам ВТБ, 0 руб. за обслуживание счета. Банк предлагает 6 тарифов и бонусы от партнеров.

Закон не ограничивает самозанятых и ИП на НПД – они могут открывать несколько счетов в одном или в разных банках.

Преимущества и недостатки использования расчетного счета для самозанятых

Нужно ли самозанятому открывать расчетный счет, определяется в том числе и масштабом его деятельности. Например, многие крупные клиенты-юрлица готовы работать только с ИП. В этом случае лучше зарегистрироваться в статусе индивидуального предпринимателя и завести счет.

При этом ИП на НПД получает такие преимущества:

- пользуется преимуществами банковского РКО – процентом на остаток средств, оформлением бесплатной бизнес-карты, кэшбэком, выгодными условиями кредитования;

- разделяет денежные потоки и контролирует поступления платежей от клиентов или покупателей;

- может подключать эквайринг;

- увеличивает клиентскую базу – сможет работать и с теми, кто готов на оплату только на расчетный счет.

Минус один – клиенту придется платить за банковское обслуживание. Кроме того, р/с в отличие от личного счета может заблокировать ФНС или банк до подтверждения легальности всех денежных поступлений.

Примерные расходы на РКО

Перед тем как открыть расчетный счет, посчитайте затраты на его обслуживание. Рассмотрим на примере Райффайзенбанка:

- максимальная сумма абонентского обслуживания – 7500 руб./мес., для базового тарифа отсутствует;

- комиссия за снятие наличных – до 1,5% от суммы в рамках лимита (до 400 000 руб.);

- пополнение счета – комиссия до 0,99%;

- валютный контроль – до 0,15%;

- если закончатся бесплатные платежи, каждый следующий будет стоить 25 руб.

Важно! Даже если клиент не использует валютный контроль, не пополняет счет, придется платить за абонентское обслуживание. Плата отсутствует только в базовом тарифе («Суперноль»), но в нем нет бесплатной карты к счету, а за переводы денег на счет всегда удерживается комиссия.

Выводы

Итак, надо ли оформлять в банке расчетный счет, зависит от статуса физлица. ИП, выбравшие специальный налоговый режим – НПД, могут иметь р/с, но не обязаны. Самозанятым-физлицам расчетные счета недоступны – в своей работе они используют обычные счета, например, открытые при оформлении дебетовой карты, накопительные.

Услуги по открытию расчетных счетов для самозанятых без статуса предпринимателя в банках нет. ИП на НПД обслуживаются на общих условиях. Они могут выбирать любой тариф, разную валюту, открывать счета сразу в нескольких банках, оформлять одновременно обычный счет, как физлицо, и расчетный счет.

Многие банки рекомендуют разграничивать личные и коммерческие финансовые потоки. Несмотря на то, что и самозанятые, и предприниматели вправе использовать текущие счета, для бизнеса оптимально оформить отдельный – так легче отчитываться перед налоговой службой.

Популярные вопросы

Может ли самозанятый использовать расчетный счет ИП?

Нет, если у самозанятого нет статуса ИП, для него недоступно открытие, использование расчетного счета и многие другие банковские услуги в рамках РКО, например, эквайринг. Большинство самозанятых пользуются обычными дебетовыми картами.

Нужно ли самозанятому открывать отдельную карту?

Физлицо, получившее статус самозанятого, может принимать оплату на ту карту, которую открыл раньше. И это не обязательно должна быть отдельная карта для получения безналичных платежей – разрешено использовать одну и для личных целей, и для расчетов с покупателями или клиентами. Никаких требований к типу банковских карт закон не выдвигает – она может быть классической или премиальной, с кэшбэком или без него.

Есть ли у банков тарифы РКО для самозанятых?

РКО для самозанятых без статуса ИП не существует. Расчетно-кассовым обслуживанием могут пользоваться только организации и предприниматели, в том числе плательщики НПД. Единственная бизнес-услуга, доступная при самозанятости, – открытие и обслуживание стандартных счетов. Правда, некоторые банки разработали дополнительные условия для таких клиентов, например, повышенный доход на остаток средств.

3.4

Рейтинг статьи 3.4 из 5

Рекомендуемые тарифы РКО

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

с комиссией 1%

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Переводы физ.лицам

до 1 500 000 ₽

без комиссии

Переводы физ.лицам

до 150 000 ₽

с комиссией 2%

Бесплатное обслуживание первые 2 месяца. Открытие любого количества счетов в рублях и валюте

Подать заявку

Переводы физ.лицам

от 100 000 ₽

с комиссией 1%

Переводы физ.лицам

до 300 000 ₽

без комиссии

Переводы физ.лицам

до 2 000 000 ₽

без комиссии

Переводы физ.лицам

до 10 000 000 ₽

без комиссии

Популярность самозанятости как налогового режима постоянно растёт. Несколько лет назад самозанятые жители России получили возможность легализовать свою профессиональную деятельность и при желании могут даже откладывать часть от дохода на пенсию.

В новой статье поговорим о том, могут ли самозанятые открыть счёт в банке, что для этого надо и какие особенности необходимо учитывать.

Особенности учёта финансов у самозанятых

Налог на профессиональный доход — часть особого режима, который несколько лет запустили как эксперимент. Он так понравился жителям разных регионов, что достаточно быстро вышел из роли экспериментального и получил статус действующего на постоянной основе.

В тоже время законодательные акты и положения, регулирующие самозанятость, пока ещё находятся в статусе разработки. Налог на профессиональный доход позволил миллионам граждан России получить официальное трудоустройство, но проблем с признанием всё ещё много.

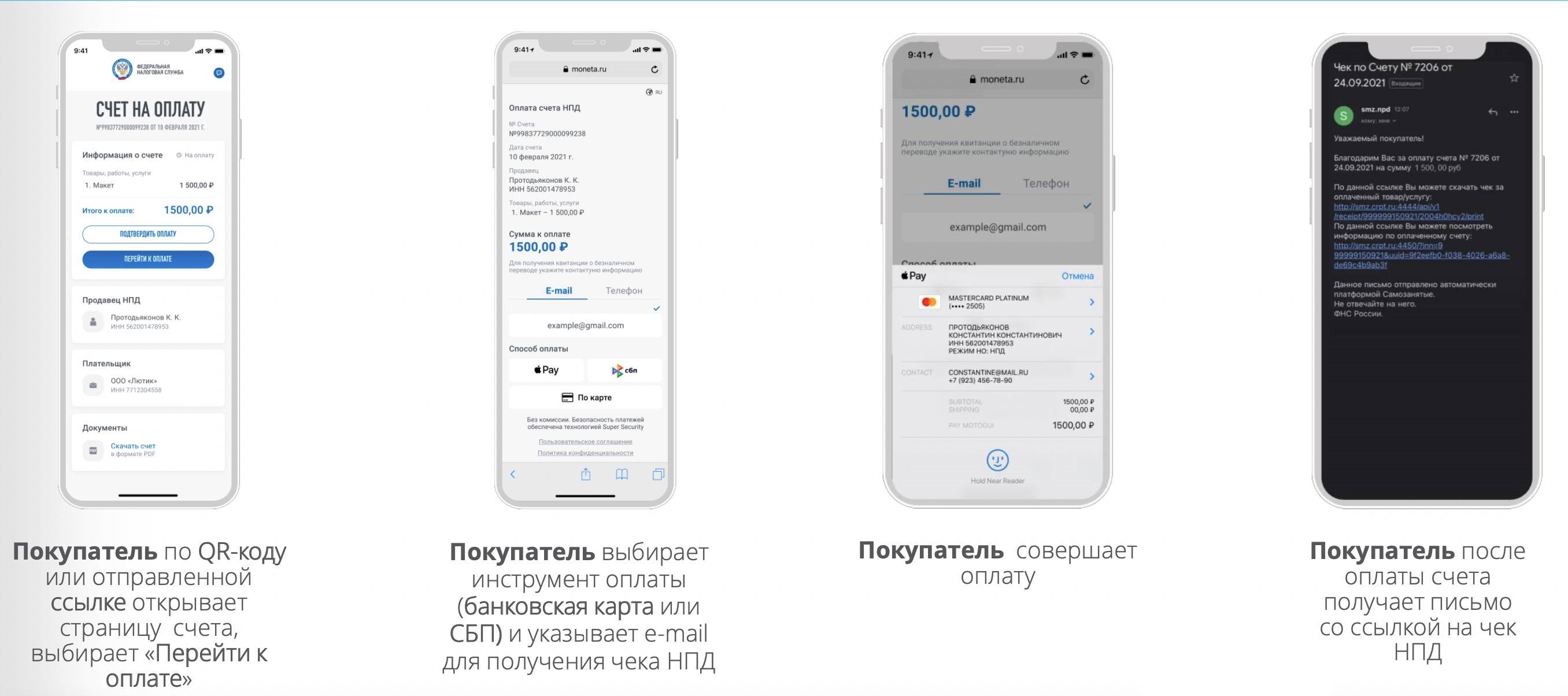

Например, самозанятые могут получить справку о доходах, но её не берут в расчёт многие банки и другие финансовые учреждения. Форму утвердили более 2 лет назад, а проблемы с подтверждением доходов у самозанятых возникают до сих пор.

Главная проблема заключается в том, что самозанятые самостоятельно ведут учёт доходов и не сдают отчётность в налоговую инспекцию. Скорее всего, банки просто не хотят доверять кредитные деньги людям, которые не имеют статуса ИП. Индивидуальные предприниматели регулярно сдают отчётность в налоговую, а каждая операция подтверждается договором и актом выполненных работ.

Ещё одна отличительная особенность самозанятых — свобода в уплате налогов. Самозанятые в течение месяца вносят чеки, которые подтверждают выполнение сделок, а в конце расчётного периода обязаны заплатить налог на профессиональный доход.

Оплатить НПД можно с любой банковской карты. Более того, карта может принадлежать не самозанятому, а его родственнику или другу. В этом плане налоговая не накладывает никаких ограничений.

У самозанятых при ведении предпринимательской деятельности возникает много трудностей, но при желании большинство из них можно решить. Главное — следовать принятым законам и не выходить за рамки. Например, сотрудничество самозанятых с юридическими лицами нигде чётко не прописано, поэтому необходимо придерживаться правил в отношении физических лиц.

Нужен ли самозанятым расчётный счёт

Не секрет, что большинство платежей плательщики налога на профессиональный доход получают на банковские карты. У них может быть хоть 10 карт в разных банках. Если деньги от профессиональной деятельности правильно учитываются и по итогам расчётного периода, предприниматель уплачивает налоги, проблем у него не будет.

Фактически государство и налоговая инспекция отдали контроль в руки самозанятых. По итогам месяца они самостоятельно формируют чеки и контролирующие органы рассчитывают, что предприниматели на НПД честно ведут дела. Хотя нельзя исключить, что некоторые из них вносят не все поступления.

При высоких оборотах сумма сборов зависит от полученной прибыли. Например, если самозанятый по итогам месяца заработал 240 000 рублей от сотрудничества с юридическими лицами, ему придётся заплатить государству 14 400 рублей налогов. Это небольшая сумма за спокойствие.

Самозанятые могут получать деньги через электронные платёжные системы, на банковский счёт, наличными или даже криптовалютой. У них не будет проблем, если по итогам месяца все транзакции будут отражены в приложении «Мой налог» или кабинете налогоплательщика.

Порядка, который регулируют процесс перевода безналичных средств между физическими лицами и самозанятыми, а также юридическими лицами и самозанятыми, пока нет. Безналичные расчёты осуществляются в установленном порядке.

Центральный банк Российской Федерации обязал банки не принимать доходы от предпринимательской деятельности на карты физических лиц. Уже были случаи, когда банки блокировали счёта клиентов из-за подозрения в ведении предпринимательской деятельности.

Если клиент не сможет предоставить документы, которые подтверждают происхождение денег, у него начнутся серьёзные проблемы. Если он признает, что средства получены от предпринимательской деятельности, последует штраф от налоговой.

Проблема в том, что плательщики НПД на практике не признаются предпринимателями. Если у них нет зарегистрированного статуса ИП, то они считаются физическими лицами, которые ведут профессиональную деятельность. Соответственно, открыть расчётный счёт не получится.

При сотрудничестве с физическими лицами необходимость в расчётном счёте не возникает, а вот если самозанятый хочет работать с юридическими лицами, им проще оплачивать услуги со своего расчётного счёта на счёт контрагента. В этом случае уже могут возникнуть проблемы с выплатой на карту.

Расчётные счета для самозанятых в 2021 году — все ещё проблема, которую постепенно начинают решать. В некоторых банках есть пакеты услуг для плательщиков налога на профессиональный доход. Они позволяют закрыть вопрос и больше к нему не возвращаться.

Юридическим лицам удобно переводить средства за предоставленные услуги на расчётный счёт предпринимателя. У самозанятых таких счётов в принципе быть не может, потому что для открытия понадобится свидетельство о регистрации в качестве индивидуального предпринимателя (ИП).

Многие фрилансеры регистрируются в качестве индивидуальных предпринимателей, чтобы сотрудничать с крупными организациями, которые не могут переводить деньги на карту. Этот шаг позволит на постоянной основе работать с проектами, которые раньше были недоступны.

Часть самозанятых для решения проблемы регистрируют ИП. Этот вариант подходит тем, кто предоставляет услуги в нескольких нишах одновременно и совмещает офлайн-деятельность с онлайн-услугами. Например, если у предпринимателя есть точка по продаже овощей на рынке с хорошим оборотом и параллельно он разрабатывает сайты на фрилансе, можно совмещать самозанятость с ИП.

Если индивидуальный предприниматель стал самозанятым, он может сохранить расчётный счёт и пользоваться им в прежнем режиме. Самозанятые, которые не видят пользы в регистрации ИП, могут пользоваться счётом для физического лица в любых банках.

Риски при работе через личный счёт

Мы уже говорили, что Центробанк ограничил возможность принимать деньги от предпринимательской деятельности на счёт физического лица. Проблема в том, что по факту самозанятость является предпринимательством только на словах. В законодательных актах нигде не закреплено, что плательщики НПД являются предпринимателями.

Предположим, что у самозанятого два счёта в банке, на которые каждый месяц приходит по 100 000 рублей. Если обороты постоянно увеличиваются и платежи приходят от разных контрагентов, банк может запросить документы, которые должны объяснить суть деятельности.

Самозанятым достаточно предоставить банку справку о доходах, чеки из приложения «Мой налог» и договора с клиентами, если они есть. В теории, этого должно хватить для разблокировки счёта и защиты от проверок в будущем. Но результат зависит от особенностей конкретного банка.

Финансовые учреждения постоянно отслеживают транзакции и могут временно заблокировать счёт даже если на него приходит 30-50 тысяч рублей каждый месяц. Особенно если в примечаниях клиенты пишут о договорах, выполненных услугах или проданных товарах.

Бухгалтеры советуют самозанятым предупреждать банки о том, что они платят налог на профессиональную деятельность, предоставлять документы и озвучить цифру примерного оборота. Но как показывает практика, этого не всегда достаточно для защиты от блокировки счёта.

В теории статус самозанятого должен защищать от проблем с финансовыми учреждениями, но НПД пока находится на этапе развития, несмотря на принятые законодательные акты и популяризацию формата работы в целом. Банки до сих пор не дают займы и ипотеки людям, которые платят налог на профессиональную деятельность.

Карточки физических лиц регулярно блокируют по закону 115-ФЗ «О противодействии отмыванию доходов, полученных преступным путём». На основе этого закона финансовые учреждения могут блокировать счёта до того момента пока у них не будет пакета документов, который подтвердит легальное происхождение средств.

Некоторые самозанятые открывают счета в нескольких банках, выбирают основной для работы с клиентами и в конце месяца распределяют средства между банками или снимают наличные. Такой подход позволит частично защититься от внезапной блокировки, но если транзакции осуществляются в один день или несколько дней подряд, шансы на блокировку повышаются.

Расчётный счёт для самозанятых решил бы множество проблем, но пока что такую услугу никто не предоставляет. Это будет возможно только если законодательные органы внесут изменения в действующие законодательные акты и у банков будут «развязаны руки».

До этого момента у предпринимателей остаётся два варианта. Либо пользоваться личным счётом и оперативно предоставлять документы по запросу банков, либо получить статус ИП. Всё зависит от оборотов и количества клиентов.

Если самозанятость более выгодная в плане налогов и нет желания платить дополнительные сборы, никто не заставляет отказываться от НПД. Но часть клиентов точно уйдёт из-за сложностей с оплатой.

В правилах предоставления услуг некоторых банков есть упоминания о том, что личные счёта физических лиц можно использовать для профессиональной деятельности самозанятых. Это скорее исключение из правил, но такие условия существуют на рынке.

Если у самозанятого была карта в Сбербанке, Тинькофф или любом другом крупном банке, можно после перехода на НПД сообщить об этом поддержке и получить ответ. Это не гарантирует, что в будущем не будет проблем с блокировкой счётов из-за подозрительных операций, но банк будет понимать природу транзакций.

В законодательных актах много коллизий, которые периодически мешают предпринимателям спокойно работать и платить налоги. Например, самозанятый не считается предпринимателем, а ИП — физическое лицо. Физлица не могут открыть расчётный счёт в банке, но наличие свидетельства о регистрации в качестве индивидуального предпринимателя делает это возможным.

Пошаговая инструкция по открытию счёта

Предположим, что самозанятому всё-таки понадобился расчётный счёт, чтобы сотрудничать с юридическими лицами и индивидуальными предпринимателями. Он решает зарегистрировать ИП, открыть расчётный счёт и спокойно работать с разными контрагентами.

В этом случае открыть расчётный счёт можно буквально за несколько минут. Понадобится только свидетельство о регистрации ИП, выписка из реестра предпринимателей и другие документы по запросу банка.

Более того, после регистрации ИП банки сами начнут звонить и предлагать услуги. Предпринимателю лучше принимать решение самостоятельно и не реагировать на «выгодные» предложения менеджеров, которые пытаются улучшить свои показатели.

Процесс по шагам выглядит так:

- Выбрать банк.

- Подать заявку на регистрацию расчётного счёта.

- Прикрепить документы.

- Предоставить дополнительные сведения сотруднику банка.

- Дождать регистрации счёта.

- Отправить реквизиты клиентам.

Контракты с крупными клиентами мотивируют многих самозанятых регистрироваться в качестве индивидуальных предпринимателей, но необходимо действовать крайне осторожно. К примеру, если компания предложила контракт на 500 000 рублей, эта сумма покроет расходы на ведение ИП, но есть нюансы.

Проблема в том, что через полгода-год контракт закончится и отказаться от ИП будет не так просто. Получить статус индивидуального предпринимателя намного легче, чем отказаться от него. Налоговая в любой момент может прийти с проверкой и надо будет отчитываться чуть ли не по каждому платежу на расчётный счёт.

Предприниматель с расчётным счётом платит:

- за открытие счёта;

- комиссию за обслуживание;

- за использование банкинга;

- за снятие наличных;

- за переводы на свою карту.

Условия в конкретном банке могут отличаться. Например, где-то могут начисляться проценты на остаток, а обслуживание счёта стоит 0 рублей, если оборот по итогам месяца превышает установленный порог.

Советы по открытию расчётного счёта

Каждый предприниматель и самозанятый делает выбор самостоятельно, но полезные советы не помешают даже людям с большим опытом работы с банками. Особенно если они недавно получили статус плательщика НПД или хотят совмещать самозанятость с ИП.

Главное преимущество от наличия расчётного счёта — возможность разделить потоки средств. Например, часть клиентов могут платить деньги на электронные кошельки, а индивидуальные предприниматели и юридические лица — на расчётный счёт в банке.

Наличие расчётного счёта в банке позволяет защититься от дополнительных проверок. Например, если на карту регулярно поступают переводы, не связанные с предпринимательской деятельностью, за них тоже надо будет отчитываться, если деньги от клиентов поступают на ту же карту.

Расчётно-кассовое обслуживание может стать инструментом, который увеличит прибыль предпринимателя благодаря тому, что он сможет сотрудничать с индивидуальными предпринимателями и крупными компаниями. Регистрация в качестве ИП будет выгодна только если доходы от потенциальных сделок покроют расходы на работу с расчётным счётом.

Некоторые банки предлагают самозанятым специальные пакеты. Например, в Райффайзенбанке можно открыть накопительный счёт с возможностью пополнения и снятия денег. Расчётный счёт открывают только если у клиента есть свидетельство о регистрации ИП.

Тинькофф банк помогает клиентам регистрироваться в качестве самозанятых, проверяет статус через налоговую, оплачивает налоги и предлагает инструменты автоматизации при работе с самозанятыми.

Рекомендуем выбирать банк, который хорошо себя показал при работе с самозанятыми. Это в первую очередь Сбербанк и Тинькофф банк. У них много сервисов для плательщиков НПД, поэтому шансы получить блокировку счёта из-за платежей от клиентов, минимальные.

При необходимости можно совмещать статус плательщика налога на профессиональный доход и индивидуального предпринимателя. Но в этом случае понадобится помощь профессионального бухгалтера для управления денежными потоками и ведения отчётности.

Возможно вам также будет интересно:

Платежное поручение самозанятому: как заполнить

Чтобы избежать проблем с банком и налоговой, бизнесу важно грамотно производить оплату исполнителю на НПД. Расскажем, как правильно составить платежное поручение при выплатах самозанятым.

Бизнес все чаще сотрудничает с плательщиками НПД, ведь с их помощью можно значительно оптимизировать расходы на персонал.

Подробнее об этом можно узнать из этой статьи.

Сотрудничество с самозанятыми может производиться на основании письменного договора, акта приема-передачи выполненных работ или выставленного счета на оплату. Оплата может быть проведена как в наличной, так и в безналичной форме.

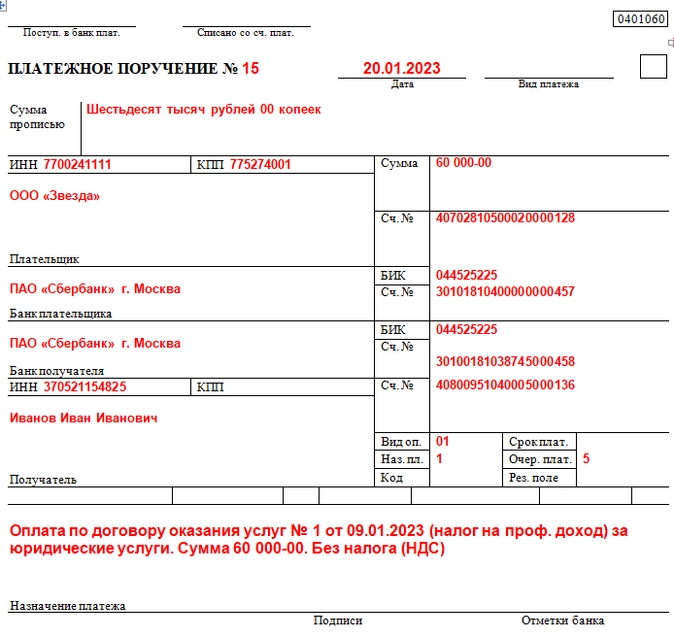

Оформление платежного поручения

При переводе вознаграждения самозанятому исполнителю в безналичной форме важно правильно оформить платежное поручение. Оформление платежки самозанятому без статуса ИП и со статусом ИП отличается. У ИП может быть расчетный счет, а у обычного физлица – только личная карта.

Перевод денежных средств со счета компании на личный счет физлица может расцениваться банком как подозрительная операция. И как следствие, банк заблокирует расчетный счет на три дня до выяснения обстоятельств. Необходимо будет предоставить договор с самозанятым, акт приема-передачи оказанных услуг, чек из приложения «Мой налог» и другие запрашиваемые документы, чтобы подтвердить законность операции.

Работа с самозанятыми через сервис Наймикс позволит минимизировать все риски: сервис автоматически проверяет статус исполнителя, проводит оплату на карту любого банка, а также формирует чеки и направляет заказчику.

Нюансы оформления платежного поручения самозанятому – физлицу

В шапке документа указывают номер платежки и дату. Обычно программы учета, как и сервисы банк-клиент подставляют эти данные автоматически, как и все необходимые реквизиты плательщика.

Далее указывают сумму вознаграждения.

После заполняют данные получателя:

-

наименование банка получателя;

-

БИК;

-

номер счета физического лица;

-

номер корреспондентского счета банка;

-

ИНН и ФИО получателя.

Под реквизитами получателя заполняются дополнительные коды:

-

Вид оп. (поле 18) – 01;

-

Наз. пл. (поле 20) – 1;

-

Очер. плат. (поле 21) – 5.

Поле 20 Наз. пл. (Назначение платежа кодовое) сообщает банку, нужно ли удерживать задолженность по исполнительным листам с данного дохода. С 1 июня 2020 года при перечислении любых выплат физлицам по ГПХ в платежке в поле 20 указывается код вида дохода «1».

Например, если у самозанятого есть долг по алиментам, он получает вознаграждение по платежке с кодом вида дохода «1», то банк может с этой суммы удерживать задолженность.

Особое внимание следует уделить заполнению поля 24 – Назначение платежа. В этом поле важно указать, за что производится оплата физлицу (наименование вида услуг, работ, товара). Если был заключен договор, предоставлен акт приема-передачи работ/услуг или выставлен счет, реквизиты этих документов (номер, дата) нужно отразить в назначении платежа.

Например, «Оплата по договору оказания услуг № 1 от 09.01.2023 года за юридические услуги» или «Выплата по счету № 123. Предоплата за создание сайта».

В назначении платежа ни в коем случае нельзя писать слова, которые отсылают к трудовым отношениям («аванс», «зарплата», «премия»).

Сервис для работы с самозанятыми и внештатным персоналом Наймикс – оптимальное решение для бизнеса и их исполнителей, покрывающее весь цикл администрирования и взаимодействия: от первичного оформления до выплат и автоматической уплаты налогов.

Сотрудничайте с самозанятыми правильно

Нюансы оформления платежного поручения самозанятому – ИП

Если у самозанятого исполнителя есть статус ИП, то деньги ему переводят обычно не на текущий, а на расчетный счет.

Платежное поручение заполняется также, как и для физического лица, только код вида дохода в поле 20 не указывается.

Что нужно сделать для проведения оплаты самозанятому исполнителю

-

Запросить у самозанятого его данные и банковские реквизиты.

-

Проверить статус в качестве плательщика НПД. Это можно сделать самостоятельно с помощью специального сервиса ФНС или запросить у самозанятого справку из приложения «Мой налог».

-

Сформировать платежное поручение и отправить платеж.

-

Запросить у самозанятого чек из приложения «Мой налог», в котором указаны наименование услуги, сумма, заказчик и его ИНН. Важно проверить правильность всех данных, ведь сумма по чеку также учитывается в расходах компании и уменьшает налогооблагаемую базу по налогу на прибыль.

С платежным решением Наймикс можно проводить выплаты исполнителям-физлицам в один клик! Вы можете оплачивать отдельно каждый заказ или целый реестр согласно вашему графику оплат.