Банк и касса: «Возможность учета в программе иностранного банка и банковского счета»

Начиная с релиза 3.0.43.74 в Бухгалтерии предприятия 3.0 для создания иностранного счета необходимо создать иностранный банк в справочнике банки (без подбора из классификатора банков).

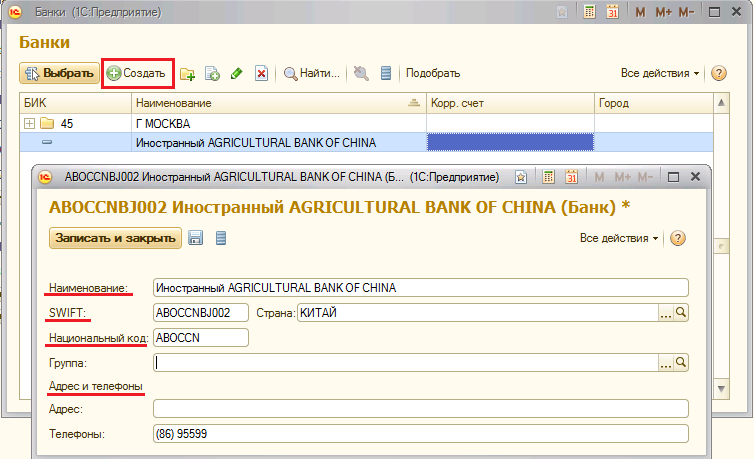

Создание иностранного банка:

-

заполнить «Наименование»: как будет представляться банк в нашей базе;

-

заполнить «SWIFT»-код это международный персональный идентификационный код банка;

-

«Страна» — страна местонахождения банка. Заполняется автоматически при заполнении «SWIFT»-кода;

-

«Национальный код» — код, присвоенный банку в банковской системе страны его регистрации.

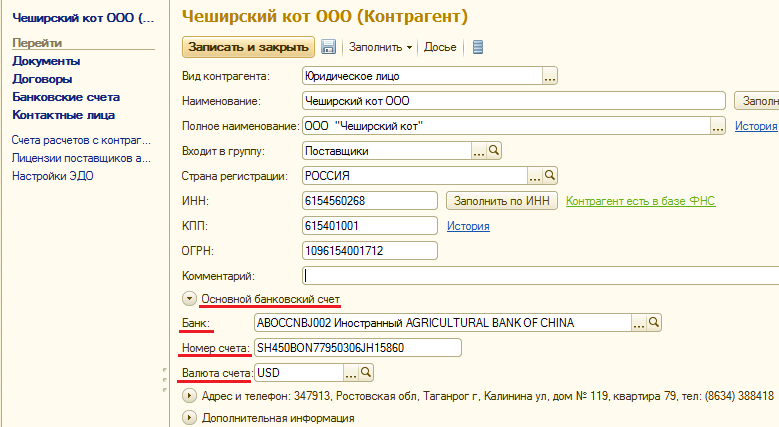

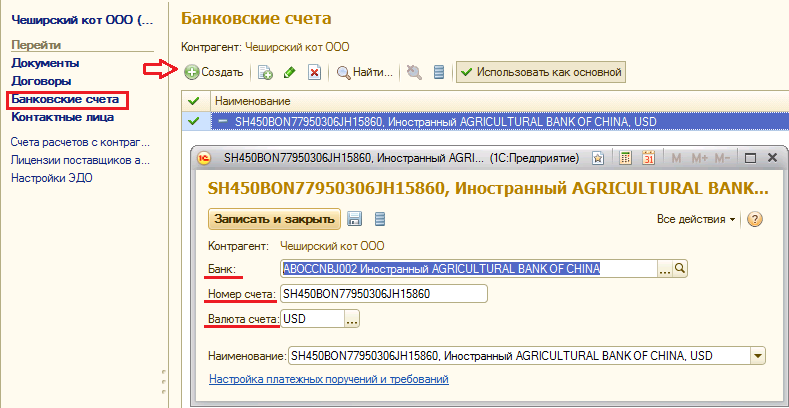

Создание иностранного банковского счета если у контрагента открыт счет в иностранном банке необходимо:

-

открыть каточку контрагента и заполнить поля основного банковского счет, либо открыть банковские счета на панели действий.

-

в поле «Банк», в карточке контрагента выбрать иностранный банк, который мы создали ранее, где заведен иностранный банковский счет.

-

в поле «Номер счета» ввести номер иностранного счета, который ограничен длинной до 34 символов (состоящий из цифр и латинских букв A..Z);

-

в поле «Валюта» необходимо указать валюту банковского счета;

Заполнение иностранного счет в карточке контрагента

Заполнение иностранного счет в списке банковских счетов контрагента

Программа проверяет:

-

корректность введенных символов (буквы латинского алфавита и цифры);

-

контрольную сумму номера счета (для счетов в формате IBAN);

-

соответствие страны банка и страны номера счета (для счетов в формате IBAN);

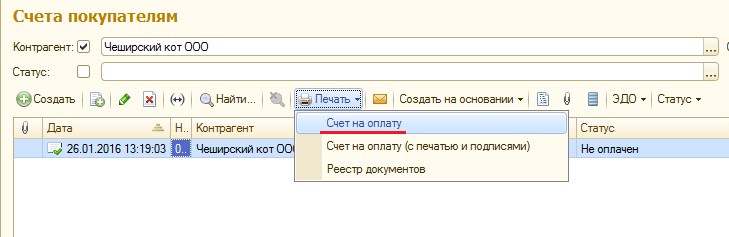

Банковские реквизиты нашей организации, имеющие иностранные банковские счета, так же попадают в печатные формы. Например, при печати «Счет покупателю».

Печать «Счет на оплату»

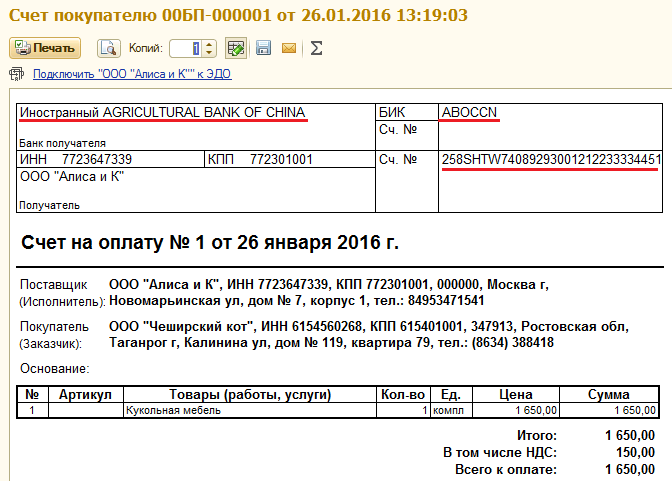

Печатная форма «Счет покупателю»

В документ попадает:

-

наименование банка в базе «Иностранный AGRICULTURAL BANK OF CHINA»;

-

национальный код банка: ABOCCN;

-

иностранный банковский счет р/с 258SHTW74089293001212233334451;

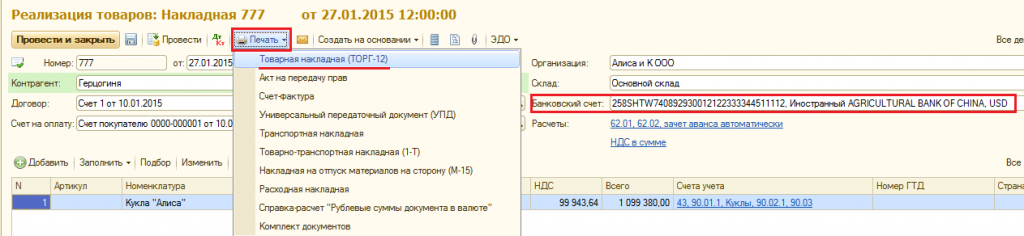

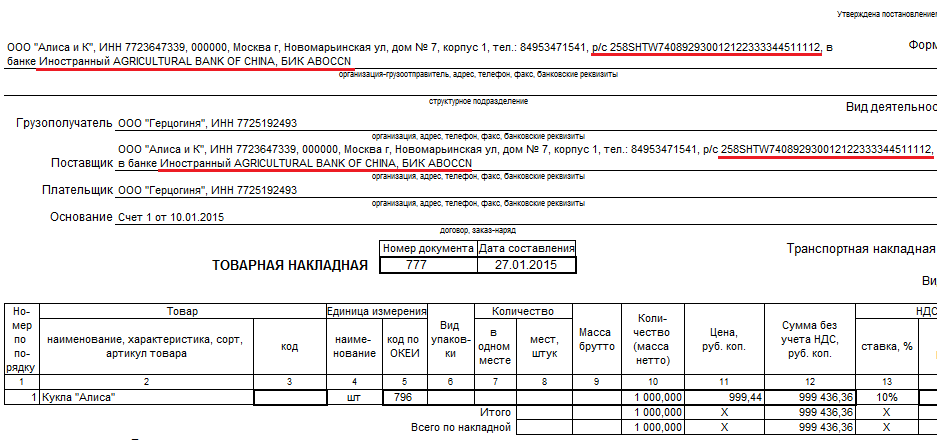

Банковские реквизиты нашей организации, имеющие иностранные банковские счета, так же попадают в печатные формы. Например, при печати «Товарная накладная».

Печать «Товарная накладная (ТОРГ-12)»

Если иностранный банковский счет не является основным, тогда его нужно выбрать в поле «Банковский счет», формы документа Реализация товаров и услуг.

Печатная форма «Товарная накладная»

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Открыть профиль

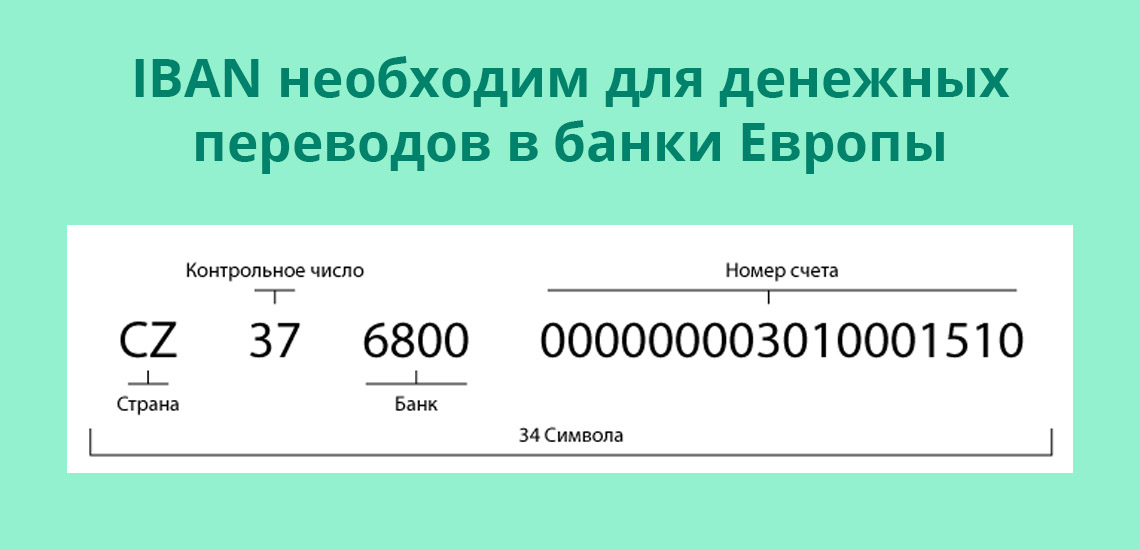

Что такое IBAN номер

Аббревиатура IBAN (International Bank Account Number) означает номер банковского счета (account number) клиента, причем, в банковских реквизитах он запрашивается часто и банки почти никогда не уточняют, что это и где его запросить. По сути, это номер, который используется в качестве идентификатора получателя, использующего банковские организации стран Европейского союза и Еврозоны. На данный момент он является единственным идентификатором, который действительно можно использовать.

-

Что такое IBAN номер

-

Как его узнать

-

Когда применяется

-

Как заполнять реквизиты, требующие IBAN

-

Как правильно перевести деньги в банки Евросоюза

IBAN банка потребуется сообщить в обязательном порядке, если человек планирует отправить денежный перевод в один из банков Евросоюза. В этом случае получатель не спросит, что это такое, номера выдают всем пользователям местных банков. А вот наоборот вполне может произойти. Клиент банка-члена Еврозоны хотел бы отправить перевод, однако банк запрашивает в данные, которые попросту отсутствуют и не выдаются.

Как его узнать

Следует пояснить некоторые нюансы: банки зачастую требуют сразу все возможные данные, так как финансовые организации далеко не во всем до сих пор пришли к единому мнению. Например, в случае с IBAN до сих пор возникают трудности, так как российские компании используют в банковских реквизитах такие коды как BIC (БИК-код, код подразделения банка) или SWIFT-code (код международной системы SWIFT). Это может являться заменой IBAN, потому что этот номер для российского банка узнать нельзя, ему его попросту не присвоили.

В случае межбанковского взаимодействия при переводах, Европейскому банку вполне достаточно обычного номера SWIFT. Как правило, вопрос после этого закрывается и перевод успешно выполняется.

Вместо каких запрашиваемых в банковских реквизитах данных можно высылать номер SWIFT:

- IBAN.

- Account number.

- Sort Code (это аналогичный номер, используемый в банках Великобритании).

Значит ли, что это абсолютно ненужная информация и можно обходиться вообще без нее? Совершенно не значит, клиенту потребуется заполнять эти данные, если он получает перевод в банке Евросоюза (или Великобритании соответственно). В случае отсутствия этих реквизитов, клиент может попросту потерять деньги, так как они останутся непонятно где.

Когда применяется

Как правило, IBAN и аналогичные ему номера используются при получении денег. Они позволяют идентифицировать организацию или другого получателя и успешно провести денежные средства именно туда, куда нужно. Несмотря на то, что международная система SWIFT используется повсеместно, крайне желательно знать полные реквизиты европейских банков, чтобы избежать проблем при отправке или получении денег.

Так как по данному номеру зарубежные банки узнают получателя, идентифицируют банк и определяют принадлежность его той или иной стране, то перевод по полным реквизитам — это открытая книга. Финансовые организации успешно узнают всю необходимую информацию об отправителе и получателе, что им, конечно же, необходимо. По этой причине в случае отсутствия нужных для идентификации данных, клиенту могут попросту отказать в переводе.

Однако есть и позитивные моменты:

- Быстрота проведения перевода по банковским реквизитам. Деньги на счет могут зачислиться в течение одних суток с момента отправки.

- Безопасность и защищенность переводов. В случае непредвиденных проблем клиент легко может защитить свои права.

- Также благодаря знанию полных реквизитов снижается риск мошенничества, так как для перевода клиенту потребуется знать максимальное количество информации о получателе. Это делает невозможным множество схем мошенничеств, которые часто практикуются в сервисах переводов без подобного уровня защиты.

Клиенту, все же, рекомендуется самостоятельно выбирать, как ему будет удобно переводить деньги. Если же он выбрал все же полноценный перевод по полным реквизитам, то ему необходимо знать, как проверить IBAN и SWIFT.

Как заполнять реквизиты, требующие IBAN

Для начала следует проверить, какие номера конкретно у вашего банка. Для этого, на примере Сбербанка, необходимо зайти на официальный сайт и скачать таблицу, в которой указаны все коды для всех отделений. Достаточно найти в ней свое и код будет написан рядом.

Также зачастую проблема решается через сервис поддержки, чат или же номер телефона. Сотрудники банка без проблем расскажут все нужные реквизиты банка.

Заполнение реквизитов на зарубежный перевод всегда делается строго в английской транслитерации заглавными буквами. Как правило, все данные, кроме IBAN, имеются на сайте банка либо их можно получить у поддержки.

В случае же перевода в европейский банк с кодом IBAN могут возникнуть проблемы, так как он довольно длинный и его необходимо указывать полностью. В случае ошибки деньги могут попросту потеряться. Чтобы не допускать этого, достаточно использовать калькулятор IBAN, который проверит действенность номера и укажет, в тот ли банк поступят деньги.

Как правильно перевести деньги в банки Евросоюза

При отправке денежных переводах в валюте в другие страны, рекомендуется очень внимательно заполнять поля и тщательно расспрашивать поддержку банка о полных реквизитах. В случае возникновения проблем вернуть деньги в теории можно, но на практике из-за этого возникает масса проблем, а сами средства могут потеряться безвозвратно.

Впрочем, чаще всего без указания полноценных данных и полного номера IBAN перевод попросту не выполнят. Но так как российские банки практически все подключены к международной системе SWIFT, то проблема с переводами в их случае неактуальна. Клиенту достаточно указать номер международной системы и деньги поступят вовремя и точно туда, куда нужно.

Комментарии: 3

Добавить в «Нужное»

Код иностранной организации: как присваивается и кому

КИО – это специальный код, который присваивается иностранной организации при формировании идентификационного номера налогоплательщика (ИНН). Рассмотрим его поподробнее.

Справочник КИО

Налоговые органы ведут Справочник КИО, в котором отражают сведения об иностранных организациях, в частности (Приказ МНС от 28.07.2003 № БГ-3-09/426):

- полное наименование иностранной организации на русском языке и в латинской транскрипции;

- полный адрес иностранной организации в стране регистрации;

- регистрационный номер в стране регистрации;

- код иностранной организации и дата его присвоения.

Информация в Справочник КИО заносится при регистрации иностранной организации в российских налоговых органах. При изменении сведений об иностранной организации в Справочник КИО вносятся необходимые поправки.

Особенности учета в налоговых органах иностранных организаций утверждены Приказом Минфина от 28.12.2018 № 293н.

Что такое КИО

КИО – это часть ИНН налогоплательщика. Напомним, что ИНН организаций имеет следующую структуру:

- первые 4 знака – код налогового органа, который присвоил ИНН;

- следующие 5 знаков для российских организаций – порядковый номер записи о лице в ЕГРН. А вот для иностранных организаций это как раз КИО согласно Справочнику «Коды иностранных организаций»;

- последний знак – это контрольное число, рассчитанное по специальному алгоритму.

Таким образом, КИО состоит из 5 цифр, которые не могут одновременно равняться 0.

Где используется КИО

КИО может указываться в платежных поручениях, составляемых иностранными организациями, а также при перечислении денег российскими организациями в адрес иностранных (Положение Банка России от 29.06.2021 № 762-П).

Также КИО нужно указать, в частности, в Сообщении об участниках иностранной организации (для иностранной структуры без образования юридического лица – о ее учредителях, бенефициарах и управляющих) (утв. Приказом ФНС от 01.12.2021 № ЕД-7-13/1046@).

Эту форму подают определенные иностранные организации, а также иностранные структуры без образования юрлица. Они указывают сведения обо всех прямых участниках и об определенных косвенных участниках.

Сведения ЕГРН об иностранных организациях

На сайте ФНС есть сервис «Открытые и общедоступные сведения ЕГРН об иностранных организациях».

С помощью этого сервиса можно посмотреть информацию об иностранных организациях, зарегистрированных на территории РФ в российских налоговых органах. Для поиска надо ввести ИНН, или КИО, или наименование иностранной организации.

Как оплатить услуги иностранного контрагента

Российский бизнес все чаще покупает работы и услуги у зарубежных поставщиков, в том числе через интернет. При этом, внешнеторговые операции, как и любые другие, должны подтверждаться документально. В статье рассмотрим, какие документы нужны при сделках с иностранными партнерами, как правильно оформить платежку. Поговорим про валютного регулирования и НДС.

Какие документы нужны по сделке

Когда оказание услуг происходит внутри страны, основанием для них является договор. Оплату производят по выставленному счету, в качестве подтверждающих документов используют акт и счет-фактуру. Может применяться универсальный передаточный документ (УПД). Порядок оформления этих документов закреплен в нормативно-правовых актах и регулярно актуализируется.

При внешнеторговых операциях бухгалтер сталкивается с другим пакетом документов. Основой сделок с зарубежными контрагентами выступает контракт (договор), составленный на двух языках — поставщика и покупателя. Для подтверждения принятия услуги используют счет (инвойс), заказ, отчет или другой документ. Они же служат основанием для платежа.

Возникает вопрос — вправе ли российская компания использовать эти документы как первичные и подтверждать ими затраты при расчете налога на прибыль?

Согласно закону «О бухгалтерском учете» № 402-ФЗ в качестве первичного можно использовать документ, содержащий все обязательные атрибуты: наименование, дату составления, реквизиты исполнителя и заказчика и др. Если подтверждающий документ от зарубежного контрагента содержит все необходимые реквизиты, его разрешается принять к бухгалтерскому учету.

В п. 1 ст. 252 НК говорится, что для признания расходов в налоговом учете они должны быть документально подтверждены. Это означает, что:

- документы оформлены в соответствии с законом о бухучете;

- либо используются на территории зарубежного государства согласно традициям делового оборота.

Получается, что контракта с поставщиком и подтверждающего оказание услуги инвойса (отчета, заказа) вполне достаточно для принятия расходов к вычету при расчете налога на прибыль. Не забудьте перевести документы на русский язык и заверить нотариально.

Валютный контроль: суммы, сроки, оформление платежки

Все организации и ИП, имеющие торговые отношения с компаниями — нерезидентами, попадают под валютный контроль (закон № 173-ФЗ «О валютном регулировании и валютном контроле»). Агентами контроля за российскими компаниями выступают банки.

Есть трудности в ведении валютного контроля? Откройте счёт в Локо-Банке и используйте все преимущества!

- Бесплатное обслуживание валютных счетов.

- Оформление сложных документов.

- Личный помощник и бесплатные консультации.

ВЭД с Локо-Банком — это просто!

Объем предоставляемых в кредитную организацию данных зависит от вида валютного договора (на импорт, на экспорт, кредитного) и его цены:

- Если сумма менее 200 тыс. руб., достаточно указать в платежном поручении код валютной операции.

Тем не менее банк, чтобы убедиться в цене контракта, может запросить у компании и всю документацию по сделке. Код операции указывают в фигурных скобках перед текстом в поле «назначение платежа» в платежке, к примеру: {VO21200}.

Полный список кодов можно найти в приложении 1 к инструкции ЦБ № 181-И от 16 августа 2017 года.

- Если сумма превышает 200 тыс. руб., в банк предоставляют контракт и подтверждающие оказание услуги документы (инвойсы, акты и т.п.).

Срок предоставления — не позднее даты платежного поручения. Если компания предоставит не все или неверные документы, банк вправе отказаться проводить валютную операцию.

- Если сумма импортного договора превышает 3 млн руб., контракт подлежит постановке на специальный учет.

Срок постановки зависит от первой операции по договору, Банк присваивает контракту уникальный номер, который в дальнейшем нужно указывать на всех документах по импортной сделке, подаваемых в банк. И нужно отчитываться перед банком по каждому платежу или подтверждающему документу.

Срок хранения документации по валютным договорам — не менее трех лет с момента совершения операций, но не ранее срока исполнения контракта.

Если организация не соблюдает порядок предоставления подтверждающих документов или нарушает сроки хранения бумаг по валютным контрактам, компанию оштрафуют на сумму от 40 до 50 тыс. руб., а ее руководителя — на сумму от 4 до 5 тыс. руб. (полный перечень штрафных санкций за валютные нарушения приведен в ст. 15.25 КоАП).

При совершении повторных деяний наказания серьезнее. Кроме того, ст. 193 УК за особо крупные размеры и нарушения, совершенные группой лиц предусматривает уголовную ответственность.

НДС по оказанным услугам — кто платит

В п. 4 ст. 173 и п. 4 ст. 174 НК говорится, что при перечислении денежных средств зарубежному партнеру, у организации возникает обязанность исчислить и уплатить НДС. Требование относится даже к компаниям и ИП, применяющим патентную систему и УСН.

С 1 октября 2021 года в законодательстве произошли изменения, и теперь согласно п. 1 ст. 161 НК, для возникновения обязанности налогового агента надо, чтобы сразу выполнялись два условия:

- Местом реализации услуги была территория РФ.

- Зарубежный контрагент не состоял на учете в ФНС или состоял только по причине:

- нахождения на территории России принадлежащей ему недвижимости и (или) транспорта;

- открытия счета в российском банке;

- нахождения на территории России обособленного подразделения, которое не принимает участие в выполнении услуги по этому контракту.

Есть одно исключение — приобретение электронных услуг, указанных в п. 1 ст. 174.2 НК. Иностранные поставщики, оказывающие их, обязаны самостоятельно регистрироваться на сайте ФНС, исчислять и уплачивать НДС в бюджет РФ.

Важный момент — когда именно платят НДС в бюджет. В письме Минфина № 03-07-08/1467 от 21 января 2015 года уточняется:

- при перечислении предоплаты иностранному поставщику;

- при оплате оказанных услуг.

Причем банк не вправе отправить денежный перевод «иностранцу», пока не получит от налогового агента платежное поручение на уплату НДС со счета, открытого в этом же банке. На счете покупателя должно быть достаточно денежных средств для перечисления всей суммы налога. Если услуги оказаны, но не оплачены, налоговой базы по НДС не возникает, исчислять и уплачивать налог не надо.

Налоговую базу определяют как сумму дохода от реализации импортных услуг с учетом российского НДС. Применяется ставка 20/120, то есть налоговый агент должен предусмотреть уплату налога и при необходимости увеличить стоимость услуги по контракту, чтобы не потерять средства на уплате НДС. Покупатель составляет счет-фактуру и регистрирует ее в книге продаж, применяется код вида операции «06».

Если покупатель является плательщиком НДС, расходы по зарубежным услугам можно принять к вычету. Для этого необходимо соблюдение двух условий:

- услуги получены для осуществления облагаемых НДС операций;

- есть первичные документы, подтверждающие принятие услуг на учет.

Выставленный «агентский» счет-фактуру регистрируют в книге покупок, в графе «Код вида операции» ставят «06».

Налоговые агенты по НДС сдают в ФНС обычную декларацию, дополнительно заполняя в ней раздел 2 отдельно по каждому зарубежному поставщику. А налоговый вычет указывают в строке 180 раздела 3.

Налоговые агенты — неплательщики НДС обязаны подать в инспекцию декларацию по НДС, заполняя в ней титульный лист, разделы 1 и 2. Сроки подачи — не позднее 25 числа месяца, идущего за кварталом, в котором покупались иностранные услуги. Прямой обязанности вести книгу продаж по нормам НК РФ у «спецрежимников» нет, но многие эксперты рекомендуют включать в декларацию и раздел 9, ссылаясь на п. 47 порядка заполнения декларации.