Новости·

26 дек 2021, 09:30

0

0

Формула наставника Баффета: как посчитать балансовую стоимость компании

Экономист Бенджамин Грэм считал, что оценка «справедливой» стоимости — единственный эффективный способ узнать, сколько стоит компания. Уоррен Баффет перенял его теорию и заработал миллиарды на бирже

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

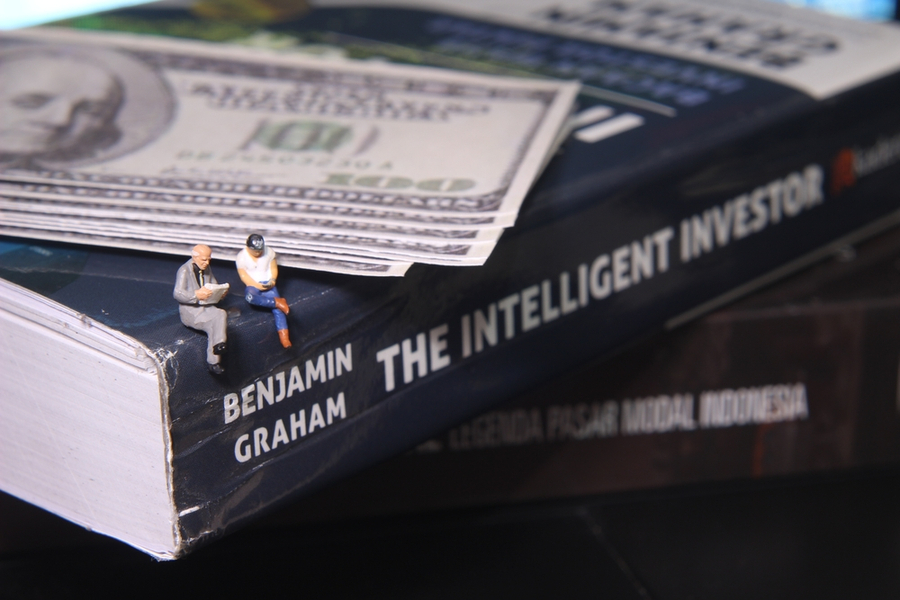

Финансового аналитика и инвестора Бенджамина Грэма называют отцом стоимостного инвестирования. Таким прозвищем великого экономиста наградили за то, что в течение жизни он призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями. Инвестициями Грэм называл вложения, основанные на тщательном анализе финансовых показателей, поиске внутренней стоимости и оценке долгосрочных перспектив компании. Все остальное — спекуляции.

Уоррен Баффет

— самый известный и успешный ученик Грэма. Он старается следовать формуле определения балансовой стоимости компании и успешно применяет ее уже более 50 лет. В письме акционерам 2015 года Баффет советовал опираться на динамику балансовой стоимости и сопоставлять ее с доходностью индекса S&P 500. Инвестор заявил, что балансовая стоимость на акцию — «грубый, но полезный» способ проследить динамику внутренней стоимости.

Что такое балансовая стоимость и как ее посчитать

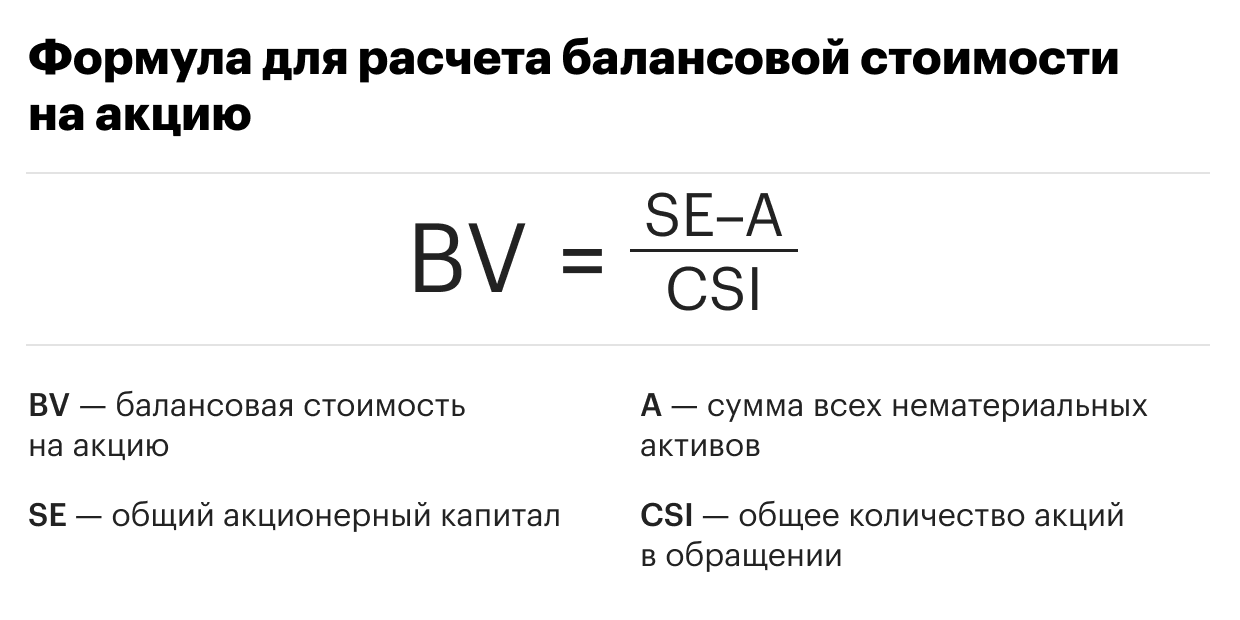

По Грэму, рассчитать балансовую стоимость на акцию можно, если из всего акционерного капитала вычесть сумму нематериальных активов компании и разделить на общее количество обыкновенных акций в обращении. Полученный результат будет отражать стоимость компании на одну акцию. Если рыночная цена акций ниже балансовой стоимости на акцию, то компания недооценена рынком, если выше — переоценена.

Фото: «РБК Инвестиции»

Зная балансовую стоимость компании на одну акцию, инвестор может самостоятельно определить значение коэффициента P/B (цена/балансовая стоимость). Для этого необходимо рыночную цену одной акции компании разделить на показатель балансовой стоимости на акцию. Бенджамин Грэм считал, что оптимальное значение

мультипликатора

P/B не должно превышать 1,5.

Нематериальные активы компании — активы предприятия, которые не имеют материально-вещественной формы. Сюда относят патенты, объекты интеллектуальной собственности, изобретения, компьютерные программы, товарные знаки, особые виды товаров или услуг и деловую репутацию компании.

В качестве примера рассмотрим финансовые показатели Bank of America за третий финансовый квартал 2021 года. По результатам отчетности, общий акционерный капитал банка (сommon shareholders’ equity) составил $249,023 млрд при 8241,2 млн обыкновенных акций в обращении (еnding common shares issued and outstanding). В данном случае при расчете банк не учитывает нематериальные активы, поэтому балансовая стоимость на одну акцию составляет $30,22.

Bank of America

BAC

$27,15

(+0,11%)

Теперь инвестор может самостоятельно посчитать значение коэффициента P/B.

Рыночная стоимость

бумаг Bank of America на момент закрытия 23 декабря составила $44,42, а балансовая стоимость на одну акцию — $30,22. Поэтому показатель P/B составит 1,46х. Поскольку оптимальное значение в формуле Грэма <1,5, то значение коэффициента P/B американского банка можно считать оптимальным.

Фото: Shutterstock

В дополнение к данному показателю инвестор может посчитать значение еще одного коэффициента, который укажет на степень недооценки или переоценки компании. По мнению Грэма, произведение коэффициентов Р/Е (цена/прибыль) и Р/В (цена/балансовая стоимость) не должно превышать 22,5. Оптимальному значению соответствует произведение 15 (Р/Е) и 1,5 (P/B). Данный способ особенно эффективен для определения оценки стоимости акций промышленного, коммунального и финансового секторов.

Почему нельзя полагаться только на значение балансовой стоимости при оценке компании

Использование одного лишь значения балансовой стоимости не будет в полной мере отображать недооцененность или переоцененность компании. Поэтому одновременно с ним используют другие показатели, например показатель рентабельности собственного капитала (ROE), который можно найти, разделив показатель чистой прибыли на собственный капитал компании. Например, если рыночная цена превышает балансовую стоимость, но рентабельность капитала значительно выше, чем у конкурентов, то акции компании могут быть даже недооценены.

Return on Equity (ROE) — показатель рентабельности собственного капитала, который отражает степень эффективности использования материальных и денежных ресурсов.

При стремительном росте рыночной цены показатель P/B будет слишком высоким, поэтому в этом случае по одному показателю не стоит делать вывод о переоцененности акций. Коэффициенты ROE и

P/E

тоже могут ничего не показать в таких случаях — у многих компаний роста чаще всего на этапе развития нет и прибыли. В этом случае стоит посмотреть на другие показатели, например на отношение стоимости компании к полученной ею прибыли до вычета процентов, налога на прибыль и амортизации активов (EV/

EBITDA

).

Также при расчете балансовой стоимости на акцию финансовых организаций может не учитываться величина нематериальных активов, как указано на примере Bank of America. В таком случае общий акционерный капитал просто делится на количество акций в обращении.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов.

Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

- 22 Апреля 2022

В фундаментальном анализе существует несколько методов определения справедливой цены акции компании: затратный подход, сравнительный анализ и доходный подход на основе дисконтирования денежного потока (DCF).

В данной статье рассмотрим один из методов определения справедливой цены акции исходя из ее балансовой стоимости. Данный подход позволяет сравнить рыночную стоимость компании (капитализацию) со стоимостью имеющихся активов и может дать определенное представление о том переоценены или недооценены акции в данный момент.

Балансовая стоимость

Балансовая стоимость представляет собой стоимость чистых активов компании. Чистые активы рассчитываются как разница между активами (оборотные + внеоборотные) и обязательствами (краткосрочные + долгосрочные).

В статье Что из себя представляет финансовая отчетность компании более подробно рассказывается про бухгалтерскую отчетность компании, где отображается баланс:

Активы (Внеоборотные + Оборотные) = Капитал + Обязательства (Краткосрочные + Долгосрочные).

Исходя из этого можно сделать вывод, что балансовая стоимость — это чистые активы или собственный капитал компании.

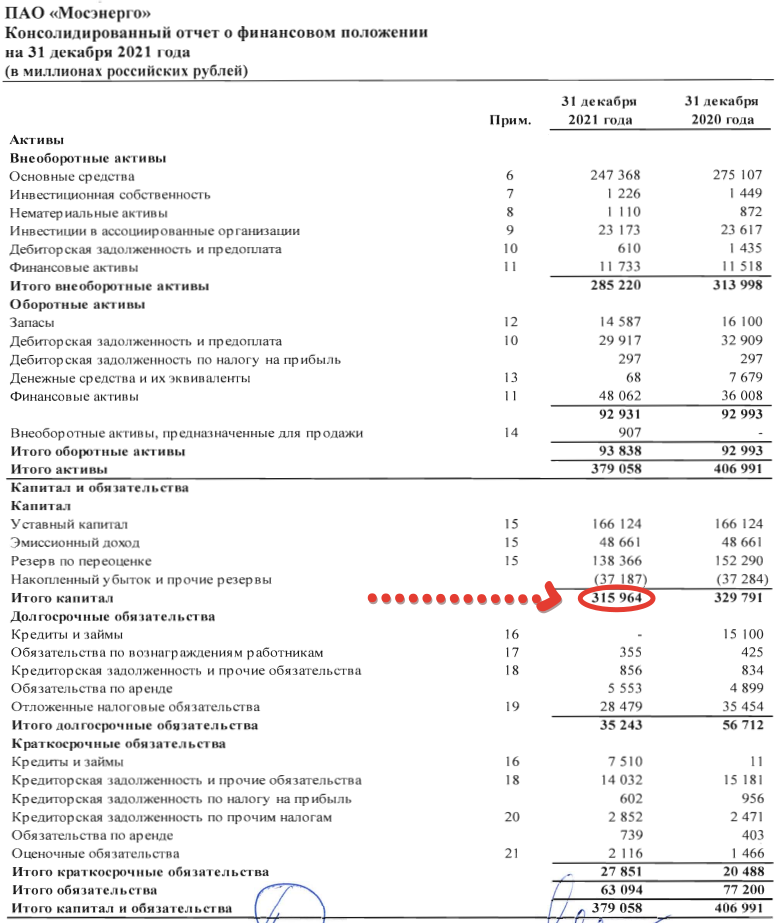

Финансовая отчетность по МСФО за 2021 г. ПАО «Мосэнерго»:

Балансовая стоимость ПАО «Мосэнерго» согласно отчетности составляет 315 964 млн руб.

Зная общее количество акций (39 749 359 700 штук) можно рассчитать стоимость чистых активов приходящуюся на одну акцию:

315 964 000 000 руб. / 39 749 359 700 акций = 7,95 руб./акцию

Стоит учитывать, что в расчете не используются акции, которые выкуплены самой компанией (казначеские и квазиказначейские), их нужно вычитать из общего количества выпущенных акций.

Если у компании помимо обыкновенных акций есть еще и привилегированные, то из балансовой стоимости нужно будет вычесть ликвидационную стоимость привилегированных акций, которая обычно указывается в уставе, и задолженность по дивидендам, если она имеется.

Сравнение балансовой стоимости компании с рыночной

Далее можно сравнить рассчитанную цену акции, исходя из балансовой стоимости активов компании, с текущей рыночной ценой.

Итак, стоимость акции ПАО «Мосэнерго», исходя из стоимости чистых активов на конец 2021 года составляет 7,95 руб., а рыночная цена акции в настоящий момент — 1,72 руб.

Потенциал роста аж 362%! Получается, что мы только что нашли недооцененную акцию и ее тут же надо покупать. Но не все так просто!

Почему рыночная стоимость не равна балансовой?

Во-первых, рыночная цена акции учитывает будущие прибыли/убытки, которые планирует получить компания. Дело в том, что полученная в будущем чистая прибыль или убыток попадет в капитал компании в виде нераспределенной прибыли, и в итоге балансовая стоимость изменится.

Во-вторых, в рыночной стоимости учитываются и активы, которые не отражаются в балансе, например, качество корпоративного управления. И наоборот, нематериальные активы (патенты, товарные знаки, деловая репутация и пр.), которые присутствуют в балансе, трудно поддаются адекватной рыночной оценке и зачастую при определении балансовой стоимости компании вообще не учитываются. Или, как в случае с ПАО «Мосэнерго», инвесторы считают, что рыночная стоимость активов компании, находящихся на балансе, существенно ниже ее балансовой стоимости, что в дальнейшем отразится на снижении стоимости активов и чистой прибыли в виде убытков от обесценения основных средств.

В-третьих, помимо стоимости собственного капитала BV нужно обращать внимание и на его рентабельность (ROE), насколько эффективно компания его использует. Например, ROE (чистая прибыль/капитал) ПАО «Мосэнерго» за 2021 год составил 2 894 / 315 964 * 100% = 0,92% Это довольно низкий показатель, который демонстрирует крайне низкую эффективность использования собственных средств компании, т.к. в таком случае целесообразнее было бы просто продать все активы, а полученные средства положить на банковский депозит с доходностью от 10%. Поэтому чем ниже показатель ROE, тем ниже может быть рыночная цена в сравнении с балансовой.

Также стоит учитывать и специфику отрасли компании. Данный момент более подробно освещен в статье Как анализировать компании перед инвестированием. Например, у компании из сектора электроэнергетики на балансе будут находиться множество дорогостоящих инфраструктурных объектов (земля, здания, ЛЭП), что приводит к значительному увеличению балансовой стоимости. В итоге акции электроэнергетических компаний торгуются значительно ниже своей балансовой стоимости. Также и наоборот, многие высокотехнологичные компании из IT-сектора будут торговаться значительно выше своей балансовой стоимости.

Мультипликатор P/BV (P/B)

Еще одним способом сравнения рыночной цены компании с ее балансовой стоимостью является мультипликатор P/BV, который показывает отношение рыночной капитализации к собственному капиталу.

P — рыночная капитализация, которая рассчитывается как произведение количества акций компании на рыночную стоимость одной акции.

BV или B (book value) — балансовая стоимость компании или собственный капитал, который как было описано выше можно найти в отчетности компании и рассчитать как произведение количества акций компании на балансовую стоимость одной акции.

В итоге получается, что мультипликатор P/BV также показывает соотношение рыночной цены акции и стоимости чистых активов, приходящихся на одну акцию.

По сути данный показатель отражает то, как рынок оценивает 1 рубль собственного капитала компании. Например, P/BV ПАО «Мосэнерго» в данный момент составляет 1,72 / 7,95 = 0,22. Т.е. каждый рубль балансовой стоимости чистых активов компании оценивается рынком в 22 копейки.

Мультипликатор P/BV также используется для сравнения компаний из одной отрасли. Например, если коэффициент меньше среднеотраслевого значения, то предполагается, что компания может быть недооценена рынком. Но нужно всегда учитывать показатель ROE. При ROE ниже среднеотраслевого значения недооценка рынком может быть оправдана. В статье Как сравнивать компании на основе финансовой отчетности более наглядно рассматривается данный момент.

Затратный подход

Затратный подход в фундаментальном анализе основывается на балансовой стоимости компании, который предполагает оценку стоимости компании исходя из рыночной стоимости имущества. Другими словами сколько бы получила компания, если бы прямо сейчас продала все свои активы, находящиеся на балансе.

Чтобы примерно оценить рыночную стоимость активов исходя из балансовой стоимости, активы корректируется на рассчитанные коэффициенты, которые предполагают какая доля актива может быть возвращена в денежной форме при реализации. Корректирующие коэффициенты могут быть разными для разных компаний и отраслей.

|

Статья актива |

Коэффициент |

Обоснование |

|

Основные средства |

1.16 |

Коэффициент отражает стоимость замещения этого актива новым в текущих рыночных условиях. Значение коэффициента рассчитано на основании индекса цен промышленного производства и приросте цен строительной продукции. Выбраны именно эти показатели, так как здания и сооружения могут оцениваться значительно выше текущей стоимости, а машины и оборудование (особенно специфические) могут быть оценены ниже ликвидационной стоимости из-за недостаточной ликвидности данных активов. |

|

Дебиторская задолженность |

0.9 |

Коэффициент отражает долю дебиторской задолженности за вычетом просроченной в общем объеме дебиторской задолженности по организациям Российской Федерации. Данный показатель модифицирован в меньшую сторону из-за снижения экономической стабильности предприятий. |

|

Займы выданные |

0.9 |

Выданные займы можно рассматривать как разновидность долгосрочной дебиторской задолженности. |

|

Отложенные налоговые активы |

0.9 |

Отложенные налоговые активы можно рассматривать как обособленный, специфический вид долгосрочной дебиторской задолженности. |

|

Инвестиции в зависимые общества |

0.88 |

Инвестируя в зависимые общества, компания планирует извлечение прибыли в будущем, поэтому данный показатель рассчитывается с понижающим значением в текущем периоде. |

|

Запасы (сырье, материалы, затраты в незавершенном производстве) |

0.86 |

Одними из наименее ликвидных среди оборотных активов считаются запасы, так как при ликвидации не все из них могут быть реализованы по рыночной стоимости, а многие специфические виды и вовсе могут утратить свою стоимость. |

|

Нематериальные активы |

0.8 |

Так как срок полезного использования НМА колеблется от 2 до 20 лет, а исследования, разработки и прочие нематериальные активы имеют свойство морально устаревать, коэффициент снижен на 20% от базового значения, что отражает снижение ликвидационной стоимости на данные активы. |

|

Прочие активы |

0.5 |

Коэффициент занижен на 50% от базового, так как по этой строке могут быть отражены активы, стоимость которых несущественна, или данные активы не обладают достаточным уровнем ликвидности, чтобы вернуть полную оценочную стоимость при продаже. |

|

Гудвилл |

0 |

Поскольку гудвилл представляет из себя добавочный элемент к балансовой стоимости компании, опосредуемый ее деловой репутацией и узнаваемостью, он не имеет ликвидационной стоимости. |

После корректировки статей активов суммируем полученную сумму и вычитаем все обязательства компании для определения Чистых активов компании или Ликвидационной стоимости.

Данный метод оценки может использоваться, например, для оценки компании при продаже или при банкротстве.

Итоги

-

Одним из методов фундаментального анализа для расчета справедливой цены акции является определение цены акции, исходя из балансовой стоимости активов.

-

Балансовую стоимость компании можно найти в финансовой отчетности в строке Капитал.

-

Рыночная стоимость компании может отличаться от балансовой и зависит от многих факторов среди которых: оценка будущих прибылей или убытков, отличие рыночной стоимость активов от балансовой, эффективность использования капитала (ROE), специфики бизнеса.

-

Для сравнения рыночной цены и балансовой используется мультипликатор P/BV. Данный коэффициент совместно с ROE применяется для сравнения компаний из одной отрасли.

-

Для определения ликвидационной стоимости компании используется Затратный подход, который предполагает примерную рыночную оценку стоимости активов, находящихся на балансе.

-

Не стоит принимать решение об инвестициях в компанию исключительно на основе затратного подхода или мультипликатора P/BV. Для составления полной картины о компании желательно использовать данный метод в сочетании с другими подходами и мультипликаторами.

Теги: обучение

По мнению ряда экономистов, в том числе Эдварда Мейсона и Роджера Харрисона, оценка компании всегда является неточной и субъективной и может рассматриваться как «произвольная», «неофициальная» и принятая «по договоренности сторон». Почему предприниматель и инвестор по-разному оценивают одну и ту же компанию? Как определить, сколько действительно стоит ваш бизнес?

Точная оценка непубличной компании, чьи акции не торгуются на фондовой бирже, — всегда нетривиальный вопрос. Каждое заинтересованное в сделке лицо может применять свои методы оценки и спорить с другими, отстаивая правильность собственных вычислений. Универсального рецепта здесь нет.

Современные методы оценки компаний, надо признаться, недалеко ушли от классических книжных истин, прописанных Мейсоном и Харрисоном. Бизнес-ангелы, частные инвесторы, венчурные фонды и предприниматели по-прежнему используют для оценки бизнеса коэффициенты и мультипликаторы, дисконтированные денежные потоки и чистые активы. Но какой метод подходит вам?

Общие положения

Оценка стоимости компании предполагает ряд допущений, в частности, реальный объем рынка (особенно тяжело «оцифровать» молодые, формирующиеся отрасли), а также финансовый прогноз. Нередко бизнес-планы предпринимателя могут не совпадать с видением инвестора.

Еще один субъективный показатель — это требуемая инвестором степень доходности, покрывающая все его риски. Чем раньше инвестор «заходит» в компанию, тем большую доходность он требует. На самой ранней стадии развития только одна компания из десяти проинвестированных оказывается прибыльной, отмечает Константин Фокин, президент Национальной ассоциации бизнес-ангелов. «Я плотно работаю с компаниями, потому что хочу, чтобы доходность моего портфеля была ваше средней, я рассчитываю, что две компании из десяти портфельных смогут быть успешными»,- рассказывает о реалиях высоко рискового инвестирования бизнес-ангел Александр Бородич.

При оценке рынка и компаний предприниматели опираются на уже прошедшие аналогичные сделки, которые позволят им и получить примерный мультипликатор, и понять объем рынка. Окончательное решение о стоимости инвестор принимает, опираясь не только на данные похожих сделок, но и на собственную интуицию и результаты «торгов» с предпринимателем.

На самой ранней стадии развития компании инвестор особое внимание уделяет анализу и другим показателям компании: команде, потенциальному спросу на технологию, системным рискам, связанным с общим экономическим и политическим фоном, а также возможным барьерам для входа на рынок конкурентов.

На стадии идеи очень сложно дать даже примерную оценку будущей компании — это уравнение с множеством переменных.

Но инвестора такой ответ вряд ли устроит. «Бизнес-ангелы вкладывают деньги в бизнесы, финансированием научно-исследовательских проектов они не занимаются»,- констатирует Игорь Пантелеев, исполнительный директор Национального содружества бизнес-ангелов. Чаще всего частные инвесторы отказывают стартапам как раз по причине отсутствия у молодой компании продаж.

Метод дисконтированных денежных потоков

Подходит: для быстрорастущих стартапов, находящихся на начальных стадиях развития, с малым доходом или вообще без него.

Не применяется: к техническим компаниям.

Основание оценки: стоимость компании определяется из суммы свободного денежного потока будущих периодов. Величина потока дисконтируется с учетом рисков будущих лет. Ставка дисконтирования определяется исходя из средневзвешенной стоимости капитала.

Минусы: завышенная оценка реальной стоимости компании, неточные допущения (выручка компании в будущие периоды, темпы роста продаж, риски, ставка дисконтирования).

Метод мультипликаторов и коэффициентов

Подходит: для солидных и прибыльных компаний со скромными активами.

Основание оценки: сравнение с котирующими на бирже компаниями с аналогичной операционной и финансовой структурой. Оценка стоимости основывается на нескольких показателях: оборот, EBITDA, EBIT, годовой прирост. Во внимание принимаются сделки с похожими компаниями, которые были проданы стратегическим или финансовым инвесторам. Большое значение в этом методе играет соотношение рыночной цены акции компании и ее чистой прибыли в расчет на акцию. В оценке определяется потенциал развития компании или отрасли в целом, в итоге инвестор или предприниматель оценивает стратегическую стоимость компании.

Минусы: сложности в поиске подходящего аналога, закрытость аналогичных сделок, сложный процесс сбора данных.

Метод чистых активов

Подходит: для крупных компаний с весомыми базовыми активами.

Не подходит: для сектора малых и средних предприятий.

Основания для оценки: балансовые показатели компании. Важный плюс данного метода — возможность качественно проверить полученную стоимость бизнеса исходя из его официальных бухгалтерских документов.

Минусы: сложно оценить интеллектуальную собственность.

Другие методы оценки стоимости компаний

Правило третей Люциуса Кэри: компания делится на три части между инвестором, учредителем/директором и руководством.

Правило компетенций: оценка доли каждой стороны проходит по профессиональным навыкам и компетенциям участников компании.

Коэффициент жадности: сумму инвестиций, умноженную на долю директора бизнеса, делят на инвестиции самого директора, умноженные на долю инвестора. Если полученный коэффициент от 5 до 8, оценка компании адекватна, если больше 10 — предприниматель жадничает и отдает инвесторам слишком маленькую долю.

Реальный опыт

Сергей Топоров, старший менеджер по инвестициям фонда LETA Capital:

Мы используем разные методы оценки — начиная от дисконтированных денежных потоков и заканчивая методом сравнения проектов по метрикам и прогнозирования будущей стоимости компании. На нашей стадии инвестирования наиболее применимо, конечно, прогнозирование будущей стоимости с дисконтированием на текущий момент.

Откройте счет в Эльба|Банке и пользуйтесь встроенной бухгалтерией и отчетностью. Корпоративная карта и электронная подпись — бесплатно. До 5% на остаток.

Узнать больше

Самый эффективный метод оценки — это метод переговоров. Мы понимаем минимальную, комфортную и максимальную для нас оценку проекта. Далее общаемся с проектом и соотносим эту оценку с ожиданиями основателей. Та цифра, на которой остановились, и есть реальная стоимость проекта сегодня.

Маргарита Власенко, куратор проектов ИТ-парка г. Набережные Челны:

Мы используем доходный метод при оценке стоимости ИТ-проектов. В российских реалиях сравнительный метод использовать крайне затруднительно. Сложно найти аналогичные бизнесы и практически невозможно получить доступ к реальным цифрам. Отрицательная сторона затратного метода заключается в том, что он не учитывает стоимость интеллектуальной собственности, «горящие глаза» команды и прочие нематериальные ценности. А ведь на начальном этапе именно от них зависит дальнейший успех проекта. На практике доходный метод дает самые достоверные данные по стартапу. Но здесь тоже нужно понимать, что ни один из подходов не дает объективную оценку, если мы говорим о начинающем бизнесе в ИТ. По стартапам невозможно делать долгосрочные прогнозы, так как иногда проекты терпят серьезные изменения в своих бизнес-процессах в первый год существования.

Данила Некрылов, аналитик фонда Bright Capital:

Традиционные подходы к оценке компаний (сравнительный, затратный, доходный) для определения прединвестиционной стоимости (pre-money valuation) венчурного проекта практически не используются. Связано это с высокой степенью неопределенности касательно будущих денежных потоков проекта, часто отсутствием компаний-аналогов в России и в мире. А оценка проекта по его ликвидационной стоимости часто приводит к такой цифре, что продолжать проект для основателя не имеет в дальнейшем никакого смысла.

В венчурном бизнесе оценка стоимости проекта — это результат переговоров основателя компании с инвесторами. Часто венчурный фонд делает оценку проекта на основании своего предыдущего опыта инвестирования в проекты той же стадии развития.

Если, предположим, в одном венчурном проекте за $1 млн инвестор получил 30%, а вы за точно такую же сумму можете предположить ему только 10%, то у инвестора возникнет много вопросов, чем ваш проект лучше аналога.

Также в качестве определения диапазона оценки проекта используется следующая схема:

- Венчурным фондом определяется «комфортная» для него доля в инвестиционном проекте, обычно она лежит в диапазоне 15-45% и зависит от стадии проекта и наличия других инвесторов. Контроль фонды, как правило, не интересует.

- Соответственно, если инвестор за требуемый проектом объем инвестиций не получит свою комфортную долю в проекте, это послужит началом долгих переговоров. Переменных в данной модели две — это размер инвестиций и прединвестиционная оценка проекта самими основателями.

При подготовке статьи использовались материалы образовательной программы для профессиональных частных инвесторов Ready for Equity

При принятии решения о продаже своего бизнеса важно иметь представление о том, сколько стоит ваш бизнес, когда вы вступаете в процесс MA. Существуют различные способы определения стоимости бизнеса и различные причины для проведения оценки бизнеса.

Здесь представлен полный обзор процесса определения стоимости бизнеса, включая общие методы оценки, когда и почему необходимо проводить оценку, а также то, что следует учитывать по результатам оценивания бизнеса.

Что такое оценка стоимости бизнеса?

Оценка бизнеса — это процесс определения экономической стоимости компании. Для определения стоимости бизнеса обычно привлекается профессиональная оценочная компания, которая использует один или несколько методов оценки для получения объективной цены.

5 распространенных методов оценки бизнеса

Ниже приведены пять наиболее распространенных методов оценки бизнеса:

1. Оценка активов

Активы вашей компании включают материальные и нематериальные объекты. Используйте балансовую или рыночную стоимость этих активов для определения стоимости вашего бизнеса. При расчете оценки активов своего бизнеса учитывайте все денежные средства, оборудование, инвентарь, недвижимость, акции, опционы, патенты, торговые марки и отношения с клиентами.

2. Оценка исторической прибыли

Валовой доход предприятия, способность погасить долг и капитализация денежного потока или прибыли определяют его текущую стоимость. Если ваш бизнес не в состоянии приносить достаточный доход для оплаты счетов, его стоимость падает. И наоборот, быстрое погашение долга и поддержание положительного денежного потока повышает стоимость вашего бизнеса. Используйте все эти факторы при определении исторических доходов вашего бизнеса.

3. Относительная оценка

При использовании метода относительной оценки вы определяете, сколько бы принес аналогичный бизнес в случае его продажи. Он сравнивает стоимость активов вашего бизнеса со стоимостью аналогичных активов и дает вам разумную запрашиваемую цену.

4. Оценка будущей сохраняемой прибыли

Доходность вашего бизнеса в будущем определяет его стоимость сегодня, и вы можете использовать метод оценки будущей сохраняемой прибыли для оценки бизнеса, если ожидается, что прибыль останется стабильной. Чтобы рассчитать будущую поддерживаемую прибыль вашего бизнеса, оцените его продажи, расходы, прибыль и валовую прибыль за последние три года. Эти цифры помогут вам спрогнозировать будущее и определить стоимость вашего бизнеса сегодня.

5. Оценка дисконтирования денежных потоков

Если не ожидается, что прибыль останется стабильной в будущем, используйте метод оценки дисконтирования денежных потоков. При этом берутся будущие чистые денежные потоки вашего бизнеса и дисконтируются до сегодняшней стоимости. Получив эти цифры, вы узнаете, какова оценка дисконтированных денежных потоков вашего бизнеса и сколько денег, как ожидается, принесут ваши бизнес-активы в будущем.

Для получения наилучших и наиболее точных результатов сравните два или более методов, чтобы вы были готовы к процессу слияния и поглощения и могли уверенно отстаивать стоимость вашего бизнеса.

Пре-капитальная и пост-капитальная оценка

Ниже приводится краткий обзор методов оценки до и после денег, а также сходства и различия между ними.

Пре-капитальная

В самом простом понимании оценка до вложения денег — это финансовый показатель, используемый для описания общей стоимости компании до вложения капитала. Этот тип оценки обычно рассчитывается путем анализа таких факторов, как активы, обязательства, выручка, прибыль и ряд других соответствующих финансовых факторов, которые часто зависят от характера бизнеса и сегмента экономики, в котором он находится. Кроме того, анализ, вероятно, будет включать изучение бизнес-плана и маркетинговой стратегии компании, соответствующего рынка, конкурентов на нем и других внешних экономических факторов, которые в конечном итоге повлияют на способность компании расти и процветать. Эта оценка основывается на состоянии компании до проведения раундов привлечения средств.

Пост-капитальная

Она рассматривает стоимость бизнеса после вложения капитала, часто через определенную форму привлечения средств. При оценке после денег инвестор предлагает денежную сумму на основе заявленной оценки после денег. Разумеется, это означает, что в этом предложении также подразумевается сумма оценки до денег. Стоимость акций до инвестирования — это просто оценка до вложения денег, деленная на количество акций в обращении. Однако, чтобы получить капитал инвесторов, необходимо выпустить новые акции. Это означает, что общее количество акций увеличивается, что приводит к размыванию доли первоначальных акционеров.

Например, если изначально было 100 акций стоимостью 10 долларов каждая, а инвестор предложил 500 долларов, то он получит 50 акций (500 долларов/10 долларов). Тогда в обращении окажется 150 акций, причем первоначальные акционеры будут владеть своими 100 акциями, а новый инвестор — своими 50 акциями. Это означает, что доля первоначальных акционеров уменьшится со 100% до 67%. Но если дела пойдут хорошо и в дальнейшем будет вкладываться больше денег, стоимость акций должна начать расти, как и оценка компании после вложения денег. Таким образом, даже если инвесторы владеют меньшей долей, они получают более высокую стоимость одной акции.

Бизнес – это не только процесс производства товаров и услуги и извлечения прибыли, это еще товар на рынке, поэтому оценка бизнеса имеет большое значение. Читайте, в каких случаях она требуется, какие есть методы оценки и кому ее можно доверить.

Ключевые концепции оценки стоимости бизнеса

Оценивая бизнес, мы анализируем то, что он принесет в будущем, но в том виде, как есть на момент оценки. При оценке не предполагается никаких дополнительных инвестиций, иных вложений или условий, мы исходим только из текущего состояния и эффективности активов, оценки емкости и динамики рынка.

Также мы должны учитывать временную стоимость денег. Суммы на счетах сегодня имеют большую ценность, чем те же самые суммы через год, а суммы через год дороже тех же сумм через два года. Это не только вопрос инфляции, но и предпочтений – человек всегда хочет иметь и владеть здесь и сейчас, а не завтра и где-то далеко. Временная стоимость денег учитывается при оценке в ставке дисконтирования.

В основу оценки ложится предположение о наилучшем, то есть максимально эффективном использовании активов бизнеса.

Риски

В реальности все сделанные предположения и оценки могут быть ошибочны, не точны. Мы не располагаем всей полнотой информации, которая требуется для принятия решений, даже при условии использования мощных средств компьютерного моделирования доступных в настоящее время. Поэтому аналитики должны учитывать риски: либо используя сценарный подход, либо корректируя в ставку дисконтирования.

Мы оцениваем бизнес, исходя из предположения, что он будет работать бесконечно долго, он устойчив, но спрогнозировать его динамику мы можем на относительно короткий срок.

В каких случаях требуется оценка бизнеса

Понимая оценку бизнеса, как достигнутый результат деятельности менеджмента, сфер применения такого исследования несколько. Рассмотрим их далее.

Оценка для целей продажи

В первую очередь мы оцениваем бизнес, когда предполагаем его продать – полностью или частично. Например, продажа компании целиком, продажа пакета акций или доли, продажа отдельного подразделения, филиала, предприятия из состава холдинга, производственной площадки. Под эту задачу также подпадают IPO – первичное размещение акций на фондовом рынке, ICO – первичное размещение токенов в экономике-blockchain.

Оценка рыночной стоимости бизнеса требуется и покупателю и продавцу. Только одному надо, чтобы оценка была ниже – и он будет крайне пессимистично оценивать перспективы бизнеса, стремиться ухудшить предпосылки. А другому нужно завысить оценку, используя самые оптимистичные прогнозы, наибольшие из имеющихся коэффициентов. Обе стороны к этой ситуации относятся с пониманием и, используя каждый свою оценку, движутся к компромиссу, который и станет в результате ценой сделки.

Оценка при привлечении средств в действующий бизнес

Необходимость в оценке также появляется в случае привлечения средств – заём, кредит, эмиссия облигаций, когда требуется оценка бизнеса, его долей, акций как объекта залога, гарантий обеспечения возврата привлеченных средств.

Стоимость компании — основной критерий успешности деятельности менедмента и роста благосостояния собственников

Оценка бизнеса, как критерий его эффективности

Современный подход акцентирует внимание на стоимости компании, как основного критерия успешности деятельности менедмента и роста благосостояния собственников. Капитализация компании и динамика этого показателя говорят о перспективах бизнеса больше, чем дивидендные выплаты собственнику. На развитых финансовых рынках собственники получают свой доход, торгуя акциями или фиксируя прибыль, продавая бизнес стратегическому инвестору с прибылью, а не выводя деньги из бизнеса. Поэтому для собственников стоимость компании – это важный показатель, который они ставят в качестве критерия работы и мотивации менеджмента, и требуют регулярного расчета и обоснования этого показателя для контроля своих активов. Методика оценки бизнеса в этом случае разрабатывается, согласовывается с собственником и менеджментом, а затем регламентируется для использования длительном временном горизонте, чтобы получать регулярно прозрачные и сравнимые оценки.

Оценка стартапа

Особняком стоит оценка бизнеса в случае стартапа. Ее цель – оценить стоимость для распределения долей в компании между основателем и первым инвестором. Оценка строится на предположении, что к моменту выхода из проекта стартап будет приносить не менее какого-то целевого значения прибыли. И оцененная на основе данной прибыли компания сможет быть продана стратегическому инвестору или выйти на IPO, что принесет многократный доход на вложенный капитал инвестору. В данном случае оценка делается на гипотетических построениях для бизнеса, который еще не существовал, не работал и не приносил не только прибыли, но даже зачастую выручки.

Методы оценки бизнеса

Методов оценки бизнеса несколько, но все они укладываются в три основные группы:

- Сравнительные.

- Доходные.

- Затратные.

Сравнительные методы

Эту группу методов правильнее назвать рыночными, так в их основе лежит информация об уже состоявшихся сделках с похожими компаниями, либо с акциями на фондовом рынке.

В случае сделок с компаниями выбирается несколько сделок с бизнесами, максимально похожими на оцениваемый, по которым известна цена покупки компании целиком либо контрольного пакета или доли. Затем изучают состояние компании накануне совершенной сделки с двумя целями:

- первая – сопоставление целевой и выбранной компании по финансовым и производственным показателям, с тем чтобы оценить сравнимость компаний и обосновать выбор данной компании, как аналога;

- вторая – расчет мультипликаторов: цена / прибыль, цена / денежный поток, цена / балансовая стоимость, в зависимости от имеющихся данных.

Используя рассчитанные мультипликаторы по каждой компании-аналогу, оцениваем стоимость бизнеса целевой компании в интервале от минимальной до максимальной. Чтобы получить одну величину, рассчитывают среднее значение или выбирают самый близкий аналог и оценивают только по нему.

Таким методом оценивают приобретение контрольного пакета или 100% частных, не торгуемых на фондовом рынке компаний.

В случае использования текущей рыночной цены акции на фондовом рынке как ценового ориентира, мы также рассчитываем мультипликаторы либо на одну акцию, либо на полную стоимость компании, если знаем число или долю акций, торгуемых на рынке (free float). Эти мультипликаторы уже применяем к нашей базе (чистая прибыль, выручка и т.п.) и получаем оценку на основе данных фондового рынка.

Известным вариантом сравнительного подхода является метод отраслевых коэффициентов – при наличии объективных данных о большом числе сделок купли-продажи бизнеса в определенной отрасли можно рассчитать показатели стоимости для типичных сделок и использовать их в последующем для оценки. Таким образом, можно оценивать компании малого и среднего бизнеса, но, к сожалению, в России очень мало доступной информации по совершенным сделкам.

Стоимость бизнеса, оцененная этими методами, должна быть скорректирована (уменьшена) на величину обязательств предприятия. При этом предварительно надо изучить обязательства использованного предприятия-аналога и то, как они учитывались при расчете стоимости.

Доходные методы оценки строятся на прогнозировании доходов от оцениваемого бизнеса в будущем

Доходные методы оценки бизнеса компании

Данная группа методов строится на прогнозировании доходов от оцениваемого бизнеса в будущем.

Если компания стабильно получает доход в течение 3–5 лет и его величина составляет в среднем N, то такую компанию можно оценить по формуле:

V = N / R,

где R – ставка капитализации – отраслевое, целевое или рыночное значение ставки доходности на вложения. Также это может быть ставка доходности вложений в альтернативные активы.

Этот метод называется методом капитализации.

В большинстве случаев стабильного дохода на горизонте 3–5 лет добиться не удается, поэтому можно использовать данные по доходу за последний год, принимая во внимание вероятность изменения доходности в будущем.

Другой вариант решения данной проблемы – построение финансовой модели с учетом фактора времени и рисков – метод дисконтированных денежных потоков.

В рамках метода строится финансовая модель денежного потока (близка к форме отчета о движении денежных средств) на прогнозный период, то есть такой период, в течение которого денежные потоки мы способны спланировать или спрогнозировать. При этом по завершении прогнозного периода мы предполагаем стабилизацию денежных потоков.

Ключевой момент – выбор ставки дисконтирования, которая определяет временную стоимость денежных потоков и должна учитывать риски и альтернативную доходность активов.

В итоге стоимость бизнеса этим методом определяется по формуле:

V = ∑CFn / (1+r)n+ TV,

где CFn – суммарные денежные потоки за каждый прогнозный период с первого по последний,

r – ставка дисконтирования,

n – номер соответствующего периода.

TV – терминальная стоимость бизнеса, определяется по формуле Гордона, если бизнес продолжит работу. Если предполагается ликвидация бизнеса, терминальная стоимость рассчитывается, как ликвидационная стоимость, а если предполагается продажа – как стоимость чистых активов.

Аналогично сравнительным методам стоимость бизнеса, оцененная доходными методами, также должна быть скорректирована (уменьшена) на величину задолженности предприятия.

При использовании метода ликвидационной стоимости бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам

Затратные методы

Основная идея этой группы методов – оценить, сколько денег потребуется инвестору, чтобы воссоздать такой же бизнес. Эта величина и есть стоимость бизнеса и инвестору не следует тратить больше этой суммы при приобретении.

Суммарная стоимость компании может быть оценена как стоимость всех активов за вычетом всех обязательств. Это так называемый метод чистых активов.

Однако использовать в оценке балансовые стоимости активов не целесообразно, их следует переоценить и привести в соответствие с рыночными ценами, тогда оценка методом чистых активов будет лучше соответствовать реальной стоимости компании в соответствии с концепцией данного подхода.

Другим методом оценки бизнеса из этой группы является метод ликвидационной стоимости. В этом случае бизнес рассматривается, как комплекс активов, который следует как можно быстрее распродать, чтобы рассчитаться по обязательствам. Тогда стоимость активов, определенная описанным выше методом чистых активов, корректируется на дисконт (для ускорения продажи) и на затраты по рекламе продаваемых активов.

Несколько слов об убыточном бизнесе и его оценке

Бизнес может быть убыточным по разным причинам:

- в силу конъюнктуры рынка в текущем периоде и это временное явление, которое со сменой «ветра» на рынке вернется в положительную для прибыли зону;

- из-за стратегических управленческих решений, например, компания стремится захватить долю рынка и допускает операционные убытки, используя для своего развития накопленную ранее финансовую «подушку безопасности»;

- в результате ошибок менеджмента, которые уже не исправить и речь идет о банкротстве.

Если речь идет о временном явлении и в перспективе финансовые потоки выйдут в положительную зону, для такого бизнеса наиболее обоснован метод дисконтированных денежных потоков, который строится на предполагаемых результатах будущих периодов.

Но если речь о перманентной убыточности, тогда стоимость такого бизнеса – это сумма стоимостей активов за вычетом обязательств, в соответствии с методом чистых активов.

В большинстве случаев оценку бизнеса лучше доверить профессионалам

Оценка своими руками или с помощью профессионалов

Что лучше – сделать оценку собственными силами или обратиться к профильной компании? В большинстве случаев ответом на этот вопрос будет – обратиться к профессионалам. Во-первых, для многих задач, стоящих перед оценкой, требуется документ от независимого оценщика, входящего в саморегулируемую организацию оценщиков и застраховавшего свою ответственность. Сделать такую оценку самостоятельно невозможно.

Во-вторых, специалисты-оценщики в штате – это дорого. Специалисты такой квалификации не нужны компании на постоянной основе, им нужно иметь профильное образование и повышать квалификацию минимум раз в три года, чтобы подтверждать свой профессиональный уровень.

Если оценка требуется для внутренних целей, например, нужно посчитать стоимость бизнеса, как показатель KPI менеджмента для собственников, тогда, конечно же, профессиональный оценщик не нужен, требуется. Тогда оценку данного показателя может сделать квалифицированный специалист финансового блока компании.

Оценка бизнеса – это вид искусства или отрасль знания, в которой используются строгие математические методы, при этом они опираются на предпосылки, допущения, прогнозы и гипотезы. Поэтому получаемые в результате цифры – это лишь ориентиры, а не руководство к действию или окончательная цена. Оценка бизнеса, особенно выполняемая независимым профессиональным оценщиком, снимает субъективные факторы и вопросы о возможных манипуляциях информацией. Без обоснованного анализа, без ориентиров, которые дает оценка, прийти к окончательной цене и сделке было бы крайне затруднительно.