Содержание страницы

- Перенос сроков

- Контрольные мероприятия

- Урегулирование задолженности

- Отраслевая поддержка

- Поддержка граждан

- Поддержка бизнеса с иностранным участием

- Контролируемые сделки

- Иные изменения

Перенос сроков

Уплата налога по УСН продлена на полгода

Продлены сроки уплаты страховых взносов

Срок уплаты ежемесячного авансового платежа по налогу на прибыль переносится на 28 апреля 2022

Контрольные мероприятия

Приостановлены выездные налоговые проверки IT-компаний

—

Урегулирование задолженности

Изменение расчета пеней

В период с 09.03.2022 по 31.12.2023 ставка пени с 31 дня просрочки исполнения обязанности по уплате налога действует в размере 1/300 (вместо 1/150) ставки рефинансирования

Мораторий на банкротство

Реструктуризация задолженности вместо банкротства

Приостановление блокировки счетов

Отраслевая поддержка

0% НДС для гостинично-туристического бизнеса

0% налог на прибыль для IT-компаний

Поддержка граждан

Изменение налоговой базы по НДФЛ

Освобождение от НДФЛ ряда доходов

Поддержка бизнеса с иностранным участием

Уменьшение НДФЛ на расходы

Освобождение от НДФЛ

Изменение налоговой базы по налогу на прибыль

Контролируемые сделки

Увеличен порог для контролируемых сделок

В два раза увеличен порог для признания сделок контролируемыми — с 60 млн рублей до 120 млн рублей

Освобождение от ответственности за непредоставление документов

Поддержка инвесторов

Освобождение от ответственности за неуплату налога

Иные изменения налогообложения

Ускоренное возмещение НДС

Специальный порядок для учета положительных курсовых разниц

Специальный порядок для учета отрицательных курсовых разниц

Скорректирован порядок определения предельной величины процентов по контролируемой задолженности, по долговым обязательствам, возникшим до 1 марта 2022 года

Аванс по фактической прибыли

Расширены интервалы процентных ставок

Мера по налогообложению дорогостоящих автомобилей

По транспортному налогу предусматривается отмена повышающих коэффициентов 1.1 и 2 для легковых автомобилей средней стоимостью от 3 до 10 млн руб. Перечень автомобилей средней стоимостью от 10 млн руб., подлежащий применению в очередном налоговом периоде, размещается не позднее 31.03. очередного налогового периода.

Мера по налогу на имущество

Мера по земельному налогу

Расширение поддержки малого бизнеса в регионах

Информация ниже зависит от вашего региона (77 город Москва)

Ваш регион был определен автоматически. Вы всегда можете сменить его, воспользовавшись переключателем в верхнем левом углу страницы.

При УФНС России по г. Москве создан Региональный ситуационный центр (РСЦ), в который можно обратиться по возникающим вопросам.

РСЦ осуществляет сбор и мониторинг информации, в том числе по обращениям налогоплательщиков, о рисках возникновения социальных и экономических проблем, выработке предложений по мерам поддержки, оперативного решения проблемы.

Контактные данные для обращения в РСЦ УФНС России по г. Москве:

- В письменном виде обращение можно направить по адресу: г. Москва, Хорошевское шоссе 12А, 125284;

- По электронной почте: d.krotkova.r7700@tax.gov.ru;

- А также обратившись по телефону:+7 (495) 400-61-12.

Налогоплательщики могут обратиться в РСЦ, направив информацию о факторах, которые оказывают негативное влияние на ведение деятельности организаций, создают препятствие для ведения бизнеса и риски неисполнения обязанности по уплате налога, а также необходимости получения отсрочки и других мер поддержки.

Документы

Федеральный закон от 08.06.2015 г. № 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации»

pdf (3 002 кб)

Федеральный закон от 26.03.2022 № 67-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статью 2 Федерального закона «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»

pdf (1 264 кб)

АНТИКРИЗИСНЫЕ МЕРЫ 2022 — 2023. ЭКОНОМИЧЕСКАЯ ПОДДЕРЖКА БИЗНЕСА

В СУБЪЕКТАХ РОССИЙСКОЙ ФЕДЕРАЦИИ

(по состоянию на 17.03.2023)

Указом Президента РФ от 16.03.2022 N 121 в связи с введением в отношении РФ, ее граждан либо юридических лиц политических, экономических, иных санкций и (или) прекращением деятельности работодателей высшим должностным лицам субъектов РФ предписано с учетом географических особенностей соответствующих территорий принять исчерпывающие меры по обеспечению социально-экономической стабильности.

В соответствии с пунктом 4 статьи 4 НК РФ высшие исполнительные органы государственной власти субъектов РФ вправе в 2022 году издавать нормативные правовые акты, предусматривающие в период с 01.01.2022 по 31.12.2022 продление сроков уплаты региональных и местных налогов, а также налогов, предусмотренных специальными налоговыми режимами ЕСХН, УСН и ПСН. В соответствии с частью 2 статьи 15 Федерального закона от 08.03.2022 N 46-ФЗ в период по 31.12.2023 решением высшего исполнительного органа субъекта РФ в дополнение к случаям, предусмотренным частью 1 статьи 93 Федерального закона от 05.04.2013 N 44-ФЗ, могут быть установлены иные случаи осуществления закупок товаров, работ, услуг для государственных и (или) муниципальных нужд у единственного поставщика (подрядчика, исполнителя) в целях обеспечения нужд соответствующего субъекта РФ и муниципальных нужд муниципальных образований, находящихся на его территории, а также определен порядок осуществления закупок в таких случаях.

В соответствии с пунктом 4 постановления Правительства РФ от 12.03.2022 N 353 в отношении разрешительных режимов по установленному перечню, а также лицензирования отдельных видов деятельности и иных видов разрешений уполномоченные органы исполнительной власти субъектов РФ вправе принять ряд антикризисных решений, при необходимости определив порядок их реализации.

Постановлением Правительства РФ от 05.04.2022 N 590 установлены особые условия предоставления в 2022 году субсидий (в т.ч. грантов в форме субсидий) из бюджетной системы РФ, а именно, разрешено сокращать срок приема заявок от участников отбора для предоставления субсидий, у участников отбора может быть неисполненная обязанность по уплате налогов, сборов, страховых взносов (пеней, штрафов, процентов), не превышающая 300 тыс. рублей, и прочие условия.

В Справочном материале представлены меры, принятые органами государственной власти субъектов РФ в рамках реализации указанных полномочий, и иные региональные меры, принятые для поддержания социально-экономической стабильности в условиях санкций.

По вопросу поддержки бизнеса в регионах см. также Справочную информацию «Коронавирус (COVID-19). Меры экономической поддержки бизнеса в субъектах Российской Федерации».

В условиях беспрецедентного экономического давления, в которых оказалась Россия, Правительство принимает меры для поддержки малого и среднего бизнеса, а также отдельных отраслей.

В этой публикации мы собрали самые важные изменения, известные на данный момент. По результатам принятия новых решений этот перечень будет дополняться и обновляться.

Налоговые льготы

- До 1 июня 2022 года запрещена блокировка расчётных счетов ИП и организаций для взыскания денежных задолженностей.

Основание: информация ФНС России от 10.03.2022 - На Курильских островах создана настоящая налоговая гавань. Новые организации, зарегистрированные и работающие на этой территории, на 20 лет освобождаются от нескольких налогов (на прибыль, имущество, транспорт, земельный участок). Кроме того, совокупная ставка страховых взносов за работников составит всего 7,6%.

Основание: закон № 50-ФЗ от 09.03.2022 - Установлена нулевая ставка НДС для туриндустрии и гостиничного бизнеса в течение пяти лет.

Основание: законопроект № 84984-8 - Льготы для аккредитованных IT компаний:

- до конца 2024 года установлена нулевая ставка по налогу на прибыль;

- отсрочка от призыва в армию для сотрудников до 27 лет;

- расширение программы грантов на создание отечественных решений;

- упрощение трудоустройства сотрудников-иностранцев.

Основание: указ Президента № 83 от 02.03.2022

- Правительство до конца текущего года сможет оперативно изменять сроки уплаты налогов и взносов, сдачи отчётности, отменять или переносить мероприятия налогового контроля, освобождать от ответственности за опоздание со сдачей отчётности, принимать другие меры, улучшающие положение налогоплательщиков.

Основание: закон от 09.03.2022 N 52-ФЗ и закон от 08.03.2022 N 46-ФЗ - Кадастровую стоимость недвижимости для расчёта налога на имущество организаций в 2023 году зафиксируют по состоянию на 01.01.2022 года.

Основание: законопроект № 84984-8 - Для организаций отменяется повышенная ставка пени. На весь период 2022 и 2023 годов пени будут рассчитывать, исходя из 1/300 ставки рефинансирования ЦБ.

Основание: законопроект № 84984-8

Кроме того, пени для бизнеса предложено отвязать от размера действующей ключевой ставки или закрепить её на начало 2022 года (выступление вице-спикера Совета Федерации Николая Журавлева на совещании партии ЕР). - Отменяются повышающие коэффициенты для транспортного налога. Сейчас для автомобилей стоимостью от 3 до 5 млн рублей применяется коэффициент 1,1, а для транспорта стоимостью от 5 до 10 млн рублей – коэффициент 2. Они будут отменены. В силе останется только коэффициент 3, который применяется для автомобилей стоимостью свыше 10 млн рублей.

Основание: законопроект № 84984-8 - Обсуждается возможность нулевой ставки в системе «Платон» на срок до 6 месяцев. С таким предложением к премьер-министру обратилась национальная ассоциация «Грузавтотранс». Ожидается, что соответствующее постановление Правительства может быть принято до 31 марта.

Меры поддержки для отдельных отраслей

- Кредитные каникулы для сельхозпроизводителей. Для этой категории ещё в 2017 году была запущена специальная кредитная программа по ставке до 5%. Сейчас заёмщики получили полугодовую отсрочку по платежам, сроки договоров которых истекают в 2022 году.

Основание: постановление Правительства от 03.03 2022 № 280 - Отсрочка по уплате утилизационного сбора для отечественных автопроизводителей. Платежи за I–III кварталы 2022 года перенесены на декабрь.

Основание: постановление Правительства от 4 марта 2022 года № 287 - Для поставщиков и производителей медицинских изделий установлена упрощённая процедура закупок.

Основание: постановление Правительства от 6 марта 2022 года № 297 - Организациям и индивидуальным предпринимателям, получившим государственные субсидии на развитие промышленных проектов, на 12 месяцев отложили исполнение обязательств. Это означает, что если получатель субсидии ещё не добился заявленных результатов, его нельзя штрафовать или требовать вернуть деньги.

Основание: постановление Правительства от 06.03.2022 № 297

Банки

- Малый и средний бизнес из пострадавших от пандемии коронавируса отраслей (см. постановление Правительства РФ от 03.04.2020 № 434) получит отсрочку до 6 месяцев по кредитам, выданным до 1 марта 2022 года.

Основание: закон от 08.03.2022 N 46-ФЗ - Малый и средний бизнес сможет участвовать в антикризисной кредитной программе по сниженным ставкам: 15% и 13,5% соответственно.

Основание: информация Банка России от 05.03.2022 - IT-компании получат кредиты для бизнеса по ставке не более 3% и льготную ипотеку для сотрудников.

Основание: указ Президента № 83 от 02.03.2022 - Банкам-кредиторам рекомендовано заморозить пени и штрафы для заёмщиков, пострадавших от введения экономических санкций.

Основание: информация Банка России от 28.02.2022 - Для субъектов МСП до 1 июля 2022 года продлена программа компенсации расходов при использовании системы быстрых платежей.

Основание: распоряжение Правительства от 04.03.2022 № 411-р

Проверки

- ФНС приостанавливает проверки соблюдения валютного законодательства граждан и бизнеса, однако оставляет за собой право контролировать выполнение указа Президента от 01.03.2022 № 81.

Основание: информация ФНС России от 10.03.2022 - Представителей малого бизнеса освободят от плановых проверок, кроме налоговых, до конца текущего года.

Основание: закон от 08.03.2022 N 46-ФЗ - Аккредитованные IT-компании до конца 2024 года освобождаются от всех плановых проверок, в том числе, налоговых.

Основание: закон от 08.03.2022 N 46-ФЗ

Корпоративные процедуры

- До 31 декабря текущего года отменяется запрет на проведение заочных общих собраний участников ООО, на которых утверждается годовой отчёт и бухгалтерский баланс.

Основание: закон от 25.02.2022 № 25-ФЗ - Если размер чистых активов ООО за 2022 год окажется меньше уставного капитала, его на надо уменьшать. Ликвидировать общество по этому основанию также не требуется.

Основание: закон от 08.03.2022 № 46-ФЗ

В 2022 году власти подготовили и реализовали ряд антикризисных мер, цели которых — поддержка бизнеса, работающего в различных отраслях, а также продолжение работы предприятий и сохранение рабочих мест в условиях санкционных ограничений. Рассказываем об основных проектах.

Налоговые меры поддержки

Освобождение от НДС, обнуление ставки

С 1 января 2022 года, согласно обновлённой редакции подп. 38 п. 3 ст. 149 НК, от уплаты налога на добавленную стоимость (НДС) освобождены ИП и организации, оказывающие услуги общепита.

Для получения льготы необходимо, чтобы размер доходов предпринимателя (компании) за предыдущий год не превышал 2 млрд рублей, а удельный вес доходов по услугам общепита составлял не менее 70%.

Послабление не распространяется на реализацию кулинарии в розницу, а также на поставку продукции общепита заготовочным предприятиям.

С 1 июля 2022 года для гостиниц и туристического бизнеса действует нулевая ставка НДС (закон от 26 марта 2022 года № 67-ФЗ). Срок действия льготной ставки — до 30 июня 2027 включительно.

Но есть исключения. Для объектов размещения, которые введены в эксплуатацию после 1 января 2022 года и включены в реестр объектов туриндустрии, установлен срок в течение пяти лет после введения объекта в эксплуатацию. Такой же срок действует для объектов туриндустрии, которые сдаются в аренду.

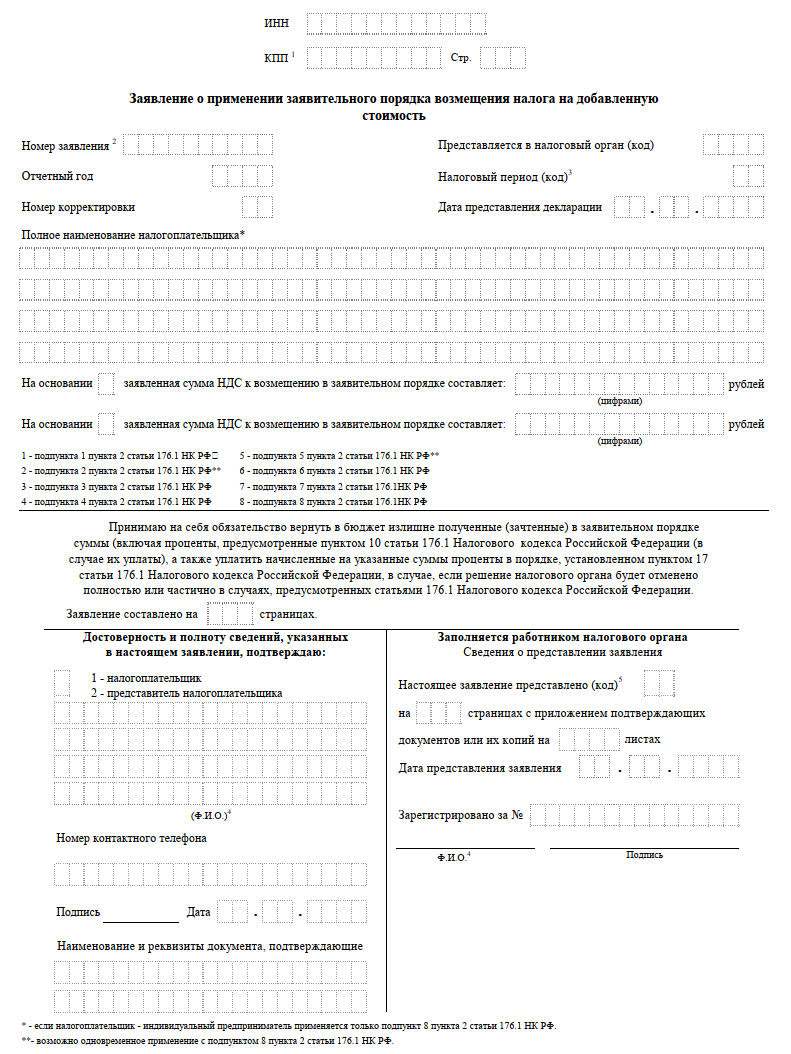

Ускоренное возмещение НДС

Согласно п. 4 ст. 2 закона № 67-ФЗ, юрлица и ИП могут проходить процедуру возмещения НДС за 2022-2023 годы в ускоренном порядке. Для этого нужно подать специальное заявление. На льготу могут рассчитывать организации и предприниматели, которые не подозреваются контролирующими органами в нарушениях при исчислении налога на добавленную стоимость, а также не находятся в процессе банкротства, ликвидации или реорганизации.

Отсрочки по уплате налогов и страховых взносов

Для индивидуальных предпринимателей и организаций на УСН перенесли сроки уплаты налога за 2021 год на 7 месяцев. Компании должны уплатить налог в 2022 году до 31 октября, а ИП — до 30 ноября. Срок выплаты аванса по налогу за I квартал 2022 года тоже перенесли. Аванс нужно выплатить до 30 ноября 2022 года.

Но есть условие: на отсрочку можно рассчитывать лишь в том случае, если отрасль в которой вы работаете, входит специальный перечень, утверждённый Постановлением Правительства от 30 марта 2022 № 512.

Сроки выплаты страховых взносов для организаций и ИП тоже сдвинули. Отсрочку дали на 12 месяцев. Условие льготы: вид деятельности юрлица или ИП по состоянию на 1 апреля 2022 года соответствует по ОКВЭД видам, перечисленным в перечнях из приложения № 1 и приложения № 2 к Постановлению Правительства РФ № 776.

Сроки сдачи отчётности по налогам и страховым взносам остались без изменений. Сдать отчётные документы можно не выходя из дома. В сервисах Астрал Отчёт 5.0 и Астрал Отчёт 4.5 налогоплательщик может импортировать заполненную форму, подписать электронной подписью и направить в контролирующий орган. Если вы работаете с 1С, используйте 1С-Отчётность.

Налоговые каникулы для ИП

До 1 января 2025 года региональные власти могут устанавливать налоговую ставку 0% для индивидуальных предпринимателей.

Условия:

- ИП зарегистрирован впервые;

- применяется упрощённая или патентная система налогообложения;

- ИП работает в производственной, социальной и/или научной отрасли, а также в сферах бытовых услуг населению и услуг по предоставлению временного жилья (для предпринимателей на УСН).

Кредитные льготы

Кредитные каникулы по программе льготного кредитования ФОТ 3.0

Суть программы ФОТ 3.0 — бизнес получает от банка кредит по сниженной ставке 3%, а государство компенсирует банку недополученные доходы в виде субсидий.

Участники программы могут взять кредитные каникулы на полгода, в течение которых регулярные платежи и проценты по кредиту можно не выплачивать.

Чтобы получить отсрочку, необходимо обратиться в банк, который выдал кредит, с заявлением. В заявлении указать, на какой срок берёте каникулы (максимум — шесть месяцев).

Важное условие — организация должна сохранить не менее 90% рабочих мест даже на время отсрочки. Численность штата будет проверяться через ФНС по данным раздела 3 формы РСВ.

Льготные кредиты застройщикам

Для организаций, которые занимаются жилищным строительством, мерами господдержки предусмотрена льгота в виде субсидирования процентной ставки по кредитам.

Льгота распространяется на кредиты, ставка которых не превышает 15%. В этом случае государство выделяет банку субсидию, компенсирующую 7,5% ставки.

Субсидия для работодателей

При приёме на работу молодых сотрудников работодатель может получить субсидию в размере трёх МРОТ, увеличенных на районный коэффициент, сумму страховых взносов и количество трудоустроенных.

Учитываются лишь отдельные категории граждан до 30 лет, среди которых:

- выпускники вузов и средних специальных учебных заведений;

- молодые люди без среднего профессионального или высшего образования;

- родители несовершеннолетних детей;

- инвалиды.

Субсидия будет выплачиваться поэтапно: через месяц, через три месяца и через шесть месяцев с момента трудоустройства соискателя.

Порядок получения субсидии:

- через личный кабинет на портале «Работа России» обратиться в центр занятости населения для подбора специалистов;

- спустя месяц после трудоустройства гражданина через личный кабинет страхователя направить заявление в ФСС.

Меры поддержки бизнеса в сфере информационных технологий

Поддержку организаций, работающих в сфере ИТ, правительство активно оказывало ещё до 2022 года. Так, например, ИТ-компаниям разрешили начислять страховые взносы на зарплаты сотрудников в пониженном размере: 6% на обязательное пенсионное страхование, 1,5% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и 0,1% — на обязательное медицинское страхование.

Компании, занимающиеся разработкой российского ПО и баз данных, включённых в специальный реестр Минцифры, вправе не начислять НДС по пп. 26 п. 2 ст. 149 НК при передаче исключительных прав. Кроме того, разработчики отечественного ПО ранее выплачивали налог на прибыль по льготной ставке: 3% в федеральный бюджет, и 0% — в региональный. А с 1 января 2022 года такие организации были полностью освобождены от уплаты налога на прибыль до 2025 года.

По поручению Президента, правительством были введены и другие послабления для бизнеса в ИТ-сфере:

1. Мораторий на проверки

По инициативе Минцифры все предприятия, работающие в отрасли информационных технологий, на три года полностью освободили от проверок налогового, валютного и прочих видов государственного и муниципального контроля.

2. Льготы по налогам

Для ИТ-компаний в рамках мер поддержки предусмотрено снижение ставки по налогу на прибыль до 0%. Льгота действует до 31 декабря 2024 года.

Организации, которые работают в сфере ИТ, могут рассчитывать на налоговые льготы, если их доходы связаны:

- с размещением рекламы или оказанием дополнительных услуг с использованием собственных приложений и онлайн-сервисов;

- с реализацией, установкой, тестированием и сопровождением российского программного обеспечения.

3. Финансовая поддержка и кредиты по льготной ставке

Планируется выделять гранты на перспективные разработки отечественных решений в области информационных технологий, а также финансировать компании для повышения заработной платы сотрудникам и улучшения их жилищных условий. Кроме того, для продолжения деятельности ИТ-организаций и реализации их новых проектов предусмотрены льготные кредиты по ставке до 3%.

4. Социальные гарантии

Привлечение молодых специалистов — одно из основных направлений развития ИТ-отрасли. С этой целью для айтишников были введены следующие льготы:

- ипотека по ставке 5%;

- возможность получения отсрочки от призыва на военную службу до достижения 27 лет на период работы в ИТ-организации (Постановление Правительства РФ от 28 марта 2022 года № 490).

Правительство также планирует простимулировать закупки отечественного программного обеспечения, разрабатываемого в целях обеспечения государственных и муниципальных нужд. Порядок проведения таких закупок хотят упростить.

Все вышеперечисленные льготы распространяются только на аккредитованные организации.

Поддержка малого и среднего бизнеса

Для субъектов малого и среднего предпринимательства (МСП) также был подготовлен пакет мер поддержки.

Основные послабления, которые в него вошли:

- кредитные каникулы для субъектов МСП, работающих в отраслях, которые входят в специальный перечень, утверждённый постановлением Правительства РФ от 10 марта 2022 года № 337;

- реструктуризация задолженностей по кредитам;

- льготные кредиты;

- услуги лизинга и факторинга по льготным ставкам;

- мораторий на банкротство;

- снижение эквайринговых комиссий и другие льготы.

Подробнее об этом можно прочитать в нашей статье «ЭДО для малого и среднего предпринимательства. Субсидии от государства».

ГК «Астрал» принял участие в программе поддержки МСП. При подключении сервиса Астрал.ЭДО участник акции получает скидку 50% на годовую лицензию и пакет 500 исходящих документов. Подробности — на нашем сайте.

Автор: Марина Климова – профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

Отвечая на вызовы сегодняшнего дня, законодательная и исполнительная власти предпринимают разнообразные меры по защите интересов российского бизнеса. Обсудим те из них, которые нацелены именно на поддержку широких слоев малого предпринимательства. При этом мы не затрагиваем общих мер поддержки, которыми субъекты малого предпринимательства (СМП) могут воспользоваться на общих основаниях.

I. Ограничение государственного и муниципального контроля

В 2022 г. не проводятся плановые проверки в рамках осуществления государственного контроля (надзора), муниципального контроля в отношении юридических лиц и ИП, являющихся субъектами малого предпринимательства, сведения о которых включены в Единый реестр субъектов малого и среднего предпринимательства.

Из этого правила, установленного ст. 26.2 Федерального закона от 26.12.2008 № 294-ФЗ (ред. от 08.03.2022) «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля», есть ряд предусмотренных данной статьей исключений. Применять же положения статьи нужно в совокупности с нормами Постановления Правительства РФ от 10.03.2022 № 336 (ред. от 24.03.2022) «Об особенностях организации и осуществления государственного контроля (надзора), муниципального контроля», которое еще более лояльно к объектам контроля. Этим же Постановлением сужен круг проводимых внеплановых проверок.

Важно понимать, что оба названных нами документа касаются исключительно сферы государственного и муниципального контроля (надзора) и не распространяются, например, на налоговые проверки; валютный и таможенный контроль; контроль за соблюдением законодательства о контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд; контроль за соблюдением требований законодательства Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма; государственный контроль и надзор за обработкой персональных данных и многие другие виды контроля (надзора), поименованные в п. 3.1 ст. 1 Федерального закона № 294-ФЗ.

II. Кредитные каникулы

Некоторые субъекты малого предпринимательства (организация или ИП) могут претендовать на так называемые кредитные каникулы (ст. 7 Федерального закона от 03.04.2020 № 106-ФЗ (ред. от 26.03.2022)).

Они предполагают, что организация может приостановить на срок до 6 месяцев исполнение своих обязательств по кредитному договору. А ИП вправе выбирать: пойти по пути, предусмотренному для организаций, попросить уменьшения размера платежей в течение льготного периода или воспользоваться кредитными каникулами не как субъект малого предпринимательства, а как гражданин, т. е. в порядке ст. 6 Федерального закона № 106-ФЗ.

Если у заемщика несколько кредитов, можно запросить отсрочку по каждому из них, но только один раз.

Общими условиями для пользования данной мерой поддержки для СМП стали:

- заключение кредитного договора до 1 марта 2022 г.;

- ведение заемщиком деятельности в отрасли, наиболее пострадавшей от кризиса и указанной в перечне, приведенном в Постановлении Правительства РФ от 10.03.2022 № 337.

Правительство РФ включило в этот перечень, в частности, сельское хозяйство, туризм, общественное питание, медицину, информационные технологии, розничную торговлю, а также производство продуктов питания, одежды, мебели, бытовой химии. В Федеральном законе № 106-ФЗ, как и в Постановлении № 337 отсутствуют условия о том, что деятельность в пострадавшей отрасли должна быть для заемщика основной или что он должен был осуществлять ее на какую-то конкретную дату, дату заимствования и т. п.

Обратиться к кредитору за предоставлением отсрочки по уплате долга, процентов по нему, ранее начисленных за нарушение условий кредитования пеней и штрафов можно до 30 сентября 2022 г.

Наличие просроченной задолженности не влияет на возможность обращения за каникулами.

Закон не содержит ограничений прав заемщика на обращение к кредитору с соответствующим требованием в случае, если ранее заемщику была предоставлена реструктуризация его задолженности.

Согласно Постановлению Правительства РФ от 07.04.2022 № 611 кредитными каникулами можно воспользоваться и в отношении льготных кредитов на восстановление деятельности, которые организации и ИП из наиболее пострадавших от распространения коронавирусной инфекции отраслей получили в 2021 г.

Отказаться от кредитных каникул заемщик может в любой момент.

Все подробности относительно получения отсрочки по платежам и порядка обращения к кредитору описаны в ст. 7 Федерального закона № 106-ФЗ. Предлагаем вам наиболее внимательно отнестись к следующим условиям пользования СМП кредитными каникулами (п. п. 10 и 13 ст. 7):

- проценты за весь льготный период начисляются по договорной ставке;

- после льготного периода начисленные за период каникул проценты включаются в сумму основного долга, тем самым увеличивая базу для начисления процентов, т. е. в итоге заемщик заплатит больше, чем если бы он не прибегал к отсрочке;

- срок договора увеличивается настолько, насколько это необходимо, чтобы сохранить размер платежа;

- обязательства кредитора по предоставлению денежных средств заемщику по договору, в отношении которого предоставлены каникулы, приостанавливаются на весь срок действия льготного периода, но новый кредитный договор с заемщиком заключить не запрещено.

Вам могут быть также интересны ответы регулятора на вопросы относительно кредитных каникул, размещенные на сайте Банка России. Для ознакомления с ними перейдите по ссылкам: ссылка 1, ссылка 2.

III. Льготное кредитование

Банк России во взаимодействии с Правительством Российской Федерации разработал антикризисные программы льготного кредитования субъектов малого и среднего предпринимательства.

По этой программе микро- и малый бизнес может получить кредит на пополнение оборотных средств на сумму до 300 млн руб. по ставке не выше 15 % годовых, средний бизнес – на сумму до 1 млрд руб. по ставке не выше 13,5 %. В рамках программы можно также рефинансировать уже имеющийся кредит, если он был выдан под плавающую ставку. Срок кредитования – до одного года.

Реализуется также программа инвестиционного кредитования по ставке до 15 % для малого и микробизнеса, до 13,5 % – для среднего. Срок кредита – до 3 лет. Размер кредита: от 3 млн до 2 млрд руб.

Подать заявку на кредит можно до 30.12.2022 (Информационное сообщение Банка России от 05.03.2022 «Банк России совместно с Правительством запускает антикризисные программы льготного кредитования МСП»).

Никаких специальных требований по отраслевой принадлежности заемщиков не установлено, но определяющим является включение заемщика в Единый реестр субъектов малого и среднего предпринимательства.

Решение о выдаче кредита принимает банк. Государство взяло на себя только функцию субсидирования выпадающих доходов банков-участников программы льготного кредитования СМП (Распоряжение Правительства от 05.03.2022 № 427-р, Информация ЦБ РФ от 05.03.2022).

Список банков-участников программы льготного кредитования СМП можно найти здесь: https://cbr.ru/develop/msp/#a_134593.

СМП, у которого не хватает залога для получения льготного кредита, может воспользоваться «зонтичным» поручительством Корпорации «МСП». Оно покрывает до 50 % от суммы кредита. Для бизнеса такое поручительство бесплатное. Комиссию платит банк. Поручительство будет предоставлено при выдаче кредита при условии, что заемщик находится в реестре субъектов МСП и удовлетворяет ряду других требований (см. ссылку).

Список банков, участвующих в «зонтичном» механизме предоставления поручительств, можно найти на сайте Корпорации «МСП».

Если банк-кредитор не входит в этот список, можно воспользоваться независимой гарантией Корпорации «МСП» (также покрывает до 50 % суммы кредита) или привлечь независимую гарантию в качестве залогового обеспечения в аккредитованных Корпорацией банках. Для небольших кредитов региональные гарантийные организации могут выдать поручительство в объеме до 25 млн руб. (до 70 % кредита). Контакты этих организаций вы найдете на сайте Корпорации «МСП» в разделе «Организациям инфраструктуры поддержки субъектов МСП» на странице «Региональным гарантийным организациям».

IV. Приятное совпадение

Расскажем о еще одной группе мер, нацеленных на снижение административного давления на малый бизнес, принятых в этом году, хотя их появление и не было продиктовано кризисом, но хронологически совпало с его началом.

С 6 апреля 2022 г. вступили в силу новые нормы КоАП РФ, введенные Федеральным законом от 26.03.2022 № 70-ФЗ.

Специальные положения, касающиеся СМП, таковы:

- если организация или ИП впервые совершает административное правонарушение, то штраф заменяется на предупреждение даже в том случае, если соответствующая статья КоАП РФ не предусматривает такой меры наказания как предупреждение (ч. 3 ст. 3.4 КоАП РФ);

- при назначении административного наказания в виде штрафа малому предприятию, включенному по состоянию на момент совершения административного правонарушения в Единый реестр субъектов малого и среднего предпринимательства, административный штраф назначается в размере, предусмотренном санкцией соответствующей статьи (части статьи) КоАП РФ для индивидуальных предпринимателей. Если же за какое-либо нарушение размер штраф отдельно для ИП не установлен, то он будет в два раза меньше, чем предусмотрен за это нарушение КоАП РФ для организаций (ст. 4.1.2 КоАП РФ). Например, за неприменение ККТ в установленных законодательством Российской Федерации случаях малое предприятие оштрафуют как минимум на 10 000 руб., но не более чем на половину суммы расчета, осуществленного без применения контрольно-кассовой техники, т.е. к нему подойдут с «меркой» для ИП. При этом юридическому лицу иного типа грозил бы штраф в сумме от трех четвертых до одного размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее 30 000 руб. (ч. 2 ст. 14.5 КоАП РФ).

Меры поддержки бизнеса от компании «Такском»

Отправить

Запинить

Твитнуть

Поделиться

Разрешен переход на фактические авансы по налогу на прибыль

Компании, которые в 2022 году платят поквартальные «прибыльные» авансы с ежемесячными платежами внутри квартала, могут перейти на авансы по фактической прибыли с любого месяца этого года.

Новый порядок нужно закрепить в учетной политике и известить о своем намерении налоговиков до 20-го числа месяца, начиная с которого организация начнет платить авансы «по факту». При этом авансы, ранее внесенные в бюджет, будут зачтены.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 15 ст. 2).

Перенесен срок уплаты ежемесячного аванса по прибыли

Прежний срок — 28.03.2022, новый — 28.04.2022. При этом порядок заполнения декларации по налогу на прибыль организаций за первый квартал 2022 года не меняется. Это значит, что авансовый платеж можно будет уплатить с учетом фактических показателей за первый квартал.

Постановление Правительства от 25.03.2022 № 470, Письмо ФНС от 25.03.2022 № СД-4-3/3626@.

Пример. Ежемесячный аванс ООО «Вагрус» в первом квартале — 20 000 рублей. Сроки уплаты авансов — 28.01.2022, 28.02.2022 и 28.03.2022. Организация заплатила январский и февральский авансы, а мартовский перенесен на 28.04.2022.

Фактическая прибыль ООО «Варгус» за первый квартал составила 200 000 рублей. Налог с нее по итогам квартала — 200 000 × 20 % = 40 000 рублей. Разница между этим налогом и суммами ежемесячных авансов, уплаченных по двум первым срокам, составила 0 рублей (40 000 — 20 000 — 20 000).

Таким образом, 28.04.2022 компании не придется платить третий ежемесячный аванс в 20 000 рублей, поскольку всю сумму налога за первый квартал она погасила январским и февральским платежами.

Временные изменения в учете курсовых разниц

Положительные курсовые разницы, которые возникнут в 2022-2024 годах по валютным обязательствам (требованиям), учитываются в доходах только при погашении этих требований (обязательств). Исчислять их на последнее число месяца не надо. Исключение — авансы.

По такому же правилу учитываются в расходах отрицательные курсовые разницы, образовавшиеся в 2023-2024 годах. Обратите внимание: в 2022 году порядок учета отрицательных разниц прежний: они считаются либо на последнее число месяца, либо на день погашения — какое из этих событий случилось раньше.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 11-13 ст. 2).

Налог на прибыль 0 % для IT-компаний

Предприятия ИТ-отрасли, ранее платившие налог на прибыль по ставке 3 %, освобождены от уплаты этого налога за налоговые периоды 2022-2024 гг. Условия освобождение прежние.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 14 ст. 2).

Ускоренное возмещение НДС — почти для всех

Организациям и ИП разрешили возмещать НДС за 2022-2023 годы в заявительном (ускоренном) порядке при условии, что заявитель:

- не находится в процессе реорганизации, ликвидации или банкротства;

- не подозревается в нарушениях при исчислении НДС.

- НДС, не превышающий сумму уплаченных налогов и сборов за предшествующий календарный год, можно возмещать без обеспечения. На сумму превышения нужна банковская гарантия либо поручительство.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 4 ст. 2).

НДС 0 % для гостиничных услуг

Введена нулевая ставка НДС для бизнеса, работающего в сфере:

- гостиничных услуг — ставка 0 % будет действовать с 01.07.2022 по 30.06.2027 включительно;

- услуг по предоставлению в аренду или пользование объектов туриндустрии, введенных в эксплуатацию (в том числе после реконструкции), после 1 января 2022 и включенных в реестр объектов туриндустрии. В этом случае ставка 0 % действует с 01.07.2022 до истечения 20 последовательных кварталов, идущих за кварталом ввода объекта в эксплуатацию.

Чтобы подтвердить право на льготу, необходимо подать в ИФНС отчет о доходах от оказания гостиничных услуг и документ, подтверждающий ввод объекта туриндустрии в эксплуатацию.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 1 ст. 2).

Снижен транспортный налог для авто стоимостью до 10 млн рублей

С 2022 года «дорогими авто» считаются машины дороже 10 млн рублей (а не 3 млн, как это было прежде), именно к таким автомобилям теперь применяются повышающий коэффициент.

Размер повышающего коэффициента — 3, он действует для авто:

- стоимостью 10–15 млн рублей, с года выпуска которых прошло не больше 10 лет;

- стоимостью от 15 млн рублей, с года выпуска которых прошло не больше 20 лет.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 16 ст. 2).

«Заморожена» кадастровая стоимость для налогов на имущество и землю

Для недвижимости, кадастровая стоимость которой в 2022 году вырастет, при расчете налога на имущество за 2023 год надо брать стоимость из ЕГРН, установленную на 01.01.2022. Однако это правило действует, только если кадастровая стоимость объекта возросла из-за изменения экономической ситуации в стране, но не в связи с изменением характеристик объекта.

Аналогичный порядок расчета распространяется на земельный налог.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 17, 18 ст. 2).

Введена полугодовая отсрочка по уплате УСН. Упрощенцам с основным ОКВЭД2 из перечня, утвержденного Постановлением Правительства от 30.03.2022 № 512, сдвинули сроки уплаты:

- УСН-налога за 2021 год: для компаний — с 31.03.2022 на 31.10.2022, для ИП — с 30.04.2022 на 30.11.2022;

- аванса по УСН за первый квартал 2022 года — с 25.04.2022 на 30.11.2022 (срок един и для ИП, и для компаний).

Если ваш вид деятельности не указан в Постановлении, проверьте, не дали ли вам отсрочку по решению субъекта РФ. Мы собрали все новые сроки уплаты налогов в 2022 году по регионам в одной статье.

Налог в новые сроки можно уплатить не полным платежом, а в размере 1/6 этой суммы. Далее ежемесячно нужно вносить также по 1/6 части суммы до полной уплаты налога или аванса (Письмо ФНС от 31.03.2022 № СД-4-3/3868@).

Пример. ООО «Гранд-диван» производит мебель. Компания должна заплатить УСН-налог за 2021 год в сумме 120 000 рублей. Поскольку ее вид деятельности попадает в перечень ОКВЭД2 из Постановления № 512, она вправе воспользоваться рассрочкой и уплатить налог по 1/6 следующими суммами:

- 31.10.2022 — 20 000 рублей;

- 30.11.2022 — 20 000 рублей;

- 31.12.2022 — 20 000 рублей;

- 31.01.2023 — 20 000 рублей;

- 28.02.2023 — 20 000 рублей;

- 31.03.2023 — 20 000 рублей.

Либо уплатить 31.10.2022 сумму налога полностью — 120 000 рублей.

Некоторые доходы освобождены от НДФЛ. Под освобождение попали материальная выгода, проценты по вкладам и подарки:

- матвыгода, полученная в 2021-2023 годах;

- проценты, полученные в 2021-2022 годах, по банковским вкладам;

- помощь (подарки) ветеранам, инвалидам, труженикам тыла, бывшим узникам, военнопленным ВОВ, вдовам погибших в период ВОВ, войны с Финляндией, Японией.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 7 ст. 2).

Бизнесу из некоторых отраслей дана годовая отсрочка по уплате страховых взносов:

- работодателям — с выплат сотрудникам;

- ИП — по взносам на ОПС с дохода выше 300 тыс. рублей.

Под отсрочку не попали «несчастные» взносы: их придется платить по прежним правилам.

Перечень отраслей, в которых компаниям и ИП нужно вести бизнес, приведен в приложениях к Постановлению Правительства от 29.04.2022 № 776:

- в приложении № 1 указаны отрасли для отсрочки по взносам за апрель-июнь 2022 года, а также для страхвзносов ИП;

- в приложении № 2 — по взносам за июль-сентябрь.

Чтобы фирма могла получить отсрочку, на 1 апреля 2022 года в ее ЕГРЮЛ (ЕГРИП) должен стоять код основного вида деятельности из этих разрешенных списков.

Не смогут получить отсрочку унитарные предприятия, казенные учреждения, госкорпорации, публично-правовые компании. Список таких организаций приведен в приложении № 3 к постановлению.

Сроки уплаты взносов за работников переносятся так:

|

Месяц 2022 года, за который идет оплата |

Срок по НК РФ |

Срок с учетом переноса |

|

апрель |

15 мая 2022 |

15 мая 2023 |

|

май |

15 июня 2022 |

15 июня 2023 |

|

июнь |

15 июля 2022 |

17 июля 2023 |

|

июль |

15 августа 2022 |

15 августа 2023 |

|

август |

15 сентября 2022 |

15 сентября 2023 |

|

сентябрь |

17 октября 2022 |

16 октября 2023 |

Срок уплаты взносов ИП на ОПС за 2021 год с дохода более 300 тыс. рублей перенесен с 1 июля 2022 на 3 июля 2023.

Проверить, есть у вас право на отсрочку по взносам, а также по УСН, можно с помощью удобного сервиса ФНС. Достаточно указать ИНН, и сервис сформирует список доступных налоговых мер поддержки и график переноса платежей.

Отменены повышенные пени для юрлиц

С 9 марта 2022 до конца 2023 года пени за налоговые просрочки для организаций считаются в том же порядке, что и для физлиц — исходя из 1/300 ставки ЦБ РФ независимо от количества «просроченных» дней. То есть с 31 дня просрочки ставка не повышается.

Дата возникновения недоимки, на которую считают пени, значения не имеет.

Федеральный закон от 26.03.2022 № 67-ФЗ (п. 2 ст. 1).

Пример. ООО «Алтанор» — плательщик НДС. По результатам 4 квартала 2021 года НДС к уплате составил 60 000 рублей.

Эту сумму компания должна была перечислить в бюджет тремя платежами:

- 25.01.2022 — 20 000 рублей;

- 25.02.2022 — 20 000 рублей;

- 25.03.2022 — 20 000 рублей.

Но получилось так, что все три платежа уплатили 25 марта. Таким образом, третий платеж внесен в бюджет вовремя, а первые два — с просрочкой. На них будут начислены пени.

Пени по январскому платежу:

|

Период расчета |

Ставка ЦБ |

Число календарных дней |

Расчет |

Сумма пени, руб. |

|

26.01 — 13.02 |

8,5 % |

19 |

20 000 × 8,5 % × 1/300 × 19 |

107,66 |

|

14.02 — 27.02 |

9,5 % |

14 |

20 000 × 9,5 % × 1/300 × 14 |

88,67 |

|

28.02 — 25.03 |

20 % |

26 |

20 000 × 20 % × 1/300 × 26 |

346,67 |

|

Итого |

59 |

543,00 |

Пени по февральскому платежу:

|

Период расчета |

Ставка ЦБ |

Число календарных дней |

Расчет |

Сумма пени, руб. |

|

26.02 — 27.02 |

9,5 % |

2 |

20 000 × 9,5 % × 1/300 × 2 |

12,66 |

|

28.02 — 25.03 |

20 % |

26 |

20 000 × 20 % × 1/300 × 26 |

346,67 |

|

Итого |

28 |

359,33 |

Несмотря на то, что просрочка по январскому платежу составила больше 30 дней, пени по временным правилам считаются исходя из 1/300 ставки ЦБ РФ.

Продлены налоговые каникулы для новых ИП

Региональным властям продлили возможность до 1 января 2025 года устанавливать ставку 0 % по УСН и ПСН для индивидуальных предпринимателей, которые:

- впервые зарегистрированы;

- применяют «упрощенку» и (или) патент;

- работают в производственной, социальной и (или) научной сферах, оказывают бытовые услуг населению, а также гостиничные услуги.

Все эти условия должны выполняться вместе.

Федеральный закон от 26.03.2022 № 67-ФЗ (ст. 3).

Эльба посчитает налог, уменьшит его на страховые взносы, а по итогу года подготовит налоговую декларацию

Попробовать

Приостановлены выездные налоговые проверки IT-фирм

В рамках господдержки ИТ-бизнеса налоговики не будут проводить выездные проверки IT-компаний, в том числе повторные, до 3 марта 2025 года. Исключение — проверки, назначенные с согласия вышестоящего руководства или ФНС России.

Указ Президента от 02.03.2022 № 83, Письмо ФНС от 24.03.2022 № СД-4-2/3586@, Письмо Минфина от 18.03.2022 № 03-02-06/21331.

Меньше оснований для «уголовки» за налоговые преступления

С 9 марта 2022 года возбудить дело за уклонение от уплаты налогов по ст. 198–199.2 УК РФ можно только на основании материалов, направленных в полицию налоговым органом.

До этого возбудить уголовное дело по налоговым преступлениям могли:

- по заявлению о преступлении;

- при явке с повинной;

- по сообщению о совершении преступления (или подготовке к нему), полученному из любых источников;

- по постановлению прокурора о направлении материалов в следственные органы.

Федеральный закон от 09.03.2022 № 51-ФЗ.

Отложена блокировка счетов

С 9 марта 2022 до 1 июня 2022 налоговые органы не будут принимать решения о приостановке операций по банковским счетам налогоплательщиков-должников. Организации и ИП, понесшие ущерб из-за введенных экономических санкций, могут обратиться в ИФНС с просьбой отложить сроки применения мер взыскания до предельных.

Письмо ФНС от 10.03.2022 № ЕД-26−8/4@.

Список мер поддержки для бизнеса постоянно пополняется. Больше мер поддержки — на специальном сервисе ФНС.

Из-за беспрецедентных санкций, обрушившихся на Россию, правительство продолжает вводить дополнительные льготы для компаний в разных сферах экономики. Чтобы помочь им адаптироваться, продлили ряд антикризисных мер поддержки бизнеса в 2023 году и добавили новые льготы.

НПА, регулирующие новые меры поддержки бизнеса

В связи с введением санкций по отношению к России, ее гражданам и организациям государственные власти приняли множество мер поддержки бизнеса в марте 2022 года для различных отраслей экономики.

Указом № 121 от 16.03.2022 президент РФ расширил полномочия глав субъектов РФ принимать решения по поддержке социальных объектов, контролировать ситуацию на рынке труда, внедрять мероприятия по улучшению занятости населения, оказывать организациям, ИП, самозанятым гражданам дополнительные льготы, учитывая ситуацию на местах и др.

Многие антикризисные меры по поддержке бизнеса 2022 года продлили и на 2023 год (Федеральный закон от 19.12.2022 № 519). Есть и новые льготы. Среди НПА, регулирующих применение новых мер поддержки бизнеса сегодня, в 2023 году, в различных сферах экономики:

- Федеральный закон № 46 от 08.03.2022 (внедрение кредитных каникул для малого и среднего бизнеса, ИП, снижение стоимости чистых активов ООО и АО, регулирование сфер госзакупок, пенсионного обеспечения, обращения лекарств и др.) с изменениями на 2023 год (ФЗ № 420 от 04.11.2022, ФЗ № 519 от 19.12.2022, ФЗ № 571 от 28.12.2022);

- постановление Правительства РФ № 25-2 от 21.01.2022 (положение о правительственной комиссии по повышению устойчивости российской экономики в условиях санкций) с изменениями на 2023 г. (ПП РФ № 1744 от 01.10.2022, ПП РФ № 1942 от 31.10.2022);

- постановление Правительства РФ № 336 от 10.03.2022 (запрет на проведение плановых проверок бизнеса) с изменениями (ПП РФ № 2036 от 10.11.2022, ПП РФ № 2516 от 29.12.2022);

- постановление Правительства РФ № 353 от 12.03.2022 (продление сроков действия лицензий и других видов разрешительных документов) с изменениями (ПП № 2351 от 20.12.2022, ПП № 2399 и 2401 от 23.12.2022, ПП № 2435 от 26.12.2022, ПП № 63 от 23.01.2023);

- Федеральный закон № 67 от 26.03.2022 (о налоговых льготах) в редакции ФЗ № 523 от 19.12.2022;

- распоряжение Правительства РФ № 427-р от 05.03.2022 (о возможности отказаться от раскрытия финансовой отчетности, если это грозит введением компаниям ограничительных мер) в редакции распоряжения Правительства РФ № 4001-р от 16.12.2022;

- постановление Правительства РФ № 575 от 02.04.2022 (о продлении срока действия разрешений на строительство) в редакции ПП РФ № 2500 от 29.12.2022.

Запрет на проверки

Среди первых антисанкционных мер по поддержке бизнеса, которые ввели в марте 2022 года, — мораторий на плановые проверки субъектов МСП (ПП РФ № 336 от 10.03.2022). Его продлили в качестве мер поддержки малого и среднего бизнеса в 2023 г., то есть плановые проверки отменят на весь 2023 г. (ПП РФ от 29.12.2022 № 2516). Исключение — проверки опасных производственных объектов и санитарного, противопожарного и ветеринарного контроля. А к примеру, аккредитованные IT-компании освобождают от проверок до конца 2024 г. (ФЗ № 46 от 08.03.2022).

Проверяющие органы вправе проводить внеплановый контроль объектов, если есть риск вреда жизни и здоровью граждан, безопасности государства, аварий или ЧП, при выявлении нарушений на опасных производствах. Но только с разрешения прокуратуры (п. 3 постановления Правительства РФ № 336).

Если госорган нарушил введенный запрет на проверки, то вы вправе пожаловаться через специальный сервис на Госуслугах. Жалоба рассматривается один рабочий день. Если выявят нарушение, то контрольное мероприятие обязаны отменить.

Кредитные каникулы

В обширный список мер поддержки бизнеса в 2023 г. входят и кредитные каникулы (ст. 13 ФЗ № 46 от 08.03.2022, ст. 15 ФЗ от 19.12.2022 № 519). Отсрочить платежи по кредитам, выданным до 1 марта 2022 г., разрешили до 31 марта 2023 г. Отсрочки предоставляют для мелких и средних предпринимателей из отдельных секторов экономики (постановление Правительства РФ от 10.03.2022 № 337). Среди них:

- аграрный сектор;

- перерабатывающая промышленность;

- оптовая и розничная торговля;

- разработка IT-программ;

- сделки с недвижимостью;

- ремонт оборудования;

- общественное питание;

- гостиничный сектор;

- образование;

- медицина;

- соцуслуги и др.

Обратиться в финансовые организации за переносом сроков платежей по кредитам компании вправе до 31.03.2023 включительно.

Банк России практикует программы льготного кредитования на увеличение оборотных средств, расширение производства, открытие новых компаний и т. п. Ставки не превышают 15 % — для мелких фирм и 13,5 % — для средних компаний.

Активно внедряют меры поддержки бизнеса в Москве в 2023 году в условиях санкций. Среди них мораторий на рост арендной платы, отсрочка платежей по аренде и кредитам. В столице активно практикуют льготные кредиты, гранты и субсидии для предприятий из разных отраслей. Например, гранты на открытие новых точек в сфере быстрого питания (постановление Правительства Москвы № 395 от 16.03.2022), на приобретение расходных материалов и комплектующих (постановление Правительства Москвы от 15.03.2022 № 358), на тестирование инноваций (постановление Правительства Москвы от 22.03.2022 № 410) и др.

Получить льготные займы и компенсации есть возможность онлайн на сайте инвестиционного портала города Москвы.

На кредитные каникулы вправе претендовать и представители малого и среднего бизнеса, если их единственного участника, который выполнял функции исполнительного органа, мобилизовали (ст. 5 ФЗ от 20.10.2022 № 406). Освобождают такие компании на весь срок военной службы мобилизованного и дополнительно еще 90 дней после его возвращения. За кредитными каникулами необходимо обратиться в банк до 31 декабря 2023 года.

Работа с валютой

Центральный банк РФ смягчил требования для экспортеров по валюте, ранее установленные Указом Президента РФ № 79 от 28.02.2022. По этому нормативному акту экспортеры обязаны были продавать 80 % вырученной от внешнеторговых операций валюты. С 24.05.2022 этот объем снизили до 50 % (Указ Президента РФ № 303 от 23.05.2022).

Теперь компаниям разрешено продавать валюту, зачисленную на транзитные счета, не за 3, как ранее, а за 120 рабочих дней (Решение Совета директоров Банка России от 26.05.2022). Это, по утверждению финансового регулятора, поможет бизнесу управлять валютной ликвидностью.

Юридическим лицам — нерезидентам, которые являются подданными недружественных государств, запрещено покупать иностранную валюту на внутреннем валютном рынке РФ за российский рубль или иную иностранную валюту. За исключением случаев, когда курс покупки иностранной валюты или цена заключаемого договора не отклоняется более чем на 2 % от курса покупки, складывающегося на организованных торгах на российском и/или международном валютном рынке (п. 1 Решения Совета директоров ЦБ РФ от 19.07.2022).

Освобождение от НДС

Некоторые отрасли освобождены от уплаты НДС. Компании IT-сектора, ранее платившие этот налог в размере 3 %, сейчас освобождаются от него до 2024 года включительно (п. 14 ст. 2 ФЗ № 67 от 26.03.2022, абзац первый пункта 1.15 статьи 284 НК РФ). Для использования такой льготы фирмы обязаны соответствовать ряду условий:

- аккредитоваться в Министерстве цифрового развития, связи и массовых коммуникаций;

- иметь штат минимум 7 сотрудников;

- обладать минимум 90 % долей доходов от передачи прав на разработанное, обновляемое программное обеспечение и на выполнение работ по установке и сопровождению IT-программ.

До июля 2027 г. установлена нулевая ставка по НДС и в качестве меры поддержки гостиничного бизнеса в 2023 году — для услуг по предоставлению мест в отелях и на услуги по сдаче в аренду объектов туриндустрии, начавших действовать после 01.01.2022. Если гостиница еще не построена, то отсчет 5-летнего срока аналогично пойдет со дня сдачи в эксплуатацию (ФЗ № 66 и 67 от 26.03.2022, ст. 164 НК РФ).

Еще одно нововведение по НДС в качестве меры поддержки отечественного бизнеса — до конца 2023 г. продлили ускоренный порядок его возврата в заявительном порядке. Если сумма налога, предусмотренная к возврату, не выше общей суммы уплаченных налогов и страховых сборов за предыдущий период, то подают только заявление в ФНС. Поручительство или банковская гарантия не требуются.

В 2023 году несколько изменился порядок возмещения из-за введения Единого налогового счета (Федеральный закон от 14.07.2022 № 263). При появлении НДС к возмещению, сначала следует подать декларацию в ФНС. Дождаться одобрения и пополнения ЕНС. Если баланс положительный, то написать заявление в ИФНС о перечислении денег на расчетный счет.

Бланк заявления в инспекцию ФНС утвержден в приложении № 1 к Письму ФНС России от 01.04.2022 № ЕА-4-15/3971@.

Автоматическое продление лицензий

В 2023 году сроки действия разрешительных документов продлят автоматически на 12 месяцев (постановление Правительства РФ № 63 от 23.01.2023). Если у лицензии истекает срок действия в период с 14 марта 2022 г. по 31 декабря 2023 года, то срок ее действия продлят автоматически. Не придется подавать заявления, платить госпошлины и т. д. Это позволит сократить издержки на прохождение различных процедур для получения лицензий в условиях внешнего санкционного давления.

В первую очередь такое решение коснулось важных сфер деятельности — например, лицензии на радиовещание и телевидение, отдельные виды санитарно-эпидемиологических заключений, госрегистрация лекарственных препаратов для ветеринарного применения и др.

Корпоративные льготы для АО и ООО

ФЗ № 519 от 19.12.2022 установил новые антикризисные льготы в 2023 году для АО и ООО, разрешив им проводить общие собрания акционеров заочно. Это касается собраний, в которых необходимо избрать совет директоров или ревизионную комиссию, назначить аудиторскую организацию или аудитора, утвердить годовые отчет, бухгалтерский баланс. Для этого АО потребуется решение совета директоров, а ООО — решение исполнительного органа.

В том же ФЗ № 519 установлено, что еще год советы директоров компаний вправе работать в уменьшенном составе, если в них осталось не менее трех человек. А в АО вправе избрать совет директоров сразу на 3 года.

Еще одна норма, которую продлили до конца 2023 г., касается увеличения минимального пакета акций с 1 до 5 % для тех акционеров, которые вправе запрашивать документы у АО, оспаривать его сделки, решения, списки тех, кто вправе участвовать в общем собрании акционеров и т. д.

С 2023 г. не все АО обязаны проводить аудит ежегодно. Обязанность это делать возложена только на публичные акционерные общества (Федеральные законы № 99-ФЗ и 114-ФЗ от 16.04.2022).

Налоговые льготы

Правительство наделено полномочиями принимать различные льготы по налогам: корректировать периоды уплаты налогов, взносов, сроки предоставления отчетности и др. (ФЗ № 46 от 08.03.2022 и ФЗ № 52 от 09.03.2022). Подробнее о налоговых мерах поддержки бизнеса в 2023 году — в таблице.

| Меры поддержки | Условия | Основание |

|---|---|---|

| Обнуление ставки УСН | Регионы продолжат устанавливать для вновь зарегистрированных ИП, в течение 2 лет перешедших на УСН и ПСН, налоговую ставку в размере 0 %. Действует до конца 2024 г. |

П. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ, ФЗ № 66 и 67 от 26.03.2022 |

|

Единый налоговый счет (ЕНС) для компаний и предпринимателей на УСН |

С 1 января 2023 года средства на счет компании перечисляют на ЕНС одной платежкой, а распределять деньги в счет уплаты разных налогов и взносов чиновникам предстоит самостоятельно | П. 9 ст. 1 ФЗ № 263 от 14.07.2022 |

| Уменьшение пени при просрочке налога | Пени рассчитают в размере 1/300 ставки Банка России независимо от того, сколько дней просрочено. | ФЗ № 67 от 26.03.2022 |

| Уменьшение налога на роскошь | Отменили повышающий коэффициент для автомобилей стоимостью от 3 до 5 млн и от 5 до 10 млн руб. Коэффициент 3 применят только для транспорта, стоимость которого выше 10 млн руб. | ФЗ № 67 от 26.03.2022 |

| Зафиксирован налог на имущество | В 2023 году налог платят по кадастровой стоимости недвижимости, установленной на 01.01.2022 | ФЗ № 67 от 26.03.2022 |

| Новый срок уплаты НДС |

Установлен новый срок уплаты НДС: 28-го числа каждого из 3 месяцев, следующих за истекшим налоговым периодом |

ФЗ № 263 от 14.07.2022 |

| Зачет и возврат налога | Положительное сальдо единого налогового счета есть возможность вернуть или зачесть. Для этого ФНС России приказом от 30.11.2022 № ЕД-7-8/1133@ утвердила формы документов |

Приказ ФНС России от 30.11.2022 № ЕД-7-8/1133@ |

Настоящий налоговый рай власти создали для новых компаний, действующих на Курильских островах. ФЗ № 50 от 09.03.2022 на 20 лет устанавливает нулевую ставку на некоторые виды налогов (НДС, на имущество, землю, транспорт) и пониженный размер страховых взносов за сотрудников.

Снижение тарифов на взносы

С января 2023 Федеральный закон от 14.07.2022 № 239 установил единую предельную величину базы для исчисления страховых взносов и их единый тариф. Для основной категории плательщиков страховых взносов (на обязательное пенсионное страхование, соцстрахование по больничным, ОМС) совокупный тариф составляет (п. 3 ст. 425 НК РФ):

- 30 % — в пределах базы;

- 15,1 % — сверх нее.

Для плательщиков страховых взносов для прокуроров, сотрудников СК РФ, судей тарифы на обязательное соцстрахование на случай временной нетрудоспособности — 2,9 %, на ОМС — 5,1 % (п. 4 ст. 425 НК РФ).

Еще с 2021 г. действуют пониженные ставки по взносам и для некоторых предпринимателей продовольственной отрасли, работающих в любом регионе РФ, со штатом не более 250 сотрудников (п. 13.1 ст. 427 НК РФ). Для них предусмотрены ставки:

- на пенсионное страхование — 10 %;

- по болезни и в связи с материнством — 0 %;

- на медстрахование — 5 %.

Тарифы по страховым взносам для курильских компаний снизили до 7,6 %:

- на обязательное пенсионное страхование — 6 %;

- по болезни и в связи с материнством — 1,5 %;

- на обязательное медстрахование — 0,1 %.

Власти внедрили новые меры поддержки бизнеса в 2023 г. для компаний по отсрочке оплаты взносов. Для фирм, которые относятся к пострадавшим от санкций отраслям, предусмотрен перенос оплаты взносов за апрель — сентябрь 2022-го на год вперед (постановление Правительства РФ от 29.04.2022 № 776).

Эта льгота не относится к страхованию от несчастных случаев и профзаболеваний на производстве. По этим ситуациям взносы оплачивают по общему графику.

Ослабление контроля за чистыми активами

В качестве дополнительных антикризисных мер поддержки бизнеса в условиях санкций в 2023 году власти перестали контролировать чистые активы АО и ООО. Если эти активы ниже уставного капитала (УК), то это не станет основанием для его уменьшения, ликвидации предприятия или раскрытия этих сведений в отчетности (ст. 17 ФЗ № 46 от 08.03.2022).

Ранее если эти активы становились ниже УК 2 года подряд, то фирму обязывали раскрыть информацию об этом. Если и в дальнейшем активы ниже УК, то предстояло его увеличивать или ликвидировать фирму (п. 4 и 6 ст. 35 ФЗ № 208 от 26.12.1995, п. 4 ст. 30 ФЗ № 14 от 08.02.1998).

Еще по теме:

- помощь от государства на развитие бизнеса;

- новые основания для изменения существенных условий;

- контракты и сделки с едпоставщиками во время санкций.