#статьи

- 19 май 2022

-

0

Управление рисками в проекте: как найти и оценить, как составить план защиты от них

Основы управления рисками для менеджеров, которые работают с проектами. Какими бывают риски и как на них реагировать. Пересказ лекции Google.

Кадр: фильм «Исходный код»

Обозреватель Skillbox Media по маркетингу и IT. С 2015 года работает с SEO, таргетированной и контекстной рекламой. Писала для Skypro, Yagla и Admitad.

Риски — неотъемлемая часть любого проекта, от семейного праздника до строительства гидроэлектростанции. Ни один проект не следует плану на 100%, даже если им руководит опытный менеджер. Управление рисками — отрасль проектного управления со своими техниками и методиками.

Мы перевели и пересказали главное из лекции об основах управления рисками «Risk Management Basics», которую подготовили в Google для курса по управлению проектами.

- Что такое риски в проекте

- Самые распространённые виды рисков

- Как найти риски в проекте и оценить их

- Вы нашли риски: что с ними делать

- Как составить план по управлению рисками

Есть много определений риска, но мы дадим очень простое. Риск — это негативное событие, которое может произойти, а может и не произойти. Риски нужно отличать от проблем: риск станет проблемой, только если негативное событие произойдёт.

Проблемы мешают выполнению задач проекта. Если вы руководите проектом, вы должны помнить, что несёте ответственность за риски.

Вот несколько примеров рисков и проблем, к которым они привели.

- Целью проекта было опубликовать исследование, но ведущий аналитик уволился, когда была готова только половина. Дедлайн сорвали, и задачу в срок не выполнили.

- Спрос на товар резко вырос, и поставщик не смог поставить требуемое количество. Полки магазина опустели.

- Компания продавала в офисы растения, которые почти не требуют ухода. Однако у поставщиков закончились специфические растения, в которых нуждалась компания, — папоротники и кактусы.

Когда вы понимаете, какие риски есть в проекте, вы можете принять меры предосторожности — например, обратиться за консультацией. Если что-то пойдёт не так, у вас будет план, как решить проблему.

Управление рисками в проекте — это процесс поиска, оценки и предотвращения потенциальных проблем. Этот процесс регулярный, превентивных действий на старте проекта недостаточно.

Управление рисками не только снижает влияние негативных ситуаций на проект. Оно высвобождает ресурсы: материальные, трудовые.

Есть разные классификации рисков. Мы назовём виды рисков, которые упоминают чаще остальных.

Временные риски. Это вероятность того, что на выполнение задач в проекте уйдёт больше времени, чем запланировано. Помните о сроках, потому что время — это ресурсы. Если команда тратит много времени на задачи, растёт и фонд оплаты труда. Кроме того, стейкхолдеры проекта могут разочароваться из-за задержек.

Бюджетные риски. Из-за плохого планирования стоимость проекта может оказаться больше, чем заложено в бюджете. Обычно бюджет закладывают перед запуском проекта, тогда же планируют траты по статьям. Если команда не уложится в план, потребуются дополнительные средства, и если их не будет, проект остановится.

Риски изменения объёмов работы. Они могут появиться, если исполнители не поняли требований заказчика или он сам внёс в проект изменения. Это может привести к пересмотру бюджета, сроков и списка задач.

Внешние риски. Это потенциальные события, которые находятся за пределами компании и которые компания не может контролировать. Например, на проект могут повлиять новые законы.

Единая точка отказа. Так называют единственное событие, которое может остановить всю работу над проектом. Ни один член команды не сможет дальше выполнять свои задачи, пока проблема не решится. Например, для интернет-магазина единой точкой отказа может стать отключение электричества в офисе. Если доступ к инструментам, таким как CRM, был только из офиса, вся команда не сможет выполнять задачи.

В результате команда не выполнит ни одной задачи. Зная об этой точке отказа, можно принять меры: создать резервные копии сервисов и информации в облаке.

Зависимости. Это связи между двумя задачами в проекте: когда начало одной задачи зависит от завершения другой. Зависимости часто становятся риском для проекта.

Например, один из членов команды должен подписать контракт с заводом-поставщиком. Пока контракта нет — остальная команда не может выполнить ни один заказ. Если вовремя не подписать документ, то проект не закончат в срок.

Другой пример. Участник команды уходит в отпуск. Если он отвечал за критические процессы, то другие участники не смогут выполнять свои задачи. От этого риска можно было бы защититься, узнав о планах членов команды с самого начала.

Зависимости могут быть внутренними и внешними. Внутренние — зависимости внутри проекта. Например, чтобы начать разработку сайта, нужно сначала утвердить его дизайн.

Внешние зависимости — зависимости, над которыми у команды нет контроля. Например, компания покупает у фермы овощи для продажи, и если лето окажется засушливым или слишком дождливым, урожая будет меньше — а значит, компания не получит достаточно овощей.

Рисков, которые могут повлиять на ваш проект, много. Нельзя предугадать их все, но можно проработать большинство из них. В следующем разделе мы рассмотрим методы поиска рисков.

Самый эффективный способ найти риски — мозговой штурм с командой проекта. Так каждый сможет предложить свои идеи. Лучше, если в мозговом штурме будут участвовать люди, занимающие разные роли в проекте, имеющие разный бэкграунд. Люди с разным опытом и набором навыков помогут найти риски, о которых руководитель не догадывается.

Некоторые члены команды участвовали в нескольких проектах внутри компании. Они поделятся информацией об опасностях, с которыми столкнулись коллеги. Новичок может рассказать об опыте команд, в которых он работал раньше.

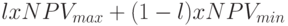

Чтобы структурировать информацию, полученную во время мозгового штурма, используйте диаграмму Исикавы. Диаграмма, известная как «рыбьи кости», наглядно показывает причинно-следственные связи.

В «голову» рыбы помещают риск, который нужно проанализировать. На «костях» пишут причины, которые могут привести к негативному событию. К ним могут вести «кости» поменьше — причины второго порядка. Иногда добавляют третий, четвёртый и даже пятый уровни.

Вот диаграмма Исикавы, составленная для анализа проблемы — у компании низкие продажи.

Инфографика: Майя Мальгина для Skillbox Media

Например, есть риск, что поставщики вовремя не доставят товар. На диаграмму поместят следующие причины:

- нет инструментов отслеживания;

- государство может ввести ограничения;

- нет человека, который отвечает за доставку товара.

Может оказаться, что список рисков слишком большой. Это нормальный результат для такого анализа. Нужно будет выбрать самые важные риски, на которых сосредоточится команда.

Для оценки рисков используйте матрицу вероятности и последствий. С помощью неё вы поймёте, о каких рисках нужно помнить в первую очередь.

Сначала проанализируйте, какие последствия могут быть, если риск превратится в проблему. Используйте шкалу:

- Сильный эффект — если проблема может сорвать проект или существенно его изменить.

- Средний — если событие может повлиять на проект, но это можно поправить.

- Слабый — если риск незначительно повлияет на проект, но точно его не сорвёт.

Потом оцените вероятность того, что риск возникнет:

- Высокий — высокая вероятность риска.

- Средний — риск есть.

- Низкий — скорее всего, риска нет.

Затем нужно собрать оценки вероятности и силы последствий на одной шкале и разбить риски на несколько групп.

- Если вероятность низкая, а последствия дадут слабый эффект, то об этом риске не стоит беспокоиться. Просто имейте в виду, что он есть.

- Если вероятность высокая и последствия дадут сильный эффект, о защите от этого риска нужно позаботиться в первую очередь.

Несколько незначительных рисков обычно меньше влияют на проект, чем один риск высокого уровня. Последние чаще приводят к тому, что проект срывается. Поэтому работайте сначала с проблемами высокого и среднего уровня.

Используйте разные цвета, чтобы выделить приоритетные задачи. Так участник команды, увидев таблицу, сразу поймёт, с какими рисками нужно работать в первую очередь.

Есть четыре основные стратегии, как реагировать на риски. Можно попробовать избежать рисков, принять их, передать их другой команде; их также можно уменьшить и контролировать.

Рассмотрим каждый способ.

Избегать. Иногда вы можете избежать риска полностью. Например, если вы сомневаетесь в надёжности подрядчика, который часто не соблюдает сроки, вы можете перестать работать с ним.

Принять. Этот способ подойдёт для рисков с низкой или средней вероятностью и без тяжёлых последствий для проекта. Нужно принять, что такой риск существует, и отслеживать его всё время до окончания проекта.

Представим, что поставщик неожиданно заявил, что у него нет нужных вам компонентов, однако он пополнит запасы в ближайшее время. Возможно, это скажется на сроках проекта.

Можно начать работу с другим поставщиком, но такой риск лучше принять. Это имеет смысл, если задержки не критичны для проекта. Если не искать нового поставщика и смириться с риском, это избавит команду от лишней работы.

Уменьшить или контролировать. Для смягчения риска используйте дерево решений. Это блок-схема, которая показывает, какие решения существуют для каждой проблемы. Например, если компания работает с исполнителем, который срывает сроки, ему можно постоянно напоминать о задаче: отправлять имейлы каждый день или звонить.

Передать риски. Если команда понимает, что не может снизить риски для какой-то группы задач, она может передать их специализированным компаниям. Иногда это помогает сэкономить время и деньги.

План по управлению рисками — это документ, который описывает возможные риски и способы их снизить. Если у вас есть такой план, все члены команды и заказчики будут в курсе, какие проблемы могут возникнуть во время реализации проекта. Документ нужно постоянно дополнять, так как новые риски могут появиться на любом этапе проекта.

План можно создать в «Google Документах». Так все члены команды будут иметь к нему доступ. Укажите название компании, название проекта и кто создал этот документ — чтобы было понятно, к кому обращаться, если возникнут вопросы. Также можно написать, когда документ был создан и когда обновлялся в последний раз. Так команда будет понимать, насколько он актуален.

Скриншот: Google Career Certificates / YouTube

Далее напишите цель документа: смягчить последствия рисков в проекте. В план нужно добавить краткое описание проекта — и написать, какие проблемы проект переживёт, а какие риски могут его изменить.

Следующая часть — самая важная. Создайте таблицу, в которой вы распишете все возможные риски, оцените их и добавьте возможные решения для каждого. Как это сделать, мы разобрали в предыдущих разделах.

Например, один из рисков — поставщик не успевает уложиться в сроки. У этого риска средний уровень. Для снижения риска есть решение: ежедневно созваниваться с поставщиком.

Важно, чтобы не только команда знала о планах. Обязательно встретьтесь с заказчиком или напишите ему письмо, чтобы рассказать, какие риски есть у проекта.

Так вы уже в начале проекта будете понимать, поможет ли заказчик решить проблемы, если они возникнут. Например, если заказчик предупредил, что он не сможет увеличить бюджет, вы учтёте, что работаете с ограниченными ресурсами и дополнительных средств не будет.

Если вы не расскажете о рисках заказчику заранее, в середине проекта они могут стать неприятным сюрпризом. Так вы можете подорвать доверие к себе и всей компании. Если же заинтересованные стороны знают о рисках, все понимают, чего потенциально можно ожидать при работе над проектом.

Особенно важно поговорить с заказчиком, если есть риски высокого уровня. В таком случае лучше встретиться с ним и пообщаться лично. Возможно, вы найдёте совместные решения. Риски среднего и низкого уровня можно обсудить по электронной почте.

Все риски обнаружить невозможно, и это нормально. Но если вы предусмотрите значительную часть из них и придумаете решения, вы будете лучше подготовлены к проблемам.

- Риски — это возможные негативные ситуации, которые могут помешать выполнению проекта. Проблемы — это воплотившиеся риски.

- Самые распространённые виды рисков: временные, бюджетные, нарушения в зависимостях, внешние, а также единые точки отказа — события, которые останавливают всю работу команды.

- Ищите риски с помощью мозговых штурмов, анализируйте их с помощью диаграммы Исикавы, а потом оценивайте их эффект и вероятность.

- На риски можно реагировать с помощью одной из четырёх стратегий: избегать, принять, контролировать или передать другой команде.

- Список самых опасных рисков и список мер, с помощью которых команда будет на них реагировать, вносят в план по управлению рисками.

Другие материалы Skillbox Media по управлению проектами

- Что такое проект: разбираем главное понятие проектного управления

- Kanban: рассказываем, как работает эта методика

- Как планировать проекты и следовать графику работ с диаграммами Ганта

- Что такое Agile: методология, команда, оценка эффективности

- Как работает Scrum и как управлять проектом с помощью этой методики

Научитесь: Профессия Менеджер проектов

Узнать больше

табл. 2).Далее рассчитываются значения NPV и PBP,оценивается порядок их отклонения от плановыхпоказателей. Таким образом, возможно получениеединого интегрированного показателя NPV и PBP.4. Карта рисковинновационногопроектаРиск 1Риск 8Данный метод позволяет оценить ключевыенаправления возможных рисков проекта самымнаглядным образом1.Для большей наглядности в конце работы возможно представление карты рисков вашего инновационного проекта.

В карте по вертикали отмечаетсявозможная величина ущерба, а по горизонтали — вероятность наступления данного риска.Величина риска (как по вероятности наступления,так и по возможному ущербу) может отражатьсяс помощью большего или меньшего кружка. Картарисков может выглядеть следующим образом(см. рис. 2).Карта рисков инновационного проекта —инструмент, существующий для наглядногопредставления различных рисков проекта,1 С определениями терминов NPV, IRR и PBP (или DPP) вы ужепознакомились в Теме 11 (раздел 3 — «Методы оценки эффективности проектов»).Тетрадь для студентаТаблица 2СЦЕНАРНЫЙ АНАЛИЗ РИСКОВ ПРОЕКТАВероятностьреализации, в %Сценарий«Немного хуже плана»а«Сильно хуже плана»в«Все по плану»100–а–вКритическиефакторыЗначение,% от планаNPV, руб.PBP, лет…………Возможная величина ущербавыявленных и определенных в ходе процедурриск-менеджмента. Данный инструмент позволяетмаксимально наглядно представить результатыпроцедуры риск-менеджмента для презентацииваших проектов.Риск 2Риск 1Риск 3Риск 5Риск 4Риск 6Риск 8Риск 7Вероятность реализации рискаРисунок 2.

КАРТА РИСКОВ ИННОВАЦИОННОГО ПРОЕКТА Вопросы для самопроверки1. Анализ рисков инновационного проектапредставляет собой:A. Часть маркетинговой стратегии компании.B. Блок стратегического позиционированиябудущего бизнеса.C. Вид анализа, позволяющий компанииоценить вероятности ухудшения итоговых показателей бизнеса.2. Риски забастовок персонала предприятия следует отнести к:A. Рыночным рискам.B.

Технологическим рискам проекта.C. Управленческим и социальным рискампроекта.3. Неправильное определение целевойаудитории, неудачная рекламная кампания, неправильный прогноз спроса науслуги следует отнести к:A. Рискам внешней среды проекта.B. Рискам НИОКР.C. Рыночным рискам проекта.4. Технические неполадки используемогона производстве электрооборудования,бытовых приборов, сантехнического оборудования следует отнести к:A. Рискам внешней среды проекта.B. Производственным рискам.C. Рискам НИОКР.5.

Возникновение недовольства среди жителей района расположением гостиницы,которую вы построили, следует отнести к:A. Рискам внешней среды.B. Технологическим рискам.C. Управленческим и социальным рискампроекта.6. Риск роста темпов инфляции, сопровождающий ваш проект, следует отнести к:A. Рыночным рискам.B. Рискам внешней среды.C. Производственным рискам.7.

Риски использования некачественных материалов при строительстве лабораториипод задачи разработки будущего продукта для вашего проекта следует отнести к:A. Рыночным рискам.B. Технологическим рискам.C. Рискам НИОКР.169Тема 13 Риски проекта8. Цель управления рисками заключаетсяв том, чтобы:A. Обеспечить ситуацию, при которойнеопределенность не сможет отклонитьусилия от бизнес-целей.B. Нивелировать негативные эффекты рисковых ситуаций, возникающих в рамкахреализации проекта.C.

Обеспечить условия невозможностинаступления форс-мажорных ситуацийв проекте.Задание 1Имеются следующие данные по проекту.Вероятность того, что реальная ценапродажи продукта инновационного проекта «Бельвита» изменится, т. е. станет больше, меньше или равна плановой,оценивается экспертами как, соответственно, 30, 30 и 40%. Если цена все жеокажется меньше плановой, то, по мнениюэкспертов, с вероятностью 60% отклонение будет не более –10%, с вероятностью 30% — от –10 до –20% и с вероятностью 10% — от –20 до –30%.

Аналогичнымобразом анализируем отклонения в положительную сторону: с вероятностью60% отклонение будет не более +10%,с вероятностью 30% — от +10 до +20%и с вероятностью 10% — от +20 до +30%.Отклонения более 30% в любую сторонуэксперты оценивают как маловероятные.NPV проекта составляет 709 тысячрублей.Кроме того, известно, что изменениецены реализации на –30% приведет к сокращению NPV проекта на 7 825 тысячрублей, изменение цены реализации на –20%приведет к сокращению NPV проекта на5 585 тысяч рублей, изменение цены реализации на –10% приведет к сокращению NPVпроекта на 2 941 тысячу рублей. Рост ценыпроекта на 30% приведет к росту NPV проекта на 7 430 тысяч рублей, рост цены проекта на 20% приведет к росту NPV проектана 4 631 тысячу рублей, рост цены проектана 10% приведет к росту NPV проекта на2 906 тысяч рублей.На основе приведенной информациисоставьте «дерево вероятностей», рассчитайте итоговую вероятность отклонения цены реализации от плановогозначения, суммарный риск по NPV по инновационному проекту «Бельвита», а такжеожидаемую величину NPV, скорректированную на риск, связанный с изменением ценыреализации.170Учебное пособиеЗадание 2Имеются следующие данные по проекту.Вероятность того, что изменение физического объема реализации продукта инновационного проекта «Бельвита» изменится, т.

е. станет больше, меньше или равнаплановой, оцениваются экспертами как,соответственно, 30, 30 и 40%. Если же физический объем реализации все же окажетсяменьше планового, то, по мнению экспертов, с вероятностью 60% отклонение будет не более –10%, с вероятностью 25% —от –10 до –20% и с вероятностью 15% —от –20 до –30%. Аналогичным образоманализируем отклонения в положительнуюсторону: с вероятностью 60% отклонение будет не более +10%, с вероятностью25% — от +10 до +20% и с вероятностью15% — от +20 до +30%. Отклонения более30% в любую сторону эксперты оцениваюткак маловероятные.NPV проекта составляет 709 тысячрублей.Кроме того, известно, что изменениефизического объема реализации на –30%приведет к сокращению NPV проекта на7 581 тысячу рублей, изменение физического объема реализации на –20% приведетк сокращению NPV проекта на 5 232 тысячирублей, изменение физического объема реализации на –10% приведет к сокращениюNPV проекта на 2 838 тысяч рублей.

Ростфизического объема реализации проектана 30% приведет к росту NPV проекта на7 072 тысячи рублей, рост физического объема реализации проекта на 20% приведетк росту NPV проекта на 4 411 тысяч рублей,рост физического объема реализации проекта на 10% приведет к росту NPV проектана 2 839 тысяч рублей.На основе приведенной информациисоставьте «дерево вероятностей», рассчитайте итоговую вероятность отклонения физического объема реализации отпланового значения, суммарный риск поNPV по инновационному проекту «Бельвита», а также ожидаемую величину NPV,скорректированную на риск, связанныйс изменением физического объема реализации.Задание 3Имеются следующие данные по проекту.Вероятность того, что изменение себестоимости услуг инновационного проекта«Бельвита» изменится, т. е. станет больТетрадь для студенташе, меньше или равна плановой, оцениваются экспертами как, соответственно,30, 30 и 40%.

Если же себестоимость услугвсе же окажется меньше плановой, то, помнению экспертов, с вероятностью 60%отклонение будет не более –10%, с вероятностью 35% — от –10 до –20% и с вероятностью 5% — от –20 до –30%. Аналогичнымобразом анализируем отклонения в положительную сторону: с вероятностью 60%отклонение будет не более +10%, с вероятностью 35% — от +10 до +20% и с вероятностью 5% — от +20 до +30%. Отклоненияболее 30% в любую сторону экспертыоценивают как маловероятные.NPV проекта составляет 709 тысячрублей.Кроме того, известно, что изменениесебестоимости услуг на –30% приведетк росту NPV проекта на 6 547 тысяч рублей, изменение себестоимости услуг на–20% приведет к росту NPV проекта на3 858 тысяч рублей, изменение себестоимости услуг на –10% приведет к росту NPVпроекта на 1 362 тысячи рублей. Рост себестоимости услуг проекта на 30% приведетк сокращению NPV проекта на 3 056 тысячрублей, рост себестоимости услуг проектана 20% приведет к сокращению NPV проекта на 2 276 тысяч рублей, рост себестоимости услуг проекта на 10% приведетк сокращению NPV проекта на 1 362 тысячирублей.На основе приведенной информациисоставьте «дерево вероятностей», рассчитайте итоговую вероятность отклонениясебестоимости услуг от планового значения, суммарный риск по NPV по инновационному проекту «Бельвита», а также ожидаемую величину NPV, скорректированную нариск, связанный с изменением себестоимости услуг проекта.Практическое занятие:кейс «ООО “Ундина”:производство мидий на Белом море»ООО «Ундина» — инновационная компания,зарегистрированная студентами экономическогои биологического факультетов МГУ имени М.В. Ломоносова в 2016 году с целью запуска проекта,имеющего целью постройку и запуск плантациипо выращиванию марикультуры мидий на берегу Белого моря — учебно-научного центра МГУ,созданного для организации и проведения морских научных исследований в северном регионе,подготовки специалистов и проведения полевыхстуденческих практик.

Чтобы грамотно управлять угрозами для бизнеса, мы решили использовать метод фреймворка PMBoK от PMI. Разработчики предлагают поделить процесс управления на 6 этапов:

- Планирование управления

- Идентификация факторов

- Качественная оценка

- Количественная оценка

- Планирование реакции

- Мониторинг и контроль

Такая методология предполагает активный подход в работе с источниками проектных угроз. Пассивное реагирование на последствия допустимо при появлении непредвиденных факторов. Но пассивная реакция на угрозы, которые можно предугадать недопустима — можем сильно увеличить смету, сорвать сроки или потрелять заказчика. В современных бизнес-реалиях пассивная реакция равноценна осознанному убийству проекта.

Планирование управления

На этапе планирования выбираем стратегии организации процесса управления и правила взаимодействия участников и заинтересованных сторон. Мы сможем уточнить выбранные методы, инструменты и уровень организации управления.

Вот такую проектную схему предлагают разработчики PMBoK.

3 главных аспекта правильного планирования:

- формирование благоприятной среды управления — гармонизация отношений внутри команды

- использование заранее заготовленных схем и шаблонов процессов управления

- создание описательной части и плана управления угрозами

Основной процессный инструмент — совещание. В нем принимают участники все члены команды, а иногда и инвесторы, когда речь идет про угрозы для инвестиционного проекта. Результат их работы — создание плана управления. Это полноценный регламент, которым команда руководствуется при противодействии угрозам.

Обычно в плане управления указывают:

- методы и инструменты управления

- роли участников при возникновении рисковых ситуация

- допустимые значения и диапазоны угроз

- принципы и правила внесения изменений в работу

- форматы отчетности и документации по проектным угрозам

- способы мониторинга и ответственные

Идентификация

На этом этапе выявляют и документируют проектные угрозы. Результат — перечень возможных проблем с ранжированием по степени опасности. Сначала команда выявляет рисковые факторы, затем проводит исследования и идентифицирует угрозы. Нужно понимать, что не все угрозы можно идентифицировать на старте. Обычно по мере развития проекта количество возможных рисковых событий увеличивается.

Чтобы увеличить вероятность идентификации, есть смысл использовать грамотную классификацию рисковых событий. Например, мы в Oko используем классификацию по степени по степени контролируемости.

Использование этой классификации помогает определить, под какие неконтролируемые угрозы стоит планировать резервы. Нужно учитывать и то, что контролируемость рисковых событий еще не гарантирует успеха в их управлении. Также отмечу, что не всегда удается четко классифицировать угрозы, поэтому есть смысл использовать и другие способы классификации. Например, по источникам.

При формулировании угрозы важно использовать двух составные понятия: с указанием на источник события и саму угрозу. Например, «угроза срыва сроков реализации из-за отсутствия определенности с функционалом» или «риск отсутствия финансирования из-за нестабильной ситуации с бюджетом у компании-заказчика». Результат — создание реестра возможных рисковых ситуаций.

Анализ и оценка рисков проекта

Здесь мы совмещаем качественную и количественную оценку.

Качественный анализ — оценка экспертных мнений и взглядов на возможные неблагоприятные последствия, обусловленные выявленными факторами. Качественный анализ более поверхностный, но часто его достаточно. Он позволяет получит на выходе:

- перечень рисковых событий, сгруппированный по приоритету

- перечень событий, которые нужно дополнительно проанализировать

- комплексную оценку угрозы для команды в целом

При анализе экспертные оценки делят на две категории: оценки вероятности н

Матрица вероятности/воздействия угроз и благоприятных возможностей из PMBoK.

На основе этой матрицы можем получить три пороговых уровня: незначительные, средние и недопустимые угрозы. Оценка — это приоритет риска. В зависимости от того, в какую из категорий попадает рисковое событие, а также в зависимости от оценки, которую получает угроза, разрабатываются конкретные мероприятия по купированию и предотвращению последствий.

Чтобы оценить степень угрозы у себя в компании, мы придумали такую матрицу, в которой эта степень зависит от вероятности реализации риска и его влияния на показатели работы. Чем выше вероятность реализации и существенней влияние на проектов, тем выше степень угрозы — бороться с ней нужно активнее.

Количественный анализ рисков проекта направлен на получение конкретных оценок вероятности наступления рискового события. Количественный анализ значительно более трудоемкий, но и более точный. Он требует качества входных данных, использования развитых математических моделей и более высокой компетентности от персонала. Поэтому его используют только для сложных проектов.

Количественная оценка помогает проанализировать:

- вероятность достижения конечной цели

- степень воздействия угроз на проект и объемы непредвиденных затрат и материалов, которые могут понадобиться

- события, требующие скорейшего реагирования и большего внимания, а также влияние их последствий на результат

- фактические расходы, предполагаемые сроки окончания

Обычно для количественного анализа используют такие методологии:

Вероятностный анализ — оценка на основе статистики по прошлым проекта с учетом вероятностной погрешности.

Анализ чувствительности — оценка влияния основных параметров финансовой модели на результирующий показатель в целях выявления наиболее существенных переменных для проекта.

Имитационное моделирование — оценка, сделанная на основе многократных опытов с моделью.

Чтобы не усложнять себе жизнь, для количественного анализа лучше использовать специальный софт. Иначе от огромного массива данных и случайных чисел будет боль голова.

Планирование реакции

Когда вы определили угрозы, выяснили, на что они влияют и дали им оценку, нужно продумать реакцию, которая поможет минимизировать последствия от угрозы. Обычно на этом этапе придумывают меры, которые с высокой вероятностью помогут добиться успеха по проекту, несмотря даже на неопределенные рисковые события.

В своей практике мы выработали 4 варианта реакций, которые помогают нам ликвидировать или хотя бы минимизировать последствия от возможных проблем. Вот какие стратегии можно использовать.

1. Уклонение. Корректируем план управления таким образом, чтобы исключить возможность наступления негативных событий или снизить последствия от их наступления. Например, пересмотреть график или изменить объем работы путем удаления некритичных модификаций.

2. Передача. Перекладываем ответственность за негатив на третью сторону. Например, заключаем договор страхования, берем предоплату, предусматриваем в договоре с заказчиком неустойку. Иногда на это потребуются дополнительные деньги.

3. Снижение. Формируем предупредительные меры по снижению вероятности наступления негативных событий или последствий их наступления. Например, при формировании команды включаем в нее возможных дублеров — на случай, если разработчик заболеет, а дизайнер-фрилансер решит пропасть на неделю без предупреждения.

4. Использование. Превращаем негатив в позитив. Пример риска проекта: квалификация тестировщика вызывает у руководителя группы вопросы, есть вероятность срыва сроков и снижения качества продукта. Думаем, что делать — в качестве дублера привлекаем более опытного тестировщика. Мы увеличим бюджет, но сократим сроки на выполнение важных для нас процессов с гарантией их качества.

На основании выбранного варианта реагирования предпринимаются дальнейшие действия. Например, в PMBoK рекомендуют вносить изменения в документацию или план проекта.

Мониторинг и управление

Последний этап — системная работа над выявлением новых угроз, их контроль и реакция в соответствии с планом управления. Обычно эту работу ведут на всех этапах реализации продукта, вплоть до подписания акта приема-передачи. Чем ближе конец работы, тем сильнее последствия может вызвать угроза.

Важно отслеживать состояние как выявленных, так и потенциально новых рисковых событий. Дополнительно отслеживают динамику изменений, отклонений, трендов и состояние резервов, которые используют для нивелирования угроз.

Важный момент: проектный менеджер не может быть владельцем всех угроз и отвечать за всех одновременно. Поэтому есть смысл назначить ответственного по каждому риску отдельно.

В процессе мониторинга и контроля обычно выбирают и тестируют альтернативные стратегии, корректируют план для внедрения новых тактик. Все изменения и дополнения вносятся в новый план, ответственные регулярно готовят отчет, проводят совещания и обсуждают угрозы с коллегами.

7.3. Управление рисками инновационной деятельности

Сложность управления экономико-производственными системами (а к ним, несомненно, относится создание и реализация нововведений как орудия в конкурентной борьбе) определяется тем, что большинство параметров таких систем носит вероятностный характер, а главное, они являются нестационарными. Планирование и управление по некоторым образом обработанным (например, усредненным) характеристикам не дают должного эффекта, так как пока они осуществляются, изменяются и сама система, и окружающая ее среда. При этом возникают проблемы размерности системы, недостатка априорной информации, наличия плохо формализуемых факторов, нечеткости и множественности критериев оценки принимаемых решений и т.д.

Итак, неопределенность — один из главных признаков инновационного проекта. Под неопределенностью понимается неполнота или неточность информации о предпосылках, условиях или последствиях реализации проекта, в том числе о связанных с ними затратах и результатах. Ее причинами являются основные три группы факторов: незнание, случайность и противодействие.

В частности, неопределенность объясняется тем, что экономические проблемы сводятся в своей сущности к задачам выбора из некоторого числа альтернатив. При этом экономические агенты (организации и индивиды) не располагают полным знанием ситуации для выработки оптимального решения, а также не имеют вычислительных средств достаточной мощности для адекватного учета всей доступной им информации. Неопределенность условий реализации проекта не является заданной. По мере осуществления проекта участникам поступает дополнительная информация об условиях реализации, и ранее существующая неопределенность снижается.

В количественном отношении неопределенность подразумевает возможность отклонения результата от ожидаемого (или среднего) значения как в меньшую, так и в большую сторону. Такая неопределенность носит название «спекулятивной», в отличие от «чистой» неопределенности, предполагающей только возможность негативных отклонений конечного результата деятельности.

В современной экономической теории в качестве «индикатора» (или «двойника») неопределенности выступает категория риска. Основное различие между риском и неопределенностью заключается в том, известны ли принимающему решения субъекту количественные вероятности наступления определенных событий. Как правило, термин «риск» используется для характеристики экономической ситуации, в которой известны все вероятности происхождения событий. В случае же, когда не имеется возможности оценить на субъективной или объективной основе вероятности получения тех или иных результатов (возникновения событий), используется термин «неопределенность».

Соответственно под риском в экономической теории понимается вероятность (угроза) потери части своих ресурсов, недополучения доходов или появления дополнительных расходов и (или) обратное — возможность получения значительной выгоды (дохода) в результате осуществления инновационного проекта. Риск также можно определить как обобщенную субъективную характеристику ситуации принятия решения в условиях неопределенности, отражающую возможность появления и значимость для субъекта принятия решений ущерба в результате последствий принятия того или иного решения. Поэтому любой вид анализа и оценки должен проводиться с учетом риска и неопределенности.

Выделяют два типа риска — статический (катастрофический) и динамический. Статический риск соответствует «чистой» неопределенности, а динамический риск — «спекулятивной» неопределенности. Статический (катастрофический) риск — это вероятность необратимых потерь активов вследствие нанесения непоправимого ущерба субъекту экономики, вызванного непредвиденными изменениями многочисленных факторов внешней и внутренней среды. Динамический риск связан с возникновением непредвиденных изменений стоимости рассматриваемого объекта под действием факторов внешней среды (например, колебаний экономической конъюнктуры), а также неадекватных управленческих решений (фактической реализации стратегии, отличающейся от той, которая соответствует заранее оцененному максимальному значению критерия эффективности). Отличие динамических рисков от статических заключается в том, что последние могут проявиться, как правило,

только однократно на протяжении срока инвестирования и их появление означает прекращение инвестиционного проекта, тогда как динамические риски могут возникать неоднократно за время реализации проекта, не приводя при этом к его прекращению.

В отличие от неопределенности вообще, риск является измеримой величиной, его количественной мерой служит вероятность неблагоприятного исхода. В наиболее общем виде инновационный риск можно определить как возможность полной или частичной потери капитала, инвестируемого в инновационные проекты. В более узком смысле под инновационным риском понимается измеримая вероятность недополучения прибыли либо потери доходов в ходе реализации инновационных проектов. Объектом риска в данном случае выступают имущественные интересы лица, осуществляющего вложения своих средств, т.е. инвестора.

Следует отметить основные компоненты концепции риска для инновационных проектов:

- риск имеет место по отношению к будущему, а значит, тесно связан с принятием решения;

- категории «неопределенность» и «риск» тесно связаны, однако это не синонимы;

- риск возникает в тех случаях, когда надо принять решение (один из вариантов перевода слова «риск» — «принятие решения, результат которого неизвестен»);

- риск субъективен, а неопределенность объективна;

- для инновации справедливо правило: «если нет риска, то нет и ничего нового» — инновация, как орудие глобальной конкуренции, становится бессмысленной.

Любой риск инновационного проектирования многогранен в своих проявлениях и представляет собою сложную конструкцию из элементов других рисков. Проявления риска индивидуальны для каждого участника ситуации.

Таким образом, риск инновационного проекта — это система факторов, проявляющаяся в виде комплексов рисков, индивидуальных для каждого участника проекта в количественном и качественном отношениях. Такую систему можно представить в следующем виде:

| где | n | — | возможное количество отдельных рисков; |

| m | — | число участников выполнения проекта, | |

|

— | частный риск для частного участника процесса. |

Итак, значение любого риска для каждого участника индивидуально, а общий риск инновационного проекта есть сложная система частных (в том числе индивидуальных) рисков со сложными многочисленными связями.

Как правило, выделяются следующие виды рисков:

- собственно инновационные, т.е. риски неполучения ожидаемых результатов НИР, научных и инженерных разработок;

- технико-технологические, обусловленные трудностями технической и технологической реализации новшества и т.п.;

- производственные, связанные с необходимостью адаптации технологии, остановками и перерывами в производстве и т.п.;

- экономические (рост затрат, прежде всего на стадии НИОКР, увеличение цен на сырье и комплектующие, инфляция и т.п.);

- коммерческие (отторжение новшества потребителем, появление товара-аналога, обладающего патентной защитой, и т.п.);

- финансовые (кредитные, валютные, процентные и другие риски, связанные с биржевыми операциями);

- социальные (несоответствие новшества культурным ценностям потребителей и т.д.);

- политические (изменение законодательства, приоритетов, административные ограничения и т.д.);

- отраслевые, т.е. специфические риски отраслевой деятельности (промышленность, строительство, сельское хозяйство и т.п.);

- экологические и природно-климатические;

- риски умышленных противоправных действий (мошенничество и т. п.).

В ситуации, когда универсальным законом экономики является неопределенность конечного результата вложений, субъект экономики, избегающий риска, вынужден искать способы, позволяющие ему не потерять свои вложения. В связи с чем анализ и учет неопределенности и рисков при инвестировании в инновационные проекты предполагает углубленное изучение как можно большего числа неконтролируемых факторов, способных повлиять на осуществление проекта и выбор наиболее действенных и оптимальных по затратам методов и технологий оценки, анализа, учета, управления, снижения и оптимизации рисков. Модель организации работ по управлению риском приведена на

рис.

7.2.

Прежде чем предложить методы снижения потерь от рисков, уменьшить связанные с ними факторы, необходимо проанализировать риски.

В рамках анализа решается задача согласования двух практически противоположных стремлений — максимизация прибыли и минимизация рисков проектов (

рис.

7.3).

Рис.

7.3.

Взаимосвязь риска и доходности инновационного проекта

Анализ рисков — деятельность по выявлению факторов, способствующих возникновению рисков и оценке их значимости. Анализ рисков можно подразделить на два взаимно дополняющих друг друга вида: качественный и количественный.

Качественный анализ может быть сравнительно простым, его главная задача — определить факторы риска, этапы и работы, при выполнении которых риск возникает и т.д., т.е. установить потенциальные области риска, после чего идентифицировать все возможные риски. Ключом к управлению рисками является контролирование их вероятности появления, которая уменьшается с прогрессом разработки. Риск остается, но, управляя им, мы снижаем шансы того, что возможна катастрофа. Эффективно управляемый риск менее разрушителен, чем работа в режиме реакции на его проявление. Характер ситуации при управляемом и неуправляемом рисках отражен на

рис.

7.4.

Рис.

7.4.

Сравнение последствий неуправляемого (A) и управляемого (B) рисков

Уровень риска есть базовый критерий для решения о начале проекта, как и графика его выполнения и бюджета. Неточность оценки уровня риска до начала работ может быть устранена впоследствии.

После идентификации рисков следует установить их приоритеты. Полезно при этом использовать карту рисков (

рис.

7.5).

На поле карты рисков нанесены данные для шести рисков, выбранных из более длинного списка:

- P — не определены требования к эксплуатации продукта;

- M — «крестный отец» проекта уходит, возникают проблемы с управлением;

- TS — будет ли тестирование воспроизводить условия эксплуатации?

- TC — будет ли обеспечена работа при требуемой температуре?

- C — не надо ли улучшить основной параметр в интересах победы в конкуренции?

- S — отсутствие проверенной системы компьютерной поддержки поставок.

Пороговая линия на

рис.

7.5 отсекает риски, особо важные (расположены выше нее), требующие активного риск-менеджмента. Риски, расположенные на карте ниже этой линии, не требуют такого подхода. Управление обычно заключается в понижении вероятности риска. Каждый риск требует специального плана действий со своими сроками и критериями выполнения.

Рис.

7.5.

Карта рисков

Наиболее широко используемыми методами качественной оценки риска вложений являются анализ уместности затрат и метод аналогий. Анализ уместности затрат ориентирован на выявление социальных зон риска. Он базируется на предположении, что перерасход средств может быть вызван одним или несколькими из следующих четырех факторов:

- изначальная недооценка стоимости проекта в целом или его отдельных фаз и составляющих;

- изменение границ проектирования, обусловленное непредвиденными обстоятельствами;

- отличие производительности машин и механизмов от предусмотренной проектом;

- увеличение стоимости проекта в сравнении с первоначальной вследствие инфляции или изменения налогового законодательства.

Эти факторы могут быть детализированы. В каждом конкретном случае несложно составить контрольный перечень возможного повышения затрат по статьям для каждого варианта проекта или его элементов.

При анализе рискованности нового проекта строительства промышленного объекта полезными могут оказаться сведения о последствиях воздействия неблагоприятных факторов на другие столь же рискованные проекты (метод аналогий). Оперируя методом аналогий, следует проявлять определенную осторожность, так как, даже основываясь на самых тривиальных и известных случаях неудачного завершения проектов, очень трудно сформулировать предпосылки для анализа, исчерпывающий и реалистический набор возможных сценариев срыва проекта. Дело в том, что для большинства подобных ситуаций характерны следующие особенности:

- возникающие осложнения нередко наслаиваются друг на друга, так как имеют длительный «инкубационный» период;

- они качественно различны;

- их эффект проявляется как результат сложного взаимодействия.

Первичную оценку вероятности успеха проекта можно выполнить с помощью рекомендаций, предложенных на

рис.

7.6.

Рис.

7.6.

Индикаторы возможной вероятности успеха проекта

К этой же группе методов относят экспертный подход к анализу и оценке рисков и оценку показателей предельного уровня.

Экспертный анализ рисков применяют на начальных этапах работы в случае, если объем исходной информации является недостаточным для количественной оценки эффективности и рисков.

Достоинствами экспертного анализа рисков являются отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности, а также простота расчетов. К основным недостаткам следует отнести трудность в привлечении независимых экспертов и субъективность оценок.

Алгоритм экспертного анализа рисков имеет следующую последовательность.

- По каждому виду риска определяется приемлемый предельный уровень; предельный уровень рисков определяется по 100-балльной шкале.

- Устанавливается, при необходимости, дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по 10-балльной шкале.

- Риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения работы (по 100-балльной шкале). Каждый эксперт заполняет табл. 7.6.

Таблица

7.6.

Экспертная оценка рисковНаименование рисков Опасность Вероятность Важность 1 2 3 Гр. 4 = гр. 2 х гр. 3 - Оценки, проставленные экспертами по каждому виду рисков, сводятся в таблицы, в которых определяется интегральный уровень по каждому виду риска (табл. 7.7).

- Сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида риска. Выносится решение о приемлемости данного вида риска для разработчика.

- В случае если принятый предельный уровень одного или нескольких видов рисков ниже полученных интегральных значений, разрабатывается комплекс мероприятий, направленных на снижение влияния выявленных рисков на успех реализации проекта, и осуществляется повторный анализ рисков.

| № п/п | ФИО эксперта | Уровень компетентности эксперта | Важность рисков | Интегральный уровень рисков |

|---|---|---|---|---|

| 1 | 2 | 3 | 4 | Гр. 5 = гр. 3 х гр. 4 |

| 1 | ||||

| 2 | ||||

| N | ||||

| Итого | Σ по ст. 3 | Σ по ст. 3 : Σ по ст. 5 |

Показатели предельного уровня характеризуют степень устойчивости проекта по отношению к возможным изменениям условий его реализации. Предельным значением параметра для t-го года является такое значение, при котором чистая прибыль от проекта равна нулю. Основным показателем этой группы является точка безубыточности (ТБ) — уровень физического объема продаж на протяжении расчетного периода времени, при котором выручка от реализации продукции совпадает с издержками производства.

Для подтверждения устойчивости проекта необходимо, чтобы значение точки безубыточности было меньше номинальных значений производства и продаж. Чем дальше от них значение точки безубыточности (в процентном отношении), тем устойчивее проект. Проект обычно признается устойчивым, если значение точки безубыточности не превышает 75% от номинального объема производства.

Точка безубыточности определяется по формуле

| где |  |

— | постоянные затраты, размер которых напрямую не связан с объемом производства продукции (руб.); |

| Ц | — | цена за единицу продукции (руб.); | |

|

— | переменные затраты (руб./ед.). |

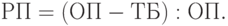

Уровень резерва прибыльности (РП) как доли от планируемого объема продаж (ОП) определяется по формуле

Расчет точки безубыточности может быть проиллюстрирован с помощью графика (

рис.

7.7).

Показатель точки безубыточности позволяет определить следующее:

- требуемый объем продаж, обеспечивающий получение прибыли;

- зависимость прибыли предприятия от изменения цены;

- значение каждого продукта в доле покрытия общих затрат.

Рис.

7.7.

Определение точки безубыточности проекта

Расчет точки безубыточности усложняется при оценке проекта, результатом которого является выпуск нескольких видов продукции.

Качественный анализ рисков приводит к следующим результатам.

Ранжирование общего риска проекта. Ранжирование риска может означать, что общий риск проекта относительно других проектов может быть высок или низок. Можно сравнивать риски разных проектов по отношению друг к другу. Такое ранжирование может быть использовано для назначения персонала, других ресурсов проекта с различными рейтингами риска, чтобы решение по анализу пользы затрат в данном проекте было более точным и давало рекомендации для инициации проекта, его продолжения или отмены.

Список рисков по приоритету. Риски могут быть разбиты по приоритету, по различному количеству критериев. Это включает рейтинг: высокий, низкий, средний или уровень иерархической структуры работ. Риски могут быть сгруппированы таким образом, что один приоритет рисков требует незамедлительного отклика, а другие могут быть обработаны впоследствии. Риски часто воздействуют на стоимость, расписание, функциональность и качество. Их оценка должна производиться различными способами рейтингов. Значимым рискам следует иметь описание оснований для оценки вероятности и воздействия.

Список рисков для дополнительного анализа и управления. Риски, попадающие в категорию высоких или средних, должны быть главными кандидатами для дальнейшего анализа, включая количественный анализ рисков, и для дальнейших действий по управлению pисками.

Тренды в результатах качественного анализа риска. При повторении анализа проявляется тенденция — тренд в результатах анализа. Такой тренд может сделать отклики на риск или дальнейший анализ более или менее срочным и важным.

Количественная оценка риска, т.е. численное определение размеров отдельных рисков и риска проекта в целом, — проблема более сложная. Сначала все риски измеряют в единицах, свойственных каждому из них, затем — в денежных единицах и, наконец, оценивают риск проекта в целом.

Различают два подхода к учету факторов неопределенности и риска в расчетах эффективности инноваций:

- оценка по одному (базовому) сценарию реализации проекта, предусматривающему умеренно пессимистичные значения варьируемых показателей;

- оценка с принятием во внимание всех возможных сценариев реализации сценариев реализации проекта с учетом степени их возможности.

Сценарием реализации проекта будем называть конкретные условия реализации (конкретное сочетание факторов неопределенности), применительно к которым осуществляется оценка экономической эффективности и финансовой реализуемости проекта.

Указанные два подхода предопределяют характер методов учета факторов неопределенности и риска при оценке эффективности проектов. Это следующие методы:

- корректировки ставки дисконта на величину премии за риск;

- определения границ безубыточности;

- сценариев;

- имитационное моделирование (метод Монте-Карло и анализ чувствительности).

Метод корректировки ставки дисконта на величину премии за риск и метод определения границ безубыточности основаны на использовании одного сценария реализации проекта. Метод сценариев оценки уровня риска и определения средней ожидаемой эффективности проекта основан на втором подходе, использующем множество сценариев реализации проекта. А методы оценки эффективности без учета факторов неопределенности и риска можно рассматривать как основанные на использовании единственного, но детерминированного, сценария реализации проекта, о котором «имеется» полная и точная информация. Следовательно, оценка эффективности проектов с учетом факторов неопределенности и риска является более общей (комплексной) по отношению к детерминированной оценке эффективности.

Метод корректировки ставки дисконта относится к числу методов укрупненной оценки устойчивости инновационного проекта, реализуемого в условиях неопределенности и риска. Укрупненная оценка устойчивости проекта осуществляется по показателям эффективности проекта, рассчитываемым только по одному, базовому сценарию его реализации. При формировании базового сценария используются умеренно пессимистические прогнозы технико-экономических показателей проекта и показателей внешней среды: экономической, социальной, экологической и др. (например, ставок налогов; цен на продукцию, услуги и поставки; уровня инфляции и т.д.), а также закладываются меры по повышению (обеспечению) устойчивости проекта.

В качестве мер обеспечения устойчивости проекта могут, в частности, предусматриваться:

- резервирование финансовых средств на покрытие инвестиционных и производственных расходов, обусловленных ошибками проектирования, пересмотром проектных решений (например, сроков строительства), задержками оплаты продукции и т.д.;

- резервирование времени в календарном плане осуществления проекта на случай нарушения его сроков выполнения;

- увеличение текущих операционных издержек на величину затрат по ликвидации последствий возможных аварий и т.д.;

- изменение объемов производства и т.п.

С учетом принятых при формировании базового сценария мер определяется денежный поток проекта. Устанавливается ставка премии за риск в зависимости от уровня риска. При отсутствии инфляции используемая в расчетах эффективности реальная ставка дисконта увеличивается (корректируется) на величину ставки премии за риск:

По скорректированной ставке дисконта рассчитываются показатели эффективности NPV, PI, IRR.

При соблюдении указанных условий проект считается устойчивым, если NPV имеет достаточно высокое положительное значение.

Следует отметить, что для корректного применения описанного метода оценки факторов неопределенности необходимо:

- учитывать через корректировку нормы дисконта лишь случайные факторы, которые могут появиться на любом шаге расчета;

- отражать влияние большинства негативных факторов, о которых имеется хотя бы ориентировочная информация, в сценарии, включая в состав операционных издержек (или инвестиций) расходы на устранение их последствий;

- учитывать влияние негативных факторов, о которых нет информации, путем соответствующей корректировки ставки дисконта.

Для расчета величины (ставки) премии за риск обычно используется кумулятивный (пофакторный) метод, а для определения скорректированной номинальной ставки дисконта, уже учитывающей в своем составе премию за риск, может применяться метод бета-коэффициента.

Кумулятивный метод определения ставки премии за риск. Чем выше инвестор оценивает уровень риска, тем более высокие требования предъявляет он к доходности инвестиций. Следовательно, чем выше уровень риска, тем выше должна быть ставка премии за риск, на которую увеличивается ставка дисконта. Кумулятивный метод является наиболее корректным, поскольку исходит из классификации отдельных факторов риска и оценки вклада каждого из них в суммарную величину премии за риск. В этом случае имеем:

| где |  |

— | ставка премии за риск, %; |

|

— | факторная премия за риск, %; | |

| k | — | число факторов риска, учитываемых при определении кумулятивной ставки премии за риск. |

Метод бета-коэффициента. По этому методу риски, связанные с проектом, подразделяют на следующие:

- обусловленные появлением непредвиденных обстоятельств (например, прекращение проекта из-за банкротства предприятия, продажа финансовых инструментов из-за бесперспективности сформированного пакета ценных бумаг и т. д.);

- несистематические, обусловливающие изменение доходности рассматриваемого проекта (ценной бумаги);

- систематические, связанные с общерыночными колебаниями цен на ресурсы и колебаниями доходности ценных бумаг на фондовом рынке (этот вопрос подробнее будет рассмотрен в другой главе).

Бета-модель учитывает только систематический риск. Она связывает доходность ценной бумаги (акций) предприятия с уровнем риска инвестиций в них. Уровень риска измеряется коэффициентом бета (b). При бета-методе определения ставки дисконта с корректировкой на риск (используемого для оценки эффективности реальных проектов) считается, что систематический риск проекта совпадает с риском инвестиций в акции предприятия, реализующего проект, или предприятия-аналога. Поэтому b-коэффициент акций предприятия распространяется и на реализуемый проект. Скорректированная на риск ставка дисконта для оцениваемого проекта принимается на уровне ожидаемой доходности акций данного предприятия. Бета-коэффициенты для действующих предприятий рассчитываются специализированными учреждениями на основе регулярных статистических данных и периодически публикуются в специальных справочниках.

Ожидаемая доходность акций предприятия по известному b-коэффициенту рассчитывается по формуле

| где | b | — | бета-коэффициент; |

| Е | — | ожидаемая доходность акций предприятия; | |

|

— | доходность безрисковых ценных бумаг; | |

|

— | среднерыночная доходность ценных бумаг. |

Среднерыночная доходность

Для наглядной интерпретации содержания b-коэффициента преобразуем формулу

Таким образом, b-коэффициент показывает относительную рискованность инвестиций в пакет акций предприятия по сравнению с инвестированием в среднерыночный пакет.

При использовании b-метода для корректировки ставки дисконта (доходности) на риск необходимо иметь в виду следующие особенности.

- В данном методе под риском, уровень которого измеряется b-коэффициентом, понимаются лишь любые отклонения доходности рассматриваемой ценной бумаги (значит, и проекта, идентифицируемого с ней) от среднерыночной доходности.

- Бета-модель учитывает лишь систематический риск, поэтому другие факторы неопределенности и риска должны быть учтены при формировании базового сценария или введением дополнительных поправок в ставку дисконта.

- В силу предыдущих двух особенностей в базовом сценарии должны быть предусмотрены средние, а не умеренно пессимистические значения всех показателей (как при использовании кумулятивного метода определения ставки премии за риск).

- Поскольку скорректированная ставка дисконта Е не учитывает инфляционного изменения цен, то инфляцию необходимо учитывать дефлированием всех прогнозных цен или денежного потока, а используемые показатели доходности

и

также должны быть реальными, а не номинальными.

Метод определения границ безубыточности. По этому методу степень устойчивости инновационного проекта по отношению к различным сценариям развития (изменения) условий реализации характеризуется граничными показателями безубыточности. Граничные показатели безубыточности определяются по основным технико-экономическим показателям проекта — по объемам производства, ценам реализации продукции и т.д. Наиболее часто используется коэффициент безубыточности для объема производства, рассмотренный ранее. Коэффициент безубыточности, определяемый на некотором шаге расчета, равен отношению «безубыточного» объема выручки, при котором прибыль или убыток равны нулю, к проектному объему выручки.

При определении общей коммерческой эффективности проект принято считать устойчивым, если после освоения проектной мощности объекта коэффициент безубыточности не превысит 0,7-0,8.

При определении эффективности участия (когда коэффициент безубыточности рассчитывается по предприятиям-участникам с учетом схемы финансирования) проект принято считать с точки зрения участника устойчивым, если коэффициент безубыточности после освоения проектной мощности объекта не превысит 1, а в последующих шагах расчета по завершению возврата долга по инвестиционному кредиту не превысит 0,5-0,6. Приближение коэффициента безубыточности к 1 показывает невысокую устойчивость проекта к колебаниям спроса на продукцию.

Однако колебания некоторых показателей (например, стоимости строительства) определяют затраты и результаты на протяжении всего расчетного периода. Для учета таких факторов неопределенности рассчитывают предельные значения параметров проекта. Предельным значением параметра называется такая его величина, при которой NPV проекта становится равным нулю. В частности, предельным значением для варьирования ставки дисконта является значение IRR. Для обеспечения устойчивости проекта проектные значения параметра, оказывающего воздействие на проект во всем расчетном периоде, не должны превышать предельного значения этого параметра.

Метод сценариев оценки уровня риска и определения средней ожидаемой эффективности проекта предусматривает несколько этапов.

Формирование сценариев реализации проекта. Описание сценария развития проекта может быть или в форме перечисления, или в виде набора (системы) ограничений на значения основных технических, экономических, экологических и иных показателей (параметров) проекта. Построение нескольких сценариев может быть осуществлено варьированием основных параметров проекта, предусмотренных в техническом задании на разработку инвестиционного проекта (проектных материалов) и включенных в базовый сценарий развития проекта. К числу таких параметров, изменение которых существенно влияет на эффективность проекта, относятся следующие:

- составляющие инвестиционных затрат;

- издержки производства и реализации продукции;

- объем реализации продукции;

- кредитный процент;

- темпы роста цен на продукцию;

- темпы общей инфляции;

- продолжительность строительно-монтажных работ и освоения проектной мощности;

- стоимость производственных запасов, незавершенного производства и величина оборотных средств и т.д.

Если проектировщиком оценена возможная ошибка в определении некоторого параметра и установлены пределы его изменения, то этим пределам должны соответствовать используемые при построении нескольких сценариев колебания данного параметра. Отклонения от базового сценария параметров, по которым пределы изменения проектными материалами однозначно не установлены и не приняты «меры страхования» на случай их возможного негативного изменения, могут быть установлены экспертно или по данным аналогов. В конечном счете формирование сценариев сводится к определению значений наборов ключевых исходных показателей.

Далее в зависимости от этапа разработки проекта и оценки его эффективности по каждому сценарию исследуется изменение денежного потока проекта в целом или для участников проекта. Определяются для каждого шага расчетного периода притоки и оттоки реальных денег в прогнозных ценах по видам деятельности (операционной, инвестиционной и финансовой). Определяются суммарный денежный поток от операционной и инвестиционной деятельности и общее результирующее сальдо всех трех видов деятельности.

Далее схема оценки влияния факторов неопределенности и риска зависит от вида неопределенности, от того, является ли неопределенность вероятностной или интервальной, а также от числа сценариев, оставляемых для дальнейшего анализа.

Если неопределенности сценариев реализации проекта вызваны повторяющимися случайными событиями (например, отказами технологического оборудования, колебаниями цен, природно-климатическими условиями) и по ним имеются статистические данные (вероятностная неопределенность), то рассчитывается (устанавливается) количественная оценка неопределенности — вероятность каждого рассматриваемого сценария. Если статистические вероятности сценариев неизвестны, то для оценки неопределенностей сценариев могут быть использованы субъективные вероятности. Последние устанавливаются экспертами посредством специальной игры («процедуры установления»). Если известны вероятности отдельных сценариев развития проекта, то в этом случае имеется возможность определить показатели уровня рисковости проекта и показатели средней (вероятностной) ожидаемой эффективности проекта.

Если имеет место другой случай неопределенности, когда нет информации (ничего не известно) о вероятностях отдельных сценариев или когда осуществление любого сценария проекта не является случайным событием, т.е. имеет место интервальная неопределенность, то в этом случае определяют лишь показатели средней ожидаемой эффективности проекта. Но это не должно восприниматься как недостаток показателей средней ожидаемой эффективности проекта. Наоборот, среднее ожидаемое значение NPV, в частности, является наиболее корректным критериальным показателем, используемым как для оценки эффективности отдельного проекта, так и для отбора наилучшего проекта из числа альтернативных с учетом факторов неопределенности и риска.

Оценка факторов вероятностной неопределенности и риска.

Поскольку во многих случаях можно допустить линейный характер влияния небольших колебаний параметров развития проекта на элементы денежных потоков и в целом на обобщающие показатели его эффективности, то уже в процессе формирования некоторые сценарии реализации могут быть отсеяны. В этом случае в целях снижения трудоемкости расчетов для дальнейшего анализа может быть отобрано лишь небольшое число сценариев.

Часто ограничиваются тремя сценариями: пессимистическим, наиболее вероятным и оптимистическим. Предположим, что вероятности этих сценариев установлены. Тогда схема расчета показателей, устанавливающих соотношение уровней доходности и риска, будет следующая.

- По проекту рассчитываются денежные потоки по пессимистическому, наиболее вероятному и оптимистическому сценариям.

- Каждому сценарию присваивается вероятность их осуществления —

, причем

.

- По каждому сценарию рассчитывается показатель чистого дисконтированного дохода —

.

- Рассчитывается среднее ожидаемое значение NPV проекта, являющееся математическим ожиданием NPV по трем сценариям, взвешенным по присвоенным вероятностям:

=

,

где

— среднее ожидаемое значение показателя NPV проекта.

- Рассчитывается среднее квадратическое отклонение показателя NPV:

где s — среднее квадратическое отклонение NPV по m сценариям от его среднего ожидаемого значения.

- Рассчитывается коэффициент вариации по формуле

Принята следующая качественная оценка различных значений коэффициента вариации в процентах: до 10% — слабый риск, 10-25% — умеренный, свыше 25% — высокий.

Основным критериальным показателем экономической эффективности проекта в условиях неопределенности и риска является математическое ожидание

Если

Наряду с показателем математического ожидания эффекта можно определять ожидаемое значение и других показателей эффективности — ожидаемый срок окупаемости, ожидаемый индекс доходности и ожидаемую внутреннюю норму доходности. Ожидаемый дисконтный срок окупаемости определяется как число шагов расчета, после которых накопленная сумма математических ожиданий

При выборе оптимального варианта проекта из нескольких рассматриваемых с учетом факторов неопределенности и риска могут использоваться указанные выше показатели оценки уровня риска — среднее квадратическое отклонение s и коэффициент вариации кЕ. Чем выше s и кЕ, тем выше уровень риска проекта, и наоборот. При сравнении уровней рисков по отдельным вариантам предпочтение следует отдавать при прочих равных условиях тому из них, у которого значение коэффициента вариации самое низкое.

Оценка интервальной неопределенности. Характерным признаком интервальной неопределенности реализации инновационного проекта является ее уникальность. Дело в том, что некоторая интервальная неопределенность может иметь место в одном проекте и не иметь места в другом, и в связи с этим информация о результатах реализации одного проекта в условиях неопределенности не может распространяться на другой проект. Итак, имеем следующую задачу. Сформированы (описаны) несколько сценариев реализации проекта. По каждому i-му сценарию определен обобщающий показатель NPVi,

В этом случае также в качестве критериального показателя оценки эффективности применяют показатель среднего ожидаемого чистого дисконтированного дохода NPV. Расчет осуществляется по формуле Гурвица

где

l — норматив учета неопределенности показателя эффекта, отражающий предпочтения инвестора в условиях неопределенности. Норматив l принимает значения согласно:

При l = 0 согласно получаем пессимистическую оценку NPV, равную минимальному значению по рассматриваемым сценариям. При l = 1 средний ожидаемый NPV равен максимальному значению эффекта. Обычно во многих практических расчетах принимают l = 0,3, а при оценке крупномасштабных проектов, требующей чрезвычайной осторожности, может применяться l = 0.

Эффективность проекта оценивается по критерию максимума-минимума (или оптимизма-пессимизма):

Метод статистических испытаний Монте-Карло первоначально использовался для вычисления ожидаемой продолжительности проекта в целом и каждого его этапа, а затем при количественной оценке неопределенности. В основе его лежит все та же модель вероятностной оценки рисков, получившая развитие в направлении оценки комплексного воздействия рисков на итоговые экономические показатели проекта. В методе Монте-Карло не производится моделирование с использованием реально наблюдаемых значений рыночных факторов. Вместо этого выбирается статистическое распределение, хорошо аппроксимирующее наблюдающиеся изменения рыночных факторов, и производится оценка его параметров. Для этой цели часто используется распределение Стьюдента. Затем на основе выбранного распределения с помощью генератора псевдослучайных чисел генерируются тысячи или даже десятки тысяч гипотетических наборов значений рыночных факторов.

Полученные значения используются для расчета величин прибылей и убытков проекта.

Важно отметить, что метод Монте-Карло не дает эмпирической формулы для определения продолжительности работ и затрат на проект; практическое приложение метода требует соответствующего программного обеспечения и доступа к аппаратным средствам.

Главной трудностью при реализации метода Монте-Карло является выбор адекватного распределения для каждого рыночного фактора и оценка его параметров. Кроме того оценка рисков крупных проектов на основе этого метода требует больших затрат времени и технических ресурсов.

Всемирный Банк предлагает использовать анализ чувствительности как один из основных методов количественного анализа риска. Это метод трудоемкий, но — при использовании соответствующего программного обеспечения — весьма показательный и точный. Суть его состоит в следующем: чем сильнее реагируют показатели экономической эффективности проекта на изменения входных величин, тем сильнее подвержен проект соответствующему риску. Обычно в процессе анализа чувствительности значение одного из выбранных параметров варьируется в определенном диапазоне (±5, ±10, ±15%) при фиксированных значениях остальных параметров и определяется зависимость показателей эффективности проекта от этих изменений. Параметры, варьируемые в процессе анализа чувствительности, можно подразделить на две основные группы: влияющие на объемы поступлений и на объемы издержек.

Когда не может быть установлена прямая связь между варьируемыми параметрами, следует учитывать косвенное влияние изменения значений каждого параметра на другие. Поэтому прежде чем приступить к анализу чувствительности, необходимо разработать план анализа, определив по отношению к каждому варьируемому параметру перечень действий и условий, при выполнении которых может быть достигнуто желаемое значение параметра, а также последствий, к которым может привести его изменение. Необходимо также задать граничные значения варьируемых показателей в соответствии со сценариями развития проекта с пессимистической и оптимистической точек зрения.

Анализ чувствительности начинают с определения наиболее значимых факторов и их вероятных (базовых) значений, при которых рассчитывается чистая текущая стоимость. Затем в определенных пределах изменяется один из факторов, при каждом его новом значении рассчитывается чистая текущая стоимость и предыдущий шаг повторяется для каждого фактора. Далее все расчеты сводятся в таблицу, сравниваются по степени чувствительности проекта к изменению каждого фактора, и определяются те из них, которые в большей степени влияют на успех проекта.

Заключительным этапом в анализе чувствительности является построение графика чувствительности для всех неопределенных факторов. В западном инвестиционном менеджменте этот график носит название Spider Graph. В качестве ключевого показателя инвестиций может выступать внутренняя норма прибыли или чистая текущая стоимость. График позволяет сделать вывод о наиболее критических факторах инвестиционного проекта с тем, чтобы в ходе его реализации обратить на них особое внимание с целью сокращения риска. Следовательно, такой анализ должен применяться еще на этапе планирования проекта, когда принимаются решения относительно основных факторов.

Рассмотренные методы учета риска и неопределенности применяются на практике потому, что экономическая наука пока еще не предложила способов, которые давали бы им практические преимущества. Следует отметить, что только понимание экономической природы инновационного риска и его количественная оценка позволяют менеджерам эффективно управлять долгосрочными инвестициями в инновационные проекты. На первое место выдвигаются способы и методы непосредственного воздействия на уровень риска с целью его максимального снижения, повышения безопасности и финансовой устойчивости своего предприятия. В практической деятельности идеальная ситуация возникает в том случае, когда удается значительно понизить риск долгосрочного инвестирования без одновременного уменьшения уровня проектной рентабельности или других конечных показателей инвестирования.

Ниже приведены основные подходы и способы управленческого воздействия, применяемые на практике:

- Регулирование и контроль соотношения постоянных и переменных затрат. Управляя этим соотношением, можно изменять точку безубыточности долгосрочной инвестиции и тем самым осуществлять прямое влияние на величину проектного риска.

- Ценовое регулирование. Ценовая стратегия для большинства предприятий является важнейшим способом управления уровнем проектного и общего риска. Снижение цены увеличивает потенциальный спрос, но также увеличивает точку безубыточности. Анализ чувствительности, «дерево решений» и имитационное моделирование являются основными приемами оценки взаимозависимости между ценой продукции и риском.

- Управление величиной финансового рычага основывается на регулировании и контроле соотношения собственных и заемных источников финансирования, а также на степени использования средств, формирующих постоянные финансовые издержки (кредиты, привилегированные акции, финансовый лизинг). Привлечение дополнительных заемных средств финансирования в целом повышает рентабельность собственного капитала, но в то же время увеличивает риск невыполнения своих обязательств в случае неблагоприятного стечения обстоятельств для данного проекта.

- Тщательная проработка стратегии инновационного развития с учетом наиболее благоприятных вариантов налогообложения. Предпочтительная ориентация на льготируемые виды деятельности и на получение инвестиционного налогового кредита способствует увеличению валового дохода, большей предсказуемости денежных потоков и в целом — снижению проектного риска.

- Регулирование оптимального объема реализации, контроль за использованием и состоянием производственного потенциала предприятия позволяют, базируясь на текущем и предполагаемом уровне спроса, сбалансированно подходить к разработке производственной программы ИП, а также оценивать эффективный объем продаж с учетом максимального коэффициента использования производственной мощности предприятия и безубыточного уровня реализации продукции.

- Комплексное использование финансовых методов и рычагов с целью более эффективного управления программами инновационного развития, повышения безопасности их реализации и снижения общего риска предприятия. В частности, страхование, факторинг и оптимальное сочетание различных форм расчетов позволяют обезопасить предприятие от последствий неплатежеспособности непосредственно связанных с ним сторонних организаций (поставщиков, покупателей продукции, банков и пр.).

- Разработка приемлемых ориентиров (оптимальных значений) инвестиционной политики: определение максимальных размеров привлечения заемного капитала и безопасного срока непогашения дебиторской задолженности, уровня риска и отраслевой рентабельности, установление минимального размера (доли) высоколиквидных активов и максимального срока окупаемости вложений.

- Создание системы резервов на предприятии (формирование резервного фонда, фонда погашения безнадежной дебиторской задолженности, материальных запасов, нормативного остатка денежных средств и их эквивалентов).

- Детальная проработка условий контрактов на капитальное строительство и прочих договоров (включение со своей стороны перечня форс-мажорных обстоятельств, учет возможности пересмотра условий поставки или продажи товаров вследствие изменения внешних факторов, введение системы штрафных санкций).

- Организация постоянного мониторинга внешней среды и создание действенной системы оперативного воздействия на объект управления с целью снижения негативных последствий текущего и будущего изменения условий реализации проекта.

В заключение хотелось бы отметить, что для наилучшего результата все эти методы и подходы должны применяться в комплексе. Вопросы риска, и инновационного риска в частности, настолько обширны и разнообразны, что рассмотреть все в подробностях достаточно сложно. И избежать риска как такового невозможно, а значит, следует его правильно учитывать и стараться использовать описанные методы управленческого воздействия на него в правильном сочетании.

Вопросы для самоконтроля

- Дайте определение понятию «интеллектуальная собственность».

- Что такое международная классификация изобретений?

- Дайте определение ноу-хау.

- Расскажите о промышленных образцах и их защите.

- Каковы права автора на объекты интеллектуальной собственности?

- Перечислите формы защиты интеллектуальной собственности.

- Назовите виды лицензионных соглашений.

- Охарактеризуйте рынок интеллектуальной собственности.

- Назовите системы патентования изобретений.

- Что такое охрана интеллектуальной собственности в режиме ноу-хау.

- Каковы соотношения патентного права и охраны в режиме ноу-хау?

- Назовите объекты смежного и авторского права.

- Как охраняют интеллектуальную собственность компьютерных программ?

- Назовите потребительские свойства интеллектуальной собственности.

- Назовите методы стоимостной оценки интеллектуальной собственности.

Управление рисками – необходимый элемент ведения бизнеса и принятия управленческих решений. Экономика не имеет четкого прогноза развития событий на рынке, а как выбрать из нескольких вариантов при отсутствии определенности? Для этого компании управляют рисками проекта. О том, как их выявлять, анализировать и предотвращать, читайте в статье.

Риски проекта: понятие, значение