Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Структура акционеров

ГлавнаяИнвесторамАкционерамСтруктура акционеров

Акционерами являются:

- от имени Российской Федерации — Федеральное агентство по управлению государственным имуществом — 33,0256%;

- от имени Республики Саха (Якутия) — Министерство имущественных и земельных отношений Республики Саха (Якутия) — 25,0002%;

- иные юридические и физические лица (свободное обращение) — 33,9739%;

- администрации районов (улусов) Республики Саха (Якутия), на территории которых акционерная компания осуществляет свою деятельность — 8,0003%.

В Компании отсутствуют сведения об акционерах, владеющих более 5% уставного капитала Компании, помимо указанных выше. В Компании отсутствуют сведения о возможном приобретении определенными акционерами степени контроля, несоразмерной их участию в уставном капитале Компании.

У подконтрольных Компании юридических лиц в распоряжении 152 329 800 акций Компании, в распоряжении Компании акции отсутствуют.

По данным последнего списка лиц, имеющих право на участие в Общем собрании акционеров, количество акционеров Компании превышает 727 тысяч.

Новости

АЛРОСА в 10 раз снизила долю ДТП с участием автопоездов, вызванных усталостью водителей

23 мар 2023

В Мирном впервые пройдут всероссийские соревнования по вольной борьбе

22 мар 2023

АЛРОСА утвердила Политику в области энергоэффективности и энергосбережения

14 мар 2023

Все новости

АЛРОСА: бриллианты родом из Якутии

Алмазы образовались более 3,3 миллиарда лет назад на глубине 200 километров под землей под влиянием экстремально высокой температуры и давления. Алмаз состоит исключительно из углерода и имеет сложную молекулярную структуру, напоминающую пирамиду. Компания АЛРОСА представляет Россию на глобальном алмазном рынке. Как будет развиваться бизнес компании — в статье.

Алмаз в 58 раз прочнее любого другого материала, существующего в природе. Первые алмазы были обнаружены в индийских реках еще в IV веке до нашей эры. Но лишь в 1867 году они были найдены в Кимберли (Южная Африка), после чего началась их организованная добыча.

- О компании

- Технология

- Основные конкуренты, доля рынка и перспективы

- Ключевые каналы сбыта и потенциальный ущерб от возможных санкций

- Финансовые показатели

- Прогноз

О компании

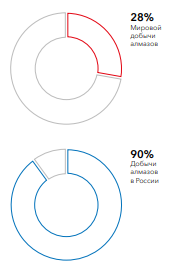

АЛРОСА — российская группа алмазодобывающих компаний, занимающая лидирующие позиции в отрасли и обладающая крупнейшими на планете запасами алмазного сырья. На долю компании приходится треть запасов, достаточных для 30 лет добычи текущими темпами, и около 28% объемов добычи мирового алмазного рынка. Ключевая сфера деятельности — разведка месторождений, добыча, обработка и продажа алмазного сырья.

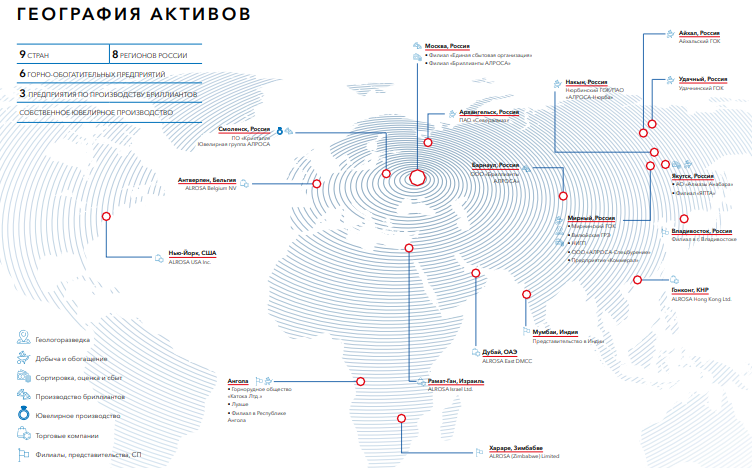

Основная деятельность компании АЛРОСА сосредоточена в двух регионах Российской Федерации — в Республике Саха (Якутия) и Архангельской области, а также на африканском континенте — в Анголе, где АЛРОСА владеет 41% акций компании Catoca Ltd с объемом мировой добычи 6%. С учетом того, что в России сосредоточено более 40% всех мировых запасов алмазов, фактически АЛРОСА является монополистом на рынке алмазного сырья на глобальном рынке.

Основную выручку компании составляют продажи алмазного сырья. На долю алмазного сегмента приходится около 95% от общей выручки АЛРОСА. Сырье реализуется по долгосрочным соглашениям и через спотовые аукционы зарубежным гранильным предприятиям. Концентрация на разведке и добыче алмазов — основа стратегии развития АЛРОСА. За последние годы компания ежегодно вкладывала в развитие от 20 до 30 млрд рублей. За это время построены и введены в эксплуатацию ряд крупных производственных и инфраструктурных объектов в Якутии.

Основными акционерами компании АЛРОСА являются Российская Федерация (33% акций) и Якутия (25%). Таким образом, совокупная доля государства в уставном капитале компании превышает 50%. Еще около 8% акций компании принадлежат восьми администрациям муниципальных образований коренных народов Якутии. Это гарантирует компании приоритетное право на получение и продление лицензий на разработку месторождений алмазов, а миноритарным акционерам — участие в доходах компании за счет распределения дивидендов.

Технология

Добыча руды ведется на коренных кимберлитовых трубках и россыпных месторождениях алмазов. Основными производственными объектами компании являются горно-обогатительные комбинаты, расположенные вблизи мест добычи алмазной руды. В активе компании — 15 коренных и 24 россыпных месторождения, добыча на которых осуществляется шестью горнодобывающими комплексами. Каждый горнодобывающий комплекс состоит из одного или нескольких месторождений, обогатительных мощностей и парка оборудования.

По совокупным горно-геологическим характеристикам месторождения компании являются уникальными и не имеют аналогов в мировой практике. Доставка извлекаемого алмазосодержащего сырья для последующей обработки на обогатительных фабриках осуществляется большегрузными карьерными самосвалами грузоподъемностью до 136 тонн и автопоездами грузоподъемностью до 130 тонн. После достижения карьеров предельной глубины при открытых горных работах отработка запасов переходит на подземный способ, заключающийся во вскрытии вертикальных и наклонных стволов, а также горизонтальных подземных выработок.

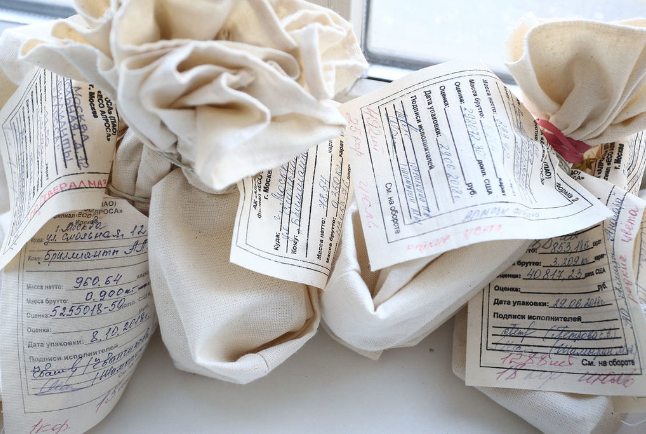

Извлекаемая руда транспортируется до перевалочных комплексов с использованием конвейерного и электровозного транспорта, а также шахтных самосвалов. После загрузки в подъемники и подъема по шахтным стволам на поверхность руда транспортируется на обогатительные фабрики, где с использованием воды руда измельчается до размеров 50 мм и меньше. Далее измельченная руда сортируется на несколько частей или классов крупности, после чего в тяжелосредных установках производится отделение алмазов. В цехе окончательной доводки алмазы чистят, рассеивают, производят их ручную выборку, сортируют и упаковывают.

Сортировка и классификация ведутся в соответствии с эталонными образцами качества и цвета по международным стандартам. Затем алмазы отправляют в Москву для централизованной дистрибуции и огранки на собственных мощностях. В процессе предпродажной подготовки алмазы различных месторождений смешиваются, при этом близкие по своим характеристикам кристаллы группируются в продажные «лоты» — боксы. Дистрибуция алмазов производится российским и иностранным диамантерам как на основе долговременных договоров, так и на аукционных торгах.

В 2019 году АЛРОСА приобрела у государства за 1,87 млрд рублей смоленский завод по огранке алмазов «Кристалл». С покупкой «Кристалла» АЛРОСА получила второй крупный центр обработки алмазов в дополнение к предприятию в Барнауле и стала меньше зависеть от сторонних гранильных предприятий, 90% мировых мощностей которых сосредоточены в Индии. Располагая собственными мощностями по добыче и огранке алмазов, производству ювелирных изделий и их реализации, АЛРОСА является единственной в России и одной из двух компаний в мире с полностью вертикально интегрированным производством.

Большая часть алмазов АЛРОСА все еще экспортируется на зарубежные рынки, где после огранки они превращаются в бриллианты и становятся венцом ювелирных украшений всех мировых брендов. Вместе с тем это создает потенциал для расширения вертикальной интеграции в будущем — поддерживая достаточный для удержания высоких цен на алмазы уровень добычи, АЛРОСА может создать новые центры формирования прибыли за счет масштабирования собственных гранильных мощностей.

Основные конкуренты, доля рынка и перспективы

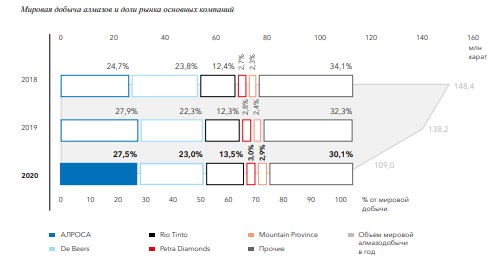

По оценке аналитиков консалтинговой компании Bain & Company, в 2021 году мировое производство алмазов выросло на 4,5% и составило 116 млн карат. В 2022 году добыча может увеличиться до более чем 120 млн карат. Добыча алмазов — это рынок с очень высоким порогом входа и низкой конкуренцией. Основными конкурентами АЛРОСА на мировом алмазном рынке являются компании De Beers, Rio Tinto, Arctic Canadian Diamond Company и Petra Diamonds, которые обеспечивают более 70% мирового предложения. При этом только на АЛРОСА и De Beers приходится около 56% глобального рынка.

Единственным сопоставимым с АЛРОСА по объемам добычи алмазодобывающим предприятием является частная компания De Beers, которая входит в холдинг AngloAmerican. Она разрабатывает месторождения в Ботсване, ЮАР, Канаде и Намибии. В 2021 году компания De Beers добыла 32,3 млн карат алмазов, увеличив годовую добычу на 29%. В 2022 году De Beers планирует произвести 30–33 млн карат (в зависимости от рыночной конъюнктуры и возможных сбоев из-за COVID-19). В последующем De Beers планирует увеличить добычу руды и среднее содержание алмазов на своих двух крупных активах — Жваненг (Jwaneng) в Ботсване и Венеции (Venetia) в ЮАР. На обоих рудниках реализуются проекты по продлению сроков их эксплуатации: на Венеции планируется переход на подземную добычу начиная с 2023 года, а на Жваненг — с 2027 года.

Rio Tinto — это публичная диверсифицированная горнодобывающая компания, участвующая в разведке, добыче и переработке широкого перечня полезных ископаемых. За 2021 год Rio Tinto добыла 3,85 млн карат алмазов, что на 3% выше уровня 2020 года, но почти 5 раз меньше 2016 года из-за истощения и закрытия рудника Аргайл (Argyle) в Австралии. Аргайл функционировал с 1983 года и в последние годы был крупнейшим алмазодобывающим предприятием в мире. В данный момент Rio Tinto ведет добычу на руднике Дайавик (Diavik) в Канаде, который теперь является ее единственным действующим алмазным активом. Однако Diavik тоже доживает свои последние годы — в последующие три года на нем собираются добывать около 5,5 млн карат алмазов в год, а в 2025 году планируется его закрытие. Rio заключила инвестиционный контракт на разведку алмазов с правительством Анголы, но до реальной добычи алмазов необходимо пройти масштабный цикл геологоразведочных, проектных, строительных и монтажных работ, на что может потребоваться от 7 до 10 лет.

Arctic Canadian Diamond Company, которая выкупила активы у обанкротившейся Dominion Diamond, а также Petra Diamonds и Mountain Province Diamond — небольшие производители. В совокупности они добывают на месторождениях в Канаде, ЮАР и Танзании около 11,2 млн карат алмазов — по 4,5 млн, 3,5 млн и 3,2 млн карат соответственно.

Фактически объемы добычи и цены на алмазное сырье контролируются узким кругом лиц. При этом АЛРОСА стабильно увеличивает свою долю рынка среди ведущих алмазодобывающих компаний мира за счет планомерного развития рудников на фоне истощения месторождений конкурентов. Компания планирует увеличить добычу до 35–36 млн карат к 2025 году против 32,4 млн карат в 2021 году. Кроме этого, в 2022 году АЛРОСА рассчитывает принять решение по поводу целесообразности восстановления работ на подземном руднике «Мир», затопленном в 2017 году в результате трагической аварии. В случае положительного решения работы могут начаться примерно в 2025 году, и в течение 6–7 лет на них будет затрачено около $1,2 млрд.

Ключевые каналы сбыта и потенциальный ущерб от возможных санкций

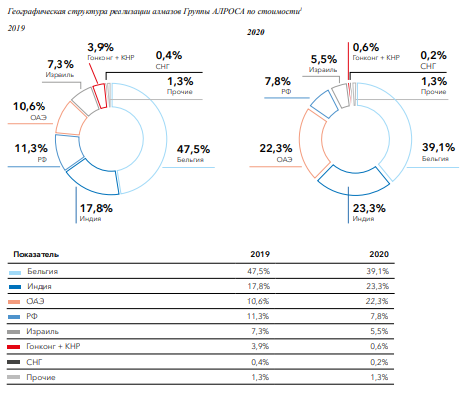

Крупнейшими мировыми торговыми центрами, в которых сосредоточен основной объем торговли природными необработанными алмазами, являются Бельгия, ОАЭ и Индия. В совокупности доход от реализации алмазной продукции на этих рынках формирует 76% от общего дохода — 36% и по 20% соответственно. Ведущими странами-потребителями ювелирных изделий с бриллиантами являются США, Китай и Индия. Их доля в мировом потреблении ювелирно-бриллиантовых изделий составляет около 60%, при этом на США приходится примерно 30% от общемирового потребления.

По этой причине потенциальное эмбарго на импорт в США продукции компании АЛРОСА может существенно сократить доходы компании. Однако на практике это крайне маловероятный сценарий. Из-за высокой доли потребления США невыгодно эмбарго русских алмазов, поскольку это гарантированно приведет к экспоненциальному росту стоимости ювелирно-бриллиантовых изделий. Кроме этого, российские алмазы весом более 4 карат являются общепризнанным стандартом качества и тысячелетним инвестиционным инструментом.

Несмотря на то что долгосрочные контракты являются основой сбытовой политики АЛРОСА, компания предпринимает активные шаги для формирования спотового алмазного онлайн-рынка, в том числе ориентированного на покупателей из стран Азиатско-Тихоокеанского региона. Для этого АЛРОСА, Tencent и Everledger в декабре 2019 года запустили онлайн-продажи в WeChat для китайского ритейла, где можно приобрести бриллианты с максимально прозрачной информацией об их происхождении и характеристиках на основе технологии блокчейн.

Используя WeChat на своих смартфонах, покупатели могут приобрести бриллиант, произвести его оплату с помощью WeChat Pay, а также получить сертификат, подтверждающий качество и происхождение алмаза через блокчейн-платформу Everledger. Это новаторская инициатива, которая в перспективе нескольких лет позволит АЛРОСА существенно увеличить клиентскую базу и доходы за счет доступа непосредственно к конечным потребителям.

Кроме этого, в декабре 2020 года АЛРОСА запустила первый в своей истории ювелирный онлайн-магазин на платформе alrosadiamond.ru, целью которого является продвижение бриллиантов с гарантированным происхождением и образование российского потребителя на рынке драгоценных камней. Эти проекты позволят раскрыть потенциал компании, повысить ее статус на мировом рынке, увеличить ее капитализацию и привлекательность для инвесторов.

Финансовые показатели

Замедление экономического роста в крупнейших странах и общий тренд на снижение цен сырьевых товаров в 2020 году привели к ослаблению спроса на бриллианты и формированию большого количества запасов нереализованных камней у гранильных предприятий. Чтобы стабилизировать ситуацию, АЛРОСА и De Beers — крупнейшие мировые поставщики алмазов — приняли решение сократить объемы добычи и производства алмазной продукции. Принятые меры принесли результат, и с конца 2020 года алмазно-бриллиантовый рынок начал активное восстановление, в том числе за счет увеличения спроса.

За счет благоприятной макроэкономической ситуации и конъюнктуры рынка компания завершила 2021 год с достойными финансовыми результатами, а по ряду показателей смогла достичь рекордного уровня за всю свою историю. Добыча алмазов на предприятиях АЛРОСА в 2021 году составила 32,4 млн карат, увеличившись по сравнению с 2020 годом на 8%. При этом объем продаж достиг 45,5 млн карат. Доля алмазов ювелирного качества в общих продажах составила 67% (в 2019 году — 72%, в 2018 году — 69%).

Выручка от продаж алмазно-бриллиантовой продукции в 2021 году составила $4 169 млн (+49%), в том числе от продажи алмазов — $3 977 млн (+50%), бриллиантов — $192 млн (+28%). По данным компании, спрос на алмазное сырье превышает предложение, а огранщики в Индии наращивают производство после рождественских продаж. Запасы алмазов на конец года составили 8,8 млн карат, увеличившись на 0,2 млн карат кв/кв. За 2021 год выручка на карат алмазов «ювелирного» качества составила $128/карат, увеличившись на 17% за счет роста индекса цен и на 12,5% за счет улучшения структуры продаж.

В рублевом эквиваленте общая выручка выросла на 50% и составила 332 млрд рублей, чистая прибыль выросла в 2,8 раза и достигла 91 млрд рублей, а свободный денежный поток вырос до 106 млрд рублей (+34%).

У компании низкая долговая нагрузка: показатель «чистый долг / EBITDA» на конец 2021 года составил 0,4х, а размер наличных, депозитов, запасов и дебиторской задолженности на балансе составляет 167 млрд рублей. Прочное финансовое состояние и стабильный денежный поток компании трансформируется в способность инвестировать в развитие бизнеса и выплачивать акционерам дивиденды.

Выручка и чистая прибыль ПАО «АЛРОСА». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Денежные потоки ПАО «АЛРОСА». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Структура баланса ПАО «АЛРОСА». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Прогноз

Алмазный рынок имеет очень высокий порог входа, поскольку от начала разработки месторождений до стадии добычи алмазов уходит 7–8 лет. Исключением являются россыпные месторождения, которых уже не осталось в мире. На протяжении последних трех десятилетий новых крупных месторождений не разрабатывалось, а старые исчерпывают свои ресурсы. В силу указанных причин алмазная отрасль вступила в период затяжного дефицита, обострение которого было ускорено закрытием рудника Аргайл в Австралии, на который приходилось около 9–10% мировой добычи. В результате за 2021 год индекс цен на алмазы ювелирного качества вырос на 12,5%.

Доминирующая часть продукции АЛРОСА экспортируется на зарубежные рынки, поэтому основную выручку компания получает в валюте, а ее доходы коррелируют с курсом доллара США. На данный момент у компании лучшие в своем классе показатели рентабельности и высокий денежный поток. Кроме этого, в отличие от зарубежных конкурентов, АЛРОСА имеет уникальную возможность продавать свою продукцию в Федеральное казенное учреждение «Государственное учреждение по формированию Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации, хранению, отпуску и использованию драгоценных металлов и драгоценных камней при Министерстве финансов Российской Федерации». Такой возможностью компания воспользовалась во время кризиса 2008–2009 гг. С тех пор у АЛРОСА не было необходимости воспользовалась данным преимуществом снова, однако наличие подобного «пут-опциона» является гарантией сбыта продукции и сохранения финансовой стабильности даже в критически сложные времена.

Акции АЛРОСА по любой цене ниже 100 рублей могут быть привлекательны для инвестора. Кроме того, выкуп акций с рынка за счет ФНБ поможет стабилизировать стоимость акций и позволит им восстановиться в перспективе 2–3 лет.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

https://t.me/comodities_markets July 28, 2022

После вводных 1 и 2 частей про мировой алмазный Бизнес в целом, настало время поговорить конкретно про компанию Алроса. К сожалению Компания не опубликовала подробный отчет за прошлый 2021г., довольствовалась лишь небольшой выжимкой операционных и финансовых результатов. Цифры все брал из результатов квартальной деятельности за прошлые периоды, аналитические материалы отрасли, которые смог найти.

АЛРОСА (#ALRS)— одна из крупнейших в мире Компаний по объему добычи и реализации алмазов, занимающая 28% мирового алмазного рынка и 90% нашего российского. Настоящий монополист в России, поделивший наравне с Компанией De Beers около 55% всего мирового рынка алмазов.

Акционерный капитал.

Структура акционерного капитала:

• 33% — РФ;

• 25% — Республика Саха (Якутия);

• 8% — Администрация районов (улусов) Республики Саха (Якутия), на территории которых компания осуществляет деятельность;

• 34% — free-float.

64% акционерного капитала по сути сосредоточено в руках российского государства.

На 2020г. географическая структура владения акциями, которые находились в свободной обращении и торговались на Бирже была следующая:

33% — США;

22% — Евросоюз+Великобритания;

14% — Россия.

Т.е более половины (55%) акций Компании, которые торговались на рынке, была в руках и портфелях иностранных граждан из «недружественных стран». Объем большой, наверное он немного сократился в прошлом году, но все равно остался в заблокированном состоянии у иностранных резидентов. Этот момент нужно помнить и держать в уме.

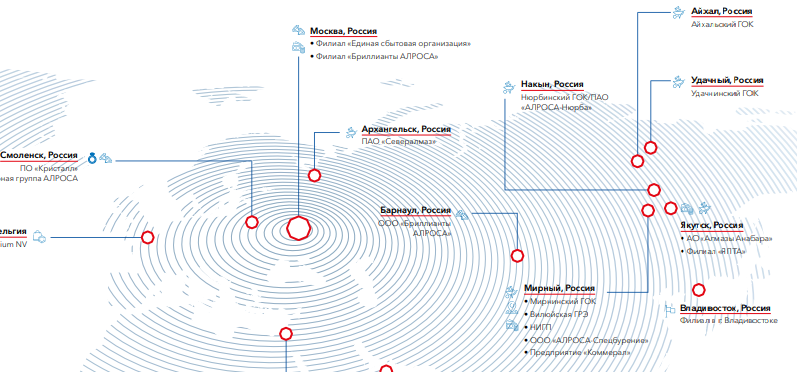

ГЕОГРАФИЯ ДЕЯТЕЛЬНОСТИ

Деятельность Компании географически на карте выглядит масштабно, но если убрать отделения при алмазных Биржах в Нью-Йорке Антверпене, Рамат-Гане, Дубае, Мумбаи и Гонконге, то фактически Алроса ведет производственную деятельность по добыче в 2-х регионах России (Якутия и Архангельская область) и Анголе, плюс несколько отделений в Смоленске, Барнауле и Москве, которые занимаются обработкой, огранкой алмазов и небольшим производством бриллиантов, которые через сбытовой офис в Москве и реализуются по всему миру.

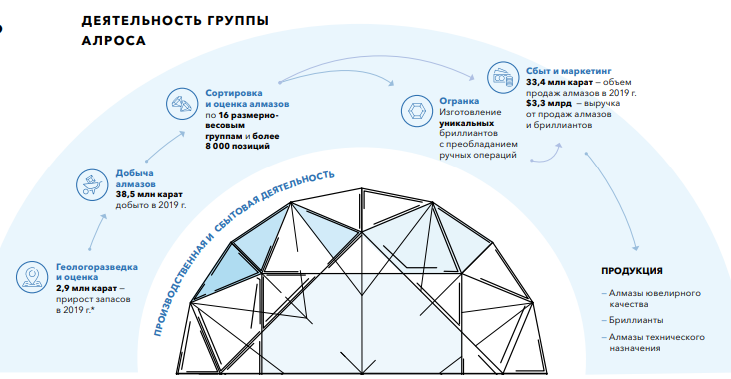

Деятельность Компании

Нашел неплохой слайд в отчете 2019г., как устроена производственно-сбытовая деятельность Алроса, на цифры внимание можно не обращать, а стадии все наглядно показаны, это:

- Геологоразведка и оценка (найти где добывать и сколько находится запасов)

- Добыча алмазов (сама непосредственная добыча руды, ее обогащение и получение алмазов)

- Сортировка и оценка (сортировка камней по всем категориям и оценка потенциальной стоимости)

-огранка (отправка на дочернии Компании для производства из алмазов бриллиантов)

-сбыт и маркетинг (либо сбыт ювелирных и технических алмазов как сырья для производства бриллиантов на экспорт)

- финальный продукт (ювелирные алмазы, технические алмазы, бриллианты)

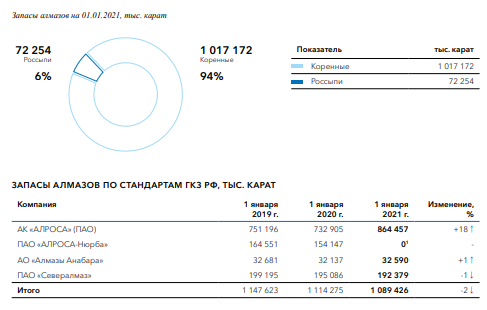

Запасы

На 1 января 2021 г. запасы месторождений, стоящих на балансе Группы, по российским стандартам составили 1 089 425,7 тыс. карат. Ранее заявлялось, что текущих объемов запасов при стандартной добыче и без открытия новых месторождений хватит до 2047г.

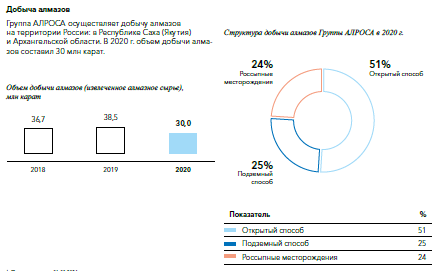

СТРУКТУРА ДОБЫЧИ

Географическая структура добычи по сути вся расположена в Республике Якутия, на которую приходится более 80% всех алмазов, добытых в Группе. Добыча в Архангельске и Анголе в общем объеме минимальна и большого влияния на общие результаты Группы не имеет. В последние годы активно развивалась подготовка к добыче на совместном предприятии в еще одной африканской стране-Зимбабве, но насколько я понял добыча там еще не начата, по-прежнему в стадии геологоразведки.

По способам добычи, 50% приходится на открытый (карьерный) способ и по 25% на добычу под землей (в шахтах и рудниках, т.н кимберлитовых трубках) и россыпных месторождениях

Россыпные месторождения алмазов дают наибольшее количество камней ювелирного качества. Несмотря на довольно скромную долю в 6% в общих разведанных запасах Компании, на россыпи приходится почти четверть (24%) от общего объема добычи.

По россыпям, Компания делает ставку на свой актив, дочернюю якутскую Компанию «Алмазы Анабара». У Компании есть довольно интересный вахтовый поселок, так называемый «Пентагон».

В последние года в прессе много мелькало информации, о нерентабельности актива, спаде добычи, потихоньку заканчивающихся запасов. Из свежей информации ничего негативного не нашел, Компании активно стала вкладывать в добычу сопутствующих драгоценных металлов, прежде всего золота, получает новые лицензии, строит планы по расширению вахтовых поселков и инфраструктуры. По позапрошлому году, на «Алмазы Анбара» пришлось 11,8% всех камней, добытых Алроса, объем достаточно приличный.

В целом в мире и особенно в Африке, объем запасов алмазов в россыпных месторождений гораздо выше российских (8%) и составляет порядка 20%

Насколько я понял бизнес-модель Алросы по добычи. Основная ставка по прежнему делается на открытый способ (51% от общей добычи), хотя в общей структуре этот объем падает, пару лет назад еще было 60%. Открытый способ осуществляется в карьерах до достижения максимально предельной глубины, после чего из этого карьера уже конструируется подземная шахта и добыча переходит в этом же месте в подземный, закрытый способ (25% от общей добычи).

В Республике Якутия, Алроса ведет добычу в карьерах, рудниках и на россыпях, в Архангельской области- карьерным способом

В активе компании имеется 15 коренных и 24 россыпных месторождения, в последний год эксплуатировались из них 13 коренных и 15 россыпных.

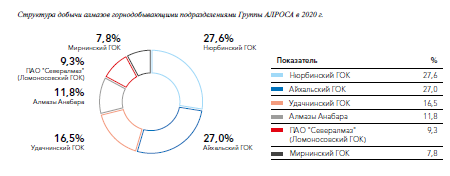

Добыча алмазной руды и обогащение

Добыча руды и ее обогащение, производство самих алмазов осуществляется на шести горнодобывающих комплексах. Четыре из них – Удачнинский, Айхальский, Мирнинский и Нюрбинский горнообогатительные комбинаты (ГОКи) входят непосредственно в компанию АЛРОСА, Еще два в структуры дочерних предприятий- «Алмазы Анабара» и «Севералмаз» (Ломоносовский ГОК в Архангельской области). Каждый горнодобывающий комплекс состоит из одного или нескольких месторождений, обогатительных мощностей и парка оборудования.

По 2021г в виде инфографики нет к сожалению данных, если в цифрах, то лидеры все те же, 2 флагманских ГОКа:

- Нюрбинский ГОК- 30,7% общей добычи и самый большой показатель карат/на тонну- 3,9 к/т

- Айхальский ГОК- 25,3% (1,05 к/т)

Все ГОКи работают по одному принципу, на примере самого малодающего сейчас, но самого живописного- Мирнинского ГОКа это выглядит так.

Открытая геологами летом 1955 года алмазоносная трубка «Мир» дала название рабочему поселку, выросшему среди тайги и ставшему через 3,5 года городом, который в процессе разработки алмазной руды разрастался и вырос в «алмазную столицу» России- город Мирный. Сейчас в Мирном более 80% жителей работает в Алроса, либо смежных компаниях алмазной отрасли.

По аналогичной схеме, появлялись поселения и городки вокруг других месторождений. Учитывая, что залежи алмазосодержащей руды расположены на больших площадях, геологоразведкой открывались новые россыпные месторождения и «алмазные трубки».

В непосредственной близости от поселка/городка, либо между месторождениями и алмазными участками строится ГОК (горнообогатительный комбинат), куда и свозится добытая в «алмазной трубке» либо карьере руда.

Для проходки в рудниках задействованы проходческие комбайны, которые представляют из себя машину с исполнительным органом в виде стрелы с фрезерной коронкой, которая снабжена режущими инструментами — зубцами.

Для доставки руды от комбайна к рудоспуску работают погрузочно-доставочные машин (ПДМ), доставляющие ее на конверторную ленту

С учетом глубины шахт, конверторные ленты могут достигать длинны более киллометра от кимберлитовой трубки к рудоспуску. Оттуда уже руда подается на поверхность земли

На рудниках организованы системы сбора воды: грунтовые воды собираются в специальные отстойники, затем подаются на специальные площадки в шахте, откуда насосами откачиваются на поверхность.

Добыча открытым способом гораздо проще, дешевле и безопаснее. В карьерах взрывается руда, после чего ее загружают на карьерные самосвалы и везут для обогащения на ГОКи

Поступившую на комбинат руду измельчают и дробят

На мельнице мокрого самоизмельчения уже получаются первые очертания будущих алмазов, которые затем просеиваются через сито и направляются на следующую стадию, где камни разделяются в зависимости от плотности

Мелкие камни с использованием водных реагентов поступают в пневмофлотационную машину, где кристаллы мелких классов алмазов прилипают к пузырькам пены и направляются на доводку

В пленочной машине, с помощью реагентов создается слой, к которому прилипают кристаллы мелких алмазов.

Остальные камни переходят в следующую стадию, в рентгенолюминесцентный сепаратор. В этом сепараторе используется свойство алмазов светиться в рентгеновских лучах. Материал, двигаясь по лотку, облучается рентгеновскими лучами. Попав в зону облучения, алмаз начинает светиться. После вспышки специальное устройство фиксирует свечение и подает сигнал на отсекающее устройство.

После чего камни поступают в цех окончательной доводки, где алмазы чистят, рассеивают, производят ручную выборку, сортируют, упаковывают и направляют в центр сортировки в г.Мирный.

Предпродажная подготовка и огранка.

Все добытые на месторождениях в Якутии алмазы направляются в Центр сортировки в г. Мирный. Здесь происходит разделение алмазов по классам крупности.

Сортировка ведется строго в соответствии с эталонными образцами качества и цвета. Вся продукция классифицируется по международным стандартам на 16 размерно-весовых групп.

После сортировки, все камни отправляются в Москву, в Единый сбытовой центр, где окончательно все камни сортируются и классифицируются по международным стандартам.

Сначала определяют размерно-весовые и цветовые свойства алмазов, сравнивая их с рабочими образцами. Алмазы крупных размерно-весовых групп сортируются вручную, для разделения средних и мелких алмазов используются вибростолы и оптические автоматы. В ходе предпродажной подготовки алмазы различных месторождений смешиваются, близкие по своим характеристикам объединяются в продажные «боксы».

В последние 3 года более 66% продаваемых Алросой алмазов имеют ювелирные свойства, около трети приходится на «технические алмазы».

Подавляющее большинство алмазов продается международным партнерам по долгосрочным контрактам, небольшая часть доступна и продается на алмазных аукционах, часть отправляется на собственные гранильные предприятия Алросы (в Москве и Барнауле- «Бриллианты Алроса» и многострадальный завод «Кристалл» в Смоленске, недавно купленный Группой), где из алмазов создаются бриллианты.

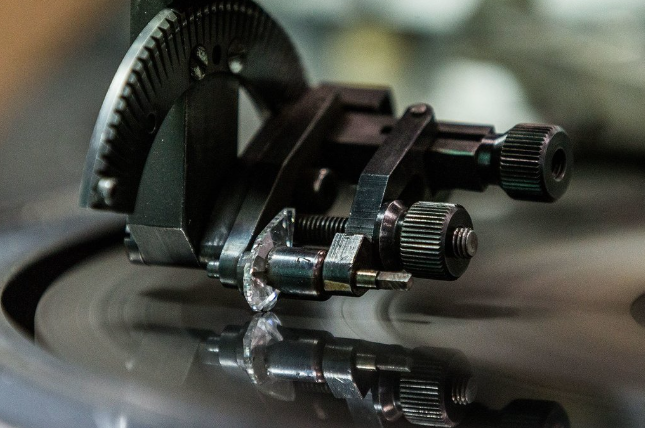

Изготовление бриллиантов

Технология огранки включает операции разметки, распиловки, обдирки, шлифовки, полировки. Большинство операций осуществляется вручную и только для недорогих мелких бриллиантов применяются роботы и полуавтоматы. Потери при огранке составляют от 30 до 70% от веса алмаза!

Продажа алмазов и бриллиантов

По алмазам основной объем реализации приходится на внешние экспортные рынки. Российская доля минимальная и в 2020г. составляла всего 7,8%, более 90% реализовывалось на экспортных алмазных направлениях, рынках Бельгии, Индии, Объединенных арабских эмиратов. На долю этих трех алмазных мэйджоров приходилось аж 84,5%.

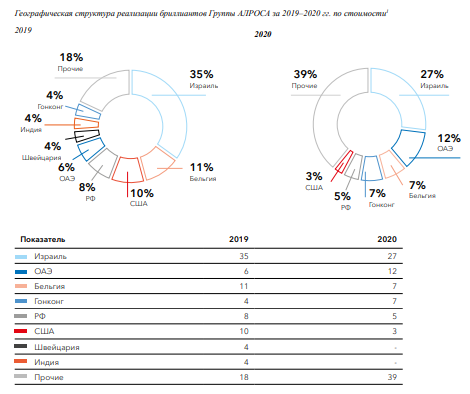

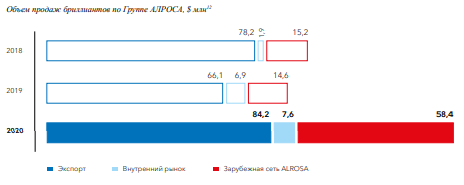

По бриллиантам картина та же, основной объем реализации приходится на внешний рынок. Реализация на внешнем рынке бриллиантов Группы АЛРОСА в 2020 г. составила $142,6 млн, на внутреннем рынке – $7,6 млн.

В процентах на российскую долю реализации приходилось ничтожные 5% по стоимости, по сути весь объем выручки от реализации бриллиантов в размере 95% поступает с экспортных рынков.

Интересно, что по структуре, еще до всех кризисных событий этого года, происходило смещение центров продажи, как по алмазам, так и по бриллиантам, с традиционных Бельгии, США и Израиля, на стремительно растущие рынки Дубая, Гонконга (Китая )и Индии. Это безусловно плюс, также как и совсем минимальная доля США.

Формат реализации алмазно-бриллиантовой продукции

В 2020 г. бриллиантовую продукцию Группы АЛРОСА приобрели 174 компании, представляющие основные мировые центры торговли бриллиантами. В их числе по прямым контрактам филиала «Бриллианты АЛРОСА» – 98 компаний, через зарубежную сеть ДЗО ALROSA – 86 компаний, по прямым контрактам АО «ПО «Кристалл» – 12 компаний, через сеть Smolensk Diamonds – 46 компаний. Продукцию на внутреннем рынке приобрели 97 ювелирных компаний, а также частные лица при покупке сертифицированных бриллиантов.

Финансовые результаты и планы

Отчет за 2021 год и планы на 2022г.

Отчет за прошлый 2021г год был очень сильный.

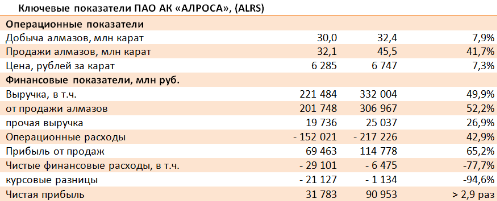

- Добыча алмазов выросла на 8%,

- продажи, в т.ч из ранее подготовленных запасов выросли на +42%

- цена за карат в рублях +7,3%

- выручка +50%

- прибыль от продаж +65%

- чистая прибыль приумножилась аж в 3 раза

- чистый долг минимальный (чистый долг/EBITDA всего 0,4)

Учитывая экспортную составляющую Бизнеса, санкционное давление и укрепившийся рубль, отличные результаты прошлого года вполне логично никакой поддержки котировкам оказать не смогли, отказ от выплаты дивидендов окончательно пустил котировки в нисходящее пике.

После выхода отчета в начале марта, Компания отметила, что в текущем году планируют добыть 34,3 млн карат алмазов, а инвестиционная программа составит примерно 33,0 млрд руб.

! Что положительно, 17 июня, по сути по 2 кварталам года, Компания подтвердила все планы по добыче на этот год в районе 34 млн карат, а также инвестпрограмму по восстановлению рудника «Мир», затопленного аварией в 2017 году. Также всех акционеров приободрили слова руководства о продолжающейся стабильной работе Компании, загрузки мощностей, хорошем спросе на мировом рынке алмазов и высоком интересе непосредственно к алмазам Алроса.

На этом пожалуй и закончу третью часть. В заключительной части поговорим о санкциях в алмазной отрасли, их возможных путях обхода, текущем состоянии и перспективах отрасли в будущем, новых алмазных трендах, а также осветим полугодовые отчеты и пресс-релизы от главных алмазных игроков отрасли: De Beers, Rio Tinto, Petra Diamonds, ну и в целом подведу итог по Алросе и сделаем инвестиционный вывод.

Заключительная часть будет небольшая, думаю в выходные все финализирую.

Следующий подробный разбор будет по Новатек.

Если понравился обзор, подписывайтесь на канал на удобных для Вас площадках (Телеграм, Вконтакте, Смартлаб, Тинькофф Пульс), делайте репосты, оставляйте комментарии и реакции, свои пожелания и предложения.

С уважением, Руслан. https://t.me/comodities_markets

|

|

|

Native name |

АК «АЛРОСА» (ПАО) |

|---|---|

| Type | Public PJSC |

|

Traded as |

MCX: ALRS |

| Industry | Mining, processing and trading of rough diamonds, manufacturing of polished diamonds |

| Founded | 19 February 1992; 31 years ago |

| Headquarters | Mirny, Sakha Republic, Russia |

|

Key people |

|

| Products | Diamonds |

| Revenue | $3.01 billion[1] (2020) |

|

Operating income |

$963 million[1] (2020) |

|

Net income |

$447 million[1] (2020) |

| Total assets | $7.2 billion[1] (2020) |

| Total equity | $3.68 billion[1] (2020) |

|

Number of employees |

32,475 (2020) |

| Website | alrosa.ru/en/ |

Alrosa (Russian: АЛРОСА) is a Russian group of diamond mining companies that specialize in exploration, mining, manufacture, and sale of diamonds. The company leads the world in diamond mining by volume.[2][3] Mining takes place in Western Yakutia, the Arkhangelsk region, and Africa. Alrosa is Russia’s leading diamond mining and distribution company, accounting for 95% of Russian diamond production and 27% of global diamond extraction.[4][5]

The company’s headquarters are located in Mirny (Sakha Republic) and Moscow.

History[edit]

«Mir» open-pit mine, Mirny, Yakutia

«International» underground mine, Mirny, Yakutia

The history of Alrosa dates back to 1954, when the first primary deposit of diamonds in the Soviet Union, the kimberlite pipe Zarnitsa, was found.[6] In 1955 the Mir kimberlite pipe and the Udachnaya pipe were discovered. A total of fifteen primary diamond sources were found in 1955.

In 1957, a decision was made to begin mining and production operations on alluvial and ore deposits in Yakutia. To manage the facility’s construction and subsequent operations, the Yakutalmaz group of companies was established with headquarters in Mirny. The first commercial-grade diamonds were recovered the same year. Two years later, the Soviet Union sold the first shipment of diamonds on the world market.[6]

For the most part during the Soviet period, the diamond mining industry developed on the basis of the Mir open-pit mine and adjacent alluvial deposits. In those years its main open-pit mines, processing plants and related energy generating facilities were put into operation. In 1960, the Djomolungma and Chimyan was discovered, and in 1969, the International kimberlite pipe.[6]

In 1963, the first sales contracts between the USSR and De Beers group were signed.[7] In 2009 this cooperation was brought to an end as contrary to European Union competition laws in compliance with a decision of the European Commission. Now Alrosa independently distributes its rough diamond production on the world market.[8]

Through 1980, the rapid development of primary deposits continued in Aykhal township on the basis of the Jubilee pipe and in Udachny town. Today the Udachny open-pit mine is one of the largest open-pit mines in the world.

Because the Soviet Union was very heavily indebted in the late 1980s,[9][10][a] Viktor Vladimirivich Gerashchenko and six others travelled among Saudi Arabia, United Arab Emirates, and others from September 1990 until the afternoon of 17 January 1991 to obtain very large loans from Persian Gulf states to prevent the collapse of the Soviet banking system.[11] However, Gerashenko could not obtain loans but Yevgeny Primakov and Thomas Alibegov did obtain loans but not enough so schemes involving diamond trades would be pursued to obtain additional credits.[11][b] Using uncut diamonds for loans was not as profitable as using cut gems and the Soviet and later Russia friendly expert who cuts and polishes the gems is Lev Leviev of Africa Israel Investments (AFI).[11]

Alrosa closed joint-stock company was set up according to Presidential Decree №158C of the President of Russia «On the Establishment of the Almazy Rossii-Sakha Joint Stock Company» signed on 19 February 1992, based on NPO Yakutalmaz, a former USSR state-owned diamond mining company.[13]

B-871 «Alrosa» in Sevastopol in 2006.

In 1997, Alrosa started sponsoring the Russian submarine B-871, named «Alrosa» since 2004.

This serves the goals of both upholding the Russian Navy and providing Yakutian youths a military alternative to crime, drugs and alcoholism.[14]

In 2008, Alrosa acquired a license to mine, process and store uranium.

In 2009, it partnered with Rosatom, the nuclear state company of Russia.[14]

In 2011, Alrosa was reorganized as an open joint-stock company with free float of Alrosa’s shares on financial markets.

In July 2007, Verkhne-Munskoye diamond field in Yakutia was discovered with an estimated value of about $3.5 billion.[15]

In August 2009, during the recent financial crisis, Prime Minister Vladimir Putin announced the Russian government, via Gokhran, would buy $1 billion in uncut diamonds from Alrosa.[16] This was to support the Russian diamond mining industry while avoiding saturation in the global diamond market and thus further depression of diamond prices.[16] The diamond mining industry is critical to the Yakutia economy.[16]

On 28 October 2013, the company carried out the IPO. The Russian government and the Republic of Sakha (Yakutia) sold a combined 14% stake (in equal shares), while Alrosa offered about 2% in treasury stock.[17] U.S. investors were the biggest buyers of the shares, purchasing up to 60% of the stake, 24% got European investors, Russian investors accounted for about 14%.[18][19] Investment funds Oppenheimer Funds Inc. and Lazard Ltd. took part in the IPO and bought over 2% of the stake.[20] Alrosa raised $1.3 billion in share sales.[21]

In 2016, Alrosa was ranked as being among the 12th best of 92 oil, gas, and mining companies on indigenous rights in the Arctic.[22]

In 2017, ALROSA implemented over 500 social and charitable initiatives.[23][24] Over 70% of all initiatives were implemented in Yakutia – ALROSA’s key region where the company conducts its core business. These initiatives are partially implemented through nonprofit organization «Target Fund for Future Generations of the Republic of Sakha (Yakutia)», in which the company has invested over 4.5 bln rubles for the whole period of cooperation since 2011.[25] That year, ALROSA was ranked among the top three in the environmental responsibility rating of the Russian mining and smelting companies. The rating was developed by the World Wildlife Fund, United Nations Development Programme, Global Environment Facility, and the Ministry of Natural Resources and Environment of the Russian Federation.[26]

In June 2017, Memorandum of Cooperation between PJSC ALROSA and Gem & Jewelry Export Promotion Council (GJEPC) was signed in the scope of India-Russia Summit with the participation of the Russian President Vladimir Putin and Indian Prime Minister Narendra Modi.[27]

In June 2017, ALROSA entered Top-5 of companies with sustainable development, according to «Polar Index».[28] “Polar Index” is the first and only specialized rating in Russia of companies whose geography of activities affects the Arctic zone of Russia.[28]

According to the results of the research conducted by PwC in 2017, ALROSA is an absolute leader among diamond mining companies in terms of investments in social programs directing to social spending on average 2.8% of its revenue (while the respective average level for other participants of the rating is about 0.5%).[29][30]

In January 2018, ALROSA was ranked 10th among corporations in Russia in terms of corporate transparence with an index of 6.0 out of a maximum of 10.0 (with the overall index for Russia being 2.6), according to the study «Transparency in Corporate Reporting», prepared by Transparency International — Russia.[31]

In 2021, ALROSA was ranked no. 53 in the Arctic Environmental Responsibility Index (AERI) that covers 120 oil, gas, and mining companies involved in resource extraction north of the Arctic Circle.[32]

In 2022, in response to Russia’s invasion of Ukraine, several countries moved to implement economic sanctions against several Russian-based companies, individuals and financial institutions. On February 24, 2022, US President Joe Biden announced sanctions against Alrosa.[33]

However, the diamond-cutting companies of Antwerp, Belgium, keep importing from Alrosa although at lower volume.[34]

Structure[edit]

Shareholders[edit]

ALROSA is the sector’s largest public diamond mining company. Its public float is 34%, with 33% owned by the Russian Federation. The Company’s market capitalization was RUB 553 billion in 2017 (US$9.6 billion).[35]

On 13 March 2017, Sergey Ivanov was elected as the president of ALROSA. Since 11 January 2018, senior leadership position was renamed into «chief executive officer — chairman of the executive committee».[36]

Operations[edit]

Miners, «International» underground mine, Mirny, Yakutia

Processing plant in Srednekansky, Magadan Oblast

The main production facilities are currently concentrated mainly in Western Yakutia and the Arkhangelsk region. In total Alrosa is developing 27 fields. The Company has a diversified production base consisting of 11 primary and 16 alluvial deposits.[37] Primary deposits are developed both open-pit, alluvial operations and underground mining.[38]

On the territory of the Republic of Sakha (Yakutia) Alrosa has four mining and processing divisions — Mirny, Aykhal, Udachny, Nyurba. The rest of deposits are developing through subsidiaries: OJSC Alrosa-Nyurba, JSC Diamonds Anabara and JSC Severalmaz.[citation needed]

The reserves owned by ALROSA Group according to the standards of the State Reserves Committee totaled 1,171,951.7 thousand carats in C1+C2 categories as of January 1, 2018[23] (taking into account the explored deposits under the National Reserves Committee standards it was 1,182 million carats[39]) accounting for 95% of total Russian stocks of raw materials.[39]

Alrosa is actively engaged in the exploration of new fields. Its assets have a number of new deposits in Western Yakutia. Alrosa is also launching prospecting and exploration works in Angola and Botswana. Alrosa operates in the Republic of Angola. Mining in the Luanda Sul Province on the basis of the Catoca kimberlite pipe takes place through Sociedade Mineira de Catoca (Catoca Ltd.), the largest diamond producer in Central Africa, 32,8% shares owned by Alrosa.[40]

Mirny Mining and Processing Division (MPD)

Mirny Mining and Processing Division (MPD) was founded in 1957 and is the oldest division of ALROSA. Its share in ALROSA Group’s production totaled 18% in 2017. Mirny MPD is developing the following deposits: Mir (temporarily shut down) and International kimberlite pipes, Vodorazdelnye Galechniki, Irelyakh and Gornoye placer deposits, and Tailings of Processing Plant No. 5 (technogenic deposit).

| Diamond output in 2017:[23] | |

|---|---|

| Mir underground mine | 2.76 million carats |

| International underground mine | 3.7 million carats |

| Alluvial and technogenic deposits | 740 thousand carats |

The Aykhal Mining and Processing Division (MPD)

The Aykhal Mining and Processing Division (MPD) was established in 1986 and mines diamonds at the following deposits: Jubilee and Komsomolsky open-pits, Aykhal underground mine. Its share in ALROSA Group’s production exceeded 30% in 2017.[23]

| Diamond output in 2017:[23] | |

|---|---|

| Jubilee open-pit | 10.16 million carats |

| Komsomolsky open-pit | 370.4 thousand carats |

| Aykhal underground mine | 2.48 million carats |

Udachny Mining and Processing Division (MPD)

Udachny Mining and Processing Division (MPD) is a business unit of ALROSA located in Western Yakutia. The division develops the Udachnaya and Zarnitsa kimberlite pipes, Dellyuvialnaya and Ruchey Piropovy placer deposits. Its share in ALROSA Group’s production totaled 11% in 2016. Diamond output at the Udachny Mining and Processing Division (MPD) in 2016 amounted to 3.8 million carats.[23]

The Nyurba Mining and Processing Division (MPD)

The Nyurba Mining and Processing Division (MPD) is one of the youngest enterprises of ALROSA. It operates at the Nakyn ore field. It develops the following deposits: Nyurbinsky and Botuobinsky open-pits, and two homonymous alluvial placers. Its share in ALROSA Group’s production totaled 19% in 2017.[23] Diamond output at the Nyurba Mining and Processing Division (MPD) in 2017 totaled 7.7 million carats.[23]

Core business related affiliates and controlled companies[edit]

OJSC Almazy Anabara

The company was established in January 1998[41] as LLC Almazy Anabara for the purpose of alluvial diamond mining in the Anabar ulus (far north-west of Yakutia). In August 2004, it was reorganized into OJSC Almazy Anabara. SC Almazy Anabara is one of the leading companies in the Republic of Sakha (Yakutia). It has been a wholly owned subsidiary of ALROSA since 2007.[42]

In 2017, Almazy Anabara and Nizhne-Lenskoye (its subsidiary company acquired in 2013) produced 5.2 million carats of rough diamonds; its share with Nizhne-Lenskoye in ALROSA Group’s production totaled 13% in 2017.[23]

Sociedade Mineira de Catoca (Catoca Ltd.)

Sociedade Mineira de Catoca (Catoca Ltd.) is one of the most high-performance industrial companies in the Republic of Angola. It is the first mining company in Angolan history that started the large-scale mining of the Catoca kimberlite pipe (the Luanda Sul Province), one of the largest diamond primary deposits – the fourth largest in the world. Open Joint Stock Company ALROSA (Russia) owns 32.8% of the Catoca Ltd. shares.[43]

Public Joint Stock Company Severalmaz

Public Joint Stock Company Severalmaz was established in March 1992 with a purpose to develop Europe’s largest primary diamond deposit – the Lomonosov field, and is one of the youngest mining enterprises in Russia.[44] PJSC Severalmaz, in which ALROSA owns 99.6% of shares, is engaged in the development of Lomonosovskoye deposit in the Arkhangelsk Region.[citation needed] It is one of the Company’s key development projects. Share in ALROSA Group’s production totaled 7% in 2017.[23]

Public Joint Stock Company ALROSA-Nyurba

The company was established in 1997. It holds the mining licenses for the Nyurbinskoye and Botuobinskoye primary deposits, and same-name placers closely associated with pipes. ALROSA owns 97,48% of interest in PJSC ALROSA-Nyurba which operates in the Nyurba District of the Republic of Sakha (Yakutia).[45] The operator of the ALROSA-Nyurba development and mining projects, under the services agreement, is Nyurba Mining & Processing Division (MPD) of ALROSA. Share of Nyurba MPD in ALROSA Group’s production totaled 20% in 2017.[23]

Financial indicators[edit]

- Reporting standards: IFRS

- Auditor: PWC – no remarks

- Unit of measurement: RUB bn

| 2015[46] | 2016[47] | 2017[23] | |

| Total Assets | 435 | 473 | 428 |

| Liabilities | 228 | 179 | 86 |

| Equity | 152 | 257 | 267 |

| Proceeds | 225 | 317 | 275 |

| Profit | 32 | 133 | 79 |

| Shares | 7364965630 | 7364965630 | 7364965630 |

| Earnings per share | 4.21 | 17.85 | 10.47 |

2017 Pink Diamond find[edit]

On 21 September 2017, TASS news agency reported Alrosa’s most expensive gem to date, a 28.65 carat pink diamond. The largest pink diamond previously mined by Alrosa weighed 3.86 carats, one of a total of only three others that the company has mined of over two carats each during the past eight years. The gem is reported to be of jewelry quality, measuring 22.47 x 15.69 x 10.9 millimetres, with a saturated pink tone and practically no defects, according to Alrosa.[48] The pink diamond was mined by subsidiary Almazy Anabara, which operates the Severalmaz kimberlite pipes and placer deposits near riverways in the northwest part of Yakutia.[49]

Sales and Marketing[edit]

Rough diamonds at Diamond Sorting Centre (DSC), Mirny, Yakutia

Alrosa’s trading policy is regulated by the Regulations on Procedures and Conditions of Selling Natural Diamonds drafted jointly with Federal Antimonopoly Service of Russia (FAS).[50]

In 2012, Alrosa signed a long-term agreement for the supply of rough diamonds with Belgium’s Laurelton Diamondsa Inc., a subsidiary of Tiffany & Co.[51] According to the terms of the three-year trade agreement Tiffany & Co. can annually purchase rough diamonds worth at least 60 million U.S. dollars.[52][53]

ALROSA actively supports Russian government bodies in their efforts to achieve the goals and implement the requirements of the Kimberley Process by various means, including taking a strong and principled position to not supply rough diamonds to legal entities and individual business people if they:[54]

- come from a country that is not an official member of the Kimberley Process;

- do not comply with the international Kimberley Process Diamond Certification Scheme (KPCS);

- violate the procedure for separate sales of natural, synthetic and treated natural diamonds and their end products established in the global practice;

- violate the requirements of tax, customs and other legislation;

- are in the process of restructuring, liquidation or insolvency;

- have provided inaccurate information about themselves.

Financial results[edit]

- In 2017, ALROSA exceeded that year’s target by producing 39.6 million carats of diamonds, which is a 6% improvement from a year earlier.[55]

- The diamond sales of ALROSA Group exceeded 41 million carats in 2017, which is a 3% increase compared to the previous year.[56]

- In 2017, the company’s revenue was RUB 275.4 billion, EBITDA was RUB 126.9 billion, net profit was RUB 78.6 billion.[57]

- ALROSA market capitalization in 2017 was RUB 553 billion or US$9.59 billion as of the end of the reporting period.[23]

Links to the Icelandic financial crisis[edit]

Document trail showed that Alrosa’s Luxembourg-registered subsidiary Alrosa Finance was partially owned by Shapburg Limited and Quenon Investments Limited. Both companies are related to other Icelandic companies. The finding was reported in 2005 in Denmark.[58]

See also[edit]

- Diamonds as an investment

- Kremlin Diamond Fund

Notes[edit]

- ^ With the collapse in world oil prices beginning on 13 September 1985 when Saudi Arabia’s Minister of Petroleum Sheikh Yamani announced a new oil policy and that Saudi Arabia would increase its production and which, over the next six months, oil production in Saudi Arabia rose tremendously and the Soviet Union, which was heavily dependent upon oil sales to support its interests, encountered enormous financial difficulties.[9][10]

- ^ According to Andrey Illarionov, the Soviet Union received a $1.7 billion loan in 1990 from Saudi Arabia, United Arab Emirates, and Kuwait as payment for the Soviet Union’s veto of Desert Storm which removed Saddam Hussein.[12]

References[edit]

- ^ a b c d e «IFRS Consolidated Statements for Q4&12M 2020» (PDF). ALROSA. 2 March 2021. p. 68. Retrieved 2 March 2021.

- ^ Staff (10 March 2013). «Fyodor Andreev: «We will continue to focus on our core business of exploration, mining and sale of rough diamonds»«. Rough and Polished. Moscow.

- ^ «Cleary and White & Case shine for diamond maker on $1.5bn Russian IPO». Legal Week. United Kingdom. October 11, 2013.(subscription required)

- ^ «2017 global natural diamond production forecasted at 142M carats worth $15.6B | MINING.com». MINING.com. Retrieved 2018-09-24.

- ^ «Metals and mining in Russia» (PDF). investinrussia.com.

- ^ a b c «History | Alrosa». eng.alrosa.ru. Retrieved 2020-02-11.

- ^ Srinivas, Nidhi Nath (2013-03-24). «De Beers fighting to restore monopoly; challenges lie ahead». The Economic Times. Retrieved 2020-02-11.

- ^ «Competition: De Beers’ commitment to phase out rough diamond purchases from ALROSA made legally binding by Commission decision». Commission Européenne. Retrieved 4 September 2018.

- ^ a b Илларионов, Андрей (Illarionov, Andrey) (12 February 2012). «Падение нефтяных цен и академических репутаций: Краткая биография одной дезинформации (page 1)» [Falling oil prices and academic reputations: Brief biography of one disinformation (page 1)] (in Russian). Archived from the original on 2022-03-26. Retrieved 7 April 2022.

- ^ a b Илларионов, Андрей (Illarionov, Andrey) (12 February 2012). «Падение нефтяных цен и академических репутаций: Краткая биография одной дезинформации (page 2)» [Falling oil prices and academic reputations: Brief biography of one disinformation (page 2)] (in Russian). Archived from the original on 2022-03-26. Retrieved 7 April 2022.

- ^ a b c Кротов, Николай (Krotov, Nikolai) [in Russian]. ««Путь Геракла : история банкира Виктора Геращенко, рассказанная им Николаю Кротову» – читать» [The Way of Hercules: the story of the banker Viktor Gerashchenko, told by him to Nikolai Krotov]. knigosite.org (in Russian). Archived from the original on 19 March 2022. Retrieved 7 April 2022.

- ^ Сотник, Андрей (Sotnik, Andrey) (1 April 2003). «Саддаму было у кого учиться: Деньги, пропавшие во время российского дефолта, возможно, найдут на счетах тех же банков, которые обслуживали Саддама Хусейна» [Saddam had someone to learn from: Money missing during the Russian default may be found in the accounts of the same banks that served Saddam Hussein]. Московские новости 31 26 (mn.ru) (in Russian). Archived from the original on 2 September 2003. Retrieved 7 April 2022. Alternate archive and another alternate archive

- ^ «History». ALROSA. Retrieved 4 September 2018.

- ^ a b Merket, Hans (September 2022). «Russian diamonds and the war in Ukraine» (PDF). Antwerp: IPIS. pp. 8–10. Retrieved 24 November 2022.

- ^ «ALROSA’s Udachny Mine: A Diamond Story». Mining Global. Retrieved 4 September 2018.

- ^ a b c Golubkova, Katya (21 August 2010). «Putin vows $1 bln support for diamond miner Alrosa». Forbes. Archived from the original on August 26, 2009. Retrieved 1 October 2010.

- ^ «Alrosa IPO Nets $1.3Bln», The Moscow Times, 29 October 2013.

- ^ «Russian firms raise billions». issuu.com. 23 November 2013.

- ^ «Russia fetches $1.3bn in Alrosa’s shares sale». www.mining.com. November 23, 2013.

- ^ «Alrosa Share Offering Attracts Oppenheimer, Lazard Funds», Bloomberg, 28 October 2013.

- ^ «Russian diamond miner Alrosa raises $1.3 billion in share sale», Bloomberg, 28 October 2013.

- ^ Overland, Indra (2016). «Ranking Oil, Gas and Mining Companies on Indigenous Rights in the Arctic». ResearchGate. Arran. Retrieved 2 August 2018.

- ^ a b c d e f g h i j k l m «Annual report, 2017» (PDF).

- ^ «ALROSA — More than 500 social and charitable initiatives in 2017 | Diamond Producers Association». Diamond Producers Association. Retrieved 2018-09-24.

- ^ «ALROSA — More than 500 social and charitable initiatives in 2017 | Diamond Producers Association». Diamond Producers Association. Retrieved 2018-09-24.

- ^ «ALROSA becomes a certified member of the RJC», RUstocks.com. December 12, 2017. Retrieved January 26, 2020.

- ^ «India and ALROSA Sign Diamond Trade Cooperation Agreement». www.idexonline.com. Retrieved 2018-09-24.

- ^ a b «ALROSA enters the Top-5 of sustainability rating «Polar Index» | MINING.com». MINING.com. Retrieved 2018-10-25.

- ^ «ALROSA leads in social investments». 2017-09-07. Retrieved 2018-09-24.

- ^ «ALROSA Leads Peers in Social Investments According to PwC Research». gjepc.org. Retrieved 2018-09-24.

- ^ ««Прозрачность корпоративной отчетности»: доклад «Трансперенси Интернешнл – Россия»«. Retrieved 2018-09-24.

- ^ Overland, I., Bourmistrov, A., Dale, B., Irlbacher‐Fox, S., Juraev, J., Podgaiskii, E., Stammler, F., Tsani, S., Vakulchuk, R. and Wilson, E.C. 2021. The Arctic Environmental Responsibility Index: A method to rank heterogenous extractive industry companies for governance purposes. Business Strategy and the Environment. 30, 1623–1643. https://onlinelibrary.wiley.com/doi/10.1002/bse.2698

- ^ «FACT SHEET: Joined by Allies and Partners, the United States Imposes Devastating Costs on Russia». The White House. Retrieved 25 February 2022.

- ^ Rankin, Jennifer (20 November 2022). «Belgium’s trade in Russian diamonds continues despite moral pressure». the Guardian. Retrieved 24 November 2022.

- ^ «Yakutia Not Planning to Privatize Stake in ALROSA». The Diamond Loupe. 2017-03-30. Retrieved 2018-09-24.

- ^ «Sergey Ivanov elected as President of ALROSA». www.rough-polished.com. Retrieved 2018-09-24.

- ^ «Yakutia produced 10.8% more diamonds in H1». www.rough-polished.com. July 10, 2015.

- ^ «Mining | Alrosa». eng.alrosa.ru. Retrieved 2021-12-15.

- ^ a b «ALROSA rough diamond reserves grew to almost 1.2 billion carats in 2017 | MINING.com». MINING.com. Retrieved 2018-09-24.

- ^ «ALROSA Subsidiaries» Archived 16 January 2014 at the Wayback Machine, 12 December 2009.

- ^ «Terms of Service Violation». www.bloomberg.com. Retrieved 2018-09-24.

- ^ «Tacy LTD — ALROSA CONSOLIDATES TOTAL SHARES OF ANABAR DIAMONDS WITH NEWLY ACQUIRED 49% STAKE». www.diamondintelligence.com. Retrieved 2018-09-24.

- ^ «ALROSA To Increase Stake in Angola’s Catoca to 41%, Commercial Prod’n at Luaxe after 2020». The Diamond Loupe. 2017-11-15. Retrieved 2018-09-24.

- ^ «Terms of Service Violation». www.bloomberg.com. Retrieved 2018-09-24.

- ^ «The Supervisory Board of ALROSA approved the purchase of 10% of shares of ALROSA-Nyurba from Yakutia».

- ^ «Annual report, 2015» (PDF).

- ^ «Annual report, 2016» (PDF).

- ^ «Russia’s Alrosa mined all-time largest pink diamond in its history». TASS. 2017-09-21.

- ^ The Siberian Times «Record pink rough diamond found by Alrosa subsidiary in Siberia; 22 September 2017. Accessed 25 September 2017.

- ^ «FAS Russia agreed with ‘ALROSA’ OJSC the Regulations on Procedures and Conditions of Selling Natural Diamonds» Archived 16 January 2014 at the Wayback Machine, 25 July 2012.

- ^ «ALROSA Signs Supply Deal with Tiffany», Rapaport, 28 November 2012.

- ^ «Alrosa to Sell Rough Diamonds to Tiffany», The Moscow Times, 29 November 2012.

- ^ «ALROSA has signed contract with Tiffany & Co», 30 November 2012.

- ^ «Business Ethics». www.sr2012.alrosa.ru. Retrieved 2018-09-24.

- ^ «ALROSA’s Diamond Production Increases 6% to 39.6M Cts in 2017, Sales Down Slightly». The Diamond Loupe. 2018-01-26. Retrieved 2018-09-24.

- ^ «ALROSA’s Diamond Production Increases 6% to 39.6M Cts in 2017, Sales Down Slightly». The Diamond Loupe. 2018-01-26. Retrieved 2018-09-24.

- ^ «Alrosa posts FY 2017 net profit of RUB 78.6 billion | Molva». molvanews.com. Archived from the original on 2018-09-24. Retrieved 2018-09-24.

- ^ «Россия желает спасать Исландию из-за давних офшорных связей чиновников и бизнесменов». The New Times. 2008-10-21.. Another copy: «Зачем Россия спасает Исландию». Rususa. 2008-10-21. Archived from the original on 2011-07-15.. An automatic translation: «Discussion of the relationship between Iceland and Russia from the Russian newspaper». Archived from the original on 2008-10-23. Retrieved 2010-04-07.

Для «Алросы» 2016 год был богат на события: открытие центра во Владивостоке, приватизация 10,9% акций, отмена экспортной пошлины. Forbes разобрался, как все это сказалось на ее бизнесе

Белое трехэтажное здание на северной окраине Москвы по адресу ул. Смольная, 12, в стиле модерн с виду напоминает большой советский дом культуры. Попасть внутрь этого здания можно только по спецпропуску. Главный вход ведет в просторный холл, в центре которого расположены стеллажи с ювелирными изделиями, а по периметру — небольшие офисы для осмотра драгоценностей. Второй этаж — это производственная зона с семиметровыми потолками: здесь гранят алмазы.

В советские годы в здании на Смольной располагалось производство московского гранильного завода «Кристалл», а сейчас помещение принадлежит ОАО «Алмазный мир» (52,37% — у Росимущества, остальное — у «Алросы» и нескольких миноритариев). В 2002 году под крышу «Алмазного мира» перебрались Гохран, Центральная акцизная таможня, Пробирная палата и таможенный брокер ТБСС. До последнего времени оформить ввоз и вывоз всех видов драгоценных камней и металлов, пройти госконтроль можно было исключительно здесь.

В сентябре 2016-го заработал еще один спецпост — на Дальнем Востоке. «Владивосток логичнее вписывается в структуру торговых отношений между Якутией (центр добычи «Алросы». — Forbes) и Китаем, чем, например, Антверпен», — заявил в сентябре вице-премьер Юрий Трутнев на открытии алмазной биржи во Владивостоке. Трутнев, полпред президента в Дальневосточном федеральном округе, имеет «наивысшее влияние» в «Алросе», рассказывают источники, близкие к акционерам компании. Каждый понедельник президент «Алросы» Андрей Жарков, вступивший в должность в апреле 2015-го, докладывает Трутневу о состоянии дел.

Для компании 2016 год был особенно богат на события: открылся алмазный центр во Владивостоке, прошла приватизация 10,9% акций, была отменена экспортная пошлина на алмазы, готовились совместные проекты в Африке. Forbes выяснял, кто зарабатывает на последних изменениях в «Алросе».

Специальный брокер

Идею развития алмазного кластера в Приморье приписывают Трутневу. Но занимается проектом ТБСС — тот же таможенный брокер, что оформляет алмазы на Смольной, именно ему принадлежит ООО «Евразийский алмазный центр». Компания будет сдавать резидентам кластера площади в аренду, заниматься перевозками, таможенным оформлением и хранением ценных грузов, пояснил Forbes гендиректор Евразийского алмазного центра Евгений Сачков.

Через ТБСС проходит практически весь экспортный поток алмазов, говорит эксперт отраслевого агентства Rough & Polished Сергей Горяинов. Исторически «Алроса», крупнейший экспортер алмазов, эксклюзивно сотрудничает с ТБСС. Это подтверждает человек, близкий к акционерам алмазной монополии. По его словам, стоимость услуг ТБСС не превышает 100 млн рублей в год. Выручка ТБСС за 2015 год составила 1,18 млрд рублей, чистая прибыль — 405 млн рублей, следует из данных СПАРК.

ТБСС в 1990-х годах учредили выходцы из государственной спецсвязи, аббревиатура в названии компании расшифровывается как «Таможенный брокер спецсвязи», рассказали Forbes участники алмазного и логистического рынков. По данным СПАРК, соучредителем ТБСС в 2002 году был Михаил Полетаев, полный тезка которого в конце 1990-х работал первым заместителем начальника Главного центра специальной связи (ГЦСС), а в 2007 году был и. о. начальника ГЦСС. Нынешний основной владелец ТБСС Сергей Хирьяков также выходец из спецсвязи, рассказывают двое его знакомых. В 1999 году якутское информагентство ЯСИА называло Сергея Хирьякова заместителем начальника ГЦСС по международным отношениям и таможенным операциям. Как его компании удалось фактически монополизировать оформление алмазного экспорта?

ТБСС выполняет свою функцию четко, свидетельствует один из участников алмазного рынка: «В тот же день, как [в ТБСС] уходит товар, я получаю документы». Услуги ТБСС обходятся не дороже $2500 на $1 млн стоимости товара (0,25%), отмечает он. ТБСС — один из старейших и крупнейших брокеров, но не единственный, отмечает президент ювелирной компании «Алмаз-холдинг» Флун Гумеров.

Конкурентное преимущество ТБСС дала прописка в «Алмазном мире». Процедуры госконтроля фактически проходят на территории ТБСС, поэтому ценности в обязательном порядке помещаются на склады брокера. Таким образом, брокер может влиять на время оформления грузов и затягивать его, если этот груз везет конкурент, сетует менеджер компании, занимающейся перевозкой драгоценностей. По сути, альтернативы ТБСС нет, ведь его склад — единственное место, где присутствуют контролеры Гохрана (осуществляет госконтроль за оборотом алмазов), объясняет один из конкурентов брокера. Во всем мире таможенными брокерами выступают мировые перевозчики драгоценностей: Brink’s, Malca-Amit, Ferrari. ТБСС же занимается только таможенным оформлением, а для перевозки привлекает сторонние компании. «Это откровенный фарс», — считает президент алмазодобывающего холдинга African Mining Company (AMC) Олег Ханукаев.

Такой подход соответствует мировой практике, отмечает в интервью Forbes руководитель Гохрана Андрей Юрин, например, по аналогичной схеме реализован алмазный центр в Антверпене. Основной владелец ТБСС Хирьяков хорошо знаком с первым заместителем Юрина Андреем Кутеповым, который курирует в Гохране таможню, отмечает его знакомый.

«Алмазный мир» стал прообразом алмазного центра во Владивостоке, говорит представитель «Алросы». Для Минфина появление ТБСС на спецпосту Владивостока стало неожиданностью. «Мы не принимали участия в принятии этого решения, но раз никаких нарушений нет, то пускай», — говорит в интервью Forbes замминистра финансов Алексей Моисеев. ТБСС и «Алроса» договорились об этом после совещания у вице-премьера Трутнева, ответила Forbes пресс-служба алмазной монополии. «С точки зрения «Алросы» чем проще, тем лучше», — поясняет человек из сбытового подразделения алмазной компании.

Двор алмазного короля

Создание алмазного кластера во Владивостоке наделало много шума, констатирует Ханукаев: «Эта красивая история позволила «Алросе» пролоббировать изменения в законодательство». К моменту открытия второго спецпоста по таможенному оформлению вывоза алмазов российские власти сняли ограничения на экспорт крупных алмазов и по договоренности с ВТО отменили экспортную пошлину. «Поражает скорость, с какой принимаются решения», — признает один из участников рынка. По словам собеседника Forbes, они давно зрели в «Алросе», но «реализовались максимально быстро и все сразу». Экспорт алмазов сильно упростился, констатирует Ханукаев.

«Наша цель — увеличить прямую реализацию в Китай и страны Азиатско-Тихоокеанского региона минимум в два-три раза», — рассказал Forbes президент «Алросы» Андрей Жарков. В 2015 году продажи в Китай и Индию принесли «Алросе» 44 млрд рублей, или 20% выручки, следует из МСФО компании. Законодательные инициативы позволят «Алросе» нарастить экспорт алмазов на 20–25%, или примерно на $1 млрд, прогнозирует Ханукаев.

Почти 70% мирового рынка бриллиантов занимают индийские производители. Зачастую они продают ограненные камни на 20–25% дешевле рынка, рассказывает гендиректор смоленского завода «Кристалл» Максим Шкадов: «Им нужны наличные, чтобы закрыть кредит и получить следующий. Иначе им грозит банкротство». И первым резидентом алмазного кластера во Владивостоке стала индийская гранильная компания Shree Ramkrishna Export Private. Индийская группа KGK Diamonds заявила о планах инвестировать до $8 млн в новое производство во Владивостоке. Иностранцы организуют переработку в России только ради льготного доступа к сырью, уверен вице-президент Российской ассоциации производителей бриллиантов Арарат Эвоян. KGK уже попросила у «Алросы» заключить пятилетний контракт (сейчас максимум — три года) и увеличить объем продаваемого сырья. Группа ежегодно закупает у «Алросы» алмазов на $200 млн. В список долгосрочных клиентов «Алросы» входят сразу три компании группы KGK. Так же широко среди клиентов «Алросы» представлены структуры израильского миллиардера и давнего знакомого Трутнева Льва Леваева.

В 2016 году Леваев с состоянием $1 млрд вошел в мировой рейтинг Forbes и занял 15-е место в израильском списке. На сайте LLD Diamonds, управляющей алмазными проектами Леваева, миллиардера называют «алмазным королем», а саму компанию — крупнейшим в мире частным производителем бриллиантов. Компания также указывает, что Леваев «сделал себе имя на том, что потеснил алмазный картель De Beers, самостоятельно заключая сделки с алмазодобывающими странами, такими как Россия и Ангола».

Именно алмазы свели Леваева с Юрием Трутневым. Отношения между ними были деловыми, они хорошо знали друг друга с середины 1990-х годов, когда Трутнев, будучи мэром Перми, побывал в Израиле на производстве Леваева, рассказывает бывший губернатор Пермской области (сейчас Пермский край) Геннадий Игумнов, которого Трутнев сопровождал в той поездке. Пермские чиновники и Леваев договорились тогда создать гранильное предприятие «Кама-Кристалл», ставшее в дальнейшем монополистом по огранке пермских алмазов — близких по качеству к намибийским, утверждает Игумнов. А когда Трутнев занял губернаторское кресло, Леваев получил контроль и над пермским добытчиком «Уралалмаз». В 2013 году «Уралалмаз» исчерпал запасы и стал банкротом. «Кама-Кристалл» был ликвидирован в 2014 году.

После того как Трутнев стал куратором «Алросы», дела Леваева на российском алмазном рынке пошли в гору. В 2014 году в списке долгосрочных клиентов «Алросы» значилась лишь одна структура миллиардера — московский огранщик «Руиз Даймондс». Спустя год помимо «Руиза» в список вошли LLD Diamonds и якутское ООО «Туналгы», аффилированное с Леваевым. Кроме того, в октябре 2015 года ООО «УралТрансСервис» победило в аукционе на разработку алмазного месторождения в Пермском крае с общими запасами более 1 млн карат. До августа 2013 года компания принадлежала «Уралалмазу», а затем досталась московскому «АВ-Инвест». Его владелец и гендиректор Михаил Медведев возглавляет ГК «Руиз» Леваева и входит в совет директоров его «Московского ювелирного завода». Кроме того, «АВ-Инвест» прописан по одному адресу с ГК «Руиз», совпадают и телефоны.

Жарков подтвердил Forbes, что сейчас среди долгосрочных клиентов «Алросы» значатся три компании Леваева. При этом он отметил, что LLD является долгосрочным клиентом с 2012 года, а «Туналгы» — давний клиент «Алросы» по разовым сделкам. По словам Жаркова, «Алроса» «старается реализовывать в одни руки не более $20 млн в месяц». Каждое из двух российских предприятий Леваева закупает у «Алросы» алмазы на $2–3 млн в месяц, отмечает он. Получается, структуры израильского миллиардера могут иметь доступ к алмазам «Алросы» примерно на $300 млн в год.

Последние лет пять у Трутнева нет никаких отношений с Леваевым, утверждает человек из окружения вице-премьера. А израильский бизнесмен и без Трутнева давно и активно сотрудничает с «Алросой». И это касается не только бриллиантов. В начале 2014 года «Алроса» за $91,5 млн купила 11 000 кв. м в комплексе «Аквамарин» на Озерковской набережной у AFI Development. Эта девелоперская компания принадлежит Леваеву. По сути, жилые апартаменты пришлось переделать в офис, жалуется сотрудник «Алросы». На ремонт ушло почти 2 млрд рублей, следует из данных госзакупок.

Алмазный центр во Владивостоке открыл Леваеву еще один путь к сырью «Алросы». LLD Diamonds стал крупнейшим покупателем на первом аукционе алмазной биржи, скупив почти половину алмазов. Аукционы на площадке Евразийского алмазного центра станут регулярными, говорил Жарков. Знакомство Леваева с Трутневым никак не повлияло на взаимоотношения с «Алросой», а на аукционах нельзя выстроить постоянный бизнес, сказал Forbes гендиректор «Руиз Даймондс» Валерий Морозов. Леваев не ответил на вопросы и отказался от общения с Forbes, передал его представитель.

Тень Керимова

«Если никаких мер принято не будет, мы после 2021 года уйдем в Африку», — ошарашил вице-президент «Алросы» Ринат Гизатулин участников форума «Геологоразведка-2016», состоявшегося в сентябре. Там себестоимость геологоразведки в 14 раз дешевле, чем в России, объяснил он. Налаживать связи с Африкой президент «Алросы» Андрей Жарков ринулся едва ли не сразу после назначения. Всего через два месяца он уже встречался с Мануэлом Висенте, вице-президентом Анголы, где «Алроса» участвует в нескольких проектах. Вместе с Жарковым в Анголу вылетела целая команда из золотодобывающей компании Polyus Gold, рассказывает источник, близкий к акционерам «Алросы». Контрольный пакет Polyus Gold принадлежит Саиду Керимову, сыну бизнесмена Сулеймана Керимова.

На следующий день после встречи Жаркова с Висенте ангольская пресса сообщила, что «Алроса» запланировала в стране масштабные инвестиции, в частности в проект по разработке алмазного рудника Луаше (Luaxe) общей стоимостью $1 млрд. «Алроса» может получить до 30% в проекте и претендует на запасы до 350 млн карат, рассказал Forbes Жарков. Текущие запасы компании оцениваются в 0,66–1 млрд карат алмазов.

Спустя несколько месяцев был опубликован декрет президента Анголы, из которого следовало, что «Алроса» и ангольская государственная Endiama договорились о запуске Луаше. В числе прочих инвесторов президент Анголы указал Polyus Gold.

Керимов интересовался «Алросой» с 2011 года. Тогда правительство рассматривало вопрос о полной приватизации компании, и Керимов намеревался ее выкупить. У бизнесмена были серьезные амбиции, утверждает федеральный чиновник: «Он хотел не просто конкурировать с De Beers и Anglo American, у него была стройная концепция, как Россия могла доминировать на мировом алмазном рынке». Керимов заручился поддержкой первого вице-премьера Игоря Шувалова, но сделка сорвалась. Глава Якутии Егор Борисов рассказал Forbes, что был против полной приватизации «Алросы» и обратился лично к Путину. Внимание президента на низкую оценку «Алросы» (около $9 млрд) обратил и глава Минфина Алексей Кудрин. В итоге на продажу было выставлено лишь 16% компании. Керимов потерял интерес к сделке и перед IPO продал принадлежавший ему пакет (1%) «Алросы».