Купить квартиру на этапе строительства обходится на порядок дешевле, чем после сдачи дома в эксплуатацию. Но покупатель рискует: застройщик может не завершить строительство или затянуть его на неопределенный срок. Аккредитованный застройщик – это выбор, который позволит уменьшить риски.

Что такое аккредитация

Дом не аккредитован: что это значит

Такая характеристика означает, что банк не готов выделять кредиты под квартиры в новостройке конкретной строительной компании. Причин для отказа в аккредитации несколько:

- застройщик мало известен на рынке и не имеет устойчивой положительной репутации;

- у застройщика плохая репутация – есть жалобы, которые рассматриваются в суде или замороженное строительство;

- строительство новостройки, в которой начали продавать квартиры еще не начато;

- темпы строительства не удовлетворяют банк.

Преимущества аккредитации застройщика для дольщиков

Покупателю не обязательно быть финансовым или юридическим экспертом, чтобы рассчитать степень своих рисков. За него анализ документов и рисков проделали банки, сэкономив и время, и деньги.

Новостройки аккредитованных застройщиков участвуют в ипотечных программах с государственной поддержкой, а также в ипотечных программах банков, которые аккредитовали компанию. Господдержка – это безвозвратная сумма, которую получает заемщик от государства, чтобы погасить часть стоимости квартиры. Аккредитация жилья – это всегда дополнительные гарантии и дополнительные финансовые выгоды для заемщика.

Если с тем, что значит аккредитация застройщика в банке все понятно, то стоит разобраться с тем, что значит «дом аккредитован». Банк не аккредитует строительную компанию раз и навсегда, а рассматривает ситуацию для каждого строящегося дома отдельно. Для аккредитации дома нужно, чтобы строители построили 30-50% от общего объема проекта.

Как получить аккредитацию у банка застройщику домов

Процесс аккредитации застройщиков банками не регулируется Федеральными законами. А значит, требования к строителям выдвигаются каждым банком отдельно. В основном оценивается строительный опыт. Каждой компании присваивается значение от А до Е. Тем, кто только появился на рынке, присваивают рейтинг А. Долгожителям строительного бизнеса, которые всегда заканчивают стройку в срок, присваивают рейтинг Е. Аккредитация застройщиков в банке по категории Е означает, что за 10 лет компанией построено не менее 20 домов, к которым нет претензий. Строителю с рейтингом А нужно:

- построить от 30% до 50% от запланированного объема стройки;

- иметь на счету не менее 10% от рыночной стоимости дома;

- соответствовать требованиям ФЗ №124 «Об участии в долевом строительстве»;

- иметь хорошие показатели в финансовой отчетности;

- не иметь проигранных судебных разбирательств, связанных со строительной деятельностью компании.

Если все в порядке, то это значит, что ЖК будет аккредитован банком.

Аккредитация застройщика в банке: список документов

От строительной организации требуется предоставить:

- учредительные документы;

- лицензию на строительную деятельность;

- документы по земельному участку, в т. ч. кадастровый план, договор аренды участка, разрешение на строительство;

- заключение экологической экспертизы;

- документы по дому – проектную декларацию, план строительства, фотографии со строительной площадки;

- бухгалтерскую отчетность по форме 1 и 2.

Список документов для аккредитации застройщика в банке тоже не устанавливался государством. У каждой финансовой организации свои требования. Кроме того, от застройщика с категорией А могут потребовать больше документов, доказывающих финансовые возможности компании, чем от строителей с категорией Е.

Где узнать, аккредитован ли застройщик

Застройщик не обязан информировать покупателя о наличии аккредитации. Но на сайте большинства фирм эта информация указана вместе с лицензиями. Также узнать больше об аккредитации строительных компаний можно:

- на портале «Наш дом.рф», где имеется информация обо всех строящихся домах;

- на сайте арбитражных судов, где есть сведения обо всех исках, предъявленных к строительным организациям;

- на сайте ЕРЗ – едином ресурсе застройщиков, где указана степень надежности компании.

Проверить наличие долгостроев за строителями можно через Единый реестр проблемных объектов. Посетитель выбирает регион, чтобы получить список замороженных объектов строительства. Там же имеется каталог строящихся новостроек, в котором тоже можно почерпнуть информацию о доме, в котором планируется брать квартиру.

Как застройщику получить аккредитацию в банке

Узнать, как получить аккредитацию строительной компании можно в банке. Финансовые организации публикуют требования к строителям на сайтах. После ознакомления с условиями, строительная компания готовит пакет документов, заполняет заявку и направляет ее в банк. Срок рассмотрения устанавливается индивидуально. Для строителей категории Е – 2-3 дня. Для остальных дольше, т.к. банк более тщательно проверяет документы. Аккредитация застройщика банком включает проверку финансовой и юридической надежности, опыта и репутации.

Что происходит после аккредитации

Положительный результат аккредитации жилья не значит, что застройщик может успокоится и замедлить стройку. Представители банка постоянно следят за ходом строительства. Информацию отслеживают через сайт застройщика, информацию с видеокамер, установленных на строительной площадке, а также отслеживается финансовое благополучие компании по отчетности. Если аккредитованный застройщик испытывает трудности, то это значит, что банк вправе отозвать аккредитацию или приостановить ее действие до выхода из кризиса.

Существуют ли застройщики без аккредитации

Когда покупатель пытается уточнить, аккредитован ли дом банком, он может столкнуться с объяснениями менеджера о том, что «документы на рассмотрении» и, что аккредитация вот-вот завершится. Если по новостройке только открыли продажи, то такая ситуация возможна. Поэтому стоит подождать, прежде чем вложить деньги.

Но если продажи открыты давно, то факт того, что новостройка не аккредитована банком, должен насторожить. Банк либо обнаружил риски и отказал, либо дал застройщику время, чтобы устранить выявленные недостатки. Однако на рынке достаточно новостроек, чтобы не ввязываться в сомнительную сделку, когда аккредитация застройщика задерживается.

Когда аккредитация бесполезна для покупателя

Аккредитация застройщика в банке не значит, что покупатель может позволить себе быть беспечным. Банк может быть владельцем строительной компании или инвестором. Следовательно, с застройщиком, который аккредитован только одним банком нужно проявить бдительность и проверить информацию о нем на всех вышеперечисленных сайтах: «Наш дом.рф», ЕРЗ, и т.д. Важна и ситуация на стройплощадке. Если там нет техники и людей или строители срывают сроки, то это должно настораживать. Стоит выяснять подобную информацию до внесения средств и заключения договора.

Эскроу-счета и аккредитация жилья: как они взаимосвязаны

Покупателю рекомендуется выяснить, продают ли квартиры в новостройке через эскроу-счета. Это способ депонирования средств, при котором покупатель:

-

1

берет кредит в банке, чтобы рассчитаться за ипотеку;

-

2

переводит средства застройщику на эскроу-счет, где они будут храниться до сдачи дома в эксплуатацию (только тогда застройщик сможет снять деньги со счета!).

Этот способ уменьшает риски потери средств банком до 0. И он намного эффективнее аккредитации застройщика. Но стоит учесть, что в этом случае застройщик строит дом полностью за счет собственных средств. Позволить себе такой шаг могут только крупные компании с высокой финансовой устойчивостью.

Аккредитация ипотеки в банках: что это

Это разговорный термин, которым иногда заменяют «аккредитацию новостройки» или «аккредитацию застройщика». Банки выдают ипотечные кредиты только в тех новостройках, которые аккредитованы.

Зная, что означает аккредитация банком новостройки, покупатель становится более осведомленным. Одобрение застройщика несколькими банками позволяет сохранить нервы, деньги и въехать в новое жилье в те сроки, которые указаны в объявлении о продаже квартир строительной компанией.

Преимущества и особенности банковской аккредитации новостроек

- Подробности

- Опубликовано 11.12.2013 08:05

На отечественном рынке жилищного кредитования год от года отмечаются все более цивилизованные факторы развития. Так российскими законодателями постоянно совершенствуются механизмы по надежной защите, как самих заемщиков, так и кредитующих банков.

Касаясь ипотеки, наиболее действенного сегодня средства в приобретении жилья, ее доступно оформить, как на готовое жилье, так и на квартиры в новостройке: законченной строительством, и находящейся в стадии строительства. По второму варианту лишь предполагается более сложный процесс в оформлении залога, каковым является приобретаемая квартира. Ведь банку вначале необходимо одобрить выдачу кредита в отношении непосредственно к строящемуся объекту недвижимости, в котором заемщику предоставляется квартира.

Задачей данной статьи является рассмотрение некоторых аспектов банковской аккредитации строящихся объектов, чтобы получить развернутое представление о том, что представляет собой это понятие и зачем оно нужно не только банку. И, в конечном итоге, какие преимущества, после проведения аккредитации несколькими банками строящегося объекта, открываются перед потенциальными покупателями квартир в новостройке.

Что служит залоговым покрытием в договоре ипотеки?

Отметим сразу — залоговым покрытием ипотеки служит жилье, в целях приобретения которого и оформляется кредит, поэтому его состояние играет решающую роль в принятии банком положительного решения по выдаче средств кредита заемщику. В период оформления ипотеки на готовое жилье банк проводит оценку рыночной стоимости квартиры, оценивает ее ликвидность и перспективы изменения ее стоимости, а затем просто регистрирует залоговое обременение, которым ограничивается реализация прав собственности ее обладателя.

Точкой отсчета в получении кредита служит выделение банком средств на выплату полной стоимости квартиры, которая в результате переходит в собственность заемщика. Однако пока кредит полностью не погашен, квартира остается в залоге у банка, ее нельзя продавать, либо проводить иные процедуры, связанные с отчуждением собственности.

Действия банка при залоге в виде квартиры в новостройке

А вот для оформления договора ипотеки с залоговым покрытием в виде квартиры в новостройке, банку приходится проводить множество дополнительных проверок относительно строящейся недвижимости. Ведь в подобном случае банк в виде залога обладает не имуществом, а только правом требования на квартиру, которая на момент оформления еще не существует. Таким образом, основываясь на договоре с застройщиком, банком выделяется требуемая для покупки квартиры сумма и одновременно регистрируется залоговое обременение на «право требования» (в виде договора долевого участия с застройщиком).

После оформления сдачи жилого дома в эксплуатацию и реализации прав требования (дольщик получил квартиру), в процессе оформлении на эту квартиру прав собственности (государственной регистрации недвижимого имущества), банком относится обременение уже на реально существующую квартиру. А снятие залогового обязательства станет возможным только в результате полного погашения кредита.

Риски банка, принимающего в залог новостройку

До наступления момента оформления прав собственности на квартиру в новостройке, банк несет довольно серьезные риски. Они связаны со следующими возможными обстоятельствами:

- застройщик попал в ситуацию, не позволяющую провести окончание строительных работ;

- отсутствует возможность для своевременной сдачи дома в эксплуатацию;

- регистрация нового объекта затягивается на несколько лет.

И даже если дом построен и введен в эксплуатацию, но квартиры не зарегистрированы в Росреестре, то с юридической точки зрения жилье не будет существовать. Это означает, что банк не в состоянии провести реализацию залога (в случае прекращения платежей по кредиту), как и компенсировать те денежные средства, которые были ранее выданы заемщику. Не исключено, что достроенный или практически достроенный объект может находиться в подобном «подвешенном» состоянии долгие годы.

И все же надо отметить, у кредитных организаций не ослабевает интерес в развитии ипотечного кредитования новостроек, ведь кредитование строящегося жилья предполагает более высокие проценты, чем ипотека на готовые квартиры. Вдобавок многие банки занимаются кредитованием строительных компаний, при этом приобретая статус инвесторов, также работают и с девелоперами.

В работе банков с заемщиками и застройщиками обязательным является наличие договора долевого участия (ДДУ), заключаемого в рамках ФЗ № 214. Этот договор служит единственной формой реализации недвижимости, находящейся в стадии строительства, предполагающей государственную регистрацию документа и обеспечивающей защиту дольщикам на законодательном уровне. Если застройщиком продаются квартиры в строящемся доме с помощью иных схем – банк не вправе предоставлять ипотечный кредит, поскольку для такого случая отсутствуют надлежащие залоговые гарантии.

Чтобы гарантировать себе возврат заемных средств, банку приходится проверять деятельность застройщика, проводить оценку стоимости и ликвидности возводимого жилья, а также все связанные с ним риски. И здесь обычно распространены два способа: проверки и аккредитации.

Проведение проверки отдельно взятой квартиры заемщика – весьма недешевое мероприятие, расходы по которому в итоге несет заемщик: их придется либо оплачивать напрямую, либо они будут заложены в процентную ставку.

Более удачным решением является — аккредитация всего объекта, при котором проверке подвергается весь жилой дом в целом, это позволяет разделить понесенные расходы между всеми заемщиками, при этом существенно снизив стоимость кредита каждому из них.

О банковской аккредитации новостроек и застройщиков

Понятие банковской аккредитации застройщика либо строящегося объекта – служит, по сути, формой одобрения банком выдачи ипотечных кредитов заемщикам на квартиры в рамках данного объекта. При этом банк, выражая свою заинтересованность в выдаче ипотечных кредитов, идет на расходы, связанные с проведением своеобразного аудита новостройки. Банковские службы, ответственные за экономическую безопасность изучают данные застройщика, собирают разнообразные сведения, касающиеся его деятельности.

И в первую очередь проверяется наличие документации, необходимой застройщику для выполнения работ, в состав которой входят:

- Право собственности на земельный участок (или договор долгосрочной аренды);

- Разрешение на проведение строительства (именно жилого дома) на этом участке;

- Полный комплект проектной документации.

Кроме того, банк обязательно интересуется инвесторами проекта, говоря проще — источниками происхождения средств, предназначенными для финансирования строительства жилого дома (это делается на начальном этапе, до того, как осуществляются первые продажи). Производится также и проверка набора документов, по которым предполагается контролировать целевое использование средств дольщиков (это прерогатива государственных органов).

Касаясь в целом процесса строительства, банки обычно воздерживаются от кредитования жилья в новостройках, которые еще находятся в стадии котлована. Сегодня нередки случаи (практикуются все чаще), когда банки участвуют собственными средствами в строительстве жилых домов, на квартиры в них затем и оформляются ипотечные кредиты. В подобных случаях проект однозначно входит в круг объектов аккредитованных этим банком и со своей стороны он также рекламирует строящуюся недвижимость потенциальным покупателям. И надо заметить, что участие в строительстве средств банка, значительно облегчает процесс привлечения потенциальных клиентов – банк вполне способен несколько снизить процентную ставку по ипотеке в целях ускорения продаж.

И все же чаще всего речь об ипотеке заходит, когда строительная готовность объекта приближается к 20 — 30%. Причем и сама аккредитация может распространяться не на весь жилой комплекс в целом, а на его отдельные корпуса. В таком случае объекты аккредитуются частично, по мере сдачи в эксплуатацию корпусов.

Довольно частым является применение ступенчатого подхода к аккредитации – вначале банк проводит аккредитацию самого застройщика (проверяется история, число и качество возводимых ранее объектов, своевременность их ввода в эксплуатацию). Затем уже проверяется возводимые им объекты, после чего выносится решение – какая кредитная программа может быть предложена потребителю по тому или иному объекту. Рассматривается весь комплекс предложений на стадии строительства: о размерах процентной ставки, дополнительных преференциях определенным группам потенциальных заемщиков (молодым семьям, пенсионерам, военнослужащим, и др.).

Заметим, что немногие банки идут на аккредитацию застройщика, которым возводится свой первый объект – они считают это довольно рискованным предприятием. И в данной ситуации застройщику приходится строить дом практически до состояния полной готовности на средства инвесторов, лишь потом производить продажи. И еще — отсутствие аккредитации не обязательно является свидетельством мошеннических намерений застройщика.

Зачастую застройщик предлагает действительно выгодные условия в покупке квартиры, предусматривает рассрочку, и все необходимые документы у него на месте — это только на руку покупателю. Порядочность при формировании выгодных предложений просто необходима застройщику для того, чтобы «войти в рынок». А когда у застройщика нет банковской аккредитации, и при этом предлагается приобретение жилья на стадии котлована по различным схемам, не предусматривающим подписание договора долевого участия – это серьезный повод для покупателя — задуматься о его истинных намерениях.

Воспользоваться главным преимуществом аккредитации

Потенциальным покупателям, желающим приобрести квартиру в конкретной новостройке, сам факт аккредитации объекта банком представляется существенным преимуществом. Поскольку банк располагает всеми необходимыми ресурсами для проведения глубокой проверки строящегося объекта, да и само качество такой проверки существенно отличается от попыток покупателей провести подобную проверку своими силами.

Говоря по существу: если банком рекламируется и предоставляется ипотечный кредит на покупку квартиры в таком доме, значит – велика вероятность тому, что застройщик окажется надежным, а приобретение квартиры не будет сопровождаться неприятными сюрпризами. Поэтому, располагая информацией о том, что банк выражает согласие кредитовать приобретение квартир в новостройке, потенциальному покупателю можно принимать решение о приобретении недвижимости.

Однако не стоит принимать на веру одни лишь словесные декларации застройщика относительно наличия аккредитации его объекта рядом крупнейших банков. Лучший способ убедиться в этом — самим обратиться в названные банки.

Не надо забывать и о наличии разнообразных схем привлечения покупателей, к примеру: менеджер застройщика информирует покупателя о том, что объект «со дня на день» будет аккредитован банком, может и несколькими. На практике это может означать прямо противоположное: процесс аккредитации, возможно, проводился, но либо решение оказалось отрицательным для застройщика, либо затянулось на неопределенный срок (обычно, по вине застройщика).

По поводу аккредитации объекта несколькими банками

Практически всеми банками (за исключением банковских структур, образующих разного рода ассоциации) самостоятельно проводятся проверки объектов в целях аккредитации. И если известно, что новостройка прошла аккредитацию со стороны сразу нескольких крупных, либо средних банков, это означает, что именно столько раз застройщика и его объект проверяли, и каждым из банков выражена уверенность в их надежности.

Это обстоятельство способно повысить рейтинг застройщика, а также в максимальной степени укрепить доверие потенциальных покупателей, как к застройщику, так и непосредственно к объекту.

Если по новостройке не имеется банковской аккредитации вообще – это также может означать начальную стадию продаж, как и то, что банки еще не успели провести проверку. Однако если продажи открыты уже давно – с большой вероятностью можно полагать, что банки проводили проверку, в ходе которой были обнаружены определенные риски, именно из-за них в аккредитации объекту было отказано. А когда по строящемуся объекту ипотечных предложений вообще не присутствует – это серьезный повод подумать о доверии к застройщику. Как и в ситуации, когда объекты аккредитованы малоизвестными банками.

Резюме

Анализ приведенных выше сведений показывает, что сам факт совместной деятельности застройщиков с банками является достаточным индикатором их надежности. С другой стороны, наличие либо отсутствие аккредитации не должно служить основным критерием для покупателя – может быть упущена действительно выгодная сделка. Достаточно лишь порекомендовать потенциальному покупателю — выждать некоторое время, необходимое кредитным организациям и самому застройщику. И вдобавок вовсе нелишне предварительно поинтересоваться у застройщика о том, как он относится к договоренностям с банками о будущих ипотечных предложениях.

Тем, кто имеет собственные средства, и не планирует привлекать заемные средства в целях приобретения квартир в новостройке, можно посоветовать воздержаться от попыток самостоятельных проверок застройщика, как и прислушиваться к доводам, касающимся временного отсутствия у объекта аккредитации или ипотечных предложений. Лучше дождаться реакции банков, и уже после принимать решение о покупке.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Что собой представляет ипотека от застройщика, ее особенности, условия и порядок получения. Бробанк.ру рассказывает, как заключить предельно выгодный кредитный договор, выбрать банк и оформить ссуду.

-

Кто выдает ипотеку

-

Выбор банка

-

Вариант покупки №1. Через застройщика

-

Вариант покупки №2. Самостоятельное обращение в банк

-

Условия ипотеки от застройщика

Кто выдает ипотеку

Говоря об ипотеке от застройщика, многие граждане не совсем верно понимают механизм выдачи кредита. Кажется, что раз программа “от застройщика”, то ипотеку выдает сама строительная компания. Но это совсем не так.

Ипотека — это банковский кредитный продукт. Банки сотрудничают со строительными компаниями, и в рамках этого сотрудничества появляется ипотека на покупку новых квартир и домов, которые только построены или еще находятся в стадии возведения.

То есть:

- Застройщик строит.

- Банк выдает ипотеку.

Раньше встречались ситуации, когда сами застройщики предлагали покупателям рассрочку от себя. Они просили большой первый взнос от 50% и раскидывали остальную сумму на 1 год. Но сейчас такие предложения практически полностью исчезли с рынка.

Застройщики сотрудничают с банками, получают от них аккредитацию и предлагают покупателям ипотечные кредиты. Часто они имеют в штате отдельных сотрудников, которые уполномочены принимать заявки и перенаправлять их в банк. В итоге покупка оказывается максимально удобной.

Выбор банка

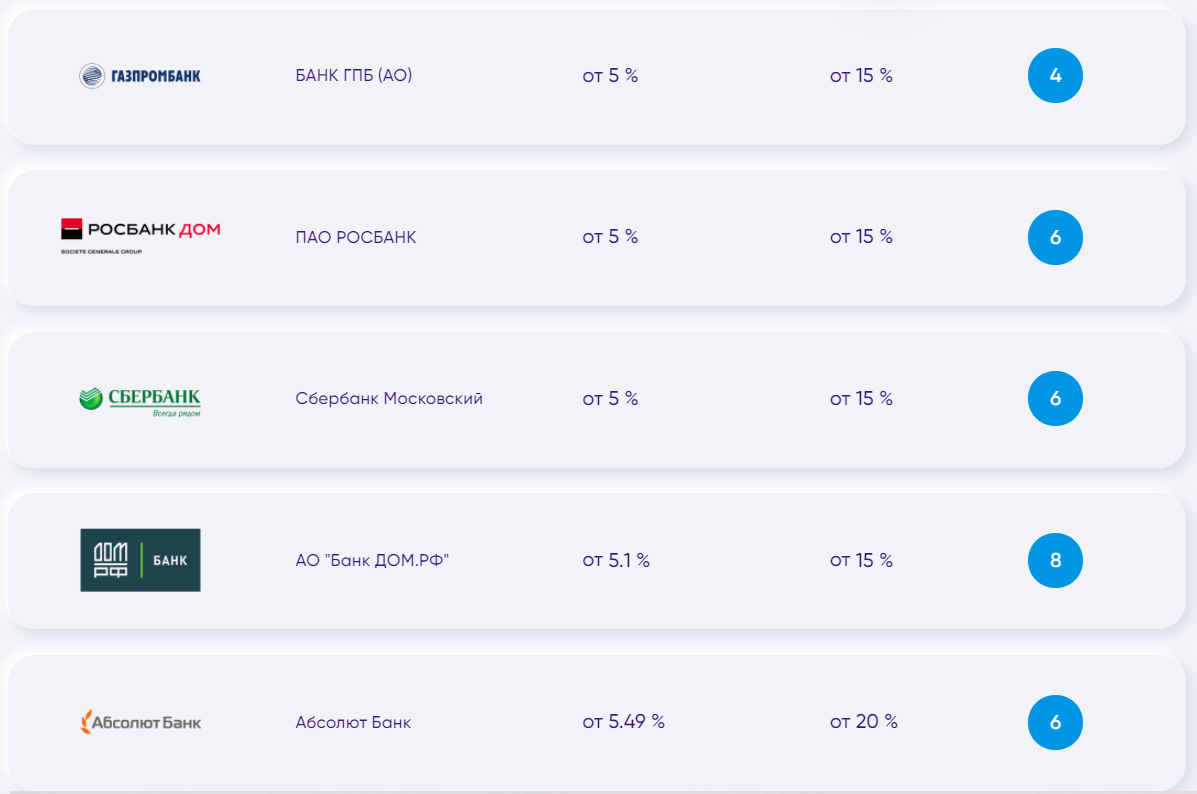

Если вы выбрали конкретного застройщика и один из его ЖК или домов, нужно смотреть, какие банки аккредитовали этот объект. Аккредитация — это полная проверка банка и самого объекта на предмет юридической чистоты. Если объект аккредитован, банк выдает ипотеки на покупку в нем квартир и принимает их в залог.

Для заемщика аккредитация — это большой плюс, он может быть уверенным в чистоте объекта и компании, которая его возводит. Юристы банка уже провели тщательный анализ и признали сделку безопасной.

Минус — часто объекты имеют аккредитацию одного или двух банков, что сильно сужает выбор кредитных организаций. Но обычно речь о крупных банках с хорошими условиями.

Найти, какие банки аккредитовали интересующий объект, просто. Достаточно зайти на сайт застройщика, выбрать объект и смотреть условия покупки. Нужен раздел “ипотека”.

Например, на сайте крупной компании Донострой, которая возводит ЖК в том числе и в Москве, перечень партнерских банков состоит из десятка пунктов:

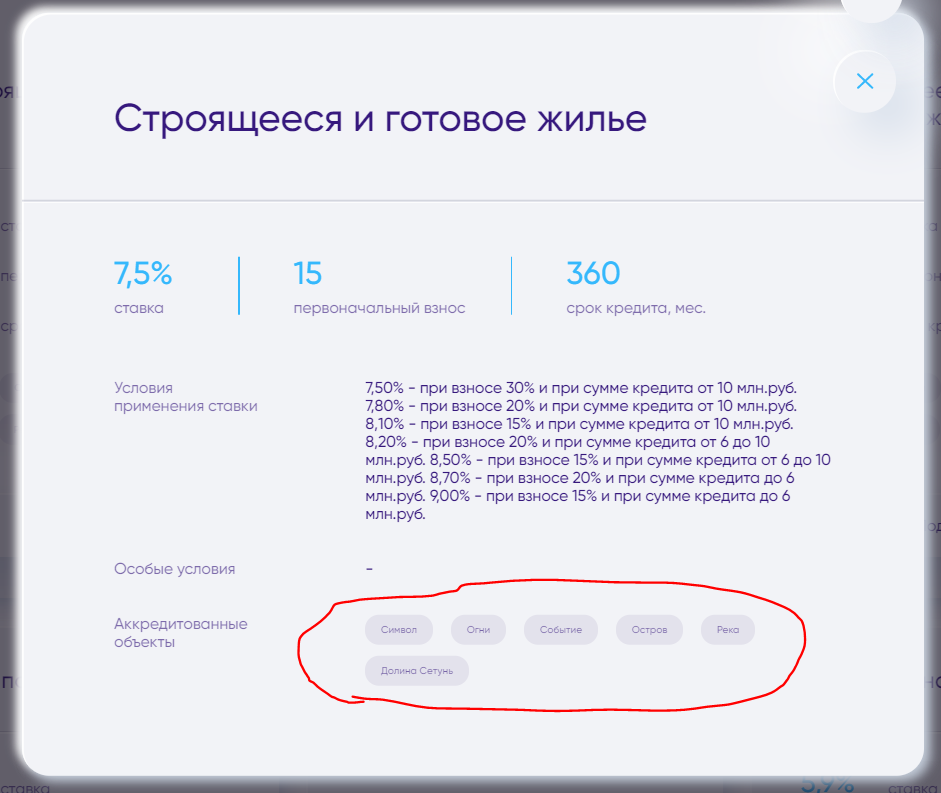

При этом каждый конкретный строительный объект проходит отдельную аккредитацию партнерскими банками. Например, если зайти в раздел банка, можно увидеть, какие объекты конкретного застройщика он аккредитовал.

Вот данные по компании Донстрой и Газпромбанку:

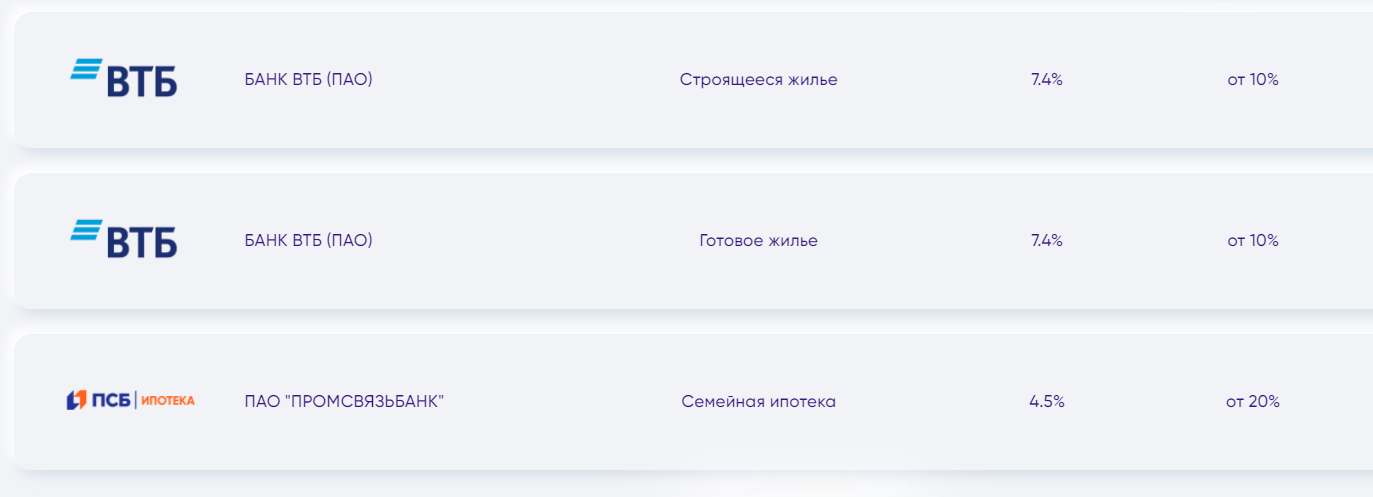

Если же вы уже выбрали дом или ЖК для покупки, заходите на сайт застройщика в раздел этого объекта и смотрите доступные по нему кредитные программы. Например, вот программы для ЖК Символов в Москве от Донстроя:

По такому же принципу размещения и предоставления информации работают и сайты других строительных компаний. Там найдете всю информацию о партнерских банках и можете сразу подать заявку на ипотеку.

Вариант покупки №1. Через застройщика

У каждой крупной строительной компании есть офис для приема заявок на ипотечные программы. Там работают представители застройщика, прошедшие обучение в банках и получившие от них доступ к программе приема заявок на ипотеки.

Если фирма работает сразу с большим числом банков, она может создать специальную единую брокерскую форму приема заявок. В итоге, например, если покупатель выбрал квартиру в доме, который аккредитовал Сбербанк, ВТБ и ПСБ, заявка отправится сразу в эти три банка. Это удобно.

Как проходит оформление такой ипотеки от застройщика:

- Изучение объекта, выбор квартиры, ее бронирование.

- Посещение брокерского отдела застройщика с первичными документами (только паспорт или паспорт+справки, менеджер скажет точно). Подача заявки на ипотеку.

- Автоматический ответ от банка или банков может пройти почти сразу. Если одобрений несколько, покупатель выбирает лучший вариант.

- Застройщик формирует пакет документов для банка, в который входят документы клиента и бумаги на покупаемый объект. В течение 2-3 дней банк проводит проверку.

- Если нареканий нет, дается окончательное одобрение на покупку конкретного объекта, составляется график платежей.

- Заемщик посещает отделение банка, подписывает кредитный договор, покупает обязательную страховку. Далее сделка регистрируется в Росреестре. Если объект еще строится, право собственности возникнет после сдачи дома.

Этот способ оформления ипотеки от застройщика можно назвать самым удобным, так как документооборот и диалог с банком берет на себя строительная компания.

Вариант покупки №2. Самостоятельное обращение в банк

Оформить ипотеку на новый объект можно и путем личного обращения в банк. И тут есть два варианта развития событий:

- Сначала выбрать объект, посмотреть список аккредитовавших его банков и направить заявки на выдачу ипотеки. Проще всего сделать это онлайн, все банки принимают обращения таким образом и даже снижают за это ставки.

- Сначала выбрать банк, а потом смотреть на его сайте, какие объекты он аккредитовал. В случае одобрения выберете любой дом или ЖК из этого списка.

Сам же процесс оформления идентичен первому варианту, просто придется побольше побегать. Тут уже не представитель застройщика занимается документооборотом, а заемщик несет документы от застройщика банку. Но строительная фирма в любом случае поможет собрать документы, все подготовит.

Банки практически не выдают ипотеку на неаккредитованные объекты. Это слишком рискованно для них. А если и найдете такой банк, придется собирать огромный комплект документов на застройщика и дом.

Условия ипотеки от застройщика

Сам застройщик не может диктовать условия выдачи ипотечного кредита, их создает банк. Но в рамках партнерских договоров могут создаваться особые программы с предельно выгодными тарифами.

Основные условия такие:

- наличие первого взноса в размере минимум 10-20%. Без первоначального взноса ипотека от застройщика не выдается. Исключение — некоторые банки позволяют в качестве ПВ использовать маткапитал;

- официальная работа заемщика, стаж на ней — не менее 3 месяцев. Уровень дохода и факт трудоустройства подтверждаются справками;

- заемщик достиг 21 года. Предельный возраст на момент полного погашения ипотеки у каждого банка свой, смотрите на требования к заемщику;

достаточная платежеспособность для погашения ипотеки; - можно применить все положенные субсидии, оформить сделку по Семейной ипотеке, использовать материнский капитал;

- покупаемый объект обязательно нужно страховать весь период выплаты ссуды.

Если ипотека от застройщика оформляется супругами, они становятся созаемщиками и несут идентичную ответственность за выплату. Второй участник сделки также несет документы, но требования относительно обязательного трудоустройства нет.

Частые вопросы

Ипотека от застройщика, что это?

Это ипотека, которая выдается банком на покупку квартиры в строящемся или уже возведенном доме, на покупку частного дома от застройщика. Продавцом может выступать только аккредитованный застройщик.

Чем ипотека от застройщика лучше вторичной?

По таким программам процентные ставки традиционно ниже. Кроме того, вы покупаете новый, проверенный банком объект — риски покупателя сводятся к нулю.

Можно ли оформить ипотеку от застройщика без справок?

Если выбранный вами банк дает такую возможность, то реально. Например, такие предложения есть в Сбере и Альфа-Банке. Но ставки по таким упрощенным предложениям повышаются.

Можно ли через Сбер купить квартиру от неаккредитованного застройщика?

Нет, Сбербанк принимает в залог только аккредитованные объекты, перечень которых можно найти на сайте Домклик.

Что делать, если два доступных мне банка отказали?

Значит, купить в ипотеку этот объект вы не сможете. Выбирайте другой с другими банками или рассмотрите вторичный объект. В последнем случае за ипотекой можете обратиться в любой банк.

Комментарии: 0

Проверять риски перед покупкой квартиры в строящемся доме становится у людей хорошей привычкой. Но на какие критерии ориентироваться, если периодически даже самые крупные строительные компании банкротятся и уходят с рынка.

Как ни странно, такой критерий есть. И это аккредитация застройщика в крупных банках Российской Федерации. Аккредитация – объективная надежность выбранной компании, так как указывает на то, что данного девелопера согласны кредитовать солидные финансовые учреждения.

Что такое аккредитация застройщика

Простыми словами аккредитация строительной компании финансовым учреждением – это согласие банка финансировать проекты застройщика. Выдавать кредитные средства на строительные работы и обеспечение стройки – на длительное время и под хорошие проценты.

Каждый объект девелопера подлежит аккредитации. В редких случаях процедуру проводят для отдельных корпусов или очередей строительства.

Кому выгодна аккредитация

Выгоды аккредитации достаточно очевидны, причем для каждой участвующей стороны:

- Банковское учреждение – минимизирует риски при оформлении ипотечных кредитов дольщикам, привлекает новых клиентов из числа покупателей недвижимости.

- Застройщик – подтверждает надежность фирмы, использует аккредитацию как рычаг для продвижения собственных объектов на рынке продаваемого жилья, быстро завоевывает доверие покупателей.

Без аккредитации банка частные и юридические лица практически не могут получать ипотечные кредиты. Что в свою очередь создает сложности с продажами у застройщика. Ведь без ипотеки купить новостройку сегодня могут только отдельные клиенты.

Достоинства и недостатки аккредитации

Основная выгода покупателя – знание о гарантированной добросовестности девелопера. Аккредитация показывает, что возводимая новостройка соответствует всем нормам федерального законодательства РФ, прошла тщательную и максимальную проверку СБ банка.

Также среди преимуществ покупателя выделяют:

- Оформление ипотечного кредита на особенно привлекательных условиях. Банки и застройщики привлекают клиентов акциями и сниженными процентными ставками.

- Простая процедура предоставления кредита. Так как все предварительные проверки уже проведены, банки спокойно удостоверяются в платежеспособности дольщика и принимают решение о кредитовании.

- Уверенность – практически гарантия, что новостройка будет сдана точно в указанный срок.

Недостатки у аккредитации тоже есть:

- Малое количество банковских организаций для оформления ипотечного кредита.

- Невыгодные условия кредитования до момента проведения аккредитации или при ее отсутствии.

Наличие у новостройки аккредитации в одном-двух банках показывает, что проверок было проведено мало, или не все они закончились положительным решением.

Алгоритм проведения аккредитации

Так как федеральное законодательство не регламентирует правила «аккредитации недвижимости», каждый банк самостоятельно разрабатывает схемы проверки. Стандартный алгоритм включает как оценку юридической чистоты строительной компании, так и каждого его строящегося объекта.

Оценка честности, надежности и юридической чистоты строительной компании требует уточнения и проверки следующих деталей:

- продолжительность присутствия на рынке, опыт работы;

- своевременность сдачи новостроек в эксплуатацию;

- анализ качества уже построенного жилья;

- сведения о руководящем звене и акционерах компании-девелопера;

- выполнение требований ФЗ-214;

- финансовая состоятельность – отчеты, анализ активов фирмы;

- открытость компании – наличие в открытом доступе всех обязательных документов.

Проверка новостройки подразумевает изучение документов:

- разрешительных – на строительство;

- правоустанавливающих и правоподтверждающих – на земельный участок;

- проектных.

Дополнительно оценивается и готовность дома. Банки смотрят на количество завершенных проектов и на основании этого диктуют условия. Проверенным застройщикам достаточно просто получить документы на строительство, в то время как новички должны иметь готовность объекта не менее 20-30%.

Скрупулезность проводимой проверки зависит от продолжительности сотрудничества банка и застройщика. При наличии долговременных финансовых отношений проверка проходит по упрощенной схеме. В случае первого обращения менеджеры банка будут просматривать все документы дотошно и тщательно.

Стандартный срок проверки застройщика – 10-30 дней.

«Дом аккредитован»: что это значит

Аккредитация дома указывает на следующие особенности:

- выбранный объект отвечает всем строительным нормам;

- новостройка оформлена по всем правилам и имеет необходимые разрешения;

- дом строится на участке, выделенном под жилищное строительство;

- риски срывов срока сдачи или «заморозки» стройки сведены к нулю;

- ипотечный кредит выдается на оптимальных для покупателя условиях.

Важно понимать, что банки постоянно мониторят ситуации вокруг аккредитованных объектов. И если у застройщика возникают проблемы, аккредитацию тут же прекращают или приостанавливают.

Коротко о главном

Подводя итоги:

- Аккредитованный дом – знак того, что банковское учреждение провело детализированную проверку строительной компании и возводимых объектов и пришло к выводу, что все документы соответствуют нормам федерального законодательства, и дало разрешение на выдачу ипотечных кредитов. Факт аккредитации девелопера отражен как на сайте самой строительной компании, так и на сайте самой финансовой компании.

- При отсутствии аккредитации купить новостройку можно только на личные деньги или взяв кредит под очень высокий процент.

- Отсутствие аккредитации – это не только негативный знак, но и также признак недавно вышедшей на рынок строительной компании, раннего этапа строительства дома или стадии проверки документов застройщика до получения положительного заключения банка.

- Аккредитованный дом не гарантия завершения строительства и сдачи объекта, но существенное снижение риска неблагоприятных ситуаций.

- Выдача ипотечных средств на приобретение квартиры в аккредитованной новостройке проходит на более привлекательных условиях и в ускоренные сроки.

Настораживающий факт и тревожный сигнал для покупателя – длительные открытые продажи недвижимости при отсутствии аккредитации объекта. Это говорит о том, что банк не высказал доверия девелоперу – нашел ошибки в документах, не уверен в надежности компании. Покупать жилье в подобных домах не рекомендовано.

ДОМ.РФ расширил возможности для банков и подрядчиков на портале строим.дом.рф

ДОМ.РФ предоставил подрядным организациям, поставщикам услуг и кредитным организациям возможность работать в личных кабинетах суперсервиса «Цифровое строительство». На сайте строим.дом.рф подрядчики могут самостоятельно размещать и актуализировать информацию о своих проектах индивидуальных жилых домов.

У подрядчиков появилась возможность публиковать рендеры частных домов, сведения об их площади и этажности, схемы планировок и фасадов, информацию о конструктивных решениях и стоимости строительства дома. Эти сведения будут доступны всем пользователям сервиса – гражданам, подрядчикам и банкам.

«Публикация подробной информации о проектах строительства на публичном информационном ресурсе значительно повышает доверие к подрядным организациям. Такие данные полезны гражданам, которые хотят построить частный дом качественно и по заранее известным параметрам, чтобы избежать дополнительных расходов и получить услуги точно в срок. Одновременно возможность работать в личных кабинетах решает задачу по обеспечению информационного взаимодействия между подрядчиками, поставщиками и банками», – прокомментировал директор ЕИСЖС Александр Лукьянов.

Аккредитация проектов осуществляется банками – участниками суперсервиса, которые через свои личные кабинеты могут принимать решение о выдаче аккредитации и о её отзыве. Например, получение аккредитации в Банке ДОМ.РФ возможно при наличии у подрядчика подтвержденного опыта работы в строительстве не менее двух лет, портфеля из пяти реализованных проектов, положительного значения чистых активов компании и отсутствия судебных исков, задолженностей и негативных отзывов клиентов.

Доступ к личным кабинетам подрядчики и банки могут получить, используя учетную запись в Единой системе идентификации и аутентификации (ЕСИА).

Справочно:

Бета-версия суперсервиса «Цифровое строительство» была запущена в ноябре 2021 года для предоставления комплекса услуг в секторе ИЖС по принципу «одного окна». Сейчас на портале уже представлено около 180 типовых проектов домов, в том числе от победителей открытого Всероссийского конкурса на разработку типовых проектов жилых домов от Фонда ДОМ.РФ.

Скопировать код для вставки

Согласие на обработку персональных данных

Настоящим я, в соответствии со статьей 9 Федерального закона от 27.07.2006 № 152 — ФЗ «О персональных данных», продолжая работу на сайте https://дом.рф (далее – Сайт), выражаю согласие АО «ДОМ.РФ» (ИНН 7729355614, ОГРН 1027700262270, г. Москва, ул. Воздвиженка, д. 10) (далее – Оператор), на автоматизированную обработку, а именно: сбор, запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), извлечение, использование, передачу (предоставление, доступ), обезличивание, блокирование, удаление, уничтожение (далее – Обработка), моих персональных данных в следующем составе: технические данные, которые автоматически передаются устройством, с помощью которого используется Сайт, в том числе: технические характеристики устройства, IP-адрес, информация, сохраненная в файлах «cookies», информация о браузере, дате и времени доступа к Сайту, длительность пребывания на Сайте, сведения о поведении и активности на Сайте в целях улучшения работы Сайта, совершенствования продуктов и услуг Оператора, а также определения предпочтений пользователей, в том числе с использованием метрической программы Яндекс.Метрика.

Я подтверждаю, что Оператор вправе давать поручения на обработку моих персональных данных ООО «ДОМ.РФ Центр сопровождения» (ИНН 3666240353, ОГРН 1193668037870, Воронежская обл., г. Воронеж, просп. Революции, д. 38, пом. 10), АО «Банк ДОМ.РФ» (ИНН 7725038124, ОГРН 1037739527077, г. Москва, ул. Воздвиженка, д. 10) в целях, указанных в настоящем согласии.

В случае отказа от обработки персональных данных метрическими программами я проинформирован(а) о необходимости прекратить использование Сайта или отключить файлы «cookies» в настройках браузера.

Настоящее согласие действует в течение 1 года с момента его предоставления.

Я уведомлен(а), что могу отозвать настоящее согласие путем подачи письменного заявления в адрес Оператора посредством почтовой связи.

Параметры кредита для расчета ставки:

при первоначальном взносе 30%, срок — 15 лет.

Обязательное страхование недвижимости, личное — по желанию (при отсутствии ставка повышается).

Доход подтверждается справкой 2-НДФЛ.

161 Федеральный закон

Федеральный закон от 24.07.2008 № 161-ФЗ «О содействии развитию жилищного строительства» регулирует отношения между Единым институтом развития в жилищной сфере, органами государственной власти и местного управления и физическими и юридическими лицами.

Закон направлен на формирование рынка доступного жилья, развитие жилищного строительства, объектов инженерной, социальной и транспортной инфраструктуры, инфраструктурной связи. Содействует развитию производства строительных материалов, конструкций для жилищного строительства, а также созданию парков, технопарков, бизнес-инкубаторов для создания безопасной и благоприятной среды для жизнедеятельности людей.

161-ФЗ устанавливает для ДОМ.РФ полномочия агента Российской Федерации по вовлечению в оборот и распоряжению земельными участками и объектами недвижимого имущества, которые находятся в федеральной собственности и не используются.

Получить расчет на e-mail

Расчет отправлен

Проверьте почту, которую указали

Готово

На сайте используются файлы cookie

Оставаясь на сайте, вы выражаете свое согласие на обработку персональных данных в соответствии с политикой АО «ДОМ.РФ»

Как перед покупкой квартиры в строящемся доме понять, что у девелопера есть проблемы

Покупка квартиры на этапе строительства — это возможность сэкономить или заработать, которая несет определенные риски, связанные с недостроями. По данным ЦИАН, с 2013 по 2020 год в старых границах Москвы было заморожено дальнейшее строительство около 80 корпусов. Почти половина из них предполагала строительство апартаментов, а не квартир (апартаменты составляют сегодня 21% от общего объема первичного рынка. — Прим. ред.).

Минизировать риски покупателей позволил переход большинства застройщиков на эскроу-счета. Однако до сих пор квартиру на этапе строительства можно купить по старой схеме. Поговорили с экспертами, как в современных условиях перед покупкой квартиры в строящемся доме понять, что у девелопера есть проблемы. Есть множество признаков, которые должны насторожить покупателя новостройки. Рассмотрим основные из них.

Как понять, что у застройщика проблемы. Основные признаки

- Низкие темпы строительства и срывы сроков

Один из самых важных факторов, на который стоит обращать внимание покупателю, — это темпы строительства и сроки сдачи объектов (задержка сдачи объектов, длительность и причины). Безусловно, есть ситуации, когда срыв сроков строительства происходит не по вине застройщика. Например, у него возникла проблема с подключением к коммунальным сетям или произошла задержка поставки строительных материалов подрядчиками. Небольшой сдвиг по сдаче дома (до трех месяцев) встречается нередко. Но и тут девелопер должен за два месяца уведомить дольщиков. В таком случае обычно застройщик предлагает подписать допсоглашение, также покупатель может получить компенсацию за срыв сроков.

Если же компания систематически сдает дома с опозданием, есть повод задуматься, стоит ли покупать у нее квартиру, поскольку это может свидетельствовать о неопределимых проблемах на стройке. Насторожить покупателя должна и вялая активность на стройплощадке (нет рабочих, техники, стройматериалов). «Если нет движения на стройке, на сайте проекта или компании несколько месяцев отсутствуют свежие отчеты о ходе работ, выключены веб-камеры со стройплощадки — это может говорить о том, что у застройщика какие-то трудности», — отметила председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова.

- Документы и аккредитация у банков

Наравне со строительными работами важным фактором являются документы и аккредитация у банков. В общем доступе должны находиться проектная декларация, разрешения на строительство, учредительные документы, договор страхования, проект договора долевого строительства. Их отсутствие может говорить о проблемах у девелопера. Точно так же, как отсутствие аккредитации у банков или ограниченное число малоизвестных небольших банков. Кредитные организации тщательно проверяют строительные компании, и если они не уверены в финансовой надежности застройщика, не будут аккредитовать его. Если же девелопер аккредитован у ведущих российских банков, то риски возникновения проблем в будущем у него ниже.

- Форма договора

Высокая доля проблемных проектов связана с формой договора, а точнее — типом соглашения. Например, нередко апартаменты застройщики пытались продавать по договорам соинвестирования, предварительным договорам купли-продажи, рассказала главный эксперт аналитического центра ЦИАН Виктория Кирюхина.

«Отсутствие возможности оформления ДДУ может говорить о несоответствии рабочей документации всем требованиям или же вовсе свидетельствовать об отсутствии разрешительной документации. Поэтому любая форма договора, отличная от ДДУ, уже должна вызывать вопросы при покупке недвижимости. Только ДДУ дает гарантию того, что проект соответствуем всем требованиям 214-ФЗ», — отметила эксперт.

- Сайт застройщика

Косвенным признаком возможных проблем компании также может быть и сайт застройщика, а именно — отсутствие актуальной информации о ходе строительных работ, фото со стройплощадки. Если девелопер обновляет несколько фото и показывает только один ракурс дома на протяжении нескольких месяцев, есть повод задуматься, что происходит на площадке в целом.

- Подозрительно низкие цены и большие скидки

Одним из сигналов возможных проблем у девелопера являются подозрительно низкие цены и большие дисконты, это говорит о том, что проект или сама компания может оказаться экономически неустойчивой, продолжила Ирина Доброхотова из «Бест-Новострой».

Нередко, чтобы привлечь большее количество покупателей и поправить свое финансовое положение, компании (обычно малоизвестные и локальные) начинают демпинговать — последовательно снижать цены. Это должно насторожить покупателя. «При этом, конечно, сравнивать цены нужно на похожие объекты — в том же районе или по соседству, в той же степени готовности и сопоставимой площади: студии — со студиями, двухкомнатные — с двухкомнатными», — уточнила эксперт.

Аналогичная ситуация наблюдается со скидками. Высокие дисконты, более 15–20%, должны дать повод задуматься о финансовой состоятельности застройщика. Речь не идет о сезонных скидках, которые предоставляют девелоперы. Но они обычно составляют 5–10% и нередко распространяются на определенный пул квартир или действуют при 100%-ной оплате.

Читайте также Что делать, если застройщик сорвал срок сдачи дома

Откуда брать информацию о застройщике

Узнать о возможных проблемах застройщика будущему покупателю помогут специальные сервисы. Например, уточнить информацию о застройщике, объекте строительства можно на портале «Наш.дом.рф», говорит член Ассоциации юристов России (АЮР) Мария Спиридонова.

Здесь можно получить доступ к проверенной информации о застройщиках, жилищно-строительных кооперативах и объектах строительства, а также к аналитической информации о рынке жилищного строительства в разрезе каждого дома. В том числе можно ознакомиться с каталогом новостроек, единым реестром застройщиков, единым реестром проблемных объектов, единым реестром ЖСК или даже воспользоваться сервисом проверки строящегося жилья на соответствие федеральному законодательству, изучить сведения, опубликованные в проектной декларации.

«Отсутствие информации о застройщике и проекте на портале «Наш.дом.рф» должно насторожить покупателя. Дополнительно рекомендуем ознакомиться с наличием судебных дел в отношении застройщика на сайте арбитражных судов, посмотреть выписку из ЕГРЮЛ на сайте налоговой, наличие информации в Едином федеральном реестре сведений о банкротстве (ЕФРСБ)», — отметила Мария Спиридонова

Также информацию о проектах девелопера можно найти на Едином ресурсе застройщиков (ЕРЗ), где в отношении каждого застройщика рассчитывается его надежность (на основе соблюдения сроков по предыдущим объектам).

Проверить у девелопера наличие проблемных объектов можно в Едином реестре проблемных объектов. «В каталоге можно выбрать нужный регион и увидеть список всех проектов, строительство по которым было прекращено. На этом же сайте есть каталог новостроек, которые продаются в соответствии с 214-ФЗ, то есть дольщики каких проектов максимально защищены», — пояснила Виктория Кирюхина из ЦИАН. Адреса проблемных объектов Москвы можно увидеть в специальном разделе сайта столичного Стройкомплекса.

Эта информация полезна прежде всего тем, кто еще не заключил ДДУ и только находится в поиске квартиры. Те, кто уже является участником долевого строительства, может получать информацию в группах в соцсетях и тематических телеграм-каналах. Обычно инициативные группы дольщиков создают такие каналы, чтобы информировать будущих соседей о ходе строительства.

Мониторинг СМИ — еще один действенный способ проверки. Проблемы строительных компаний часто освещаются на страницах деловых изданий. Введя название интересующего девелопера в поисковую строку, можно за пару минут отследить весь ход реализации интересующего строительного проекта — от истории приобретения земельного участка до смены руководства в девелоперской компании. Из публикаций можно получить представление о том, как часто застройщик задерживает сроки сдачи, объявлял ли себя банкротом, были ли в его практике недостроенные объекты.

Читайте также Как не стать обманутым дольщиком: 12 способов проверки застройщика

Рекомендации экспертов по проверке застройщиков

Перед покупкой квартиры необходимо тщательно изучить портфолио проектов застройщика, проверить все документы. Нелишней будет поездка на стройплощадку, чтобы посмотреть, на каком этапе действительно находятся работы. Убедиться, что договор подпадает под действие ФЗ-214 о долевом строительстве и гарантирует защиту прав и интересов.

«Необходимо проверить, нет ли застройщика в одном из списков или реестров проблемных объектов. Изучить, какие объекты компания уже вводила в эксплуатацию, были ли там задержки по срокам ввода, изучить отзывы покупателей. Посмотреть, продает ли застройщик квартиры через эскроу-счета — сейчас это основная «страховка» для дольщика», — отметила Ирина Доброхотова.

Также следует изучить, какие банки выдают ипотеку в новостройках компании. Дополнительную уверенность может вселить тот факт, что акции компании котируются на бирже (компания прошла IPO и стала ПАО — публичным акционерным обществом).

По мнению экспертов, сейчас лучше сразу выбирать проекты, продажи которых ведутся по эскроу-счетам. В таком случае деньги девелопер получит только после ввода проекта в эксплуатацию, а при несоблюдении сроков дольщик вернет свои деньги обратно через банк.

«При таком раскладе вопрос проверки надежности девелопера ложится на банк, выдающий проектное финансирование. Кредитор максимально заинтересован в контроле целевого расходования средств девелопером. Чем надежнее банк, тем строже андеррайтинг на получение кредита на строительство. Поэтому, если в проекте принимает участие известный банк, не вызывающий сомнений, это один из признаков надежности проекта», — подытожила Виктория Кирюхина из ЦИАН.

Читайте также Как работают счета эскроу: инструкция для покупателей новостроек

Недавно ко мне обратилась знакомая, которая планирует приобрести квартиру в новостройке. Знакомая попросила изучить Договор уступки и Договор участия в долевом строительстве (далее – ДДУ) .

При изучении ДДУ мое внимание привлек способ определения срока передачи участнику объекта, который был указан в договоре следующим образом:

«5.1. Передача участнику долевого строительства объекта и принятие ее участником долевого строительства осуществляются по передаточному акту не позднее 4 (четырех) месяцев с даты получения застройщиком разрешения на ввод объекта в эксплуатацию. Застройщик вправе исполнить обязательства по передаче Объекта долевого строительства Участнику долевого строительства досрочно.

В случае составления одностороннего акта о передаче квартир датой передачи квартир является дата составления акта.

5.2. Передача квартир осуществляется не ранее получения в установленном порядке разрешения на ввод в эксплуатацию объекта недвижимости.»

Действующие законодательство и сложившиеся практика* заключения ДДУ предусматривают такой способ определения срока, но при условии, что в тексте ДДУ будет определен срок получения разрешения на ввод в эксплуатацию объекта недвижимости (далее – разрешение). В представленном ДДУ срок получения Разрешения не указан. Получается, что в ДДУ не определено одно из существенных условий договора. Регистрация ДДУ должна была быть приостановлена в соответствии с п.п. 7 п.1 ст.26 ФЗ «О государственной регистрации недвижимости», а в случае не устранения замечаний Росреестра в регистрации ДДУ должно было быть отказано, т.е. ДДУ не должен был быть зарегистрирован, но увы у Россреестра иное мнение.

Знакомая обратилась с вопросом о порядке указания в ДДУ срока передачи объекта к застройщику и банку. Застройщик дал ожидаемый ответ, о том, что Договор зарегистрирован в Росреестре и содержит все существенные условия.

Ответ банка: «Уважаемая…, банк не отвечает за срок сдачи объекта, данный вопрос решается между Вами и застройщиком с учетом условий прописанных в ДДУ, перед подписанием кредитного договора обсудите с застройщиком все условия ДДУ».

Ответы застройщика и банка в данной ситуации считаю нормальными, так как ожидать иного было бы наивно.

В ситуации указанной выше меня огорчает следующее:

- Регистрация договора в Росреестре не гарантирует, что он будет содержать все необходимые условия, предусмотренные действующим законодательством.

- Наши люди верят в волшебное «данный Застройщик аккредитован в Банке…», они думают, что Банк проверил полностью Застройщика и его документы и при наличии недостатков заставил внести исправления.

К сожалению, не все понимают, что «застройщик аккредитован в банке……», это означает, что в банке проведена некая процедура по итогам, которой он принял решение о представлении кредитов под залог недвижимости, реализуемой застройщиком. Процесс аккредитации Застройщика в каждом Банке свой и не направлен на защиту интересов потенциального Клиента/Заемщика/Залогодателя.

Я хочу верить реестру и хочу, чтобы регистрация договора подтверждала, что он содержит все существенные условия, предусмотренные действующим законодательством, но как показывает практика на Росреестр надейся, а сам не плошай.

*Обычно в ДДУ, когда указывают, что передача недвижимости происходит через __ месяцев после ввода в эксплуатацию в договоре указывают следующую фразу: «Срок ввода в эксплуатацию (окончания строительства) ЖК комплекса/дома – не позднее ___первого квартала 201__г./ «__»__20_г.».