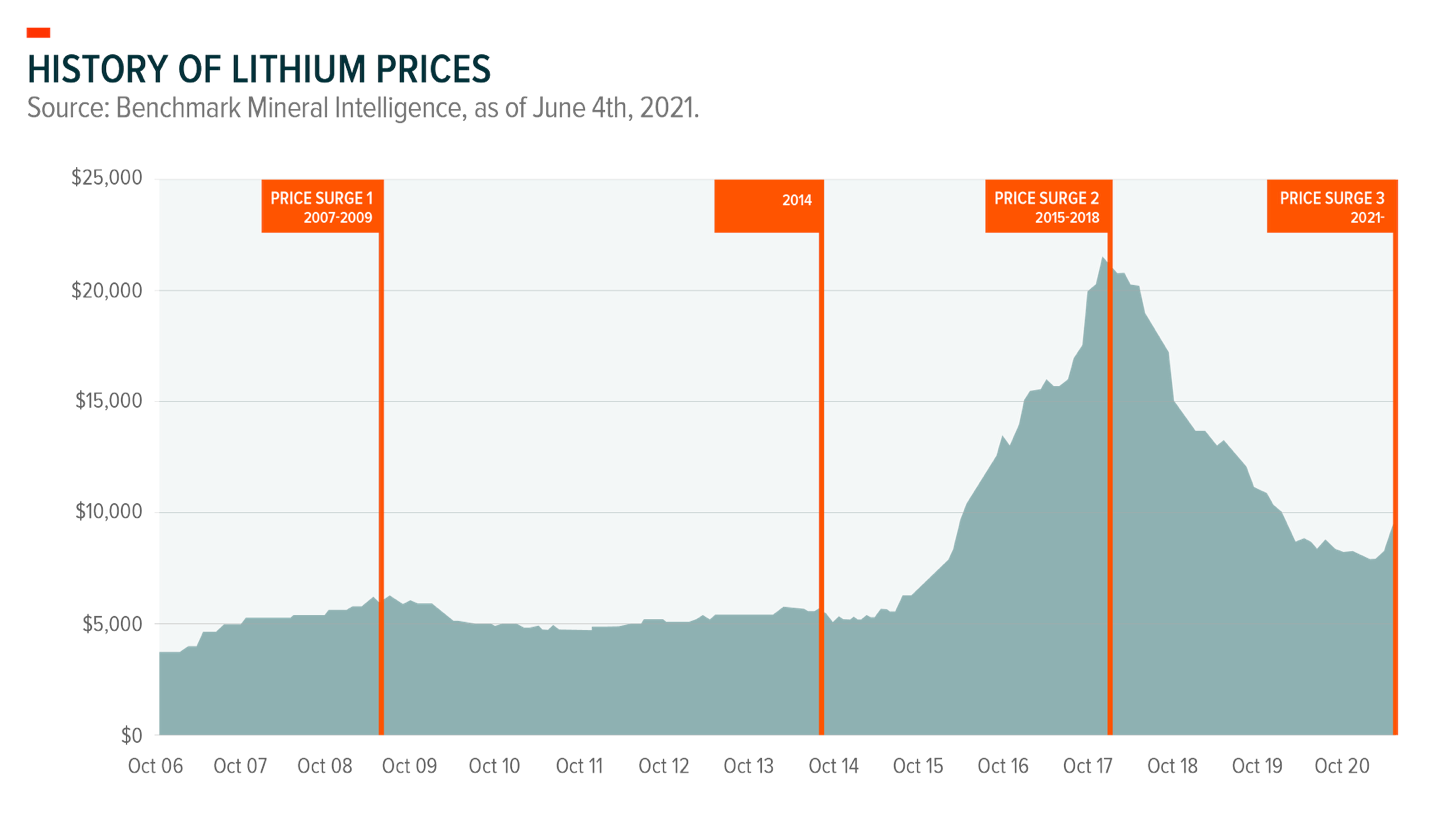

Стремительный рост цен на литий начался в конце 2021 года, хотя до этого длительное время наблюдалась стагнация. Сегодня, когда на рынке наблюдается коррекция, инвесторам представляется неплохой шанс вложиться в акции литиевых компаний, которые, как правило, четко следуют в своей динамике за общим литиевым трендом. А он, судя по всему, продолжит свое восхождение.

Украинский кризис, санкции в отношении России и нарушение цепочек сырьевых поставок, рост стоимости традиционных видов топлива — все это ведет к катализированному принятию EV (Electric Vehicle) в мире и увеличению спроса на литиевые соединения, которые являются ключевым компонентом при изготовлении силовых установок электромобилей. Вполне вероятен следующий товарный суперцикл с огромными перспективами для компаний по производству лития и их акционеров. Спрос на редкий металл также поддерживается за счет активного использования литий-ионных батарей в электронике и других отраслях. Кроме того, литий востребован в металлургии, ядерной энергетике, медицине и пиротехнике.

Несмотря на катастрофический дефицит полупроводников, продажи электромобилей в 2021 году выросли в два раза по сравнению с 2020 годом, достигнув 6,6 миллиона единиц. В дальнейшем с каждым годом они будут все возрастать. Спрос на литий-ионные накопители в перспективе 2026 года вырастет вдвое, а к 2030 году увеличится в четыре раза. В связи с этим ожидается, что спрос на литий возрастет более чем на 200% в ближайшие три года, а к 2030 вырастет еще в два раза. Будущее отрасли видится в позитивном ключе.

Сырьевые ресурсы для добычи лития сосредоточены преимущественно в Северной и Южной Америке, Австралии и Китае. Также есть производители лития в России. Производство соединений на основе этого металла — достаточно сложная и низкоэффективная работа, поэтому многие добытчики вынуждены диверсифицировать бизнес за счет других источников доходов. Но для потенциальных инвесторов это даже плюс, ведь так акции компаний, добывающих литий, сами по себе становятся дополнительной страховкой от риска.

В мире не так много литиевых компаний. Около половины из них приходится на Китай и практически недоступна для вложений российских инвесторов. Поэтому мы постарались выбрать эмитентов, представленных на американских биржах и доступных к приобретению через Московскую и СПБ биржи. Все компании по производству лития из нашего списка являются крупными игроками отрасли, присутствуют в портфелях десятков хедж-фондов. Они постоянно добиваются прогресса в расширении своих мощностей и стремятся стать поставщиками для крупных компаний EV. Для инвесторов из России акции этих производителей могут стать неплохим инструментом для сохранения и преумножения капитала на фоне стремительно растущей инфляции.

Albemarle Corporation

Тикер: ALB

Потенциал роста: +34,59%

Albemarle Corporation — крупнейший в мире добытчик лития с рыночной капитализацией 27,7 миллиарда долларов. Компания родом из США, основана в 1994 году. Работает в трех химических сегментах: литий, бром, катализаторы. Бизнес серьезно диверсифицирован географически, по отраслям и способам добычи, сегментам сбыта.

В феврале 2022 года эмитент отчитался о рыночной прибыли за четвертый финансовый квартал 2021 года. Компания сообщила о EPS в размере 1,01 доллара, превзойдя оценки на 2 цента. Доход тоже превысил рыночный консенсус на 2,65 миллиона долларов и составил 894,2 миллиона. За последний год акции Albemarle выросли на 41,18%. Несмотря на резкий скачок, компания еще не исчерпала свой потенциал и имеет шансы на дальнейший успех. О вероятности продолжения бычьего тренда говорит и увеличение числа хедж-фондов среди акционеров с 38 до 48 всего за три месяца.

В январе руководство Albemarle объявило, что вступило в стратегическое партнерство с американской компанией 6K, производящей плазменные технологии с микроволновым управлением. Целью сотрудничества является совместная разработка новых материалов литиевых батарей. Инновационные методы работы позволят повысить производительность аккумуляторных материалов и наладить более устойчивое производство.

Также Albemarle имеет планы расширения совместного предприятия по производству лития с Mineral Resources Limited. Соглашение между ними предоставляет Albemarle 50%-ную долю в руднике Wodgina и 60%-ую долю — на литиевом заводе Kemerton. При этом ALB достаются эксклюзивные права на маркетинг литиевых продуктов совместного предприятия. Компания надеется, что новые договоренности позволят ей расширить выпуск продукции, снизить риски и удовлетворить растущие потребности глобальных заказчиков в высококачественном литии.

У Albemarle есть все шансы извлечь максимум выгоды из ускорения внедрения электромобилей. Консенсус-прогноз аналитиков на ближайший год: 275, 07 доллара за акцию, что соответствует 35%-му росту. Также возможен дополнительный доход за счет получения дивидендов. ALB — лучший претендент среди компаний по производству лития на добавление в портфель в 2022 году.

Livent Corporation

Тикер: LTHM

Потенциал роста: +51,13%

Livent Corporation — американская корпорация, производящая литиевые химические соединения для аккумуляторов, агрохимикатов, полимеров, фармацевтики, аэрокосмических сплавов. Основана в 2018 году путем выделения из сельскохозяйственного научного предприятия FMC — для концентрации на литиевом направлении. Владеет собственными предприятиями в Аргентине, США, Англии, Китае, Индии, которые обеспечивают полный производственный цикл от выделения металла из рассола до выпуска готовых химических компонентов. Основными направлениями являются производство гидроксида лития аккумуляторного качества, бутиллития, металлического лития высокой степени очистки и других спецсоединений.

Эмитент отчитался о прибыли за четвертый финансовый квартал 2021 года, и значения EPS и выручки превзошли ожидания рынка. Выручка увеличилась на 49,51% в годовом исчислении и достигла 122,9 миллиона долларов, превзойдя консенсус на 16,63 миллиона. Прибыль на акцию составила 0,08 доллара, что на 1 цент выше прогнозных значений. Рыночная капитализация компании достигла 4,84 миллиарда долларов. За год акции Livent приросли на 43% и в перспективе следующих 12 месяцев могут вырасти еще на 40-50%.

Импульсом к бычьему движению может стать программа удвоения производственных мощностей к четвертому кварталу 2023 года, которую компания уже начала реализовывать на своих объектах в Аргентине. Руководство Livent нацелено на существенный прогресс в расширении добычи карбоната и гидроксида лития. Также компания предпринимает усилия по разработке и внедрению инноваций. Так, в мае 2022 года она договорилась о совместных исследованиях с разработчиком первого полностью электрического реактивного самолета вертикального взлета и посадки — компанией Lilium. Приобретя партнера в части продвижения технологий высокопроизводительных аккумуляторных компонентов, Livent обрел в лице Lilium и будущего заказчика.

Акции Livent в последнюю неделю демонстрировали падение. Аналитики расценивают это как благоприятную возможность для входа в длинные позиции. Крупные инвесторы также настроены на бычий рост: в числе акционеров насчитывается 28 хедж-фондов. Консенсус-прогноз по стоимости акций на следующие 12 месяцев — 33,40 доллара.

QuantumScape Corporation

Тикер: QS

Потенциал роста: +120,42%

QuantumScape Corporation — американская корпорация, учрежденная в 2010 году. Занимается созданием твердотельных литий-металлических аккумуляторов. Этот вид накопителей претендует на роль инициатора следующего технологического рывка в индустрии, потенциально он способен полностью вытеснить собой литий-ионные аккумуляторы, которые сейчас массово применяются в сфере EV и электронике.

Акции QuantumScape расцениваются экспертами как торгующиеся со значительной скидкой, но имеющие гигантский потенциал к росту. Дело в том, что фирма находится в стадии предварительного дохода: она только разрабатывает прототипы своих батарей и планирует пустить их в коммерческое производство до 2024 года. Возможно, поэтому котировки эмитента после резкого скачка в конце 2020 года в основном находились в стагнации или падении. Несмотря на то, что бренд находится на этапе формирования прибыли, он успел привлечь в качестве партнеров и потенциальных заказчиков такие именитые корпорации как Volkswagen и Fluence Energy, которые в дальнейшем планируют устанавливать литий-металлические батареи на свои продукты. Так, Volkswagen намерен оборудовать новыми батареями электрические версии Porsche 911, а Fluence Energy будет использовать их в своем оборудовании для хранения энергии. Высоко оценивая перспективы разработки, Volkswagen даже создал с QuantumScape совместное предприятие по тестированию пилотных моделей аккумуляторов, автоматизации и оптимизации их производства.

Хотя QuantumScape вышла на IPO только в 2020 году, к текущему моменту рыночная капитализация составляет уже 4,37 миллиарда долларов. Среди акционеров компании присутствует 26 хедж-фондов. Среднее прогнозное значение стоимости акций на ближайший год — 19 долларов, что соответствует апсайду более 120%! Бумаги эмитента также интересны для долгосрочных вложений, поскольку при успешном выводе готового продукта на автомобильный и энергетический рынок спустя 2-3 года вырастут в цене еще больше.

Chemical & Mining Co. of Chile

Тикер: SQM

Потенциал роста: +23,50%

Chemical & Mining Co. of Chile — чилийская химическая корпорация. Производит и реализует добавки для питания растений, йод, литий, промышленные химикаты и прочие товары. Бренд становится известным в литиевом секторе и привлекает внимание аналитиков и инвесторов. В составе акционеров находится 24 хедж-фонда.

В марте эмитент сообщил о прибыли за четвертый финансовый квартал 2021 года: 1,08 миллиарда долларов, что на 111% больше, чем в 2020 году, и на 114,17 миллиона выше рыночных ожиданий. Также компания зафиксировала EPS 1,13 доллара на акцию, что превысило прогнозы на 20 процентов. Рыночная капитализация составляет 27,43 миллиарда долларов. За минувший год акции SQM показали рост свыше 103%. Впечатляющих итогов фирме удалось достичь за счет ее литиевого бизнеса. Она смогла извлечь выгоду из растущих цен и спроса на металл.

С учетом возрастания мирового спроса на литий и растущих продаж EV, в 2022 и 2023 годах эмитент имеет все шансы если не повторить свой ошеломляющий успех, то продемонстрировать неплохую динамику. Консенсус-прогноз по стоимости акций — 108,83 доллара (апсайд в 23,50%). Помимо прибыли от купли-продажи, инвесторы также могут получить дополнительный доход. Chemical & Mining Co. of Chile щедро делится с держателями акций дивидендами. Дивидендная доходность в предыдущем периоде составила 7,55%, или 7,25 доллара.

Rio Tinto Group

Тикер: RIO

Потенциал роста: +44,61%

Rio Tinto Group — австралийско-британская горно-металлургическая компания, добывающая минеральные ресурсы по всему миру. Создана в 1873 году в Великобритании. Ключевые продукты добычи — алюминий, медь, алмазы, золото, железная руда и литий. Рыночная капитализация — 117,74 миллиарда долларов.

Фундаментальными преимуществами концерна являются:

- отличная географическая диверсификация, защищающая от рисков потерь и иссякания месторождений;

- высокая доля на алмазном и железнорудном рынках;

- заслуженная многолетней работой репутация надежного поставщика;

- высокий уровень сырьевой и отраслевой диверсификации.

Майнер постоянно прилагает усилия для инвестирования в аккумуляторные технологии и литиевые проекты. Например, марте 2022 года он приобрел у фонда Sentient Equity Partner литиевый проект Rincon Mining в Аргентине за 825 миллионов долларов. По мнению топ-менеджмента, Rio Tinto, проект обладает мощным потенциалом для расширения поставок карбоната лития аккумуляторного класса и позволит фирме участвовать в ралли, спровоцированном глобальным переходом на EV.

Эксперты оценивают будущее горнодобывающего концерна позитивно. Консенсус-прогноз по цене акций — 93доллара (апсайд более 40%). Также привлекательности ценным бумагам придают высокие дивиденды. В прошедшем периоде дивидендная доходность была аж 14,5% — 10,395 доллара на каждую акцию.

Научно-технический прогресс открывает все новые и новые сферы перспективных вложений. Добыча лития сейчас является одной из самых быстрорастущих отраслей. Цены на литий за последние несколько лет показали кратный рост. Практика свидетельствует, что инвестиции в перспективные и быстрорастущие отрасли способны обеспечить наиболее высокую доходность.

В статье рассмотрим причины роста спроса на литий, а также компании, которые могут «выиграть» от стремительного роста цен и спроса на данный металл.

-

Причины высокого спроса на литий.

-

Рынок лития в цифрах.

-

Крупнейшие компании по добыче лития.

-

Российский рынок лития.

-

Как купить акции компаний, занимающихся добычей и переработкой лития.

Причины высокого спроса на литий

Подробный ответ на этот вопрос содержится в статье «Мировой рынок лития». Здесь же отметим некоторые основные моменты. Литий используется во многих отраслях – от металлургии до медицины и атомной промышленности. Но главным двигателем спроса являются электромобили (е-кары). В 2010 г. на дорогах мира насчитывалось всего 100 тысяч е-каров, а в 2020 г. их число превысило 10 млн. В 2020 г. реализация электромобилей превысила 3 млн. штук или 4,6% всех автопродаж. В сентябре 2022 г. эта доля составила уже более 10%. К концу года, по разным прогнозам, будет продано от 5,6 до 6,4 млн. е-каров. Ожидается, что к 2030 г. парк электромобилей вырастет минимум в 15 раз.

«Сердце» каждого электромобиля — литий-ионные аккумуляторы, в каждом из которых 8-10 килограммов лития. По прогнозам, общая мощность выпускаемых литиевых аккумуляторов увеличится к 2030 г. в 7 раз. При этом, около 85% будет приходиться на е-кары. За 20 лет мировая потребность в производстве лития может увеличиться примерно в 40 раз.

Рынок лития в цифрах

Прогнозы повышенного спроса на литий привели к активным геологоразведочным работам. По данным Геологической службы США (USGS), в 2021 г. обнаруженные ресурсы лития в мире выросли до 89 млн. тонн, или почти в 1,7 раза по сравнению с 2017 г. Более половины этого количества приходится на Боливию, Аргентину и Чили.

Однако запасов лития, добыча которых экономически целесообразна, существенно меньше. Их количество за 5 лет увеличилось почти на 40%, составив в 2021 г. 22 млн. тонн.

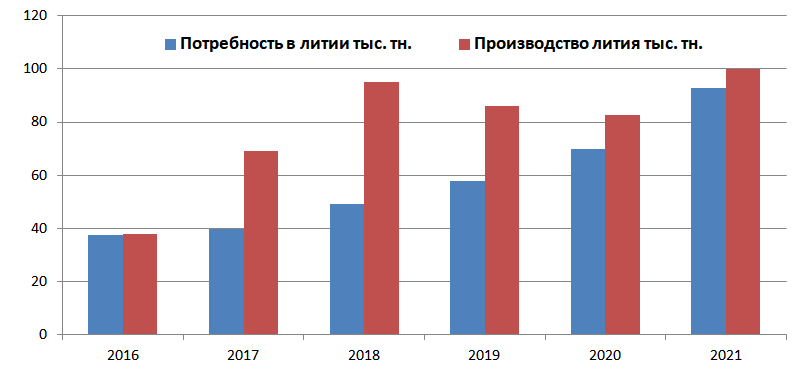

Если исходить из достигнутых в 2021 г. темпов добычи примерно 100 тыс. тонн (без учета объемов производства в США, которые не публикуется с 2013 г.), то даже разведанных запасов хватит минимум на 200 лет. Объемы добычи по годам неравномерны:

Причины этой неравномерности довольно банальны. Ориентируясь на прогнозы резкого роста спроса на литий, компании в 2017 и 2018 гг. существенно увеличили его производство. В результате предложение превысило спрос. Возник кризис перепроизводства, что обусловило снижение цен и уменьшение выпуска в 2019-2020 гг. Свою роль в этом сыграл и ковидный кризис. В 2021 г. спрос и предложение практически сравнялись, произошел резкий скачок цен.

Литий в основном производится и используется в соединениях: оксид, гидроксид и карбонат. Китай является крупнейшим в мире потребителем лития, преимущественно в виде карбоната. Его доля, включая Гонконг, в мировых продажах литиевых батарей во 2 квартале 2022 г. составила почти половину. На графике представлены спотовые (на реальный товар с немедленной поставкой) цены на карбонат лития на рынке Китая в юанях за тонну. До 2015 г. они были достаточно стабильны 35-40 юаней за кг. К началу 2016 г. цены достигли примерно 170 юаней. С конца 2017 г. в связи с перепроизводством лития цены стали стабильно снижаться до 38-40 юаней к середине 2020 г. В 2022 г. произошел резкий скачок до 500 в марте и 575 юаней в ноябре. По сравнению с серединой 2020 г. цены к настоящему времени выросли почти в 15 раз.

Крупнейшие компании по добыче и переработке лития

Обычно аналитики ранжируют компании по величине их рыночной капитализации, которая напрямую зависит от стоимости акций на бирже. Поэтому лидеры постоянно меняются. Более стабильной является доля в мировом производстве, показанная на диаграмме для пяти ведущих компаний по данным 2 кв. 2022 г.

- Albemarle Corp.

Основана в 1994 г. в США. Акции торгуются на Нью-Йоркской фондовой бирже (NYSE) под тикером ALB и с 02.01.2015 — на Санкт-Петербургской бирже (СПБ). Компания насчитывает 5,6 тыс. сотрудников, имеет клиентов в более чем 100 странах. На производство лития приходится 36% выручки компании. Остальное – на добычу и выпуск брома и катализаторов. Компания эксплуатирует месторождения в Чили, Западной Австралии и США. Намечены аренда дополнительных участков в Аргентине и создание нового совместного предприятия в Австралии.

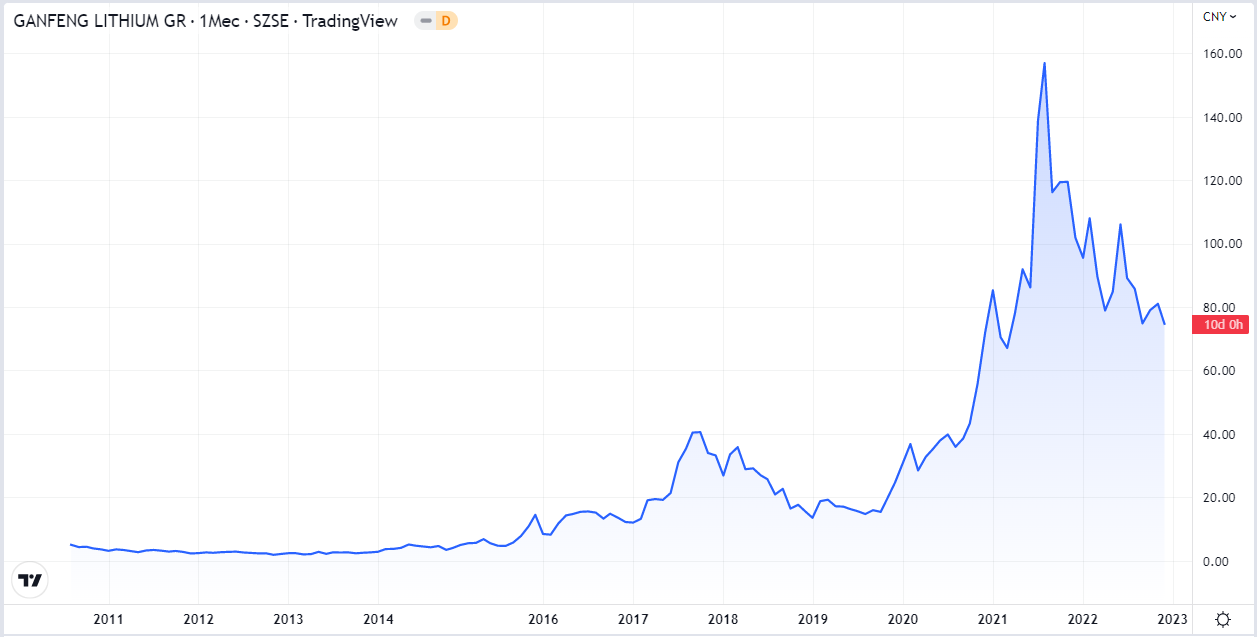

- Jiangxi Ganfeng Lithium Co Ltd.

Основана в 2000 г. в Китае. Зарегистрирована в 2018 г. в Гонконге. Акции торгуются на Шэньчжэньской фондовой бирже (SZSE), тикер 002460, Гонконгской фондовой бирже (SSE) тикер 1772, внебиржевом рынке США (OTC Markets) тикер GNENF. Производство охватывает всю цепочку — от добычи лития до выпуска и переработки литиевых аккумуляторов. Компания единственная в мире обладает всем спектром технологий по добыче лития из рассола, руды и извлечению его из вторичного сырья. Ganfeng занимается добычей лития в Китае, Австралии, Аргентине, Ирландии и Мали, активно расширяет географию своего присутствия, скупая доли в рудниках и в добывающих предприятиях.

- Sociedad Quimica y Minera de Chile SA

Основана в 1968 г. в Чили. Акции торгуются на фондовой бирже Сантьяго и NYSE тикер SQM. Производит литий, йод, калий, промышленные химикаты и специальные удобрения на основе селитры калия. Реализация лития обеспечивает примерно треть выручки. Имеет офисы в 20 странах и клиентов в 110 регионах мира. Основное производство лития сосредоточено в Чили, реализуются литиевые проекты в Аргентине и Австралии.

- Sichuan Tianqi Lithium Industries Inc.

Основана в 1995 г. в Китае. Акции торгуются на SZSE и с июля 2022 г. на SSE с тикерами 002466 и 9696. Компания сосредоточена на производстве литиевого концентрата и перспективных литиевых соединений, ведет добычу в Китае, Чили и Австралии. Имеет 134 патента и осуществляла руководство либо участие в разработке 20 национальных и отраслевых стандартов в сфере добычи и производства лития.

- Livent Corporation.

Основана в США в 2018 г. путем выделения из корпорации FMC. Акции торгуются на NYSE под тикером LTHM, а с 11.10.2018 на СПБ. Имеет более 900 сотрудников и управляет производством в США, Китае, Индии, Англии, уже более 20 лет добывает литий в Аргентине. Имеет собственный запатентованный продукт из лития LIOVIX, который позволяет значительно улучшить характеристики батарей при снижении затрат. С 2021 г. расширяет свои мощности в США и Аргентине.

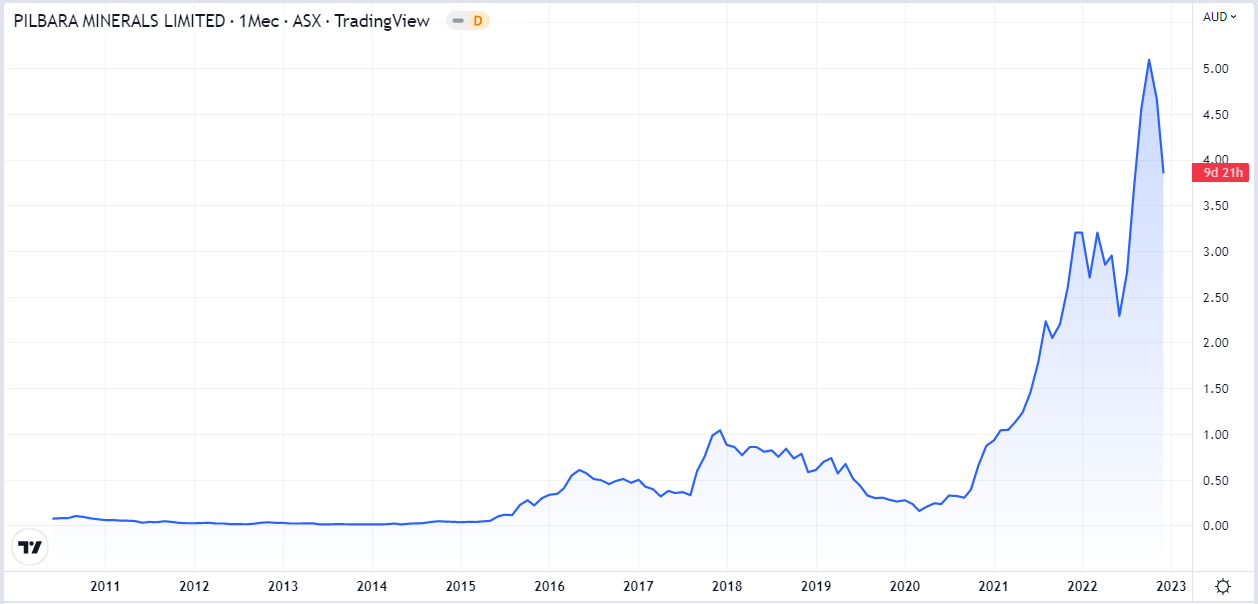

- Pilbara Minerals Ltd.

Основана в 2005 г. в Австралии. Акции торгуются на фондовой бирже Сиднея (ASX) под тикером PLS. Компания занимается добычей лития и танталита, имеет 2 перерабатывающих завода и является 100% владельцем крупного литий-танталового рудника Pilgangoora в Западной Австралии. Коммерческое производство лития началось в 2019 г. Привлечены инвестиции целого ряда крупных китайских компаний: Great Wall Motor Company, Tianyi, Ganfeng и др.

- Allkem Ltd.

Основана в Аргентине в 2007 г. путем слияния аргентинской Orocobre Ltd. и австралийской Galaxy Resources. Акции торгуются на фондовых биржах Сиднея и Торонто с тикером AKE и на внебиржевом рынке США с тикером OROCF. Осуществляет производство лития, калия и бора в Аргентине, Австралии, Японии и Канаде.

- Sichuan Yahua Industrial Group Co. Ltd.

Основана в 1952 г. в Китае. Акции торгуются на SZSE с тикером 002497. Специализацией компании являются взрывные работы, производство детонаторов и взрывчатых веществ. Yahua имеет несколько дочерних компаний по производству лития в Китае и доли в предприятиях в Австралии.

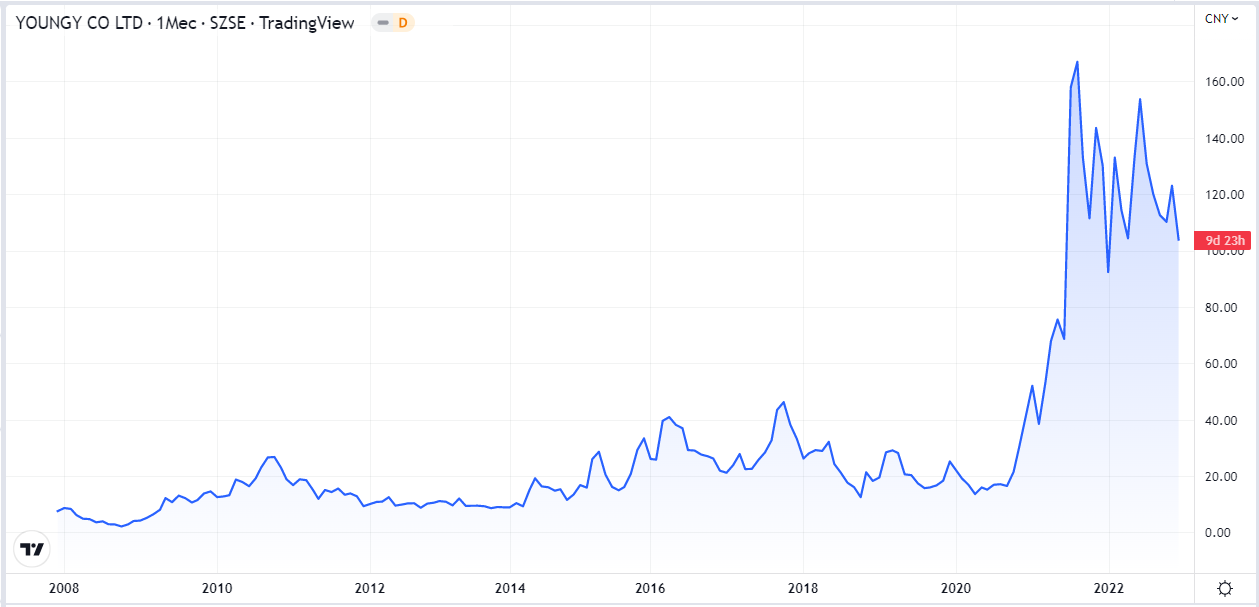

- Youngy Co Ltd.

Основана в 1998 г. в Китае. Акции торгуются на SZSE с тикером 002192. Компания занимается производством и продажей лития, оборудования для выпуска литиевых батарей, асфальтобетонных покрытий и кровельных материалов в основном на территории Китая. Основной доход приносит литиевое производство.

- Lithium Americas Corp.

Основана в 2007 г. в Канаде. Акции торгуются на NYSE и фондовой бирже Торонто с тикерами LAC, а с 25.01.2018 на СПБ. Занимается реализацией двух проектов: Lithium Nevada в США и Cauchari-Olaroz в Аргентине. 100%-ный владелец рудника Thacker Pass в Неваде, который является крупнейшим и высокосортным месторождением, способным, как ожидается, покрыть все потребности в литие США. Проект Cauchari-Olaroz реализуется совместно с Ganfeng, которой принадлежит 51% акций.

- Piedmont Lithium Inc.

Основана в 1983 г. в Австралии как Piedmont Lithium Ltd. В 2021 г. перешла в юрисдикцию США путем выкупа австралийского пакета акций специально образованной одноименной американской компанией. Акции торгуются на NYSE и фондовой бирже Сиднея с тикером PLL. Piedmont Lithium дислоцируется в штате Северная Каролина США, занимается геологической разведкой и разработкой месторождений на американской территории, является 100%-ным владельцем проекта Carolina Lithium, имеет контракт на 10 лет на поставки лития повышенной чистоты компании Tesla. Компания не относится к числу крупнейших производителей лития, но может представлять интерес для российских инвесторов в виду того, что ее акции с 03.10.2022 торгуются на СПБ.

Более подробные и регулярно обновляемые сведения о компаниях, акции которых торгуются на российских площадках, можно получить в сервисе Fin-plan Radar.

Сводная таблица приведенных компаний с экономическими показателями:

Все компании характеризуются низким уровнем заемных средств. Лишь одна из них: Lithium Americas является пока убыточной, что вызвано значительными инвестициями в геологоразведку и освоение месторождений. Но сокращение убытков идет темпами, опережающими прогнозы аналитиков. В целом же для сектора характерны значительные темпы роста выручки и прибыли. Графики котировок акций показывают высокую корреляцию с ценами на литий.

Помимо общих экономических рисков добыча и переработка лития несет риск технологический. Ведутся активные исследования по замене в электромобилях литиевых на натриевые батареи. Натрий дешевле лития, а его добыча и переработка более экологичны. Но натриевые батареи пока обладают меньшей удельной емкостью, т.е. количеством запасаемой энергии на 1 кг веса аккумулятора.

Российский рынок лития

В свое время СССР занимал второе место в мире по производству лития после США. В 90-е гг. прошлого века литиевые месторождения стали консервироваться, не выдержав конкуренции с импортными концентратами. Основными производителями лития сейчас являются Красноярский химико-металлургический завод и Новосибирский завод химконцентратов. Последний производит около 80% лития в стране, который в основном направляется на экспорт. В частности, по данным Геологической службы США в 2017-2020 гг. из России поступало 3% всего импортируемого в США лития.

Росатом, Норникель

и целый ряд других компаний планируют возобновление добычи лития на российских месторождениях, а также локализацию производства литиевых батарей для электротранспорта в Калининграде и Москве. Но реализация этих планов может состояться не раньше 2025 г.

Акции отечественных производителей лития на российских биржевых площадках не торгуются.

Как купить акции компаний, занимающихся добычей и переработкой лития

Возможности для россиян инвестировать в литий ограничены. На СПБ торгуются акции только 4-х компаний США: Albemarle, Livent, Lithium Americas и Piedmont Lithium, а также американского инвестиционного форда Global X Lithium & Battery Tech ETF, который охватывает акции 37 компаний по добыче, переработке лития и производству литиевых батарей. Но с 1 января 2023 г. они доступны только для квалифицированных инвесторов. Кроме того, геополитический риск в виде очередных пакетов санкций продолжает сохраняться. Акции китайских компаний, которые занимают значительную долю в производстве лития, на СПБ пока недоступны. Что касается австралийских, аргентинских, чилийских, канадских компаний, то торговля их акциями на российских площадках не планируется. Определенные возможности дает открытие биржевого и банковского счетов в дружественных странах. Как это сделать в Казахстане и Турции, рассказано в нашем Клубе инвесторов.

Вывод

Потребности в литии, по всем прогнозам, будут резко увеличиваться. После кризиса перепроизводства этого металла 2018-2019 гг. и ковидного кризиса цены на литий резко возросли, что вызвало аналогичный рост котировок акций добывающих и перерабатывающих компаний. Подробную и актуальную информацию о эмитентах, акции которых торгуются на российских площадках, можно получить в сервисе Fin-plan Radar. Добыча лития в России находится в зачаточном состоянии, предприятия по его переработке используют в основном импортный концентрат, а их акции на бирже не торгуются.

Возможности инвестиций в литий для граждан РФ в настоящее время ограничены, сопряжены с геополитическими рисками и доступны только для квалифицированных инвесторов. Открытие брокерских счетов в дружественных странах расширяет возможности инвестирования.

Подробно о самых актуальных проблемах и наиболее выгодных возможностях инвестирования мы рассказываем на наших регулярных бесплатных вебинарах, на которые можно записаться по ссылке.

Удачных Вам инвестиций!

В авторской колонке основатель проекта «ИнвестТема» Владимир Литвинов рассмотрел перспективы акций компаний, работающих в сфере добычи и переработки лития.

Данное исследование навеяно «Вредным инвестором» и его изучением химического сектора в разрезе производителей литиевых соединений. Действительно, мир идет по пути уменьшения углеродного следа и увеличения количества электромобилей. Я остаюсь среднесрочным скептиком в отношении экологичного транспорта и не считаю, что это перспектива ближайших лет. Однако, именно производители лития могут быть в авангарде роста. На них мы и обратим свой взор в этом исследовании.

Ожидается, что спрос на литий вырастет более чем на 200% в течение следующих пяти лет, с 300 тысяч тонн в 2020 году до 1 млн тонн к 2025 году. А к 2030 году спрос может достичь 2 млн тонн.

Также мой интерес еще вызван и ценами на литий, которые с 2017 года стагнируют. В сырьевом ажиотаже 2021 года котировки лития участия не принимали.

Напомню, что в такой же ситуации были 2 года назад компании химического сектора во главе с «Фосагро». Возобновление роста цен на удобрения потянули за собой и котировки компаний. Главное чтобы к этому были фундаментальные предпосылки.

Так почему же литий

Этот химический элемент требуется для создания литий-ионных аккумуляторов, спрос на которые растет. Элементы для его производства расположены в основном в странах латинской Америки, Австралии, США, Китае и внимание, в России. Литий широко используется в различных отраслях: в автомобилестроении, металлургии, производстве электроники, ядерной энергетике и даже в медицине. А самое главное в пиротехнике. Иначе, как бы мы смогли наблюдать красные огни салютов.

В добыче лития есть определенная сложность, поэтому многие компании сектора крайне неэффективны. Себестоимость съедает всю прибыль и производителям приходится диверсифицировать бизнес и находить новые источники доходов. Добыча, как правило, идет двумя способами: открытая в карьерах (сподумен) и высушивание солончаков (рассол). Если первый способ характерен для компаний Австралии, то второй более распространен в мире.

Итак, низкие цены на сырье, распространение электромобилей и широкий охват применения лития, дают нам шанс на поиск недооцененных историй. Если конечно такие найдутся. В мировом масштабе электромобили составили менее 5% от общего объема продаж автомобилей в 2020 году, но этот сегмент вырос на 45% до 3,2 млн автомобилей даже в условиях пандемии и будет прирастать дальше из года в год.

Основной проблемой добывающих литий компаний становится низкий уровень спроса. Все-таки Tesla и прочие не успевают потребить все предложение лития на рынке. Радует, что тенденция идет к повышению производства. К 2026 году спрос на литий-ионные аккумуляторы предположительно вырастет в 2 раза, а к 2030 году в 4 раза. Теперь давайте займемся разбором компаний.

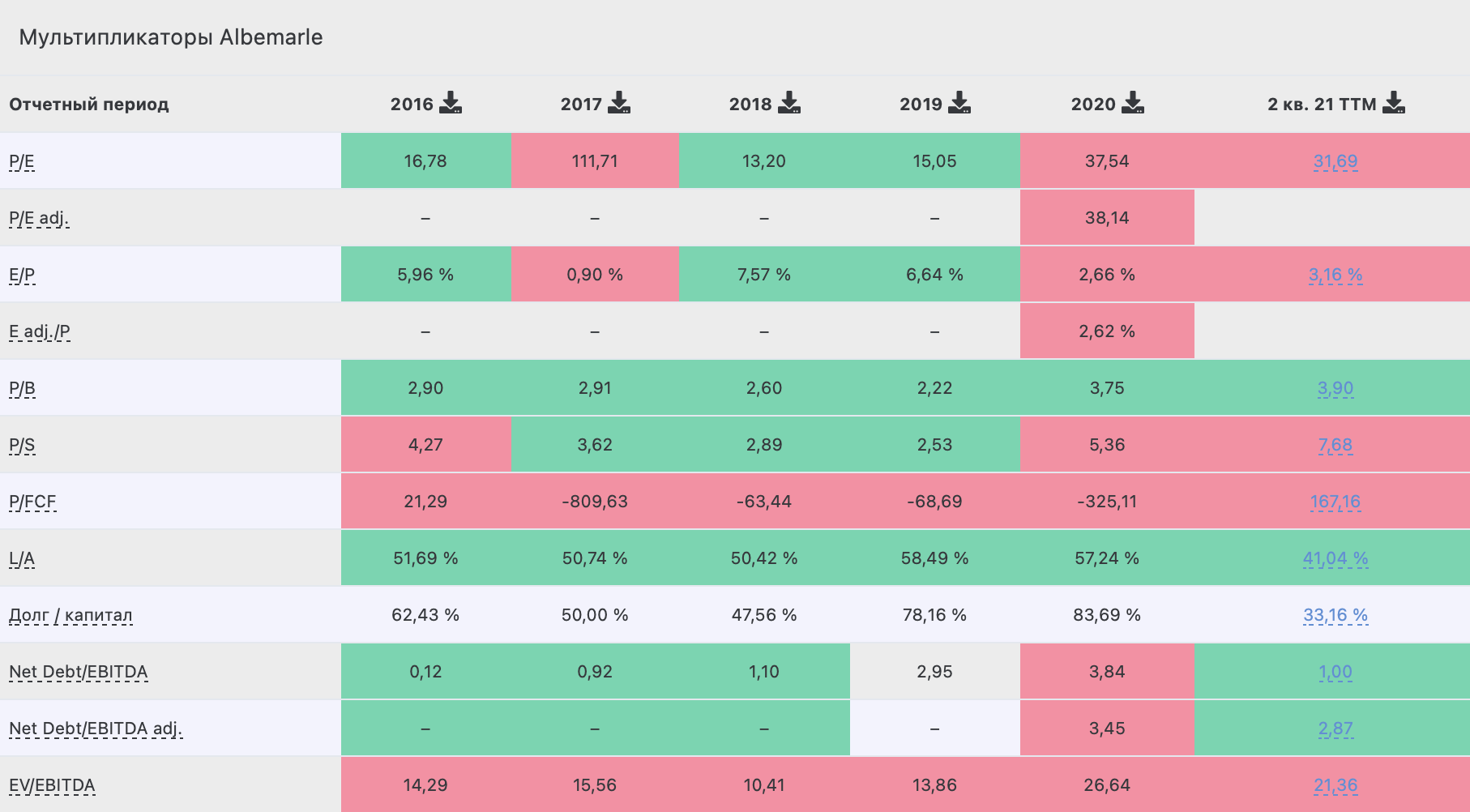

Albemarle (ALB)

Albemarle – один из крупнейших американских производителей лития и брома. К слову, на литий приходится всего 37% выручки, а на тот же бром или катализаторы 30% и 25% соответственно. Но даже это позволяет контролировать около 35% рынка лития. Albemarle планирует удвоить свои производственные мощности к концу года. Мультипликаторы крайне перегреты. P/E в 55, P/B в 4 и EV/EBITDA в 33 дают повод говорить о завышенной оценке рынка акций компании. Albemarle имеет приемлемую долговую нагрузку, низкую рентабельность, но выплачивает дивиденды. Выручка с 2019 года снижается, как и прибыль.

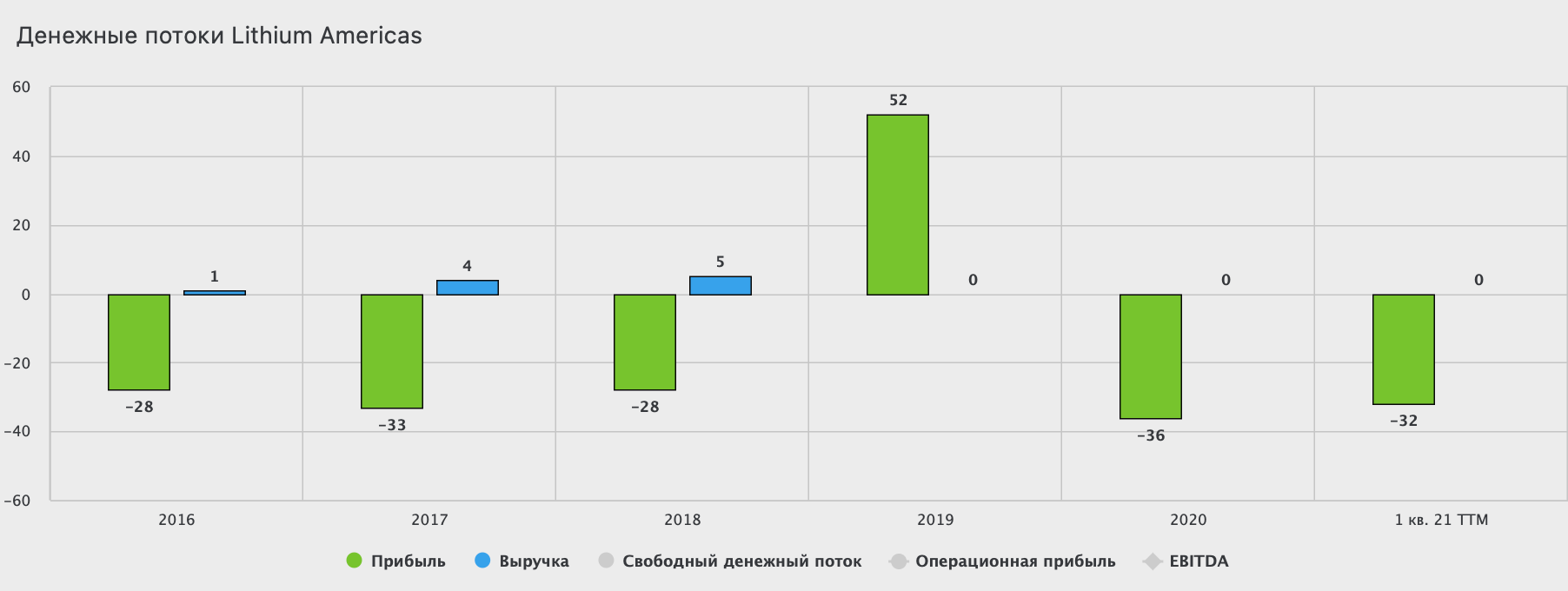

Lithium Americas (LAC)

Lithium Americas – американская компания, занимающаяся разведкой и добычей лития. Производственные площадки расположены в Аргентине и США, где планируется добыча открытым способом на рудниках. Причем запуск в США назначен лишь на середину 2022 года. Поддерживает интерес к ней лишь повышенная, в отличие от обычного лития, цена на карбонад лития, который только планируют добывать. Компания по факту живет лишь ожиданиями увеличения спроса и роста цен на литий в будущем. Прибыли, как и выручки последние годы нет, а рентабельность отрицательная.

Piedmont Lithium (PLL)

Аналогичная ситуация и в Piedmont Lithium, чей четырехкратный рост акций основан только на договоренностях с Tesla о поставках сырья. Компания планирует добычу только на 2022-2023 года. История красноречива и говорит о завышенных ожиданиях инвесторов взрывного роста отрасли. Только во многом этот самый рост уже заложен в цену активов.

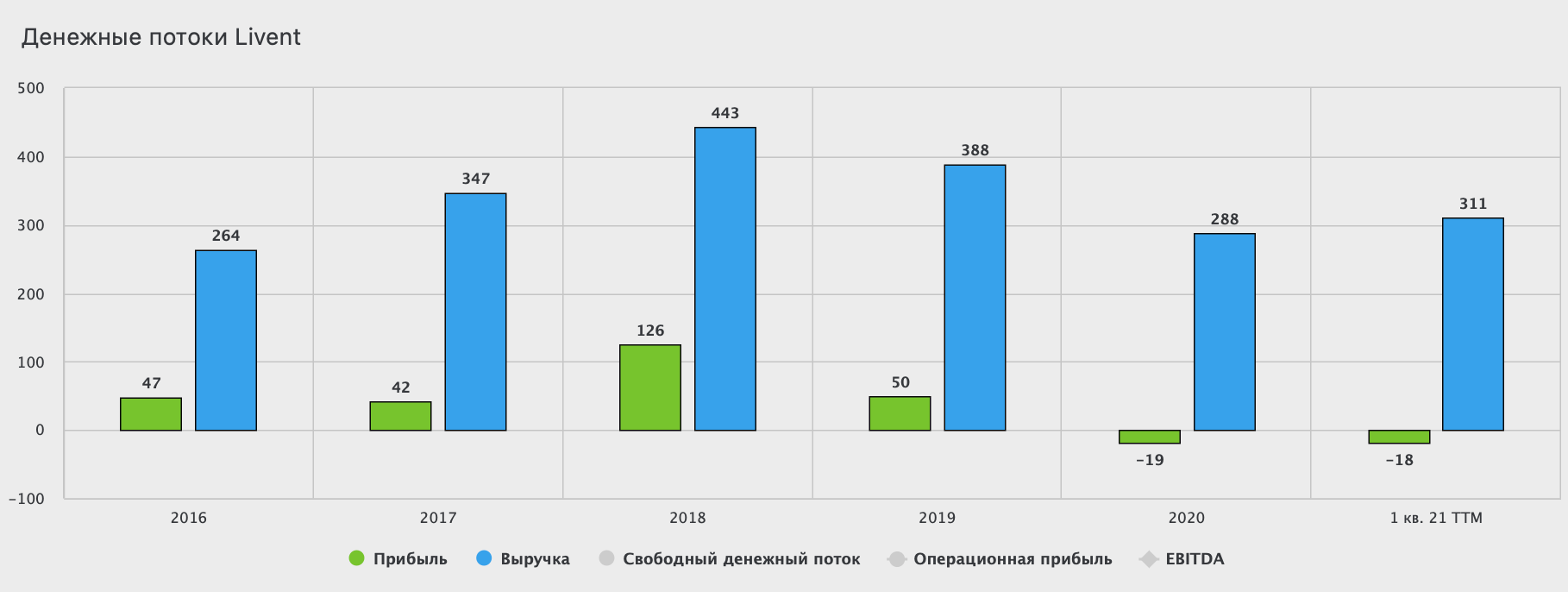

Livent (LTHM)

Один из пионеров отрасли производителей литиевых соединений, идущий корнями еще в Америку 40-годов. Livent также является лидером в области технологии извлечения и очистки лития. Производственные площадки расположены в Аргентине, США и Китае. Компания малоэффективна из-за высоких расходов на производство. Помимо высокой долговой нагрузки и мультипликаторов, показывает снижение 3-год подряд выручки. А последние 2 года получает убыток от основной деятельности. Виной тому слабая диверсификация бизнеса.

Далее у нас еще пачка компаний литиевого сектора. Начнем с Чили, а закончим Австралией и Китаем, который доминирует в цепочке поставок литий-ионных аккумуляторов.

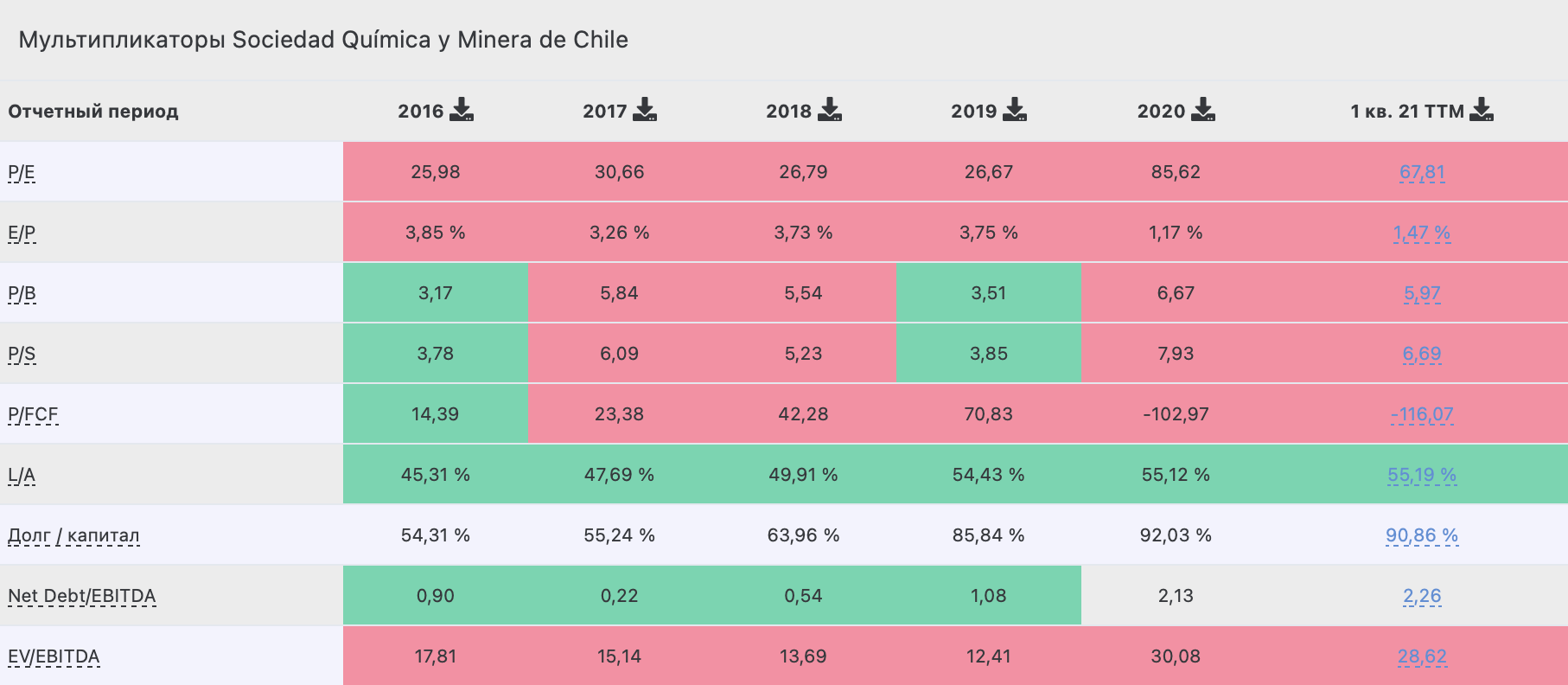

Sociedad Quimica y Minera de Chile SA (SQM)

Sociedad Quimica y Minera de Chile SA – глобальная горнодобывающая компания, расположенная в Чили. Работает в сфере химической промышленности, добывает лития и другие редкие металлов. На этом рынке занимает 14% всей добычи. Имеет 5 бизнес-направлений, которые добавляют диверсификации и снижают риски. Приобрела права на литий-проекты в Австралии и Аргентине. SQM планирует увеличить производство карбоната лития на 71% уже к концу этого года. Мультипликаторы говорят о сильной перекупленности. Сумасшедший P/E в 66 и P/B в 5,8. С 2018 года выручка стагнирует, но наблюдается рост уже в 2021 году. Прибыль также на минимальных значениях за последние 7 лет.

Tianqi (002466) и Ganfeng (1772)

Китайские компании по производству новых энергетических материалов, в основе которых лежит литий. Работают по всему миру и активно скупают доли крупных компаний отрасли. Tianqi владеет долей Sociedad Quimica и несколькими месторождениями Австралии. Ganfeng выкупила контрольный пакет акций австралийской компании Bacanora Lithium и сделала еще несколько крупных приобретений. Номинально компании контролируют более половины всего мирового производства лития.

Orocobre (ORE) и Galaxy Resources (GXY)

Orocobre и Galaxy – самые крупные представители Австралии, которые занимаются добычей лития. Причем производственные площади у первой в основном расположены в Аргентине. А вот Galaxy занимается добычей в Австралии. Эти две компании приняли решение объединиться, после чего выйдут на 5 место по величине поставок лития в мире. Orocobre имеет одну из самых низких себестоимостей производства лития.

Это далеко не все компании сектора. В Китае есть целая россыпь добывающих компаний. В Австралии также есть парочка сильных игроков, таких как Altura Mining или Mineral Resources. Но информации по ним достаточно мало, а отсутствие возможности их приобретения даже квалифицированным инвесторам, делает их не интересными для покупки.

Изучая самых крупных и перспективных представителей отрасли понимаешь, что далеко не все торгуются на биржах и доступны инвесторам из России. Причем даже квалифицированным инвесторам. Поэтому в завершении я решил посмотреть на ETF фонд, который объединяет большинство активов, и сделать вывод об отрасли в целом.

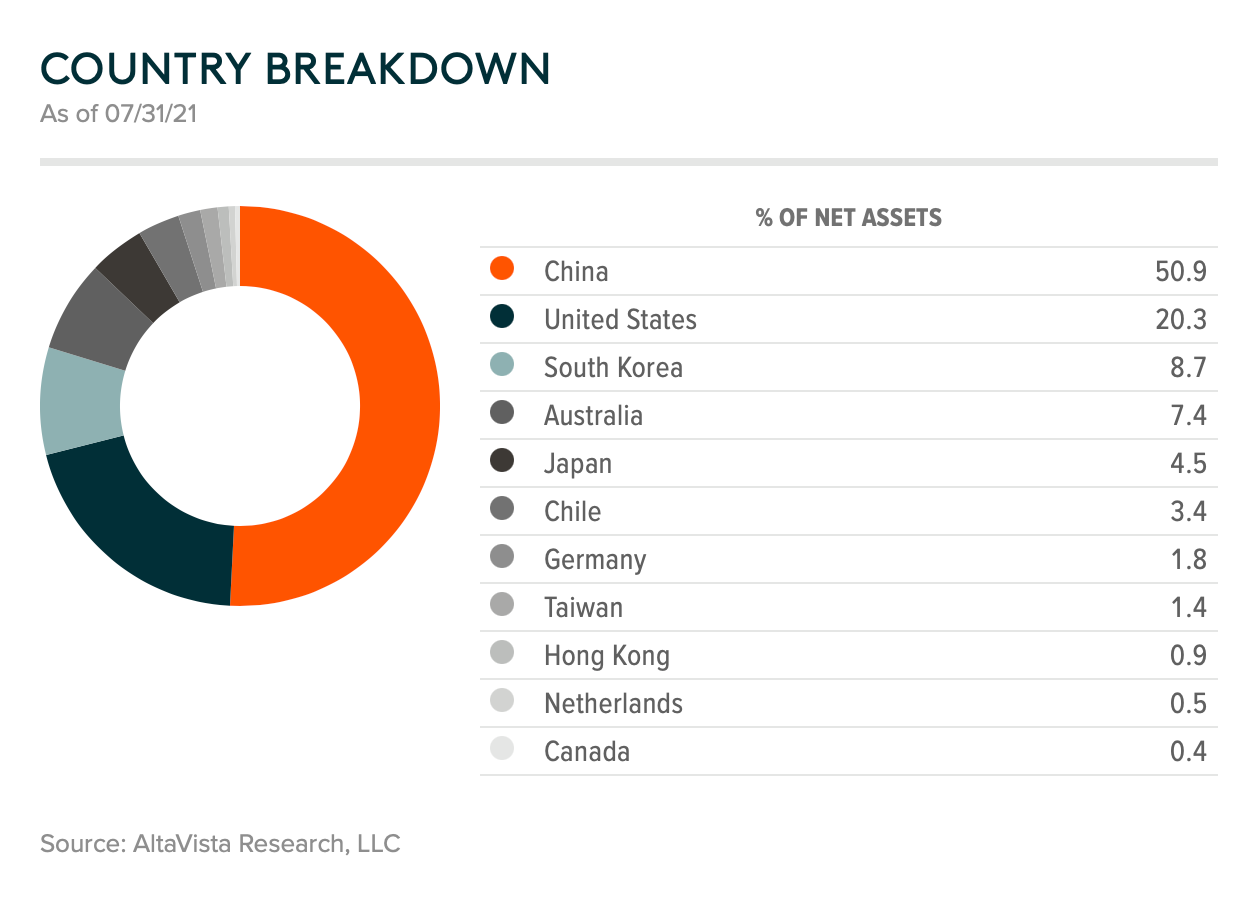

Global X Lithium & Battery Tech ETF (LIT)

Литиевый ETF фонд, который инвестирует в компании сектора производителей лития. Но не только этим ограничивается. В составе можно будет найти также производителей литий-ионных аккумуляторов. Следует за Solactive Global Lithium Index. По странам более 50% фонда приходится на Китай, еще 20% на США. Что странно, всего 7% приходится на Австралию. Диверсификация явно слабая, перекос в сторону того же Albemarle с 12%, а на Livent приходится всего 1% фонда. За то LG и Samsung, как производители аккумуляторов находятся в топе данного фонда.

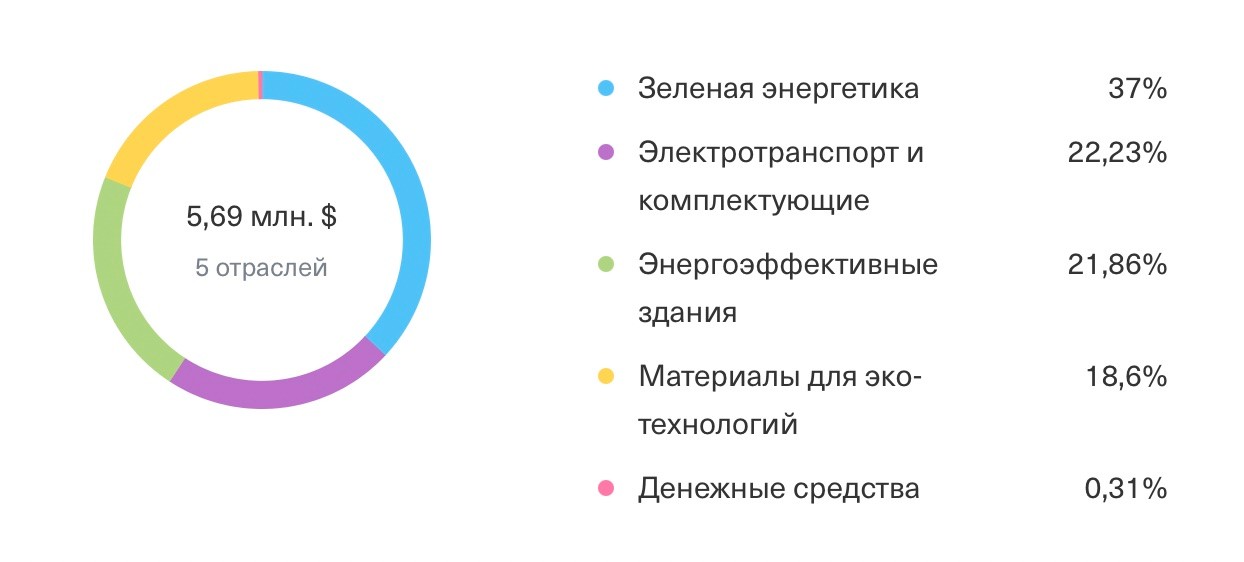

Назвать ETF хорошо сбалансированным можно, если вы в целом хотите проинвестировать в индустрию лития, аккумуляторов и электромобилей. Но тут встает резонный вопрос. Зачем, если есть тот же зеленый ETF от «Тинькофф» (TGRN), в котором есть все те же представители, и в нагрузку еще идет ВИЭ. В общем для себя я не нашел причин покупать фонд. Состав фонда от «Тинькофф».

Но и в покупках отдельных историй тоже большого смысла нет. Компании настолько переплетены в своих бизнесах и месторасположениях, что иногда трудно понять, кому они принадлежат. Австралия работает в Аргентине, а соседи из Чили покупают активы в Австралии. Китай вообще распространил свое влияние и вышел на второе место по добыче лития, хотя своих месторождений у него крайне мало.

Для инвесторов из России большую проблему составляет отсутствие акций на бирже. Даже на внебиржевом рынке представлена лишь малая часть компаний. Нам предлагается сходу купить Albemarle, который и в секторе то представлен лишь малой частью бизнеса, а акции уже находятся в космическом пространстве рядом с Virgin Galactic.

Если взять навскидку, то свое предпочтение я бы отдал Lithium Americas, которая имеет производственные мощности, но запуск основных будет производить в ближайшие годы. Однозначно, при инвестировании в компании сектора придется рисковать, и рисковать значительно. В ценах многих компаний уже заложены ожидания кратного роста цен на сырье. А проверить эффективность компаний задача не из легких. Большинство малоэффективны и имеют высокую стоимость добычи.

Долгосрочные перспективы

Рост производства электромобилей и цен на сырье, поддержка государства и низкая база прошлых лет дадут драйверы роста для всех без исключения компаний отрасли. По некоторым акциям мы увидим ваши любимые иксы.

Среднесрочные перспективы

Продолжится стагнация всей отрасли. Компании модернизируют производства и нарастят мощности. Но производители электромобилей не будут успевать поддерживать спрос. Да и производители батарей также не спешат врываться в этот бизнес. Стоимость аккумуляторов снизилась за 10 лет на 87% и продолжит сокращаться.

Краткосрочные перспективы

Возможны манипуляции со стороны социальных сетей и любителей разогнать акции. Рынок сейчас тонкий и на любом хайпе частные инвесторы начинают скупать все, что плохо лежит.

Делать ставку на всю отрасль через ETF, либо искать точечно подходящий актив дело индивидуальное. Я склоняюсь скорее ко второму и буду дальше продолжать изучать рынок лития.

Данный обзор не является индивидуальной инвестиционной рекомендацией.

Стоимость акций этой компании может утроиться к 2026 году

С августа 2018 года S&P 500 вырос на 55%. Это означает, что доходность инвесторов составляла примерно 15% в год.

Однако эти показатели меркнут по сравнению с результатами Sea Limited (SE), международной холдинговой компании, работающей в Юго-Восточной Азии. За тот же период ее акции взлетели на 2250%, демонстрируя умопомрачительный рост на 186% в год.

Продолжение

Кто не слышал инвестиционный тезис о том, что литий — металл будущего и нужно непременно инвестировать во всё, что с ним связано? Это краткая заметка по моему небольшому ресёрчу данной темы, чтобы в первую очередь самому себе ответить на вопрос: а как обстоят дела на рынке лития и стоит ли туда заходить?Дивергенция в ценах

Я довольно регулярно слежу за рынком сырья (особенно, что касается энергетики и металлов), и уже с полгода наблюдаю растущую динамику в ценах на литий. А в последние месяца, судя по графику, там происходит что-то ну очень интересное: tradingeconomics.com/commodity/lithiumМы привыкли, что акции добытчиков сырья, как правило, следуют за ценами на само сырьё, которое они добывают. Каково же было моё удивление увидеть следующую картину:

Здесь синяя линия — это цена на фьючерсов литий, а остальные — это цена на акции добытчиков лития. Видно явную дивергенцию, что несвойственно сырьевым компаниям.

Собственно, эта дивергенция и побудила меня разобраться в ситуации и ответить на вопрос, а можно ли заработать на литиевых добытчиках и стоит ли их покупать сейчас?

Первая мысль, которая меня посетила: может быть что-то не так с прогнозами спроса на литий?Вообще, учитывая то, сколько бурной деятельности развёрнуто вокруг электротранспорта, когда каждый второй «бывший инженер Tesla» пытается в гараже собрать свой электрокар, чтобы успеть в поезд автомобильной революции, весьма странно было бы говорить о проблемах со спросом. Но мало ли, поэтому немного погуглив, нахожу следующее:

Продажи электромобилей: www.fastmarkets.com/insights/lithium-supply-and-demand-to-2030

Кривая баланса спроса-предложения: www.fastmarkets.com/insights/lithium-supply-and-demand-to-2030

Нет, со прогнозами на спрос всё в порядке, рынок придёт к балансу только в районе 2026 года. Соответственно, до этого времени будет иметь место неудовлетворённый спрос и цена на литий должна если и не расти, то как минимум не падать. Значит причина дивергенции сырья и акций в чём-то другом.

Добытчики лития

Если всё хорошо со спросом, может быть что-то не так со оценкой самих компаний? Мы видим как в 2022 году ускорился на тренд на переход к акциям стоимости. Так что вполне можно допустить, что некоторые компании оказались «переоценёнными» и сейчас корректируются к своим справедливым значениям.

В мире не то, чтобы очень много добытчиков лития и примерно половина из них находится в Китае (т.е. недоступна для инвестирования). Я посмотрел на основных игроков этого рынка, доступных к приобретению в портфель.

Обзор Albermarle ($ALB)

Albermarle — крупнейший добытчик лития в мире с капитализацией $25 млрд. Но, как видно из презентации для инвесторов, на литий приходится только 40% выручки. То есть это не чисто литиевый добытчик.

investors.albemarle.com/static-files/7b16ee83-eef0-4db9-a724-920e7df2ca5c

Беглая оценка по мультипликаторам:

- Форвардная цена/прибыль 37,6

- EV/Выручка почти 8 (EV — это Enterprise Value = Капитализация + Долг — Кэш)

Довольно дорого для сырьевой компании, но у нас же перспективы роста? Чуть ниже мы посмотрим дисконтированную оценку по каждой компании, чтобы сделать вывод о (не)оправданности таких мультипликаторов, а пока переходим к следующему добытчику.

Обзор Livent ($LTHM)

Livent — это спин-офф чисто литиевого бизнеса компании FMC Corporation ($FMC). Текущая капитализация LTHM $3,5 млрд. И, в отличие, от Albermarle, это история именно про литий:

s22.q4cdn.com/453302215/files/doc_presentations/2021/11/Livent-Investor-Presentation_for-website.pdf

Мультипликаторы:

- Форвардная цена/прибыль 38,6

- EV/Выручка = 9,46

Что ж, также недёшево, даже чуть дороже ALB, но и капитализация компании в 7 раз меньше, а значит премия за риск может быть оправдана. Идем дальше.

Обзор Sociedad Quimica Y Minera De Chile SA ($SQM)

SQM — чилийская компания с капитализацией $15,6 млрд. Доля лития в компании составляет 30% от валовой прибыли, также компания производит и другую химическую продукцию. Надо сказать, что бизнес довольно диверсифицирован:

s25.q4cdn.com/757756353/files/doc_presentations/2021/11/3Q2021_long-presentation_November.pdf

Мультипликаторы:

- Форвардная цена/прибыль = 16

- EV/Выручка = 7,3

Пока это лучшие показатели из всей тройки, плюс диверсификация бизнеса гораздо лучше остальных. Выглядит как минимум интересно, но доступна $SQM только для квалов.

Оценка справедливой стоимости акцийСервис gurufocus.com позволяет провести беглую DCF оценку любой компании (метод дисконтирования денежных потоков, т.е. когда мы пытаемся оценить сколько сейчас стоят деньги, которые компания заработает в будущем). Поэтому им и воспользуемся.Для DCF модели используются следующие параметры:

- ставка дисконтирования, простыми словами это стоимость денег, я взял 8% исходя из следующего допущения: — 2% это безрисковая ставка по 10-летним гособлигациям США — 6% это премия за риск инвестирования в акции (обычно берут 5-6%)

- динамика увеличения денежных потоков в стадии роста и в терминальной стадии (грубо говоря, этап зрелости)

Динамику роста денежных потоков подсмотрел у самих компаний: Прогнозы ALB

Прогнозы LTHM

В итоге за основу взял данные ALB, т.к. учитывается более широкий рынок лития (но плюс-минус картина прогноза схожа у обеих компаний): с 2020 по 2025 среднегодовой прирост 48% и по 2030 среднегодовой прирост 22%.

Итак, делаем предположение, что динамика потоков у компаний будет как минимум повторять динамику спроса на металл. Также сделал допущение точки отсчета прибыли: это декабрь 2022, т.к. по прогнозам к этому времени у всех трёх компаний будет такая прибыль, которую можно адекватно использовать в оценке (она положительна и существенна). Поэтому полученная оценка, это условно-справедливая цена к декабрю 2022.

Также должен сказать, что любая модель — это не 100% точная оценка, а лишь попытка понять — сколько хотя бы примерно должен стоить бизнес.Слабое место DCF моделей в том, что можно нафантазировать что угодно, любой рост и при желании подогнать справедливую цену к текущей или даже ниже (читай, выдать желаемое за действительное). Поэтому за основу я взял прогнозы самих компаний с некоторыми допущениями и даже исключил фазу зрелости из оценки (т.е. на мой взгляд модель должна быть достаточно консервативной).

Albermarle. Оценка справедливой стоимости акций Прогноз прибыли на акцию (без учета разовых источников прибыли) по ALB составляет $5,59 на акцию к декабрю 2022. Вставляем все данные в модель:

Получаем справедливую цену $137.77 при текущей цене $212.75.Если попробовать сделать ещё более консервативную оценку и учесть, что литий — это менее половины бизнеса, таким образом снизить в модели темпы роста всей компании на 50%, то получаем следующее:

Справедливая цена $68.21 против текущей $212.75. Повторюсь, это крайне консервативная оценка.

Livent. Оценка справедливой стоимости акций

Для LTHM справедливая цена составляет $14.79 против текущей $21.91. Т.к. бизнес полностью литиевый, иных допущений в плане динамики роста делать не будем.

SQM. Оценка справедливой стоимости акций

При менее консервативной оценке (темпы роста всей компании равны темпам роста рынка лития) получаем справедливую цену акций $84.78 против текущей цены $54.61.То есть наконец-то у нас появился кандидат на недооценку! Но бизнес не полностью литиевый, поэтому посмотрим что будет, если также снизить темпы роста на 50% всей компании:

И при таком сценарии недооценка уже исчезаем, получаем справедливую цену $41.98 против $54.61.

РезюмеПрогнозы говорят, что у рынка лития однозначно есть перспективы. Но вот компании этой отрасли на данный момент дешёвыми не выглядят, по крайней мере по консервативным оценкам (с некоторыми допущениями можно выделить чилийскую SQM).

Ужесточение риторики ФРС заставило всех вспомнить, что у компаний есть не только перспективы, но ещё и стоимость. Для себя я сделал вывод, что это и есть причина дивергенции в ценах на сырьё и акциях, о чём шла речь в самом начале.

Для себя я однозначно добавил в вотчлист (да чего там, они и раньше там были) вышеупомянутые компании и сейчас примерно понимаю, по каким ценам я хочу их видеть в своём портфеле. Учитывая настроения на рынке, кажется, что цены эти вполне достижимы.

Другие компании, связанные с литиемЕсть ещё Lithium Americas Corp ($LAC) и Li-Cycle Holdings Corp. ($LICY).

LAC также является добытчиком, но пока ещё ничего не добывает (отсутствует выручка), соответственно и оценивать там пока нечего, кроме прогнозов.

А вот LICY, хоть и также без выручки, но более интересна, т.к. собирается заниматься заниматься переработкой и восстановлением литиевых аккумуляторов. Вопрос отработавшего свой срок лития — кость в горле для всех, кто говорит, что электромобили являются экологичным транспортом, т.к. и производство, и утилизация на данный момент связаны с очень серьезным ущербом для окружающей среды, и на самом деле до конца не понятно, что наносит больший вред — двигатели внутреннего сгорания (за период их срока жизни) или литиевые аккумуляторы (до и после их срока жизни).

Поэтому, когда (и если) LICY выйдет на этот рынок, то может стать очень даже интересным активом. Рассматривать данную компанию стоит как венчур, с пониманием сопутствующих рисков и не превышая отведенную под такие истории долю в портфеле. На данный момент акция доступна только квалам и не у всех РФ брокеров.

***

- Бесплатные проекты для инвесторов в Google таблицах

- Телеграм-канал «На всю котлету» (в силу нехватки времени я изрядно подзабил на написание статей, но в телеге бывает хоть что-то, хоть иногда)

- YouTube-канал «На всю котлету»

Не единожды литий за последние годы был назван новой нефтью. Вся тонкость — в галопирующем росте его востребованности в производстве аккумуляторов. Какую позицию заняли российские отраслевики?

За последние 5-7 лет мировая индустрия по добыче и выделению лития и литий-содержащих соединений из руд и рассолов выросла в несколько лет, как сообщается в новом маркетинговом исследовании «Смарт Консалт».

К примеру, еще в начале 2010-х гг. объем подтвержденных мировых запасов лития оценивался не более чем в 17 тыс. тонн. Сейчас эта цифра умножилась почти в 5 раз.

Крупнейшие месторождения лития расположены в Чили, Боливии — здесь расположен крупнейший в мире солончак Уюни, запасы которого исчисляются в 21 млн тонн, а также в США, Аргентине, Конго, Китае (озеро Чабьер-Цака), Бразилии, Сербии, Австралии и прочих странах.

Интерес мировых промышленников к литию — относительно новый. Поэтому на многих перспективных месторождениях работы по разработке и добыче рассолов или руд лития либо стартовали недавно, либо лишь планируется их освоение.

Спрос на литий возник в ходе освоения способа аккумуляции энергии на литий-ионных накопителях. Помимо пользовательской электроники, в последнем десятилетии активный спрос на литий-ионные аккумуляторы возник со стороны электромобилей, а также накопителей энергии для ВИЭ.

Ожидается, что в ближайшее десятилетие спрос на электрокары вырастет в десятки раз. Так, в Европе уровень выделяемого транспортом СО2 к 2025 году должен быть сокращен на 15%, а к 2030 году — до 37,5% в общей сложности в сравнении с текущей ситуацией. Так, в Великобритании к концу десятилетия ожидается тотальный запрет на эксплуатацию ДВС. А в Германии уже сейчас работают над оснащением каждой топливной заправки зарядными станциями для гибридов и электрокаров.

Для достижения обозначенных требований по снижению выбросов СО2 количество используемых в ЕС электрокаров должно достигнуть 40% от общего объема эксплуатируемых автомобилей, что составит примерно 84 млн ед. Для сравнения: сейчас в Европе на долю электромобилей приходится не более 5% общего количества авто, или около 3 млн ед. В других регионах этот показатель существенно меньше.

В свою очередь, уже к 2026 году ситуация будет переломлена: продажи электромобилей превысят объем реализуемых авто на ДВС. А к 2030 году доля продаж электрокаров и гибридов может достичь 90% общего объема рынка.

Однако европейские производители всерьез обеспокоены текущей ситуацией, а именно недостаточной популяризацией технологии электропитания транспортных средств. И готовы проявлять инициативы в этом направлении.

К примеру, концерн Volkswagen намерен инвестировать около 30-35 млрд евро в развитие собственного производства электромобилей до 2022 года и еще 35-37 млрд евро — до 2030 года. Уже сейчас концерн разрабатывает новую модель компактного городского электрокара, габариты которой не превысят Polo. Другие подробности модели пока не раскрываются. Ожидается, что цена такого авто не превысит 25 тысяч евро.

К 2030 году VW планирует расширить линейку гибридных моделей с 30 до 60 ед., электрических — с 20 до 70 ед. Годовой объем выпуска электрокаров к концу десятилетия может достигнуть 26 млн ед. Около 19 млн ед. из них будут основаны на фирменной модульной платформе Modular Electric Drive Toolkit (MEB), а оставшиеся 7 млн ед. — на высокопроизводительной платформе Premium Platform Electric (PPE).

К 2050 году VW намерен полностью исключить вредные выбросы в атмосферу.

Американский Ford планирует полностью перевести собственные европейские заводы на изготовление электро- или гибридных автомобилей к обозначенному 2030 году. Первый шаг к изменению стратегии Ford Europe — инвестирование около 1 млрд евро в реструктуризацию завода в Германии. Ожидается, что к 2022 году завод полностью освоит производство автомобилей на электричестве, а к 2026 году увеличит объемы выпуска, предложив в полностью электрические модели в каждой продуктовой линейке. А к 2030 году все выпускаемые модели легковых авто Ford полностью будут работать на электричестве.

Подобную стратегию развития избрал для себя и Fiat. Компания также планирует перейти на выпуск исключительно электрокаров к 2030 году. При этом отказ от ДВС будет поступательным, начиная с 2025 года. Однако, в отличие от Ford, концерн планирует освоить производство электромобилей не только на европейских площадках, но и на всех собственных производствах в мире в целом. Раскрывать секреты планируемой продуктовой линейки Fiat пока не спешит. Однако с наибольшей долей вероятностью флагманами будут популярные ныне семейства сити-каров Fiat 500, а также и новые модели на основе фирменной платформы STLA группы Stellantis, на которой построены электромобили Peugeot e208 и Opel Corsa-e.

В США амбассадором авто на электродвигателе выступает небезызвестная Tesla, которая, кстати говоря, по итогам 2020 года вышла в мировые лидеры по объему продаж, реализовав около 365 тысяч собственных авто. Особенность этого производителя в том, что на создание аккумулятора для электрокара затрачивается свыше 60 кг лития чистотой 99,5%. Для сравнения, европейские и китайские изготовители на 1 единицу техники расходуют около 1-2 кг металла.

Мировая популяризация Tesla форсировала рост спроса на литий. Так, еще в 2016 году Илон Маск заявил о том, что для производства желаемых 500 тыс. авто в год ему потребуется весь добываемый литий в мире.

Однако реалии мировой промышленности сложились несколько иначе. Разогретые инициативой г-на Маска производители лития увеличили объем производства лития в период 2016-2020 гг. почти на 2/3. Причем в первые два года мировые цены на литий взлетели более чем в полтора раза. Но, начиная с 2018 года, ситуация стала выходить из-под контроля. К 2019 году объем складских запасов достиг рекордных показателей — более чем четверти общего тоннажа изготовленной продукции. Вслед за этим последовало падение цен на литий — примерно -45% в период 2018-2020 гг. Случился кризис перепроизводства.

Мировые отраслевые эксперты ожидают сглаживание ситуации на рынке лития в ближайшие год-два. Так, уже сейчас, в мае-июне 2021 года средние рыночные цены на 1 кг металла выросли с 13,25 до 13,75 долл./кг, на +3,77%. Наметился робкий тренд на восстановление баланса.

В ожидании нормализации рыночной ситуации как мировые, так и российские промышленники не бездействуют. Уже сейчас готовятся проекты по эффективному освоению чилийских и боливийских месторождений инвесторами из США, Канады, Китая.

Активное участие в развитие собственной индустрии по производству лития принимает и Российская Федерация.

На сегодняшний день, по данным «Смарт Консалт», в нашей стране действуют лишь три производителя, способные выпускать литий и его соединения в промышленных масштабах. Среди них:

- ПАО «Химико-металлургический завод», г. Красноярск;

- ПАО «Новосибирский завод химконцентратов», г. Новосибирск;

- ООО ТД «Халмек», Тульская область.

Планы каждой компании — амбициозны. Заводы намерены расширять действующие мощности в целях наращивания объемов выпуска. А «Халмек», в частности, заинтересован в открытии нового производства очищенного лития. Строительство завода планируется в Тульской области на базе ОЭЗ «Узловая». Ожидаемый объем инвестиций — около 3,65 млрд руб.

Помимо этого, выход на рынок планируют и другие отечественные игроки. К примеру, уже сейчас среди перспективных проектов развития литиевых производств в России можно выделить следующие:

1. Освоение производства лития ГК «Росатом» с приобретением участка в Чили и дальнейшей локализацией собственного производства литий-ионных аккумуляторов в России.

Компания Uranium One, подразделение ГК «Росатом», планирует освоить производство лития к 2023 году, а к 2030 году обеспечить себе 9%-10% мирового рынка.

Компания рассматривает возможность приобретения сырьевых активов за рубежом для интеграции в глобальные цепочки поставок конечных продуктов, таких как аккумуляторы, с локализованным производством в России.

Поиск зарубежных литиевых активов компанией Uranium One ведется с 2019 года.

В октябре 2020 был подписан меморандум о взаимопонимании с канадской Wealth Minerals о приобретении до 51% доли в литиевом проекте на севере Чили на территории солончака Атакама. В настоящее время здесь уже функционируют такие ведущие мировые производители, как Albemarle и SQM. В результате сделки Uranium One получила лицензию на разработку участка площадью 46 200 га.

В декабре 2019 года Uranium One начала переговоры с австралийской Prospect Resources (ASX: PSC). Подразделение Росатома намерено приобрести долю в литиевом руднике Arcadia в Зимбабве. Зимбабве продвигает литий в качестве основного источника дохода для инвесторов и рассчитывает обеспечить 10% мировых потребностей к 2022 г.

2. Извлечение литий-содержащих продуктов из углеводородного сырья на Ковыктинском месторождении в Иркутской области.

Начиная с ноября 2019 года, ПАО «Газпром» совместно с ООО «ИСТ Эксплорейшен» ведет работу по созданию проекта добычи лития из гидроминеральных рассолов Ковыктинского месторождения (Иркутская область).

В 2019-2021 году реализуются работы по НИОКР проекта. Начало реализации запланировано на 2022 год. Завершение работ ожидается осуществить до 2025 года включительно. Объем инвестиций в проект не установлен.

В настоящее время Ковыктинское газовое месторождение находится в активной разработке по добыче природного газа. Запас газового ресурса — 2,5 трлн кубометров. Объект является базовым для поставок газа в Китай посредством трубопровода «Сила Сибири» и сейчас находится в опытно-промышленной эксплуатации. Его поэтапный запуск планируется в период 2022-2025 гг.

3. Добыча литий-содержащей руды ООО «ИНК».

Согласно Стратегии развития отрасли редких и редкоземельных металлов, ООО «Иркутская нефтяная компания» до 2022 года планирует реализовать проект по извлечению соединений лития из углеводородного сырья на территории Иркутской области.

По данным Правительства Иркутской области, по состоянию на конец 2020 года силами ООО «ИНК» был получен первый килограмм выделенного из рассолов лития.

4. Разработка новой технологии эффективного извлечения лития из отечественного сырья НИТУ «МИСиС» совместно с ГК «РУСАЛ».

Отечественная добыча лития была приостановлена после распада СССР. Ввиду открытого и развитого мирового рынка экономическая целесообразность выделения лития из российских ПИ была крайне мала.

Однако несколько лет назад случился технологический прорыв. Согласно данных издательства «Атомный Эксперт», в апреле 2017 года НИТУ «МИСиС» (misis.ru) объявил о начале работы первой в мире экспериментальной установки по получению соединений лития из отходов флюоритных месторождений и отработанных литий-ионных источников тока.

Команда под руководством доцента кафедры цветных металлов и золота «МИСиС» Ольги Криволаповой проработала технологию кислотной переработки литийсодержащих веществ, которая, по заявлению научной группы, оказалась вдвое дешевле существующих аналогов. Установка расположена на экспериментальном полигоне ООО «Ярославская горнорудная компания» (Приморский край, входит в ГК «РУСАЛ»). Основным направлением деятельности предприятия является добыча и переработка флюоритовых и цинковых руд.

Планируется запустить промышленный процесс производства лития батарейного качества на отвалах месторождений Уссурийского края, где за 20 лет предложенным способом можно добыть более 40 тыс. тонн карбоната лития, а также на Завитинском месторождении.

Технология разрабатывается в кооперации с такими российскими компаниями, как «РУСАЛ», «Росатом» (в т.ч. «ТВЭЛ» и «АРМЗ», ОАО «Аккумуляторная компания «Ригель». По данным представителей инициативной группы, внедрение технологии на предприятиях планируется в 2020‒2025 годах. Стоимость инвестиций не разглашается.

Таким образом, за последние пять лет ситуация как в мировой, так и отечественной индустрии по выделению очищенного лития ключевым образом переломилась.

По мнению «Смарт Консалт», мировой спрос на металл после восстановления рыночного равновесия будет расти до 2025 года примерно по 11-14% ежегодно.

В свою очередь, российские производители лития, ориентированные на сегодняшний день в своем большинстве на экспорт, возлагают надежды на рост спроса на литий также и среди российских потребителей. Особенным подспорьем здесь может выступать как популяризация электрокаров в России среди населения, так и законодательные инициативы по расширению электрозарядной инфраструктуры. Дополнительной точкой роста российского рынка лития может стать развитие ВИЭ, где также востребованы литий-ионные накопители энергии.

- Главная

- Аналитика

- Литий и никель растут: как в них вложиться?

Литий и никель растут: как в них вложиться?

11 октября 2021, 10:31

Прочитали: 3799

Цены на литий растут уже целый год. С осени 2020 года они увеличились в 4 раза. Не отстают цены на никель и медь: с прошлой весны +70 и +100% соответственно.

В чем же причина такого роста?

Главную роль тут сыграл рост производства электромобилей. Долгое время цены на литий были под давлением из-за перепроизводства и расти начали относительно недавно. Это произошло благодаря сокращению запасов и все большему развитию электротранспорта.

Всё дело вот в чём: литий, никель и медь – незаменимые компоненты литий-ионных аккумуляторов, используемых в электротранспорте. Медь, кроме того, применяется в электросетях, это дает ей дополнительное преимущество. Ведь с переходом на электромобили потребуется обновление ещё и сетевой инфраструктуры.

Наконец, в отличие от железа или алюминия, литий и никель – редкие металлы. Их месторождения расположены в отдельных точечных областях земного шара.

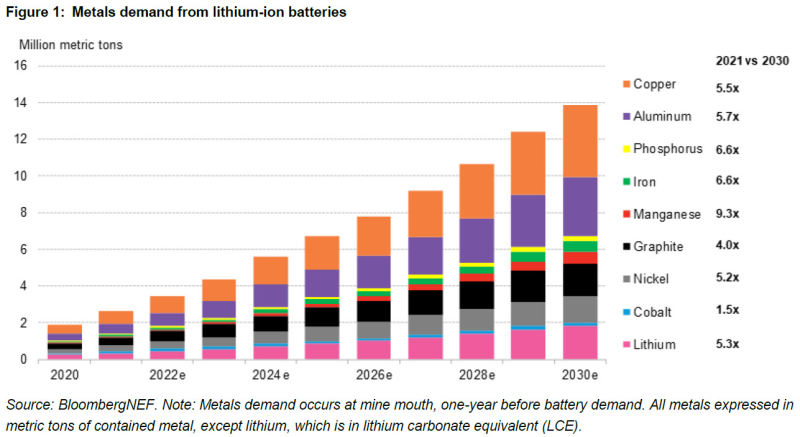

По прогнозу Bloomberg, к 2030 году ожидается более чем пятикратное увеличение спроса на литий, никель и медь со стороны производителей литий-ионных батарей. Поэтому есть все основания полагать, что рост цен на данные металлы будет продолжаться.

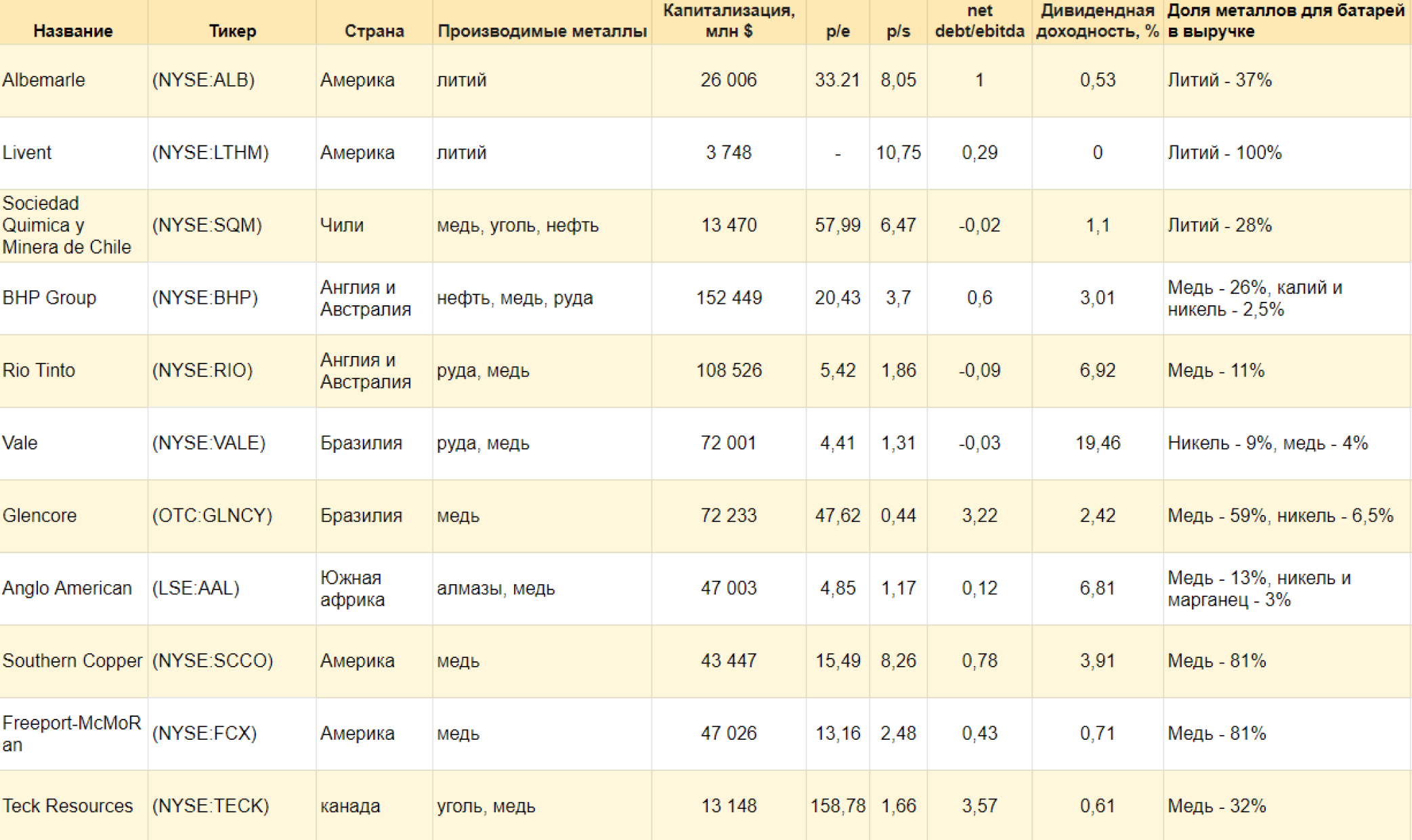

Какие компании добывают медь, никель и литий?

Таблица добывающих компаний, которые производят хотя бы один из этих металлов:

Правда, далеко не у всех представленных компаний цветные металлы занимают значительную долю в выручке. Например, среди них есть добывающие гиганты:

-

BHP Group;

-

Rio Tinto;

-

Vale;

-

Glencore;

-

Anglo American.

Мультипликаторы данных компаний сильно отличаются в меньшую сторону (кроме Glencore, у которой большая доля меди).

Какие акции привязаны к литию?

Наиболее концентрированную ставку на медь и литий помогут сделать следующие акции:

-

Livent;

-

Southern Copper;

-

Freeport-McMoran.

Однако давайте исключим из списка Livent как слишком маленькую и убыточную, а вместо неё добавим Albemarle.

Таким образом, в список чемпионов попадают компании Southern Copper, Freeport-McMoran и Albemarle. Они адекватно оценены по мультипликаторам и дают наибольшую долю выручки по нужным металлам.

Справедливую стоимость данных компаний оценить с помощью метода DCF не удается по следующим причинам:

-

Высокая нестабильность свободного денежного потока и дивидендов;

-

Низкая дивидендная доходность.

Такие компании подойдут только для долгосрочных портфелей как ставка на рынок электромобилей. Главным риском в данной ситуации будет переход к какой-либо другой технологии изготовления батарей, которая не предполагает такие объёмы лития и никеля.

Газпром начинает добывать литий

Интересная новость пришла 7 октября.

Газпром (GAZP) и ООО «Иркутская нефтяная компания» подписали соглашение о совместной разработке минерализованных подземных вод Ковыктинского месторождения, богатых соединениями лития. Контракт был заключён в рамках Петербургского международного газового форума.

Иркутская нефтяная компания уже располагает технологиями для переработки литийсодержащих вод, поэтому она и была привлечена Газпромом в данный проект.

Точных цифр и объемов потенциальных запасов пока не сообщается, однако новость сама по себе интересная. Возможно, последовав примеру Газпрома, и другие российские компании задумаются о добыче лития.

Инвестиции в компании, добывающие литий, никель и медь, однозначно можно назвать интересными как минимум на ближайшее десятилетие. Однако не все компании, имеющие дело с данными металлами, одинаково хороши с точки зрения структуры выручки и мультипликаторов.

Аналитик Иван Черненко, редактор Никита Марычев.

InvestFuture.ru

Оцените материал:

(оценок: 53, среднее: 4.49 из 5)

Данное исследование навеяно Вредным инвестором и его изучением химического сектора в разрезе производителей литиевых соединений. Действительно, мир идет по пути уменьшения углеродного следа и увеличения количества электромобилей. Я остаюсь среднесрочным скептиком в отношении экологичного транспорта и не считаю, что это перспектива ближайших лет. Однако именно производители лития могут быть в авангарде роста. На них мы и обратим свой взор в этом исследовании.

Ожидается, что спрос на литий вырастет более чем на 200% в течение следующих пяти лет, с 300 тыс. тонн в 2020 году до 1 млн тонн к 2025 году. А к 2030 году спрос может достичь 2 млн тонн. Также мой интерес еще вызван и ценами на литий, которые с 2017 года стагнируют. В сырьевом ажиотаже 2021 года участия не принимали. Напомню, что в такой же ситуации были 2 года назад компании химического сектора во главе с Фосагро (MCX:). Возобновление роста цен на удобрения потянули за собой и котировки компаний. Главное, чтобы к этому были фундаментальные предпосылки.

Так почему же литий?

Этот химический элемент требуется для создания литий-ионных аккумуляторов, спрос на которые растет. Элементы для его производства расположены в основном в странах латинской Америки, Австралии, США, Китае и, внимание, в России. Литий широко используется в различных отраслях: в автомобилестроении, металлургии, производстве электроники, ядерной энергетике и даже в медицине. А самое главное — в пиротехнике. Иначе как бы мы смогли наблюдать красные огни салютов.

В добыче лития есть определенная сложность, поэтому многие компании сектора крайне неэффективны. Себестоимость съедает всю прибыль, и производителям приходится диверсифицировать бизнес и находить новые источники доходов. Добыча, как правило, идет двумя способами: открытая в карьерах (сподумен) и высушивание солончаков (рассол). Если первый способ характерен для компаний Австралии, то второй более распространен в мире.

Итак, низкие цены на сырье, распространение электромобилей и широкий охват применения лития дают нам шанс на поиск недооцененных историй. Если, конечно, такие найдутся. В мировом масштабе электромобили составили менее 5% от общего объема продаж автомобилей в 2020 году, но этот сегмент вырос на 45% до 3,2 млн автомобилей даже в условиях пандемии, и будет прирастать дальше из года в год.

Основной проблемой добывающих литий компаний становится низкий уровень спроса. Все-таки Tesla (NASDAQ:) и прочие не успевают потребить все предложение лития на рынке. Радует, что тенденция идет к повышению производства. К 2026 году спрос на литий-ионные аккумуляторы, предположительно, вырастет в 2 раза, а к 2030 году — в 4 раза. Теперь давайте займемся разбором компаний.

Albemarle

Один из крупнейших американских производителей лития и брома. К слову, на литий приходится всего 37% выручки, а на тот же бром или катализаторы — 30% и 25% соответственно. Но даже это позволяет контролировать около 35% рынка лития. Albemarle (NYSE:) планирует удвоить свои производственные мощности к концу года. Мультипликаторы крайне перегреты. P/E в 35,3, P/B в 4,3 и EV/EBITDA в 23,7 дают повод говорить о завышенной оценке рынка акций компании. Albemarle имеет приемлемую долговую нагрузку, низкую рентабельность, но выплачивает дивиденды. с 2019 года снижается, как и прибыль.

Акции торгуются на бирже NYSE и доступны неквалифицированным инвесторам

Lithium Americas

Американская компания, занимающаяся разведкой и добычей лития. Производственные площадки расположены в Аргентине и США, где планируется добыча открытым способом на рудниках. Причем запуск в США назначен лишь на середину 2022 года. Поддерживает интерес лишь повышенная, в отличие от обычного лития, цена на карбонад лития, который только планируют добывать. Lithium Americas (NYSE:) по факту живет лишь ожиданиями увеличения спроса и роста цен на литий в будущем. , как и выручки последние годы нет, а рентабельность отрицательная.

Акции торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Piedmont Lithium

Аналогичная ситуация и в Piedmont Lithium (NASDAQ:), чей четырехкратный рост акций основан только на договоренностях с Tesla о поставках сырья. Компания планирует добычу только на 2022-2023 года. История красноречива и говорит о завышенных ожиданиях инвесторов взрывного роста отрасли. Только во многом этот самый рост уже заложен в цену активов.

Акции торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Livent

Один из пионеров отрасли производителей литиевых соединений, идущий корнями еще в Америку 40-х. Livent (NYSE:) также является лидером в области технологии извлечения и очистки лития. Производственные площадки расположены в Аргентине, США и Китае. Компания малоэффективна из-за высоких расходов на производство.Помимо высокой долговой нагрузки и мультипликаторов, снижает 3-й год подряд , а последние 2 года получает убыток от основной деятельности. Виной тому слабая диверсификация бизнеса.

Акции торгуются на бирже NYSE и доступны неквалифицированным инвесторам

Далее у нас еще пачка компаний литиевого сектора. Начнем с Чили, а закончим Австралией и Китаем, который доминирует в цепочке поставок литий-ионных аккумуляторов.

Sociedad Quimica y Minera de Chile SA

Глобальная горнодобывающая компания, расположенная в Чили. Работает в сфере химической промышленности, добывает лития и другие редкие металлов. На этом рынке занимает 14% всей добычи. Имеет 5 бизнес-направления, которые добавляют диверсификации и снижают риски.

Sociedad Quimica y Minera de Chile (NYSE:) приобрела права на литий-проекты в Австралии и Аргентине. Компания планирует увеличить производство карбоната лития на 71% уже к концу этого года. Мультипликаторы говорят о сильной перекупленности: сумасшедший P/E в 59,6 и P/B в 4,3. С 2018 года выручка стагнирует, но наблюдается рост уже в 2021 году. также на минимальных значениях за последние 7 лет.

Акции торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Tianqi и Ganfeng

Китайские компании по производству новых энергетических материалов, в основе которых лежит литий. Работают по всему миру и активно скупают доли крупных компаний отрасли. Sichuan Tianqi Lithium Industries (SZ:) владеет долей Sociedad Quimica и несколькими месторождениями Австралии. Ganfeng Lithium (HK:) выкупила контрольный пакет акций австралийской компании Bacanora Lithium и сделала еще несколько крупных приобретений. Номинально компании контролируют более половины всего мирового производства лития.

Акции торгуются на бирже Шэньчжэнь и не доступны инвесторам из РФ

Orocobre и Galaxy Resources

Самые крупные представители Австралии, которые занимаются добычей лития. Причем производственные площади у первой в основном расположены в Аргентине. А вот Galaxy Resources (ASX:) занимается добычей в Австралии. Эти две компании приняли решение объединиться, после чего выйдут на 5 место по величине поставок лития в мире. Orocobre (ASX:) имеет одну из самых низких себестоимостей производства лития.

Акции торгуются на бирже Австралии и не доступны инвесторам из РФ

Это далеко не все компании сектора. В Китае есть целая россыпь добывающих компаний. В Австралии также есть парочка сильных игроков, таких как Altura Mining (ASX:) или Mineral Resource (ASX:). Но информации по ним достаточно мало, а отсутствие возможности их приобретения даже квалами делает их неинтересными для покупки.

Изучая самых крупных и перспективных представителей отрасли, понимаешь, что далеко не все торгуются на биржах и доступны инвесторам из России. Причем даже квалифицированным инвесторам, коим являюсь я. Поэтому в завершение я решил посмотреть на ETF-фонд, который объединяет большинство активов, и сделать вывод об отрасли в целом.

Global X Lithium & Battery Tech ETF

Global X Lithium & Battery Tech ETF (NYSE:) — литиевый ETF фонд, который инвестирует в компании сектора производителей лития. Но не только этим ограничивается. В составе можно будет найти также производителей литий-ионных аккумуляторов. Следует за индексом . По странам более 50% фонда приходится на Китай, еще 20% — на США. Что странно, всего 7% приходится на Австралию. Диверсификация явно слабая, перекос в сторону того же Albemarle с 12%, а на Livent приходится всего 1% фонда. Зато LG и Samsung (KS:), как производители аккумуляторов, в топе.

Паи фонда торгуются на бирже NYSE и доступны лишь квалифицированным инвесторам

Назвать ETF хорошо сбалансированным можно, если вы в целом хотите проинвестировать в индустрию лития, аккумуляторов и электромобилей. Но тут встает резонный вопрос. Зачем, если есть тот же зеленый ETF от Тинькофф — TGRN ETF TINKOFF ECO TECH (MCX:) — в котором есть все те же представители, и в нагрузку еще идет ВИЭ. В общем, для себя я не нашел причин покупать фонд. Состав фонда от Тинькофф (LON:):

Но и в покупках отдельных историй тоже большого смысла нет. Компании настолько переплетены в своих бизнесах и месторасположениях, что иногда трудно понять, что кому принадлежит. Австралия работает в Аргентине, а соседи из Чили покупают активы в Австралии. Китай вообще распространил свое влияние и вышел на второе место по добыче, хотя своих месторождений крайне мало.

Для инвесторов из России большую проблему составляет отсутствие акций на бирже. Даже на внебиржевом рынке представлена лишь малая часть компаний. Нам предлагается сходу купить Albemarle, которая и в секторе-то представлена лишь малой частью бизнеса, а акции уже находятся в космическом пространстве рядом с Virgin Galactic (NYSE:).

Если взять навскидку, то свое предпочтение я бы отдал Lithium Americas, которая имеет производственные мощности, но запуск основных будет производить в ближайшие годы. Однозначно, при инвестировании в компании сектора придется рисковать. И рисковать значительно. В ценах многих компаний уже заложены ожидания кратного роста цен на сырье. А проверить эффективность компаний — задача не из легких. Большинство малоэффективны и имеют высокую стоимость добычи.

Долгосрочно

Рост производства электромобилей, цен на сырье, поддержка государства и низкая база прошлых лет дадут драйверы роста для всех без исключения компаний отрасли. По некоторым акциям мы увидим ваши любимые иксы.

Среднесрочно

Продолжится стагнация всей отрасли. Компании модернизируют производства и нарастят мощности. Но производители электромобилей не будут успевать поддерживать спрос. Да и производители батарей также не спешат врываться в этот бизнес. Стоимость аккумуляторов снизилась за 10 лет на 87% и продолжит сокращаться.

Краткосрочно

Возможны манипуляции со стороны соцсетей и любителей разогнать акции. Рынок сейчас тонкий, и на любом хайпе частные инвесторы начинают скупать все, что плохо лежит.

Делать ставку на всю отрасль через ETF, либо искать точечно подходящий актив — дело индивидуальное. Я склоняюсь скорее ко второму и буду дальше продолжать изучать рынок лития.

Не является индивидуальной инвестиционной рекомендацией