Дополнительный выпуск акций

Обновлено 25 мая 2021

Быстрый переход:

- Стоимость

- Контакты

- Вопросы

Дополнительный выпуск акций – это акции, которые размещаются дополнительно к ранее размещенным акциям.

Дополнительный выпуск акций необходим при увеличении уставного капитала, при некоторых формах реорганизации, с целью привлечения партнеров со стороны.

На мар 2023 года в соответствии с действующим законодательством существуют следующие способы размещения дополнительных акций:

- путем распределения среди акционеров;

- путем подписки (открытой или закрытой);

- путем конвертации в акции ценных бумаг, ковертируемых в акции.

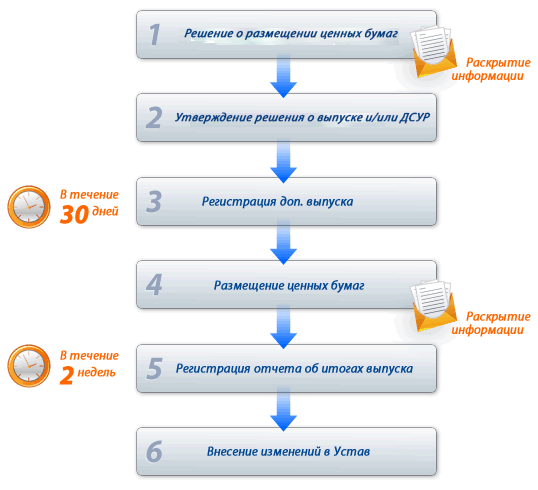

Процедура эмиссии дополнительного выпуска акций состоит из следующих этапов:

-

Принятие решения о размещении дополнительных акций (например, решение об увеличении уставного капитала);

-

Утверждение уполномоченным органом решения о дополнительном выпуске акций и/или документа, содержащего условия размещения ценных бумаг (ДСУР);

-

Регистрация дополнительного выпуска акций в Центральном Банке Российской Федерации (бывшая ФСФР РФ). Получение зарегистрированного решения о дополнительном выпуске акций и/или документа, содержащего условия размещения ценных бумаг (ДСУР);

-

Размещение акций;

-

Регистрация отчета об итогах выпуска акций в Центральном Банке Российской Федерации (бывшая ФСФР РФ);

-

Внесение необходимых изменений в устав Общества.

В предусмотренных законодательством случаях на каждом этапе эмиссии может потребоваться раскрытие информации.

Этапы проведения акционерным обществом эмиссии акций или облигаций

Решение о выпуске акций (дополнительном выпуске акций).

Решение о выпуске акций – это документ, удостоверяющий права, закрепленные акцией при ее бездокументарной форме.

Решение о выпуске акций акционерного общества утверждается советом директоров или другим органом управления, осуществляющим функции совета директоров в соответствии с законом.

Срок утверждения решения о выпуске акций – не позднее 6 месяцев со дня принятия решения об их размещении.

Подписывает решение о выпуске акций лицо, занимающее должность единоличного исполнительного органа акционерного общества, например генеральный директор.

Отчет об итогах выпуска акций

После того, как все акции дополнительного выпуска будут размещены или истечет предусмотренный решением срок их размещения, необходимо зарегистрировать отчет об итогах выпуска акций (дополнительного выпуска акций).

Эмитент предоставляет отчет на регистрацию в Центральный Банк Российской Федерации (бывшая ФСФР РФ) не позднее 30 дней после окончания срока размещения или размещения последней бумаги этого выпуска, в случае если они размещены до окончания предусмотренного решением срока.

Отчет об итогах выпуска акций обычно утверждается и подписывается единоличным исполнительным органом эмитента.

Центральный Банк Российской Федерации (бывшая ФСФР РФ) осуществляет государственную регистрацию отчета об итогах выпуска акций в течение 14 дней со дня принятия ими документов.

После получения зарегистрированного отчета об итогах выпуска акций эмиссия дополнительного выпуска акций считается завершенной.

Закрытая подписка. Открытая подписка.

Подписка – наиболее распространенный способ размещения акций дополнительного выпуска при увеличении уставного капитала. Размещение акций путем подписки осуществляется на возмездной основе и предполагает заключение договоров купли-продажи акций между инвестором и эмитентом.

Если круг потенциальных приобретателей акций дополнительного выпуска заранее определен – это закрытая подписка.

Если круг потенциальных приобретателей дополнительных акций не ограничен – это открытая подписка.

Государственная регистрация выпуска (дополнительного выпуска) ценных бумаг может сопровождаться регистрацией проспекта ценных бумаг, а в случае размещения ценных бумаг путем подписки — должна сопровождаться регистрацией проспекта ценных бумаг за исключением случаев, если соблюдается хотя бы одно из следующих условий:

- в соответствии с условиями размещения ценных бумаг они размещаются лицам, являющимся квалифицированными инвесторами, при условии, что число лиц, которые могут осуществить преимущественное право приобретения таких ценных бумаг, без учета лиц, являющихся квалифицированными инвесторами, не превышает 500;

- в соответствии с условиями размещения акций и (или) ценных бумаг, конвертируемых в акции, они размещаются лицам, которые на определенную дату являлись или являются акционерами акционерного общества — эмитента, при условии, что число таких лиц без учета лиц, являющихся квалифицированными инвесторами, не превышает 500;

- в соответствии с условиями размещения ценных бумаг они предлагаются лицам, число которых не превышает 150, без учета лиц, являющихся квалифицированными инвесторами, а также без учета лиц, которые на определенную дату являлись или являются участниками (акционерами) эмитента, при условии, что число таких участников (акционеров), не являющихся квалифицированными инвесторами, не превышает 500;

- в соответствии с условиями размещения ценных бумаг они размещаются путем закрытой подписки среди лиц, число которых без учета лиц, являющихся квалифицированными инвесторами, не превышает 500;

- сумма привлекаемых эмитентом денежных средств путем размещения ценных бумаг одного или нескольких выпусков (дополнительных выпусков) в течение одного года не превышает 200 млн. рублей;

- сумма привлекаемых эмитентом, являющимся кредитной организацией, денежных средств путем размещения облигаций одного или нескольких выпусков (дополнительных выпусков) в течение одного года не превышает четырех млрд. рублей;

- в соответствии с условиями размещения ценных бумаг сумма денежных средств, вносимая в их оплату каждым из потенциальных приобретателей, за исключением лиц, осуществляющих преимущественное право приобретения соответствующих ценных бумаг, составляет не менее четырех млн. рублей при условии, что число лиц, которые могут осуществить преимущественное право приобретения таких ценных бумаг, без учета лиц, являющихся квалифицированными инвесторами, не превышает 500.

Таким образом, если выполняется хотя бы одно из перечисленных условий регистрация выпуска акций не сопровождается регистрацией проспекта ценных бумаг.

При регистрации проспекта ценных бумаг каждый этап процедуры эмиссии сопровождается раскрытием информации.

Прежде чем принимать решение о выпуске дополнительных акций путем подписки необходимо удостовериться в том, что уставный капитал общества оплачен полностью и зарегистрированы все отчеты об итогах выпуска акций, которые размещались ранее.

Кроме того, следует учесть что в соответствии с законном об акционерных обществах дополнительные акции могут быть размещены только в пределах количества объявленных акций, установленного уставом общества. В случае если устав не содержит сведений об объявленных акциях, необходимо внести в него соответствующие изменения.

Стоимость услуг и сроки исполнения при регистрации дополнительного выпуска акций вместе с ЦБ Регистр.

Регистрация выпуска акций осуществляется Центральным Банком Российской Федерации и его территориальными учреждениями (бывшая ФСФР РФ), порядок регистрации определяется в соответствии с Положением о Стандартах эмиссии ценных бумаг, регистрации выпусков (дополнительных выпусков), регистрации отчетов об итогах выпуска ценных бумаг и регистрации проспектов ценных бумаг. Процедура регистрации акций не сложная, для этого необходимо предоставить полный комплект документов в соответствии с Положением о Стандартах эмиссии в Центральный Банк Российской Федерации, а по истечении предусмотренного законодательством срока получить зарегистрированные документы. Однако следует помнить, что в случае нарушения сроков, наличия ошибок в предоставленных документах, а также при отсутствии отдельных видов необходимой документации, в регистрации акций может быть отказано. Таким образом, регистрация выпуска акций требует определенных юридических знаний, опыта, внимательности и ответственности, вот почему это является приоритетным направлением деятельности нашей компании.

Стоимость регистрации выпуска акций, дополнительного выпуска акций и сроки регистрации в ЦБ Регистр

| Наименование услуги | Стоимость, руб. | Срок исполнения |

|---|---|---|

| Регистрация дополнительного выпуска ценных бумаг (Решения о выпуске (дополнительном выпуске) ценных бумаг) | От 40 000 | 20 дней |

| Регистрация отчета об итогах выпуска ценных бумаг (дополнительного выпуска ценных бумаг) | От 30 000 | 14 дней |

| Регистрация выпуска акций при реорганизации предприятия | От 30 000 | 20 дней |

| Составление ежеквартального отчета | От 30 000 | 10 дней |

| Уведомление об изменении сведений о выпуске ценных бумаг, эмитенте | От 4 500 | 1 день |

| Государственная пошлина за регистрацию дополнительного выпуска акций | 35 000, а случае размещения акций посредством подписки – 0,2 % номинально стоимости дополнительного выпуска, но не более 200 000 | |

| Государственная пошлина за регистрацию отчета об итогах выпуска ценных бумаг | 35 000 |

В случае необходимости компания ЦБ регистр готова предложить «специальные» сроки регистрации выпуска акций.

Персональный подход

Благодаря опыту, накопленному за годы работы, и высокой квалификации наших специалистов, мы предлагаем клиентам комплексное, эффективное решение всех юридических проблем.

С момента Вашего обращения в Компанию ЦБ Регистр все вопросы, связанные с регистрацией ценных бумаг берет на себя Ваш Персональный менеджер.

Ваш Персональный менеджер решит поставленные Вами задачи оперативно, конфиденциально и с особым вниманием.

При его поддержке практически любой вопрос вы сможете решить без личной встречи — по телефону, факсу и через Интернет. По вашему желанию персональный менеджер может приехать к Вам в офис или организовать встречу в офисе компании.

Наша задача – сделать сотрудничество максимально эффективным; мы верим, что только индивидуальный подход и высокий профессионализм обеспечат положительный результат вне зависимости от сложности поставленных задач.

Качество оказываемых юридических услуг

- Компания ЦБ Регистр практикует индивидуальный подход к каждому клиенту. Ваш персональный менеджер проконсультирует по всем вопросам практики применения норма законодательства, предоставит полный отчет о проделанной работе.

- Профессиональные юристы компании ЦБ Регистр хорошо знакомы со всеми требованиями российского законодательства, а накопленный практический опыт работы, в том числе в судебных процессах, позволяет решить возникающие проблемы юридического характера в любой сфере деятельности.

- Соблюдение норм профессиональной и деловой этики и гарантия конфиденциальности любой предоставляемой Вами информации.

- Качественные квалифицированные юридические услуги по разумным ценам.

- Компания ЦБ Регистр предоставляет юридические услуги высокого качества и выполняем свои обязательства в полном объеме и в обусловленные сроки. Мы знаем, как зарегистрировать выпуск акций любой сложности в оптимальные сроки. Специалисты компании ЦБ Регистр смогут предложить разные варианты решения Ваших проблем в каждом конкретном случае и выбрать оптимальный. Наш опыт подтверждают долгосрочные отношения с клиентами. Сотрудничество с компанией ЦБ Регистр будет способствовать развитию Вашего бизнеса.

Как начать взаимодействие?

Вам нужно связаться с нами по телефону (495) 506-42-36

Если Вы свяжетесь с нами по телефону, то мы попросим у Вас первичные необходимые данные:

- тип общества и количество акционеров;

- объем выпуска акций;

- способ размещения и оплаты акций.

Ваш персональный менеджер согласует с Вами сроки исполнения и точную стоимость заказа.

Есть вопросы по выпуску акций?

Юристы Компании ЦБ Регистр готовы оказать первичную консультацию по регистрации выпуска акций online

Основные вопросы по выпуску акций

|

Владимир Владимирович |

Вопрос: Добрый день, проконсультируйте пожалуйста, по следующему вопросу. Общество приняло решение о выпуске акций путем закрытой подписки. Количество размещаемых акций, предусмотренное решением о выпуске – 100 штук. После регистрации решения акционеры решили внести изменения в решение о выпуске в части увеличения количества размещаемых акций до 200 штук. Имеет ли право общество вносить такие изменения в решение о выпуске и возможно ли зарегистрировать такие изменения в соответствии с законодательством? |

|

Ответ: Добрый день, Владимир Владимирович! Согласно п. 2.5.3 Стандартов эмиссии ценных бумаг и регистрации проспектов ценных бумаг, утвержденных Приказом ФСФР России от 25.01.2007 N 07-4/пз-н (далее — Стандарты), эмитент после государственной регистрации выпуска ценных бумаг вправе внести изменения/ дополнения в решение о выпуске в целях продления срока размещения ценных бумаг, а в исключительных случаях – и иных условий размещения ценных бумаг, если внесение таких изменений вызвано необходимостью защиты интересов владельцев и не нарушает их прав. В данном случае, так как общество хочет увеличить количество размещаемых акций, это уже будет толковаться как дополнительный выпуск акций и по практике работы с ФСФР, такие изменения зарегистрировать нельзя. В данном случае необходимо размещать уже зарегистрированные 100 штук акций, а потом осуществлять выпуск и размещение еще 100 штук акций. Наша компания предлагает услуги как по регистрации дополнительного выпуска акций, так и по внесению изменений в решение о выпуске. |

|

|

Иван Анатольевич |

Вопрос: Доброе утро, хотелось бы узнать Ваше мнение относительно следующей ситуации: ЗАО предполагает увеличить свой уставный капитал за счет выпуска дополнительных акций. Способ размещения – закрытая подписка, круг потенциальных приобретателей – акционеры на дату проведения собрания, при этом каждый акционер сможет приобрести число акций пропорциональное имеющейся у него доле акций той же категории. Источник оплаты – привлечение дополнительных денежных средств. Если не все акционеры захотят участвовать в подписке, то оставшиеся акции приобретет конкретное лицо, указанное в решении о выпуске. Возникает ли в данном случае у акционеров, не присутствующих на собрании, преимущественное право приобретения акций? |

|

Ответ: Здравствуйте, Иван Анатольевич! В соответствии с п. 1 ст. 40 ФЗ «Об акционерных обществах» акционеры общества, голосовавшие против или не принимавшие участия в голосовании по вопросу о размещении посредством закрытой подписки акций , имеют преимущественное право приобретения дополнительных акций, размещаемых посредством закрытой подписки, в количестве, пропорциональном количеству принадлежащих им акций той же категории (типа). Указанное право не распространяется на размещение акций, осуществляемое посредством закрытой подписки только среди всех акционеров, если при этом акционеры имеют возможность приобрести целое число размещаемых акций пропорционально количеству принадлежащих им акций соответствующей категории (типа). То есть в описанном Вами случае преимущественное право не возникает. Обратите внимание, что в этом случае должно размещаться целое число акций. Компания ЦБ Регистр готова взять на себя регистрацию дополнительного выпуска акций, мы проконсультируем Вас каким способом лучше размещать акции в Вашем случае. |

Обратная связь

Дополнительная эмиссия акций — это инструмент для привлечения финансов на развитие компании. Из нашей статьи вы узнаете, каким законодательством регулируется допэмиссия акций, каковы условия и порядок ее проведения и для чего еще помимо привлечения средств она необходима.

Зачем нужен дополнительный выпуск акций

Капитал акционерного общества разделен на акции, находящиеся в распоряжении инвесторов — акционеров. При создании общество определяет размер уставного капитала, однако это величина непостоянная. Увеличить размер уставного капитала компания может с помощью дополнительной эмиссии ценных бумаг.

Важно! Как правило, дополнительный выпуск акций предназначен для привлечения нового капитала в компанию с целью финансирования новых проектов или дальнейшего развития бизнеса.

Дополнительная эмиссия акций увеличивает собственный капитал компании — привлекать заемные средства в банках или у других кредиторов не нужно. Это означает, что бизнес получит необходимую сумму без рисков, ведь под дополнительную эмиссию не нужно выделять залоговое имущество или искать поручителей.

С другой стороны, дополнительная эмиссия — это корпоративная процедура, затрагивающая права акционеров:

- капитал каждого отдельного инвестора при допэмиссии размывается, поскольку акций в целом становится больше;

- размер дивидендов на одну акцию уменьшается.

Чтобы нивелировать воздействие дополнительного выпуска на статус инвестора, ст. 40 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ предоставляет действующим акционерам компании преимущественное право приобретения дополнительных акций пропорционально имеющейся доле.

Нормативная база

Дополнительные эмиссии акций производятся в соответствии с положениями нескольких нормативных актов:

- Закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ — регулирует порядок принятия решения о допэмиссии, права акционеров.

- Закон «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ — содержит правила проведения дополнительного выпуска акций, нюансы обращения ценных бумаг на рынке.

- Положение Банка России «О стандартах эмиссии ценных бумаг…» от 11.08.2014 № 428-П — уточняет процедуру допэмиссии, определяет статус Центрального банка, содержит бланки обязательных для оформления эмиссии документов.

При проведении дополнительной эмиссии также следует руководствоваться правилами устава компании. В ряде случаев его нормы имеют приоритет перед общими правилами закона. Например, решение о допвыпуске принимает совет директоров компании, если это предусмотрено уставом (ст. 28 закона «Об акционерных обществах»).

Условия проведения допэмиссии

Дополнительный выпуск можно проводить, если:

- Предыдущая эмиссия завершена, отчет о выпуске зарегистрирован.

- Компания надлежащим образом раскрывает информацию о своей деятельности в общем доступе. Например, публичные акционерные общества обязаны публиковать на Федресурсе информацию о существенных фактах.

- Размещение дополнительных акций предусмотрено уставом в виде объявленных акций. Если такого положения в уставе нет, его можно внести одновременно с принятием решения о выпуске акций, то есть проводить два разных собрания не нужно.

При организации допэмиссии следует не забывать о соблюдении прав акционеров, в особенности миноритарных. Если в обществе имеется корпоративный конфликт, ошибки в процедуре эмиссии могут привести к судебным тяжбам и личной ответственности руководства компании.

Дополнительный выпуск акций пошагово

Процедура дополнительной эмиссии акций включает ряд обязательных шагов.

При выпуске дополнительно можно составить и зарегистрировать проспект ценных бумаг, в котором наряду с финансовой и бухгалтерской информацией о компании указываются возможные риски для инвесторов. Этот документ позволяет потенциальным акционерам оценить целесообразность вложений.

Шаг 1. Принятие и утверждение решения о дополнительной эмиссии

Процедура эмиссии дополнительных акций начинается с принятия соответствующего решения общим собранием акционеров или советом директоров, если это предусмотрено уставом. Решение оформляется протоколом, в котором нужно указать количество, цену, способ размещения и оплаты дополнительных акций (ст. 28 закона «Об акционерных обществах»).

Форма протокола внеочередного общего собрания акционеров публичного (непубличного) акционерного общества об увеличении уставного капитала путем выпуска дополнительных акций есть в системе КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите к документу.

Далее в течение полугода принятое решение, в соответствии с п. 3.2 положения «О стандартах эмиссии…», утверждается советом директоров или наблюдательным советом общества.

Шаг 2. Государственная регистрация дополнительного выпуска акций

После утверждения решения необходимо представить документы на государственную регистрацию дополнительной эмиссии акций, которую производит Центральный банк Российской Федерации. Порядок госрегистрации прописан в главе 5 положения «О стандартах эмиссии…».

Шаг 3. Размещение дополнительных акций

При дополнительной эмиссии акций возможны следующие варианты размещения:

- открытая подписка — продажа акций на публичных торгах, например на бирже, доступно только публичным акционерным обществам;

- закрытая подписка — распределение акций по списку акционеров общества; используется, чтобы доли инвесторов не размывались;

- конвертация в акции с большей номинальной стоимостью — в этом случае уставный капитал увеличивается не за счет привлеченного капитала, а за счет иных источников, например нераспределенной прибыли.

Выбор определенной процедуры осуществляется общим собранием акционеров или советом директоров при принятии решения о допэмиссии.

Шаг 4. Государственная регистрация отчета об итогах эмиссии

После окончания срока размещения акций следует представить в ЦБ РФ отчет об итогах эмиссии вместе с необходимыми документами, перечень которых содержится в п. 8.10 положения «О стандартах эмиссии…». В ходе проверки отчета Центробанк установит, не было ли допущено нарушений законодательства при эмиссии. Регистрация отчета производится в течение 14 дней с момента его предоставления. В случае допущения нарушений в регистрации может быть отказано.

Итоги

Дополнительная эмиссия акций — это способ привлечения нового капитала. В результате выпуска увеличивается количество акций, а значит, размываются доли акционеров и уменьшаются дивиденды. Чтобы исключить злоупотребление мажоритарными акционерами этим инструментом, законодатель ввел сложную процедуру выпуска, которая проходит под контролем Центробанка.

Источники:

- закон «Об акционерных обществах» от 26.12.1995 № 208-ФЗ

- закон «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ

- Положение Банка России «О стандартах эмиссии ценных бумаг, порядке государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, государственной регистрации отчетов об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов ценных бумаг» от 11.08.2014 № 428-П

Акции, которые компания может выпустить дополнительно к размещенным — это:

Click the card to flip 👆

В акционерном обществе выпущено 90 000 обыкновенных акций номиналом й руб. и 3000 привилегированных акций номиналом 5 руб. В уставе предусмотрено, что при ликвидации компании владельцам привилегированных акций выплачивается их номинальная стоимость. Чистые активы на дату оценки составляют 500 000 руб. Определите бухгалтерскую стоимость обыкновенной акции.

Students also viewed

Sets found in the same folder

Other sets by this creator

Recommended textbook solutions

Points de Départ

2nd Edition•ISBN: 9780205788408 (1 more)Albert Valdman, Cathy Pons, Mary Ellen Scullen

376 solutions

¡A que si!

5th Edition•ISBN: 9780357391303Annette Grant Cash, Cristina de la Torre, M. Victoria Garcia Serrano

1,033 solutions

Deux mondes

8th Edition•ISBN: 9781264225125Betsy Kerr, Guy Spielmann, Mary Rogers, Tracy D.Terrell

469 solutions

Other Quizlet sets

Есть вопрос, который давно не дает мне покоя. Уже много написано про рынки акций, облигаций и т. д., но я никак не могу разобраться с допэмиссией акций и обратным выкупом акций компанией.

Например, есть компания с капитализацией 100 Р. Она решила выпустить 100 акций стоимостью 1 Р каждая. Я купил 10 акций, то есть 10%.

Спустя какое-то время компания решает провести допэмиссию и выпустить еще 100 акций. Теперь мы имеем 200 акций компании при той же капитализации, а акции должны стоить по 0,5 Р. Получается, мою долю в компании одномоментно уменьшили до 5% без моего согласия. Разве так можно?

Ну и напоследок про обратный выкуп — байбэк. Компания же просто выкупает с рынка свободно обращающиеся акции, тем самым увеличивая свою долю, но акций остается столько же. Почему тогда говорят, что акций становится меньше, а доли частных инвесторов увеличиваются?

Никита

Никита, при дополнительной эмиссии акций доля каждого акционера в компании действительно уменьшается, а при обратном выкупе может вырасти. Вообще, темы допэмиссии и байбэка очень интересны и заслуживают отдельной большой статьи. Сегодня расскажу о самом важном.

Дополнительная эмиссия акций

Начнем с причин, по которым компания может выпускать дополнительные акции. Как правило, это связано с желанием компании получить новые и бесплатные деньги. Бесплатные потому, что их не нужно никому возвращать и платить проценты за пользование, как это было бы с кредитом или облигациями.

Компания может принимать многие решения, не спрашивая акционеров, в том числе размыть долю акций. Но компания действует не так, как ей захочется, а как прописано в ее уставе и согласно закону.

Если компания захочет разместить дополнительные обыкновенные акции — более 25% от ранее размещенных обыкновенных акций, — потребуется решение общего собрания акционеров. Для этого необходимо согласие хотя бы трех четвертей акционеров — владельцев голосующих акций, участвующих в общем собрании.

Эта статья могла быть у вас в почте

Подпишитесь на Инвестник — рассылку для инвесторов, и получайте письмо с главными новостями каждый понедельник

В вашем примере компания выпускает еще 100 акций, или 100% от ранее размещенного количества. Вы, как акционер, будете участвовать в голосовании по данному вопросу. Даже если вы будете против, решение все равно может быть принято большинством в три четверти голосов акционеров.

Однако ситуация, когда компания размещает дополнительно 100% акций, — редкость. Намного чаще дополнительная эмиссия происходит с долей акций менее 25%. В этом случае собирать общее собрание акционеров уже не требуется. Такое решение может принять совет директоров без вашего ведома и участия.

После выпуска новых акций доля инвесторов в компании уменьшится и на каждую акцию будет приходиться меньше прибыли и дивидендов. Цена акций при этом почти наверняка снизится, чтобы капитализация компании осталась на прежнем уровне.

Как у акционера, у вас есть преимущественное право на покупку новых акций пропорционально вашей текущей доле.

Обратный выкуп акций

Обратный выкуп акций (байбэк) — операция, обратная дополнительной эмиссии. Эффект от нее тоже обратный — позитивный.

Байбэк происходит, когда у компании достаточно свободных денег и их вложение в собственные акции — это привлекательная инвестиция. Для обратного выкупа требуется решение общего собрания акционеров, совета директоров или наблюдательного совета.

Если компания приобрела собственные акции, она не получает по ним право голоса. Эти акции не учитываются при подсчете голосов, по ним не начисляются дивиденды. Компания должна реализовать эти акции — продать, обменять или распределить — не позднее года с даты приобретения. Если она этого не сделает, общее собрание акционеров должно принять решение об уменьшении уставного капитала. Тогда акции будут погашены. Если компания изначально приобретает акции с целью погашения, они должны быть погашены сразу.

Если компания погасит акции, их станет меньше и увеличится доля каждого акционера в компании. Если же компания вернет акции обратно в рынок, например отдаст сотрудникам в виде бонусов или обменяет на какие-то активы, число акций и доля акционера не изменятся.

Сама компания не имеет и не может иметь доли. Доли могут быть только у акционеров компании, в том числе ее учредителей и руководителей. Когда акционерное общество покупает собственные акции, его доля не увеличивается. Такие акции, так называемые казначейские, могут только храниться на балансе, пока не будут погашены или возвращены в рынок.

Кратко

Чтобы привлечь дополнительные бесплатные деньги, компания может выпустить дополнительные акции. В таком случае число акций в обращении увеличится, а доля каждого инвестора в компании уменьшится.

Компания может выкупить свои акции у акционеров. Выкупленные акции не дают права голоса или дивидендов: они просто хранятся на балансе компании либо погашаются при покупке. Если компания погасит акции, акций станет меньше и доля инвесторов компании увеличится. Если компания не реализует акции в течение года, она должна будет их погасить.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

АО могут увеличивать свой уставный капитал путем выпуска дополнительных акций. Сам термин подразумевает, что к уже выпущенным ценным бумагам будут выпущены дополнительные акции. Важнейшие этапы выпуска и размещения дополнительных акций и отражение его в учете – тема нашей статьи.

Как провести дополнительную эмиссию акций, размещаемых путем подписки?

Как размещаются дополнительные акции

Увеличение уставного капитала, как правило, имеет целью дальнейшее развитие АО: привлечение инвесторов, расширение числа владельцев, реформирование организационной, экономической структуры.

Как производитсярегистрация выпусков (дополнительных выпусков) эмиссионных ценных бумаг?

Переход права собственности на акции или их размещение может происходить несколькими способами: распределением среди акционеров, конвертацией в ценные бумаги, открытой или закрытой подпиской на акции (ст. 39 ФЗ-208 от 26/12/95 «Об АО»).

На заметку! Конвертация осуществляется с учетом ограничений ст. 32 п. 3 ФЗ «Об АО» и гл. 45 п. 3 Стандартов эмиссии ЦБ РФ №428-п от 11/08/14. Порядок конвертации привилегированных акций должен быть прописан в Уставе.

Один из самых популярных способов размещения с целью увеличения УК – подписка. Речь идет о покупке дополнительных акций инвесторами посредством заключения договора купли-продажи.

Как заполняется строка 3314 «Дополнительный выпуск акций»?

Круг лиц, имеющих право купить акции, может являться:

- заранее ограниченным;

- неограниченным.

Соответственно имеет место открытая и закрытая подписка.

Вопрос: Подлежат ли обложению налогом на добавленную стоимость услуги регистратора как регистрирующей организации, оказываемые по договору о регистрации выпуска акций на основании п. 1 ст. 20.1 Федерального закона «О рынке ценных бумаг»?

Посмотреть ответ

Публичные АО имеют право осуществлять подписку как в закрытом режиме, так и в открытом, тогда как непубличные – только закрытого типа.

Дополнительная эмиссия: этапы и особенности

Общая последовательность выпуска дополнительных акций определяется рядом обязательных действий. На первом этапе процедуры принимаются решения о размещении и выпуске дополнительного числа акций в целях увеличения уставного капитала.

Далее уполномоченным органом АО решение о выпуске утверждается. Проходит процедура регистрации решения о дополнительном выпуске акций в ЦБ РФ. Общество получает зарегистрированный документ о дополнительном выпуске. На основании этого документа акции размещаются одним из названных выше способов. Отчет об итогах выпуска акций регистрируется в ЦБ РФ. В Устав АО вносятся соответствующие изменения.

Решение о размещении утверждает совет директоров — СД (другой управленческий орган, выполняющий его задачи). СД при этом может стать инициатором, отдав решение вопроса на рассмотрение собственников, а может сам принять такое решение.

Решение о выпуске должно быть принято в течение полугода с момента принятия решения о размещении. Подписывается документ о выпуске генеральным директором (иное лицо на должности единоличного исполнительного органа АО).

Решение о выпуске и заявление на регистрацию вместе с пакетом документов, согласно Стандарту, подаются в ЦБ РФ в 3-х экземплярах. В случае обнаружения ошибок в документах и их оформлении может последовать отказ в регистрации. Размещение акций отражается в бухгалтерском учете стандартными проводками, согласно плану счетов БУ.

Отметим, что оплата акций может происходить как денежными средствами, так и правами, имуществом, иными ценными бумагами. Неденежные эквиваленты оплаты подлежат оценке независимыми оценщиками при участии Совета Директоров.

Отчет об итогах выпуска регистрируется, как и решение о выпуске ранее, в ЦБ РФ, и лишь после завершения регистрационных процедур можно изменить Устав АО.

Дополнительные акции могут быть выпущены в рамках количества объявленных акций, зафиксированного Уставом АО. Если в Уставе упоминания о таких акциях нет, до начала процедуры вносятся изменения в Устав.

Порядок и особенности выпуска дополнительных ценных бумаг, их регистрации подробно изложен в «Стандартах эмиссии ценных бумаг» №428-П от 11/08/14 ЦБ РФ и ФЗ-208 от 26/12/95 «Об АО».

Как учитывать дополнительные акции

В бухгалтерских данных изменения в УК отражаются на момент их госрегистрации, а не на дату решения о выпуске акций.

Основные проводки будут такими:

- Дт 51, 50, 10 и др. Кт 75 – получены финансовые средства, имущество в счет оплаты дополнительных акций.

- Дт 75 Кт 80 – отражено увеличение УК на дату гос. регистрации.

Эти проводки имеют место, если акции оплачены ценой, равной их номинальной стоимости.

Если цена акций превышает номинальную стоимость, эмиссионный доход отражается проводкой

Дт 75 Кт 83-1. Дополнительный выпуск акций не оказывает влияния на налоговую базу по налогу на прибыль, «упрощенному» налогу.

Стоимость имущества, внесенного за акции, при этом можно учесть в расходах по налогу на прибыль. Стоимость имущества, которым они оплачивались, равна подтвержденным документально расходам по покупке, приобретению – для граждан либо иностранных организаций. Кроме того, имущество должен оценить независимый эксперт. В расходы по прибыли безопаснее взять меньшую сумму.

Если имущество вносится российским юрлицом, оно оценивается по остаточной стоимости в налоговом учете (ст. 277 п. 1 п.п. 2 НК РФ). Если в счет оплаты акций вносится имущество, то НДС по нему нужно восстановить и, соответственно, принять к вычету другой стороной (ст. 251 НК РФ, п.1-3.1).

Тезисно

- Акции выпускают дополнительно с целью увеличения уставного капитала, привлечения инвестиций. Чаще всего размещение акций происходит через механизм открытой или закрытой подписки на акции. Ограниченному или неограниченному кругу лиц предоставляется возможность приобретения акций за деньги или после оплаты имуществом.

- Общий порядок дополнительного выпуска и распространения акций включает в себя регистрационные процедуры в ЦБ РФ. Он изложен в «Стандартах эмиссии ценных бумаг» ЦБ РФ и в ФЗ «Об АО».

- В бухгалтерском учете дополнительный выпуск отражается после госрегистрации изменений устава на счетах 75, 80, 83.

- Дополнительное размещение акций не ведет к увеличению налоговой базы по налогу на прибыль. В то же время внесенное за акции имущество покупатель при определенных условиях может учесть в расходах.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.