Сегодня Россия переживает бум частных инвестиций. По данным Московской биржи, за последние три месяца более миллиона человек присоединились к торгам на фондовом рынке — это больше, чем совокупное число частных инвесторов в конце 2015 года.

Общее количество инвесторов на площадке составляет 10,3 млн человек, из которых 1,6 млн совершали сделки в феврале 2021 года.

Беспрецедентный интерес россиян к покупке ценных бумаг объясняется желанием сохранить и преумножить свои сбережения в ситуации нестабильности, ослабления рубля и снижения ставок по вкладам в крупнейших банках страны.

Среди самых популярных акций российских компаний в 2020 году — «Газпром», «Сбер», «Яндекс» и «Лукойл». Начинающие инвесторы находят их наиболее надежными и понятными. Между тем, на бирже торгуются десятки российских компаний, чьими продуктами мы пользуемся каждый день и чей бизнес растет.

RB.RU выбрал 50 компаний, за акциями которых стоит наблюдать — без нефтегаза и ресурсодобычи.

Все о том, как сохранить и приумножить сбережения — в специальном разделе RB.RU «Личные инвестиции»

Информация в статье не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Максимальная стоимость акции указана на 18.03.2021 г.

Финансовые и инвестиционные компании

«СберБанк»

Один из крупнейших банков мира и самый дорогой российский бренд.

- Капитализация компании: 6,3 трлн руб.

- Максимальная стоимость акции: 285,5 руб.

«Тинькофф»

Финансовая экосистема, которая включает онлайн-банк, обслуживающий более 10 млн клиентов

- Капитализация компании: 782 млрд руб.

- Максимальная стоимость акции: 4 559 руб.

Банк «ВТБ»

Первый в России банк по числу клиентов-долларовых миллионеров. Обладает наивысшей оценкой рейтингового агентства «Эксперт РА» — «ruAAА», прогноз — «стабильный».

- Капитализация компании: 487 млрд руб.

- Максимальная стоимость акции: 0,03 руб.

Московская биржа

Крупнейшая биржевая группа в России, управляет рынками акций, облигаций, деривативов, иностранной валюты и другими.

- Капитализация компании: 382 млрд руб.

- Максимальная стоимость акции: 168 руб.

АФК «Система»

Финансовая корпорация, которая входит в число системообразующих предприятий России. Под ее управлением находятся «Медси», «МТС», Segezha Group и другие компании. Стоимость совокупных активов АФК «Система» составляет 1,3 трлн руб.

-

Капитализация компании: 332 млрд руб.

-

Максимальная стоимость акции: 35,6 руб.

«Московский кредитный банк»

Универсальный коммерческий банк, входит в число системно значимых банков России.

- Капитализация компании: 207 млрд руб.

- Максимальная стоимость акции: 6,9 руб.

Банк «Авангард»

Банк обслуживает более 120 тыс. корпоративных и более миллиона частных клиентов. Входит в топ-50 российских банков по размеру собственного капитала по данным 2019 года.

- Капитализация компании: 85 млрд руб.

- Максимальная стоимость акции: 1 055 руб.

«САФМАР»

Многоотраслевой конгломерат, в который входят финансовые, медийные, промышленные и другие активы

- Капитализация компании: 56 млрд руб.

- Максимальная стоимость акции: 510 руб.

Qiwi

Провайдер платежей и финансовых сервисов с сетью из 117 тыс. терминалов, 19,7 млн электронных кошельков и 32 млн клиентов

- Капитализация компании: 10 млрд руб.

- Максимальная стоимость акции: 811 руб.

Ozon

Универсальная платформа электронной коммерции, входит в топ-5 самых дорогих интернет-компаний России по версии Forbes. На сайте Ozon размещено более 11 млн товаров от 20 тыс. активных продавцов.

- Капитализация компании: 769 млрд руб.

- Максимальная стоимость акции: 4 328 руб.

X5 retail group

Розничноторговая компания, которая управляет сетями «Пятёрочка», «Перекрёсток», «Карусель» и «Чижик». Занимает лидирующую позицию в российском ритейле.

- Капитализация компании: 709 млрд руб.

- Максимальная стоимость акции: 2 634 руб.

FixPrice

Международная сеть магазинов с фиксированными ценами на товары. Сеть насчитывает более 4,3 тыс. точек в разных городах России, а также в Казахстане, Грузии, Беларуси, Латвии, Киргизии и Узбекистане.

- Капитализация компании: 616,8 млрд руб.

- Максимальная стоимость акции: 716 руб.

«Магнит»

Сеть розничных магазинов, представленная в 3,7 тыс.населенных пунктов России. Входит в число крупнейших работодателей России.

- Капитализация компании: 546 млрд руб.

- Максимальная стоимость акции: 5 454 руб.

«М.Видео»

Торговая сеть по продаже электроники и бытовой техники. Входит в число лидеров по объемам продаж среди ритейлеров, которые специализируются на непродовольственных товарах.

- Капитализация компании: 129 млрд руб.

- Максимальная стоимость акции: 729 руб.

«Лента»

Крупнейшая в России сеть гипермаркетов. Средняя площадь одного торгового зала составляет 5,5 тыс. кв.м.

- Капитализация компании: 128 млрд руб.

- Максимальная стоимость акции: 274 руб.

Группа «Черкизово»

Крупнейший в России производитель мясной продукции. Группе принадлежат бренды «Петелинка», «Пава-Пава», «Черкизово», «Империя вкуса», «Мясная губерния» и другие.

- Капитализация компании: 107 млрд руб.

- Максимальная стоимость акции: 2 444 руб.

«Детский мир»

Мультиформатный цифровой оператор розничной торговли, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».

- Капитализация компании: 99 млрд руб.

- Максимальная стоимость акции: 135 руб.

«АбрауДюрсо»

Производитель игристых вин, сидра и крепких алкогольных напитков, а также официальный дистрибьютор международных алкогольных брендов. В 2019 году совокупный объем продаж группы составил 43,3 млн бутылок.

- Капитализация компании: 21 млрд руб.

- Максимальная стоимость акции: 215 руб.

O’Key Group SA

Компания управляет розничной сетью под торговой маркой «О’КЕЙ», ей принадлежит 96 магазинов в различных городах России.

- Капитализация компании: 16 млрд руб.

- Максимальная стоимость акции: 58 руб.

«Красный октябрь»

Старейшее кондитерское предприятие в России, основано в 1849 году. Один из наиболее узнаваемых российских брендов. Выпускает конфеты «Мишка косолапый», «Аленка», «Раковые шейки», «Красная шапочка» и другие.

- Капитализация компании: 4,9 млрд руб.

- Максимальная стоимость акции: 482 руб.

«Обувь России»

Торговая платформа, которая объединяет маркетплейс westfalika.ru и сеть торговых и сервисных точек под брендом Westfalika. Выручка компании в 2019 году составила 13,7 млрд рублей.

- Капитализация компании: 2 млрд руб.

-

Максимальная стоимость акции: 29 руб.

Телеком

«МТС»

Оператор сотовой связи, услугами которого пользуются 86,4 млн абонентов в России, Беларуси и Армении. В последние годы развивает сторонние сервисы, которые образуют экосистему МТС.

- Капитализация компании: 632 млрд руб.

- Максимальная стоимость акции: 318 руб.

«Мегафон»

Мобильный оператор, услугами которого пользуются более 76 млн абонентов.

- Капитализация компании: 403 млрд руб.

- Максимальная стоимость акции: 650 руб.

«Ростелеком»

Провайдер цифровых услуг, который охватывает различные сегменты рынка. Занимает лидирующие позиции на рынке услуг высокоскоростного доступа в интернет и платного телевидения. Выручка компании в 2020 году составила 546,9 млрд руб.

- Капитализация компании: 297 млрд руб.

- Максимальная стоимость акции: 110 руб.

VEON

Холдинговая компания, которая контролирует телекоммуникационные активы в России и СНГ, включая «ВымпелКом» (бренд «Билайн»).

- Капитализация компании:231 млрд руб.

- Максимальная стоимость акции: 140 руб.

«МГТС»

Один из крупнейших операторов связи в Европе, основной телекоммуникационный партнер Москвы. Входит в группу «МТС».

- Капитализация компании: 214 млрд руб.

- Максимальная стоимость акции: 2 500 руб.

«Таттелеком»

Крупнейший оператор проводной электросвязи в республике Татарстан. Входит в топ-200 компаний России по капитализации.

- Капитализация компании: 11 млрд руб.

- Максимальная стоимость акции: 0,5 руб.

ИТ

«Яндекс»

Крупнейшая ИТ-компания России, которая развивает поисковую систему и экосистему сервисов, включая «Яндекс.Маркет», «Яндекс.Еда», «Яндекс.Такси», «Яндекс.Лавка» и другие.

- Капитализация компании: 1,5 трлн руб.

- Максимальная стоимость акции: 5 089 руб.

Mail.Ru Group

Технологическая корпорация, которая владеет социальными сетями «ВКонтакте» и «Одноклассники», почтовым сервисом, мессенджерами, онлайн-играми, сервисом для заказа такси «Ситимобил», платформой для доставки еды Delivery Club и другими активами.

- Капитализация компании: 376 млрд руб.

- Максимальная стоимость акции : 1 822 руб.

HeadHunter

Один из крупнейших в мире сайтов по поиску работы и сотрудников. Собственная база резюме насчитывает 50 млн, каждый месяц сайт посещает 18 млн человек.

- Капитализация компании: 124 млрд руб.

-

Максимальная стоимость акции: 2 743 руб.

Биотехнологии, фарма и медицина

Аптечная сеть 36,6

Четвертая по размерам аптечная сеть в России с долей рынка в 4,1% и оборотом 48,3 млрд руб.

- Капитализация компании: 91 млрд руб.

- Максимальная стоимость акции : 13,8 руб.

MD Medical Group («Мать и дитя»)

Одна из лидирующих частных медицинских компаний, оказывающих услуги в области женского здоровья.

- Капитализация компании: 34 млрд руб.

- Максимальная стоимость акции: 517 руб.

ИСКЧ («Институт стволовых клеток человека»)

Компания ИСКЧ инвестирует в перспективные разработки, связанные с инновационными медицинскими препаратами, оборудованием и высокотехнологичными медицинскими услугами. В портфеле ИСКЧ находятся как стартапы, так и зрелые компании.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 34 руб.

«Фармсинтез»

Первая российская фармацевтическая компания, которая вышла на публичный рынок. Ведет разработку и производство препаратов, ориентированных на лечение социально-значимых заболеваний.

- Капитализация компании: 2 млрд руб.

- Максимальная стоимость акции: 6,7 руб.

«Совкомфлот»

Крупнейшая судоходная компания России, которая предоставляет клиентам услуги по транспортировке энергоресурсов.

- Капитализация компании: 179 млрд руб.

- Максимальная стоимость акции: 92 руб.

«Аэрофлот»

Крупнейший авиаперевозчик России и один из 20 крупнейших авиаперевозчиков в мире по числу пассажиров. Охватывает 340 регулярных направлений в 57 стран мира. Чистая прибыль в 2019 году составила 13,5 млрд руб., 2020 год компания закрыла с убытком в 96,5 млрд руб.

- Капитализация компании: 77 млрд руб.

- Максимальная стоимость акции: 69,9 руб.

Globaltruck

Крупный автомобильный перевозчик, обслуживает компании Metro, IKEA, «Спортмастер», «ОКЕЙ» и другие.

- Капитализация компании: 2,2 млрд руб.

-

Максимальная стоимость акции: 39 руб.

«ПИК»

Крупнейшая девелоперская компания России.

- Капитализация компании: 499 млрд руб.

- Максимальная стоимость акции: 754 руб.

ГК «Самолет»

Группа компаний «Самолет» объединяет ряд девелоперских предприятий полного цикла. Организация занимает второе место среди застройщиков Московского региона по объемам реализации.

- Капитализация компании: 179 млрд руб.

- Максимальная стоимость акции: 92 руб.

Группа «ЛСР»

Девелоперская компания, которая ввела в эксплуатацию более 830 тысяч кв. м недвижимости.

- Максимальная стоимость акции: 853 руб.

Ingrad

Инвестиционно-девелоперская компания, в портфеле которой 2,5 млн кв. м жилой недвижимости.

- Капитализация компании: 62 млрд руб.

- Максимальная стоимость акции: 1 497 руб.

Etalon Group PLC

Девелопер, который специализируется на жилой недвижимости для среднего класса в Санкт-Петербурге, Москве и области.

- Капитализация компании: 36 млрд руб.

- Максимальная стоимость акции: 123 руб.

Промышленность

НЛМК

Международная корпорация с активами в России, США и странах Европы. Основной актив — Новолипецкий металлургический комбинат.

- Капитализация компании: 1,3 трлн руб.

- Максимальная стоимость акции: 217 руб.

«ФосАгро»

Один из ведущих в мире производителей фосфоросодержащих удобрений, осуществляет поставки в 102 страны под 50 торговыми марками.

- Капитализация компании: 511 млрд руб.

- Максимальная стоимость акции: 4 000 руб.

Акрон

Производитель высокоэффективных сложных удобрений, крупнейший работодатель Новгородской области.

- Капитализация компании:243 млрд руб.

- Максимальная стоимость акции: 6 002 руб.

ОАК

Одна из крупнейших в Европе авиастроительных корпораций.

- Капитализация компании: 229 млрд руб.

- Максимальная стоимость акции: 0,46 руб.

Русагро

Агрохолдинг, который занимает лидирующие позиции в производстве сахара, растениеводстве, масложировом бизнесе. Продукция холдинга поставляется в 50 стран мира.

- Капитализация компании: 76 млрд руб.

- Максимальная стоимость акции: 902 руб.

«Камаз»

Крупнейший российский и один из 20 ведущих производителей грузовых автомобилей в мире. ПАО «КАМАЗ» объединяет 109 компаний в России, СНГ и других странах.

- Капитализация компании: 46 млрд руб.

- Максимальная стоимость акции: 66 руб.

«Русская аквакультура»

Компания производит красную рыбу, объем продаж в 2019 году составил 18,1 тысяч тонн.

- Капитализация компании: 23 млрд руб.

- Максимальная стоимость акции: 279,5 руб.

«Соллерс»

Автомобилестроительная компания, которая участвует в совместных предприятиях с Ford, Mazda и другими производителями.

- Капитализация компании: 8,7 млрд руб.

- Максимальная стоимость акции: 259 руб.

Все фото: Unsplash

Содержание:

- Акции крупнейших российских компаний

- Акции крупнейших компаний США

- Как купить акции крупнейших компаний

Если вам сложно выбрать ценные бумаги для первой покупки, рассмотрите для инвестиций акции крупных компаний с устойчивой бизнес-моделью, которые уверенно переживают кратковременные рыночные шоки.

Акции крупнейших российских компаний

В этом списке мы рассмотрели акции крупных компаний страны с капитализацией не ниже 800 млрд рублей. Первые три места заняли «Сбербанк» с капитализацией 6,7 трлн рублей, «Газпром» – 6,1 трлн рублей и «Роснефть» – 5,5 трлн рублей. Последнее место у OZON – капитализация 819 млрд рублей.

1. «Сбербанк»

- Капитализация: 6,7 трлн руб.

- Посмотреть цену акции и размер дивидендов

Крупнейший финансовый конгломерат в РФ, который на 50% + 1 акцию принадлежит Фонду национального благосостояния под управлением Правительства России. В «Сбербанке» находится более 40% вкладов и розничных кредитов россиян. Общее количество акционеров больше 615 тысяч.

2. «Газпром»

- Капитализация: 6,1 трлн руб.

- Посмотреть цену акции и размер дивидендов

Многопрофильная нефтегазовая корпорация. Разведывает, добывает, перерабатывает, транспортирует газ и нефть, производит энергию. Более чем на 50% принадлежит государству. На «Газпром» приходится 72% российских запасов газа и 16% мировых.

3. «Роснефть»

- Капитализация: 5,5 трлн руб.

- Посмотреть цену акции и размер дивидендов

Нефтегазовая компания, один из крупнейших экспортёров нефти в мире. Работает в 25 странах мира и 72 регионах Российской Федерации. Разрабатывает нефтяные месторождения в Сибири, Центральной России, на Дальнем Востоке, Египте, Вьетнаме.

4. «Норильский Никель»

- Капитализация: 4,2 трлн руб.

- Посмотреть цену акции и размер дивидендов

Крупнейший производитель высокосортного палладия и никеля в мире, лидирующая горно-металлургическая компания в России. Объединяет группу предприятий, куда входят NordStar Airlines, Нордавиа, производители газа и электроэнергии для внутренних нужд. Десять собственных рудников обеспечивают «НорНикель» достаточными ресурсами на 80+ лет работы.

5. «НОВАТЭК»

- Капитализация: 4,2 трлн руб.

- Посмотреть цену акции и размер дивидендов

Крупнейший независимый производитель природного газа в России. Основная доля выручки формируется продажей на внутреннем рынке, где «НОВАТЭК» уступает только «Газпрому».

6. «Лукойл»

- Капитализация: 3,7 трлн руб.

- Посмотреть цену акции и размер дивидендов

Вторая компания по объёмам нефтедобычи в России. Обеспечивает работой около 100 тысяч человек в России, странах Америки, Африки, Азии, Европы. На компанию приходится более 1% доказанных запасов углеводородов.

7. «Полюс»

- Капитализация: 2,1 трлн руб.

- Посмотреть цену акции и размер дивидендов

Золотодобывающая компания, которая разрабатывает месторождения в четырёх регионах РФ. Лидер по объёму добычи золота в России. У «Полюс» 104 млн унций запасов и около 3 тысяч унций произведённого золота каждый год.

8. «Газпром Нефть»

- Капитализация: 1,7 трлн руб.

- Посмотреть цену акции и размер дивидендов

Один из лидеров российской нефтяной отрасли. Занимается разработкой месторождений газа и нефти, переработкой, а также продажей нефтепродуктов. Имеет 3 завода, сеть автозаправок, отделения по поставке топлива морскому, речному и воздушному транспорту.

9. Yandex

- Капитализация: 1,7 трлн руб.

- Посмотреть цену акции и размер дивидендов

Транснациональная компания в области IT. Сделала одноимённую систему онлайн-поиска, десятки веб-служб и сервисов, включая браузер, электронную почту, прогнозы погоды, карты. Занимается технологиями искусственного интеллекта для голосовых помощников и беспилотных автомобилей.

10. НЛМК

- Капитализация: 1,6 трлн руб.

- Посмотреть цену акции и размер дивидендов

НЛМК делает арматуру, трубы, гвозди, проволоку, металлические плоские листы, слябы. Владеет активами Новолипецкого металлургического комбината, а ещё металлопрокатными предприятиями в США, Дании, Италии, Франции, Бельгии.

11. «Северсталь»

- Капитализация: 1,4 трлн руб.

- Посмотреть цену акции и размер дивидендов

«Северсталь» производит сортовой, горяче- и холоднокатаный прокаты, гнутые профили, трубы. Владеет Череповецким металлургическим комбинатом, комбинатами «Олкон» и «Карельский окатыш», несколькими ремонтными, сбытовыми, логистическими, проектировочными и сервисными предприятиями. Запустила онлайн-площадку для рынка металлообработки – Metal Processing Hub.

12. «Сургутнефтегаз»

- Капитализация: 1,2 трлн руб.

- Посмотреть цену акции и размер дивидендов

Нефтяная и газодобывающая компания. Основной регион добычи – Ханты-Мансийский автономный округ. Контролирует завод Киришинефтеоргсинтез и Сургутский газоперерабатывающий завод. Имеет собственный институт «СургутНИПИнефть», а ещё проектный институт «Ленгипронефтехим».

13. «Татнефть»

- Капитализация: 1,1 трлн руб.

- Посмотреть цену акции и размер дивидендов

«Татнефть» – пятая компания по объёмам нефтяной добычи в России. Занимается переработкой нефтепродуктов, электроэнергетикой и нефтегазохимией. Владеет сетью АЗС, шинным комплексом и производит нефтегазовое оборудование.

14. «РУСАЛ»

- Капитализация: 843 млрд руб.

Самый крупный производитель алюминия с низким углеродным следом. На производстве компания использует возобновляемые гидроэлектрические источники и выпускает на рынок «зелёный» металл под брендом «ALLOW». Основная продукция – цилиндрические слитки, первичный алюминий, катанка, колёсные диски, фольга.

15. «Алроса»

- Капитализация: 841 млрд руб.

- Посмотреть цену акции и размер дивидендов

Российская горнорудная компания, а также мировой лидер по производству алмазов. Главный регионы деятельности – Якутия и Архангельская область.

16. «Полиметалл»

- Капитализация: 840 млрд руб.

«Полиметалл» добывает драгоценные металлы. Занимает второе место по производству золота в РФ. Владеет девятью месторождениями золота и серебра – это главные активы компании.

17. OZON

- Капитализация: 819 млрд руб.

Замыкает рейтинг про акции крупных компаний РФ один из самых известных интернет-магазинов России. У OZON есть своя служба доставки, программа лояльности, бренд бытовой техники Travola. В каталоге магазина больше 9 млн торговых наименований.

Акции крупнейших компаний США

Первые пять мест в списке акций крупных американских компаний занимают корпорации из сектора информационных технологий. Первое место принадлежит Apple – она же самая крупная компания мира с капитализацией 2,1 трлн долларов. Последний в рейтинге PayPal – 294 млрд долларов.

1. Apple

- Капитализация: 2,1 трлн $

- Посмотреть цену акции и размер дивидендов

Акции крупных компаний не обойдутся без Apple. Это крупнейший производитель гаджетов и разработчик ПО для них. Один из самых известных сооснователей компании – Стив Джобс. Популярные продукты Apple – смартфоны iPhone, планшеты iPad, плееры iPod, ноутбуки MacBook, наушники AirPods. Владеет сервисами Apple TV, Apple Card, Apple News+.

2. Microsoft

- Капитализация: 1,8 трлн $

- Посмотреть цену акции и размер дивидендов

Компания, которая делает программное обеспечение для компьютеров, телефонов, приставок. Разработала операционную систему Windows, браузер Internet Explorer, почтовый клиент Outlook, офисные приложения Word, Excel, OneNote, программу для звонков Skype, музыкальный сервис Groove. Делает игровые консоли Xbox.

3. Amazon

- Капитализация: 1,6 трлн $

- Посмотреть цену акции и размер дивидендов

Крупнейшая компания на рынке электронной коммерции, созданная Джеффом Безосом. У Amazon есть филиалы в Бразилии, Англии, Канаде, Австралии, Японии, Индии, Франции. В одноимённом интернет-магазине продаётся более 30 категорий товаров. Компания владеет издательством, киностудией, сама производит электронику, а ещё работает над созданием облачного сервиса для игровых стримов.

4. Google

- Капитализация: 1,6 трлн $

- Посмотреть цену акции и размер дивидендов

Технологическая компания, которая разрабатывает интернет-продукты. Предлагает одноимённую службу веб-поиска, онлайн-карты, электронную почту, мессенджер. Инвестирует в облачные вычисления и рекламные решения

5. Facebook

- Капитализация: 929 млрд $

- Посмотреть цену акции и размер дивидендов

Конгломерат Марка Цукерберга в области IT-технологий. Владеет одноимённой социальной сетью, мессенджером, разрабатывает интеллектуальные дисплеи. Facebook принадлежат сервисы Instagram, WhatsApp, Mapillary, Giphy, Oculus.

6. Berkshire Hathaway

- Капитализация: 658 млрд $

Холдинг под руководством Уоррена Баффета. Управляет активами компаний из разных сфер: медиа, дизайн, пищевая промышленность, авиация, железнодорожные перевозки, производство газа и нефти, ювелирное дело, региональное ЖКХ. Занимается страхованием и инвестициями.

7. Tesla

- Капитализация: 582 млрд $

- Посмотреть цену акции и размер дивидендов

Производитель электромобилей под управлением Илона Маска. Компания также разработала сервис автономных такси Robotaxi и сеть станций Supercharger для зарядки электромобилей.

8. J.P. Morgan

- Капитализация: 489 млрд $

Американский финансовый холдинг, который появился из-за слияния нескольких банков Америки. Вместе с Bank of America, Wells Fargo и Citigroup образует «большую четвёрку» крупнейших банков США. Основная деятельность J.P. Morgan – инвестиционный банкинг, управление активами, обеспечение финансовых транзакций, услуги для частных лиц и малых предпринимателей.

9. VISA

- Капитализация: 488 млрд $

- Посмотреть цену акции и размер дивидендов

Компания, предоставляющая платёжные услуги. Создала первую глобальную систему банкоматов, смарт-карты, карты предоплаты, элитные платёжные карты. Разработала международную платёжную систему VISA International Service Association на базе инновационной процессинговой сети VisaNet.

10. Johnson & Johnson

- Капитализация: 447 млрд $

- Посмотреть цену акции и размер дивидендов

Эта холдинговая компания замыкает первую десятку списка про акции крупных компаний США. Она производит лекарства, товары гигиены, медицинское оборудование. В составе корпорации больше 200 дочерних предприятий в 50 странах. Выпускает продукцию торговых марок JOHNSON’S Baby, Neutrogena, Carefree, Reach, Clean & Clear, Acuvue.

11. Walmart

- Капитализация: 400 млрд $

- Посмотреть цену акции и размер дивидендов

Компания, управляющая сетью оптовой и розничной торговли. Магазины Walmart с продовольственными и промышленными товарами есть в Мексике, Англии, Бразилии, Канаде. В США, кроме обычных гипермаркетов, есть онлайн-магазин.

12. NVIDIA

- Капитализация: 389 млрд $

- Посмотреть цену акции и размер дивидендов

Разработчик графических процессоров и чиповых систем. Делает решения для видеоигр, автомобильной промышленности, высокопроизводительных вычислений. Среди известных продуктов – видеокарты Quadro, процессоры GeForce, игровые консоли SHIELD.

13. Mastercard

- Капитализация: 363 млрд $

Финансовая корпорация, основавшая крупнейшую платёжную систему MasterCard. Предлагает сервис карт Maestro, электронную кассовую систему Mondex, банкоматы торговой марки Cirrus.

14. Bank Of America

- Капитализация: 359 млрд $

- Посмотреть цену акции и размер дивидендов

Крупнейший банк в США. Ведёт депозитную деятельность, занимается кредитованием потребителей, управляет активами, обслуживает корпорации, ведёт торговлю на биржах. У Bank Of America есть представительства в Европе, Латинской Америке, Африке, России, Азии, Ближнем Востоке.

15. Home Depot

- Капитализация: 340 млрд $

Торговая сеть, продающая стройматериалы и инструменты для ремонта. Имеет больше 2 тысяч магазинов в США, Мексике, Канаде, Китае. Владеет брендами Husky, Workforce, HDX, Hampton Bay, Glacier Bay.

16. Procter & Gamble

- Капитализация: 338 млрд $

- Посмотреть цену акции и размер дивидендов

Один из крупнейших в мире рекламодателей и производителей товаров массового использования. Делает бытовую химию, средства гигиены, косметику, бытовую технику. Ещё компании принадлежат товарные знаки, например: Tide, Pampers, Head & Shoulders, Old Spice, Blend-a-Med, Gillette.

17. Walt Disney

- Капитализация: 320 млрд $

- Посмотреть цену акции и размер дивидендов

Медиакорпорация в индустрии развлечений. Владеет анимационными и киностудиями Walt Disney Pictures, Animation Studios, Pixar, Marvel Studios, 20th Century Studios, Animation. У Walt Disney есть несколько тематических парков развлечений и каналы теле- и радиовещания.

18. PayPal

- Капитализация: 303 млрд $

- Посмотреть цену акции и размер дивидендов

Основа бизнеса PayPal – цифровые платежи. Среди решений бренда (кроме всемирно известной платформы PayPal) такие сервисы, как Xoom, Braintree, iZettle, Venmo.

Как купить акции крупных компаний

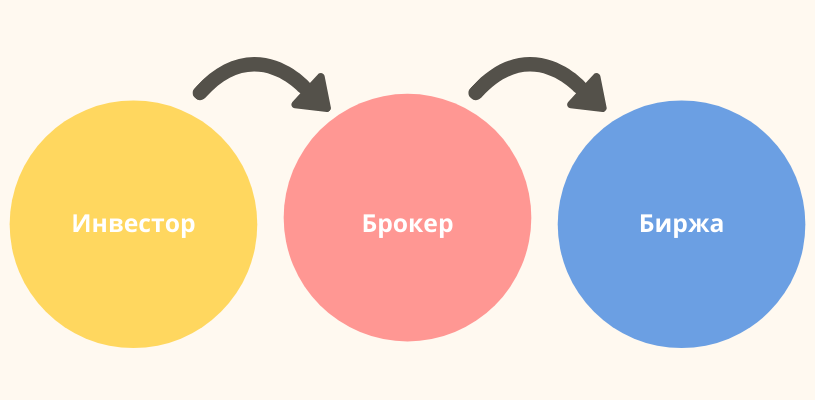

Акции крупных компаний продаются на бирже – площадке, которая организовывает торги ценными бумагами и обеспечивает безопасность сделок.

В России есть две биржи – Московская и Санкт-Петербургская. На первой торгуются акции российских компаний, а на второй – зарубежных.

Чтобы начать покупать и продавать акции на бирже, нужно оформить брокерский счёт у брокера. Напрямую купить акции на бирже не получится.

Брокер – профессиональный посредник на рынке ценных бумаг. Он даёт инвестору доступ к биржам, проводит сделки по его поручению, учитывает доходы и помогает правильно вложить деньги.

Брокерский счёт – специальный счёт, на который заводят деньги перед покупкой акций и выводят прибыль после их продажи. Ещё на него автоматически приходят дивидендные выплаты. Чтобы открыть брокерский счёт, нужен только паспорт.

Дистанционно оформить брокерский счёт и купить акции крупнейших компаний России или мира можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда всё будет готово, зайдите в личный кабинет, пополните счёт картой, выберите нужные активы и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за операции от 0,025%. Пополнение счёта или вывод денег бесплатно, а начинать торговать можно с любой суммы.

- Отслеживать динамику ценных бумаг и продать их можно тоже через личный кабинет.

Читайте: Как начать инвестировать в акции новичку

Акции лидеры роста российских компаний

Здесь вы можете купить онлайн акции лидеров роста российских компаний на 23.03.2023.

252 акции

Обновлено 23.03.2023 09:48

Изменение цены, за месяц

55,255 ₽ (+120,329%)

Изменение цены, за месяц

97,9 ₽ (+68,63%)

Изменение цены, за месяц

9,64 ₽ (+62,194%)

Изменение цены, за месяц

920 ₽ (+36,653%)

Изменение цены, за месяц

210,5 ₽ (+35,378%)

Изменение цены, за месяц

950 ₽ (+33,287%)

Изменение цены, за месяц

1,435 ₽ (+33,141%)

Изменение цены, за месяц

454,5 ₽ (+31,552%)

Изменение цены, за месяц

25,32 ₽ (+28,643%)

Изменение цены, за месяц

57,5 ₽ (+28,186%)

Цена за акцию

31 900,00 ₽

Изменение цены, за месяц

6800 ₽ (+27,092%)

Изменение цены, за месяц

91,25 ₽ (+26,842%)

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данные предоставлены ЗАО «Интерфакс». Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений. Администрация сайта и ЗАО «Интерфакс» не несут никакой ответственности за любые ошибки, задержки в передаче данных или действия на основе этих данных.

Все брокеры

Новости

Часто задаваемые вопросы

Это ценная бумага, дающее владельцу право на долю в компании. Компании продают акции на бирже, чтобы привлечь деньги на развитие бизнеса. Покупать и продавать их может любой инвестор. Торговля акциями является одним из основных источников дохода от инвестиций.

Первый способ — купить акцию, дождаться, пока она вырастет в цене и продать. Разница между ценой покупки и продажи — ваша прибыль. Второй способ — купить акции, по которым компания платит дивиденды (часть прибыли), и получать их, обычно раз в год или раз в полгода. Есть более сложные и рискованные способы заработка, но они подходят только опытным инвесторам.

Акциями торгуют на фондовой бирже. Выберете брокера, установите мобильное приложение, откройте брокерский счет, переведите на него деньги и купите нужную вам акцию в приложении.

Брокер принимает от вас поручения купить или продать ценные бумаги, проводит сделки на бирже, регистрирует бумаги на ваше имя, перечисляет за вас государству налоги с вашей прибыли от продажи бумаг, дает кредит на покупку бумаг, присылает отчеты о сделках. Торговать бумагами на бирже без брокера невозможно.

Почти все так называемые ценные бумаги не существуют в бумажном виде. Это всего лишь строчки в базе данных. За сохранность этой базы данных и отвечает депозитарий. Другими словами, он хранит информацию о том, какими ценными бумагами вы владеете.

Брокеры берут комиссию за сделку и за ведение счета. Своя фиксированная комиссия есть и у депозитария. Она не привязана к количеству и суммам сделок. Ее с вашего счета списывает брокер один раз в месяц, если в этом месяце вы проводили сделки. У брокеров есть тарифы, подходящие для инвесторов с разными суммами и интенсивностью сделок. Сравнить и выбрать тариф можно здесь

Откройте брокерский счет, переведите на него небольшую сумму, например, 10 тыс. рублей, и купите акции любой крупной компании. Посмотрите, как работает мобильное приложение, как меняется акция в цене.

Ищите инвестиционные идеи на сайтах крупных брокерских компаний.

Подпишитесь на Telegram-каналы известных инвестконсультантов, изучайте, от чего зависит стоимость ценных бумаг, следите за экономическими новостями.

Акция может подешеветь к тому моменту, когда вы соберетесь ее продавать. Поэтому опытные инвесторы не вкладывают все деньги в одну акцию, а покупают сразу несколько разных ценных бумаг.

Брокер может лишиться лицензии. С вашими ценными бумагами ничего не случится, но придется открывать счет у другого брокера и перевести ценные бумаги туда. Открывайте счет у крупных брокеров или банков с брокерской лицензией, давно работающих на рынке.

Если вы продаете акцию дороже, чем купили, или получаете дивиденды — это ваш доход. Он облагается налогом на доходы физлиц по ставке 13%. Этот налог за вас заплатит в бюджет брокер. Чтобы не платить налог, можно 1) открыть индивидуальный инвестиционный счет с освобождением от налога по операциям на счете, 2) держать акции минимум три года, 3) при расчете прибыли за текущий год учесть убытки прошлых лет (если они были) — для этого нужно будет подать налоговую декларацию.

В разделе вы найдете акции российских компаний, которые за последний период стали лидерами роста на рынке. Эти предложения заслуживают того, чтобы обратить на них внимание, потому что в долгосрочной перспективе они смогут принести доход своим владельцам.

Поиск выгодного предложения по приобретению ценных бумаг

Представленные позиции отличаются тем, что по ним наблюдается увеличение таких показателей, как цена, доходность и объема продаж, что указывает на их потенциал роста в будущем. Среди возможных причин — увеличение прибыльности и рентабельности компаний, стабилизация их деятельности в условиях кризиса, развитие перспективных направлений деятельности и другие.

В раздел Лидеры роста РФ попадают ценные бумаги, по которым фиксируется стабильное изменение цены в сторону увеличения за периоды: день, месяц, год, два года. Чтобы увидеть динамику в цифрах, воспользуйтесь фильтром, предусмотренным в Банки.ру.

Чтобы ознакомиться с детальным анализом, узнать данные об объеме торгов и проанализировать показатели дивидендной доходности, откройте вкладку ценной бумаги. Здесь можно рассчитать доход, установив в онлайн-калькуляторе предполагаемую сумму вложенных средств.

Как совершить покупку?

- Сравните несколько вариантов и выберите подходящий.

- Заполните анкету и оформите покупку при помощи банковской карты.

- Откройте брокерский счет.

- Дождитесь подходящего момента, когда стоимость возрастет, и перепродайте ЦБ либо получите дивиденды.

Эксперт Банки.ру

аналитик направлений инвестиций и страхования Банки.ру

Руководитель отдела анализа акций ФГ «Финам» Наталья Малых рассказала, какие бумаги сейчас можно считать защитными, и собрала подборку из восьми наиболее надежных российских акций с потенциалом роста на 2023 год

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Защитными акциями принято считать

ценные бумаги

, которые меньше всего подвержены влиянию колебаний рынка, внешних факторов и экономических кризисов. Обычно защитными считаются бумаги компаний, чей операционный масштаб мало зависит от экономических циклов, — товары повседневного спроса, коммунальные услуги, телекоммуникации и здравоохранение.

Однако мы живем во время масштабной трансформации и беспрецедентных экономических санкций. Поэтому сейчас защитными активами стали бумаги тех компаний, которые смогли адаптироваться к текущим условиям, а некоторым даже удалось сохранить выплату дивидендов.

Акции российских компаний: наиболее надежные прямо сейчас

1. «Интер РАО»

Традиционно слабо подвержены эффекту внешних шоков компании электроэнергетического сектора, ориентированные на внутренний спрос. На российском рынке наиболее интересным вариантом в секторе, на наш взгляд, сейчас выглядят акции компании «Интер РАО», которая занимает инжиниринговую нишу и за счет этого может получить дополнительную точку для роста.

Основной недостаток — невысокие

дивиденды

(25% от прибыли) и отсутствие отчетности. Тем не менее, по словам менеджмента, компания показала рост по основным финансовым метрикам в 2022 году и сохраняет потенциал дальнейшего расширения бизнеса за счет поглощений и резервов повышения операционной эффективности. Наш рейтинг по бумагам «Интер РАО — «на уровне рынка».

2. «Русагро»

Один из крупнейших агрохолдингов России — «Русагро» — также показал прирост выручки на 6% по итогам 2022 года, несмотря на решение перенести реализацию масличных культур на 2023 год в ожидании более выгодных цен. При этом мировой спрос на продукты питания придает операционную прочность бизнесу «Русагро». Рентабельность скорректированной EBITDA за девять месяцев 2022 года осталась на уровне прошлого года (19%), а сам объем операционной прибыли EBITDA составил ₽35,4 млрд. Наш рейтинг по распискам «Русагро» — «лучше рынка».

Фото: Shutterstock

3. «ФосАгро»

В определенной степени защитными можно считать акции «ФосАгро». Технически они, как правило, могут довольно долго сильно не расти и не падать, а потом накопленный за это время потенциал реализуется в росте. Причина для роста обычно находится (в отличие от причин для падения). В целом сектор производителей удобрений выглядит привлекательным, поскольку спрос на их продукцию в мире стабильно растет. Хотя от прошлогодних пиковых значений цены на удобрения, в частности на диаммоний фосфат, снизились примерно на 40%, они все еще вдвое выше, чем были в 2020 году.

Достаточно высокие цены обеспечивают «ФосАгро» сильные результаты. Так, по данным за девять месяцев 2022 года, компания увеличила выпуск и продажи удобрений на 7%, выручка выросла на 57% год к году, а скорректированная чистая прибыль — на 75,1%. На фоне сильных результатов компания создает своим акциям привлекательную дивидендную историю с двузначной доходностью. Наш рейтинг по акциям ПАО «ФосАгро» — «покупать» с целевой ценой ₽8107 на акцию.

«ФосАгро»

PHOR

₽7 276

(-0,08%)

4. «Полиметалл»

Среди бумаг с хорошим потенциалом роста можно выделить акции «Полиметалла». После того как они в прошлом году упали сильнее рынка из-за большой доли в бумагах свободного обращения иностранных инвесторов, распродававших российские акции, они имеют хороший потенциал восстановительного роста. «Полиметалл» сумел выстроить собственную экспортную логистику и показал сильные результаты в четвертом квартале прошлого года. Компании удалось почти полностью восстановить годовые объемы продаж и сохранить объемы добычи.

Менеджмент «Полиметалла» также работает над сменой регистрации с острова Джерси на более дружественную юрисдикцию. Предположительно, это может быть Казахстан, где у компании имеются добывающие активы и листинг на бирже Международного финансового центра Астаны. Редомиляция снимет часть санкционных проблем компании, позволит вернуться к выплате дивидендов и может стать драйвером для ее акций. Наш рейтинг по акциям «Полиметалла» — «покупать» с целевой ценой ₽773,7 на акцию.

Фото: Кирилл Кухмарь / ТАСС

5. Мосбиржа

В наш топ также попала компания из финансового сектора — Московская биржа. В прошлом году финансовые показатели раскрыли неплохую устойчивость ее бизнеса в сложных условиях. Комиссионные доходы снизились в связи с сокращением объемов торгов из-за отсутствия иностранных инвесторов и снижения цен в рублях на торгуемые активы, однако это было с избытком компенсировано ростом процентных доходов. Как результат, показатель EBITDA в январе — сентябре 2022 года вырос на 18%, до ₽33,6 млрд, чистая прибыль площадки — на 21%, до ₽24,6 млрд. Скорее всего, оба показателя окажутся в значительном плюсе и по итогам всего прошлого года. На таком фоне можно ожидать возвращения компании к выплате дивидендов в текущем году. Наш рейтинг — «на уровне рынка».

6. «Транснефть»

Защитные свойства могут продемонстрировать и нефтяники. В 2022 году Россия увеличила добычу нефти на 2% год к году, а в текущем году сокращение, по нашим оценкам, не превысит 5–10%. В таких условиях устойчиво выглядят операционные результаты «Транснефти», что может трансформироваться в рост финансовых результатов и неплохие дивиденды. По нашим оценкам, дивиденды компании по итогам 2022 года могут составить ₽12 500 на бумагу, что соответствует 13,8% доходности на привилегированную акцию. Дополнительно бизнес «Транснефти» может поддержать индексация тарифов на 6% с начала года. Наш текущий рейтинг по привилегированным акциям компании — «покупать» с целевой ценой ₽115 571 за бумагу.

«Транснефть»

TRNFP

₽106 050

(+1,82%)

7. «Сургутнефтегаз»

Традиционно защитными являются привилегированные акции «Сургутнефтегаза». Компания обладает валютными резервами объемом более $50 млрд — примерно в четыре раза больше ее капитализации. Валютная переоценка данной суммы — существенная часть прибыли по РСБУ, что позволяет компании выплачивать высокие дивиденды на привилегированные акции в периоды ослабления рубля. По итогам 2022 года мы ожидаем выплаты около ₽2,5 на акцию, что соответствует 9% доходности на привилегированные бумаги. При этом по итогам 2023 года дивиденды будут зависеть от курса рубля, что делает привилегированные акции нефтяной компании защитой от ослабления национальной валюты. Наш текущий рейтинг по привилегированным акциям «Сургутнефтегаза» — «покупать» с целевой ценой на отметке ₽31,2 за акцию.

8. «Ростелеком»

В сложившейся ситуации защитными также можно считать акции «Ростелекома», которые сохраняют стабильное значение около ₽58,5 уже примерно год. В текущем году госоператор укрепит свой статус крупнейшей российской компании TMT-сектора (сектор высоких технологий и медиа. — «РБК Инвестиции») и удержит его по меньшей мере до 2025 года. Геополитическая ситуация и государственная политика создали для компании сразу несколько новых драйверов роста. Среди крупных публичных компаний сектора оператор — главный бенефициар импортозамещения, что позволяет ему нарастить долю рынка в секторах B2B и B2G.

Поглощения компаний сектора инфобезопасности и разработка российской мобильной операционной системы (совместно с «Яндексом», VK и Сбербанком) помогают двигаться к той же цели. На рынках широкополосного доступа к интернету и облачных услуг конкуренты не смогут догнать госоператора. А в случае если госоператор благополучно приобретет «Мегафон», то станет лидером и на рынке сотовой связи.

Итоги и советы эксперта инвесторам

Эти акции, на наш взгляд, неплохо позиционированы в текущих условиях. Однако напоминаем, что сейчас не самый обычный кризис, и для снижения рисков мы не рекомендуем распределять 100% портфеля в акции, а разбавить их

облигациями

федерального займа (ОФЗ) в зависимости от риск-профиля, а также наличными на случай выгодных сделок. Кроме того, в постоянно меняющихся условиях стратегия среднесрочной торговли в боковике может оказаться более актуальной, нежели «купил и держи», которая, по сути, рассчитана на более спокойное время. Поэтому имеет смысл время от времени фиксировать прибыль по выросшим бумагам и ребалансировать портфель.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Кто заплатит (теоретически) более 15%? Таких компаний 5. А ещё несколько десятков компаний с ожидаемыми дивидендами более 10%. Какие из них уже есть в ваших портфелях? Думаю, что многие, если вы инвестируете в акции российских компаний.

Российские инвесторы покупают акции с двумя целями:

- Получение дивидендов

- Рост стоимости акций

Логичным способом получить доход является покупка дивидендных акций, а поскольку мы столкнулись с ограничениями, то вариантов не так много, как раньше. В первую очередь это российские компании, регулярно выплачивающие дивиденды, а также это китайские акции. Акции США и Европы несут в себе повышенные риски, да и доступны не всем, а только квалифицированным инвесторам.

Дивиденды от российских компаний — самый логичный вариант, доступный всем. Нужно только собрать в портфель акции компаний, которые заплатят их с высокой вероятностью.

Дивиденды — это часть прибыли компании, которая выплачивается акционерам. Решение по выплате принимает СД, а дивидендная политика прописана в уставе компании.

На 2023 год прогнозы довольно позитивные, но стоит помнить, что это лишь прогнозы. Тем не менее, практика показала, что компании УЖЕ ГОТОВЫ платить дивиденды. И с высокой степенью вероятности заплатят. Прогноз основывается на финансовых показателях компаний и дивидендной политике. Но ещё раз повторяю, что это прогноз. Основано на данных УК Доходъ.

Итак, список самых высоких дивидендов в 2023 году (прогноз). Сначала — самые доходные акции, где дивиденды ожидаются выше 15%. Ого!

1. ТМК

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 25-26%

- Размер дивиденда на акцию: 23-24 рубля

- Капитализация: 1 244 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 16-17 рублей.

2. Газпром нефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 19-20%

- Размер дивиденда на акцию: 84-85 рублей

- Капитализация: 27 448 млрд долларов

Также есть вероятность получить дивиденды за 9 месяцев 2023 года в размере около 64-65 рублей.

3. Лукойл

масло

нефть.

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 18-19%

- Размер дивиденда на акцию: 764-765 рублей

- Капитализация: 37 556 млрд долларов

4. «Европейский медицинский центр» (ЕМЦ / ЕМС)

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 16-17%

- Размер дивиденда на акцию: 57-58 рублей

- Капитализация: 1 270 млрд долларов

5. Фосагро

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 15-16%

- Размер дивиденда на акцию: 1070-1080 рублей

- Капитализация: 12 056 млрд долларов

За 4 квартал 2022 года уже объявили дивиденды 465 рублей на акцию.

Итак, 5 компаний могут выплатить более 15%! Но не стоит рассматривать только эти компании, ведь СД может не согласовать такие выплаты. Или могут произойти ещё какие-то неприятности. Посмотрим, какие компании также могут выплатить большие дивиденды.

Акции с дивидендной доходностью 13-15%

МТС

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 14-15%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 6 753 млрд долларов

Газпром

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 22-23 рубля

- Капитализация: 50 353 млрд долларов

НКНХ

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 12-13 рублей

- Капитализация: 2 807 млрд долларов

Татнефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 46-47 рублей

- Капитализация: 10 292 млрд долларов

Роснефть

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 49-50 рублей

- Капитализация: 50 882 млрд долларов

Распадская

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 37-38 рублей

- Капитализация: 2 512 млрд долларов

Россети Ленэнерго

- Период, за который прогнозируются дивиденды: 12 месяцев 2022

- Доходность на акцию: 13-14%

- Размер дивиденда на акцию: 18-19 рублей

- Капитализация: 1 442 млрд долларов

Акции с дивидендной доходностью 10-13%

Здесь список очень большой, поэтому просто перечислю их. Таких компаний ещё 14 штук, которые могут заплатить более 10%!

- Башнефть

- Белуга Групп

- Сургутнефтегаз

- Мечел

- Globaltrans

- Эталон

- Транснефть

- ОГК-2

- НОВАТЭК

- Алроса

- НМТП

- Селигдар

- Черкизово

Ещё раз отмечу, что это прогноз. Какие акции выбрать — решать только вам самим. У кого что уже есть в портфелях, кто что ещё хочет прикупить в свой портфель? Пишите в комментариях!

Приглашаю подписаться на мой телеграм-канал, где я рассказываю про свой путь в инвестициях с целью покупки квартиры в Сочи, о финансах и недвижимости.

В настоящее время определить потенциал роста акций довольно сложно, так как многие компании не публикуют свои финансовые отчеты, и связать их финансовые результаты со стоимостью акций становится невозможно.

Чтобы выяснить, какие акции в таких условиях имеют наибольший потенциал роста, журналисты из «РБК Инвестиции» обратились к финансовым аналитикам из инвестиционных компаний.

Эти эксперты профессионально следят за деятельностью отдельных компаний и секторов экономики, и по просьбе журналистов определили наиболее привлекательные акции и дали обоснование своего выбора.

Важно отметить, что данный материал предназначен исключительно для ознакомления и не содержит индивидуальных инвестиционных рекомендаций.

Сбербанк

Компания «Сбербанк» представлена на рынке биржевыми тикерами SBER и SBERP, и получила 10 рекомендаций от аналитиков, включая «Алго Капитал», «Альфа-Капитал», «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», ПСБ, «Первая», «Финам», «Газпромбанк Инвестиции» и «БКС Мир инвестиций». Компания привлекает внимание инвесторов своим положением на рынке, высокими операционными показателями, сильными дивидендными перспективами и запасом прочности.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции», Дмитрий Кашаев, отмечает, что «Сбербанк» показал рекордную прибыль в течение трех месяцев подряд и продемонстрировал готовность эффективно работать в текущей ситуации.

Банк является лидером на российском банковском рынке и не вызывает вопросов уровень его капитала и капитализации. Он также имеет потенциал выплаты дивидендов до ₽30 на акцию к концу 2023 года.

Инвестиционный консультант ФГ «Финам», Тимур Нигматуллин, подчеркивает, что «Сбербанк» имеет одну из самых низких стоимостей по мультипликатору цена/стоимость капитала на российском рынке (0,5 без учета прибыли).

Банку доступны ₽1 трлн нераспределенной прибыли, что позволит ему пройти период экономической турбулентности без дополнительной капитализации. Компания не сталкивается с проблемами привлечения капитала и стоимости его привлечения, так как удерживает более 40% всех депозитов в стране.

«Полюс»

Биржевой тикер: PLZL Число рекомендаций: 6 Чем привлекательны: высокие производственные показатели, ожидание дивидендов, возможность защиты от ослабления рубля в условиях сохранения экспорта.

Аналитики, выступившие с рекомендациями: Freedom Finance, «Алго Капитал», УК «Альфа-Капитал», «ВТБ Мои Инвестиции», ПСБ и «Газпромбанк Инвестиции».

Некоторые из высказанных оценок:

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global: «Благодаря контролю над расходами и благоприятной конъюнктуре рынка, «Полюс» сохраняет высокую рентабельность. Факторы, делающие компанию привлекательной, — это ожидание дивидендов и возможность защиты от ослабления рубля».

Команда «ВТБ Мои Инвестиции»: «В своем сегменте «Полюс» является компанией с наименьшими издержками. Показатель AISC (совокупные затраты на добычу 1 тройской унции золота. — Прим. «РБК Инвестиций») «Полюса» в первом полугодии 2022 года составил $825 на унцию, что значительно ниже, чем у предельных производителей, где этот показатель составил $1900 на унцию».

«Магнит»

Название компании: «Магнит» Биржевой код акции: MGNT Количество рекомендаций: 5 Почему привлекательна: увеличение операционных показателей, фундаментальная недооценка Аналитические оценки: Freedom Finance, УК «Альфа-Капитал», ПСБ, «Финам», «БКС Мир инвестиций»

Аналитики отмечают следующее:

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, считает, что «Магнит» — это одна из компаний в продовольственной рознице, которая продемонстрировала свою эффективность и защищенность от санкций. Кроме того, он считает, что «Магнит» является фундаментально недооцененной и имеет потенциал для возврата к выплате дивидендов.

Георгий Ващенко, заместитель директора аналитического департамента Freedom Finance Global, полагает, что розничная торговля продолжит реализацию своего фундаментального потенциала, восстанавливая прошлые потери. Он отмечает, что «Магнит» сохраняет высокие темпы роста, поскольку его выручка за первое полугодие 2022 года увеличилась на 38,2% по сравнению с прошлым годом и составила 1,136 трлн рублей.

Озон

Компания Ozon (биржевой тикер OZON) привлекает внимание инвесторов своими перспективами роста бизнеса на фоне ухода иностранных маркетплейсов из России и улучшением финансовых показателей.

В соответствии с отчетами пяти аналитических компаний (Freedom Finance, «Алор Брокер», «ВТБ Мои Инвестиции», «МКБ Инвестиции», «БКС Мир инвестиций») , Ozon имеет потенциал роста, который подкрепляется следующими факторами:

- Улучшение финансовых показателей, включая стабильную операционную и чистую прибыль, достигнутые за счет адаптации стратегии в условиях санкций и снижения покупательной способности населения.

- Потенциал ежегодного роста сегмента e-commerce в России на 30% до 2025 года, что будет способствовать увеличению доли рынка Ozon.

- Расширение регионального присутствия и партнерств с Турцией и Китаем, что позволит увеличивать ассортимент товаров и поддерживать высокий рост оборота.

- Удвоение общего объема оборота товаров маркетплейса в 2022 году и возможный рост более чем на 50% в 2023 году.

- Запуск своих финансовых сервисов, направленных на рост оборачиваемости товаров и комиссионные доходы, а также на предоставление кредитов потребителям и открытие расчетных счетов продавцам.

Все вышеупомянутые факторы позволяют предполагать, что Ozon будет успешно развиваться и приносить доходы своим инвесторам. Однако следует отметить, что материал является исключительно ознакомительным и не содержит индивидуальных инвестиционных рекомендаций.

NLMK

НЛМК Тикер на бирже: NLMK Число рекомендаций: 3 Привлекательность: ожидаемые дивиденды, рост внутреннего спроса на сталь Аналитики: ПСБ, «ВТБ Мои Инвестиции», УК «Альфа-Капитал»

Мнения аналитиков:

Команда «ВТБ Мои Инвестиции»:

«Мы предпочитаем НЛМК среди компаний черной металлургии. По множителю EV/ebitda акции компании торгуются по коэффициенту 3,1, а дивидендная доходность составляет около 11%».

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ:

«Мы ждем возврата к выплате дивидендов от сталелитейщиков и рассматриваем НЛМК и Северсталь в качестве перспективных компаний. Они могут получить поддержку как от улучшения экономических перспектив России, так и от ослабления рубля, что, впрочем, положительно скажется на всем металлургическом секторе».

Polymetal

Polymetal — это компания, обозначенная на бирже тикером POLY, которая получила три рекомендации от аналитиков «Алго Капитал», УК «Альфа-Капитал» и УК «Первая».

Компания привлекательна благодаря ожиданию дивидендов и защите от ослабления рубля, что связано с перспективами сохранения экспорта.

София Кирсанова, портфельный управляющий УК «Первая», полагает, что на фоне низкой базы текущего года могут подрасти отдельные экспортеры, которые пострадали в 2022 году от укрепления курса рубля. Она считает, что золотодобывающая компания Polymetal и алюминиевый гигант «Русал» являются наиболее перспективными.

Виталий Манжос, старший риск-менеджер «Алго Капитала», высказывает мнение о том, что сильно перепроданные в 2022 году бумаги «Полюса» и Polymetal все еще сохраняют потенциал для сильного восстановительного роста стоимости от текущих уровней.

Он также отмечает, что улучшение ситуации с рентабельностью бизнеса может способствовать увеличению стоимости компании на фоне возможного дальнейшего ослабления курса рубля.

Отдельные рекомендации

Помимо самых популярных акций, аналитики также упоминали в своих рекомендациях следующие компании: «Северсталь», X5 Group, «Норникель», Интер РАО, ЛУКОЙЛ, Московская биржа, «Русал», привилегированные акции «Сургутнефтегаза», TCS Group, АЛРОСА, Fix Price, Globaltrans, «Мечел», МТС, «Ростелеком», НОВАТЭК, ГК «Самолет», VK и «Яндекс».

Стоит воздержаться: «Аэрофлот»

Рекомендации аналитиков относительно покупки акций выделили две, наиболее часто упоминаемые: акции «Аэрофлота» и «Газпрома». Эксперты советуют воздержаться от инвестиций в эти акции, так как они сопряжены с определенными рисками.

Биржевой тикер: AFLT Число возражений: 4 Факторы риска: влияние внешних ограничений, снижение пассажиропотока Аналитики: «Алго Капитал», «Алор Брокер», ПСБ, «Газпромбанк Инвестиции»

Павел Веревкин, инвестиционный стратег ИК «Алор Брокер», отмечает, что западные санкции оказали серьезное влияние на компанию, которая уже имела сложности с адаптацией к антиковидным ограничениям. Лизинговые договоры, техническое обслуживание, поставки запчастей и страхование воздушных судов подпали под ограничения, в то время как доля судов иностранного производства составляет 76%.

Компания получила дополнительную докапитализацию от государства, что размыло акционерный капитал. В таких условиях прибыль и дивиденды нереальны, и переоценка компании в ближайшем будущем не предвидится.

Евгений Локтюхов, руководитель отдела экономического и отраслевого анализа ПСБ, отмечает, что инвестирование в акции «Аэрофлота» рискованно, так как компании необходимо решить проблемы с парком самолетов и операционными показателями.

Андрей Ванин, руководитель управления аналитики финансовых рынков и премиального обслуживания сервиса «Газпромбанк Инвестиции», считает компанию достаточно рисковой из-за торговых ограничений, слабых финансовых результатов и очередной допэмиссии.

Стоит воздержаться: «Газпром»

«Рекомендуется сдержаться от инвестирования в акции «Газпрома» (биржевой тикер: GAZP) , учитывая три отрицательных фактора: снижение продаж, увеличение налоговой нагрузки и значительные капитальные затраты. Аналитики компаний «Алго Капитал», «МКБ Инвестиции» и ПСБ высказали свои оценки относительно ситуации.

Старший риск-менеджер «Алго Капитала» Виталий Манжос считает, что в ближайшее время акции «Газпрома» могут показать худшие результаты, чем рынок, из-за сильного снижения объемов экспорта на премиальный европейский рынок и поданных крупных исков со стороны германских контрагентов. Он также отметил негативное влияние увеличения налога на доходы физических лиц.

Руководитель управления инвестиционного консультирования «МКБ Инвестиции» Дмитрий Кашаев подчеркнул, что 2023 год будет большим вызовом для менеджмента компании, учитывая рекордную инвестиционную программу, новые налоги и необходимость перестраивания производственного процесса и логистики.

Однако он выразил уверенность в том, что компания преодолеет все эти препятствия. В то же время, миноритарным акционерам стоит быть терпеливыми.»

Расписал стратегию с суммами от 80 до 2000$ в месяц, в закрепе.

Дарю вам доступ в закрытый телеграмм канал. Где я раскрываюсь больше, как автор для вас.

Управление файлами cookie

Настройки файлов cookie

Файлы cookie, необходимые для корректной работы сайта, всегда включены.

Другие файлы cookie настраиваются.

Всегда Включен. Эти файлы cookie необходимы для того, чтобы вы могли пользоваться веб-сайтом и использовать его функции. Их нельзя отключить. Они устанавливаются в ответ на ваши запросы, такие как настройка ваших настроек конфиденциальности, вход в систему или заполнение форм.

Аналитические файлы cookie

Disabled

Эти файлы cookie собирают информацию, чтобы помочь нам понять, как используются наши веб-сайты или насколько эффективны наши маркетинговые кампании, или чтобы помочь нам настроить наши веб-сайты для вас. Смотрите список аналитических файлов cookie, которые мы используем здесь.

Disabled

Эти файлы cookie предоставляют рекламным компаниям информацию о вашей онлайн-активности, чтобы помочь им предоставлять вам более релевантную онлайн-рекламу или ограничить количество просмотров рекламы. Эта информация может быть передана другим рекламным компаниям. Смотрите список рекламных файлов cookie, которые мы используем здесь.