- С чего начать

- Подобрать брокера

- Что купить

- Специальные предложения

- Доверительное управление

- Обучение

- Аналитика

Выгодные акции

Если вас интересуют выгодные акции российских и зарубежных компаний, то ознакомьтесь с предложениями, которые собраны на этой странице. Курс обновляется регулярно. Цена акций указана на сегодня. Выбирая подходящее решение, обратите внимание на доходность и дивиденды, которые вы можете получить в 24.03.2023 году. Воспользуйтесь сортировкой, чтобы сузить поиск.

4 акции

Обновлено 24.03.2023 09:46

Изменение цены, за месяц

9,68 ₽ (+11,29%)

Изменение цены, за месяц

2,395 ₽ (+8,82%)

Изменение цены, за месяц

0 ₽ (+4,635%)

Цена за акцию

14 932,00 ₽

Изменение цены, за месяц

542 ₽ (+3,767%)

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данные предоставлены ЗАО «Интерфакс». Данные предоставляются исключительно для целей ознакомления и не являются основанием для принятия финансовых и иных решений. Администрация сайта и ЗАО «Интерфакс» не несут никакой ответственности за любые ошибки, задержки в передаче данных или действия на основе этих данных.

Все брокеры

Новости

Часто задаваемые вопросы

Это ценная бумага, дающее владельцу право на долю в компании. Компании продают акции на бирже, чтобы привлечь деньги на развитие бизнеса. Покупать и продавать их может любой инвестор. Торговля акциями является одним из основных источников дохода от инвестиций.

Первый способ — купить акцию, дождаться, пока она вырастет в цене и продать. Разница между ценой покупки и продажи — ваша прибыль. Второй способ — купить акции, по которым компания платит дивиденды (часть прибыли), и получать их, обычно раз в год или раз в полгода. Есть более сложные и рискованные способы заработка, но они подходят только опытным инвесторам.

Акциями торгуют на фондовой бирже. Выберете брокера, установите мобильное приложение, откройте брокерский счет, переведите на него деньги и купите нужную вам акцию в приложении.

Брокер принимает от вас поручения купить или продать ценные бумаги, проводит сделки на бирже, регистрирует бумаги на ваше имя, перечисляет за вас государству налоги с вашей прибыли от продажи бумаг, дает кредит на покупку бумаг, присылает отчеты о сделках. Торговать бумагами на бирже без брокера невозможно.

Почти все так называемые ценные бумаги не существуют в бумажном виде. Это всего лишь строчки в базе данных. За сохранность этой базы данных и отвечает депозитарий. Другими словами, он хранит информацию о том, какими ценными бумагами вы владеете.

Брокеры берут комиссию за сделку и за ведение счета. Своя фиксированная комиссия есть и у депозитария. Она не привязана к количеству и суммам сделок. Ее с вашего счета списывает брокер один раз в месяц, если в этом месяце вы проводили сделки. У брокеров есть тарифы, подходящие для инвесторов с разными суммами и интенсивностью сделок. Сравнить и выбрать тариф можно здесь

Откройте брокерский счет, переведите на него небольшую сумму, например, 10 тыс. рублей, и купите акции любой крупной компании. Посмотрите, как работает мобильное приложение, как меняется акция в цене.

Ищите инвестиционные идеи на сайтах крупных брокерских компаний.

Подпишитесь на Telegram-каналы известных инвестконсультантов, изучайте, от чего зависит стоимость ценных бумаг, следите за экономическими новостями.

Акция может подешеветь к тому моменту, когда вы соберетесь ее продавать. Поэтому опытные инвесторы не вкладывают все деньги в одну акцию, а покупают сразу несколько разных ценных бумаг.

Брокер может лишиться лицензии. С вашими ценными бумагами ничего не случится, но придется открывать счет у другого брокера и перевести ценные бумаги туда. Открывайте счет у крупных брокеров или банков с брокерской лицензией, давно работающих на рынке.

Если вы продаете акцию дороже, чем купили, или получаете дивиденды — это ваш доход. Он облагается налогом на доходы физлиц по ставке 13%. Этот налог за вас заплатит в бюджет брокер. Чтобы не платить налог, можно 1) открыть индивидуальный инвестиционный счет с освобождением от налога по операциям на счете, 2) держать акции минимум три года, 3) при расчете прибыли за текущий год учесть убытки прошлых лет (если они были) — для этого нужно будет подать налоговую декларацию.

Выгодные акции

Выгодные акции выделяются среди остальных финансовых инструментов высокой доходностью и отсутствием либо минимальным наличием рисков. Сегодня можно приобрести ценные бумаги топовых российских и иностранных компаний онлайн. Выгодные акции 2022 помогут инвестору не только сохранить, но и приумножить собственные средства. Под высокой доходностью подразумевается получение определенного процента от чистой прибыли компании.

Акции на сегодня представляют собой разновидность ценных бумаг с возможностью участвовать в торгах на бирже, получать прибыль от работы в рамках выбранной инвестиционной стратегии (долгосрочное хранение, дивиденды).

Какие бывают акции?

Инвесторы могут выбирать среди различных финансовых инструментов, которые предлагают ведущие или стремительно развивающиеся молодые компании, осуществляющие свою деятельность в разных секторах экономики.

Ценные бумаги бывают двух видов:

- простые — размер дивидендов и их получение зависит от решений управляющей компании, а прибыль инвесторы получают исключительно за счет колебаний цен;

- привилегированные — инвесторы получают право «первой очереди» при распределении прибыли, информация о размере дохода вкладчику будет доступна сразу.

Волатильность курсов валют и успехи компании-эмитента напрямую влияют на доходность ценных бумаг. Простые акции обещают максимальную прибыль, но лишь при благоприятном развитии дел компании на рынке. Ценные бумаги привилегированного типа — инструмент для получения дивидендов в любых условиях.

Как формируется цена на акцию?

Цена на акции напрямую зависит от востребованности компании-эмитента.

Она формируется, исходя из следующих факторов:

- экономическая ситуация в стране;

- перспективы выбранного сектора экономики и конкретного бизнеса;

- поведение внутренних и внешних конкурентов.

Выгодные акции: инвестируем правильно

Финансовые аналитики и профессиональные брокеры рекомендуют:

- изучить информацию о компании;

- оценить возможные риски, напрямую влияющие на доход;

- тщательно обдумать стратегию инвестирования.

Банки.ру собрал лучшие предложения от компаний, которые позволят решить вопрос инвестирования онлайн всего в несколько кликов.

Возможные риски на сегодня:

- Цена на акцию может снизиться к моменту продажи. Поэтому брокеры и опытные инвесторы рекомендуют покупать сразу несколько разных финансовых инструментов.

- Брокер может потерять лицензию. Поэтому правильнее изначально открывать счета у крупных брокеров или банков с брокерской лицензией, давно работающих на рынке.

Финансовый маркетплейс поможет купить самые выгодные акции, а также воспользоваться услугами надежных и проверенных брокеров страны. Изучить актуальную информацию для инвесторов можно не выходя из дома, воспользовавшись функционалом Банки.ру с ПК или смартфона.

Эксперт Банки.ру

аналитик направлений инвестиций и страхования Банки.ру

По мнению брокера, в следующем году российский рынок вырастет на 40%. При этом наибольший потенциал роста имеют бумаги компаний, которые ориентированы на внутренний спрос

Аналитики «БКС Мир инвестиций» ожидают, что российский рынок акций может вырасти в 2023 году на 40%. В связи с этим инвесткомпания выделила топ-10 компаний, бумаги которой ее эксперты считают наиболее перспективными для покупки. Об этом говорится в стратегии «БКС Мир инвестиций» на 2023 год (есть в распоряжении «РБК Инвестиций»).

Индекс Мосбиржи

В «БКС Мир инвестиций» полагают, что к концу 2023 года индекс Мосбиржи достигнет отметки 2800 пунктов без учета дивидендов, а с учетом таких выплат может вырасти и до 3000 пунктов.

«Мы установили целевой уровень по индексу Мосбиржи на конец 2023 года на уровне 2800, что предполагает потенциал роста в 33% и соответствует рекомендации «покупать», особенно принимая во внимание дополнительные 8% в виде дивидендов в течение 2023 года. Вместе с дивидендами цель по индексу Мосбиржи сейчас составляет 2950, а потенциал роста — 40%», — спрогнозировали аналитики.

Индекс МосБиржи

IMOEX

2 389,99

(+0,07%)

Исходя из расчета фундаментального потенциала индекса, их рекомендация по рынку — «покупать» до уровня 2200 пунктов, далее «держать» до 2600 пунктов и фиксировать прибыль выше 2800 пунктов.

Они также повысили свой прогноз по индексу РТС. Теперь ожидается, что к концу следующего года индекс с учетом ожидаемого валютного курса вырастет до 1300 пунктов.

Курс доллара к рублю, согласно оценкам брокера, в 2023 году составит $71.4, а в 2024 году вырастет до $72.

По мнению аналитиков «БКС Мир инвестиций», основным позитивным драйвером для российского рынка в следующем году будет восстановление экономики. Среди рисков в инвесткомпании отмечают снижение цен на нефть. Это «должно оказать значительное давление на нефтяной сектор, тогда как именно нефтянка исторически была главной доминантой российского фондового рынка».

Акции-фавориты

В этих условиях инвесткомпания видит больший потенциал роста в бумагах компаний, которые ориентированы на внутренний спрос. К ним, в частности, относятся

эмитенты

из следующих секторов:

- медиа;

- финансы («Сбер», TCS Group, Московская биржа);

- недвижимость (ПИК);

- потребительский сектор («Магнит»);

- телекоммуникации.

Фото: Стратегия «БКС Мир инвестиций»

По оценкам «БКС Мир инвестиций», средний потенциал роста акций в каждом из этих секторов до конца 2023 года составляет от 45% до 60%, что соответствует рейтингу «покупать».

В список фаворитов на 2023 год также попали бумаги «Интер РАО».

Финансы

Возвращение к регуляторному раскрытию отчетности и сильная динамика финансовых показателей — это позитивные факторы для бумаг «Сбера» и TCS Group, объяснили аналитики. Росту спроса на акции Сбербанка также поспособствует ожидаемая выплата дивидендов в 2023 году. Позитивным фактором для Мосбиржи, в свою очередь, стала рекордная прибыль за 2022 год, которая подтвердила устойчивость бизнеса, а также ожидания возвращения к выплате дивидендов.

Нефть и газ

Что касается сырьевого сектора, то здесь потенциал роста котировок ниже, а самих акций-фаворитов — меньше. Предпочтительнее других экспортов выглядят газовые компании, средний потенциал роста которых оценивается в 42%.

«Мы считаем, что акции газовиков могут выглядеть лучше в первом квартале 2023 года, поскольку эмбарго на начальном этапе может оказаться более разрушительным для рынков нефти и нефтепродуктов, а также для доходов российских нефтяных компаний. Для сравнения, запасы газа в Европе могут оказаться критически низкими этой зимой, что приведет к росту цен на газ по всей кривой и улучшит перспективы доходов как «Газпрома», так и НОВАТЭКа», — объяснили свой выбор аналитики.

«Нефтяники оказались в аутсайдерах с потенциалом роста 16% на фоне слабых перспектив прибыли», — констатировали эксперты.

По их оценкам, низкий мировой спрос в сочетании с жесткими санкциями против российского нефтяного сектора приведет к тому, что цены на нефть марки Urals упадут с $81 за баррель в 2022 году до $61 за баррель в 2023 году.

Металлургия

В то же время металлургический сектор дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать». Однако в топ-10 акций эксперты все же добавили акции «Мечела», «Русала» и «Северстали».

Котировки последней должны поддержать новые экспортные маршруты и сильный спрос на сталь в России, а также возможный возврат к выплате дивидендов. Значимым драйвером роста «Русала», в свою очередь, могут стать потенциальные регулярные дивидендные выплаты. Кроме того, позитивом для компании являются крупные

дивиденды

со стороны «Норникеля» и отсутствие жестких санкций. Что касается «Мечела», то в пользу компании говорят ослабление рубля, рост производства и сокращение долговой нагрузки.

Остальные фавориты

«В отсутствие публикаций операционных и финансовых результатов на текущем этапе мы обращаем внимание на лидирующие позиции ПИК, прочные финансовые позиции и ориентацию на массмаркет», — объяснили авторы стратегии «БКС Мир инвестиций».

«Магнит», в свою очередь, вошел в топ-10 как один из лидеров продуктового ретейла. Однако в отличие от X5 Group у компании нет проблем с регистрацией бизнеса, вследствие чего «Магнит» на горизонте 12 месяцев может вновь вернуться к распределению прибыли между акционерами.

Что касается «Интер РАО», то здесь позитивным фактором выступает рост тарифов на электроэнергию. Эксперты также отметили, что бумаги смотрятся привлекальнее других в свете положительного свободного денежного потока (

FCF

) и разумных капвложений.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Инвестиции24 декабря 2021 в 17:0016 541

Топ-7 российских эмитентов, акции которых могут принести самую высокую дивидендную доходность в 2022–2027

На что следует обратить внимание?

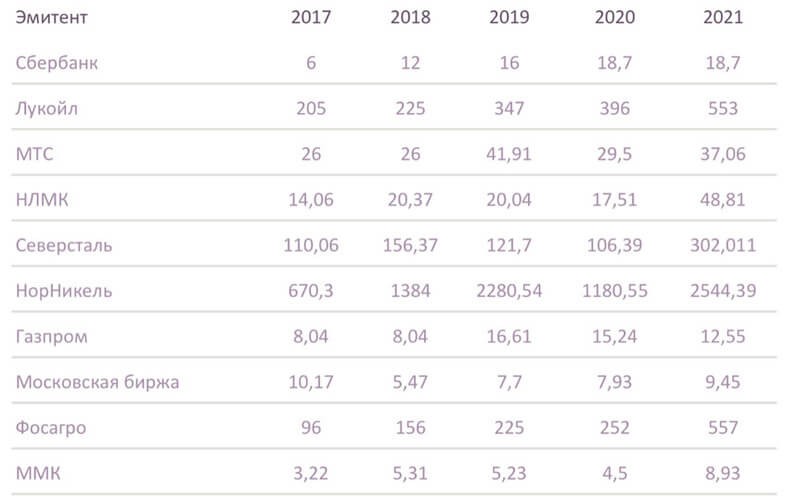

Рис. 1. Динамика выплаты дивидендов компаний за 2017–2021. Источник: данные компаний

Дивидендный портфель на 2022–2027

«МТС» и «Юнипро»

Рис. 2. Статистика выплаты дивидендов «МТС», 2017–2021. Источник: расчёты автора

Рис. 3. Статистика выплаты дивидендов «Юнипро», 2017–2021. Источник: расчёты автора

«Татнефть»

Рис. 4. Статистика выплаты дивидендов «Татнефти», 2017–2021. Источник: расчёты автора

«Газпром»

Рис. 5. Статистика выплаты дивидендов «Газпрома», 2017–2021. Источник: расчёты автора

«ФосАгро»

Рис. 6. Статистика выплаты дивидендов «ФосАгро», 2017–2021. Источник: расчёты автора

«ММК»

Рис. 7. Статистика выплаты дивидендов «ММК», 2017–2021. Источник: расчёты автора

«АЛРОСА»

Рис. 8. Статистика выплаты дивидендов «АЛРОСА», 2017– 2021. Источник: расчёты автора

Акции роста на 2022–2027.

О десяти перспективных российских акциях, о факторах ослабления рубля и рекордах 2022 года рассказал Максим Шеин, директор по работе с клиентами, на YouTube-канале «БКС мир инвестиций».

В акции каких компаний инвестировать в 2023 году?

Аналитики «БКС Мир инвестиций» считают, что в следующем году российский рынок вырастет минимум на треть: индекс Мосбиржи достигнет 2800 пунктов (без учета дивидендов), индекс РТС – 1300 пунктов. «Главным фактором роста для рынка будет общее восстановление экономики. Основной риск – падение доходов от экспорта нефти. Соответственно, лучшие перспективы в 2023 году у компаний, которые обслуживают внутренний спрос», – делится Шеин. Инвесторам стоит обратить внимание на следующие сектора: медиа, финансы, недвижимость, потребительский рынок, телеком. Средний потенциал роста по этим секторам – 45–60%.

По мнению специалистов компании, акции «Мечела» могут вырасти на 383% ввиду ослабления рубля, роста производства и сокращения долговой нагрузки. Компания экспортирует уголь в Азию, поэтому этот сегмент не пострадает от торговых ограничений западных стран. «Стальной сегмент бизнеса также выглядит стабильно благодаря спросу на внутреннем рынке», – заключает эксперт.

Бумаги «ПИК СЗ» могут показать рост на 89%. Девелоперская компания выиграет от продления льготной программы по ипотеке. На рост котировок повлияет раскрытие финансовой отчетности.

Цена акций «Интер РАО» может увеличиться на 84% за счет роста тарифов на электроэнергию, разумных капитальных вложений и эффективности старого генерирующего парка.

По мнению аналитиков, «Сбер» вырастет на 71%. В следующем году банк обещает возобновить выплату дивидендов. Цена акций «Русала» может вырасти на 65%. Главным фактором роста станет возвращение к дивидендным выплатам. Продажи компании остаются на стабильном уровне из-за отсутствия жестких санкционных ограничений в отношении компании.

Потенциал роста Мосбиржи – 58%. «Магнит» вырастет на 57%, продовольственный ритейл от кризиса сильно не пострадает. Котировки «Газпрома» могут подняться на 49%. Ожидается, что газовые компании, в отличие от нефтяных, серьезно не пострадают от введенных санкций.

Бумаги «Тинькофф банка» имеют потенциал роста 46%. Как и «Сбер», «Тинькофф» публикует финансовые результаты, и они «внушают оптимизм». Акции «Северстали» смогут прибавить 43%.

Курс рубля

По мнению аналитиков «БКС мир инвестиций», в следующем году курс доллара к рублю составит 71,4 рубля. «Совершенно не ясно, закрепится ли он на таком уровне. В долгосрочном плане, я считаю, курс должен тяготеть к диапазону 70–75 рублей», – говорит Шеин.

Последние месяцы рубль стоил стабильно около 60 рублей за доллар. В декабре рубль падал до 72 рублей за доллар. По словам Шеина, причинами ослабления рубля стали снижение экспортных цен на российскую нефть и возможное сокращение объемов поставок энергоресурса. С начала декабря нефть марки Urals стала дешевле на 10%. По итогам месяца цена нефти Urals может снизиться до $60 за баррель. В ноябре Urals торговалась на уровне $66,5 за баррель, в октябре – $70,6 за баррель. На курс рубля также повлиял отток капитала и геополитический фактор.

Золото

Золото продолжает дорожать, с ноября металл прибавил в цене 10% и сейчас стоит больше $1800 за унцию. За этот же период акции золотодобывающих компаний «Полюс золото» выросли на 33%, «Полиметалл» – на 30%.

Новости компаний

Совет директоров «Газпром нефти» утвердил выплату дивидендов за девять месяцев в размере 68,78 рубля на акцию. Дивидендная доходность составляет 14,4%. После выхода новости акции компании подорожали до февральского уровня.

Акции «Лукойла» стали дешевле более чем на 10% после дивидендной отсечки. «В этом году компания выплатит рекордные дивиденды – 793 рубля на одну акцию, это около 17% дивидендной доходности. Но в следующем году высоких дивидендов может уже не быть. Во-первых, экономические условия не самые благоприятные. Во-вторых, компания будет досрочно выплачивать зарубежный долг», – рассказывает Шеин.

«ММК» решил не выплачивать дивиденды. По словам главы компании Виктора Рашникова, возвращение к выплате дивидендов будет возможно после завершения геополитического кризиса.

Итоги года

Шеин обозначает, что 2022 года стал годом рекордов: «Побит рекорд по длительности приостановки торгов – 25 дней. Прошлый максимум был в 1998 году, тогда биржи закрывались на 4 дня. Следующий рекорд – пара доллар-рубль выше 121 рубля, евро-рубль выше 132 рублей». Также в этом году было 6 из 10 крупнейших дневных просадок рынка за последние 10 лет. Так, 24 февраля индекс Мосбиржи упал на 33%.

Советы инвесторам

Ввиду того, что впереди «несколько турбулентных лет», Шеин приводит несколько советов опытного трейдера Денниса Гартмана. Во-первых, не стоит наращивать объем убыточных активов. Во-вторых, «мы не работаем в бизнесе, где покупают дешево и продают дорого. Мы работаем в бизнесе, где покупают дорого, а продают еще дороже», – делится ведущий. В-третьих, надо торговать из корыстных побуждений. В-четвертых, «думайте как фундаменталист, торгуйте как техник». Также рекомендуется работать с понятными активами и помнить, что в хорошие времена ошибочные сделки могут стать прибыльными, а в плохие – хорошо продуманные сделки быть убыточными.

Топ-5 вещей, от покупки которых лучше отказаться в 2023 году

Хотите сэкономить немного денег в новому году? Подумайте дважды, прежде чем тратиться на эти вещи.

Год на последнем издыхании – он оказался очень сложным и противоречивым.

Как минимум, для США уж точно. Рецессия бьет рекорды, процентные ставки растут, фондовый рынок падает, и все же розничные продажи за последние 12 месяцев увеличились на 6,5%, уступая росту стоимости жизни на 7,1%.

Продолжение

Акции – самый простой способ получить доход на фондовом рынке. Что такое акции простыми словами, какие акции выбрать, как их купить и какие риски стоит учесть при покупке?

Читайте дальше и вы узнаете:

- Какие акции лучше – обыкновенные или привилегированные;

- Где купить акции;

- Кого выбрать – брокера или доверительного управляющего;

- Где хранятся ваши акции;

- Как заработать, даже когда цена на акции падает;

- Какие налоги нужно заплатить на доход с ценных бумаг.

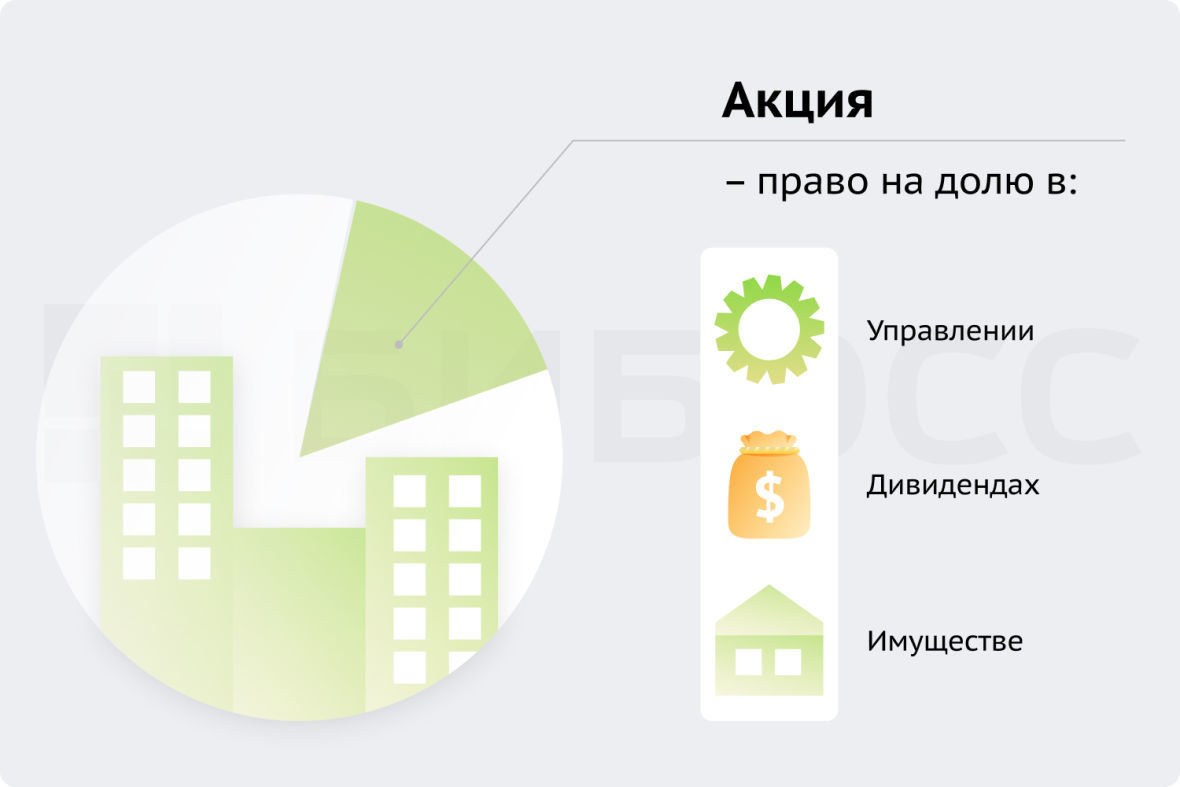

Акция – это доля в компании. Когда вы покупаете акцию, вы вкладываете деньги в бизнес и становитесь одним из владельцев предприятия.

Став владельцем акции, вы можете:

- участвовать в управлении;

- заработать дивиденды при распределении прибыли;

- получить часть имущества при ликвидации.

У каждой акции на бирже есть тикер – уникальное и сокращённое название компании из латинских букв. Например, GAZP – акции Газпрома. Короткий тикер хорошо запоминается и помогает трейдерам быстро находить нужные акции.

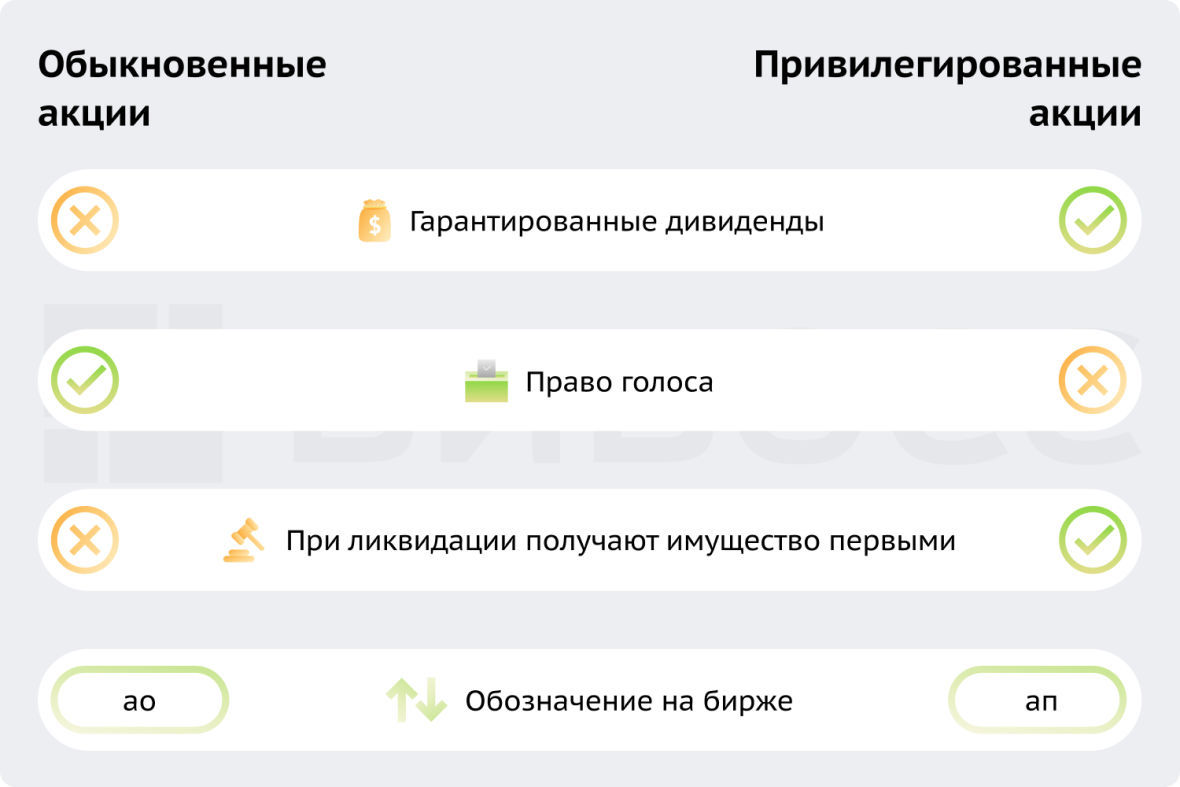

Виды акций

Компании выпускают обыкновенные и привилегированные акции. Они различаются правами, которые предоставляют:

Обыкновенные акции гарантируют вам участие в голосовании акционеров и получение своей части прибыли. Но владельцы таких акций получают дивиденды не каждый год, а только по решению совета директоров компании.

Акционеры с привилегированными акциями получают дивиденды в первую очередь, когда компания заканчивает год с прибылью, но не могут голосовать. При этом сумма дивидендов может быть в 2-3 раза больше, чем по обыкновенным акциям. Если вы владеете привилегированными акциями, вы также будете в числе первых при раздаче оставшегося имущества, если компания обанкротится.

На бирже и в инвестиционных приложениях обыкновенные акции помечаются буквами «ао», а привилегированные акции «ап» (акции привилегированные). В тикере привилегированных акций есть латинские буквы P или AP. На профессиональном сленге такие акции называют «префы».

Привилегированные акции могут давать и другие права:

- Накапливать невыплаченные дивиденды за прошлые годы могут владельцы кумулятивных привилегированных акций.

- Обменять привилегированные акции на обыкновенные и получить право голоса могут держатели конвертируемых привилегированных акций.

- Получить фиксированную сумму дивидендов можно, купив акции с фиксированным дивидендом.

- Голосовать и получать дивиденды одновременно могут держатели голосующих привилегированных акций.

Права владельцев всех видов акций прописаны в уставе компании-эмитента и проспекте эмиссии акций. Компании публикуют эти документы на своём сайте или на сайте раскрытия информации.

У привилегированных акций есть и недостатки:

- Отсутствие права голоса. Владелец префов получает право голоса в трёх случаях: когда компания получила убыток, когда акции голосующие и когда принимается решение о ликвидации компании.

- Привилегированные акции выпускают не все компании. Их число на рынке составляет около 20% от всего объёма акций. А в рейтинге наиболее доходных дивидендных акций первые места часто занимают обыкновенные акции крупных компаний.

- Привилегированные акции может быть сложнее купить или продать, потому что их в целом меньше на рынке.

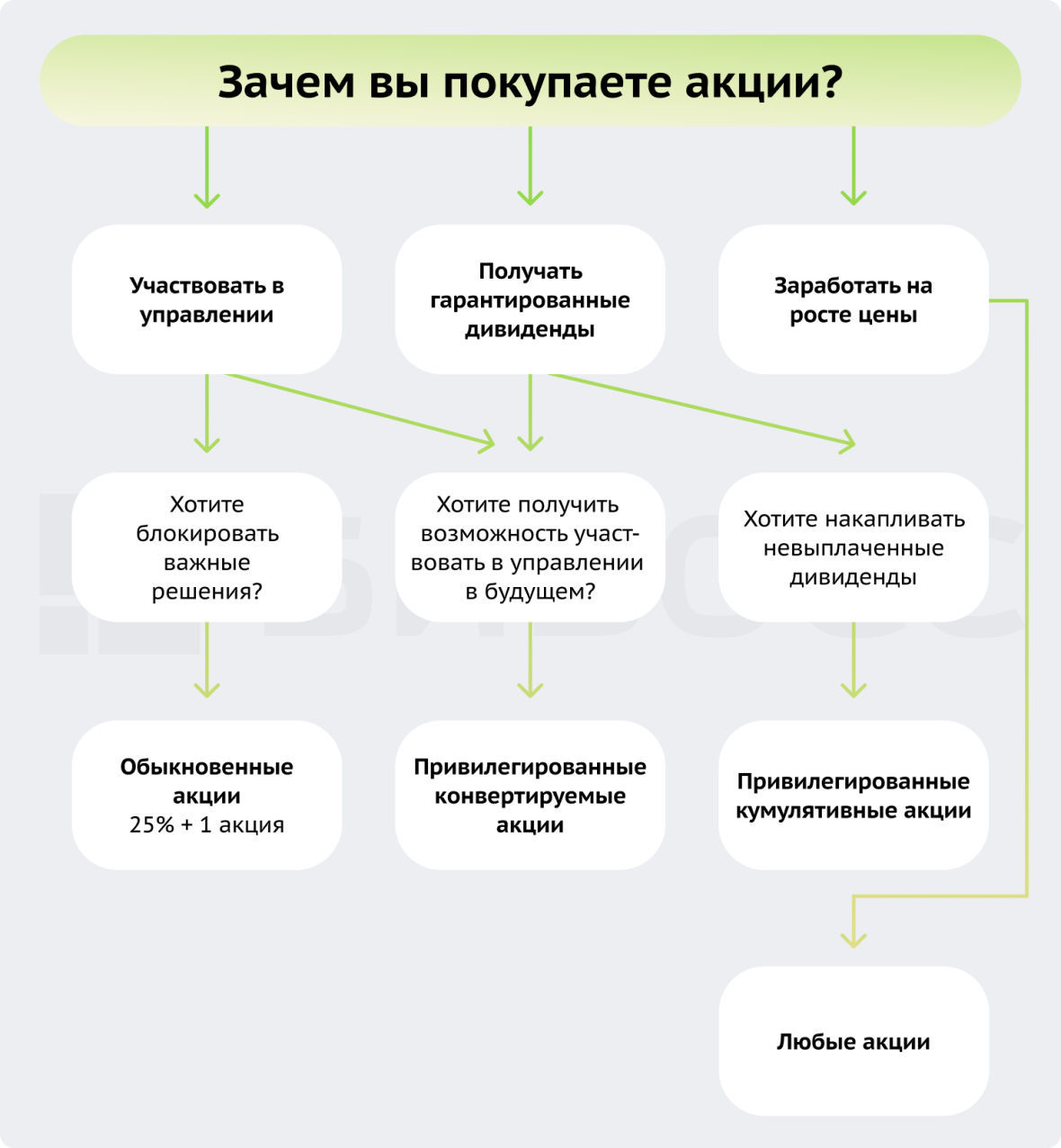

Какие акции выбрать: обыкновенные или привилегированные?

Всё зависит от вашей цели:

- Если вы хотите получать стабильный пассивный доход, выбирайте привилегированные акции с фиксированным дивидендом.

- Если вы хотите принимать активное участие в бизнесе, влиять на решения – вам нужны обыкновенные акции. Причём для существенного влияния нужно будет завладеть более 25% акций компании. Это позволит блокировать ключевые решения совета директоров. Такие вложения называются прямыми инвестициями.

- Если же ваша цель – заработать на росте или падении цены акций, вам подойдут и обыкновенные, и привилегированные акции.

Чтобы наглядно понять, какие акции вам подходят, воспользуйтесь схемой:

Где купить акции?

Акции можно купить через посредника – на бирже или напрямую – вне биржи.

Покупка акций на бирже безопаснее и выгоднее сделок на внебиржевом рынке и вот почему:

- Биржа гарантирует исполнение сделки для обеих сторон. Можно не переживать, что вам продадут поддельные акции или не переведут оплату за ваши активы.

- В ходе торгов на бирже покупатели и продавцы формируют рыночную цену активов. Благодаря этому можно быть уверенным, что цена справедливо отражает текущую стоимость акций компании, которые вы хотите купить.

- На бирже множество продавцов и покупателей, которые заинтересованы в торговле акциями. А значит, вы быстро найдёте и купите ценные бумаги нужной компании. Вне биржи поиск владельца нужных акций похож на поиск иголки в стоге сена.

- Условия сделок на бирже одинаковы для всех. Это значит, что при покупке разных акций вы заключаете один и тот же договор. Достаточно изучить его один раз перед совершением первой сделки.

Купить на бирже можно только акции компаний, прошедших процедуру первичного размещения (IPO) и листинга – проверки эмитента и допуска его акций на торги.

Чтобы приобрести акции непубличной компании, нужно найти владельца акций вне биржи, обратиться к нотариусу и заключить договор. Это дорого, трудоемко, а также есть риск вместо реального владельца акций найти мошенников. Поэтому 99% сделок с акциями в России проходит на бирже.

Как купить акции на бирже?

Процесс покупки акции на бирже состоит из трёх шагов:

- Выберите посредника: брокера или доверительного управляющего. Проверьте, имеет ли он лицензию Банка России.

- Заключите договор с выбранным посредником.

- Купите акции.

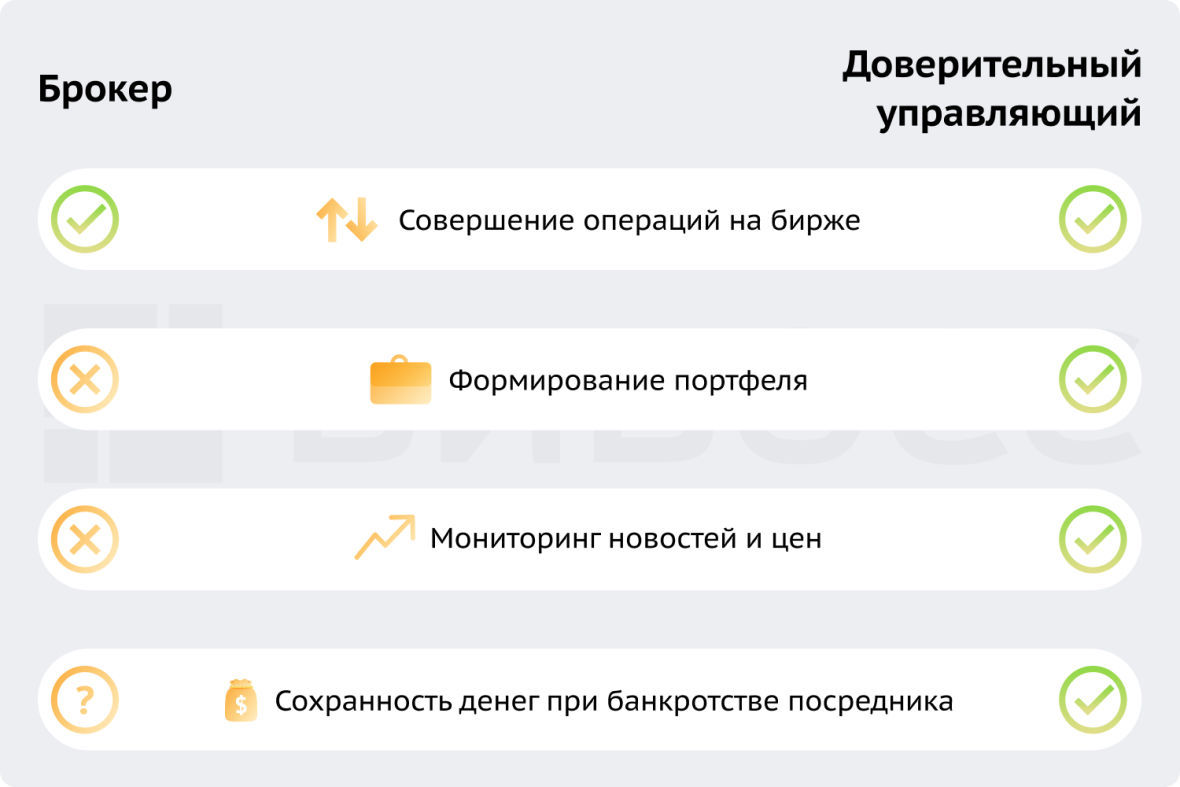

Для доступа на биржу нужен брокер или доверительный управляющий – организации, у которых есть специальная лицензия Банка России. Их основное отличие в спектре задач, которые они решают для вас.

Брокер просто выполняет ваши поручения о покупке или продаже конкретных акций, а всю работу по анализу рынка, выбору компаний и мониторингу новостей придётся выполнять вам.

При работе с брокером:

- вам нужно уметь анализировать компанию-эмитента акций и самостоятельно делать вывод о её финансовом положении;

- вы должны ежедневно следить за новостями финансового рынка, чтобы вовремя продать или купить нужную акцию;

- вы должны быть готовы потерять все вложенные деньги в случае банкротства брокера.

Михаил Зельцер

эксперт по фондовому рынку «БКС Мир инвестиций»

Брокер – это профучастник, обеспечивающий доступ на рынок. Следит за параметрами рисковости, чтобы обязательства в итоге не превысили величину активов. И в общем не более. Но если компания ведет еще и обучающие курсы для клиентов или публикует аналитические исследования, то это, конечно, помогает начинающим инвесторам сориентироваться и снижает риски.

Доверительный управляющий выполняет сложную работу за вас: анализирует финансовую отчетность, репутацию и историю эмитентов, формирует ваш инвестиционный портфель и следит за новостями. Вы лишь определяете уровень риска, который готовы принять.

Доверительный управляющий подойдёт вам если:

- у вас нет опыта инвестирования;

- вы не готовы ежедневно тратить время на мониторинг новостей и выбор акций;

- вы хотите быть уверены в безопасности ваших денег в случае банкротства посредника.

На что еще обратить внимание при выборе посредника?

Дополнительные возможности. Передать в доверительное управление можно не только ценные бумаги, но и другое имущество, например, квартиру. А брокерские инвестиционные приложения часто помогают повысить уровень знаний и получить консультации экспертов.

Стоимость услуг. И брокер, и доверительный управляющий берут комиссию за свои услуги. Комиссия брокеров начисляется за каждую сделку. Её размер зависит от выбранного тарифа и сильно варьируется: от 0,03% до 1,5% за сделку. За доверительное управление ценными бумагами нужно будет ежегодно платить 1-2% от суммы инвестиций.

Наличие лицензии. При выборе посредника обязательно проверьте организацию в справочнике Банка России. У брокера и доверительного управляющего должна быть действующая лицензия Банка России.

Удобство общения. Чтобы заключить договор доверительного управления, нужно лично прийти в офис управляющего. А для открытия брокерского счёта достаточно иметь карту крупного банка, имеющего брокерскую лицензию. Все операции можно совершать в мобильном приложении брокера или по телефону.

Где хранятся акции?

Сейчас акции существуют в бездокументарном виде, поэтому технически хранить нужно не ценные бумаги, а информацию об их владельцах. Такую информацию собирают два вида специальных организаций: регистраторы и депозитарии.

- Регистратор ведёт реестр акционеров всей компании в виде цифровой базы и предоставляет данные по требованию акционеров.

- Депозитарий ведет учет активов конкретного инвестора по акциям разных компаний. А сам депозитарий записывается в реестре регистратора как представитель – номинальный держатель этих акций.

Когда вы покупаете или продаёте акцию, в реестре меняются данные о владельце. Когда компания решит выплатить дивиденды, она запросит актуальный список акционеров у регистратора или депозитария.

Раньше депозитарии брали комиссию за хранение ценных бумаг (а точнее, информации о владельцах) с каждого держателя акций. Сейчас брокеры включают эту комиссию в общую сумму платы за обслуживание трейдера – так удобнее и дешевле для клиента.

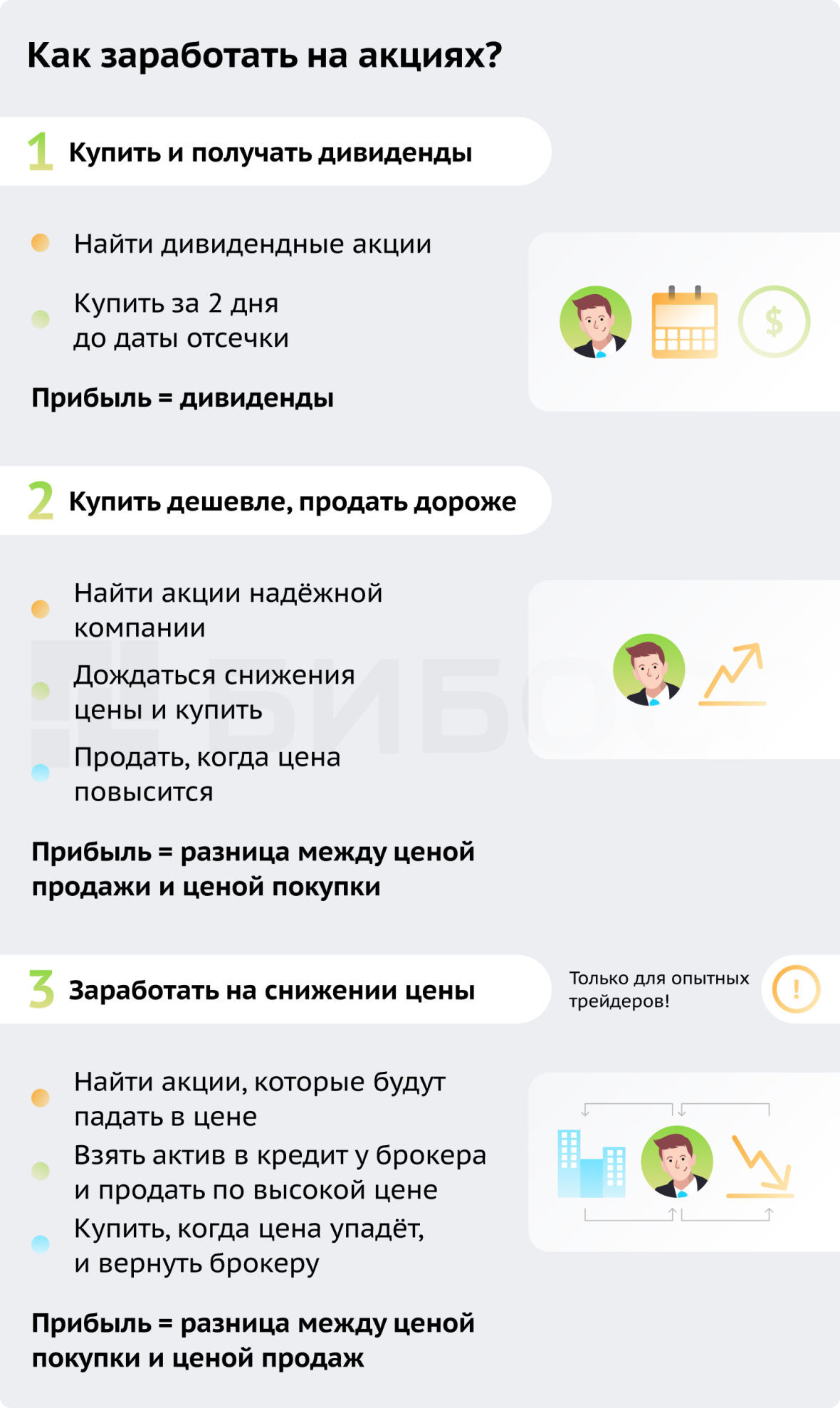

Как заработать на акциях?

Есть три способа заработать на акциях:

- Купить и получать дивиденды

- Купить дешевле, продать дороже

- Заработать на снижении цены

Первые два способа рекомендуется использовать новичкам на фондовом рынке, а третий способ обычно пробуют более продвинутые трейдеры.

Купить и получать дивиденды

Для того, чтобы регулярно получать пассивный доход в виде дивидендов, нужно купить привилегированные акции с фиксированным дивидендом. Хорошо, если акции будут кумулятивные – тогда вы сможете накапливать сумму невыплаченных дивидендов за убыточные годы.

В качестве дивидендных акций подойдут и обыкновенные акции, но помните, что дивиденды по ним не гарантированы.

Для получения дивидендов акции нужно купить перед датой отсечки – дня, когда составляется список владельцев акций компании. Дата закрытия реестра акционеров становится известна вместе с решением о выплате дивидендов. Чтобы попасть в этот список и получить дивиденды, купить акции нужно за 2 рабочих дня до даты отсечки.

Купить дешевле, продать дороже

Самый распространённый способ заработка на акциях – купить, дождаться повышения цены и продать. Разница в цене станет прибылью. Для использования такой стратегии нужно знать, что курсы акций постоянно меняются. Чтобы успеть вовремя купить или продать акции, нужно ежедневно следить за новостями компании и рынка в целом. На цену акции влияет множество факторов:

- В первую очередь, финансовое состояние компании: после публикации годового отчёта с прибылью цена акций компании может вырасти, а в случае убытка курс акций значительно снизится. Часто трейдеры покупают акции прямо перед публикацией отчётов, если считают, что он будет прибыльным.

- Второй фактор – новости о компании и рынка, на котором она работает. На курс могут повлиять сообщения о пожаре на заводе компании, массовые увольнения сотрудников, покупка нового оборудования, выход на рынки других стран – всё, что может уменьшить или увеличить будущие доходы бизнеса.

- Третий фактор – общее настроение на рынке. Одно событие может значительно ухудшить финансовое положение большого числа компаний, например, международные санкции. Когда появляется такая информация, инвесторы продают акции в страхе потерять свои вложения, и цена активов падает.

Заработать на снижении цены

Когда цена акций падает (или вы ожидаете, что она будет падать), тоже можно заработать. Для этого трейдер берёт акцию у брокера в кредит и продаёт её по текущей цене, например, за 100 рублей. Теперь у него на счету 100 рублей. Когда цена акции падает, трейдер покупает ту же самую акцию дешевле, например, за 70 рублей, и возвращает актив брокеру. Трейдер зарабатывает 30 рублей на разнице между ценой продажи заёмной акции и ценой покупки этой же акции для возврата брокеру.

Такая стратегия называется маржинальной торговлей, а сделка по продаже актива, взятого в кредит, называется шорт. Сумма, которую трейдер может взять кредит, называется кредитным плечом. Например, имея плечо 1,5, инвестор может взять в кредит сумму, в 1,5 раза превышающую сумму средств на его счету.

Важно: средства трейдера в момент оформления кредита блокируются на его счету. Если трейдер не сможет вернуть кредит, брокер имеет право забрать заложенные активы в счёт уплаты долга.

Маржинальная торговля – сложная стратегия, её используют опытные трейдеры. Новичкам лучше начать с покупки акций и дождаться более высокой цены для продажи.

Налоги на доходы по акциям

Заработав на акциях, вы должны заплатить налог на доходы физических лиц (НДФЛ):

- 13% при доходе до 5 млн. рублей;

- 15% при доходе больше 5 млн. рублей.

Владелец акций получает доход двух видов: дивиденды и прибыль от продажи. Условия уплаты налога по ним различаются.

На полученные дивиденды инвестор платит налог всегда без исключений. Вам не нужно подавать декларацию и перечислять деньги: это за вас сделает брокер, депозитарий или компания, выпустившая акции.

На прибыль от продажи акций платить налог нужно не всегда. О налогах можно не беспокоиться, если:

- Вы купили акции на бирже после 1 января 2014 года;

- Не продавали их минимум пять лет;

- Получили прибыль от продажи меньше 3 млн. рублей за каждый год владения.

Если одно из трёх условий не соблюдено, с вашего счёта у брокера или доверительного управляющего будет удержан налог.

Есть способ уменьшить налог на акции – открыть индивидуальный инвестиционный счёт. Подробнее об этом читайте в нашем материале: Индивидуальные инвестиционные счета (ИИС).

Риски инвестиций в акции

Вкладывая деньги в акции, вы должны учитывать риски: рыночный, риск ликвидности, кредитный и операционный.

Рыночный риск – это риск падения цены акций. Цена определяется исходя из того, сколько покупателей и продавцов на рынке, и по какой цене они готовы купить или продать эти активы. На цену влияют новости компании и её рынка. Например, когда предприятие публикует информацию о падении продаж, это может означать возможное сокращение прибыли и дивидендов. Владельцы акций начнут продавать свои активы, а покупать их захочет гораздо меньше трейдеров, и цена упадёт.

Чем больше изменяется цена в ответ на новости, тем выше волатильность акций, тем выше риск того, что актив потеряет в цене. Чтобы минимизировать рыночный риск, при выборе акций изучите график изменения цены за год. Если цена за сутки изменяется более чем на 10% – волатильность считается повышенной. Риск ниже при волатильности 1-5%.

Михаил Зельцер

эксперт по фондовому рынку «БКС Мир инвестиций»

Позитивные новости обычно приводят к росту акций, однако более важный аспект — это ожидания тех или иных событий. Если по факту новости вышли не такие позитивные, как закладывалось участниками рынка, то может произойти и снижение курса акций. И наоборот, более яркое событие отыгрывается намного активнее вверх.

Риск ликвидности. Ликвидность – это скорость превращения ваших акций в деньги. Проще говоря, вероятность быстро найти покупателя на ваши акции. Самая низкая ликвидность – у акций мелких непубличных компаний. Самая высокая ликвидность у «голубых фишек» – так называют акции крупных и надёжных эмитентов.

Чтобы помочь инвесторам в выборе акций и ограничении рисков, биржа сама сортирует эмитентов при размещении акций. Для этого она проверяет отчётность компании на соответствие требованиям по раскрытию информации и объёму акций в продаже. По результатам проверки акции делятся на котировальные и некотировальные. Первые включаются в первый или второй котировальные списки. Если эмитент не соответствует минимальным требованиям, биржа относит его к некотировальной части списка.

Чтобы минимизировать риск ликвидности, выбирайте акции из первого котировального списка.

Кредитный риск – вероятность банкротства компании. В этом случае акционеры получают часть имущества предприятия согласно своей доле акций.

Операционный риск – риск того, что акции технически невозможно будет продать в нужный момент по нужной цене. Например, возникнет сбой на бирже или приложении брокера. Примером реализации операционного риска стала блокировка иностранных акций российских инвесторов в 2022 году.

С целью обезопасить средства новичков на фондовом рынке, Центральный Банк разделил всех инвесторов на квалифицированных и неквалифицированных, а также создал специальный тест на проверку знаний новичков. «Неквалы», не проходившие тестирование, могут купить:

- акции из первого и второго котировального списков;

- акции иностранных компаний, которые включены в расчёт индексов по списку Банка России. С 1 января 2023 года этот список ограничен: новички не смогут приобрести акции компаний из недружественных стран.

Чтобы получить доступ к акциям из некотировального списка, маржинальной торговле и другим сложным инструментам, нужно успешно пройти тест. Тестирование проводится в офисе или приложении брокера. Перед проверкой знаний стоит пройти обучение инвестированию.

Если вы хотите покупать акции на иностранных биржах с российского брокерского счёта, нужно получить статус квалифицированного инвестора. Для этого нужно выполнить одно из трёх условий:

- иметь активы на сумму свыше 6 млн.рублей;

- проработать 3 года в организации, которая торгует ценными бумагами или 2 года в организации со статусом квалифицированного инвестора;

- за год совершить сделки с ценными бумагами на сумму не менее 6 млн. рублей.

- иметь высшее экономическое образование или квалификационные аттестаты специалиста финансового рынка.

Начать инвестировать на фондовом рынке поможет наша инструкция по инвестициям для начинающих.

Советы начинающим инвесторам в акции

- Решите, как бы вы хотели инвестировать: самостоятельно или с помощью профессионала. Если вы не знаете, как работает предприятие и рынок ценных бумаг, и не хотите тратить время на обучение и анализ – будет лучше передать активы в доверительное управление. Если вы выбрали самостоятельное инвестирование через брокера, определите сумму, которую вы готовы безболезненно потерять и не инвестируйте последние деньги.

- Перед покупкой проведите анализ компании-эмитента. Узнайте, что производит или какие услуги оказывает предприятие, посмотрите, какую прибыль получала компания раньше. Так вы сможете сделать прогноз и предположить, вырастут ли акции в цене.

- Найдите свой баланс между риском, на который вы готовы пойти, и доходностью, которую хотите получить. Высокая доходность всегда связана с более высоким риском. Акции, которые резко растут в цене, могут также резко обесцениться.

- Не вкладывайте все деньги в одну компанию: если она разорится, вы потеряете все деньги. Покупайте акции нескольких компаний, работающих в разных сферах. Это называется диверсификацией инвестиций.

- Следите за новостями компании и рынка, чтобы вовремя продать или купить акции. Это поможет вам снизить риски и больше заработать.

Михаил Зельцер

эксперт по фондовому рынку «БКС Мир инвестиций»

Новичкам на фондовом рынке я советую читать классическую литературу по теме финансов, например, У. Шарп «Инвестиции», следить за ценами на бирже, подмечать закономерности поведения, пробовать совершать сделки с учетом риск-менеджмента и мани менеджмента, распределять активы по разным классам, использовать стоп-заявки, и не заигрываться с кредитными средствами.

Часто задаваемые вопросы

Можно ли начать инвестировать в акции с 1000 рублей?

Можно! Акции некоторых компаний стоят меньше одного рубля. Поэтому даже на сумму в 1000 рублей можно собрать диверсифицированный портфель. Доход с него будет небольшим, эти суммы лучше направлять на покупку новых акций.

Когда лучше всего покупать акции?

Удачное время для покупки акций зависит от вашей цели и срока вложения. Если вы хотите быстро заработать на росте цены акции, нужно дождаться пока акция подешевеет. Тогда сделка будет выгодной – вы купите акцию дешевле, а через некоторое время продадите дороже. Цены на акции обычно падают после негативных новостей для компании или всего рынка. Не смотря на тревогу, именно этот момент считается лучшим для покупки среди профессиональных трейдеров.

Если ваша цель – уберечь деньги от обесценения, вы купите акцию и будете держать её несколько лет. Поэтому спада цены можно не ждать. Цены на акции крупных и надёжных компаний с годами растут.

Текст статьи – не индивидуальная инвестиционная рекомендация и создан в информационных целях. Это значит, что вы сами определяете, какие акции покупать, где и когда совершать сделки. Чтобы безопасно инвестировать деньги, нужно изучить больше информации и научиться анализировать рынок ценных бумаг и финансовое состояние компании. Портал БИБОСС помогает разобраться в базовых вопросах инвестирования и повысить вашу финансовую грамотность!