АФК Система: портфель публичных активов

Крупнейшая в России публичная инвестиционная компания была основана в 1993 году и начала свою деятельность с приобретения активов в области телекоммуникаций и электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестиционный портфель корпорации существенно увеличился. Как теперь выглядит его структура и какой потенциал роста акций компании видят эксперты — в обзоре.

Портфель АФК Система существенно увеличился, пополнившись активами в сегменте лесопереработки, сельского хозяйства, медицины, электронной коммерции, а также создания перспективных технологических продуктов и предприятий нефте- и газопереработки. Одни из самых успешных активов — МТС, Segezha Group, МЕДСИ.

- О компании

- Телекоммуникации: МТС

- Лесная промышленность: Segezha Group

- Ритейл и маркетплейс: OZON

- Девелопмент: Etalon Group

- Сельское хозяйство: агрохолдинг СТЕПЬ

- Медицина: МЕДСИ

- Фармацевтика: Биннофарм Групп

- ИТ: Sitronics Group

- Энергетика: Башкирская электросетевая компания

- Прочие портфельные активы

- Финансовые результаты

- Акционерная доходность

- Прогноз компании

О компании

Сегодня АФК Система входит в двадцатку крупнейших компаний России. Ее вклад в ВВП страны составляет около 0,8%, а стоимость совокупных активов превышает 1,75 трлн рублей. Портфельные активы корпорации обслуживают более 150 млн потребителей, а на принадлежащих ей предприятиях работают около 140 тыс человек. Акции АФК Системы имеют листинг непосредственно на Московской бирже и обращаются под тикером AFKS.

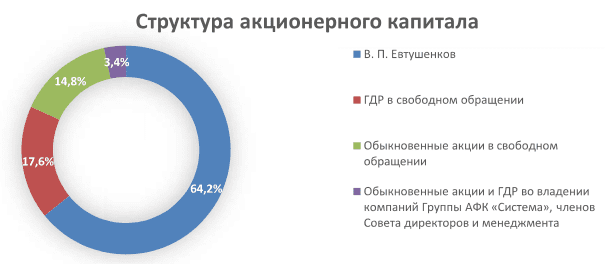

Контролирующим акционером компании с долей в размере 59,28% является семья российского предпринимателя Владимира Евтушенкова. Еще 8,9% акций находится во владении дочерних компаний АФК Система (квазиказначейский пакет), членов совета директоров и менеджмента. Остальные акции свободно обращаются на бирже и принадлежат в основном институциональным и частным миноритарным акционерам.

В отличие от традиционных компаний, АФК Система не производит самостоятельно какие-либо товары и не оказывает услуги. Основной вид деятельности заключается в приобретении и управлении активами, а также их денежными потоками. АФК можно сравнить с обычным инвестором, только в форме юридического образования и с гораздо большим портфелем активов. Портфельные инвестиции компании широко диверсифицированы, сосредоточены в 15 отраслях экономики и представлены в основном российскими компаниями.

Отчетными сегментами АФК Система являются компании МТС, Segezha Group, МЕДСИ, OZON, Корпоративный центр и прочие. Корпоративный центр включает компанию и структуры, владеющие и управляющие долями участия АФК Система в дочерних, совместных и ассоциированных предприятиях. К категории «Прочие» относятся агрохолдинг СТЕПЬ, венчурный фонд, гостиничные активы, Башкирская электросетевая компания, а также строительные и фармацевтические активы. Они не соответствуют количественным критериям для отдельного представления в качестве отчетных сегментов.

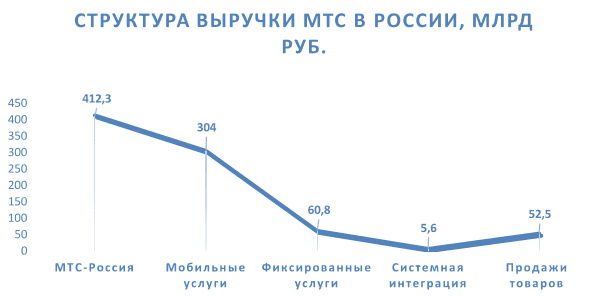

Телекоммуникации: МТС

Крупнейший актив в портфеле АФК Система — телекоммуникационная компания МТС с эффективной долей владения в размере 49,94%. Это ведущая в России и СНГ телекоммуникационная и цифровая компания, предоставляющая услуги сотовой и фиксированной телефонной связи, широкополосного доступа в интернет, кабельного и спутникового телевидения, а также перечня цифровых сервисов в рамках своей экосистемы и мобильных приложений: от финтеха, развлечений, медиа и облачных сервисов до аутсорсинга IТ-решений, цифровизации городского хозяйства и развития Wi-Fi в инфраструктурных и социально значимых объектах России.

Компания МТС является ядром АФК Система, поскольку основанный на предоплаченной абонентской модели бизнес дает предсказуемый и стабильный денежный поток в виде дивидендов в размере не менее 28 рублей на акцию, а фактически на 7–15 рублей больше. Кроме этого, компания ежегодно выкупает собственные акции с рынка, тем самым увеличивая акционерную доходность.

Динамика выручки и чистой прибыли ПАО «МТС». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Динамика денежных потоков ПАО «МТС». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Лесная промышленность: Segezha Group

Вторым системообразующим портфельным активом АФК Система с долей участия в размере 62,2% является Segezha Group — один из крупнейших в России и Европе лесопромышленных холдингов с полным циклом лесозаготовки, распилки и 100% переработки древесины. Лесной фонд и все ключевые предприятия находятся в России. Шесть предприятий по производству мешков и упаковки, произведенной в России, расположены в Европе и один — в Турции.

Цикл по изготовлению мешков и упаковки из произведенной в России мешочной бумаги является завершающим этапом производства и обладает низкими операционными издержками. Произведенная в этих странах упаковка юридически считается европейского и турецкого производства (с уплатой налогов в эти страны и силами местных рабочих), что дает Segezha Group определенный иммунитет от внешнеторговых ограничений.

Кроме преимуществ от экспортоориентированной модели продаж, компания является главным бенефициаром программы импортозамещения в России. После ухода иностранных компаний с рынка страны Segezha Group имеет высокие шансы на получение государственного финансирования из средств ФНБ на развитие инфраструктуры и строительство двух современных целлюлозно-бумажных комбинатов в Сибири, а также нескольких лесопромышленных комбинатов и фанерного завода.

География продаж Segezha Group. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Выручка ПАО «Сегежа Групп». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Ритейл и маркетплейс: OZON

OZON (Озон) — одна из крупнейших российских площадок электронной коммерции, где АФК Система владеет 31,8%. OZON демонстрирует исключительные темпы роста валового оборота товаров (GMV) более 100% г/г восемь кварталов подряд, который по итогам 2021 года достиг 445 млрд рублей. По объему продаж площадка уступает крупнейшему российскому онлайн-ритейлеру Wildberries с оборотом в 844 млрд рублей, однако по темпам роста продаж OZON на ⅓ впереди — сервис показал 125% роста в прошлом году по сравнению с 93% у конкурента. Аналогичными трехзначными темпами растет количество продавцов, товарный ассортимент, количество покупателей и другие операционные показатели электронной площадки.

OZON — это динамичная компания роста, которая в перспективе 3–5 лет создаст существенную добавленную стоимость в капитализации АФК Система. Характерным минусом для компании являются ее убытки, что является следствием масштабной экспансии в борьбе за долю рынка и своеобразной платой за трехзначные темпы роста товарооборота. Однако на недавно проведенном Дне инвестора менеджмент заявил о корректировке целей и стратегии компании и обещал повысить операционную эффективность бизнеса.

Выручка OZON. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Основные финансовые показатели OZON. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Девелопмент: Etalon Group

Группа «Эталон» — одна из крупнейших корпораций в сфере девелопмента и строительства в России, в которой АФК Система владеет долей в размере 48,8%. Эталон фокусируется на строительстве жилья среднего класса в Москве, Московской области и Санкт-Петербурге и занимает одну из лидирующих позиций на этих рынках. Входящие в структуру предприятия позволяют выполнять строительные работы полного вертикального цикла — от выполнения проектных работ и строительства до продажи и эксплуатации недвижимости.

По состоянию на конец первого квартала 2022 года активы Группы включают 27 проектов в стадии проектирования и строительства в Москве, Санкт-Петербурге, Омске, Екатеринбурге и Тюмени. Их чистая реализуемая площадь составляет более 6 млн кв. м, непроданная жилая и коммерческая недвижимость в завершенных комплексах — 6,0 млн кв. м.

В 2021 году Эталон заключил новые контракты на продажу недвижимости общей площадью 446 тыс. кв. м на сумму 84,4 млрд рублей. Выручка составила 87,1 млрд рублей, а EBITDA — 17,9 млрд рублей. По оценке Colliers International, стоимость активов Группы на 31 декабря 2021 года составляет 270 млрд рублей, что более чем в четыре раза больше текущей стоимости компании с учетом долгов и наличных на балансе.

В апреле компания объявила о приобретении российского бизнеса Концерна ЮИТ за 4,6 млрд рублей. ЮИТ Россия фокусируется на строительстве жилой недвижимости среднего класса, а земельный банк компании включает 19 проектов с чистой реализуемой площадью около 0,6 млн кв. м в стадии проектирования и строительства в Москве и Московской области, Санкт-Петербурге, Свердловской области, Казани и Тюмени. В сделку также входят сервисные компании. Под их управлением находится 2,5 млн кв. м недвижимости, а также 50% доля в совместном предприятии с девелопером Брусника, под управлением которого находятся 2,2 млн кв. м. Интеграция бизнеса ЮИТ Россия позволит Группе Эталон увеличить масштабы деятельности, ускорить региональную экспансию, а также пополнить портфель новыми проектами.

Сельское хозяйство: агрохолдинг СТЕПЬ

Компания является одним из крупнейших сельскохозяйственных комплексов в России, который владеет диверсифицированным портфелем активов в растениеводстве, интенсивном садоводстве и молочном животноводстве. Компания также активно развивает логистику и торговлю зерном, сахарный и бакалейный трейдинг. Агрохолдинг СТЕПЬ является одним из крупнейших владельцев сельскохозяйственных земель в России в Краснодарском и Ставропольском краях и Ростовской области, оперируя свыше 565 тыс. га.

Агрохолдинг занимает 1-е место в России по объемам сахарного и бакалейного трейдинга, 3-е место по объемам садоводства, 6-е — в сегменте растениеводства и молочного животноводства, а также входит в число десяти крупнейших экспортеров зерновых культур, поставляя на премиальные зарубежные рынки свыше 1,1 млн тонн зерна в год. Традиционными направлениями экспорта являются Турция, Египет, Иран, Бангладеш, Саудовская Аравия и другие страны Ближнего Востока и Юго-Восточной Азии.

Стратегия развития компании предполагает дальнейшее наращивание земельного банка, интенсивное развитие в сегменте агротрейдинга, развитие собственных перевалочных и логистических мощностей, а также реализацию программы по строительству новых молочно-товарных ферм. Эффективная доля владения АФК Система составляет 91,3%. Выручка за 2021 год составила 57,2 млрд рублей, продемонстрировав рост более чем на 74%, а OIBDA увеличилась на 54,1% до 14,4 млрд руб.

Медицина: МЕДСИ

МЕДСИ — это крупнейшая в России частная сеть лечебно-профилактических учреждений, состоящая из 45 клиник в Москве, области и регионах России. Она предоставляет полный комплекс услуг, объединяющих все уровни оказания медицинской помощи — от профилактических программ по оздоровлению до сложных высокотехнологичных операций и реабилитации детей и взрослых.

Стратегия МЕДСИ направлена на построение крупнейшей федеральной медицинской сети. Одно из приоритетных направлений развития — развитие цифровой платформы компании, которая используется для хранения медицинской информации и коммуникации с пациентом, а также как ядро для развития продуктов экосистемы. Эффективная доля владения АФК Система составляет 95,5%. По итогам 2021 года выручка сети выросла более чем на 20% и достигла 30,1 млрд рублей.

Фармацевтика: Биннофарм Групп

Холдинг Биннофарм Групп образован два года назад в результате консолидации многочисленных фармацевтических активов АФК Система в единую структуру. Биннофарм объединяет пять современных производств в четырех регионах России, занятых разработкой и производством более 500 наименований лекарственных препаратов и вакцин, а также сбытом продукции дистрибьюторам и аптечным сетям на рынке России и СНГ. На производственных площадках холдинга также выпускаются вакцина от COVID-19 — Гам-КОВИД-Вак (Спутник V), рекомендованные Минздравом России препараты для лечения и профилактики коронавирусной инфекции, а также тест-системы для ее диагностики.

Холдинг обладает собственным Центром исследований и разработок и штатом почти из 100 высококвалифицированных специалистов. Стратегии холдинга предусматривают построение одного из лидеров отрасли. Холдинг Биннофарм занял пятую позицию по объему продаж в денежном выражении среди российских фармацевтических компаний в 2021 году, благодаря операционной интеграции компаний:

- Синтез — № 1 по выпуску антибиотиков среди производителей РФ;

- Алиум — № 1 по производственной мощности вакцин в ампулах в РФ.

Эффективная доля АФК Система в холдинге составляет 75,3%. По итогам 2021 года выручка увеличилась на 20% и составила 25,5 млрд рублей, чистая прибыль — на 72,9% до 3,4 млрд рублей.

ИТ: Sitronics Group

Sitronics Group — российская ИТ-компания, занимающаяся внедрением комплексных решений для умного города и безопасности, цифровизации нефтегазодобывающей, металлургической, энергетической и транспортной отраслей, судоходства и морской навигации. Она разрабатывает IoT-системы и программное обеспечение. Компания входит в тройку авторизованных партнеров Microsoft и Cisco в России, а также в тройку крупнейших поставщиков решений для видеонаблюдения в стране. В 2021 году компания запустила производство ИТ и телекоммуникационного оборудования под собственным брендом для решения задач импортозамещения. Эффективная доля АФК Система в компании составляет 100%. В прошлом году Sitronics Group вошла в капитал российской частной компании Спутникс, производящей нано- и микроспутники, космические компоненты и технологии.

Энергетика: Башкирская электросетевая компания

Башкирская электросетевая компания (БЭСК) — одна из крупнейших электросетевых компаний в России. Управляет магистральными и распределительными электросетевыми активами в Республике Башкортостан, обеспечивающими транзит электроэнергии между центральной частью страны и Уралом, а также оказывает услуги по проектированию, строительству и комплексной реконструкции энергетических объектов. Эффективная доля АФК Система в компании составляет 91%. По итогам 2021 года выручка выросла на 5% и достигла 20,74 млрд рублей, чистая прибыль составила 1,2 млрд рублей.

Прочие портфельные активы

Также в портфеле АФК Система:

- 100% доля в компании Бизнес-Недвижимость, занятой управлением и сдачей в аренду коммерческой и малоэтажной жилой недвижимости в Москве и области;

- 100% доля в компании Cosmos Hotel Group, специализирующейся на профессиональном управлении отелями;

- 43% доля в российском розничном ритейлере одежды Concept Group;

- 99% доля в биотехнологической компании Система-БиоТех;

- 100% доля в европейском банке East-West United Bank;

- активы в компаниях по добыче и разливу минеральной воды — бренды Ессентуки, Родные озера и Славяновская;

- ряд небольших компаний-стартапов.

Кроме этого в активе АФК Система 59,5% доля в холдинге Элемент — это совместное предприятие с Ростехом, которое занимается разработкой и производством оборудования для пятого поколения сотовой связи (5G) и решениями в области технологий искусственного интеллекта. В состав холдинга входит предприятие Микрон — крупнейший в России производитель микроэлектронной продукции уровня от 200 до 65 нанометров. Микрон производит более 700 типономиналов продукции, включая интегральные схемы для защищенных носителей данных, идентификационных, платежных и транспортных документов.

Финансовые результаты

По итогам 2021 года консолидированная выручка АФК Система выросла на 16% и достигла 802,4 млрд рублей благодаря сильным показателям МТС, Segezha Group и агрохолдинга СТЕПЬ, а также консолидации Биннофарм Групп. Скорректированный показатель OIBDA увеличился на 6,6% до 251,9 млрд рублей, а рентабельность по скорректированной OIBDA составила 31,4%.

МТС показала высокие темпы роста как за счет роста выручки основного телекоммуникационного сегмента, так и за счет сильной динамики других. Segezha Group добилась рекордных результатов по выручке, сохранив высокий уровень рентабельности. Агрохолдинг СТЕПЬ продемонстрировал значительный рост финансовых показателей на фоне роста мировых цен на зерно и повышения операционной эффективности. МЕДСИ нарастила выручку и OIBDA, несмотря на негативное влияние действовавших в первой половине года ограничений на пациентопоток из-за коронавирусных ограничений. Компания OZON продемонстрировала исключительный рост благодаря расширению ассортимента и широкой логистике, увеличив валовой товарооборот (GMV) более чем на 125% и значительно нарастив количество активных клиентов, продавцов и ассортимент товаров.

АФК Система продолжила создание новых точек роста, используя в качестве инвестиционного ресурса значительный объем дивидендных поступлений от своих портфельных активов. В рамках данной стратегии компания развивает недавно приобретенную группу Электрозавод. В ее активе — мощности по производству трансформаторного оборудования в Москве и Уфе, сервисные подразделения, научно-исследовательский и проектный институты, инжиниринговый центр, а также земельные участки в центре Москвы площадью 19 га. На базе Электрозавода компания планирует создать ведущего в России производителя трансформаторного оборудования.

В феврале АФК Система подала ходатайство в ФАС на приобретение 100% производителя минеральной воды Архыз Vita, приобрела 49% долю в компании по разработке беспилотных авиационных систем Авиационные вспомогательные системы, а в начале мая учредила Национальную газовую компанию. В числе ее видов деятельности указано производство промышленных газов и фармацевтических субстанций — технических газов для медицины, а также распределение газообразного топлива по газораспределительным сетям, оптовая торговля твердым, жидким и газообразным топливом и подобными продуктами. Официальных заявлений насчет перспектив новой компании АФК Система пока не опубликовала.

С учетом наличия в активе ООО «Центр водородных технологий» это уже вторая компания, созданная АФК Система в сфере газопереработки, что отражает стремление корпорации сформировать новое направление бизнеса и продуктовой линейки на основе водорода. Ранее менеджмент компании сообщал, что в долгосрочное целеполагание центра входит консолидация передовых активов в сфере производства, транспортировки, хранения и использования водорода в разных секторах экономики. Кроме этого, АФК Система рассматривает возможность участия в проекте по строительству производства «зеленого» водорода в Хабаровском крае с планируемым объемом производства в 350 тыс. тонн в год.

Компания значительно снизила среднюю стоимость долга и оптимизировала график его погашения. На конец 2021 года совокупные финансовые обязательства на уровне корпоративного центра составляли 229 млрд рублей, полностью номинированных в рублях. Из них лишь 17% подлежат погашению в 2022 году.

Динамика выручки и чистой прибыли АФК Система. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Лидеры среди активов АФК Система по динамике роста. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Структура баланса АФК Система. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Структура денежных потоков корпоративного центра АФК Система. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Акционерная доходность

АФК Система декларирует, что ее стратегическая цель состоит в обеспечении долгосрочного роста акционерной стоимости. Для этого компания повышает уровень возврата на инвестированный капитал в существующих активах, реинвестирует свободные денежные средства в новые инвестиционные проекты, а также диверсифицирует портфель.

Утвержденная советом директором дивидендная политика на 2021–2023 годы предусматривает выплату дивидендов ежегодно в размере 0,31 рубля на акцию в 2021 году, 0,41 рубля — в 2022 году и 0,52 рубля — в 2023 году. Кроме этого, начиная с 2022 года АФК Система обещала выплачивать дополнительные дивиденды в размере 10% от абсолютного прироста OIBDA за предыдущий год, если рост показателя составит более 5%, а соотношение «чистый долг / OIBDA» не превысит 3.

По итогу 2021 года компания еще не платила дивиденды, однако с учетом сложившейся неопределенности с высокой вероятностью совет директоров примет решение отменить или перенести выплату дивидендов. Кроме этого, АФК Система периодически выкупает собственные акции, накапливая квазиказначейский пакет акций на балансе дочерних компаний. В последующем АФК Система может их погасить, тем самым обеспечив акционерам дополнительную доходность. Также она может продать их на рынке, чтобы привлечь финансирование для инвестиционных проектов.

Структура денежных потоков АФК Система. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Прогноз компании

АФК Система — эта уникальная компания в России по имеющемуся портфелю активов. Он представлен публичными и частными компаниями как из категории развитых со стабильным дивидендным потоком, так и из категории роста и стартапов. Диверсифицированный портфель активов в основном состоит из российских компаний более чем в 15 отраслях экономики, осуществляющих свою деятельность практически на всей территории страны и за рубежом.

МТС, Etalon Group, Segezha Group, МЕДСИ, агрохолдинг СТЕПЬ и активы в недвижимости формируют стабильный, предсказуемый и органически растущий денежный поток. В то же время наличие в портфеле таких компаний роста, как OZON, Биннофарм, Sitronics Group, Электрозавод, и ряда стартап-проектов в перспективе 3–5 лет может создать существенную добавленную стоимость к капитализации корпорации. В числе главных катализаторов роста — потенциальная монетизация через выход на IPO компаний Биннофарм и МЕДСИ, а также агрохолдинга СТЕПЬ.

С начала года стоимость акций компании снизилась почти на 50%, а общее снижение с прошлогодних уровней из-за охлаждения рынка и повышения ставки в России достигло 67%. Фактически представляя собой инвестиционный фонд с диверсифицированным набором активов, в данный момент АФК Система торгуется более чем с 50% дисконтом рыночной капитализации к стоимости своих чистых активов против среднего исторического значения в 25–30%.

Прогнозная цена акций АФК Система — 20 рублей. Потенциал роста — 53% на горизонте до двух лет без учета возможной доходности от выплаты дивидендов и обратного выкупа акций.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

АФК «Система» — холдинг, который владеет акциями в других компаниях и по возможности управляет ими. Через брокера можно купить акции самой «Системы» или некоторых ее активов: «Детского мира», МТС и Etalon Group.

Стратегия «Системы»: найти сильную компанию, купить в ней большой пакет акций, вырастить бизнес в несколько раз, а потом продать его крупному инвестору или вывести акции компании на биржу. Часть акций оставляют себе, чтобы потом зарабатывать на дивидендах.

У компании есть готовые бизнесы, из которых можно выкачивать дивиденды: «Детский мир», МТС и БЭСК. Ключевые активы будущего: «Озон», «Медси», «Степь» и «Биннофарм». Руководство «Системы» хочет вырастить из этих компаний бизнес, который можно будет продать по оценке до 2 млрд долларов, или до 126 млрд рублей. Суммарная оценка — 504 млрд рублей при текущей капитализации АФК «Система» в 123 млрд рублей.

На базе «Биннофарма» «Система» хочет создать крупную фармацевтическую компанию. В «Лидер-инвесте» уменьшили долю со 100 до 49%, получив взамен 25% акций другой девелоперской компании — Etalon Group.

Каждый актив компании мы разберем в будущих материалах. Сегодня — общая картина по холдингу в целом и размышления, как на акциях «Системы» можно заработать. Еще будет пример, почему не стоит покупать акции холдинга, не разобравшись в ее крупнейших активах.

Почему акции так сильно упали

Если посмотреть на график цены акций АФК «Система», то может показаться, что бизнес и акции компании — это какой-то бесперспективняк. На пике в августе 2014 года акции стоили 43,3 Р, а сейчас — 11,7 Р.

Падению есть объяснение: в 2009 году АФК «Система» купила контрольный пакет акций в «Башнефти» и других башкирских нефтегазовых компаниях. На базе «Башнефти» создали крупную нефтяную компанию. Летом 2014 года АФК «Система» хотела разместить акции «Башнефти» на Лондонской бирже, но не судьба.

Государство раскопало архивы и решило, что приватизация «Башнефти» в 2002 году прошла с нарушениями. В итоге АФК «Система» вернула все акции «Башнефти», которые потом купила «Роснефть». Сравним выручки компаний за 2014 год, чтобы понять серьезность потери: «Башнефть» — 637 млрд рублей, «Система» без учета «Башнефти» — 646 млрд рублей.

В мае 2017 года «Роснефть», новый владелец «Башнефти», подал в суд на «Систему». Государственная компания посчитала, что АФК «Система» выводила активы из «Башнефти». В итоге договорились о выплате компенсации 100 млрд рублей. Для выплаты по иску «Система» влезла в долги.

История АФК «Система» с «Башнефтью» учит, что опасно покупать акции, если не знаешь, кто владеет компанией и чем она занимается. Если не хотите рисковать или нет времени разбираться в дебрях бизнесов — выберите пассивное инвестирование.

15 июля 2014 года — АФК «Система» планировала продать акции «Башнефти» инвесторам, но власти наложили запрет.

16 сентября 2014 года — основного владельца акций АФК «Система» Владимира Евтушенкова посадили под домашний арест по делу хищения акций башкирских предприятий.

30 октября 2014 года — акции «Башнефти» перешли от АФК «Система» в государственную собственность. Позже акции «Башнефти» продали «Роснефти».

2 мая 2017 года — «Роснефть» подала в суд на АФК «Система» и требует 106,3 млрд рублей за вывод активов из «Башнефти».

22 декабря 2017 года — АФК «Система» согласилась заплатить 100 млрд рублей «Башнефти».

Кто владеет компанией

Основной акционер компании — Владимир Евтушенков. Ему принадлежит 59,2% акций АФК «Система». Обычно, если у акционера более 50% акций, он может назначать руководителей в компании. Владимир Евтушенков постепенно передает часть своих акций сыну — Феликсу.

Инвестору необходимо знать, кто владеет компанией: еще в августе 2018 года американские власти раздумывали о введении санкций против Владимира Евтушенкова. Они могли бы распространиться и на активы, которыми он владеет. Это вызвало бы временный переполох среди инвесторов: они бы стали распродавать акции «Системы» и подконтрольных ей компаний — МТС и «Детского мира». Так уже было с Олегом Дерипаской и его активами: En+, «Русалом» и группой «ГАЗ».

Как можно заработать на акциях «Системы»

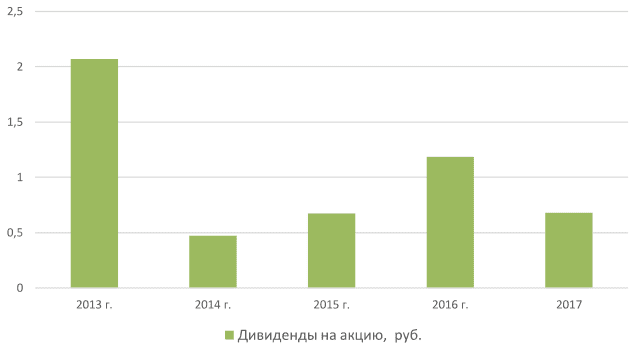

Если вернутся к дивидендам. По дивидендной политике АФК «Система» планирует платить не менее 1,19 Р на акцию, или не менее 6% дивидендной доходности. Плюс дивидендов «Системы»: по ним не нужно платить 13% налога на доход.

Увы, из-за судебного штрафа по делу «Башнефти» и постоянных инвестиций «Система» не платила по дивидендной политике за 2017 и 2018 годы. За 2017 год заплатили 0,79 Р, за 2018 — 0,11 Р на акцию.

Если компания вернется к выплатам дивидендов, то при текущей цене акций 11,8 Р дивидендная доходность составит около 10%. Если «Система» докажет способность стабильно выплачивать дивиденды, то инвесторы могут переоценить компанию: дивидендная доходность будет схожей с аналогичными крупными компаниями — около 8,5%. Тогда акции могут вырасти до 14 рублей. Но сейчас компания не способна платить такие дивиденды.

Эта статья могла быть у вас в почте

Подпишитесь на нашу рассылку, чтобы не пропустить важное из мира инвестиций

Если холдинг уменьшит долг. В 2018 году АФК «Система» взяла кредиты на 80 млрд рублей, чтобы выплатить штраф «Башнефти». Из-за этого долг вырос с 94,3 до 232 млрд рублей. В 2018 году компании пришлось потратить 18 млрд рублей только на выплату процентов. Обещали уменьшить долг, но за год ничего не изменилось.

Всего «Система» получила от своих компаний 30 млрд рублей дивидендов за 2018 год. В приобретение новых компаний инвестировали 12 млрд, а акций продали на 8 млрд рублей. Остаток: 30 − 18 − 12 + 8 = 8 млрд рублей.

У «Системы» 9,65 млрд акций. Чтобы выплатить 1,19 Р дивидендов, потребуется 11,48 млрд рублей. А в итоге на дивиденды за 2018 год потратили лишь миллиард рублей.

В планах руководства — уменьшить долг на 70 млрд рублей, до 140—150 млрд рублей. Это снизит процентные платежи приблизительно до 12 млрд рублей. Чтобы уменьшить долг компании и вернуться к большим дивидендам, нужно либо продать какой-то актив, либо отказаться от своей бизнес-модели — дальнейших инвестиций.

Если продадут доли в активах. В 2018 году АФК «Система» планировала продать долю в «Детском мире». У «Системы» 52,1% акций в «Детском мире», сколько именно хотели продать — неизвестно. Говорили только, что оставлять маленький пакет акций не будут. Скорее всего, если бы и продали, то 25% или весь пакет акций. 25% акций позволили бы новому акционеру блокировать решения совета директоров.

Стоимость всех акций «Детского мира» в 2018 году составляла около 65 млрд рублей. АФК «Система» не хотела продавать свой пакет по рыночным ценам: для них выходило слишком дешево — в случае продажи компания получила бы 16,3—33,8 млрд рублей. В итоге покупателя так и не нашли.

Из расчетов видно: продажа доли в «Детском мире» не позволяет полностью покрыть планируемое погашение долга в 70 млрд рублей. Значит, компании нужно взращивать другие активы, продавать часть акций на бирже или крупному инвестору. Для этого нужно разобрать каждый актив «Системы» по отдельности — это будет в дальнейших статьях.

Что дальше

Несколько лет назад АФК «Система» лишилась крупного актива в виде «Башнефти», и ее акции потеряли в цене. Потом пришлось заплатить штраф, и компания влезла в долги. Руководство хочет снизить долговую нагрузку, чтобы вернуться к выплате больших дивидендов. Для этого придется что-то продавать или уменьшать инвестиции. Продажа акций активов — более реальная ситуация, поэтому придется разобрать каждый актив по отдельности.

АФК «Система» ведет свою историю с 1993 года, когда корпорацией были приобретены первые активы в области телекоммуникаций, электроники, туризма, торговли, нефтепереработки, строительства и недвижимости. В 1993-1994 годах «Система» приобрела контрольный пакет акций ОАО «ВымпелКом», первой российской компании по оказанию услуг мобильной телефонной связи. В 1995-1996 годах АФК «Система» вошла в капитал МГТС и приобрела долю в компании «Мобильные ТелеСистемы». В 1997 году для управления пакетами акций телекоммуникационных компаний был создан холдинг «Система Телеком». В 1998 году был создан страховой холдинг на базе РОСНО. В 2003 году АФК «Система» выкупила у Deutsche Telecom 10% акций МТС, в результате чего стала мажоритарным акционером крупнейшего мобильного оператора Восточной Европы. В том же году компания получила контроль над «Комстар» (50%) и «Космос ТВ» (50%), заплатив за это около $35 млн, и объявила о создании мобильного оператора «Скайлинк».

В 2004 году АФК «Система» и Alcatel подписали контракт на развертывание первой в России широкополосной развлекательной сети. В том же году обыкновенные акции компании включили в котировальный список «В» биржи РТС. В 2005 году АФК «Система» приобрела миноритарные пакеты акций в компаниях БашТЕК, включая Башнефть и Башкирэнерго. В 2007 году акции АФК «Система» включены в котировальный список «В» ММВБ. В том же году компания продала 47,4% РОСНО компании Allianz с правом выкупа оставшихся 3% в течение нескольких лет (оно было реализовано в 2009 году).

В 2008 году АФК «Система» завершила объединение медицинских активов в холдинг ЗАО «Группа компаний «Медси», а в 2009 году приобрела контрольные пакеты акций компаний БашТЭК. В 2010 году АФК «Система» заключила соглашение о покупке 49% акций ОАО НК «РуссНефть», сумма сделки по которому не превысила $100 млн. В 2010 году Сбербанк выкупил у АФК «Система» 25% + 1 акция в ОАО «Детский мир – Центр». В 2011 году была утверждена новая организационная структура и структура управления, которая предполагала переход к модели инвестиционной компании. Тогда же АФК «Система» приобрела свои первые сельскохозяйственные активы: 100% долю в ОАО «Донское» за 476,5 млн руб. и 100% акций ОАО «Конный завод им. Первой конной армии» за 303 млн руб.

В 2012 году АФК «Система» выкупила у «Башнефти» 50% «Финансового альянса» (оператора железнодорожного подвижного состава) за 3,41 млрд руб. В том же году компания вышла из всех электрогенерирующих активов, но выиграла приватизационный тендер на покупку 100% в «СГ-транс». Также АФК «Система» и члены семьи Louis-Dreyfus создали совместное предприятие в области сельского хозяйства в России. В 2013 году АФК «Система» продала долю в «РуссНефти» за $1,2 млрд. В том же году компания продала 70% и 15% акций ОАО «СГ-транс» компании «Финансовый Альянс» и Unirail Holdings Limited, а также приобрела 98% ОАО «Объединенная нефтехимическая компания» у «Башнефти» за 6,2 млрд руб. Тогда же совет директоров АФК одобрил программу реструктуризации ЗАО «Система-Инвест» для устранения перекрестного владения в «Башнефти». В 2014 году АФК «Система» передала государству все акции ОАО АНК «Башнефть» по итогам судебного процесса о незаконной приватизации актива. Тогда же «Система» приобрела 10,8% OZON за $ 75 млн, ее дочерняя компания — ОАО «МТС» — также выкупила 10,8%. По условиям сделки представители обеих компаний вошли в совет директоров OZON.

В 2015 году дочерняя компания АФК «Система» — ЗАО «ДМ Финанс» — продала 23,1% акций ПАО «Детский мир» Российско-китайскому инвестиционному фонду за 9,75 млрд руб. В 2017 году АФК «Система» провела успешное IPO акций ГК «Детский мир» на Московской бирже, в ходе которого цена размещения составила 85 руб. за акцию. В 2016 году АФК «Система» и «Роснано» запустили совместный фонд прямых инвестиций, ориентированный на вложения в высокотехнологичные компании и проекты. Общий размер фонда — до $100 млн. В 2016 году АФК «Система» провела ряд сделок по продаже акций МТС, в результате которых доля группы в уставном капитале МТС снизилась до 50,03%.

Коротко о компании

АФК Система — это инвестиционная компания. Она находит привлекательные для инвестирования активы, покупает их, развивает, а потом продаёт по более высокой цене. Ещё зарабатывает на дивидендах от них.

Она очень похожа на обычного инвестора. Только в отличие от обычного инвестора, Система непосредственно участвует в управлении компаний, которыми владеет.

Часто Систему сравнивают с фондом, который просто владеет акциями. Но такое сравнение неточное. Обычный фонд не осуществляет управление компаниями, которыми владеет. Сама Система позиционирует себя как корпорацию, которая состоит из разных бизнесов.

Чем владеет АФК Система

Компания заявляет, что владеет более 20 компаниями, которые работают в 25 странах мира. Большинство этих компаний непубличные.

Из публичных компаний это почти 50% МТС, около 32% Озон, 62% Сегежи и почти 49% Эталона.

Особый интерес представляют непубличные компании, потому что Система и любит, и умеет делать IPO. Она успешно справилась с IPO Детского мира, Озона и Сегежи. Вероятно, именно благодаря Системе на фондовом рынке однажды появятся акции агрохолдинга Степь, сеть медицинских клиник Медси и фармацевтическая компания Биннофарм Групп. Производителя и ритейлера одежды Мэлон Фэшн Груп Система хоть и купила совсем недавно, но наверняка сделала это тоже с прицелом на IPO.

Система и передел собственности

Но Система умеет не только продавать активы. Система умеет и покупать.

Ранее у меня уже была статья о том, что сейчас в России происходит крупнейший передел собственности со времён 90-х годов.

И Система тут является одним из активных игроков. Во время паники, когда одни вывозят валюту за границу, а другие срочно продают свои активы в России, Система не теряется, а наращивает долг и скупает то, от чего другие спешат избавиться:

- В мае 2022 года Система увеличила свою долю в девелоперской компании Etalon с 25,6 до 48,8%. Сумма сделки — 4,5 млрд руб.

- 8 июня 2022 года АФК «Система» купила производителя минералки «Архыз». Сумма сделки — чуть менее 0,5 млрд руб.

- В октябре 2022 года Система объявила о приобретении 47,7% акций АО «Мэлон Фэшн Груп» — российского производителя и ритейлера одежды, а также владельца брендов Zarina, befree, Love Republic и Sela. Сумма сделки — 15,8 млрд руб.

- 9 января АФК «Система» объявила о приобретении 100%-й доли в уставном капитале рыбодобывающей компании «Лойд-Фиш».

- Судя по поступающим новостям, Система и не думает останавливаться. Компания продолжает вести переговоры, ищет новые активы для инвестирования.

Стоит напомнить, что Евтушенков (основатель и владелец Системы) как раз и разбогател на приватизации и переделе собственности в 90-е годы. Ходят слухи, что в молодости он был чрезвычайно активен и даже агрессивен. Георгий Васильев, один из основателей Билайна, публично обвинил Евтушенкова в разбойном нападении на него с целью вынудить продать акции Билайна.

Судя по тому, как активно Система взялась за покупки в наше тревожное время, складывается ощущение, что Евтушенков решил вспомнить молодость и воспользоваться ситуацией. Паника и участие страны в боевых действиях помогают купить активы с хорошей скидкой.

Насколько огромен долг Системы

Видя огромный интерес Системы к новым приобретениям, миноритарные акционеры переживают. Их беспокоит огромный долг, а также возможность компании его обслуживать. Разберём оба эти вопроса подробно.

Если открыть отчёт компании и посмотреть на её чистый долг, картинка покажется страшной. На момент написания статьи чистый долг приблизился к 1 триллиону рублей.

Компания заявляет, что может платить дополнительный дивиденд помимо базового только в том случае, если отношение чистый долг/OIBDA не превышает 3,0. Сейчас этот показатель составляет 3,2. То есть сама компания оценивает свой долг как высокий.

Но с этим долгом не всё так просто.

Этот долг не полностью принадлежит Системе. По стандартам МСФО Система обязана консолидировать в отчётности долги своих дочерних организаций.

Давайте посмотрим внимательно. Система подробно раскрывает эти данные.

Общий долг по состоянию на 30 сентября 2022 года — больше 1 триллиона рублей. Но половина — это долг МТС. Хотя доля Системы в МТС ниже 50%, компания всё равно консолидировала весь долг МТС.

На самом корпоративном центре долгов всего на 245 миллиардов рублей. То есть компания должна быть в состоянии обслуживать именно этот долг. По остальным долгам отвечают её дочки.

Может ли Система обслуживать свой долг?

По всем известным причинам в наши тревожные времена сложно проводить IPO или напрямую продавать свои акции или акции своих дочек на выгодных условиях. Значит, у компании осталось два способа привлекать деньги для покрытия текущих расходов: новые займы (у своих дочек в том числе) и дивиденды.

Выше мы разобрали, что компания уже достаточно закредитована. Её дочки в том числе. На фоне роста ставки ЦБ долг будет всё сложнее обслуживать, а новые долги будет привлекать всё сложнее.

Могут ли дочки помочь дивидендами?

Сегежа чувствует себя сейчас не очень хорошо. Она даже для выплаты прошлых дивидендов занимала деньги. А после санкций 2022 года её состояние ухудшилось. Возможно, слабый рубль компании поможет, но пока ей непросто.

Озон дивиденды не платит. Ему и самому, вероятно, скоро потребуются деньги. Либо занимать, либо делать SPO.

Неизвестно, будет ли в состоянии Эталон вернуться к выплате дивидендов. Вроде бы стройка пока идёт, но прогнозы по рынку недвижимости выходят не очень радужные.

17 февраля 2023 года Эталон начал собирать деньги на свой выпуск облигаций. Планирует привлечь 5 миллиардов рублей по ставке в районе 14% годовых. Ставка высокая. Если компания занимает на таких условиях, значит, деньги ей самой очень нужны деньги.

Остаётся только МТС.

Если коротко, то МТС платит дивиденды в долг. Как долго будет продолжаться эта ситуация, неизвестно. Но ситуация выглядит тревожно.

ЦБ, судя по всему, собирается повышать ставку. Значит, обслуживание долга будет расти. И это касается не только Системы, а всех её дочек тоже. Бюджетный дефицит сейчас большой, это разгоняет инфляцию. Может случиться так, что ЦБ будет ставку поднимать достаточно сильно. Если ставка долго будет высокой, у Системы могут начаться проблемы.

Сможет ли Система справиться?

Конечно, всё зависит от масштабов проблем. Если ситуация в экономике РФ будет развиваться по кризисному сценарию, а ЦБ будет повышать ставку довольно сильно, закредитованной Системе и всем её закредитованным дочкам будет очень тяжело.

Существует ли дисконт в акциях Системы?

Инвесторы, которые первый раз изучают компанию, делают стандартную ошибку. Расскажу, как обычно происходят размышления.

Рыночная капитализация Системы на момент написания статьи составляет 120 млрд. руб.

Но ведь Система владеет акциями других публичных компаний. Сколько стоит доля Системы в них?

Смотрим и изучаем таблицу:

Получается, компания стоит намного дешевле, чем стоят акции, которыми она владеет!

Зачем покупать отдельно МТС, Озон, Сегежу и Эталон. Можно просто купить акции Системы, через неё стать владельцем этих четырёх публичных компаний и ещё кучи непубличных. Получается намного выгоднее!

Но если учесть ещё и долг на корпоративном центре, ситуация становится другой.

Возьмём 365 миллиардов (стоимость долей публичных компаний), вычтем 245 миллиардов (долг на корпоративном центре) и получим те самые 120 млрд руб.

Да, у компании есть ведь ещё и непубличные активы. Они ведь тоже что-то зарабатывают. Но рынок их не замечает.

Часто инвесторы настаивают, что именно здесь и скрыт потенциал роста Системы. Но тут не всё так просто. И рынок не замечает эти активы неслучайно.

Да, некоторые из непубличных компаний, которыми владеет Система, зарабатывают. Но есть ещё и те, которые тратят и требуют инвестиций в своё развитие. И насколько инвестиции окажутся успешными, неизвестно.

Стоит напомнить, что Система однажды пыталась покорить телекоммуникационный рынок Индии. Попытка оказалась провальной. Система потеряла на этом 100 млрд руб. Капитализация самой Системы сегодня оценивается в 120 млрд. руб.

Поэтому непонятно, что будет с непубличными активами Системы. Инвестиции бывают не только успешными. Именно поэтому рынок не спешит учитывать их стоимость. Рынок понимает, что продать эти активы на выгодных для себя условиях Система сейчас не в состоянии, а зарабатывать на них не получается, потому что успешные непубличные компании уравновешиваются неуспешными и требующими инвестиций.

Итоги и выводы

На мой взгляд, акции Системы в текущих условиях примерно и должны стоить столько, сколько они стоят. Если дела у её публичных активов пойдут хуже, акции будут падать вслед за ними. Если пойдут лучше — будут расти. То есть Система будет вести себя так же, как ведёт себя рынок в целом.

Главный козырь Системы — это IPO. Но чтобы провести успешное IPO, нужно подходящее время. На рынке должен быть позитив, а экономика должна расти.

Есть ли идея в акциях Системы? Да, она есть. И звучит она следующим образом:

«Если Система доживёт без кризиса до того момента, когда можно будет проводить IPO, стоить она будет намного дороже»

У компании огромный долг. В случае повышения ключевой ставки может случиться так, что для обслуживания долга придётся на невыгодных для себя условиях продать часть активов. Всегда помните об этом.

Т.е. если будет реализован кризисный сценарий, Системе (и её акционерам) будет очень больно.

Но если дела в российской экономике начнут налаживаться, акции Системы, скорее всего, будут расти быстрее рынка.

Я акции Системы не держу, пока покупать не планирую. Из-за боевых действий кризис может затянуться, а Система слишком сильно закредитована. Но если появятся намёки на завершение боевых действий, я буду внимательно приглядываться к акциям Системы.

Обзор компаний21 сентября 2018 в 12:0040 140

АФК «Система»

В чем основной бизнес инвестиционного холдинга?

Краткий обзор компании ПАО АФК «Система»

АФК Система

+21,75%

Купить онлайн

Здание АФК «Система» в Москве © Сергей Савостьянов/ТАСС

Структура и состав акционеров ПАО АФК «Система»

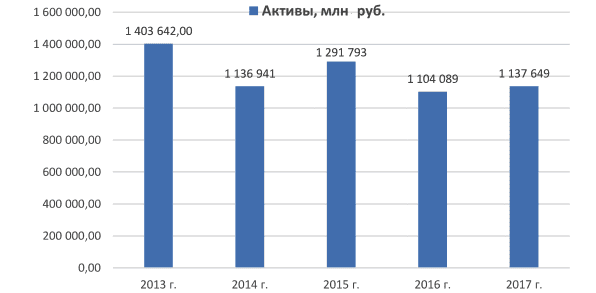

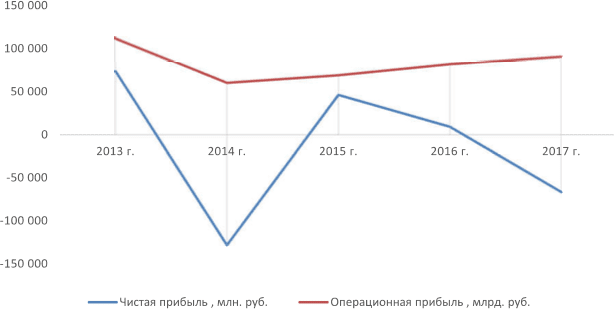

Основные финансовые показатели ПАО АФК «Система» за последние 5 лет

Выручка ПАО АФК «Система» за последние 5 лет

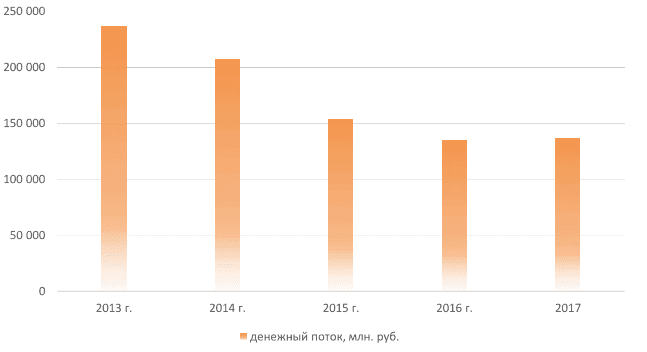

Денежный поток корпорации АФК «Система» за 5 лет

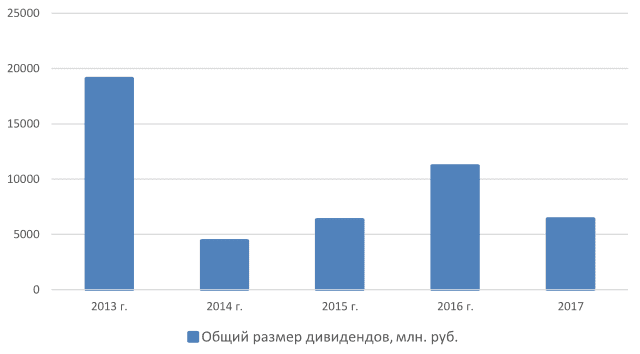

Динамика дивидендных выплат ПАО АФК «Система»

Основные риски для компании

Всем привет, Друзья. Специально для ИнвестГазеты сегодня разберем компанию АФК Система, ее основную структуру бизнеса, посмотрим на финансовые показатели и сделаем SWOT-анализ. В этой же статье затронем такой момент, как продажа пакета акций Детского мира и поймем, зачем избавляться от актива, который генерирует прибыль и выплачивает ее в качестве дивидендов. Статья большая, но обязательна к прочтению.

АФК Система имеет уникальный бизнес. Аналогичных компаний на рынке РФ не представлено, либо они имеют слишком маленькую капитализацию, чтобы принимать их в расчет. Система один из крупнейших частных инвесторов в экономику России с уникальным портфелем активов в разных секторах. О консолидированных финансовых результатах материнской компании мы поговорим позже, а сейчас остановимся на диверсификации бизнеса и кратко пробежимся по секторам.

Самая оперативная информация в моем Telegram «ИнвестТема»

АФК помимо владения крупными компаниями, инвестирует в различные фонды, занимается коллективными и венчурными инвестициями. Преимущество в таких инвестициях отдается фондам, работающим в IT направлении, разрабатывающим ПО, CRM платформы и занимающимися VR и AR технологиями. К слову, это направление бизнеса АФК является довольно рискованным и на сегодняшний день не приносит ощутимой прибыли.

На первый взгляд это невысокие доходности, при условии отсчета с момента первичного размещения на бирже. Если мы берем за основу фиксацию прибыли, то явно, АФК Система не видит роста капитализации Детского мира в ближайшей перспективе. Дополнительным фактором служит уход генерального директора Владимира Чирахова, который работал в Детском мире с 2012 года и практически превратил компанию из убыточного предприятия в лидера отрасли с отличными финансовыми и производственными показателями.

Если же мы рассматриваем продажу с точки зрения получения средств на покрытие долгов, то нужно заглянуть в отчетность. На 31 декабря долгосрочные обязательства составляли 698 млрд, снизившись на 141 млрд. Краткосрочные обязательства снизились на 10% до 500 млрд. Сумма кредитов и займов по сравнению с капитализацией просто огромна. Но компания полностью справляется с долговой нагрузкой и нужно учесть, что капитализация только доли МТС превышает 300 млрд. Чистый долг ко второму кварталу увеличился до 596 млрд рублей.

Долговая нагрузка АФК Система действительно высокая. Продажа своего пакета Детского мира с последующим погашением части обязательств, по моему мнению, выглядит более разумной причиной, нежели обычная фиксация прибыли и полный уход из данного актива. Надеюсь, что оставшийся пакет Система будет держать в портфеле, чем будет способствовать щедрой дивидендной политике Детского мира в отношении акционеров.

Далее давайте посмотрим на Эталон. Эффективная доля владения 25%. Выручка компании увеличилась с 70,6 млрд в 2017 до 84,3 млрд в 2019 году. Доля рассчитана с учетов аффилированных лиц. Группа Эталон – это вертикально-интегрированная девелоперская компания, в которую входят предприятия, реализующие все стадии инвестиционно-строительного процесса: от освоения земельного участка до эксплуатации готовой недвижимости. В текущей экономической ситуации девелоперы испытывают давление, вызванное снижением покупательской способности населения, но снижение ключевой ставки и процентов по кредитам на строительство, повысят рентабельность.

Сразу несколько фармацевтических и медицинских компаний входят в бизнес Системы. Медси — самый крупный актив с годовой выручкой 22,3 млрд и 99% владения. За 2019 год Медси получила чистую прибыль 2,9 млрд рублей. Этому способствовало не только внедрение телемедицины, но и расширение сети клиник в Санкт-Петербурге. Еще яркими представителями сегмента являются Alium и Синтез с выручкой 7,6 и 9,2 млрд соответственно.

С другой стороны, есть текущее финансовое положение. Назвать его неустойчивым нельзя, но высокая долговая нагрузка, полученные убытки в 2019 и 1 квартале 2020 года накладывают отпечаток. Отсутствие перспектив в отношении дивидендов могут сдерживать желание добавлять в портфель акции компании. Заключительным аккордом для меня являются риски, связанные со структурой акционеров. Риски слишком велики, чтобы удерживать акции долгосрочно. А это придется сделать, если хотите получить синергетический эффект от развивающихся активов.

Признаюсь, что когда я начал это исследование я был уверен, что по завершению статьи, войду в терминал и куплю небольшую долю акций компании. К концу статьи от моей уверенности не осталось и следа. Я по-прежнему считаю АФК очень крутым бизнесом, но от добавления в свой инвестиционный портфель, пока воздержусь.

А теперь, собственно, сама таблица со SWOT-анализом:

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте — ИнвестТема

Мой Telegram-канал — ИнвестТема