Страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых или страховых взносов (страховых премий).

Содержание

Введение

1. Что такое страхование

2. Общие основы и принципы классификации по объектам страхования и роду опасностей

3. Отрасли, подотрасли, виды и формы страхования. Классификация по роду опасностей

4. Принципы обязательного и добровольного страхования

5. Основные виды страховании и их характеристики

Заключение

Список использованных источников

Введение

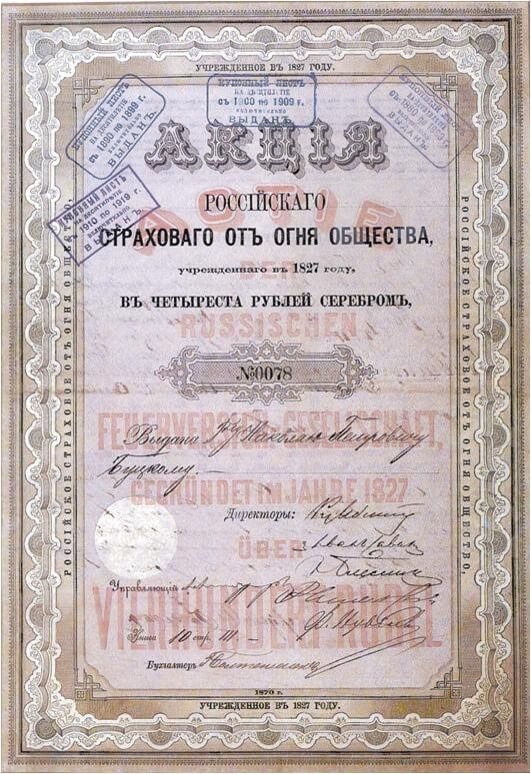

Необходимость в страховании, вообще, появилась давно. Это было связано с развитием торговых и экономических, гражданских и правовых отношений в мире. Как предприятия, так и частные лица всегда пытались сократить ущерб от различных внешних непредсказуемых явлений. Поэтому, с возникновением потребности в уменьшении влияния рисков, появлялись и специальные лица и учреждения, бравшие на себя ответственность по этим рискам за определённую плату.

В нынешнем виде, страхование представляет собой сложные общественно-производственные отношения. Это связано, прежде всего, с многочисленностью предоставляемых услуг страховыми компаниями. На данный момент предусмотрены различные виды и способы страхования. В принципе, можно застраховаться от любого риска, если этот риск носит определённую вероятность, которая определяется специальными методами. Необходимо понимать, что страхование связано не только с деятельностью предприятия, но и со всей широтой общественных отношений. Можно застраховаться не только от рисков связанных с производством (пожар, наводнение и т.д.), но и от явлений происходящих и присутствующих в обществе (кража, болезнь и т.д.). Причем одно и то же явление будет восприниматься по-разному, если оно произошло у частного лица, или на предприятии. С этим будут связано и соответствующее поведение страховой фирмы.

Страхование представляет собой не только определённую экономическую деятельность субъекта экономики, но и поведение частных лиц, предприятий в целом. На предприятие это связано с образованием специальных страховых фондов. Частные же лица могут организовывать соответствующие организации для уменьшения ущерба от различных неблагоприятных явлений (фермерские страховые общества, страховые общества автовладельцев и т.д.). Даже в повседневном быту большинство людей имеет сбережения на случай какой-нибудь непредвиденности.

С развитие новых экономических отношений, в Российской Федерации возникла необходимость у различных предприятий и субъектов экономики в обеспечении должной защиты своей деятельности. В процессе своей деятельности предприятие подвергается различным видам рисков. Они (риски) связаны: с природными явлениями, деятельностью персонала организации, деятельностью заинтересованных лиц, отношениями с государственными органами и т.д. Чтобы обезопасить и сократить возможный ущерб от этих рисков, предприятие вынуждено организовывать специальные фонды или прибегать к помощи страховых фирм и организаций.

1. Что такое страхование

Согласно статьи 2-й федерального закона от 27.11.1992г. № 4015-1 “О страховании”.

Страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых или страховых взносов (страховых премий).

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Цена реферата

Это позволяет сделать следующие выводы.

Страхование — это экономическое отношение, в котором участвуют как минимум две стороны (два лица, субъекта отношения).

Одна сторона (субъект) — это страховая организация (государственная, акционерная или частная), которую называют страховщиком. Страховщик вырабатывает условия страхования (в частности, обязуется возместить страхователю ущерб при страховом событии) и предлагает их своим клиентам — юридическим лицам (предприятиям, организациям, учреждениям) и физическим лицам (отдельным частным гражданам).

Если клиентов устраивают эти условия, то они подписывают договор страхования установленной формы и однократно или регулярно в течении согласованного периода платят страховщику страховые премии (платежи, взносы) в соответствии с договором.

Другая сторона (субъект) страхового экономического отношения — это юридические или физические (отдельные частные граждане) лица, называемые страхователями.

Статья 5 закона “О страховании”.

Страхователями признаются юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона.

При наступлении страхового случая (стихийное бедствие, падение человека с переломом и т.д.), при котором страхователю нанесен ущерб (экономический или его здоровью), страховщик в соответствии с условиями договора выплачивает страхователю компенсацию, возмещение.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Подробнее

Из анализируемых определений следует, что страховщик и страхователь регулируют страховое экономическое отношение специальным договором.

В мировой практике он получил название полис.

Полис — документ (именной или на предъявителя), удостоверяющий заключение страхового договора и содержащий обязательство страховщика выплотить страхователю при наступлении страхового события определенную условиями договора сумму денег (страховую компенсацию или возмещение).

Понятие договора страхования имеется в статье 15 закона “О страховании”.

Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или другому лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплатить страховые взносы в установленные сроки.

Договор страхования может содержать и другие условия, определяемые по соглашению сторон, и должен отвечать общим условиям действительности сделки, предусмотренным гражданским законодательством Российской Федерации.

2. Общие основы и принципы классификации по объектам страхования и роду опасностей.

Страхование проводится специализированными страховыми организациями, которые могут быть государственными и негосударственными. Сфера их деятельности может охватывать внутренний (ограниченный), внешний или смешанной страховой рынок. Тем самым страхование в условиях развитого страхового рынка осуществляется как внутри данной страны, так и за рубежом.

Это — организованная классификация страхования. Однако существо страховых отношений выражается с помощью классификации по объектам страхования и роду опасностей.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Подробнее

Страхование охватывает различные категории страхователей. Его условия отличаются по объему страховой ответственности; оно может проводиться в силу закона или на добровольных началах. Для упорядочения указанного разнообразия страховых отношений и создания единой взаимосвязанной системы и необходима классификация страхования.

Под классификацией обычно понимают иерархически подчиненную систему взаимосвязанных звеньев, что позволяет создать стройную картину единого целого с выделением его совокупных частей. Классификация страхования призвана решить ту же задачу: разделить всю совокупность страховых отношений на взаимосвязанные звенья, находящиеся между собой в иерархической подчиненности.

В основе любой классификации должны быть такие критерии, которые пронизывают все взаимосвязанные звенья. В основу классификации страхования положены три категории: различия в объектах страхования и в объеме страховой ответственности. В соответствии с этим применяются две классификации: по объектам страхования и по роду опасности. Первая классификация является всеобщей, вторая — частичной, охватывающей только имущественное страхование.

Можно дать следующее определение всеобщей классификации страхования по объектам страхования. Это иерархическая система деления страхования по отраслям, подотраслям и видам, которые являются звеньями классификации.

Все звенья классификации располагаются так, чтобы каждое последующее звено являлось частью предыдущего. За высшее звено принята — отрасль, среднее — подотрасль, низшее — вид страхования.

Все звенья классификации охватывают формы проведения страхования — обязательную и добровольную.

3. Отрасли, подотрасли, виды и формы страхования. Классификация по роду опасностей

В основе деления страхования на отрасли лежат принципиальные различия в объектах страхования. В соответствии с этим критерием всю совокупность страховых отношений можно подразделить на четыре отрасли: имущественная, страхование уровня жизни граждан, страхование ответственности и страхование предпринимательских рисков. В имущественном страховании в качестве объекта выступают материальные ценности; при страховании уровня жизни граждан — их жизнь, здоровье и трудоспособность. Если в связи с последствиями определенных событий жизненный уровень понижается, то на помощь приходит страхование. По страхованию ответственности в качестве объекта выступает обязанность страхователей выполнять договорные условия по поставкам продукции, погашению задолженности кредиторам или возмещать материальный и иной ущерб, если он был нанесен другим лицам. Когда, например, при авто аварии владелец средств транспорта нанес ущерб имуществу и здоровью другого лица, то в силу действующего гражданского законодательства о возмещении вреда он обязан оплатить соответствующие расходы пострадавшему. При страховании ответственности соответствующее возмещение вреда производит за него страховая организация. То же при страховании ответственности по погашению задолженности.

Объектами страхования предпринимательских рисков являются потенциально возможные различные потери доходов страхователя, например, ущерб от простоев оборудования, упущенная выгода по несостоявшимся или неудавшимся сделкам, риск внедрения, но вой техники и технологии.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Подробнее

Между тем деление страхования на указанные отрасли еще не позволяет выявить те конкретные страховые интересы предприятий, организаций, граждан, которые дают возможность проводить страхование. Для конкретизации этих интересов необходимо выделение из отраслей — подотрасли и виды страхования.

Имущественное страхование делиться на несколько подотраслей, в зависимости от форм собственности и категории страхователей: страхование имущества государственных предприятий, колхозов, совхозов, арендаторов, кооперативных и общественных организаций, имущество граждан.

Страхование уровня жизни граждан имеет две подотрасли: социальное страхование рабочих, служащих и колхозников и личное страхование граждан. В свою очередь, социальное и личное страхование может иметь более конкретные подотрасли. Например, по социальному страхованию: страхование пособий, страховые пенсии, страхование льгот; по личному страхованию: страхование жизни и страхование от несчастных случаев.

По страхованию ответственности подотраслями являются: страхование задолженности, и страхование на случай возмещения вреда, которое также называют страхованием гражданской ответственности.

В страховании предпринимательских рисков — две подотрасли: страхование риска прямых и косвенных потерь доходов.

К прямым потерям относятся, например, потери от простоя оборудования, к косвенным — страхование от перерывов в торговле, страхование упущенной выгоды.

Для вступления страховщика со страхователями в определенные страховые отношения страховые интересы страхователей должны получить свое выражение в потребности застраховать те или иные объекты от тех возможных опасностей, которые угрожают этим объектам.

При выяснении видов страхования происходит конкретизация страхователя, объема страховой ответственности и соответствующих тарифных ставок.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Подробнее

Видом страхования называется страхование конкретных однородных объектов в определенном объеме страховой ответственности по соответствующим тарифным ставкам.

Видами имущественного страхования являются, например, страхование строений, животных, домашнего имущества, средств транспорта и т.д. В качестве видов социального страхования выступают: страхование пенсий по возрасту, по инвалидности, по случаю потери кормильца и т.д. По личному страхованию проводятся такие виды страхования, как смешанное страхование жизни, страхование детей, страхование от несчастных случаев и другие. По страхованию ответственности — страхование непогашения кредита или другой задолженности. Виды страхования предпринимательских рисков привязаны к наличию конкретного риска в процессе производства или оказания услуг, что видно из приведенных выше вариантов данного страхования.

Страхование может проводиться в обязательной и добровольной форме.

Общество в лице государства устанавливает обязательное страхование, то есть обязательность внесения соответствующим кругом страхователей фиксированных страховых платежей, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного пострадавшего лица, но и общественные интересы. Поэтому социальное страхование, страхование строений и некоторых сельхоз. животных у граждан, страхование военнослужащих, пассажиров и некоторые другие виды страхования в нашей стране являются обязательными.

Оптимальное сочетание обязательного и добровольного страхования позволяет сформировать такую систему видов страхования, которая обеспечивает универсальный объем страховой защиты общественного производства.

Классификация имущественного страхования по роду опасностей предусматривает выделение четырех звеньев, которые не находятся между собой в иерархической связи:

1. Страхование от огня и других стихийных бедствий таких объектов, как строения, сооружения, оборудование, продукция, сырье, материалы, домашнее имущество и т.п.

2. Страхование сельскохозяйственных культур от засухи и других стихийных бедствий.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Заказать реферат

3. Страхование на случай падежа или вынужденного забоя животных

4.Страхование от аварий, угона и других опасностей средств транспорта.

Указанные звенья, которые также называют видами страхования в рамках данной классификации, отражают различия в объеме страховой ответственности при страховании соответствующих объектов. Классификация по роду опасностей применяется для разработки методов определения ущерба и страхового возмещения.

4. Принципы обязательного и добровольного страхования.

Обязательную форму страхования отличают следующие принципы:

1. Обязательное страхование устанавливается законом, согласно которому страховщик обязан застраховать соответствующие объекты, а страхователи — вносить причитающиеся страховые платежи. Закон обычно предусматривает:

— перечень подлежащих обязательному страхованию объектов;

— объем страховой ответственности;

— уровень или нормы страхового обеспечения;

— порядок установления тарифных ставок или средние размеры этих ставок с предоставлением права их дифференциации на местах;

— периодичность внесения страховых платежей;

— основные права страховщиков и страхователей.

Закон, как правило, возлагает проведение обязательного страхования на государственные органы.

2. Сплошной охват обязательным страхованием указанных в законе объектов.

Для этого страховые органы ежегодно проводят по всей стране регистрацию застрахованных объектов, начисление страховых платежей и их взимание в установленные сроки.

3. Автоматичность распространение обязательного страхования на объекты, указанные в законе. Страхователь не должен заявлять в страховой орган о появлении в хозяйстве подлежащего страхованию объекта. Данное имущество автоматически включается в сферу страхования. При очередной регистрации оно будет учтено, а страхователю предъявлены к уплате страховые взносы.

Так, например, действующее законодательство устанавливает, что строения, принадлежащие гражданам, считаются застрахованными с момента установления на постоянное место и возведения крыши.

4. Действие обязательного страхования независимо от внесения страховых платежей. В случаях, когда страхователь не уплатил причитающиеся страховые взносы, они взыскиваются в судебном порядке. В случае гибели или повреждения застрахованного имущества, не оплаченного страховыми взносами, страховое возмещение подлежит выплате с удержанием задолженности по страховым платежам. На не внесенные в срок страховые платежи начисляются пени.

5. Бессрочность обязательного страхования. Она действует в течение всего периода, пока страхователь пользуется застрахованным имуществом. Только бесхозное и ветхое имущество не подлежит страхованию. При переходе имущества к другому страхователю страхование не прекращается. Оно теряет силу только при гибели застрахованного имущества.

6. Нормирование страхового обеспечения по обязательному страхованию. В целях упрощения страховой оценки и порядка выплаты страхового возмещения устанавливаются нормы страхового обеспечения в процентах от страховой оценки или в рублях на один объект.

По обязательному личному страхованию в полной мере действуют принципы сплошного охвата, автоматичности, нормирования страхового обеспечения.

Однако оно имеет строго оговоренный срок и полностью зависит от уплаты страхового взноса (например, по обязательному страхованию пассажиров).

Добровольная форма страхования построена на соблюдении следующих принципов:

1. Добровольное страхование действует в силу закона, и на добровольных началах. Закон определяет подлежащие добровольному страхованию объекты и наиболее общие условия страхования. Конкретные условия регулируются правилами страхования, которые разрабатываются страховщиком.

2. Добровольное участие в страховании в полной мере характерно только для страхователей. Страховщик не имеет права отказываться от страхования объекта, если волеизъявление страхователя не противоречит условиям страхования. Данный принцип гарантирует заключение договора страхования по первому (даже устному) требованию страхователя.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Цена реферата

3. Выборочный охват добровольным страхованием, связанный с тем, что не все страхователи изъявляют желание в нем участвовать. Кроме того, по условиям страхования действуют ограничения для заключения договоров.

4. Добровольное страхование всегда ограниченно сроком страхования. При этом начало и окончание срока особо оговариваются в договоре, если страховой случай произошел в период страхования. Непрерывность добровольного страхования можно обеспечить только путем повторного перезаключения договоров на новый срок.

5. Добровольное страхование действует только при уплате разового или периодических страховых взносов. Вступление в силу договора добровольного страхования обусловлено уплатой разового или первого страхового взноса.

Неуплата очередного взноса по долгосрочному страхованию влечет за собой прекращение действия договора.

Страховое обеспечение по добровольному страхованию зависит от желания страхователя. По имущественному страхованию страхователь может определять размер страховой суммы в пределах страховой оценки имущества. По личному страхованию страховая сумма по договору устанавливается соглашением сторон.

Действующее в настоящее время условия всех видов страхования выработаны многолетней практикой его проведения с учетом опыта зарубежных стран. Они постоянно совершенствовались в целях более полного удовлетворения интересов страхователя. Развитие страхового рынка и конкуренции между страховщиками создают благоприятную почву для дальнейшего улучшения как существенных, так и несущественных условий страхования.

5. Основные виды страховании и их характеристики

Социальное страхование

Одним из объективных факторов развитая общества является необходимость материального обеспечения лиц, которые в силу определенных причин не участвуют в общественном труде и не могут за счет оплаты по труду поддерживать свое существование. На содержание член» общества, не обладающих физической трудоспособностью или располагающих таковой, но не имеющих возможности реализовать ее по различным причинам, направляется часть созданного валового продукта, специально обособляемая обществом для этих целей. В условиях функционирования товарно-денежных отношений эта часть общественного продукта используется посредством формирования и использования определенных денежных фондов.

Система отношений, с помощью которых формируются и расходуются фонды денежных средств для материального обеспечения указанных лиц, представляет собой социальное страхование.

Социальное страхование как система, регулируемая государством, возникает при капитализме, отражает объективные потребности и интересы его развитая.

В дальнейшем место и роль социального страхования значительно возрастают, что обусловливается увеличением количества и качества требуемых услуг, ростом их стоимости и в связи с этим расширением границ социальной деятельности государства.

В социально-политическом аспекте социальное страхование представляет собой способ реализации конституционного права граждан на материальное обеспечение в старости, в случае болезни, полной или частичной утраты трудоспособности или отсутствия таковой от рождения, потери кормильцу, безработицы. Размеры получаемых средств зависят от величины трудового стажа, заработной платы, степени утраты трудоспособности иди инвалидности, и регулируются действующим законодательством.

Организация социального страхования базируется на следующих основных принципах: всеобщность обеспечения граждан по социальному страхованию, причем в наибольшей доле за счет средств предприятий, организаций и государства, оптимальное сочетание интересов личности, трудовых коллективов и общества в целом при использовании средств социального страхования; управление последним через организации трудящихся. Социальное страхование, предполагает активную роль профессиональных союзов, других общественных организаций в формировании и использовании соответствуюших целевых фондов.

Важнейшая задача социального страхования заключается в создании необходимых условии для воспроизводства трудовых ресурсов.

Во-первых, предоставляемое из фондов социального страхования материальное обеспечение, медицинское обслуживание нетрудоспособных членов общества содействуют восстановлению трудоспособности работников и возвращению их к активной деятельности в различных отраслях и сферах народного хозяйства.

Реабилитация инвалидов, создание для них возможности заниматься общественно полезным трудом также обеспечивают занятость, снижают нагрузку на государственные источники финансирования соответствующих социальных программ. Пенсионное обеспечение строится таким образом, чтобы за счет лиц пенсионного возраста добиться относительного расширения трудовых ресурсов, плавной смены поколений трудоспособного населения, рационального его распределения по отраслям, территориям, сферам экономики.

Во-вторых, за счет средств социального страхования содержатся временно безработные лица, осуществляется их переобучение и переквалификация.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Заказать реферат

Последствия научнотехничесиой революции, развивающейся в рамках рыночной экономики, требуют постоянного увеличения денежных выплат временно безработным, расширения социальных программ по их материальной поддержке и трудоустройству. Данная область социального страхования в настоящее время выступает как важнейшее условие осуществления процесса воспроизводства трудовых ресурсов.

Вместе с тем социальное страхование — это неотъемлемая часть политики государства в социальной сфере, в которой человек существует как индивидуум и личность. Обоснованная система социального страхования — одна из предпосылок обеспечения социальной справедливости в обществе, создания и поддержания политической стабильности.

Таким образом, посредством социального страхования общество решает следующие задачи: формирует денежные фонды, из которых покрываются затраты, связанные с содержанием нетрудоспособных или лиц, не участвующих в трудовом процессе; обеспечивает необходимое количество и структуру трудовых ресурсе», а также их распределение в соответствии с объективными потребностями данного этапа развития общества; сокращает разрыв в уровне материального обеспечения неработающих и работающих членов общества; добивается выравнивания жизненного уровня различных социальных групп населения, не вовлеченного в трудовой процесс.

Медицинское страхование

Медицинское страхование является формой социальной защиты интересов населения в случае потери здоровья от любой причины. Медицинское страхование связано с компенсацией расходов граждан, обусловленных получением медицинской помощи, а также иных расходе», связанных с поддержанием здоровья. Это определяет особенность объектов страхования, в качестве которых выступают расходы по лечению застрахованного, связанные: с посещением врачей-специалистов и принятием необходимых процедур и другого лечения в амбулаторных условиях; приобретением медикаменте»; пребыванием в стационарном медицинском учреждении; получением стоматологической помощи и зубным протезированием; проведением профилактических мероприятий. До недавних пор медицинское страхование являлось составной частью государственного обязательного социального страхования, проводимого за счет средств Предприятий и учреждений. При потере здоровья застрахованные рабочие, служащие или колхозники имеют право на денежное пособие по месту работы в размере до полного заработка в зависимости от своего трудового стажа на весь период нетрудоспособности в пределах четырех месяцев. Если нетрудоспособность застрахованных продолжается свыше четырех месяц», то они переводятся на пенсию по инвалидности. Указанные пособия и пенсии позволяют застрахованным полностью или частично возмещать потери в своих семейных доходах, связанные с временней, длительной или постоянной нетрудоспособностью. Такая система медицинского страхования в составе социального страхования действует у нас в условиях бесплатного здравоохранения, то есть оказания гражданам бесплатной медицинской помощи в больницах и поликлиниках.

В тех зарубежных странах, где бесплатное оказание медицинской помощи ограничено рамками лишь определенных малоимущих слоев населения, и где широкое распространение имеет платное здравоохранение, медицинское страхование направлено на то, чтобы плата за лечение могла быть вполне доступней для большинства трудящихся. По действующему там законодательству медицинское страхование проводится, как правило, в обязательном и добровольном порядке. По обязательному страхованию работодатели отчисляют от своих доходов страховые взносы, за счет которых формируется управляемый государством страховой фонд. Некоторая часть этого фонда создается и за счет удерживаемых из зарплаты взносов самих трудящихся. Из средств указанного фонда производится возмещение определенного минимально- необходимого уровня затрат на лечение застрахованных рабочих и служащих их нетрудоспособности в связи с потерей здоровья от болезни, или по иной причине. По добровольному медицинскому страхованию, оплачиваемому за счет средств самих трудящихся, обеспечивается возмещение более высокого уровня медицинской помощи. Условиями обязательного и добровольного медицинского страхования оговаривается перечень соответствующих медицинских услуг, предоставляемых застрахованным гражданам. Таким образом, объектом медицинского страхования на Западе является не выплата нормированного денежного пособия, как у нас, а определенный норматив возмещения затрат на лечение.

В связи с тем, что в нашей стране наиболее острой сегодня является проблема подъема уровня народного здравоохранения, возникает вопрос об увеличении его бюджетного финансирования и о поиске новых, внебюджетных источников возмещения необходимых затрат на охрану здоровья граждан. Одним из таких источников может стать медицинское страхование.

Прежде всего, следует иметь ввиду, что в наших условиях всеобщего бесплатного здравоохранения, обязательное медицинское страхование может быть ни чем иным, как отраслью обязательного социального страхования. В составе фонда социального страхования за счет некоторого увеличения размеров взносов, отчисляемых предприятиями и учреждениями в этот фонд, должен формироваться автономный целевой фонд дополнительного финансирования здравоохранения. За счет средств этого фонда следует, очевидно, финансировать главным образом мероприятия, которые будут способствовать уменьшению степени страхового риска, т.е. сокращению заболеваемости, травматизма и росту эффективности лечения; научные исследования, подготовка специалистов, разработка более совершенного медицинского оборудования и новых лекарственных средств, строительство научных и лечебных учреждений.

Тем самым будет оправдан страховой метод формирования данного фонда. Однако, наше страховое законодательство принимает несколько иное направление, связанное с формированием автономных фондов медицинского страхования в обязательном и добровольном порядке. Это направление установлено Законом о медицинском страховании граждан Российской Федерации, принятым в июне 1991 г.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Заказать реферат

Проводимое в обязательной форме, медицинское страхование приобретает черты социального страхования, поскольку порядок его проведения устанавливается государственным законодательством. Для обязательного медицинского страхования характерны: уплата страхователями страховых взносов в установленных размерах и в определенные сроки; стандартный, одинаковый для всех застрахованных уровень страхового обеспечения.

Уплата страховых взносов по обязательному медицинскому страхованию может быть возложена как на предпринимателей, так и на трудящихся. Доля участия сторон зависит от конкретных экономических условий проведения такого страхования и стоимости медицинского обслуживания. Принятие Закона.

Российской Федерации «О медицинском страховании граждан в РСФСР» 28 июня 1991 г. предусматривает изменение принципов финансирования здравоохранения, используя источники, формируемые при проведении медицинского страхования.

Определены два уровня медицинского страхования — обязательный и добровольный. Фонды обязательного медицинского страхования становятся источниками развития страховой медицины, при этом страховые взносы по обязательному медицинскому страхованию уплачиваются за работающих граждан — из средств предприятий и организаций и включаются в расходы по их содержанию; за нетрудоспособных граждан, а также за работающих в бюджетных организациях — из средств бюджетов соответствующих уровней.

В основу проведения обязательного медицинского страхования положены программы обязательного медицинского обслуживания, в которых определены объемы и условия оказания медицинской и лекарственной помощи населению. В них закладывается минимально-необходимый перечень медицинских услуг, который гарантирует каждому гражданину, имеющему соответствующий страховой полис, право на пользование этими услугами. Указанный перечень охватывает оказание

Имущественное страхование

Существует множество видов имущественного страхования. Все их можно сгруппировать по следующей схеме:

1. Сельскохозяйственное:

— с/х культур

— животных

— прочего имущества с/х предприятий

2. Транспортное:

— страхование грузов

— судов

— авиационное

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Цена реферата

3. Страхование имущества юридических лиц (все, что не входит в с/х и транспортное страхование).

4. Страхование имущества физических лиц:

— страхование строений

— животных

— домашнего имущества

— транспортных средств граждан

Сейчас преобладает добровольное страхование имущества. Условия страхования определяет каждая компания самостоятельно. Размер страхового тарифа:

1. по страхованию строений колеблется от 0,1-1,0% от страховой суммы,

2. по страхованию домашнего имущества -1-5%,

3. по страхованию животных 5-20%,

4. транспортных средств 1-12%,

5. имущество предприятий 0,05-8%,

6. имущества госпредприятий 3-20%,

7. морских судов 0,4-4%,

8. авиация, грузов 0,5-5%.

Многие страховые компании дифференцируют страховые тарифы по объему страхового риска.

По факту риска пожар — 0,7%, кража — 1-2%, прорыв канализации 0,2-0,3%.

Действующее законодательство запрещает выплату страховых возмущений превышающих реальную стоимость застрахованного объекта. Т.о. не должно быть параллельно двух одинаковых договоров страхования. Страховое возмещение будет выплачено только в 1 случае (если оно превышает реальную стоимость).

Для контроля за реальностью наступления страхового случая и избежания двойного страхования необходимо предоставление первичных экземпляров о наступлении страхового случая в страховую компанию. Страховая компания имеет право на регрессивный риск виновников страхового случая.

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Цена реферата

Для стимулирования страхователей, бережно относящихся к своему имуществу, некоторые страховые компании делают скидку со страховых тарифов при повторном заключении договоров страхования, если по старым (предыдущим) договорам не было исков.

Сейчас страховые компании стремятся расширить круг объектов страхования имущества: мелких домашних животных, страхование квартир, имущества граждан, находящихся в командировке, памятники и т.д.

Страхование рисков

Страхование рисков включает:

1. производственные риски (связанные с временной остановкой производства из- за аварий, забастовок, военных действий и т.п.)

2. строительные риски — в качестве ущерба оценивается потеря доходов, появление дополнительных расходов, связанных с наступлением страхового случая (отличие от имущественного страхования)

3. коммерческие риски — связанные с возникновением убытков или сокращения прибыли страхователя из-за неблагоприятной рыночной конъюнктуры, нарушения условий договора покупателем

4. финансовые риски — риск невозврата инвестором средств, вложенных в предприятие

5. валютные риски

6. атомные риски

Основными являются первые 4 вида страхования. Все эти риски имеют ограниченный масштаб применения, т.к. они связаны с большим риском со стороны страховщика. Включается индивидуальный страховой договор, предусматривающий строгий контроль за деятельностью страхователя.

Риски банкротства, риск невыдачи кредита, риск инвестиций.

Чтобы сохранялась заинтересованность страхователя в недопущении ущерба страховщик должен оставить часть возмещаемого ущерба страхователю (70-80% страховщик, остальное — страхователь). Особенность страхования риска — страховой случай наступает, как правило, в начале срока действия страхового договора или после срока действия (например при страховании инвестиционного проекта его сначала надо реализовать, получить результат, а в это время страховщик может использовать страховые взносы).

Важно установить оптимальный срок для выявления финансовых результатов (будет убыток или нет). Страховщик заинтересован в более длительном сроке, т.к. за это время может быть покрыт убыток. Для страхователя выгоднее маленький срок: не получил прибыль в данном месяце — получает возмещение.

Личное страхование

По количеству страховых возмещений среди отраслей страхования личное страхование является самым крупным после социального. Личное страхование делится на 2 подотрасли: страхование жизни и страхование от несчастных случаев.

Основные случаи страхования жизни:

— на дожитие,

— на случай смерти (выплачивается родственникам),

— на случай смерти и потери здоровья

— смешанное страхование (риски всех вышеназванных видов страхования).

Выплата возмещений осуществляется при дожитии, смерти и потери трудоспособности.

— страхование ренты — на дожитие, по наступлении оговоренного времени компания выплачивает регулярно страховые выплаты в течение определенного времени, в т.ч. могут быть пожизненные (дополнительное пенсионное страхование).

— страхование детей (страхователь одно лицо, застрахованный — ребенок — другое лицо) на случай смерти, потери здоровья, дожития до совершеннолетия (18 л).

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Цена реферата

-свадебное страхование — страхование детей. Случай — договор бракосочетания. Сейчас этот вид — до окончания жизни.

Предприятие часть фонда оплаты труда уводили от налогообложения (в т.ч. от взносов во внебюджетные фонды) путем заключения договоров на дожитие на срок от 1 месяца.

Страхование от несчастных случаев:

— Индивидуальное страхование от несчастного случая. Может быть отдельных категорий работников, отдельных профессий. Осуществляется за счет средств страхователя, добровольное страхование. Сумма, на которую заключается договор, может быть очень большой.

— Страхование от несчастных случаев работников предприятий — коллективное страхование, осуществляется за счет средств предприятия, добровольное.

— Обязательное страхование от несчастных случаев — пассажиров ж/д транспорта и некоторых других междугородних видов транспорта, военнослужащих, работников налоговой инспекции, таможни.

— Страхование детей от несчастных случаев — возврата суммы до окончания срока договора не будет, если страховой случай не наступил.

Страхование ответственности

Особенность: страховщик страхует страхователя от имущественной ответственности перед третьим лицом, которому страхователь нанес ущерб своими действиями или бездействием. Основанием для объявление наступления страхового случая служит решение суда о взыскании суммы ущерба с застрахованного в пользу потерпевшего. Существует множество объектов страхования.

Все виды страхования ответственности можно сгруппировать следующим образом:

Нужна помощь в написании реферата?

Мы — биржа профессиональных авторов (преподавателей и доцентов вузов). Наша система гарантирует сдачу работы к сроку без плагиата. Правки вносим бесплатно.

Цена реферата

1. Страхование гражданской ответственности физических лиц — возникает на основании общих законов (типичное — страхование ответственности владельцев автотранспорта).

2. Страхование гражданской ответственности юридических лиц связано с экологическим загрязнением (непостоянным, случайным, неумышленным), риском радиоактивного заражения (во многих странах — обязательное), ответственность, связанная с взрывом.

3. Страхование профессиональной ответственности работников (на западе — ответственность врачей, медсестер, работников судебно-правовой системы, полицейских). У страхователя должен быть страховой интерес, обусловленный наличием судебной системы, которая строго наказывает за нанесение профессионального ущерба.

4. Страхование ответственности по договорам — между предприятиями — по поставкам продукции, по получению кредитов банка (заемщиком), арендатора с арендодателем и т.д.

Заключение

Страхование — представляет собой сложные общественно-производственные отношения. В России происходит становление этих отношение, как и экономики в целом. Страхование важно для экономического становления страны, оно (страхование) способствует возникновению по настоящему рыночных отношений, свободных от каких либо неблагоприятных внешних воздействий. Предприятия смогут в полной мере заниматься именно своей непосредственной деятельностью, в независимости от случайных (во многих случаях и роковых) ситуациях. Необходимо более глубоко информировать администрации предприятий и частных лиц о новых видах страховых услуг, да и о страховании в целом. Многие не знают или до конца не понимают страхование, поэтому не представляют всех полезных возможностей его.

Страхование должно занять достойное место в экономике нашей страны, наряду с наиважнейшими сферами, такими как финансы, нологооблажение, аудит, менеджмент, маркетинг и др.

Список использованных источников

1. Страхование: Учебник / Под ред. Т.А. Федоровой. – 2-е изд., перераб. И доп. – М.: Экономистъ, 2003.

2. Ахвледиани Ю.Т. Страхование. – М.: Юнити-Дана, 2006.

3. Сахирова Н.П. Страхование. – М.: ТК Велби, 2006..

4. Страхование [Текст] : учебник / А. П. Архипов [и др.]. — 3-е изд., перераб. и доп. — М. : Магистр, 2008

Скачать материал

Скачать материал

- Сейчас обучается 269 человек из 65 регионов

Описание презентации по отдельным слайдам:

-

1 слайд

Разработка урока по теме «Страхование»

По предмету «Основы финансовой грамотности» 5 класс

Учебник: Липсиц И., Вигдорчик Е. Финансовая грамотность. 5—7 классы: материалы для учащихся. — М.: ВИТА-ПРЕСС, 2019 -

2 слайд

Цель урока:

Изучить понятие «страхование», определить роль страхования в различных жизненных обстоятельствах и системе личных финансов -

3 слайд

Особые жизненные ситуации и как с ними справиться

-

4 слайд

Прочитайте текст по учебнику «Снежный мост над пропастью» стр81-89

-

5 слайд

Вопросы.

Какие особые жизненные ситуации бывают?Особая жизненная ситуация – человеку понадобится большая сумма денег:

— Рождение ребенка

Серьёзные болезни

Потеря работы

Покупка квартиры, свадьба

Платное образование -

6 слайд

Если в жизни возникает сложная финансовая ситуация , то рассчитывать на себя или государство?

Помощь государства :

— Пособия по уходу за ребенком

— Пособие по безработице

(оформляют в Службе занятости)В Башкортостане, с учетом уральского коэффициента, пособие по безработице

минимальный размер — 1725 рублей, максимальный – 9200 рублей.

Выплаты составляют не более одного года -

7 слайд

Задача стр.95 «Как поступить»

1. Представьте, что в вашей семье родился малыш. Теперь

мама не работает, а ухаживает за новорождённым. Её зарплата до рождения ребёнка составляла 30 тыс. руб. Теперь она получает пособие по уходу за ребёнком 12 тыс. р.

Какую сумму вашей семье нужно было отложить, чтобы

компенсировать потерю заработной платы за

1,5 года при рождении ребёнка (т.е. за время, которое мама будет в отпуске по уходу за ребёнком)? -

8 слайд

Решение

30000 — 12000= 18 000 (руб.) за один месяц

1,5 года = 18 месяцев

18*18000 = 324 000 (руб.)

Ответ: 324 000 рублей нужно отложить, чтобы компенсировать потерю заработной платы за то время, пока мама находится в отпуске по уходу за ребенком

324 000 -

9 слайд

Как защитить свою семью от финансовых потерь в случае болезни, потери работы и других особых жизненных

ситуаций?

Вывод: каждой семье, каждому человеку необходимо иметь сбережения. -

10 слайд

Прочитайте текст «Когда беда приходит внезапно» стр97

Жизненная ситуация в семье Озеровых -

-

12 слайд

1. Какие финансовые неприятности может принести потоп?

2. Почему бабушка смогла спасти семью от неприятной ситуации?

Бабушка приобрела страховку -

13 слайд

Страхование – защита от рисков, связанных с имущественными интересами

страхователя за вознаграждение.

Бабушка – страхователь, она

застраховала квартиру

Вознаграждение – сумма , которую заплатила бабушка за страховку страховой компании (страховщику)

Кто является страхователем

в нашем случае?

Что является вознаграждением в нашем случае? -

14 слайд

Страховщик обязуется при наступлении страхового случая выплатить страховую сумму

Страховщик – страховая компания

Страховой случай – событие , предусмотренное условиями страхового договора. (Затопило квартиру, пострадало имущество)

Кто является страховщиком и

что такое страховой случай? -

15 слайд

Страховщик обязуется при наступлении страхового случая выплатить страховую сумму

Стоимость страховки 740 рублей

Компенсация (страховая сумма) до 150 тыс. руб -

16 слайд

Что еще можно застраховать? Стр. 105

КАКИЕ ЧАСТИ ТЕЛА СТРАХУЮТ ЗВЁЗДЫ?

Бен Терпин? 25 тыс. долларов

Кен Додд ? 4 млн. фунтов стерлингов

Майкл Оуэн? 85 млн. долларов

Зинедин Зидан? 30 млн. долларов

Марлен Дитрих? 1 млн. долларов

Лучано Паваротти ? 1 млн. долларов

Майкл Джексон ? 5 млн. долларов

Николай Басков? 2 млн. долларов

Земфира ? 170 тыс. долларов

Марина Хлебникова – встреча с инопланетными существами – 1млн.долларов (20 лет) -

17 слайд

Принципы работы страховой компании

-

18 слайд

Почему страховая компания выплачивает так много? Разве это ей выгодно? стр103

Стоимость страховки 740 рублей

Компенсация (страховая сумма) до 150 тыс. руб -

19 слайд

Принцип работы страховой компании «с миру по нитке – голому рубашка» Объясните.

Стоимость страховки – взносы- «нитки»

Взносы образуют страховой фонд — «рубашку». Из фонда выплачивают страховую сумму тем, кто стал «голым» (у них произошел страховой случай)

740 рублей

740 рублей

740 рублей

740 рублей -

20 слайд

Страховые продукты (предложения)

страховой компанииПлатят один раз, (например на год)

при наступлении страхового случая получают компенсациюДлительный договор (10, 15 лет)

устанавливаются помесячные платежи, которые человек регулярно вносит и в конце срока получает определенную сумму

Рисковое страхование

Накопительное страхование

Опасность ! Инфляция! -

21 слайд

Виды страхования.

1.Страхование имущества

2.Личное страхование жизни, здоровья и трудоспособности

3. Страхование ответственности -

22 слайд

Медицинское страхование – покрытие расходов, связанных с лечением и получением медицинских услуг

( у каждого есть полис медицинского страхования)

Форма социальной защиты населения

Выплата при наступлении страхового случая

( не все болезни и услуги)

Выбор клиник, больниц, набор услуг

Обязательное

ОМС

Добровольное

ДМС -

23 слайд

Обязательное пенсионное страхование

Страховой номер индивидуального лицевого счета (СНИЛС)

В России действует система обязательного пенсионного страхования (ОПС) и пенсионное обеспечение гарантировано всем гражданам страны.

Выплата денежных средств осуществляется после наступления страхового случая, а именно:

достижение пенсионного возраста;

приобретение нетрудоспособности;

утрата кормильца. -

24 слайд

Страхование ответственности

Обязательное страхование автогражданской ответственности всех водителей ОСАГО

Гражданин Василий нанес в результате ДТП ущерб автомобилю гражданки Тамаре. Страховая компания гражданина Василия компенсирует затраты на ремонт автомобиля гражданки Тамары -

25 слайд

Страхование ответственности

Страхование ответственности – вид страхования , позволяющий компенсировать потери третьих лиц , возникших вследствие действий страхователя

Страхователь — Василий

Третье лицо — Тамара

Опасность ! Страховка может

не покрыть все расходы! -

26 слайд

Закрепление. Вопросы.

Выбери категорию.

Кто является страхователем?

Страховщтком?

Что такое страховой

случай?

Что такое «страховая

сумма» или

«компенсация»?

Какие бывают виды страхования?

Что означает страхование ответственности?

Какое страхование в нашей стране является обязательным?

Когда выгодно рисковое страхование?

Когда выгодно накопительное страхование?

Что такое ОСАГО,

СНИЛС? -

27 слайд

было интересно…

было трудно…

теперь я могу…

я научилась…

меня удивило…

мне захотелось…

Рефлексия

Краткое описание документа:

Тема: СТРАХОВАНИЕ

Место занятия в системе образования: урок по предмету «Основы финансовой грамотности» 5 класс. (рассчитано на 2 урока)

Форма занятия: урок изучения нового материала с элементами практикума.

Материалы и оборудование: учебник — Липсиц И., Вигдорчик Е. Финансовая грамотность. 5—7 классы: материалы для учащихся. — М.: ВИТА-ПРЕСС, 2019, ПК, проектор,рабочий лист.

Цель урока: формирование представления о страховании, его роли в различных жизненных обстоятельствах и системе личных финансов

Планируемые результаты:

Личностные :

осознание себя как члена семьи, общества и государства; понимание экономических проблем семьи и участие в их обсуждении; овладение начальными навыками адаптации в мире финансовых отношений, развитие навыков сотрудничества с взрослыми и сверстниками в разных игровых и реальных экономических ситуациях, понимание личной ответственности

Метапредметные:

Регулятивные: умение самостоятельно планировать пути достижения личных финансовых целей, в том числе альтернативных, осознанно выбирать наиболее эффективные способы решения финансовых задач, формирование навыков принятия решений на основе сравнительного анализа финансовых альтернатив, планирование и прогнозирование будущих доходов, планирование личного бюджета, навыков самоанализа.

Познавательные: умение определять понятия, создавать обобщения, классифицировать, выбирать основания и критерии для классификации, устанавливать причинно-следственные связи, строить логические рассуждения, умозаключения и делать выводы на примере материалов данного курса.

Коммуникативные: осуществление деловой коммуникации, формирование и развитие навыков работы с финансовой информацией, координировать и выполнять работу в условиях реального взаимодействия.

Предметные: описывать события, существенно влияющие на жизнь семьи (рождение ребёнка, форс-мажорные случаи и т. п.); определять последствия таких событий для бюджета семьи; различать обязательное и добровольное страхование; объяснять, почему существует обязательное страхование; объяснять, почему государство платит заболевшему человеку; сравнивать различные виды страхования.

План изучения материала.

- Особые жизненные ситуации и как с ними справиться.

- Страхование.

- Принципы работы страховой компании.

План проведения урока:

|

№ этапа |

Название этапа |

Деятельность обучающихся |

Деятельность учителя |

|

1. |

Мотивация к изучению темы |

Чтение текста «Снежный мост над пропастью» Формулируют и приводят в пример сложные финансовые ситуации, складывающиеся в силу разных жизненных обстоятельств. Слайд 3-4 |

Учитель предлагает сформулировать понятие «особая жизненная ситуация» и проиллюстрировать примером |

|

2. |

Актуализация знаний и определение проблемы. |

1.Формулируют аргументы и контраргументы при обсуждении и приходят к выводу о том, что помощь государства минимальна и стоит рассчитывать на себя 2. Работа в парах. Решают задачу по учебнику. слайд 6-7 |

Предлагает дискуссионный вопрос Слайд 5 Объясняет в чем состоит помощь государства, приводит размеры помощи в РБ. Подводит к мысли о создании накопленийи проблеме: где взять необходимую сумму для решения финансовых проблем. |

|

3 |

Открытие новых знаний |

1.Изучение жизненной ситуации и понимание необходимости страхования. Слайд 9-11 2. Работа с терминами. Отвечают на вопросы, разбирая формулировки из учебника. |

1.Переход от сложной финансовой ситуации к пониманию роли страхования 2. С помощью презентации и наводящих вопросов раскрывает понятия темы «страхование» Слайды 12-14 |

|

Применение знаний и умений в новой ситуации |

Учащиеся по иллюстрациям и дополнительномуматериалу учебникаобъясняют необходимость страхования знаменитостей: в зависимости от того, чем они дорожат, то изастраховал слайд 16 |

Учитель предлагает подобрать синонимичный ряд для объяснения сущности страхования |

|

|

Работа по группам.

Слайд 17-19 |

1.Учитель предлагает ученикам взять на себя роль страховой компании, чтобы понять принцип ее работы 2. С помощью презентации объясняет виды страхования, обязательное и необязательное страхование в нашей стране Слайд 20-25 |

||

|

Этап закрепления. |

Работа по группам. Группа выбирает определенную категорию, отвечают на вопросы Слайд 26 |

Учитель открывает вопросы на экране. Подводит к выводу о роли страхования в разных жизненных ситуациях |

|

|

Рефлексия. |

Оценивают свою деятельность с использованием облака «тегов» сегодня я узнал… было трудно… слайд 27 |

Предлагает проанализировать свою деятельность на уроке. |

|

|

Домашнее задание |

Какие советы по итогам сегодняшнего урока вы могли бы дать человеку, собирающемуся заключить договор страхования? |

Найдите материал к любому уроку, указав свой предмет (категорию), класс, учебник и тему:

6 177 269 материалов в базе

- Выберите категорию:

- Выберите учебник и тему

- Выберите класс:

-

Тип материала:

-

Все материалы

-

Статьи

-

Научные работы

-

Видеоуроки

-

Презентации

-

Конспекты

-

Тесты

-

Рабочие программы

-

Другие методич. материалы

-

Найти материалы

Другие материалы

- 14.05.2020

- 1608

- 61

- 14.05.2020

- 183

- 0

- 14.05.2020

- 3694

- 35

- 14.05.2020

- 311

- 1

- 14.05.2020

- 207

- 2

- 14.05.2020

- 128

- 0

- 14.05.2020

- 1123

- 21

- 14.05.2020

- 231

- 0

Вам будут интересны эти курсы:

-

Курс повышения квалификации «Подростковый возраст — важнейшая фаза становления личности»

-

Курс профессиональной переподготовки «Клиническая психология: теория и методика преподавания в образовательной организации»

-

Курс профессиональной переподготовки «Организация логистической деятельности на транспорте»

-

Курс повышения квалификации «Основы построения коммуникаций в организации»

-

Курс профессиональной переподготовки «Организация деятельности по подбору и оценке персонала (рекрутинг)»

-

Курс повышения квалификации «Экономика: инструменты контроллинга»

-

Курс профессиональной переподготовки «Организация маркетинга в туризме»

-

Курс повышения квалификации «Использование активных методов обучения в вузе в условиях реализации ФГОС»

-

Курс профессиональной переподготовки «Деятельность по хранению музейных предметов и музейных коллекций в музеях всех видов»

-

Курс профессиональной переподготовки «Методика организации, руководства и координации музейной деятельности»

-

Курс профессиональной переподготовки «Техническая диагностика и контроль технического состояния автотранспортных средств»

-

Курс профессиональной переподготовки «Теория и методика музейного дела и охраны исторических памятников»

-

Курс профессиональной переподготовки «Технический контроль и техническая подготовка сварочного процесса»

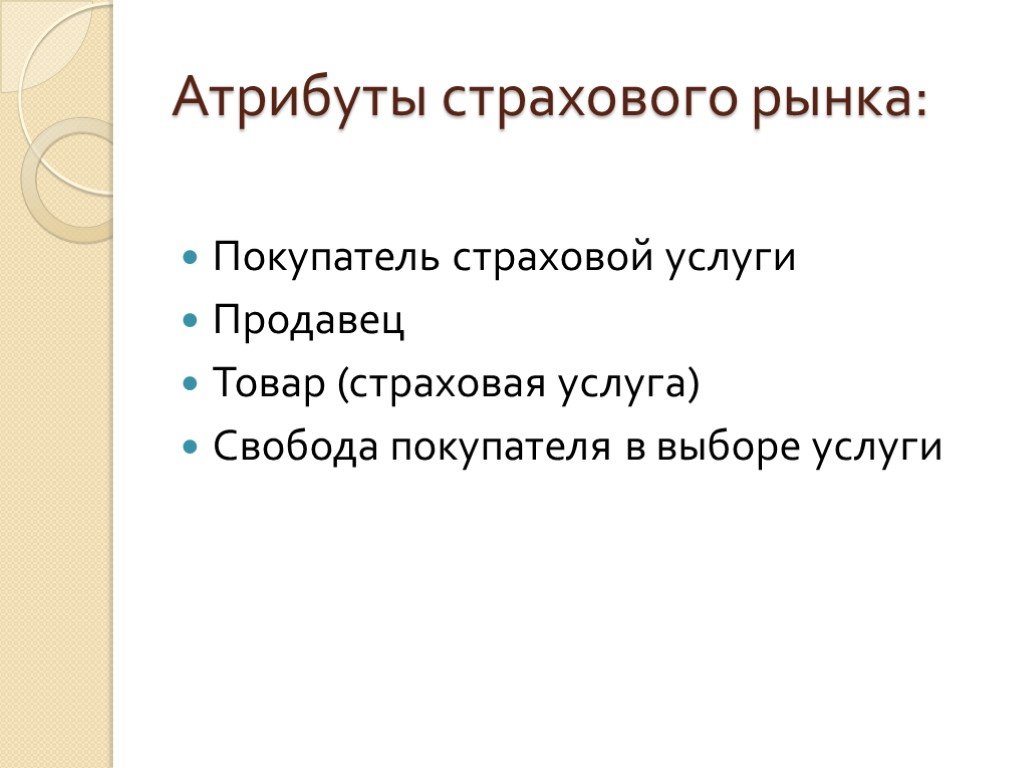

Страховая компания – это финансовый орган, предоставляющий страховые услуги физическим лицам, организациям различных форм собственности. Для того чтобы понять механизмы работы страховых компаний, необходимо рассмотреть принципы предоставления денежной компенсаций застрахованным лицам.

Что такое страхование

Страхование – это способ защиты собственных интересов, благосостояния при неблагоприятном стечении обстоятельств. Вероятность наступления таких событий сравнительно невелика, но в целом достаточно реальна. Исходя из статистических данных, определяется страховой риск, страховая сумма и тариф. Компенсация ущерба наступает лишь в случае заключения договора страхования. Источником денежных средств служат резервы и фонды страховой компании (СК).

В нашей стране правовой основой для оказания подобных услуг служат:

- Закон от 1992 года «Об организации страхового дела в Российской федерации».

- Гражданский кодекс Российской Федерации.

- Другие документы.

Итогом работы является страховой продукт, представляющий собой перечень оказанных страховых услуг. Свидетельством страхования служит страховой полис. Он служит своеобразной гарантией того, что в случае наступления определенных обстоятельств страховая компания возьмет на себя обязательство выплатить указанную сумму денег в пользу конечного бенефициария.

Что представляют собой страховые компании

Стандартная страховая компания – это обособленная организация, заключающая договоры оказания страховых услуг и их обслуживания. В нашей стране любая СК – юридическое лицо, обладающее определенным уставным капиталом и предлагающее свои услуги на основании действующего законодательства.

Обеспечение страховыми продуктами – прямая обязанность страховых компаний. Исходя из вероятного наступления событий и оценки рисков, агенты СК предлагают полисы по страхованию и гарантируют возмещение ущерба при неблагоприятном стечении обстоятельств.

Разумеется, как и любая коммерческая структура, цель компании направлена на получение прибыли. Но особый род деятельности позволяет скапливать на счетах огромные суммы денег, которыми по праву может распоряжаться страховая компания. Это финансовое великолепие может предоставляться другим коммерческим организациям на условиях кредитования. Условия таких инвестиций регулируются национальным страховым законодательством и финансовыми органами. В РФ это Министерство финансов и Центробанк.

Виды страховых компаний

Классификация страховых компаний достаточно разнообразна. К примеру, страховые компании Москвы в своих уставных документах определяют себя как предприятия, находящиеся в государственной, частной или муниципальной собственности. Различаются подобные организации и по характеру предоставляемых услуг. Есть узко специализирующиеся предприятия, сделавшие себе бизнес на оказании нескольких страховых услуг, например, автострахование.

Существуют многопрофильные СК, которые могут застраховать все и от всего. Есть перестраховочные СК и негосударственные пенсионные фонды, тоже, кстати, относящиеся к страховым организациям. Различаются СК и по зоне обслуживания, в которой они предлагают страхование. Страховой компании необходимы покупатели полисов — ведь чем больше взносов соберут агенты, тем быстрее увеличится прибыль компании. СК действуют на определенной территории, открывая филиалы и представительства. Географически такие предприятия делятся на:

- локальные – предлагают полисы страхования в отдельной области или районе;

- региональные – имеют представительства в нескольких областях, автономных центрах;

- национальные – действуют на всей территории страны;

- международные – имеют представительства или филиалы в других государствах.

Рейтинги страховых компаний

Регулярно в средствах массовой информации появляются сообщения о том, какое место в рейтингах надежности или популярности занимает та или иная страховая компания. Это обилие информации по идее должно привлекать внимание потенциальных держателей полисов и стимулировать их на приобретение страховых услуг именно в этой компании. С этой точки зрения можно рассмотреть привлекательность нескольких страховых компаний, предлагающих свои услуги в столице и за ее пределами. Что же пишут о себе страховщики? Какие собственные достижения они выдвигают на передний план? Для анализа пройдемся по сайтам страховых компаний, а за точки отсчета можно взять две наиболее показательные величины – объем страховых сборов – то есть сумма платежей, внесенных за полисы страхования, и сумму страховых выплат, которые компания реализовала в 2015 году.

«РЕСО-гарантия»

Компания «РЕСО-Гарантия» позиционирует себя как один из крупнейших игроков страхового рынка России. В настоящее время она является победителем общенационального конкурса «Народная марка/Марка №1 в России», многократным лауреатом премии «Золотая Саламандра», лауреатом национальной премии «Финансовый Олимп», победителем в номинациях «Страховщик ДМС» и «Автострахование».

Кроме этого, «РЕСО-гарантия» заняла третье место за прошлый год по сбору страховых премий — 276 млрд рублей. Выплаты составили 124,2 млрд – то есть почти половину собранных средств компания отдала застрахованным лицам.

СК «МАКС»

Компания создана в далеком 1991 году. Приоритетными для себя называет автострахование; КАСКО и ОСАГО, добровольное медстрахование и страхование имущества. В списке достижений – высокий показатель надежности от национального рейтингового агентства «Эксперт РА». За прошлый 2015 год страховая компания «МАКС» собрала более 37,2 млрд рублей, а выплаты составили почти 92 %.

«СОГАЗ»

Страховая компания с таким именем может по праву считаться национальной – ее филиалы имеются в каждом регионе нашей страны. Анализ отчета о финансовой деятельности указывает, что в 2015 году объем страховой премии составил около 78 млрд рублей. Объем выплат в результате наступления страховых случаев – 27,3 млрд рублей.

«Согласие»

Страховая компания с таким названием работает на рынке страховых услуг более 22 лет. Активно сотрудничает со СМИ, имеет развернутую сеть собственных представительств, реализовывает свои услуги и через посредников. По итогам 2015 года компания получила 56 млрд рублей страховых взносов, а выплатила 46,5 млрд рублей.

Для потенциальных клиентов высокие цифры страховых сборов говорят о надежности СК, ее финансовой устойчивости. А цифры выплат служат определением для готовности СК идти навстречу своим клиентам. Другой вопрос – насколько эти показатели правдивы. Для определения надежности страховой организации нелишним будет заглянуть в ее отчеты, согласно требованиям Минфина, такая информация заверяется руководством СК, в дальнейшем она должна быть доступна на сайтах данной страховой компании. Финансовые отчеты покажут надежность и функциональность выделенных страховщиков. Интересен также анализ отзывов по страховщикам, хотя этим данным стоит верить меньше — часть положительных отзывов просто проплачена, а часть отрицательных может быть написана гражданами, которым не удалось получить выплату по объективным причинам. Анализ этой информации может дать интересную оценку тенденциям развития выделенных СК и всего страхового рынка России в целом.

Обновлено: 23.03.2023

В разделе собраны бесплатные рефераты, посвященные основным понятиям и частным случаям страхования жизни, имущества, недвижимости, ценностей. Из базы можно бесплатно скачать рефераты об услугах, брокерах, агентах, рынке, менеджменте, фондах страхования и т. д.

Рефераты о страховании помогут подготовиться к семинарам и докладам. Информация касается имущества, грузов, транспорта, туризма, медицины и других сфер.

Каталог готовых рефератов

Выберите предмет

- Четко определите цель работы в рамках заданной темы.

- Исходя из цели, определите в общих чертах содержание будущего реферата, составив предварительный план.

- Составьте список литературы или других источников, соответствующих теме реферата.

- Изучая литературу (другие источники), отмечайте все, что войдет в работу.

- Составьте окончательный подробный план, указывая для каждого пункта источник, из которого будет взят материал.

- Во вступлении реферата раскройте значимость его темы, укажите цель реферата.

- Раскройте все пункты плана, используя конкретные факты, примеры, цитаты из первоисточников.

- Сделайте промежуточные выводы по каждой смысловой части работы.

- Выразите собственное аргументированное мнение по теме реферата (факультативный пункт).

- В подстрочных сносках укажите источники цитат, фактов.

- Сделайте обобщающий вывод.

- Перечитайте реферат, проверьте логичность деления текста на абзацы; если нужно, удалите повторы информации; убедитесь в том, что тема раскрыта, а цель работы достигнута.

- Обзорный реферат (или сводный) – это обобщающая характеристика нескольких первоисточников, касающихся определенной темы.

- Реферат-экстракт – составляется из наиболее важных в смысловом отношении фраз, взятых из анализируемого текста. Отобранные и в случае необходимости отредактированные предложения должны точно передавать общее содержание первоисточника. Чаще всего используется в информационных службах и библиотеках при составлении каталогов.

Любое использование материалов сайта допускается исключительно с согласия редакции при установке активной ссылки на первоисточник. Информация, представленная на сайте, получена из открытых и общедоступных материалов. Ее достоверность подлежит проверке у первоисточника. Редакция не несет ответственности за какие-либо действия, либо за возможный ущерб (как материальный, так и моральный), полученный в результате прочтения материалов. Пользователь сайта принимает решения самостоятельно и несет за них полную ответственность.

Одним из наиболее распространенных способов защиты личных интересов, имущества, жизни и здоровья человека является оформление договора страхования. Основополагающий результат деятельности, которым должна отличаться надежная страховая компания это своевременность и полнота выплат по страховым случаям. Именно надежные организации занимают значительную долю рынка и популярны среди страхователей.

Что такое страховая компания

Страховая компания – это организация, которая создается в соответствии с действующим законодательством РФ и специализируется на предоставлении услуг по страхованию от различных рисков, а также имеет право проводить операции на финансовом рынке государства. Страховая компания может обслуживать юридических и физических лиц, заключая с ними договоры и осуществляя их дальнейшее сопровождение.

Законодательная база

С точки зрения действующего законодательства, страховой рынок России имеет трехступенчатое регулирование:

- К первой ступени относится Конституция РФ, Гражданский кодекс и ряд федеральных законов, формирующий базу для деятельности страховщиков в стране.

- Вторая ступень – специальные законодательные акты, раскрывающие суть страхового дела и регламентирующие отдельные составляющие страхования в государстве.

- Нормативные акты, принимаемые министерствами и ведомственными учреждениями, определяющие внутренние положения страховых компаний, требования к формированию и заполнению договоров и заявлений, а также сдачи отчетности страховщиков.

Говоря о базовом страховом законодательстве, можно выделить:

Важно! В соответствии с действующим законодательством учредителями страховщика могут быть физические либо юридические лица как резиденты, так и нерезиденты РФ.

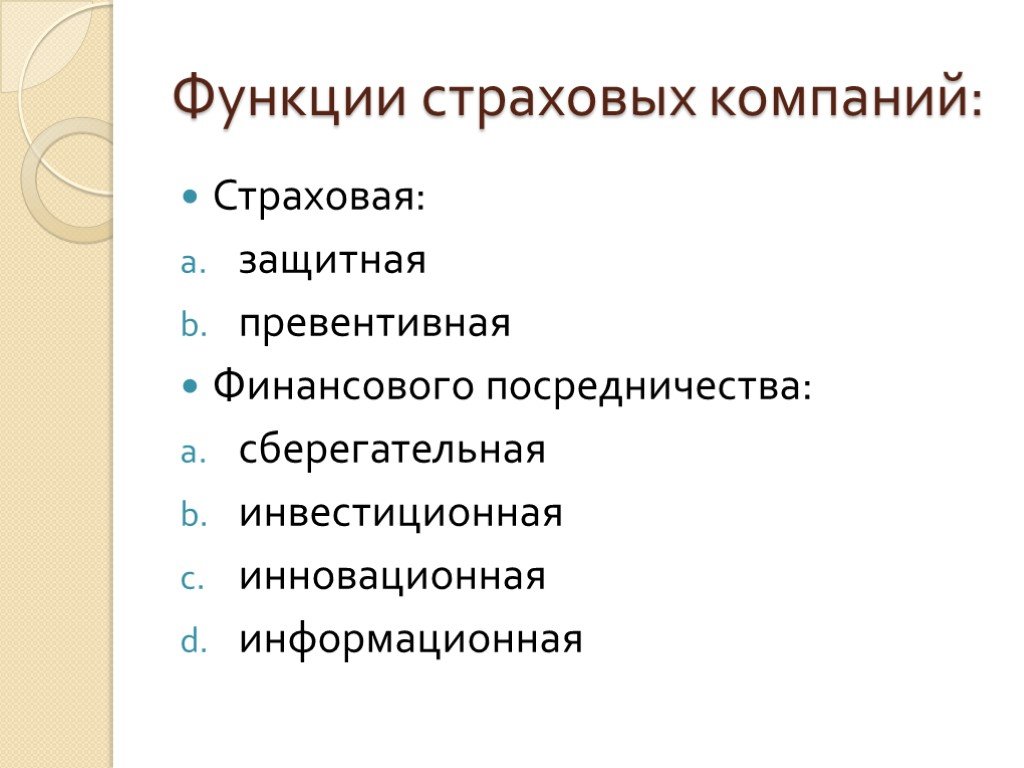

Цели и функции страховых компаний

Основная цель деятельности страховой компании – это защита юридических лиц и граждан от возможных негативных влияний различных факторов, опасностей и т.д.

Рынок страхования выполняет следующие функции:

- Рисковая – за определенную плату страхователь передает свои риски, которые могут случиться в результате наступления определенных событий, страховщику.

- Создание резервов – благодаря накоплению взносов страхователей происходит формирование резервов, с помощью которых страховщик в дальнейшем исполняет свои обязательства.

- Сберегательная – страховка является альтернативой банковскому депозиту, поскольку выплата по ней происходит с учетом инвестиционного дохода.

- Инвестиционная – страховщик имеет возможность размещать накопленные средства на депозите либо приобретать ценные бумаги предприятий и организаций.

- Контрольная – благодаря системе внутреннего контроля страховщики могут быть уверены, что аккумулированные средства будут использованы по нецелевому назначению.

- Социальная – благодаря выплате возмещения страховщики оказывают материальную помощь страхователю в случае наступления сложных жизненных обстоятельств.

Виды страховых компаний

Страховые компании классифицируют по следующим параметрам:

- В зависимости от формы собственности (частная, государственная, совместная).

- Исходя из размера капитала (мелкая, средняя, крупная).

- В зависимости от региона действия (международная, национальная, региональная).

- Исходя из направления деятельности (универсальная либо специализированная).

ТОП-10 СК в России

Рейтингование страховых компаний проводится на основании оценок экспертов и отзывов клиентов, а также результатов финансовой деятельности за отчетный период. Благодаря рейтингу можно судить о надежности и стабильности страховой компании, ее обеспеченности уставным капиталом, а также способности проводить выплаты по наступившим страховым событиям.

Рейтинг страховщиков составляется Центральным Банком РФ, который является регулятором их деятельности. Кроме того, существует ряд рейтинговых агентств, аккредитованных со стороны Министерства Финансов, которые выполняют построение рейтинговых страховых компаний.

Ингосстрах

Среди приоритетных направлений деятельности можно выделить:

- Автострахование (занимает 1-е место по количеству страховок КАСКО и 3-е по количеству оформленного ОСАГО на территории РФ).

- Страхование имущества.

- Добровольное мед.страхование.

Росгосстрах

Образовалась в 1992 году. В компании можно оформить такие продукты:

- автостраховка;

- имущество;

- медицинское страхование;

- защита от несчастных случаев и заболеваний.

Была выведена на страховой рынок в 2000 году. Капитал компании превышает 5,5 миллиарда рублей, а сумма страховых сборов составляет 81 млрд руб. Филиалы компании находятся более чем в 90 городах России. Компания осуществляет такие виды страхования:

- имущественное;

- личное;

- гражданской ответственности;

- жизни и здоровья военнослужащих;

- перестрахование.

Имеет наивысший рейтинг ruAAA.

Сбербанк

Дочерняя компания крупнейшего российского банка Сбербанк России. Образована в 2005 году, наибольшую долю среди оформленных продуктов занимает страхование жизни, а также защита от несчастных случаев. Чистая прибыль компании превышает 13 миллиардов рублей.

АльфаСтрахование

- Автострахование.

- Имущественное.

- Медицинское и защита от несчастных случаев.

- Защита от финансовых рисков и потерь.

Согаз

Создана в 1993 году, является одним из крупнейших представителей страхового бизнеса. Предлагает широкий спектр страховых продуктов, среди которых можно выделить страхование военнослужащих РФ, а также средств авиатранспорта.

Сеть подразделений и филиалов по территории РФ превышает 1000 офисов. В страховой группе трудоустроены свыше 12 миллионов сотрудников. Размер прибыли в 2018 году превышает 30 миллиардов рублей.

Согласие

Страховой дом ВСК был открыт 11 февраля 1992 года, предоставляет более 100 видов страховых услуг. К основным направлениям деятельности страховщика можно отнести:

- услуги автострахования и имущества;

- медицинское страхование, а также защита от несчастных случаев;

- ответственность за невыполнение обязательств.

Уставный капитал компании превышает 3 миллиарда рублей, а прибыль по итогам 2018 года составила 5 млрд руб.

Ренессанс

- страхование авто;

- медицинское страхование;

- защита путешественников;

- страховка юридических лиц.

Страховщик входит в 10-ку лучших компаний по финансовым показателям деятельности.

Важно! Рейтинг страховщиков не является показателем, который обязательно нужно учитывать при выборе страховщика. Высокий рейтинг означает лишь стабильность работы компании в кратко- и среднесрочной перспективе.

Выводы

Видно, что страховые компании являются важными участниками финансового рынка. Подбирая надежного страховщика, клиент должен ориентироваться на:

- Рейтинг надежности, основанный как на экспертных оценках, так и на реальных отзывах клиентов.

- Финансовые результаты, которые публикуются по итогам отчетного периода.

- Пакет продуктов, предлагаемых страховщиком. Чем он больше, тем выше стабильность компании и ее положение на рынке страхования.

Если наша статья оказалась полезной ставьте лайк и делайте репост!

В случае если у вас остались вопросы, вы можете обратиться к нашему эксперту с помощью окошка онлайн-чата внизу страницы.

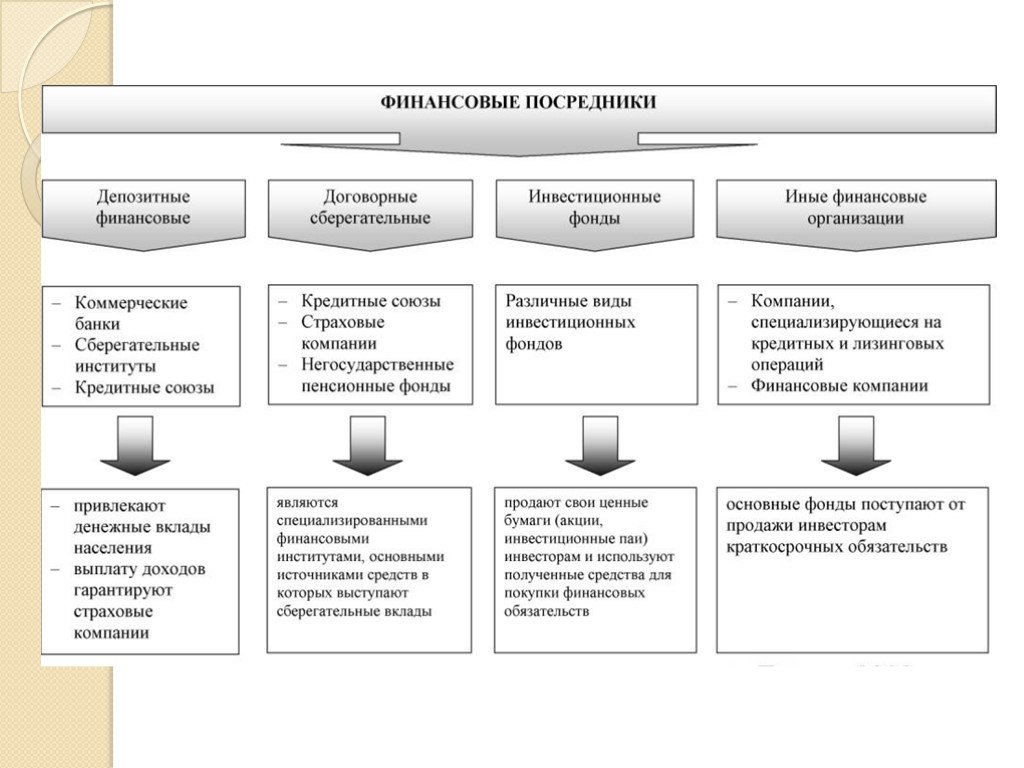

Страховые организации — это финансовые посредники, которые специализируются на предоставлении страховых услуг. Их деятельность состоит в формировании на основании договоров с юридическими и физическими лицами (через продажу страховых полисов) специальных денежных фондов, из которых осуществляются выплаты страхователям денежных средств в обусловленных размерах в случае наступления определенных событий (страховых случаев).

Т. к. страховые компании привлекают денежные средства на основании договора с кредитором (либо же инвестором), мы относим их к категории договорных финансовых посредников.

Спрос на страховые услуги предопределяется тем, что у экономических субъектов (юридических и физических лиц) постоянно существует угроза наступления каких-то неблагоприятных, а то и катастрофических событий, которые приводят к значительным финансовым потерям (смерть, болезнь или увольнение с работы члена семьи, работа которого была основным источником дохода; гибель имущества от пожара; авария автомобиля и т.п.). Покрыть эти потери из текущих доходов практически невозможно, накапливать для этого средства через депозитные счета тоже очень тяжело. Страхование является наиболее выгодным возмещением таких потерь, поскольку сумма его может быть больше страховых взносов.

С развитием и усложнением техники, технологии, ухудшением экологической ситуации вероятность наступления таких событий возрастает. Поэтому страховой бизнес в странах с развитыми рыночными экономиками успешно развивается, создавая банкам мощную конкуренцию в борьбе за сбережение средств.

Страховые компании условно делятся на (компании страхования жизни и компании страхования имущества и от несчастных случаев). Методы работы в них одинаковые: продавая страховые полисы, они мобилизуют определенные суммы средств, которые размещают в доходные активы. Из доходов от этих активов они покрывают свои операционные затраты, получают прибыли. Из мобилизованных средства эти компании создают резервы для выплаты возмещений при наступлении страховых случаев. Отличие между ними состоит в способах размещения мобилизованных средств в доходные активы.

Компании страхования жизни имеют возможность довольно точно определить коэффициент смертности населения и спрогнозировать на этом основании распределение своих выплат по страховым полисам во времени. Это дает им возможность преобладающую часть своих резервов размещать в долгосрочные, наиболее доходные активы — облигации и акции корпораций, заставные, долгосрочные депозиты и т.п.

Компании страхования имущества и от несчастных случаев страхуют от случаев, наступление которых значительно менее прогнозируемое, чем смертность населения. Поэтому они не могут размещать свои резервы в такие же активы, как компании страхования жизни, а вынуждены ограничиваться преимущественно краткосрочными ценными бумагами (государственными, муниципальными) и только частично инвестировать в долгосрочные облигации или акции.

Страховые компании в развитых странах мобилизуют огромные финансовые ресурсы и являются главными поставщиками долгосрочных капиталов на денежном рынке. Кроме долгосрочных ценных бумаг, они могут вкладывать свои ресурсы в ипотечные займы, в долгосрочные займы под залог недвижимости и т.п.

Страховой бизнес в Украине сначала тоже развивался довольно интенсивно. Количество страховых компаний в середине 90-х годов даже превышала количество коммерческих банков. Тем не менее страховые компании столкнулись с той же трудностью, что и банки. Экономический кризис резко сократил спрос на страховые услуги, а хроническая инфляция, слабость банковской системы, неразвитость рынка ценных бумаг создают большие трудности сохранения мобилизованных средств и размещения их в доходные активы. Поэтому в последние годы страховые компании начали свертывать свой бизнес, а количество их заметно сокращается.

Страховые компании — это финансовые посредники, которые специализируются на предоставлении страховых услуг. Их деятельность состоит в формировании на основании договоров с юридическими и физическими лицами (через продажу страховых полисов) специальных денежных фондов, из которых осуществляются выплаты страхователям денежных средств в обусловленных размерах в случае наступления определенных событий (страховых случаев).

Т. к. страховые компании привлекают денежные средства на основании договора с кредитором (либо же инвестором), мы относим их к категории договорных финансовых посредников.