Какие акции были самыми доходными для инвесторов в 2022 году? Итоги завершившегося года — в обзоре «РБК Инвестиций»

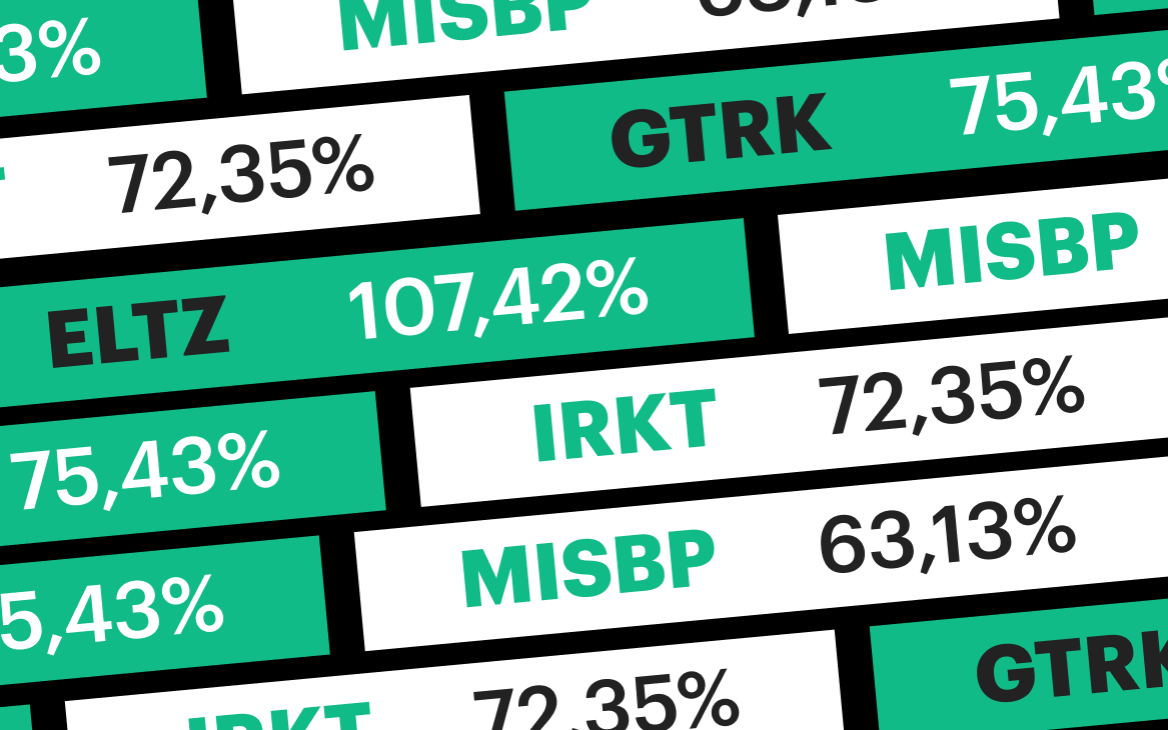

«Электроцинк»

ELTZ

+0,7%

Лензолото

LNZL

+0,7%

Globaltruck

GTRK

+2,43%

Иркут

IRKT

-0,98%

«ТНС энерго Марий Эл»

MISBP

+1,76%

Ашинский метзавод

AMEZ

-7,05%

Группа Позитив

POSI

+0,08%

ТНС энерго Воронеж

VRSBP

-0,24%

«Акрон»

AKRN

+0,31%

Росбанк

ROSB

-1,57%

Лучшие российские акции по полной доходности

«РБК

Инвестиции

» определили топ-10 самых доходных российских акций по итогам 2022 года. Учитывался как рост котировок

ценных бумаг

, так и

дивиденды

, которые были выплачены в течение года. Доходность каждой акции считалась как сумма процентного изменения цены акций за год и дивидендной доходности. Дивидендная доходность, в свою очередь, определялась как процентное отношение всех выплаченных в течение года дивидендов по акциям к цене акции на конец 2021 года.

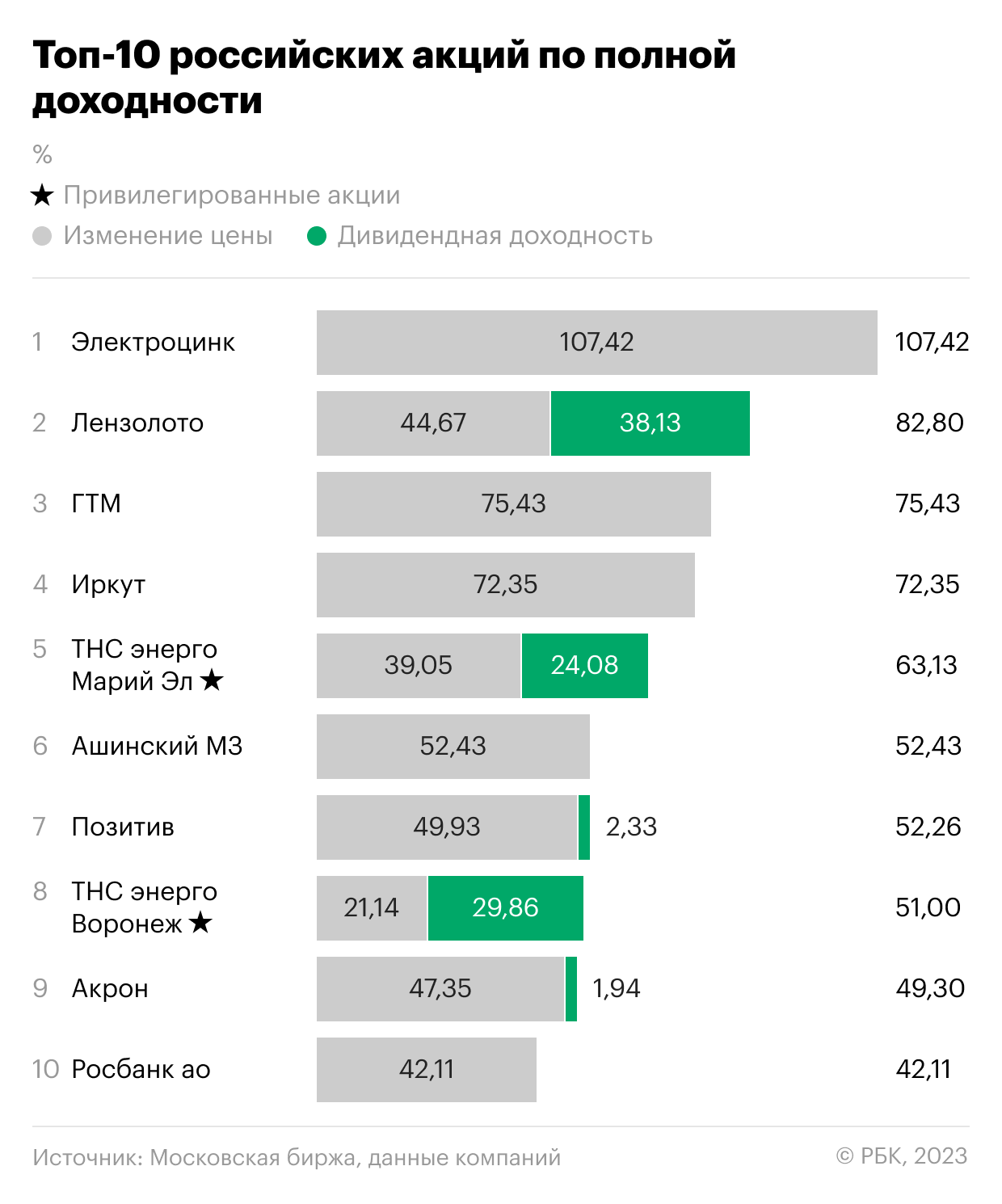

2022 год был для фондового рынка России не самым удачным. По его итогам индекс полной доходности Московской биржи снизился на 37,26%, с 7250,04 до 4548,82 пункта. Тем не менее средняя полная доходность десяти лучших российских акций 2022 года составила 64,82%. При этом разброс доходности топ-10 был большой — от 42,11% у акций Росбанка до 107,42% у акций «Электроцинка».

Десять российских акций с наибольшей полной доходностью за 2022 год

Доходность половины акций топ-10 была обеспечена только за счет роста котировок. Акционеры «Электроцинка», ГТМ, «Иркута», Ашинского металлургического завода и Росбанка в течение 2022 года не получали дивидендов. Но при этом рост котировок этих бумаг обеспечил инвесторам неплохую доходность.

С другой стороны, для держателей привилегированных акций «ТНС энерго Воронеж» больше половины доходности было обеспечено дивидендами. Если бы инвестор купил эти акции в конце 2021 года, то доходность от выплаты дивидендов для него составила бы 29,86%, в то время как годовой рост котировок достиг только 21,14% (итого полная доходность 51%).

Также значительная доля дивидендной доходности отмечена в акциях «Лензолота» (из 82,8% полной доходности 38,13 п.п. обеспечено дивдоходностью) и в привилегированных акциях «ТНС энерго Марий Эл» (из 63,13% полной доходности дивидендами обеспечено 24,08 п.п.).

Секторальный состав списка топ-10 лучших акций не дает возможности выявить какую-либо отраслевую специфику. Среди лучших российских бумаг 2022 года — акции одного банка (Росбанк), одного производителя удобрений («Акрон»), одной IT-компании («Позитив»), одной авиастроительной корпорации («Иркут»), одной транспортно-логистической компании (ГТМ) и двух энергокомпаний («ТНС энерго Воронеж» и «ТНС энерго Марий Эл»). В топ-10 есть три представителя металлургической отрасли. И, пожалуй, можно было бы говорить о ее преобладании, но два металлурга из трех — «Электроцинк» и «Лензолото» — уже практически не занимаются производственной деятельностью.

Лидеры роста

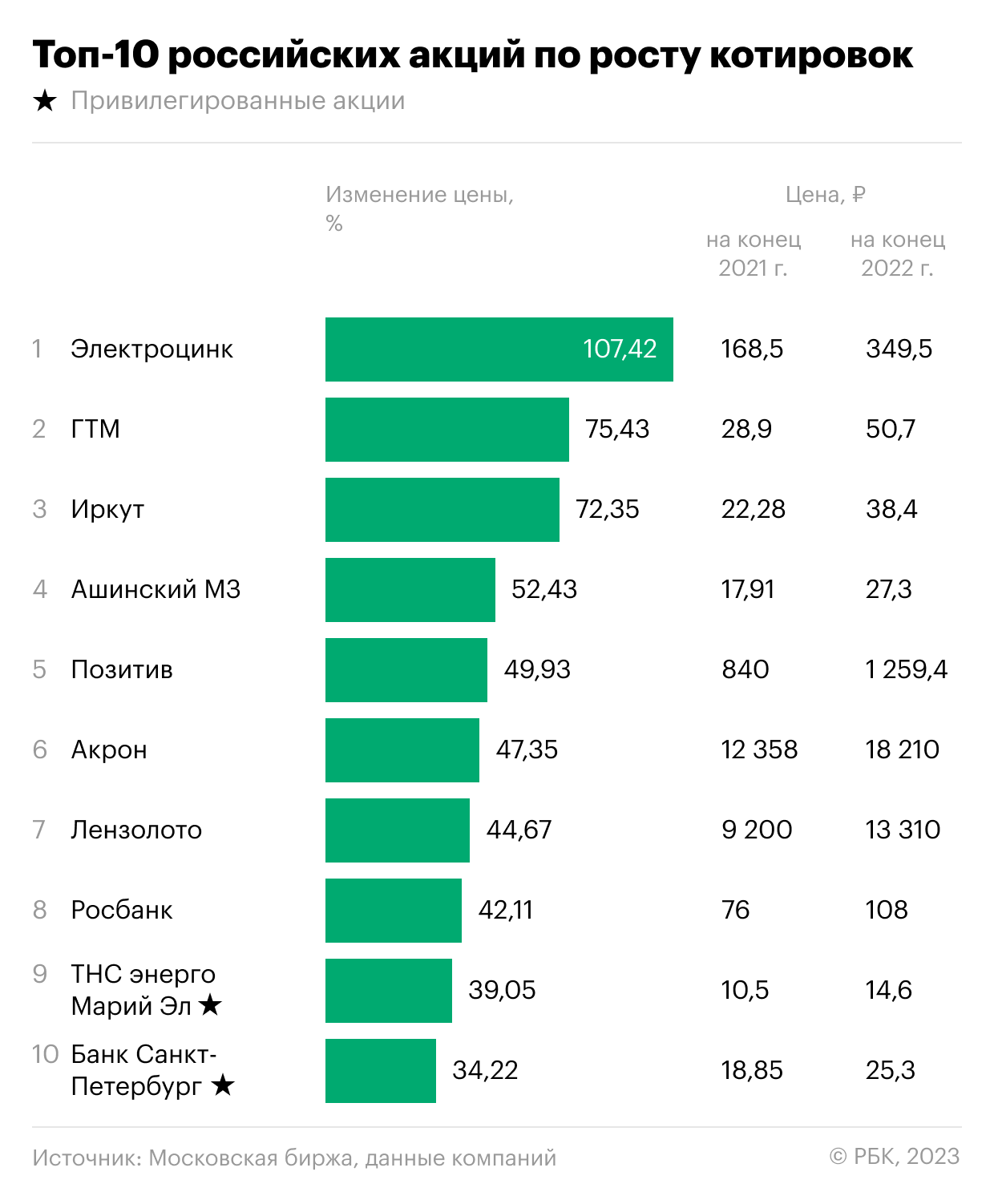

Несмотря на то что у нескольких бумаг полная доходность в значительной степени обеспечена за счет дивидендов, списки десяти самых доходных и самых подорожавших акций 2022 года совпадают на 90%.

Десять российских акций с наибольшим ростом котировок за 2022 год

В топ-10 акций с наибольшим ростом котировок за 2022 год также вошли привилегированные акции банка «Санкт-Петербург». А не попали в этот список из топа самых доходных акций бумаги «ТНС энерго Воронеж».

За 2022 год индекс Мосбиржи потерял 43,12%, снизившись с 3787,26 до 2154,12 пункта. Средний рост топ-10 самых подорожавших за год российских акций составил 56,5% с разбросом от 34,22% у привилегированных акций банка «Санкт-Петербург» до 107,42% у «Электроцинка».

Эксперты отмечают у каждой акции собственные причины роста, связывая их с новыми экономическими реалиями, которые проявились в 2022 году в условиях введения экономических санкций в отношении российских организаций.

Главный аналитик ПСБ Алексей Головинов, отмечая рост котировок «Иркута», связывает его с востребованностью продукции авиастроительной корпорации в условиях отказа Airbus и Boeing поставлять свои самолеты в Россию. Корпорация «Иркут» — производитель самолетов для гражданской авиации «Сухой суперджет» и МС-21.

Аналитик отмечает изменившуюся экономическую среду как драйвер роста и для других бумаг из списка. Так, рост котировок «Акрона» Головинов объясняет высокими ценами на минеральные удобрения и отсутствием прямых санкций к компании. Подорожание акций банка «Санкт-Петербург» аналитик связывает с тем, что банк избежал прямых санкций, что позволило ему выплатить дивиденды и запустить программу байбэка.

Эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Пучкарев также отмечает изменяющиеся условия как значительный фактор роста. Поясняя рост акций группы «Позитив», аналитик в качестве причины называет сложившуюся позитивную конъюнктуру. «Многие зарубежные игроки рынка кибербезопасности приняли решение покинуть Россию, тем самым освободив нишу для компании» — говорит Пучкарев.

Рост многих акций вызван корпоративными событиями. Например, рост акций «Лензолота», как отмечает Дмитрий Пучкарев, связан с выплатой крупных дивидендов. «При этом перспектив дальнейшего роста цены акций не видим, а в перспективе «Лензолото» может быть ликвидировано» — говорит аналитик.

По словам Дмитрия Пучкарева, движения в других бумагах во многом спекулятивны, они особенно участились к концу года. Аналитик отметил, что из-за снизившейся

ликвидности

масштабные движения могут вызывать даже участники рынка с небольшим капиталом.

Так, например, лидером роста стали акции владикавказского завода «Электроцинк», хотя с 2020 года он законсервирован, а территория завода передана муниципалитету.

Лидеры дивидендной доходности

Мы также определили топ-10 акций с наибольшей дивидендной доходностью выплат в 2022 году.

Десять российских акций с наибольшей дивидендной доходностью в 2022 году

Дивиденды не стали долгосрочным драйвером роста в прошлом году. Только три бумаги из списка десяти акций с наибольшей дивидендной доходностью вошли в топ-10 самых доходных акций. Это обыкновенные акции «Лензолота» и привилегированные акции «ТНС энерго Воронеж» и «ТНС энерго Марий Эл».

Кроме этих бумаг, обыкновенные акции банка «Санкт-Петербург» к неплохой дивидендной доходности в 14,49% прибавили годовой рост в 22,72%.

Рост котировок «ФосАгро» и обыкновенных акций «ТНС энерго Марий Эл» оказался существенно ниже их дивидендной доходности — 8,99% и 8,22% роста при 18,73% и 17,32% дивидендной доходности соответственно.

У таких лидеров по дивдоходности, как привилегированные акции «Центрального телеграфа» и обыкновенные акции «Газпром нефти», ОГК-2 и «Газпрома», дивидендная доходность была в значительной степени нивелирована годовым снижением котировок. При этом падение котировок «Газпрома» по итогам года на 52,52% перечеркнуло эффективность дивидендной доходности, составившей 14,9%.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Всем привет! Давненько мы не общались по поводу реальных инвестиций в ценные бумаги. Поэтому, сегодня я хотел бы поговорить про акции, которые всегда растут в цене. Конечно, это вовсе не значит, что нет никаких рисков. Поэтому речь идет о тех акциях, которые всегда в плюсе на протяжении долгих лет и по се день.

Содержание

- Акции российских компаний

- Норильский никель (GMKN)

- Новолипецкий металлокомбинат (NLMK)

- Head Hunter Group (HHRUDR)

- Yandex (YNDX)

- Акции зарубежных компаний

- Microsoft (MSFT)

- Visa (V)

- Johnson and Johnson (JNJ)

- Mastercard (MA)

- Berkshire Hathaway Inc Class A (BRKa)

- PayPal (PYPL)

- ETF (БПИФ)

- FXIT

- FXUS

- FXMM

- S&P500

- Предостережения

Акции российских компаний

Начнем, пожалуй, с акций российских компаний. Правда, к сожалению, их не очень много. В основном курс штормит, и наиболее ровной идущей вверх статистики нет. Тем не менее, я покажу те акции, которые в целом все равно растут, несмотря на периодические падения. Вырасти в 10 раз эти акции конечно же не успели, но все впереди.

Норильский никель (GMKN)

Начнем мы конечно же с компании «Норильский никель». Если 8 лет назад одна акция компании стоила в районе 6000 рублей, то сегодня ценник перевалил за 25000 рублей. И если посмотреть на график с 2013 года, то можно увидеть стабильный рост акций. Было, конечно, пара просадок, но все довольно быстро восстановилось и пошло вверх. Помнится мне, когда я покупал свою первую акцию Норникеля, она мне обошлась в районе 16000 рублей. И за последние 2 года она сильно подлетела.

Также, не стоит забывать про дивиденды, которые компания выплачивает раз в год.

Новолипецкий металлокомбинат (NLMK)

Конечно, рост у акций Новолипецкого комбината был не такой стабильный, как у Норникеля, но все равно, за последние 8 лет акции сильно выросли в цене. И если тогда они стоили в районе 60 рублей за штуку, то сегодня их ценник в районе 258 рублей также за один экземпляр. Особенно резкий скачок произошел в марте 2020, причем акции сильно росли в цене без какой-либо просадки.

Head Hunter Group (HHRUDR)

Head Hunter является одной из крупнейших российских компаний по поиску персонала. Конечно, рано говорить о постоянном уверенном росте, так как компания запустила акции на биржу всего около года назад. Но тем не менее, компания за этот год показала довольно приличный результат прыгнув с цены 1800 рублей до 3180 рублей за одну акцию. Посмотрим как дела пойдут дальше.

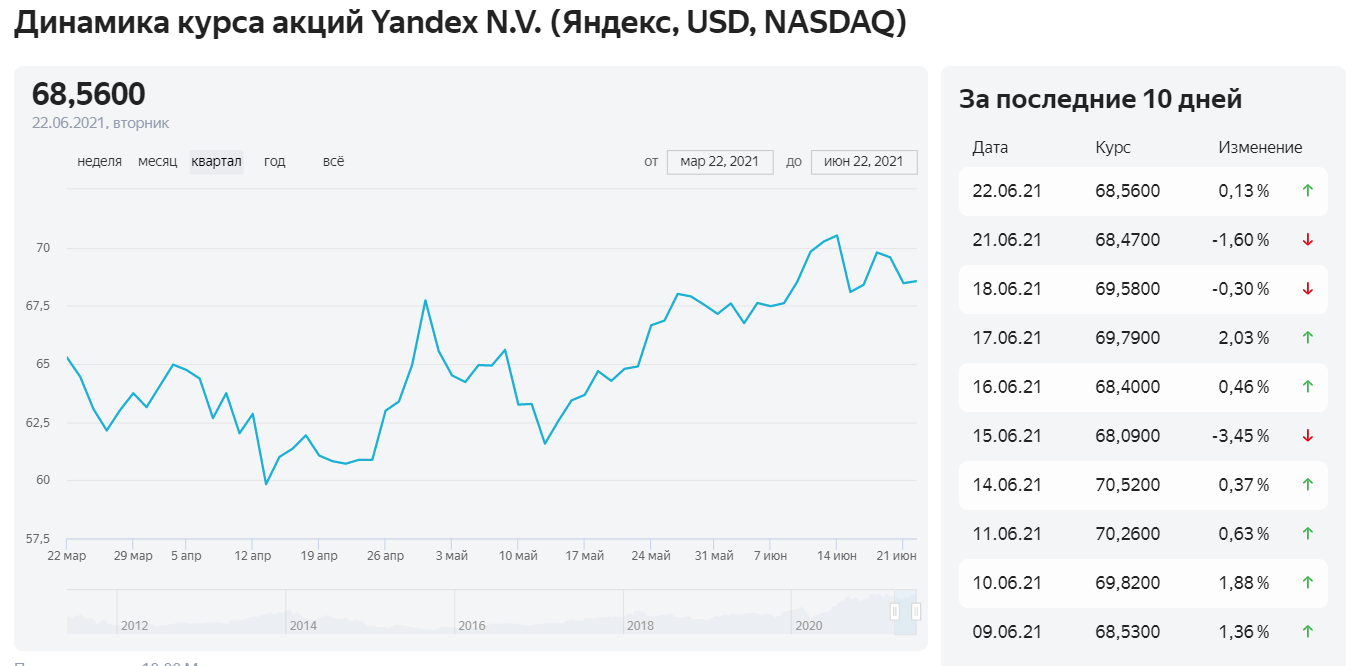

Yandex (YNDX)

Компания «Яндекс» является одной из крупнейших российских IT-компаний, которая начинала свою деятельность еще в 90-х годах как простой поисковик. За последние 7 лет цена выросла с 1100 до 5000 рублей. Особенно резкий скачок в цене произошел в мае 2020 года, когда всего за 3 месяца цена выросла с 2800 до 5000 рублей. Правда, с тех пор прошел уже целый год, а ценник так и стоит в среднем на 5000 рублей. Рост пока прекратился, но и падения нет. То есть, пока акции находятся в так называемом боковике.

Акции зарубежных компаний

Ну а теперь пора пробежаться по нашим зарубежным коллегам, акции которых можно купить на Санкт-Петербургской бирже. На самом деле, здесь ситуация более интересная, так как в зарубежном секторе больше акций, которые постоянно растут в цене по сравнению с российскими.

Microsoft (MSFT)

Начнем мы конечно же с компании самого Билла Гейтса, который ее и основал. Вы только посмотрите на этот практически ровный график, который уверенно идет вверх. За последние 8 лет акции выросли в цене с 27 до 280 долларов за штуку. То есть, за 8 лет ценник вырос в 10,5 раз. Это отличный резулльтат для инвестиций. Причем, нельзя забывать еще и про то, что вклад идет в долларах.

Visa (V)

Компания «VISA» является одной из самых популярных платежных систем в мире, и я не удивлен, что она находится в постоянном росте. Конечно, если смотреть на график с 2012 года, то видно, что были места с не очень хорошими данными, но это мелочи. В итоге, за 8 лет цена скакнула с 20 до 284 долларов, то есть в 14 раз.

Johnson and Johnson (JNJ)

Конечно, если посмотреть на графики, то видно, что его структура не самая хорошая: то вверх, то вниз. Прям, какая-то зубчатая диаграмма получется. Но тем не менее, за этими зубцами стоит ростакций. И если в 2012 году одна акция стоила 70 долларов, то сегодня ценник поднялся до 172 долларов. За 8 лет как-то не сильно, но по крайней мере всегда в рост.

Mastercard (MA)

В от и еще одна платежная система появилась. Ну это неудивительно, ведь где Visa, там и Mastercard. Конечно, акции данной компании не могут похвастаться ростом в 14 раз, но тем не менее, и у них все довольно хорошо идет. Если в 2012 году стоимость одной акции составляла 50 долларов, то сегодня цена поднялась до 385 долларов.

Наверняка, немногие из вас знают про эту компанию. Но на самом деле это крупный и старый американский холдинг, который владеет такими компаниями как GEICO, Dairy Queen, Duracell, BNSF Railway, Lubrizol, Fruit of the Loom и др. Если посмотреть на график за те же последние 8 лет, то видно, что акции находятся на росте. Правда, вряд ли обычныому инвестору по карману бумаги этой компании. Даже в 2013 году 1 акция стоила примерно 110 тысяч долларов. А сегодня ее цена составляет в районе 420 тысяч долларов. У меня, к сожалению, таких денег нет…пока нет.

PayPal (PYPL)

Ну уж о платежной системе PayPal вы наверняка слышали, а может быть даже и пользовались ей. Кроме того, у истоков данной компании стоял сам Илон Маск. 6 лет назад 1 акция компании стоила всего около 40 долларов. Сегодня цена одной ценной бумаги составляет уже 275 долларов. Несмотря на периодические небольшие скачки вниз, компания показывает довольно уверенный рост.

ETF (БПИФ)

Ну и конечно же не забудем упомянуть про ETF и биржевые ПИФы, так как это тоже отличный инструмент инвестирования. Подробнее о ETF я рассказывал в одной из своих предыдущих статей. Но если вкратце, то это сборник небольших долей акций или облигаций крупных компаний. То есть, вы можете приобрести не целые акции компаний, а их доли. Причем, за вас уже создан своеобразный инвестиционный портфель.

Я, кстати, веду свой персональный список самых прибыльных ETF-фондов. обязательно посмотрите, если вам это интересно. Доходность достигает 40-60% годовых.

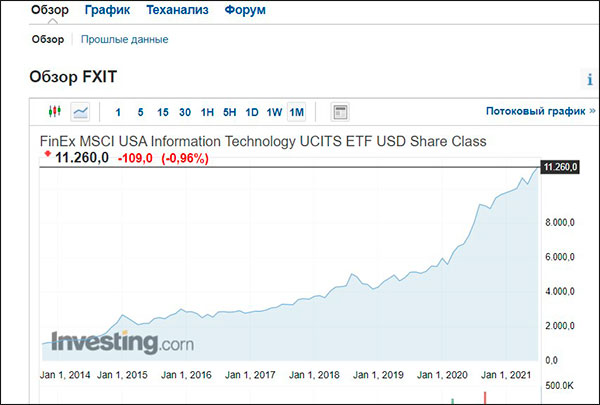

FXIT

В данный индекс входят акции крупных американских IT-компаний, таких как Apple, Microsoft, Facebook, Twitter, Intel и др. В 2013 году 1 лот FXIT стоил чуть меньше 1000 рублей. Сегодня цена за 1 ETF составляет чуть более 11000 рублей. 2 года назад, когда я только начал заниматься инвестированием, я покупал данный фонд по 4800 рублей. За два года он вырос более чем на 100%. Поэтому, я настоятельно рекомендую использовать данные инструменты инвестирования, особенно начинающим инвесторам.

FXUS

Еще один интересный набор, который похож на предыдущий ETF. Но в отличие от FXIT, в фонд FXUS входят акции крупных американских компаний, причем как в сфере IT, а так и в других отраслях. Как мы можем наблюдать на графике от Investing, фонд постоянно растет в цене и за 8 лет вырос с 980 до почти 6000 рублей. Обязательно держу этот фонд в своем инвестиционном портфеле.

FXMM

Данный ETF включает в себя портфель краткосрочных казначейских облигаций (векселей) правительства США. Как можно увидеть на графике, рост просто идеальный и ровный. Казалось бы стоит сюда нести деньги. Но не спешите. Не забывайте, что это фонд облигаций, поэтому на особо высокую доходность рассчитывать не приходится. За 6 лет цена на фонд выросла с 1000 до 1680 рублей. А за последний год рост составил всего 50 рублей, то есть всего 0,59%. А это меньше, чем банковский вклад.Разве что можно отметить, что цена привязана к доллару.

S&P500

Данный индекс является одним из самых популярных в США, но купить мы его просто так не можем. Зато, есть компании, например Сбербанк, которые сами выпускают копию данного индекса. Тот же Сбер S&P 500 имеет тикер SBSP. За 2 года этот БПИФ показал довольно неплохой результат и постоянный рост. В итоге за 2 года с копейками цена одного лота выросла с 1000 до 1700 рублей, то есть на 70%.

Предостережения

Конечно же нельзя просто так покупать акции или ETF-фонды только потому что они показывают постоянный рост. Нужно всегда проводить финансовый и технический анализ, узнавать ситуацию на рынке, не забывать про усреднение и т.д. То, что я показал в сегодняшней статье — это не более чем сухая статистика, поэтому вкладываться просто так будет глупо. Эти акции могут как вырасти в 10 раз, так и совершить падение. Но тем не менее, данная статистика также может стать дополнительным поводом взять ту или иную акцию, либо фонд.

К сожалению, на данный момент инвестирование в ETF невозможно из-за санкций. Когда их разблокируют — неизвестно. У меня у самого четверть портфеля находилась в ETF, из-за чего они сейчас находятся в подвешенном состоянии, что очень обидно. Поэтому, лучше подумать о других способах увеличения дохода.

На самом деле существует огромное множество способов легального заработка в интернете, но почему-то многие хотят разбогатеть быстро и в итоге садятся в лужу. Лучше заняться чем-то более реальным и интересным, например заработком на недвижимости. Кстати, вы знали, что зарабатывать на недвижимости можно и с минимальными вложениями без миллионов в кармане. 21 марта стартует бесплатный марафон по инвестированию в недвижимость, где вам расскажут, как правильно подбирать недвижимость для инвестиций, сколько денег потребуется в самом начале, как инвестировать с минимальными вложениями, разбор реальных кейсов, а также, как не совершать ошибки, которые совершают большинство людей. Марафон просто «Бомба». Обязательно посетите его, тем более, что он бесплатный.

Ну а на этом у меня все. Надеюсь, что статья была вам интересна.

Главное

Hide

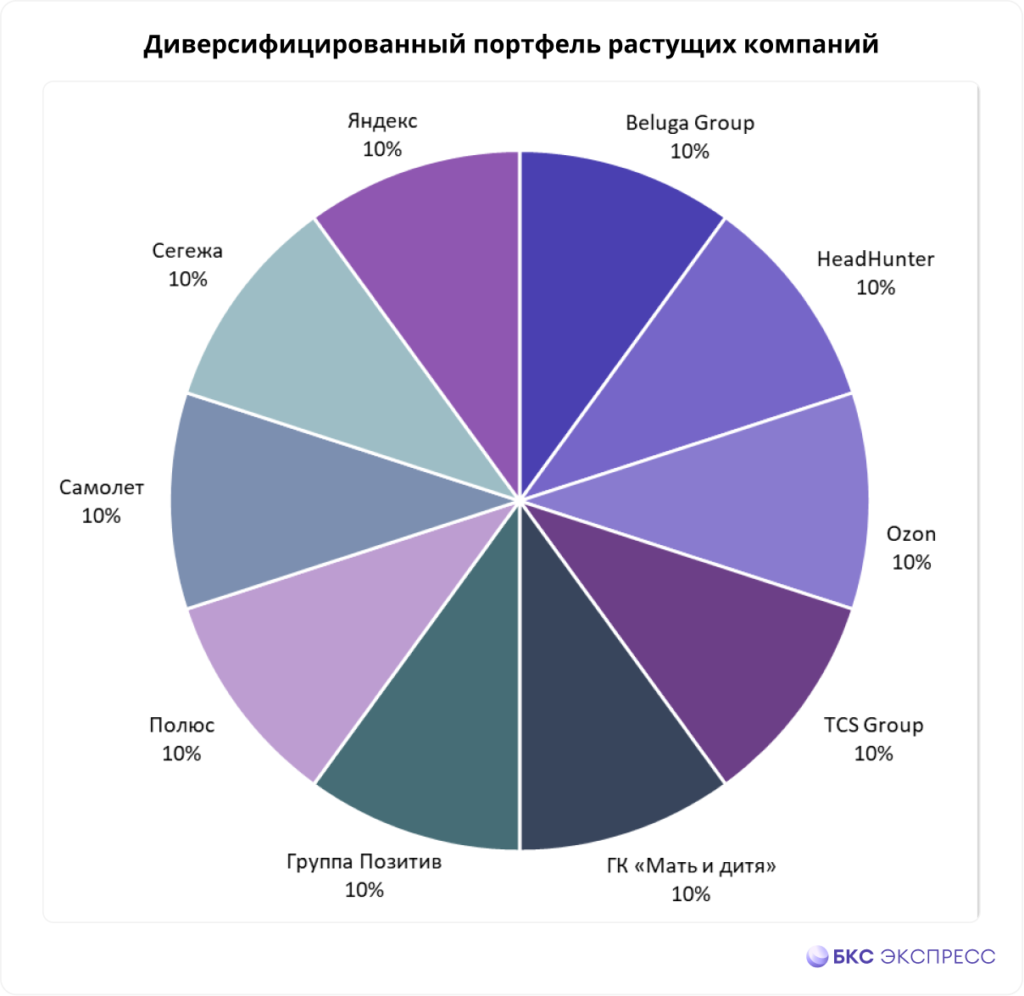

- Beluga Group (BELU)

- Ozon (OZON)

- TCS Group (TCSG)

- Группа Позитив (POSI)

- Самолет (SMLT)

- HeadHunter (HHRU)

- ГК «Мать и дитя» (MDMG)

- Полюс (PLZL)

- Сегежа (SZSH)

- Яндекс (YNDX)

Растущие компании, или «Истории роста», — условное определение эмитентов, находящихся на стадии расширения бизнеса.

Как правило, масштабы деятельности у них растут быстрее рынка, темпы наращивания выручки выше. Отличительная особенность «историй роста» — они не платят дивиденды или же выплаты заметно ниже среднеотраслевых уровней. Для инвесторов это не проблема, так как отсутствие дивидендов компенсируется увеличением курсовой стоимости акций.

Зачастую растущие компании по мультипликаторам заметно дороже уже состоявшихся конкурентов. Это объясняется тем, что в бумаги уже сейчас закладываются ожидания дальнейшего роста. На российском рынке растущих компаний не так много, а их значительная доля приходится на IT-сектор и смежные отрасли.

Аналитики БКС Экспресс составили диверсифицированный портфель российских «Акций роста», который состоит из бумаг, способных показать хороший рост в долгосрочной перспективе. При составлении данного портфеля фокус был на повышенную диверсификацию.

Beluga Group (BELU)

Акции Beluga Group интересны на фоне высоких темпов роста собственной розничной сети «ВинЛаб». По итогам года компания сообщила, что количество торговых точек достигло 1 350 (+35% за г/г). Объем продаж вырос на 52,3% по сравнению с прошлым годом, трафик на 37,1%, LFL-продажи на 8,3%, а средний чек на 11,1%.

Отметим, что перспективы роста группы за 2022 г. ухудшились из-за продажи международных прав на флагманский бренд. Компании пришлось пойти на это из-за невозможности эффективной работы экспортного подразделения в связи с санкциями. Тем не менее компания в 2023 г. должна показывать опережающие рынок темпы роста бизнеса.

Стоит также добавить, что Beluga Group — одна из немногих из российских ритейл-компаний, которые продолжили платить дивиденды в 2022 г.

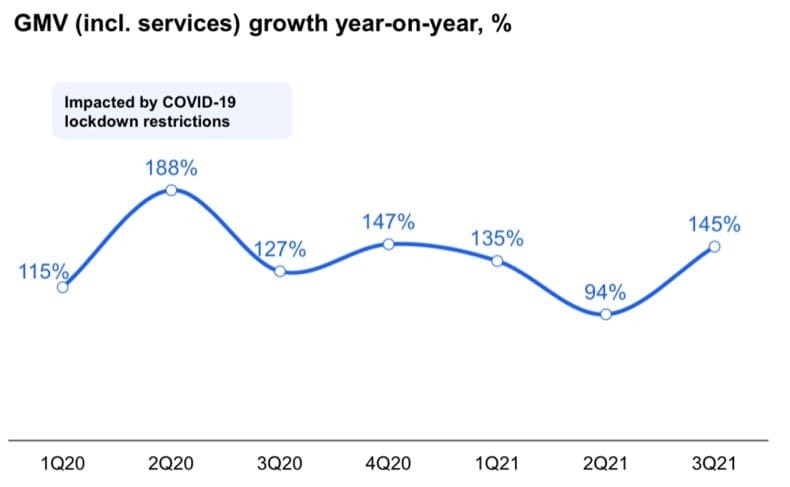

Ozon (OZON)

Онлайн-ритейлер Ozon по итогам III квартала 2022 г. отчитался о росте показателя GMV на 74% г/г, увеличении числа активных покупателей на 54% г/г. Выручка за квартал увеличилась на 48% г/г. Компания показывает впечатляющие темпы роста масштабов бизнеса по большинству операционных метрик. Даже в непростой 2022 г. бизнес продолжал бурно развиваться.

Важное достижение для Ozon в 2022 г. — компания вышла на операционную прибыль. Показатель скорректированная EBITDA в III квартале составил 1,6 млрд руб. против -11,3 млрд руб. убытка годом ранее. Рост рентабельности обеспечен постепенным расширением масштабов деятельности и фокусом на операционную эффективность.

Средне- и долгосрочные ожидания по акциям Ozon умеренно позитивные. Компания почти не пострадала от турбулентности в экономике, темпы роста бизнеса остаются высокими. Выход на операционную рентабельность подтверждает жизнеспособность бизнес-модели и позволяет рассчитывать на выход к чистой прибыли в ближайшие годы.

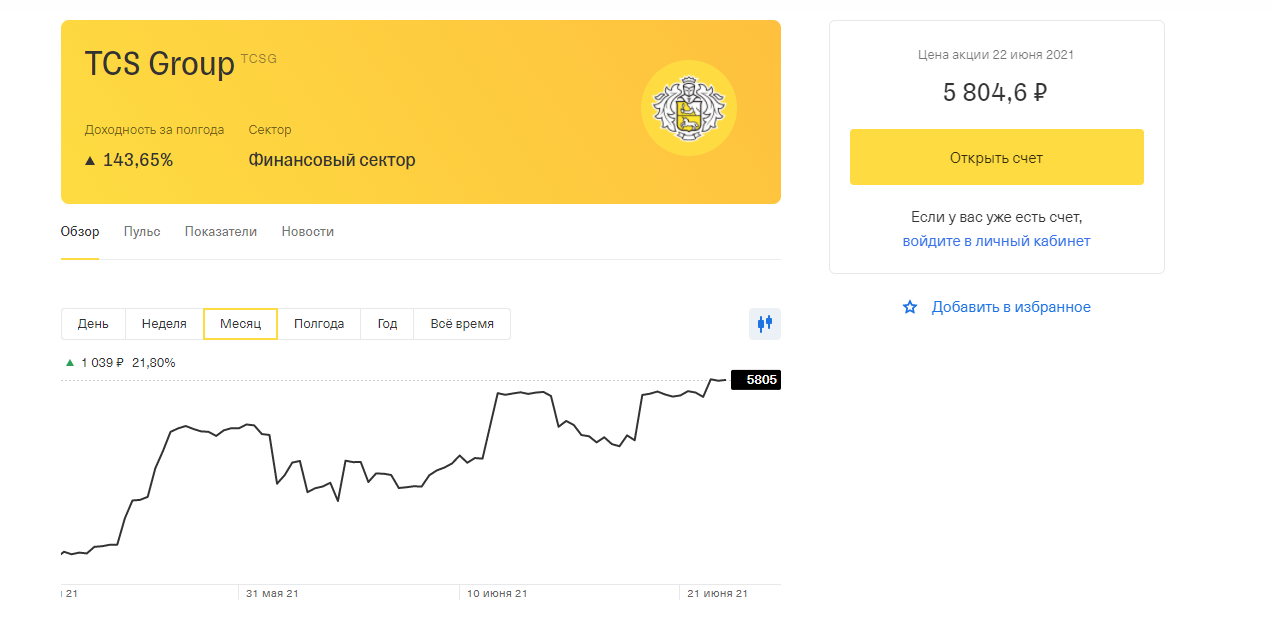

TCS Group (TCSG)

TCS Group — быстро развивающаяся финансовая группа. По итогам 9 месяцев 2022 г. число клиентов компании выросло на 42% г/г и достигло 26,3 млн человек, а число активных клиентов увеличилось на 43% г/г, до 18,3 млн человек. Чистые комиссионные доходы увеличились на 54% г/г, чистые процентные доходы выросли на 5%. Ключевыми точками роста TCS Group сейчас являются сегменты дебетовых карт, эквайринга и брокерское направление. В перспективе возможна экспансия на зарубежные рынки (Филиппины, Мексика).

2022 год был особенно сложным для российских банков, однако TCS Group даже в этих условиях показывала хорошие результаты. Группа оставалась прибыльной каждый квартал 2022 г., в то время как убыток банковского сектора, по данным ЦБ РФ, на 1 июля составлял 1,5 трлн руб., на 1 ноября — 0,4 трлн руб.

В последние месяцы акции TCS Group отстают от рынка. В средне- и долгосрочной перспективе отставание должно сокращаться. Драйвером роста может стать финансовый отчет компании за IV квартал.

Группа Позитив (POSI)

Группа Позитив — стремительно растущая IT-компания, работающая в сфере кибербезопасности. Выручка компании по итогам III квартала 2022 г. выросла на 171%, до 3,5 млрд руб. Выручка за 9 месяцев 2022 г. составила 7 млрд руб., продемонстрировав рост на 115% по сравнению с аналогичным периодом прошлого года.

Темпы роста продаж по всем ключевым продуктам группы превысили 100% в III квартале. Драйвером роста для компании Группы Позитив в 2022 г. стал уход многих зарубежных игроков с российского рынка кибербезопасности, а также продолжающийся органический рост бизнеса.

По итогам 2022 г. акции компании выросли в 1,5 раза, показав один из лучших результатов на рынке. Средне- и долгосрочные ожидания по акциям позитивные. Компания выглядит дорого по мультипликаторам, однако это обусловлено фундаментальными вводными и высокими темпами роста бизнеса.

Самолет (SMLT)

В секторе девелопмента высокие темпы роста операционных показателей демонстрирует группа Самолет. В рамках предварительных оценок по управленческой отчетности за 2022 г. компания ожидает, что выручка увеличится в 1,4 раза г/г, до 189 млрд руб. EBITDA вырастет почти в 2 раза г/г, до 48 млрд руб. Стоит также отметить, что компания в 2022 г. продолжала выплачивать дивиденды в отличие от остальных крупных девелоперов.

Более того, компания ожидает ускорения роста в 2023 г. — в планах на 2023 г. нарастить выручку в 1,5 раза, до 350 млрд руб., и увеличить EBITDA почти в 2 раза, до 90 млрд руб. Самолет ожидает, что доля рынка компании в 2023 г. достигнет 6% (с текущих 3%).

Акции Самолета могут опережать конкурентов в средне- и долгосрочной перспективе благодаря высоким темпам роста бизнеса.

HeadHunter (HHRU)

HeadHunter — лидирующая на российском рынке компания в сфере рекрутинговых услуг. В последние месяцы акции отстают от отраслевых конкурентов. Дело в том, что бизнес HeadHunter очень чувствителен к макроэкономической ситуации в России. Последние события в стране снизили уверенность бизнеса в перспективах развития, заставили более консервативно подходить к набору персонала, что может негативно сказаться на финансовых результатах HeadHunter.

В связи с этим среднесрочные ожидания по бумагам сдержанные. Финансовый отчет за IV квартал может быть слабым. В то же время в котировки это во многом уже заложено, поэтому после отчета есть шансы увидеть догоняющий рост. Долгосрочные ожидания позитивные — ситуация на рынке рекрутинговых услуг должна постепенно стабилизироваться. Сильные стороны HeadHunter — высокая рентабельность, лидирующие позиции в секторе.

ГК «Мать и дитя» (MDMG)

Группа компаний «Мать и дитя» работает в секторе здравоохранения. Рост масштабов бизнеса обеспечивается строительством новых клиник и госпиталей, региональной экспансией, а также загрузкой существующих мощностей. Лишь за счет дозагрузки уже созданных мощностей компания может увеличить выручку почти вдвое в перспективе нескольких лет.

В 2023 г. темпы роста выручки могут чуть замедлиться из-за заморозки инвестпрограммы в связи с неопределенностью на рынке. Тем не менее при стабилизации ситуации компания может вновь начать строительство новых клиник.

Средне- и долгосрочные ожидания по бумагам умеренно позитивные. В последние месяцы акции отстают от рынка в отсутствие новых драйверов. Интерес к бумагам может вернуться после публикации финансового отчета за 2022 г. 3 апреля.

Полюс (PLZL)

Полюс сложно отнести к «историям роста» в привычном понимании, так как темпы роста масштабов деятельности все же не так высоки — компания крупная и устоявшаяся. В портфель Полюс можно добавить для диверсификации, а также благодаря перспективам развития проекта «Сухой лог» — месторождение является одним из крупнейших в мире с запасами в 40 млн унций золота. Сейчас Сухой Лог находится на стадии подготовки к разработке, запуск ожидается лишь в 2027 г.

В среднесрочной перспективе у акций Полюса есть неплохой драйвер для роста — подъем цен на золото в начале 2023 г. Драйвером для роста бумаг также могли бы стать новости по дивидендам.

Сегежа (SZSH)

Сегежа — быстрорастущий лесопромышленный комплекс. Компания сильно пострадала в 2022 г. из-за санкций ЕС, укрепления рубля. Кроме того, нестабильность в экономике, волатильность процентных ставок заставляют компании более осторожно подходить к формированию бюджетов, инвестиционной программы. Одним из наиболее важных драйверов роста для Сегежи являлись планы по запуску крупных инвестпроектов: Сегежа Восток и Сегежа Запад. Из-за трудностей с поставками зарубежного оборудования, закрытием рынка ЕС компания приняла решение пересмотреть актуальность строительства кластера Сегежа Запад.

В среднесрочной перспективе сдержанные ожидания по акциям Сегежи. Бумаги сильно скорректировались и выглядят привлекательно на долгосрочную перспективу, но в ближайшие кварталы компаний будет адаптироваться к сложившимся на рынке реалиям, перестраивать логистику. Финансовые результаты в этот период могут просесть, акции отставать от рынка.

Яндекс (YNDX)

Яндекс — одна из-за наиболее ярких историй роста на российском рынке последних лет. Темпы роста выручка компании в последние кварталы превышают 40%. В 2022 г. бизнес компании с точки зрения операционной деятельности почти не пострадал, но котировки акций ощутимо просели из-за ухода сооснователя компании Аркадия Воложа, ожиданий разделения активов на российские и международные.

Сейчас неопределенность относительно влияния реорганизации на акции сохраняется. Однако в долгосрочной перспективе ожидания по бумагам умеренно позитивные. Ключевой сильной стороной компании остаются высокие темпы развития бизнеса.

Не является индивидуальной инвестиционной рекомендацией.

Источник: БКС Экспресс

Читайте также:

- 3 российские акции, которые пора продавать

- 4 идеи для инвестиции в развивающиеся технологии

- Какие акции РФ нефтегазового сектора купить в 2023 году?

Самые быстрорастущие акции за 18 лет

21-ый век индекс S&P500 начал с отметки в $1.441. К 20 июня 2018 года он достиг уровня $2.762, что соответствует росту на 91,76% за 18 с половиной лет.

Глядя на то, как рынки устойчиво росли, легко забыть о его прежней волатильности. Начиная с 2000 года, инвесторам пришлось пережить так называемый разрыв технологического пузыря (крах доткомов), начавшегося в марте 2000 и свалившегося до минимума в сентябре 2002. Затем последовали финансовый крах и спад ипотечного кредитования в 2008 и 2009 годах, которые ещё раз напомнили о неустойчивости некоторых активов.

Однако самые быстрорастущие акции, которые мы перечислим здесь, преодолели общие настроения рынка и значительно превзошли его своей прибылью. Если бы 18 лет назад у вас был хрустальный шар, он определённо показал бы, что вам следует вложиться именно в эти ценные бумаги.

[Примечание: Цены на акции и показатели в статье, указаны на момент публикации. Актуальные цены акций вы можете увидеть в специальном виджете в конце текста.]

10. Celgene Corp. [NASDAQ: CELG]

• Цена 1 января 2000: $2,91

• Цена 20 июня 2018: $79,44

• Во сколько раз выросли акции: 27,3

Эта биотехнологическая компания занимается лечением рака и воспалительных заболеваний по всему миру. Несмотря на существенное падение относительно 52-недельного максимума, Celgene по-прежнему входит в десятку самых круто растущих акций этого века.

В этом топе вы увидите ещё несколько биотехнологических компаний – они нынче задают крутой тон для S&P500. Появляется все больше перспективных препаратов и методов – отрасль растёт.

На этом фоне недавний откат в цене и рост соотношения цены и прибыли делают CELG привлекательным активом. Тем более, компания готовится выпустить 9 новых лекарств, среди которых есть средства против язвенного колита и рассеянного склероза.

9. Ventas Inc. [NYSE: VTR]

• Цена 1 января 2000: $1,44

• Цена 20 июня 2018: $53,71

• Во сколько раз выросли акции: 37,2

Ventas – это инвестиционный траст недвижимости, который покупает, управляет, финансирует и арендует недвижимость в сфере здравоохранения. Компания фокусируется на больницах, специализированных медучреждениях, жилье для пожилых людей и иных связанных с медициной учреждениях. Недавно Ventas получила награду National Leader in the Light. Кроме того, компания признана победившей в индексе 2020 Women on Boards Gender Diversity. Помимо высокой цены и стабильной ситуации, Ventas является лучшей дивидендной акцией в нашем списке (4,84%).

8. DaVita HealthCare Partners Inc. [NYSE: DVA]

• Цена 1 января 2000: $1,54

• Цена 20 июня 2018: $72,97

• Во сколько раз выросли акции: 47,3

Ещё одна компания из сферы здравоохранения. Сфера работы DaVita HealthCare – центры диализа, обслуживающие людей недостаточностью или дисфункцией почек. В последнее время компания не показывает никаких признаков замедления роста, а недавно объявила о приобретении Northwest Physicians Network – Ассоциации независимых врачей тихоокеанского северо-запада. Один из видных акционеров DVA – Berkshire Hathaway, возглавляемая Уорреном Баффетом, а недавно эти акции рекомендовал The Motley Fool.

7. Gilead Sciences Inc. [NASDAQ: GILD]

• Цена 1 января 2000: $1,38

• Цена 20 июня 2018: $70,94

• Во сколько раз выросли акции: 51,4

Быстрорастущие акции тридцатилетней Gilead были одними из самых успешных и продуктивных в новом столетии, поэтому по праву входят в числа лучших активов века. Эта биотехнологическая компания из Калифорнии обеспечивает мир лекарствами для лечения ВИЧ/СПИД, гипертонии, гепатита и других болезней. Быстрый рост Gilead частично объясняется тем, что некоторые лекарства, выпускаемые брендом, считаются лучшими в своём профиле.

Gilead – это по-прежнему хороший выбор для инвестирования. В пользу этого говорит и низкое соотношение цены и прибыли, и рекомендации от The Motley Fool, и обширная линейка препаратов, которые планируется выпустить в ближайшее время.

6. Apple Inc. [NASDAQ: AAPL]

• Цена 1 января 2000: $3,32

• Цена 20 июня 2018: $185,69

• Во сколько раз выросли акции: 55,9

Самые быстрорастущие акции просто не могут обойтись без этой компании. Apple – корпорация, которая не нуждается в представлении. За последние 18 лет она смогла не только показать восхитительный рост, но и заменить Amazon в звании лучшего актива 21-го века. При рыночной капитализации более $870 миллиардов и всемирной узнаваемости у Apple, кажется, есть несокращаемый отрыв от конкурентов. Правда, сейчас эксперты всё чаще задаются вопросом, сможет ли успех Apple продолжаться в таком же духе.

Тем не менее, есть ряд причин, по которым Apple – это всё ещё хороший актив. Во-первых, у компании соотношение цены и прибыли 17.39. Во-вторых, Apple предлагает отличную дивидендную доходность в 1,55%.

5. Ross Stores Inc. [NASDAQ: ROST]

• Цена 1 января 2000: $1,35

• Цена 20 июня 2018: $84,95

• Во сколько раз выросли акции: 62,9

В течение последних 12 лет акции Ross Stores качались, как лёгкий кораблик в девятибалльном шторме. В настоящее время акции показывают рост, стартовав от минимума в $6 за акцию в июне 2006 года. Характерно, что в 2017 году они прибавили целых 43%.

Ross Stores – розничный ритейлер продукции от именитых брендов со скидками от 20% до 60%. Сеть насчитывает до 1412 точек распространения. Дело Ross процветает, так как потребители, внимательно относящиеся к ценам, идут за высоким качеством. The Motley Fool считает, что Ross Stores – один из лучших вариантов для долгосрочного инвестирования, так как компания уверенно расширяется, демонстрирует рост и высокую рентабельность.

4. Activision Blizzard, Inc. [NASDAQ: ATVI]

• Цена 1 января 2000: $1,19

• Цена 20 июня 2018: $77,24

• Во сколько раз выросли акции: 64,9

Эта компания разрабатывает мультимедийное и графическое оборудование, а также выпускает видеоигры. Шикарный рост ATVI объясняется высоким статусом бренда в игровом мире и владении несколькими популярными франшизами:

• Call of Duty WWII зарабатывала по $500 миллионов за три дня с момента релиза.

• Несколько игр Activision попадали в список лучших по мнению Yahoo в 2017 году.

И это лишь часть возможных ярких примеров. С ценой в $77,24 и сохраняющимся игровым спросом, ATVI, возможно, лучшие акции из тех, что пересекаются с миром гейминга.

3. Tractor Supply Company [NASDAQ: TSCO]

• Цена 1 января 2000: $1,04

• Цена 20 июня 2018: $75,61

• Во сколько раз выросли акции: 72,7

Жители крупных американских городов, возможно, не знакомы с такой крупной компанией, как Tractor Supply. Она была основана в далёком 1938 году, как предприятие по почтовой доставке деталей для тракторов, а сейчас владеет более чем 1600 магазинами в 49 штатах США.

Сейчас это магазин товаров для домашнего и полевого хозяйства, домашних животных и крупного скота. Помимо обслуживания фермеров, владельцев лошадей, ранчо и сельского населения, быстрорастущие акции компании и их успех обусловлен открытием новых магазинов и повышением качества продукции.

TSCO торгуется вблизи своего 52-недельного максимума и имеет соотношение цены и прибыли 21,9. Правда, есть небольшой риск, что будущий рост акций может замедлиться до 11,48% в течение следующих пяти лет.

2. CarMax Inc. [NYSE: KMX]

• Цена 1 января 2000: $0,78

• Цена 20 июня 2018: $72,75

• Во сколько раз выросли акции: 93.26

С учётом того, что средняя цена нового автомобиля на американском рынке превышает $33.000, успех компании по продаже подержанных машин с 181 офисом вовсе не кажется удивительным. Однако то, что быстрорастущие акции CarMax входят в число лучших по темпам роста – действительно круто.

В 2018 году прибыль KMX достигла $3,7 за каждую акцию. Хороший тренд был задан два года назад ($3,3) и сохранялся на протяжении всего отчётного периода. Учитывая пятилетний прогноз на 13% рост стоимости, быстрорастущие акции CarMax – это хороший актив на долгосрочную перспективу.

1. Monster Beverage Corp. [NASDAQ: MNST]

• Цена 1 января 2000: $0,09

• Цена 20 июня 2018: $55,88

• Во сколько раз выросли акции: 620

Monster Beverage вышла на фондовый рынок 1 января 2000 года. К концу 2017 года теоретический акционер, который вложил в эту компании $1000 в тот день, имел бы в активе более $620 тысяч на данный момент.

Monster Beverage производит энергетические напитки, и, судя по такому впечатляющему росту, собственную продукцию в компании употребляет весь штат. А если серьёзно, успех компании объясняется включением в производство таких популярных продуктов, как Burn, Gladiator, Full Throttle и Power Play (все — активные игроки американского рынка).

Правда, в наши дни Monster не входит в число лучших вариантов для вложения денег. Некоторое время назад глобальная трейдинговая компания Susquehanna понизила рейтинг акций MNST с нейтрального до отрицательного.

Наблюдать за взрывными показателями роста компаний из этого списка очень увлекательно, ведь они значительно превзошли S&P500 и другие индексы. Но крутой результат за 18 лет вовсе не значит, что эти активы хороши для приобретения в наши дни. Важна текущая ситуация на рынке, нужно учитывать положение конкурентов, внерыночные факторы, которые могут повлиять на ситуации. Проводите собственное тщательное исследование акций, прежде чем рисковать деньгами.

Читайте: Российские акции, которые выросли более чем на 100% за последние 2 года

Инвестиции17 декабря 2021 в 15:0027 708

Акции роста на ближайшие 5 лет

10 российских эмитентов, акции которых могут показать наибольший рост в период 2022–2027

Тенденции будущей пятилетки

Насколько для России страшен переход на зелёную энергетику?

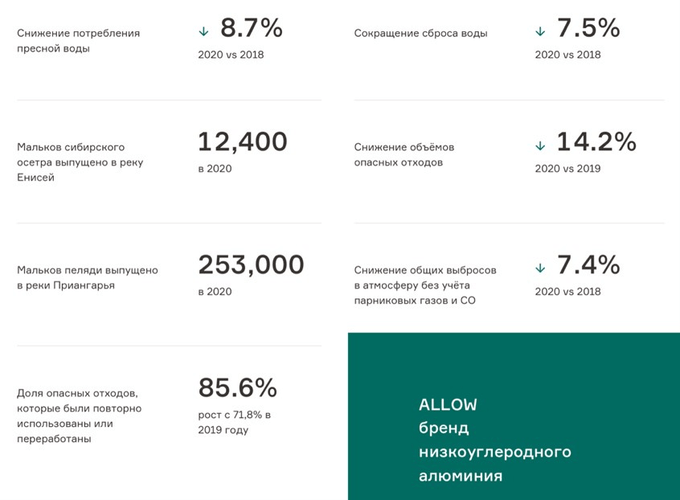

En+ Group и «РУСАЛ»

Рис. 1. Ключевые достижения En+ Group в 2020 г. Источник: сайт компании

Рис. 2. Динамика изменения стоимости акций En+ Group на Мосбирже, март 2020 — сентябрь 2021. Источник: сайт Мосбиржи

Рис. 3. Производство алюминия в En+ Group. Источник: данные компании

Рис. 4. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Норникель» и «Полиметалл»

Рис. 5. Производство никеля в «Норникеле». Источник: данные компании

Рис. 6. Динамика изменения стоимости акций «Норникеля» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 7. Динамика изменения стоимости акций «Полиметалла» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

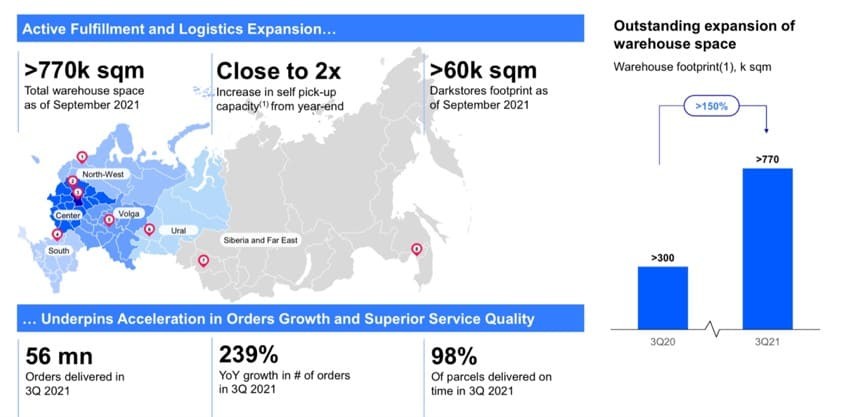

Ozon

Рис. 8. Динамика GMV Ozon. Источник: презентация компании по итогам III квартала 2021 г.

Рис. 9. Развитие логистики и динамика количества складов Ozon. Источник: презентация компании

Рис. 10. Динамика изменения стоимости акций Ozon на Мосбирже, апрель — декабрь 2021. Источник: сайт Мосбиржи

«Аэрофлот»

Рис. 11. Динамика изменения стоимости акций «Аэрофлота» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

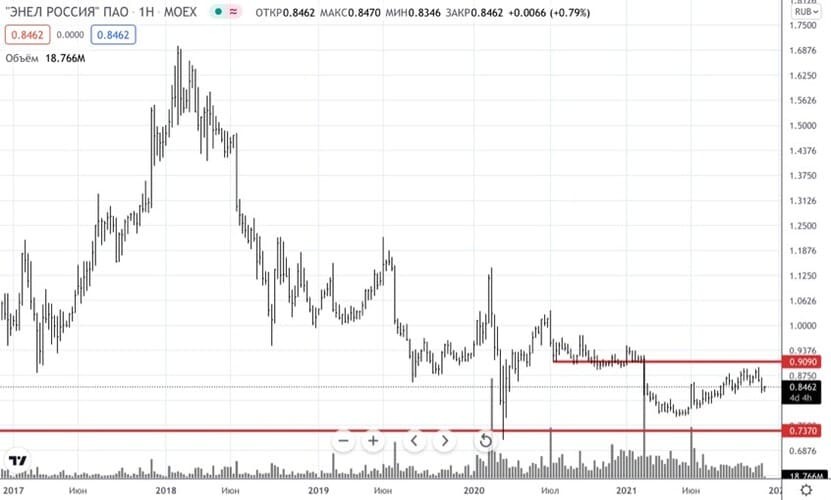

«Энел Россия»

Рис. 12. Динамика капитальных затрат «Энел Россия». Источник: данные компании

Рис. 13. Динамика изменения стоимости акций «Энел Россия» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Газпром»

Рис. 14. Капитальные затраты «Газпрома». Источник: данные компании

Рис. 15. Динамика изменения стоимости акций «Газпрома» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

«Роснефть» и «Татнефть»

Рис. 16. Динамика изменения стоимости акций «Татнефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Рис. 17. Динамика изменения стоимости акций «Роснефти» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

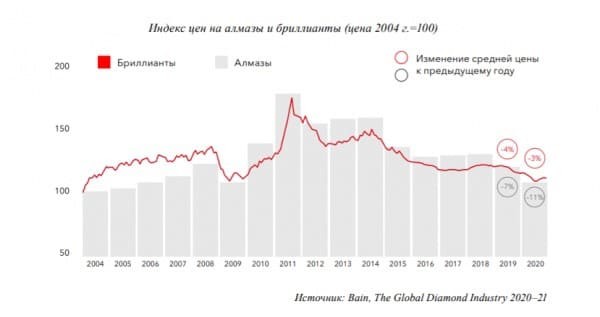

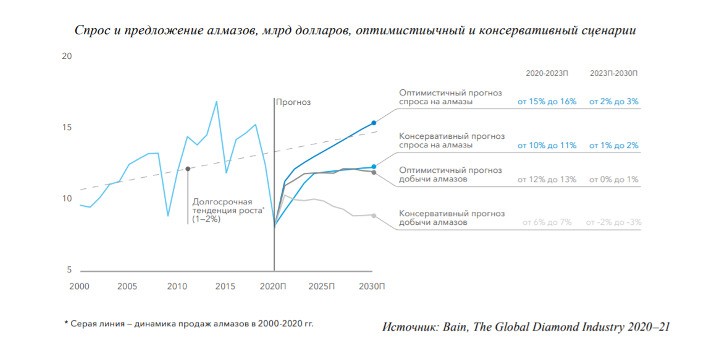

«АЛРОСА»

Рис. 18. Динамка цен на бриллианты и алмазы. Источник: сайт компании

Рис. 19. Динамика спроса и предложения на алмазную продукцию. Источник: сайт компании

Рис. 20. Динамика изменения стоимости акций «АЛРОСА» на Мосбирже, июнь 2017 — декабрь 2021. Источник: сайт Мосбиржи

Инвестиции у всех на слуху. Вклады постепенно уходят в прошлое, поскольку доход по ним не покрывает уровень инфляции. Начинающие инвесторы задаются вопросом: в какие виды акций инвестировать для получения максимальных дивидендов? Рассмотрим в статье, как правильно выбрать акции для покупок. Особое внимание уделим ТОП-10 акциям, которые заслуживают внимания и спустя время принесут хорошие дивиденды. В конце статьи подобраны ТОП-10 дорогих акций в России и мире, которые можно купить на бирже, чтобы заработать.

Какие акции растут в цене

Перспективные типы акций интересуют инвесторов. Акции, которые постоянно растут в цене без риска – это миф. Следует понимать, что их не существует. После пандемии многие отрасли пострадали, оборот снизился, и произошло падение стоимости акций. Поэтому не стоит рассматривать акции компаний, чья деятельность связана с туризмом, ресторанами, отдыхом.

Выигрышные сферы:

- Учреждения, связанные со здравоохранением. Обратить внимание на предложения: Pfizer, Johnson & Johnson, Moderna, Gilead Science. Все они связаны с созданием вакцины от коронавирусной инфекции.

- Компании, доставляющие продукты питания или вещи на дом. Характерный пример – Amazon. После карантина их акции выросли на 20% в первый месяц и за год на 74%. Такими процентами не каждый похвастается. Акции eBay выросли на 57%. Поскольку все любят пиццу и готовы тратить деньги не только за покупку, но и доставку. Акции Dominos Pizza за год увеличились на 33%.

- Организации, занимающиеся созданием интернет-досуга. К примеру, предлагают пройти обучение через интернет, посмотреть фильмы, скачать игру, посетить музей и т.д. Акции Netflix поднялись на 77%.

Внимание! Важно понимать, что мир не будет прежним. Делая выбор необходимо понимать, что люди привыкли к определенным сервисам и уровню жизни.

Как выбрать акции для покупки

Человек, принявший решение инвестировать, стоит на распутье. Ему следует рассмотреть все варианты и сделать правильный выбор. Рассмотрим, на что следует обращать внимание, чтобы купить выгодные акции.

На что обратить внимание, делая выбор:

- Определить время и цель. Выстроить собственную стратегию и понять, какой доход хотите получить за конкретный период. Если нужен максимальный доход в короткий срок, то следует обратить внимание на рисковые акции.

- Сделать выбор между дивидендами и максимальным ростом. Для получения пассивного дохода надо обратить внимание на дивидендные компании, которые ежегодно их выплачивают. По собственному желанию полученные деньги можно реинвестировать. Если цель – максимизация капитала, надо сделать выбор в пользу компаний, акции которых сильно растут в цене год от года. На практике у таких компаний дивидендов вообще нет.

- Проанализировать компанию. Если компания постоянно увеличивает активы и реализует продукцию, то это подходящий объект для инвестирования. Стабильные компании публикуют финансовый отчет на официальном сайте. Дополнительно следует обратить внимание на руководство компании. Если оно неизменно годами – это признак стабильности. Не секрет, что с «тонущего корабля» всегда бегут.

- Важный момент — капитализация. Распространенная ошибка – делать выбор по стоимости. Доходные акции могут быть по низкой цене временно. Пример – Apple, который в 2002 году продавал их по 6$, а в 2021 году их цена от 110$. Следует обращать внимание на стоимость бизнеса или капитализацию. Для расчета рыночной капитализации потребуется умножить цену акции на количество выпущенных. Чем дороже, тем лучше для инвестора.

- Рентабельность. Она отражает эффективность компании. Можно взять два одинаковых предприятия и посмотреть, сколько станков у них для производства продукции. К примеру, у одного 100, а у другого 30. При этом прибыль у них одинаковая. Можно сделать вывод, что рентабельность у второго в разы выше.

Акции TCS Group

TCS Group Holdings – холдинговая компания Тинькофф Банка. Это классическая компания, выпускающая прибыльные акции. Рост обеспечивается за счет стабильных финансовых показателей. По результатам 9 месяцев 2020 года прирост составил 26,9%.

Важно! Компания ведет агрессивную политику по завоеванию рынка. Это хорошо работает и в результате финансового кризиса не привела к снижению показателей.

ПАО Газпромнефть

Газпромнефть – российская нефтяная компания, входящая в пятерку крупных энергетических предприятий по добыче нефти, и в и тройку по ее переработки. Основана компания в 1995 году.

Для них 2020 год стал худшим. Из-за карантина котировки снизились. Инвесторы ожидают восстановление цен в 2021 году. Делая выбор, следует учитывать, что в 2 раза сократилось количество буровых установок по добыче нефти. Это говорит о том, что спрос упал.

По оценке опытных инвесторов, у компании 71% потенциал восстановления. Главное, чтобы в течение ближайшего времени не возникли новые непредвиденные обстоятельства, которые обрушат ценовую политику и отрицательно скажутся на цене активов.

Акции Сбербанка

Сбербанк – одна из надежных компаний. Какие акции купить? Доступны обыкновенные, с доходностью 5,84% и привилегированные с 6,25%. Решение о выплате принимает Совет директоров. Информация о выплате находится в свободном доступе и публикуется за 1,5 месяца на официальном сайте.

По мнению экспертов, цена в 2021 году будет только расти и до конца года увеличится до 380 р. за штуку. В результате такого прогноза аналитики советуют вкладываться в акции Сбербанка.

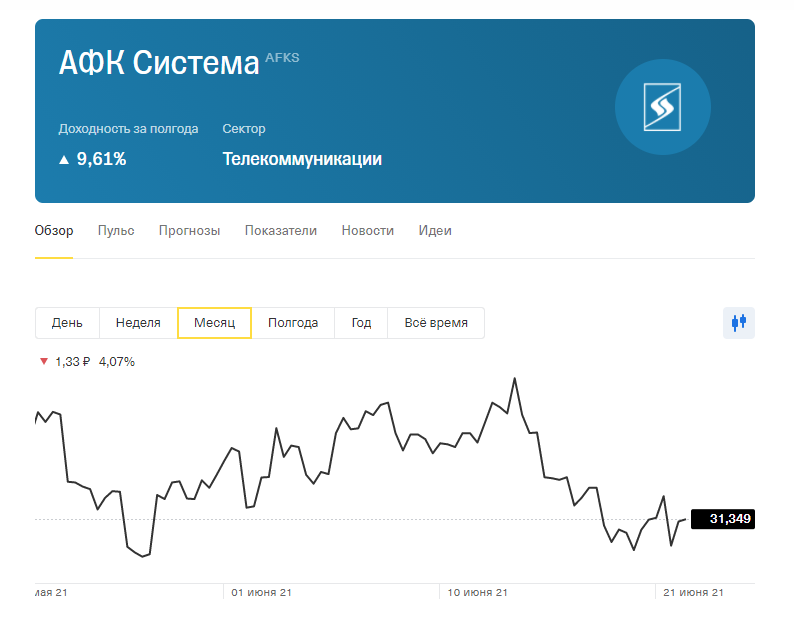

АФК «Система»

АФК «Система» — одна из самых крупных российских публичных финансовых компаний, занимающая лидирующие позиции в области экономики. Инвестиционный портфель включает в себя акции только отечественных компаний: энергетики, розничной торговли, фармацевтики, медицинских услуг, перевозок, сельского хозяйства, финансов, туризма и т.д.

Цель компании — повышение операционной эффективности, которая достигается за счет реструктуризации и привлечения отраслевых партнеров.

Акции Яндекс

«Яндекс» — российская IT-компания, занимающая лидирующие позиции. Компания владеет одноименным поисковиком в интернете, различными сервисами (такси, доставка еды и т.д.) и приложениями (более 50 штук). По итогам 2020 года входит в ТОП мировых поисковых систем по количеству обработанных запросов.

Выручка компании с каждым годом только увеличивается. За последние 5 лет она выросла в 6 раз (в 2020 году – 218,3 млрд рублей). В 2021 году руководство компании поставило цель увеличить прибыль на 40%.

Изучив динамику курса, можно отметить, что есть изменения как вниз, так и вверх. Несмотря на это, акции Яндекс заслуживают внимания и должны быть включены в инвестиционный пакет.

Магнит

В период с 2019 по 2020 года в компании было несколько значимых событий. Это приход новой команды ТОП-менеджмента и внедрение новой стратегии.

Несмотря на опасения, в первом полугодии 2020 года, в условиях пандемии и карантина, сильно увеличился спрос на продукты питания. Практически все ритейлеры распродали запасы со складов. За указанный период времени магазины Магнит получили значительную чистую прибыль.

В 2021 году Магнит решил прекратить расширять торговые площади и принял новую стратегию. Суть ее заключается в том, чтобы повысить качество обслуживания и сфокусироваться на рентабельности каждого торгового сегмента.

Несмотря на высокую конкуренцию, Магнит продолжает укрепляться на рынке и увеличивать размер чистой прибыли. В результате этого акции компании постепенно увеличиваются в цене. Чтобы сделать выгодную покупку, следует покупать их сейчас на этапе роста.

Акции группы ПИК

ПИК – отечественная компания, занимающаяся строительством. С 2001 года она стала развиваться и внедряться на рынке разных городов России. Стоит отметить, что в 2021 году она впервые вышла на зарубежный рынок. На Филиппинах был открыт проект One Sierra.

Акции ПИК вызывают большой интерес у инвесторов. Внимание привлекает не их цена, а размер дивидендов.

По данным за 2020 год показатель выручки составил 380,16 млрд руб. По сравнению с 2019 годом компания увеличила показатель на 35,5%.

Цена за 1 акцию ПИК 18 июня достигла 1 100,40 р. Спустя сутки увеличилась на 20 р. (1,79%).

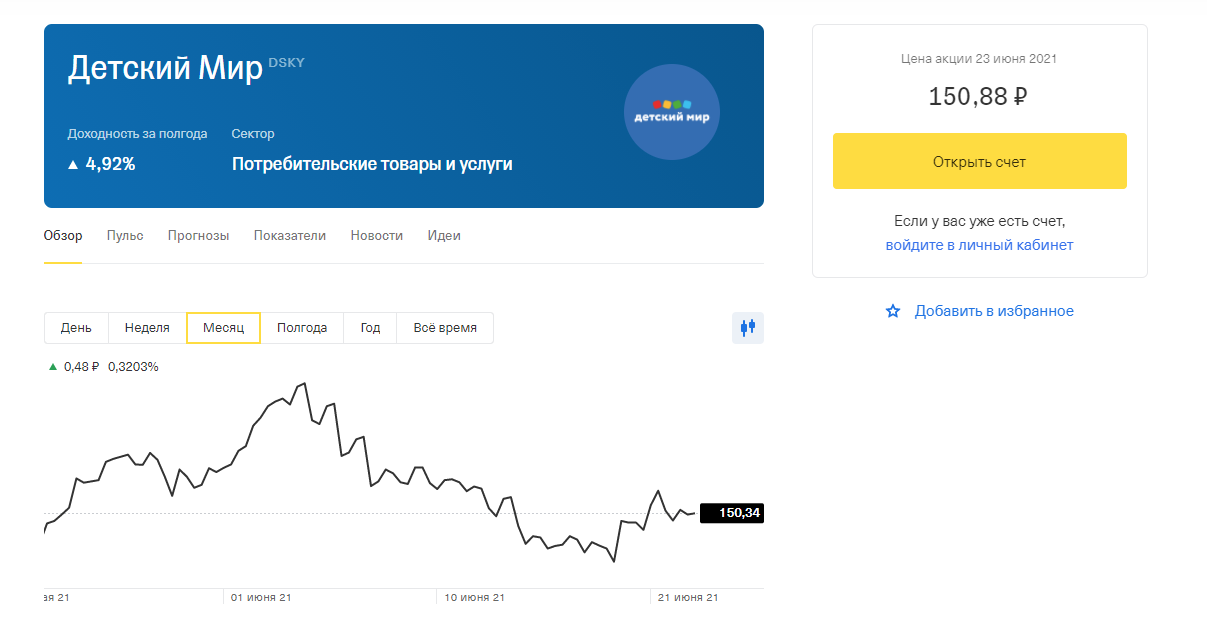

Детский мир

ПАО «Детский мир» — один из крупных розничных магазинов детской продукции, представленный во многих крупных городах России. Дополнительно продажа осуществляется через официальный интернет-магазин.

По итогам 2017 года размер выручки – 90 млрд рублей. Акции DSKY торговались по цене 70,52 р. за 1 акцию в марте 2020 года. После того, как ВОЗ объявила о пандемии коронавируса, цена выросла. Теперь они торгуются по 150,88 р.

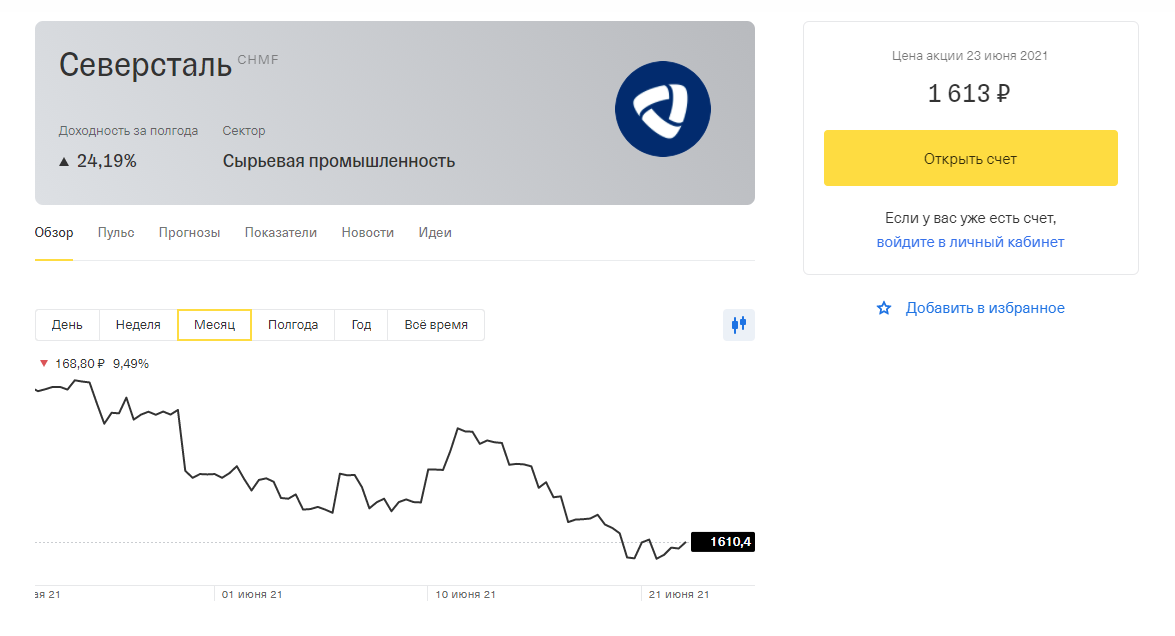

Северсталь

АО «Северсталь» — отечественная сталелитейная и горнодобывающая компания. Активы компании в России, Украине, Польше, Италии, Латвии и Либерии. Акции компании достаточно привлекательны, в надежде на получение высоких дивидендов.

Выручка в 2020 году снизилась. В 2021 году на ключевые направления выделено 1,35 млрд долларов. Запускаются новые производственные мощности. Создаются новые проекты по охране труда.

Акции М.Видео

М.Видео – торговая сеть. По итогам 2020 года продажи выросли на 15,4%. Это второе место в России (первое по доходности занимает DNS).

В середине февраля 2021 года акции достигли рекордной цены – 800 р. за штуку. После произошел спад. По состоянию на 23.06.2021 цена акции под тикером MVID установлена в размере 629 р.

Эксперты рекомендуют инвестировать в акции М.Видео по причине высокой дивидендной доходности.

Стоимость указана за 1 акцию компании на рынке.

В мире

- NVR Incorporated — 2 468,63 $.

- Amazon — 1813 $.

- The Priceline Group Inc — 1 723,90 $.

- Alphabet — 1192 $.

- Markel Corporation — 982 $.

- White Mountains — 923 $.

- Cable ONE — 842,76 $.

- Berkshire Hathaway — 307,800 $.

- корпорация Seaboard — 4,325 $.

- Booking Holdings, Inc. — $1,762 $.

В России

- Транснефть — 177 000 р.

- АЛРОСА-Нюрба — 148 000 р.

- Норильский Никель – 16 156 р.

- Лукойл – 3 057 р.

- Магнит – 254 р.

- Роснефть – 340 р.

- Сбербанк – 147 р.

- Газпром – 134 р.

- АЛРОСА – 72 р.

- Сургутнефтегаз – 29 р.